基于VDC大数据平台的财务分析

2022-03-29梁颖聪

梁颖聪

摘 要:本报告以史丹利农业集团股份有限公司为分析案例,采用案例分析和哈佛分析框架研究方法,运用大数据财务分析和财经文本智能检索技术,对史丹利农业集团股份有限公司进行财务分析。报告包含三个部分,首先对报告的研究方法与分析技术进行介绍,然后对公司的发展概况进行简要介绍,接着结合财经大数据,对史丹利农业集团股份有限公司进行简单的哈佛框架财务分析。

关键词:VDC大数据平台;财务分析;史丹利

一、研究方法

(一)研究方法(哈佛分析框架)

哈佛框架是一个较为全面和系统的财务分析框架,它以一种新型的分析眼光,能够将战略与发展、定量与定性分析、财务与经营活动、现在与未来相结合,从而得出科学严密的财务分析结果。它突破了传统报表分析在方法选择等方面的局限,对过往一些财务分析方法中所存在的欠缺进行补充优化,通过四个层面的分析相互渗透,能够尽可能地将真实的财务信息还原出来,保证数据的精确性,有利于综合掌握企业的经营活动及成果,预测企业以后的发展前景,更有利于管理者及投资者全面地了解企业,帮助决策者科学理性地判断企业目前的经营情况以及未来的发展方向,为相关的使用者提供一份科学严密的分析结果,同时为相关行业领域内的企业发展给出参考。

(二)分析技术

1.大数据财务分析

VDC大数据财务分析平台采用PowerBI数据获取与可视化技术,通过公共市场披露信息的数据抓取、数据整理、可视化呈现、数据分析、数据报告五个层级的操作,构建内部控制、经济安全、资本引入战略、资源配置战略、资金管控模式、战略形态分析、运营管理分析、税负分析、债券市场分析、股票市场分析、行业并购分析、业绩评价等财经大数据分析与决策的应用实践项目。

2.财经文本智能检索技术

VDC财经文本智能检索平台是基于信息规则的文本检索体系和基于信息结构的文本检索体系,建立Keyword频次、KeywordSpace频位、KPI(数值型)获取、KPD(日期型)获取、KPC(文本型)获取等检索引擎,对企业财务(包括内部控制鉴证报告,内部控制自我评价报告)、其他公开披露的日常经营报告、行政处罚通知书、法律裁判文书等文本文件进行文本检索,形成“超类至类、边至谓词、实体至关系”的体例的文本检索范式,输出符合检索范式的财经大数据,为平台用户提供定制化的财经大数据智能检索服务。

二、史丹尼哈佛框架分析

(一)化学原料及化学制品制造业生命周期分析

化学原料及化学制品制造业主要是指利用化学工艺生产经济社会所需的各种化学产品的社会生产部门的总称,在国民经济中具有举足轻重的地位和作用。根据国家统计局行业分类标准(GB/T 4754-2017),化学原料及化学制品制造业工业共包括基础化学原料制造、肥料制造、农药制造、涂料、油墨、颜料及类似产品制造、合成材料制造、专用化学产品制造及日用化学产品制造7个子行业。本节主要对化学原料及化学制品制造业所处周期、生命周期对盈利能力的影响、行业面临风险状况进行分析。

1.化学原料及化学制品制造业所处生命周期

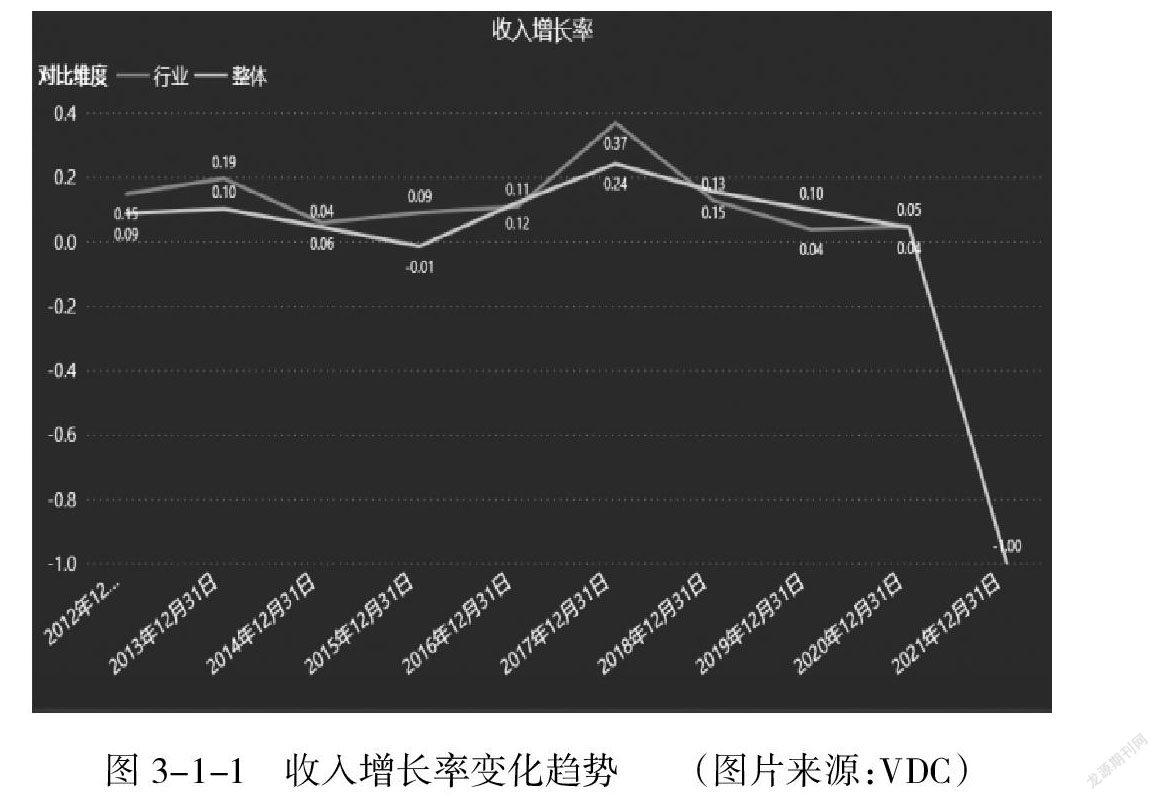

化学原料及化学制品制造业所处生命周期,可以通过行业收入增长变动情况进行判断,由此我们绘制收入增长率变化趋势图,如下:

通过图3-1-1【收入增长率变化趋势】可知,行业收入增长水平在社会平均水平上下波动,行业成长期表现特征为行业增长速度降到一个适度的水平。或者会出现一些情况,如行业的增长会停止,而企业的产量减少。这是由于企业失去了资本的增长,导致行业的发展与国民生产总值同步增长产生了差距,换句话说,如果国民生产总值下降的时候,该行业可能会首当其冲,遭受更大的打击。

假定上市公司整体水平代表社会平均水平,化学原料及化学制品制造业正处于成熟期。同时,通过在化学原料及化学制品各企业年度报告文本中智能检索“稳定、稳步、平稳”等关键词,从2018年开始,在文本中频繁出现上述关键词的公司比例高达70%。由此可知,从2012年开始,化学原料及化学制品制造业一直处于成熟期。

2.化学原料及化学制品制造业生命周期对盈利能力的影响

成熟期期间,行业处于良性竞争状态,各项指标平稳增长,企业不必互相争夺市场。由此,我们通过资产增长率、收入增长率和净利润增长率的变动来观察化学原料及化学制品制造业的盈利能力变动情况,绘制行业盈利能力指标变化图示如下:

化学原料及化学制品制造业的资产增长率、收入增长率与净利润增长率三个指标在2012年至2016年一直处于稳定状态。可值得注意的是,在2016年至2021年出现波动,尤其是净利润增长率出现大幅度波动,或与2016年国家“十三五”计划中注重化学产业调结构重发展等项目有关系,而2018年则是受到全国乃至全球出现新冠疫情影响儿出现大幅下滑。

3.化学原料及化学制品制造业发展面临的机遇

目前煤化工、橡膠、农药和能源等与化工行业相关的“十三五”规划正在编制中,总体上,“调结构”成为了各行业“十三五”规划的重要指导方向。化工行业目前普遍存在产能结构性过剩,高端产能不足、低端产能过剩,因此调整产业结构,增加高端产能占比,淘汰落后产能将是未来调控的重要任务。

宏观经济新常态下化工行业总体仍在产能去化过程中,2018年仍以结构性投资机会为主,重点关注技术驱动力下新材料应用推广、去化产能形势下行业转型、农业改革推进农业产业链整合、供需改善结构子行业、产业结极升级带来进口替代等投资机会。且由于新馆疫情的暴发,医疗器械产业更是进入一个飞跃发展的状态。2020年涉及新经济的战略新兴行业公司则延续高成长,主要涉及石墨烯、碳纤维等新材料;新能源电池以及行业壁垒较高具备进口替代概念的电子化学品行业。

(二)史丹尼战略分析

通过资产负债表的数据特征进行战略量化,可以从资源配置战略、投资扩张战略和资本引入战略三个角度进行分析(张新民,2019),结合汽车制造业所处的生命周期特征,我们重点分析资源配置战略的执行情况。通过资产负债表左侧资产在经营性资产和投资性资产的配比情况,我们可以得知史丹尼公司资源配置战略近十年来以经营与投资并重型为主,既注重企业的生产经营,同时也进行投资扩张;公司资源配置战略执行差异不大;公司资源配置战略近十年来变化没有显著改变。

(三)史丹尼汽车会计分析

1.应收账款分析

通过大数据财务分析技术观察汽车制造业2020年资产结构占比,史丹利公司2020年应收款项(包含应收账款和应收票据)从上年的0.17下降到0.16,债权的回款情况在逐渐加强,当然要结合收入以及公司信用政策分析;2020年预收款项从上年的4.77减少到2,仅从这里预收账款的变化来看,可以简单判断企业的预收款能力有减弱迹象。可以看得出来,债权的回款情况在逐渐加强,预收款降低,因此要具体情况再分析。2020年应付款项(包含应付账款和应付票据)为12.43,与上一年相比上升4.27;2020年存货为8.79,与上一年相比下降2.26,单从这里的分析可以看出企业与存货对应的负债规模大于存货规模,说明企业与供应商谈判能力强,对上游付款安排上有竞争优势。

2.货币资金分析

根据VDC大数据平台的企业财务数据可以看出,在2014年到2020年,史丹利货币资金占资产比重10年趋势可表述为:前期呈上升趋势,虽有一年下降之后,但又呈现上升趋势;2020年货币资金占资产比重为20.33%.所在化学原料及化学制品制造业行业行业均值占资产比重趋势为:前期呈下降趋势,6年前开始上升,上升2年后又开始下降,但近1年又上升趋势。2020年货币资金行业均值占资产比重为14.56%。2018年至2020年货币资金占比持续上升,原因为2020年新冠疫情影响,市场份额相对缩小,同时化学原料及化学制品处于市场饱和过剩期,需要转型升级,实现产业结构多元化。

(四)史丹尼财务分析

1.盈利能力分析

由图3-4-1【史丹尼盈利能力分析】可知,公司營业收入毛利率、净资产收益率和总资产报酬率的变动特征基本一致,具体如下:从2010年开始,史丹尼的盈利能力呈现逐年下降的趋势特征,2012年盈利指标小幅度回升,增长幅度较小,说明史丹尼需进一步提高盈利能力水平。随后在2015年下降,至2019年公司盈利能力降至最低水平。2016年,营业收入毛利率在3年中有较大下降,受原料价格成本波动影响,价格波动上升,造成成本上升。同时在2018年与2019年,贸易竞争和新冠肺炎疫情爆发可能对原料供应、生产、物流、市场需求等环节产生影响,运输成本以及出口市场相对缩小,这也导致营业收入毛利率下降。

2.资产营运能力分析

由图3-4-2【史丹尼资产营运能力分析】可知,2010-2020年企业总资产周转率在持续缓慢下降,虽在2018年有微弱上升,但该企业折射在资产转化方面为利润的效率还有待提高。

3.偿债能力分析

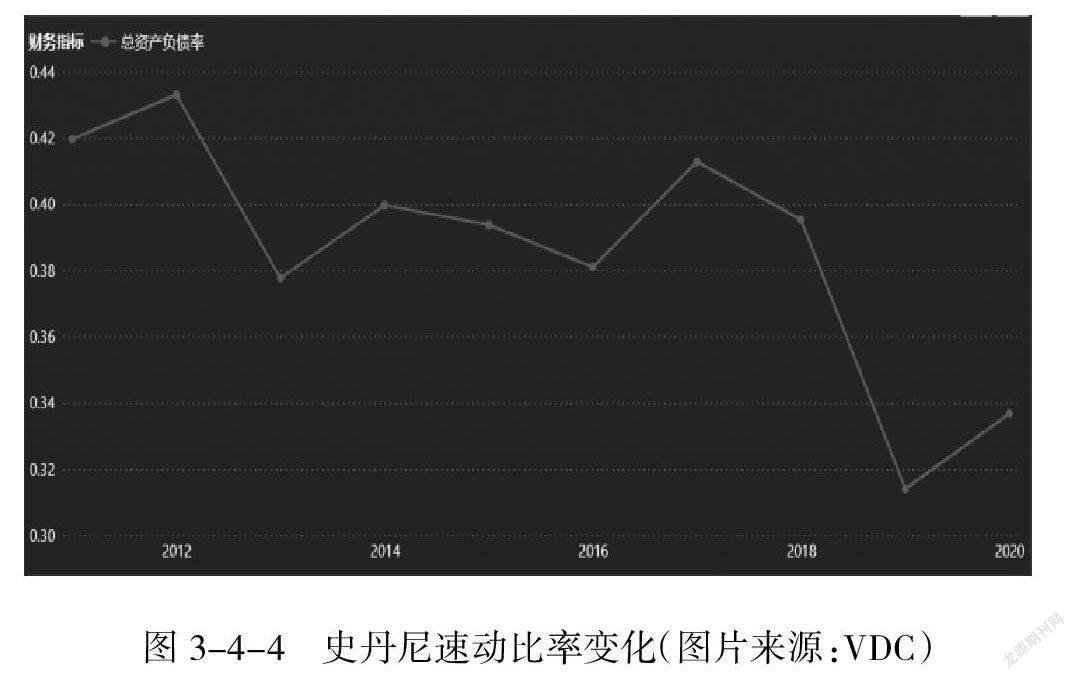

为了考察公司的偿债能力,我们选择史丹尼企业的流动比率、速动比率和资产负债率来分别度量公司的短期偿债能力和长期偿债能力,分别绘制史丹尼企业短期偿债能力和长期偿债能力变化情况图示,如下:

由图3-4-3【史丹尼流动比率变化】和图3-4-4【史丹尼速动比率变化】可知,从2012-2020年偿债能力分析得出,史丹尼的速动比率和流动比率保持相对较高水平,短期偿还负债能力较高,主要受自身货币现金较少影响。对比行业来说,近3年史丹尼企业在关键指标中的比率一直保持中上水平,说明企业偿债能力较高。

4.综合分析与业绩分析

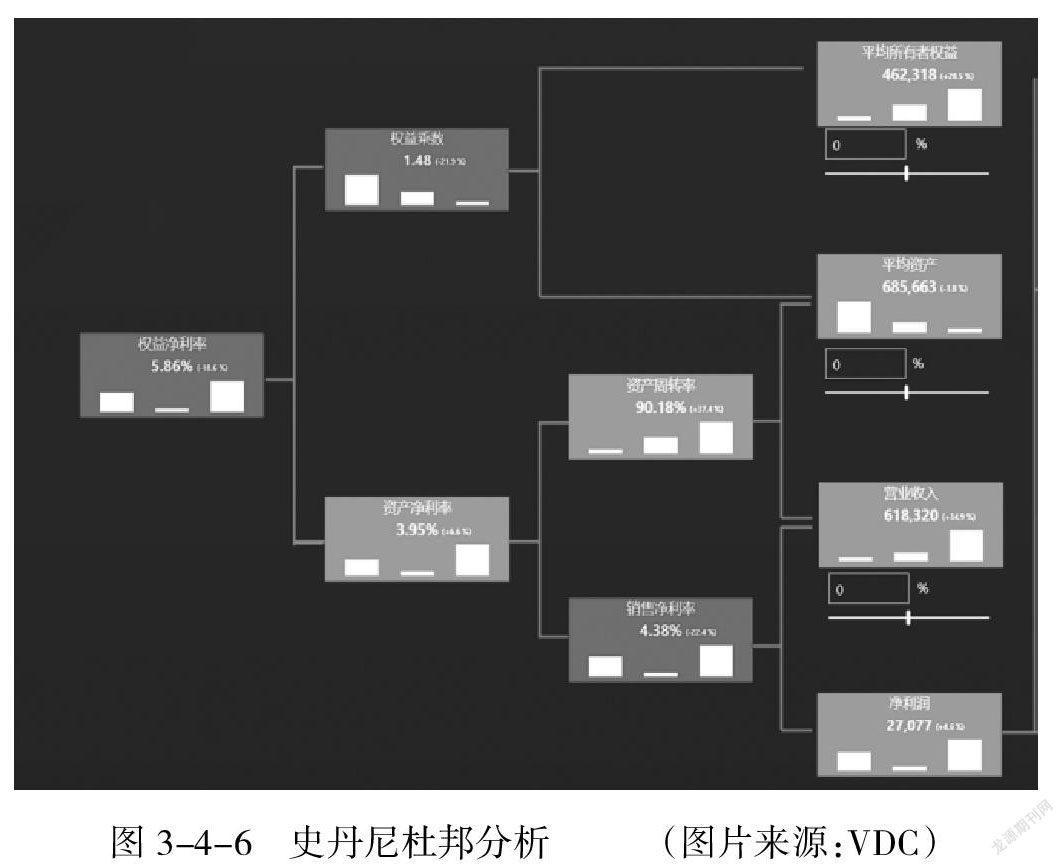

我们采用杜邦分析指标体系对史丹尼的经营业绩进行评价,绘制史丹尼杜邦分析图示,如下:

根据图3-4-6【史丹尼杜邦分析】可知,杜邦分析的核心指标——公司2020年权益净利率为5.86%,低于行业平均水平-18.6%,公司权益乘数为1.48,低于行业平均水平-21.9%,公司资产净利率3.95%,高于行业平均水平6.6%,由此可知,公司权益净利率低的主要原因是公司权益乘数低。

对杜邦分析来说,权益乘数是放大或者缩小企业支配资源进而创造财富的能力。权益乘数的公式表示为1/(1-资产负债率),资产负债率越高,权益乘数越大。从近10年的权益成数比较来看,史丹尼公司该指数呈下降趋势,资产负债率缓慢下降,虽然企业杠杆作用发挥较少,但也说明公司的财务风险较低,同时,偿债能力较强。一方面,公司的技术创新层面较为完善;另一方面,企业资金周转能力较强,举债经营情况较少。

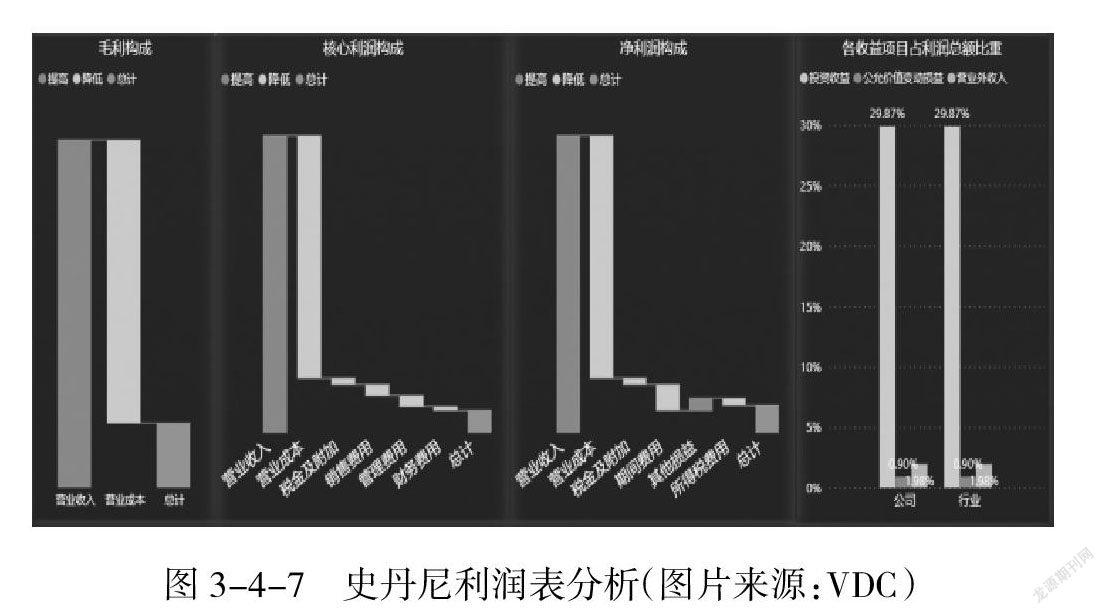

由图3-4-7【史丹尼利润表分析】我们可以看出,从营收增长率看公司经营状况,此时一般结合净利润率。史丹利公司2020年营业收入为618320.43,与上一年营业收入相比上升40718.72,营业收入增长率为7.05%;2020年净利润为27077.45,与上一年净利润相比上升16691.56,净利润增长率为160.71%,可以看得出,公司收入上升,利润也上升,应考虑目前公司业绩正在上升,2020年所在化学原料及化学制品制造业行业的营业收入增长率为4.65%,所在行业的净利润增长率为180.49%。可以看得出,行业收入上升,利润也上升,目前行业公司业绩正在上升。