纠结中的货币政策

2022-03-28袁伟鹏

袁伟鹏

国内“稳增长”诉求需要货币政策发力

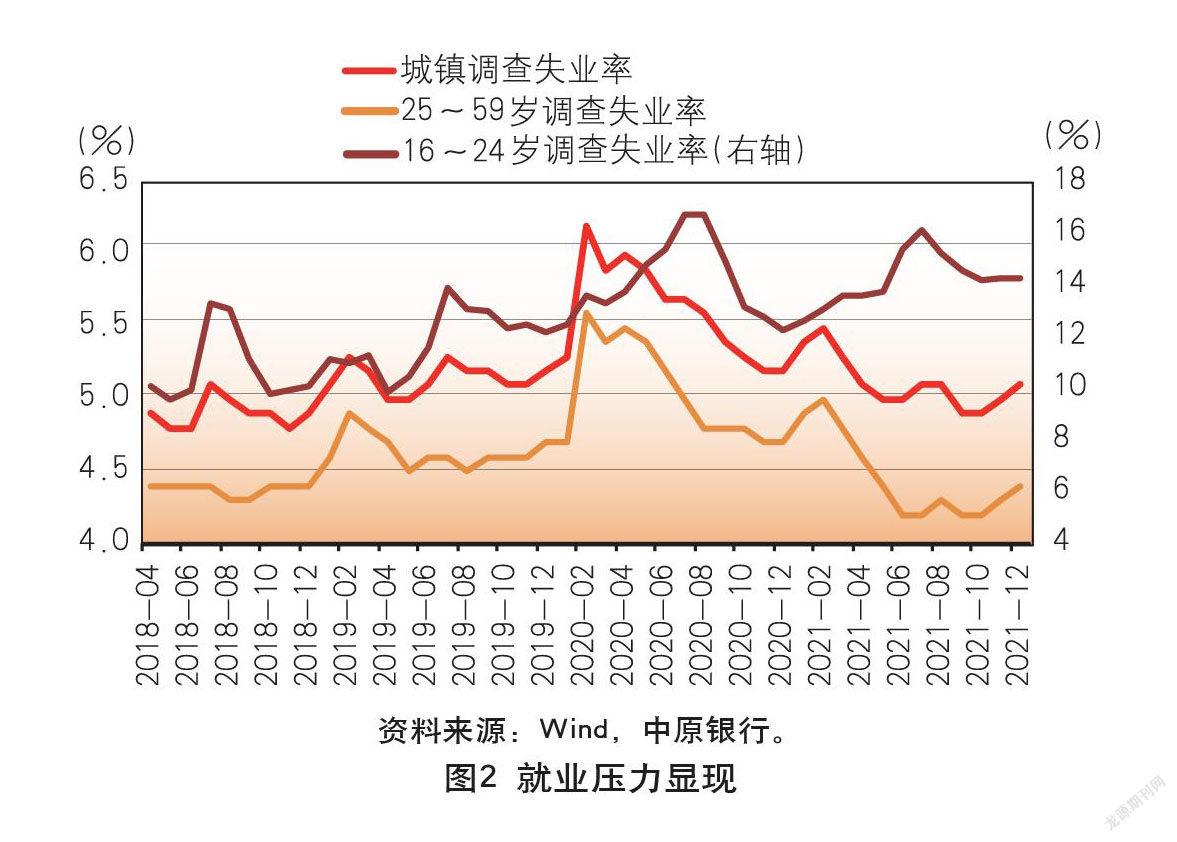

货币政策宽松的必要性。我国经济面临“三重压力”,稳增长的货币政策亟须发力。其一,中央定调经济面临需求收缩(疫情冲击下消费再度回落)、供给冲击(工业生产低位反弹但仍弱)、预期转弱(企业经营预期无明显改善)三重压力,稳增长政策亟需发力。2021年年底在京召开的中央经济工作会议指出,“必须看到我国经济面临需求收缩、供给冲击、预期转弱三重压力”,并明确要求“各地区各部门要担负起稳定宏观经济的责任,各方要积极推出有利于经济稳定的政策,政策发力适当靠前”。其二,就业压力逐渐显现,亟需货币政策托底。保就业是我国宏观调控的重中之重,数据显示,2021年12月,我国城镇调查失业率为5.1%,高于市场预期值5%。虽依然略低于历史同期平均值,但滚动12个月城镇新增就业数据显示,自2021年9月以来,城镇新增就业人数已经呈现下滑趋势,就业压力逐步显现。同时,就业市场也出现了明显的结构性分化,25~59岁人口的调查失业率持续位于低位,但16~24岁人口的调查失业率却居高不下。截至2021年底,我国16~24岁人口的调查失业率高于25~59岁人口的调查失业率9.9个百分点。城镇调查失业率的增加以及结构性失业的凸显,亟需货币政策托底(见图1、图2)。

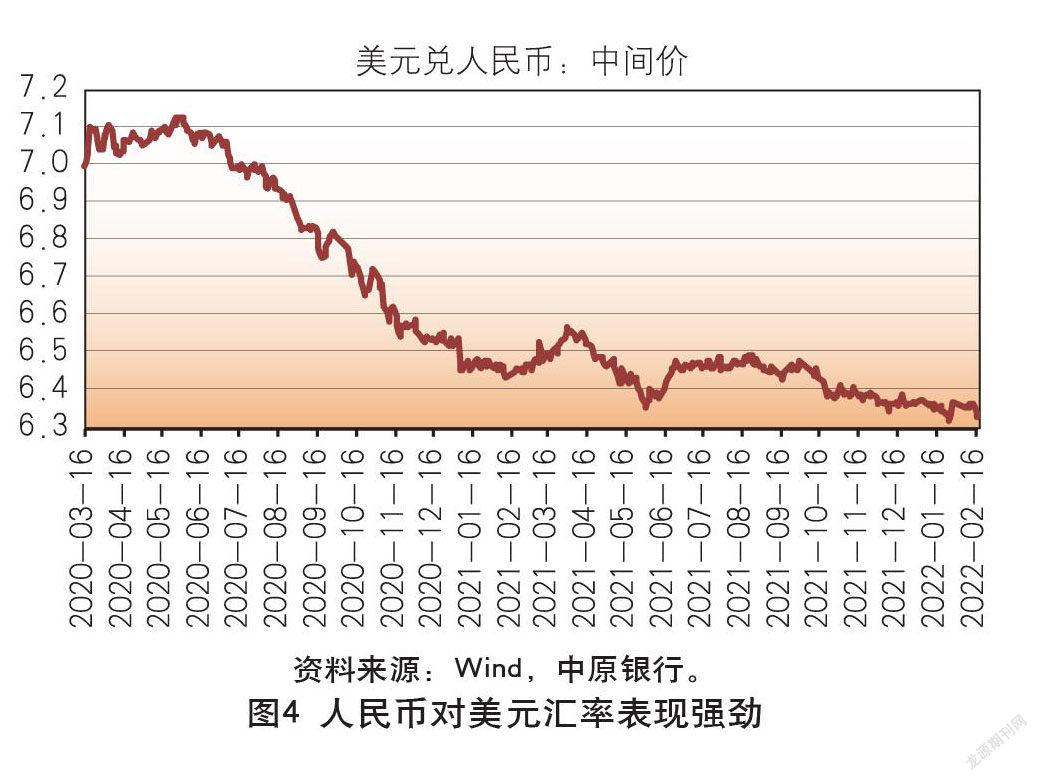

货币政策宽松的可行性。国内货币政策宽松掣肘较小,货币政策宽松仍具有空间。首先,2022年国内通胀整体可控。1月居民消费价格总体平稳,CPI同比上涨0.9%,涨幅较上月回落0.6个百分点,其中受2021年同期基数较高影响,猪肉价格下降41.6%,拖累CPI读数;1月PPI同比上涨9.1%,涨幅较上月回落1.2个百分点,其中煤炭、钢材等行业价格走低,带动工业品价格整体继续回落。未来随着后疫情时代的到来,国外供需失衡的局面将逐步缓解,叠加2021年形成的高基数,2022年PPI将持续进入下行通道。同时,2022年在需求难有大起色的情况下,CPI不会出现大幅上行,整体会处于温和上升可控的状态,所以2022年国内通胀总体可控,将不再对我国货币政策形成紧约束。其次,人民币汇率表现强劲。自2021年下半年以来,人民币汇率维持强劲,即使是在2022年2月18日美元指数升破96之后,人民币汇率依然坚挺于6.33附近,这为国内货币政策进一步宽松创造了充足的空间。在人民币汇率充足弹性的背景下,可通过人民币汇率的适度贬值,释放国内货币政策空间,同时对出口导向型企业产生正向增益,促进我国稳增长、保就业的政策目标实现(见图3、图4)。

2021年四季度央行货币政策执行报告指向宽货币。近期央行发布了《2021年第四季度中国货币政策执行报告》(以下简称《报告》)。一方面,《报告》指出,“国内经济面临下行压力,疫情反复仍对消费需求形成抑制,部分领域投资尚在探底”,对国内宏观经济的表述较三季度的“国内经济恢复发展面临一些阶段性、结构性、周期性因素制约”更加悲观,稳增长压力进一步凸显;同时,1月份M2与M1同比剪刀差较前值增加6.2个百分点至11.7%(即使剔除春节因素影响,两者差值也高达7.8%),表明企业层面对未来经济增长预期是偏悲观的,需要“货币政策工具箱开得再大一些”。另一方面,《报告》增设“专栏2:增强信贷总量增长的稳定性”,表明央行对宽信用的重视,所以在宽信用实现之前,宽货币政策仍会加码;《报告》也指出,“我国宏观杠杆率稳中有降,为未来金融体系继续加大对实体经济的支持创造了空间”,预示着2022年宏观杠杆率或有所提升,同样指向宽信用。这或许也从侧面反映出央行对1月份信贷结构的担忧,在此结构下,信贷超预期的数据难以持续。所以实体经济起不来,宽信用不止;宽信用不达,宽货币不休。

美联储加息预期掣肘我国货币政策

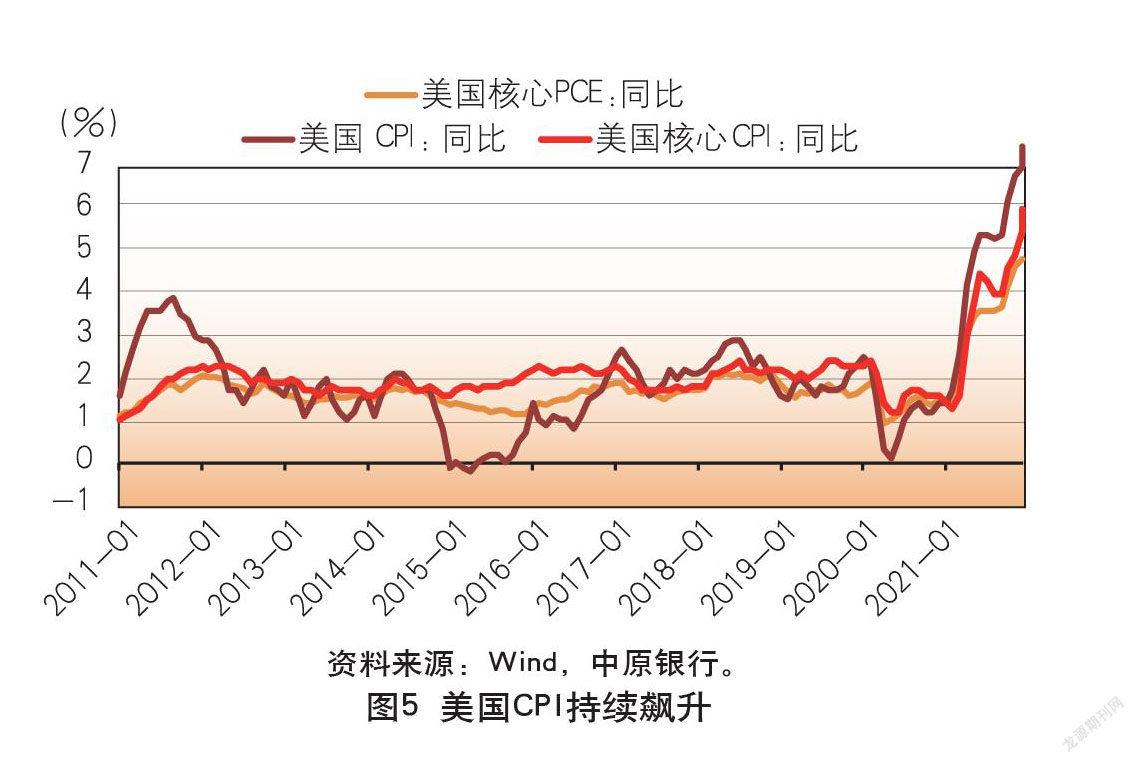

美国CPI持续飙升。2022年1月美国CPI同比增幅为7.5%,较前值上行0.4个百分点,高于市场预期;剔除波动较大的食品和能源后,核心CPI当月同比增幅飙升至6.0%,较前值上行0.5个百分点,也高于市场预期值5.9%。CPI同比与核心CPI同比双双创下1982年以来最大涨幅。即使是美联储最为关注的核心PCE物价同比,1月也高达4.85%,创下1983年以来新高。整体来看,因受到2021年低基数因素的影响以及短期内导致通胀高企的诸多问题尚未完全消除,预计美国2月CPI仍将处于历史高位且有高于1月CPI数值的可能。美国本轮通胀同比增速或于一季度见顶后回落,但仍将持续大幅高于美联储2%左右的政策目标(见图5)。

美联储3月加息预期增大。面对美国1月的通胀数据,美联储官员中的鹰派代表、圣路易斯联储主席布拉德表示希望7月1日前看到加息100个基点,布拉德同样提出美联储可以考虑在预定会议之间采取加息的可能性。同时市场对美联储3月加息50个基点的预期大幅提升,CME Fedwatch(美联储观察工具)中显示3月加息50个基点的概率从通胀数据公布前的25%升至公布后的94%,所以在美国2月通胀仍将维持在历史高位的情况下,3月美联储会议存在一次加息50个基点的可能性。虽然2月16日美联储公布的会议纪要显示,与会者未透露可能一次加息50個基点的线索,但面对高通胀,此次鸽派纪要未动摇市场对美联储3月大幅加息的预期。同时考虑到美国2月5日当周初次申请失业金人数较前值减少1.4万,该数据已经连续四周减少。美国一方面通胀数据飙升,另一方面失业人数减少,或更加坚定美联储加息的力度和节奏。

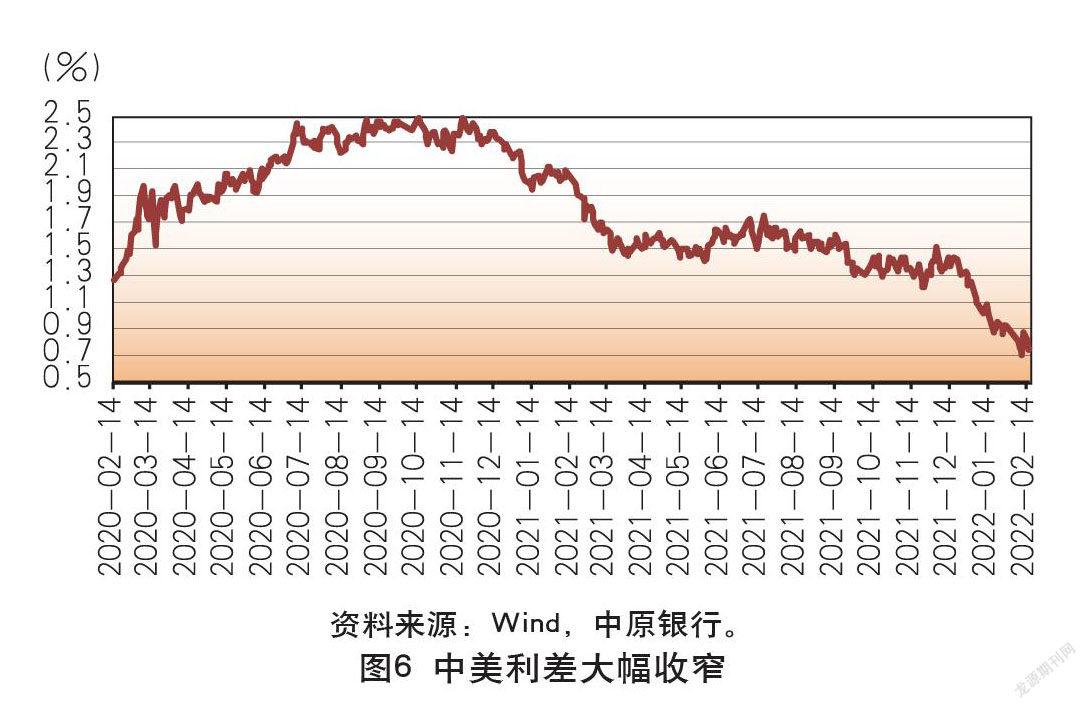

中美利差快速收窄跌破“舒适区”。央行行长易纲曾在2018年的博鳌亚洲论坛上表示,10年中美利差(10年期中国国债收益率减去10年期美国国债收益率)整体处于比较舒适的区间。当时中美10年期国债收益率分别约为3.7%和2.8%,两者相差90个基点。随着近期美联储加息预期快速升温,美债出现了大幅上行。截至2022年2月16日,10年期美国国债收益率已突破2.0%的关口,中美利差快速收窄至76个基点,跌破所谓的90个基点“舒适区”。中美利差的收窄,会造成人民币资产的吸引力减弱,资本或有流出压力,给人民币汇率带来一定的贬值压力,即当中美利差趋势性走高时,人民币汇率有升值动力;当中美利差回落时,人民币汇率将承压。所以中美利差跌出“舒适区”,我国货币政策的进一步宽松将面临一定的压力(见图6)。

货币政策纠结中的降息落空

MLF操作量增价稳。一方面,“三重压力”促使国内稳增长诉求更加明确,既需要“把货币政策工具箱开得再大一些”,又要靠前发力,前瞻操作,走在市场曲线的前面,货币政策进一步宽松的需求不断上升。但另一方面,美联储3月份大概率大幅加息且中美利差将跌破“舒适区”,以对我国货币政策的进一步宽松形成掣肘。《报告》中的“以我为主”由针对整个货币政策调整为针对汇率,表明外围货币政策尤其是美联储加息对我国货币政策的影响不容忽视;同样,2月14日的国务院常务会议强调“面对国内外复杂严峻形势高度重视解决经济运行中的掣肘问题,稳定市场预期”,也显示了对此次美联储收缩或明显快于过往的担忧。两方面因素使我国货币政策处于内松外紧的纠结境地,市场正是在这种纠结中迎来了降息的落空:2月15日央行公告称,MLF和OMO中标利率均维持不变,同时2月MLF实现净投放1000亿元,MLF操作实现量增价稳。

2月MLF增量续作,体现了央行对市场的呵护;但操作利率与上月持平,市场预期的降息落空,凸显了央行在美联储大幅加息的背景下对我国货币政策进一步宽松的克制。

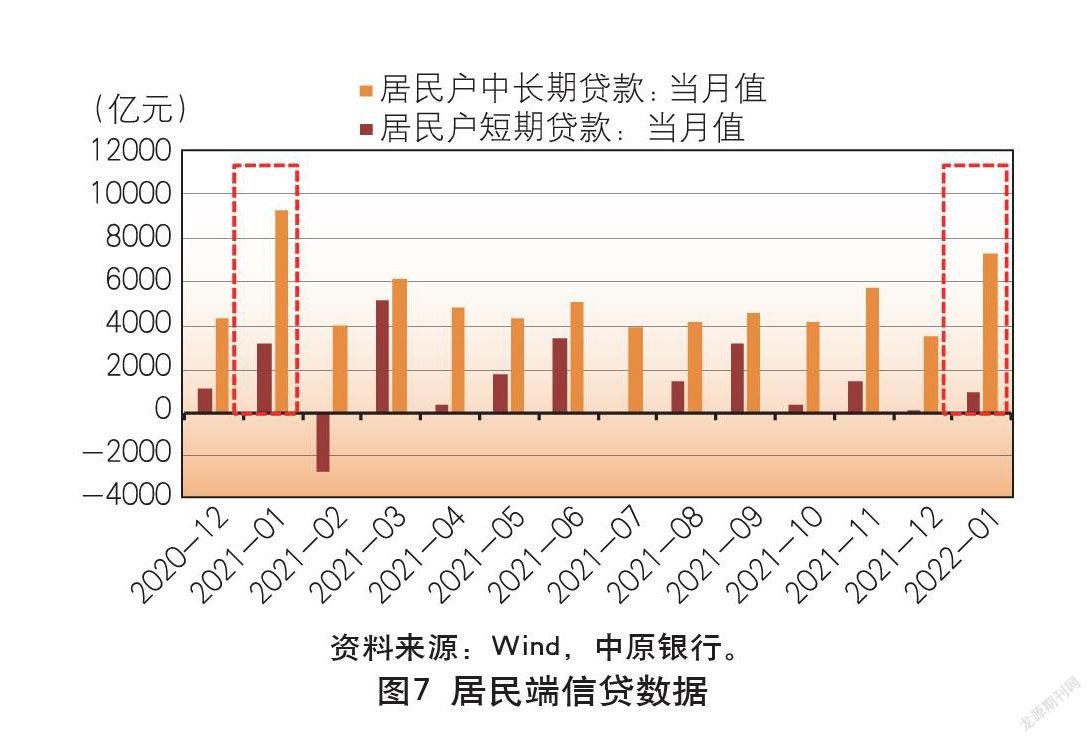

LPR维持不变。在MLF维持不变的前提下,MLF加点形成的贷款市场报价利率(LPR)变化的可能性虽然比较小,但市场依旧存在下调LPR的预期,尤其是1年期LPR,原因主要有两点:一是之前有先例,2021年12月20日在当月MLF利率没有变化的情况下,1年期LPR时隔20个月下降5个基点至3.80%;二是1月信贷数据的居民端比较差,其中短期贷款和中长期贷款较2021年同期分别减少了2272亿元和2024亿元,需要降低1年期LPR,推动实体经济融资成本,并对带动消费、投资恢复性增长释放出必要的信号(见图7)。

最终市场在2月21日迎来了预期的落空:1年期LPR和5年期LPR均与上月持平。

后续货币政策展望

在降息的预期落空后,市场对后续货币政策的走向尚不确定,有的观点认为,在后期宽信用没有真正到来之际,依旧会有降准降息操作;也有观点认为,1月金融数据开门红,信贷数据的好转预示着宽信用已经到来,货币政策进一步宽松的必要性下降。正是在央行纠结的货币政策中以及市场预期不定的背景下,笔者从乐观、中性、悲观三个角度对后续货币的走势进行了展望。

乐观假设:后续仍会降息,中美利差或倒挂。货币政策坚持“以我为主”,在稳增长的压力下,为降低实体经济融资成本,选择进一步宽松,实施降息;同时美联储多次加息,形成中美利差倒挂。为防止资本外流,汇率也是“以我为主”保持强劲。也就是说,在我国汇率保持强劲的背景下,即使中美利差出现倒挂,资本也难以出现大幅外流的情形。我们可以参考国内外经验:从国内来看,自2005年汇改以来,中美利差在2005~2007年以及2009年前后均经历了“倒挂”现象,但由于当时人民币汇率坚挺,非但未出现资本外流,反而人民币的走强吸引了资本的大规模流入;从国外来看,2015年四季度,10年期欧元区公债收益率大幅低于10年期美国国债收益率,但在欧元强势背景下,未出现资本从欧元区流向美国的情形。所以即使后续降息,中美利差形成倒挂,但在人民币强劲的背景下,依旧难以出现资本大幅流向美国的情形。

中性假设:结构性宽松,中美利差收敛。我国货币政策首要目的是为本国经济服务,但为防止中美利差倒挂,央行在价的方面选择克制,未来货币政策仍将继续保持稳健偏松,近期将不再考虑降息,不过,为“加大跨周期调节力度,發挥好货币政策工具的总量和结构双重功能”,会选择结构性货币政策工具,加大货币供应量,保持市场流动性合理充裕,既不会出现“大水漫灌”,又能够满足实体经济合理有效的融资需求。同时着力加大对重点领域和薄弱环节的金融支持,精准发力,引导金融机构优化信贷结构、稳定增长信贷规模,实现总量稳、结构优的较好组合,从而对稳投资、稳增长形成支撑。

悲观假设:跟随美联储加息,中美利差进入“舒适区”。2021年,在海外需求旺盛导致海运价格暴涨、部分原材料供应一度面临中断造成海外供应链吃紧以及我国供应链稳定的背景下,我国出口同比(按照人民币计价)实现了21.2%的增幅,出口韧性超出市场预期,成为全球供应链畅通的“稳定器”。在2021年高基数的背景下,同时叠加2022年全球经济增速放缓、价格支撑弱化、海外疫情改善带来的供应链恢复等因素的影响,2022年,我国出口增速大概率趋于回落,虽然回落的节奏和幅度仍须进一步观察,但依旧会对人民币保持强劲承压。而且纵观历史,在美联储加息阶段,我国货币政策极少出现降息的操作。所以在人民币难以保持强劲的情况下,为防止资本外流,我国货币政策或跟随美联储加息,将中美利差重新拉入“舒适区”或偏离“舒适区”不远的位置。

总结:宽松也汇率,加息也汇率

未来我国货币政策的走向,汇率或起决定性作用。若汇率能保持强劲,我国货币政策会有进一步宽松的空间,即使中美利差倒挂,也难以出现资本外流的局面;若汇率未能保持强劲,为防止中美利差倒挂导致资本外流,我国或选择跟随美联储加息,将中美利差拉回“舒适区”。正所谓“宽松也汇率,加息也汇率”,这也许正是《报告》中关于坚持汇率“以我为主”的深意。

(本文仅代表作者个人观点,与所在机构无关,亦不构成投资建议)

(作者单位:中原银行)

责任编辑:孙 爽