绿色金融、碳减排与企业融资成本

2022-03-24曾惠芝

曾惠芝

(皖西学院 金融与数学学院,安徽 合肥 237012)

一、研究背景

在党中央新发展战略下,我国经济发展模式转型力度进一步加大,绿色经济在国民经济发展中地位愈加重要。2020年我国高新技术产业增加值比上年增长7.1%,高耗能行业发展速度下降,原煤产量同比仅增长了0.9%。金融是经济血脉,伴随绿色经济的迅速发展,金融产业衍生出了绿色金融[1]。包含绿色信贷、绿色债券和绿色风投等,由于我国绿色金融起步较晚,因此,当前绿色金融市场中绿色信贷的规模占比在70%以上,绿色债券和绿色风投规模相对较小。在全球减少二氧化碳等温室气体排放,我国实行“30·60”双碳目标的背景下,人民银行、银保监会等监管机构加大了对信贷资金流向的监管力度,并且通过宏观手段积极引导资金流向绿色产业领域[2]。在此背景下,高耗能与高污染行业的融资成本必然会进一步加大,融资难度也会加大,而企业是市场经济的主要参与者,过大的融资成本,必然会影响企业的长期发展。鉴于此,文章采用理论与实证相结合的方式,探究绿色金融、碳排放与企业融资成本的关联性,提出针对性的政策建议,以期能为我国绿色发展和破解企业融资难题提供借鉴意义。

二、文献综述

企业融资成本是一个研究起步相对较早的课题,而绿色金融和碳排放的相关研究则起步较晚,学者们对绿色金融、碳减排与企业融资之间关联性研究相对较少,文章选择其中具有代表性的文献进行简要综述。刘叶等人认为绿色金融的发展及公司治理水平的高低会对企业的融资成本产生影响,他以2011-2015年366家中小板制造业上市公司为研究对象,使用了协整检验和格兰杰因果关系检验,分析绿色金融、公司治理对中小融资的影响。结果显示,绿色金融的发展倒逼了中小制造业企业加强公司治理,降低碳排放水平,以此来获取更多的绿色信贷资金[3]。王康仕等人以192家A股上市的高污染行业为研究样本,采用实证分析的方法探究绿色金融对高污染企业的融资约束及投资水平的影响,结果显示绿色金融产业的发展加剧了对高污染行业的融资约束,也抑制了其投资水平的发展[4]。徐佳南等人认为绿色金融的发展扩宽了中小企业的融资渠道,他使用问卷调查的方式获取了浙江省中小企业的融资成本数据,然后构建了结构方程模型,探究绿色金融的发展对中小企业融资的影响,结果显示绿色金融产业提升了中小企业的经营绩效[5]。孙志红等人以2010-2017年的80家上市环保公司为研究样本,构建了动态面板数据模型,探究绿色金融、环境规制与环保企业的融资及投资影响,他的研究表明绿色金融的发展虽然对环保企业的融资难度有所加大,但是并没有提高环保企业的融资成本,而环境规制的发展促使了环保企业投资力度进一步加大[6]。现有学者的研究多采用实证分析的方式,探究绿色金融或者碳减排政策对企业融资的影响,忽视了绿色金融通过影响碳减排进而影响企业融资约束的机制路径,并且实证分析结果也存在一定的差异性,文章采用理论与实证相结合的方式进行研究,具有一定的创新性和现实意义。

三、理论分析与研究假设

绿色金融的发展对企业融资成本的影响分为直接影响和间接影响两大途径,直接影响即绿色金融支持对企业融资成本产生影响,间接影响是绿色金融通过影响碳排放量,进而影响企业融资成本,路径如图1所示。

图1 绿色金融对企业融资成本的影响路径

(一)绿色金融与企业融资成本

绿色金融在本质上是政府进行环境规制的手段之一。因为我国绿色金融的绝大部分份额是绿色信贷,因此可以认为绿色金融是政府基于信贷配给约束而进行的环境规制行为。当前,我国围绕绿色发展的战略,逐步衍生出了绿色金融产业,其又分为绿色信贷、绿色债券、绿色保险等,并且众多资金向绿色信贷领域倾斜[7],企业如果想获取更多的信贷资金,就必须转变传统的粗放式发展模式,进行技术升级改造,对银行等信贷机构披露更多的绿色发展信息,以获取信贷支持。在企业转变发展模式过程中,必然要对传统设备进行升级改造,短期内增加了企业的生产成本[8]。同时,部分企业限于资金和技术有限,不能有效进行技术升级改造,因而不能获取金融机构的绿色信贷资金,转向民间借贷获取其他渠道或者资金支持,这些资金的利息远远高于绿色信贷,加剧了企业融资成本[9]。基于此,文章提出假设1。

假设1:绿色金融的发展提高了企业融资成本。

(二)绿色金融与碳减排政策

生态保护与金融的可持续发展是当前重要的发展主题,我国也设置了“30·60”双碳目标,绿色金融的出现,一方面可以通过信贷约束等因素,倒逼高污染高耗能等产业升级改造,提高技术水平,从而提升资源的使用效率,降低二氧化碳的排放量[10]。另一方面,绿色金融的发展能够为地区发展绿色产业提供充足的信贷资金,帮助地区扶持绿色企业发展壮大,通过技术的转移和溢出效应,降低地区碳排放水平,实现绿色发展。鉴于此,文章提出假设2。

假设2:绿色金融产业的发展能够促使地区碳排放量下降[11]。

(三)碳减排政策的中介作用

碳减排是全球各国政府及我国政府,实行绿色发展的重要手段之一。我国目前已经建立了碳交易排放市场,用于调节不同地区碳排放水平的巨大差异,最大化满足各地区整体的发展需求。我国中央银行围绕实现碳达峰、碳中和战略目标,设立碳减排支持工具,引导商业银行按照市场化原则加大对碳减排投融资活动的支持,撬动更多金融资源向绿色低碳产业倾斜[12]。碳减排政策出台,使得环境治理投资不到位的企业,必须加大资金投入,进行技术设备的升级改造,降低污染物的排放水平,以满足环境部门的要求,才能符合银行等部门的信贷要求,获取资金支持。由于碳减排倒逼了企业升级改造设备和技术研发,同时,信贷与碳减排的挂钩,提高了企业的融资成本。由此,文章提出假设3。

假设3:碳减排政策在绿色金融与企业融资成本之间起到了中介效应,提高了企业的融资成本。

四、实证研究结果与分析

(一)变量选取与数据来源

1.被解释变量

文章采用实证分析的方式探究绿色金融、碳减排与企业融资成本之间的关联性,将企业融资成本作为被解释变量,对企业融资成本,学术界使用的度量指标并不一致,有学者将企业每年支出的融资利息支出、地区城市商业银行的平均贷款利率等指标作为度量指标,而文章使用企业年度利息支出与企业融资规模总额的比重衡量其融资成本,该比值越高,表示企业的融资成本越高,反之则表示该企业的融资成本越低。为避免金融行业对融资约束的影响,将A股上市企业的金融业企业数据剔除,将空缺值过多的对象剔除,总计获取893家企业的2015-2020年的样本数据,数据来源于wind数据库,使用rz表示。

2.核心解释变量

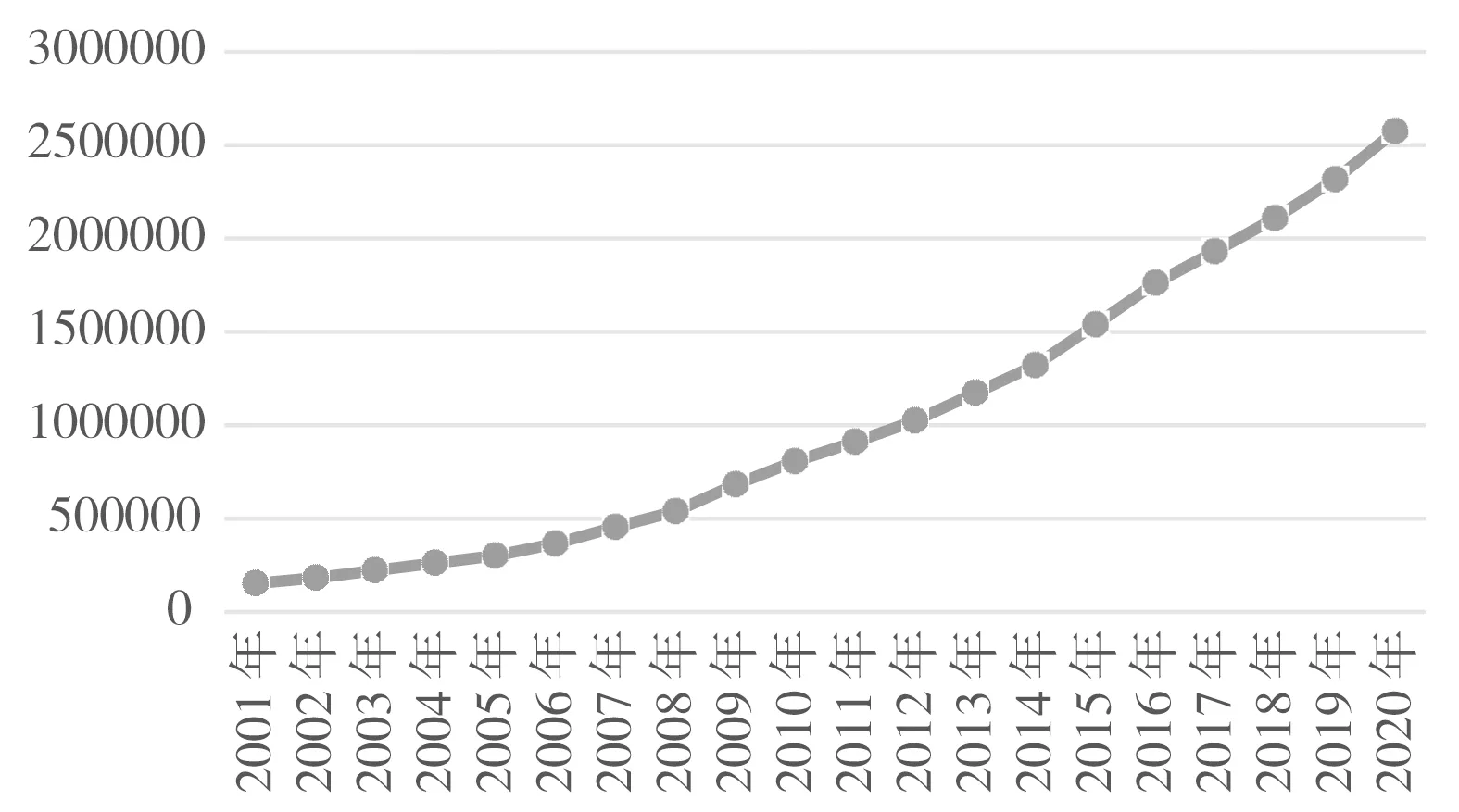

我国绿色金融的主要产品是绿色信贷,因此使用各地区绿色信贷资金年度支出总额表示。总体上各金融机构绿色信贷资金的支出规模呈迅速上升态势,如图2所示。但各地区的绿色信贷资金存在较大的差距,东部地区或者发达省份的绿色信贷支出规模远远高于中西部地区或者欠发达省份[13],文章通过人民银行和国家统计局获取了30个省市自治区(不包含香港、澳门、西藏)的绿色信贷数据,使用ls表示,为避免异方差进行对数化处理。碳减排是我国为实现绿色发展的主要手段之一,使用不同地区的年度二氧化碳排放总量表示,数据来源于碳排放交易网,个别缺失数据使用线性插值法进行了补充。二氧化碳使用co2表示,并进行对数化处理。

图2 金融机构绿色信贷资金规模(亿元)注:数据来源于国家统计局(2020年)。

3.控制变量

参考现有学者的研究[14],企业融资成本受多种因素的影响,选取了个别控制变量。企业规模,使用企业年度总值表示,使用gm表示;地区金融业发展水平,使用地区金融机构总数表示,使用zl表示;企业的收益能力,用净资产收益率表示,用roa表示;市场化水平,用樊纲市场化指标衡量,用mar表示,绝对量指标均进行了对数化处理,最后将年份和行业作为虚拟变量。

(二)变量平稳性检验

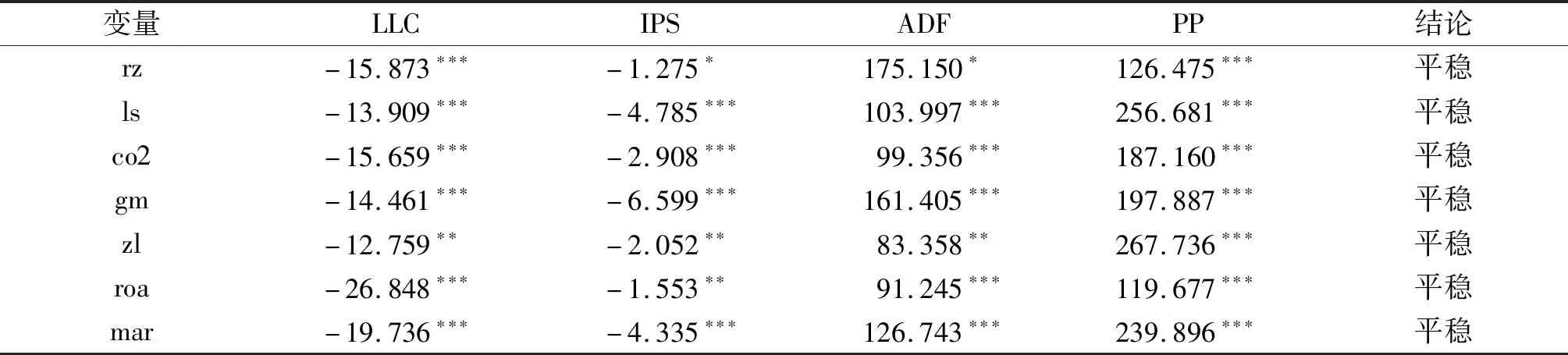

对文章选取的被解释变量,各解释变量和控制变量进行平稳性检验,结果如表1所示,文章分别使用了LLC检验、IPS检验、ADF检验、PP检验四种方式对各变量进行平稳性检验,结果显示rz等变量至少在5%的显著性水平上通过了平稳性检验,这表明文章选取的各变量均为平稳序列,使用这些变量进行回归分析,不会引起模型出现多重共线性。

表1 变量的平稳性检验

(三)变量相关性检验

对各变量进行相关性检验,如表2所示,ls与rz之间的相关系数为0.245,且在1%的水平上显著,说明绿色金融与企业融资成本之间为显著的正相关关系。co2与rz之间的相关系数为-0.237且在5%的水平上显著,说明碳减排与企业融资成本之间为负相关关系。gm与rz之间的相关系数为-0.248且在1%的水平上显著,说明企业规模与企业融资成本之间为负相关关系。zl与rz之间的相关系数为-0.176且在1%的水平上显著,说明金融机构数据与企业融资成本之间为负相关关系。roa与rz之间的相关系数为-0.139且在1%的水平上显著,说明企业净资产收益率与企业融资成本之间为负相关关系。mar与rz之间的相关系数为-0.457且在1%的水平上显,说明市场化水平与企业融资成本之间为负相关关系。

表2 变量相关性检验结果

(四)实证模型与结果

基于上述理论分析,为验证各假设是否成立,文章构建回归模型,如方程(1)-(3)所示。

rzit=c1+β1*lsit+β2*gmit+β3*zlit+β4*roait+β5*marit+εit

(1)

co2it=c1+β1*lsit+β2*gmit+β3*zlit+β4*roait+β5*marit+εit

(2)

rzit=c1+β1*lsit+β2*co2it+β3*gmit+β4*zlit+β5*roait+β6*marit+εit

(3)

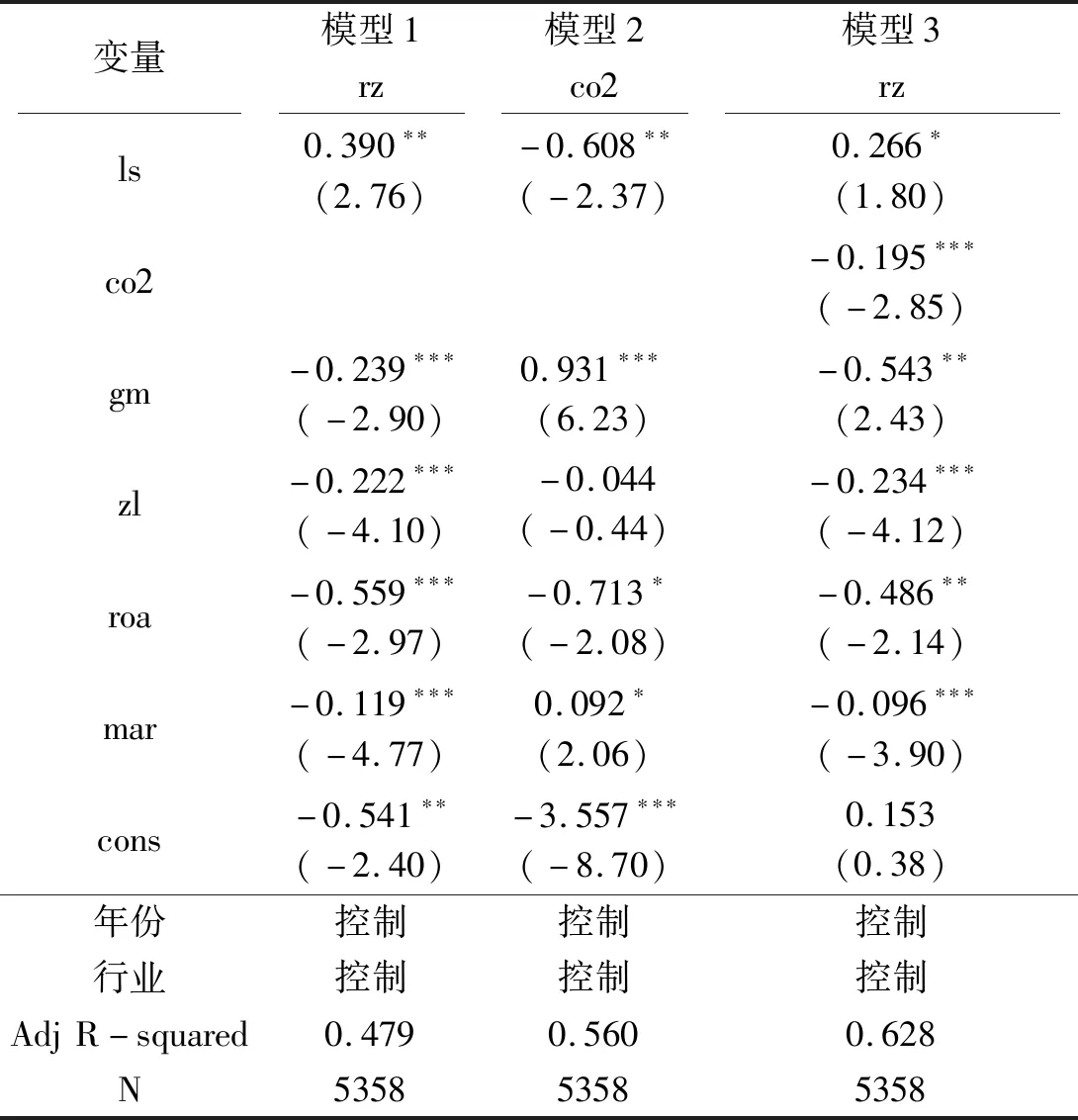

基于上述方程,使用stata进行回归分析,结果如表3所示。

表3 回归结果

如表3所示,ls与rz之间的回归系数为0.390,在5%的水平上显著。说明绿色金融与企业融资成本之间为明显的正相关关系,即绿色金融提高了企业的融资成本。具体而言就是绿色金融发展水平提高1个单位,能够导致企业的融资成本增加0.390个单位。绿色金融的发展会给企业的融资设置相关的条件,在这些融资条件限制下,企业会逐步转变发展模式,必然要对传统设备进行升级改造,短期内增加了企业的生产成本,这些生产成本本质上是为融资而产生的。因此,文章的假设1成立。ls与co2之间的回归系数为-0.608且在5%的水平上显著,说明绿色金融与碳排放总量之间为明显的负相关关系,且碳排放总量与碳减排为负相关关系,由此说明绿色金融的发展促使了碳排放总量下降。绿色金融产业的发展通过信贷约束等因素,倒逼高污染高耗能等产业升级改造,提高技术水平,从而提升资源的使用效率,降低二氧化碳的排放量,同时也可以促使绿色产业的发展,降低碳排放水平。说明文章假设2成立。模型3显示,rz与ls之间的回归系数为正且在10%的水平上显著,同时co2与rz之间的回归系数为-0.195且在1%的水平上显著,参考模型1和模型3的rz回归系数均为正且显著,说明co2起到了部分中介变量的效果。即碳排放在绿色金融促使企业融资成本提高的路径中,起到了部分中介变量的效果。说明文章假设3成立。综合模型1和模型3,控制变量企业年度总值、金融业发展水平、净资产收益率、市场化水平与企业融资成本之间为负相关关系即企业规模扩大,净资产收益率提高,地区金融产业发展水平提高和市场化水平提高,能有效降低企业的融资成本。

(五)稳健性检验

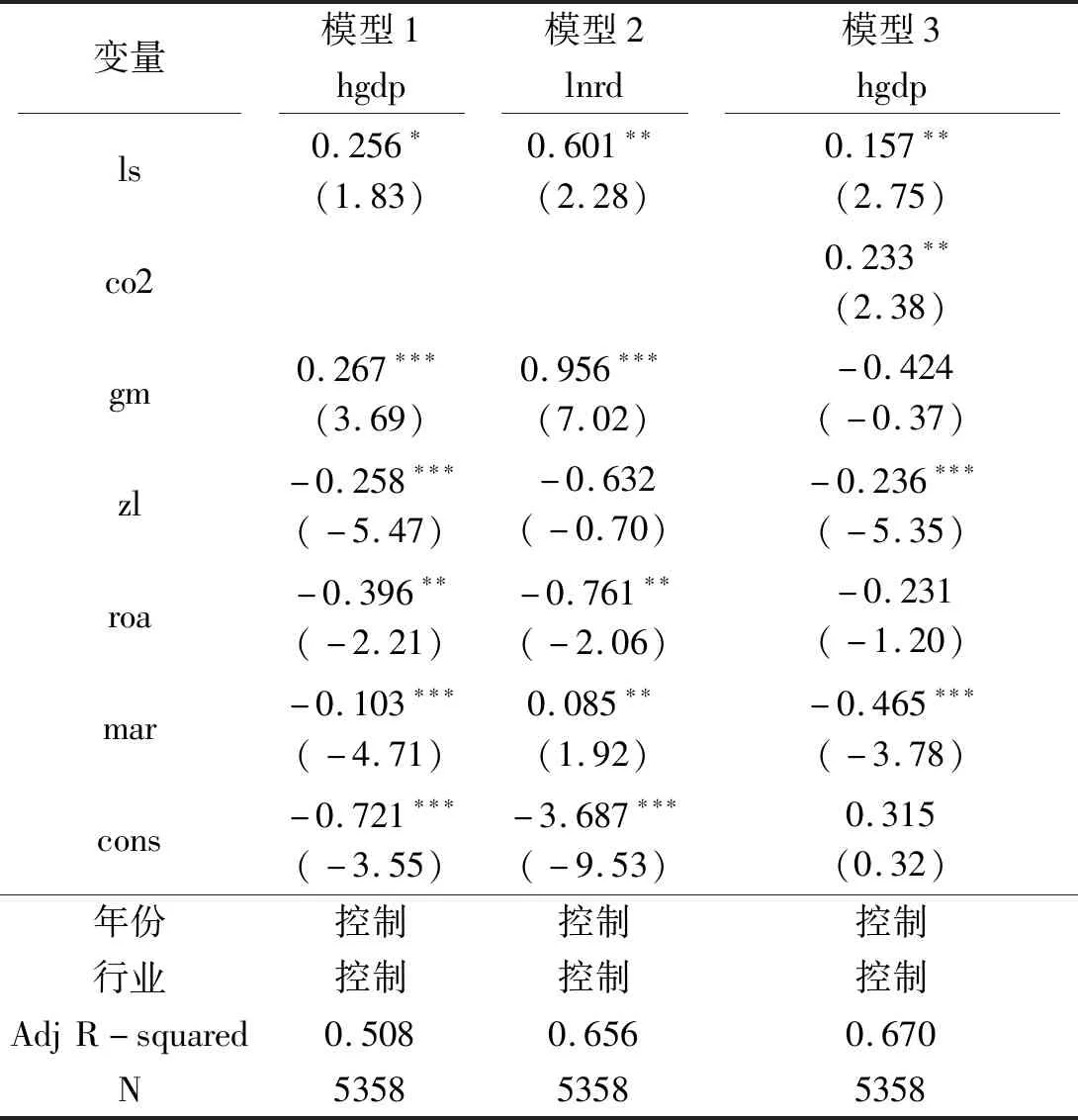

为避免模型的内生性问题,对结果的影响,文章使用两阶段最小两乘法对模型进行回归分析,以进行稳健性检验,结果如表4所示。

表4 稳健性检验结果

表4的结果与表3的结果相比,核心解释变量的回归系数并没有发生显著变化,碳减排的部分中介效应依然成立,其他结果不再一一赘述。

五、结论与建议

(一)结论

绿色金融与企业融资成本之间为明显的正相关关系,即绿色金融提高了企业的融资成本。绿色金融的发展促使我国整体碳排放水平的下降,二者在一定程度上增加了企业的融资成本。绿色金融产业的发展通过信贷约束等因素,倒逼高污染高耗能等产业升级改造,提高技术水平,从而提升资源的使用效率,降低二氧化碳的排放量,同时也可以促使绿色产业的发展,降低碳排放水平。碳排放在绿色金融促使企业融资成本提高的路径中,起到了部分中介变量的效果。

(二)建议

1.引流绿色资金,壮大绿色金融产业

绿色金融产业的发展能有效降低碳排放水平,虽然短期内会增加企业的融资成本,但长期来看则能够提升企业技术水平,增强企业市场竞争力。我国政府应进一步扩大绿色金融产业的发展,使用宏观经济手段,引导绿色信贷资金流向绿色企业,倒逼高污染等行业的转型升级[15]。同时,完善绿色金融的各项手段,出台相关政策,鼓励民间资本融入绿色金融领域,促使绿色保险、绿色基金、绿色风投等各种绿色金融工具的发展,通过绿色金融的迅速壮大,培育绿色企业,发展绿色产业,促使我国绿色经济发展水平的提高。

2.完善法律法规,优化碳排放交易

推进碳达峰与碳中和是我国重要的国家决策,文章实证分析表明碳排放在绿色金融促使企业融资成本提升,倒逼企业技术升级转型上,起到了部分中介作用。但我国不同地区的经济发展水平不同,产业结构也存在较大的差异性,有些地区工业以高能耗产业为主,有些地区工业以轻工业为主,因此不能简单地“一刀切”,为此我国已经建立了碳排放交易市场,但相关的法律法规没有及时的跟进完善,限制了我国整体碳排放交易规模。因此,必须及时修订并建立相关的法律法规,以保证碳排放交易的各环节有法可依。

3.开发绿色技术,积极转型升级

短期内绿色发展和碳排放政策会导致企业融资成本上升,但是如果企业及时进行绿色技术升级,走绿色发展之路,就能够以更低的成本获取国家的资金和政策支持,更加有利于企业未来的发展。所以,文章认为我国企业应认清当前的绿色发展形势,扩大在绿色技术方面的研发投入,与高校、研究所等机构开展深度合作,推进产学研相结合,尽快提升自身绿色技术水平,并及时对高能耗项目进行关停并转,降低碳排放水平,才能迅速提升核心竞争力。