探索金融体制改革背景下财政政策与金融监管协调

2022-03-23金雅晴赵志文丁若禹崔静宇河北农业大学

文/金雅晴 赵志文 丁若禹 崔静宇(河北农业大学)

我国市场经济发展快速,已经初步形成宏观经济发展规模,市场经济主要基于结构渐进性优化分析风险系统内容,优化可控转型升级。不过,在金融行业中也存在诸多发展格局不合理,组织体系与服务能力不完善、不充分等问题,这些都明显抑制了金融企业的清算支付与资源配置能力优化。

一、我国金融体制改革背景介绍

党的十九大报告明确提出“深化金融体制改革、更好服务实体经济”的新时代市场经济发展理念任务。党的十九大报告中指出强化流动性调控财政政策过程中应该体现系统性风险金融监管内容,保证财政政策落地,这一财政政策也深刻结合金融机构发挥一定“杠杆作用”与“中介作用”。而在金融机构运营过程中的双重作用下,则还需要依赖一定的制度性约束手段,基于顶层设计分析财政政策与金融监管协同性、有效性管理策略。在国内,金融行业领域中已经提出了综合化经营模式,保证金融业商业模式升级到位,分析其中多方面影响问题。比如,通过信用创造渠道建立创新放大财政政策基本传导效应;再一点就是基于金融衍生服务建立迭代监控真空管理机制,结合叠加性作用分析财政政策与金融监管协同性,保证在金融体制改革背景下实现金融监管协调性全面优化,保证基于理论层面推动财政政策。在本文看来,如此操作对于结合二者协同优化发展很有帮助,同时也能控制金融体系系统性风险[1]。

二、金融体制改革背景下财政政策与金融监管协调性的相关研究

(一)研究概述

在当前金融体制改革背景下,财政政策与金融监管协调工作都发生明显变化,二者在借鉴相关学者研究成果基础上也初步构建了多套金融业经营绩效评价体系,形成“两阶段模型”。“两阶段模型”主要基于金融机构的融资过程展开分析,深入了解其资本运作过程与再融资过程。确保传统模式划分财政转移支付,保证存款产出与税收增值到位,建立良好的利润产出机制,保证第一阶段金融体制改革背景下财政政策与金融监管协调到位;第二阶段则需要累积大量存款以及资本金。在深入研究展开相关设计过程中需要保证创建案例,结合国内上市金融公司展开分析。在本文中主要选取样本为金融行业的15家金融公司,基于披露核心数据分析数据内容,实现公开数据对现实考量内容的有效分析,完善财务经营数据;再结合逐步推行系统监管与审慎开放金融政策来分析金融行业传统经营模式与转型升级到位。选取样本中的所有金融公司都基于巴塞尔协议分析货币政策与宏观财政政策,建立双支柱调控框架,体现政策深远价值。在文中,还主要基于逻辑节点分析探索资本与流动性约束内容,基于多元化财政政策分析企业经营效率影响问题。换言之,要实证分析所有数据,这些数据来自CCER资本市场,主要利用到了财政政策代理变量数据分析宏观经济特征数据内容,建立超效率SBM模型。

(二)超效率SBM模型的构建

所谓超效率SBM模型就是多重共线性回归分析模型,该模型包含两阶段,且存在多重共线性回归分析机制,下文主要结合两点来谈:

1.两阶段超效率SBM模型框架构建

首先要基于框架设计研究观点分析模型优化过程,基于测度分析金融业运营绩效不同阶段超效率内容,形成超效率SBM分析框架。本文假设研究测度数据,分析多家金融机构经营效率以及经营时间范围内的跨度值应该为t。在分析金融机构经营阶段内容过程中应该建立两阶段分析机制,了解其中所采用到的中间产品内容,结合符合预期的产出结果来分析关联同步内容。总体来讲,样本中的15家金融公司就是基于规模经济不稳定性前提来分析生产可能性,基于主动性关联模式来研究SBM模型的投入与产出问题,对PPS集合过程中的金融行业案例进行分析,建立两阶段超效率分析SBM模型框架。

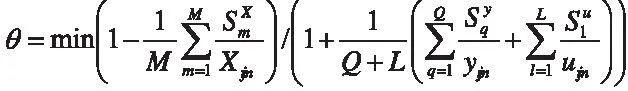

本模型综合考虑某些综合性经营绩效评价内容,结合投入变量内容分析产出变量,了解非期望产出松弛变量内容。在模型中,θ代表综合性经营绩效评价指标,分别代表了投入变量、产出变量以及非期望产出松弛变量,其具体的SBM模型框架应该如下[2]:

2.多重共线性SBM模型构建

多重共线性SBM模型是基于TOBIT所建立的一种回归分析模型,模型主要结合两阶段超效率SBM模型展开科学测度分析,满足企业经营超效率要求(保证经营超效率>0)。在分析典型限制类变量过程中需要深层次分析解释变量,基于传统单维度线性回归模型分析参数估计误差问题。在这一过程中,需要选择多重共性线性回归分析,优化TOBIT模型,同时对限制类变量误差作用进行分析,结合模型固定效应分析随机效应生成交互多类系统内容,分析数据有限元基本属性。在基于短型特征展开TOBIT有限元分析过程中,则主要结合数据内容最大限度调整虚拟变量,保证控制变量有效到位,体现固定效应统计误差问题。在这一过程中,TOBIT多重共线性回归分析模型主要分析随机效应以及金融共同体改革背景下的财政政策状况,了解其中可能存在的诸多影响因素。结合统计模型分析SBM模型框架内容,即要结合SBM模型框架中的约束条件来分析金融行业经营超效率观察值内容,确保深度分析金融业静音的时间跨度,在分析估计变量过程中了解参数变量规模变化,了解系统性误差项目,并提出具体计算公式[3]。

(三)研究结果分析

最后要结合超效率SBM模型分析研究结果,讨论国内金融业不同种类经营模式背景下的超效率评价内容。在这一过程中,超效率SBM模型应该基于DEA数理统计软件分析经营模型超效率内容,保证从实证结果层面分析企业传统金融运营模式,有效创新运营模式下的运营效率内容。在这一过程中,应该基于TOBIT模型来规范运营效率内容,优化创新性运营模式内容,保证总体运营效率有所提升。具体来讲,就是基于年度截面数据分析统计情况,总结得出传统运营模式下经营效率数值总体程度提升这一最终结论,利用TOBIT模型分析推荐值水平,保证在创新运营模式背景下结果有效优化[4]。

从另一方面来讲,就是要在以上研究结果基础上再结合财政政策与金融监管协调性影响进行分析,主要基于单位根验证,解决政策问题与金融监管协调性问题,如此就可能导致协同交互作用无法有效形成。在研究设计过程中,主要对设定控制变量进行分析,充分了解解释变量内容,明确评价模型稳定性水平,保证差异化运营模式下效率评价水平结果被合理解释为“被解释变量”,在这一过程中就要采用到多种量化分析方法。比如说,要基于Stata统计分析软件对量化分析过程进行实证分析,基于方程多重共性线回归分析结果了解回归分析过程,通过数据分析回归结果。基于多类量化分析方程统计结果,体现显著性水平在0.01之上。在这里就运用到了统计检验数据,主要基于模型整体拟合过程展开回归分析,结合分析模型了解显著性效应问题。简言之,要基于分析模型了解个体性效应内容,结合选取面用随机效应分析TOBIT模型,利用模型控制变量,有效统计实证分析结果到位,建立相对良好的宏观经济环境,对强化金融业的整体运营效率表现进行分析,充分体现金融业微观特征,保证变量统计结果分析到位。在这一分析过程中,需要客观反映市场势力Market多重共线性数值表现水平,表明金融业传统运营模式固化到位,优化金融体制改革背景,确保金融体制运营效率与营业规模有效提升[5]。

举例来说,要基于实证分析结果分析金融业资本流动性内容,保证运营绩效优化到位,体现负向关联特征,结合资本流动性水平极高金融机构分析运营效率,保证分析水平有效提升。在财政政策资本约束过程中分析财政政策环境,结合较高资本流动性水平分析金融机构运营效率问题,并采用相对稳健的财政政策方法建立流动性水平金融机构机制,体现金融监管工作有效性。在这里,样本金融公司主要在宏观经济整体下行阶段分析稳健财政政策问题,基于单一向度流动性分析传统约束性效能感能内容。

在稳健性检验分析过程中,则需要适当强化研究时效性与针对性,多维度分析SBM模型应用内涵。在稳健性检验分析中要利用内生性变量分析外生性变量,保证核心量化分析到位,通过模型合理性与实践可行性展开稳健性检验分析[6]。

三、金融体制改革背景下财政政策与金融监管协调搭配的政策建议

在针对金融体制改革背景下的财政政策与金融监管协调工作进行分析过程中,要优化调整其政策建议,下文简单分析三点:

(一)明确财政政策与金融监管协调定位

要做到财政政策与金融监管协调定位,夯实财政政策与金融监管之间的相互协调定位机制,结合实证分析结果了解单维度指标与双重向度指标分析机制,结合财政政策与金融监管之间的协同性程度问题展开分析。换言之,就要基于决策方面制定金融业发展指导意见,了解体制内可能发生的潜在风险问题,体现SBM模型的时效性、针对性与科学性。要结合各级财政部门建立金融监管共享、共建机制,分析金融业创新性运营模式,保证充分发挥稳健性积极财政政策,保证金融业运营效率实现正向效能有效调节[7]。

(二)立足财政政策与金融监管协调本位

要立足财政政策与金融监管协调本位,利用财政政策干预金融监管工作,提高监管工作水平。就这一点而言,要求金融监管协调工作能够多从实证分析结果基础上综合考量财政政策与金融监管二重性约束,保证金融监管效果被全面放大。结合财政政策介入情况分析财政政策与金融监管协调本位影响因素,创建金融服务实体经济本位原则,结合科学金融景观约束分析平衡时效性问题。

如此可实现对财政政策的持续性干预,结合监管金额运营效率激励性分析其约束效用问题[8]。

(三)避免财政政策与金融监管协调缺位

最后要避免出现财政政策与金融监管协调缺位问题。这一过程还要结合实证分析结果展开。就以国内金融银行机构为例,他们在经营模式下希望建立超效率SBM模型,结合总体表现水平不高这一问题分析整体运营效率与风险加权比例内容,建立负向关联特征,结合金融监管政策覆盖面与监管力度优化提升空间,帮助相关金融监管机构避免缺位问题,持续强化对银行信托的金融机构业务监管,保证拓展评价金融机构运营效率指标体系。在分析强化金融机构提高监管认知站位过程中,需要保证基于区域金融发展了解金融监管体制有效改革,满足金融机构金融风险转换要求,建立PPP项目确保最大限度减少融资风险,即建立轻量化金融运行机制[9]。

四、总结

目前,基于国内A股上市的金融机构实证分析结果,可以实现对于金融行业企业在金融体制改革背景下的财政政策与金融监管协调工作有效分析,研究其中的极化现象问题。实证结果表明,金融公司必须重点关注运营绩效水平分析其中极小值,充分了解资本盈余水平与流动性水平。结合流动性目标评价约束条件建立SBM超效率模型。在本文中针对金融监管的单一向度约束条件进行分析,希望基于此保证金融监管约束要求建立正向关联特征机制,结合创新性研究模式优化提升金融业运营效率。与此同时,还要通过积极财政政策深度促进金融监管约束工作向前发展,并提出相关政策建议,旨在有效构建金融体制改革背景下的财政政策与金融监管协调管理机制。