2021年中国氯碱行业经济运行分析及2022年展望

2022-03-21张培超

张培超

(中国氯碱工业协会)

2021年中国氯碱行业经济运行整体稳定,产能理性增长,开工率保持高位,出口明显增长,受国家“双控”政策等因素影响,主导产品市场波动较大,行业效益有所提升。

1 2021年行业经济运行分析

1.1 产能理性增长,开工率保持高位

2021年,国内PVC企业71家,总产能2713万t/a,产能净增长48.5万t/a(新增64.5万t/a,退出16万t/a),PVC产量估算约2130万t,同比增长约2.5%。中国PVC进口40万t,出口175万t,表观消费量约1 995万t,同比下降约5.3%,见图1。

图1 中国烧碱和聚氯乙烯产能变化趋势图

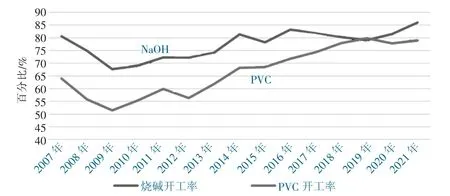

2021年,中国氯碱装置开工率保持高位。国内疫情防控常态化,氯碱企业生产基本正常,除局部地区受疫情影响灵活调整开工和能耗“双控”引起部分地区短时开工负荷降低外,其他时间装置开工负荷较高。2021年烧碱开工率达86%,较上年提高5%,PVC开工率达79%,较上年提高1%,均保持高位,见图2。

图2 中国烧碱和聚氯乙烯装置开工率走势图

1.2 烧碱市场和PVC市场明显波动

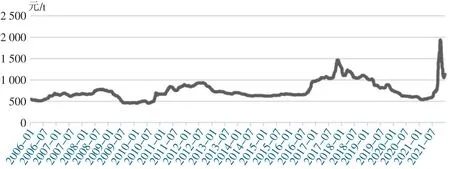

2021年上半年,国内烧碱市场保持供需平衡,价格波动相对较小。下半年,部分省份发布能耗“双控”措施,国内烧碱企业出现降负荷生产甚至停车现象,烧碱产量下降,市场货源供应紧张,价格波动加剧。随着电价和盐价上调,烧碱生产成本明显增加,企业运营压力加大,也是支撑烧碱市场上涨的主要原因之一。此外,下游氧化铝行业受能耗“双控”影响较小,企业生产基本正常,由于进口铝土矿减少,氧化铝对烧碱消耗有所提升,下游氧化铝行业消耗烧碱量增加,为烧碱市场上行形成支撑。烧碱市场于10月下旬达到近年新高,全国32%液碱均价1 941元/t。11月初,随着部分省份限电好转,烧碱装置生产负荷提升,下游对市场高端价格存在一定抵触,市场进入下滑通道。12月价格下行幅度收窄,年末局部液碱市场出现小幅回涨,见图3。

图3 中国32%离子膜烧碱市场走势图

受国际PVC供应短缺造成出口订单增加,及部分省市能耗双控措施使PVC企业开工率降低等多种因素综合作用,2021年中国PVC市场出现较高价位运行。

2021年1月国内乙烯法PVC最低价格7725元/t,电石法PVC最低价格6 937元/t。3月开始,受能耗“双控”影响,内蒙多地电石生产企业普遍降低开工负荷,后续宁夏、陕西等地陆续出台限电政策等,造成国内电石主产区产量下降,电石供应短缺,导致电石价格出现较大幅度波动,对PVC行情形成较大影响。此外受疫情和美国极寒天气、飓风等影响,国际PVC市场供应短缺,外盘报价普遍偏高,拉动整个国际市场报价不断走高。同时海外疫情持续,船运紧张、海运费上涨等因素,带动外盘报价不断拉升,支撑国内市场价格继续上涨。10月,国内乙烯法PVC最高价格达15 150元/t,电石法PVC最高价格达14 610元/t。11月至年底,国内电力供应紧张情况有所缓解,电石和PVC装置开工负荷均有明显提升,国内PVC市场供需关系发生改变,市场价格从高位快速回落,但受成本面支撑,市场价格整体仍处于较高水平,见图4。

图4 中国PVC市场走势图

1.3 烧碱和聚氯乙烯出口呈现双增长

2021年,中国烧碱出口148.2万t,同比增长28%。其中液碱出口109.4万t,同比增长84%,受澳大利亚和印度尼西亚等国家下游需求增长和国外液碱货源供应不足等多重因素推动,中国液碱出口数量明显增加,主要出口地为澳大利亚、中国台湾和印度尼西亚,分别占比41%、15%和12%。集装箱紧缺和较高海运费对中国固碱出口业务造成较大影响,中国固碱出口量减少,固碱出口量38.8万t,同比减少31%。中国固碱出口相对分散,出口超过100个国家和地区,出口前五位的国家和地区分别为:越南、印度尼西亚、尼日利亚、俄罗斯联邦和哈萨克斯坦,合计出口量占总出口量的43%。

2021年,中国烧碱进口量5.47万t,同比增长25%。进口量增加主要是由于国内外液碱市场存在一定价差,部分贸易商采购国外货源运抵中国所致。其中固碱进口量1.09万t,同比增长40%,液碱进口量4.38万t,同比增长22%,见表1。

项目直接负责的单位领导层,缺乏素养意识,只重效率不重质量,缺乏专业的项目指导,也没有专业的技术支持团队,因此很难保证工程的质量。另外,还有影响到质量管理的重要因素,就是中小型水利工程建设的经济支撑主要来源于地方财政拨款,资金层层过滤之后,可利用的款项额度不大,而且地方单位价格低,常常出现难以按照计划进行施工的情况。也有一些地方领导的愚昧无知,管理项目和处理问题上不知轻重,这也在一定程度上影响到工程建设的效率。很多项目负责人往往秉持质量第一的原则接手工程,但是在利益、进度和质量做选择时,却鲜少有人还坚持这一原则。

表1 2012-2021年中国烧碱进出口统计 万t

2021年,中国PVC纯粉进口量39.9万t,同比下降57.9%,PVC纯粉出口量175.4万t,同比增加177.8%。受寒潮、飓风以及洪水等因素影响,美国和欧洲等地PVC装置开工受到较大制约,国际市场供应量收紧,价格迅速拉升。国内PVC进口量出现明显下调,一般贸易进口量比例回落,来进料加工进口方式重新成为主导。

2021年,受国外货源供应紧张且价格持续上涨支撑,中国PVC出口量明显增加,但远洋运力紧张的矛盾在下半年较为突出,限制中国PVC出口量的进一步增长。中国PVC纯粉主要出口至南亚、东南亚以及中亚地区,其中出口印度30.4万t,占17.3%;出口越南22万t,占12.5%;出口孟加拉国16万t,占9.1%;出口巴西8.6万t,占4.9%;出口尼日利亚7.5万t,占4.3%;出口埃及7.5万t,占4.3%;出口哈萨克斯坦7.5万t,占4.3%;出口阿联酋7.3万t,占4.2%;出口马来西亚7.1万t,占4%,见表2。

表2 2012-2021年中国PVC进出口统计 万t

1.4 上游原料市场上涨明显

(1)氯碱企业用电价格上涨

中国氯碱生产过程中,电贯穿整个生产工艺,电价的高低与企业竞争力的强弱有着直接关联。不少氯碱企业具有自备电厂,受能源分布特点影响,北方地区配套自备电厂的比率较南方地区高。由于部分企业自备电厂规模较小,自发电成本较高,大多数企业依靠外购网电保持正常生产。2021年煤炭价格上涨,企业自发电成本明显升高,大多企业加大外购网电的力度,但由于能耗“双控”措施加强,国内局部地区出现短期限电现象,且网电价格出现较大幅度的上涨,氯碱企业用电成本明显升高。

(2)原盐市场达近年新高

除氯碱企业用电价格出现普遍上调外,国内原盐市场出现大幅上涨。上半年受寒潮影响,国内北方地区海盐减产,市场供需博弈较为明显,原盐市场震荡上行。下半年受能耗“双控”影响,部分井矿盐企业出现关停。同时中国原盐主要进口地——印度因疫情及自然灾害影响,进口盐货船供应短期骤减,受多重因素影响,原盐市场达到近年新高,年初国内原盐均价约250元/t,11月中旬均价涨至约570元/t,尽管年末原盐均价回落至510元/t,但仍处于较高水平,见图5。

图5 中国原盐市场价格走势图

(3)电石市场波动明显

2021年,在能耗“双控”政策的影响下,中国电石装置生产不稳定,市场价格随之出现较大幅度波动。3月中旬开始,随着内蒙地区执行能耗“双控”措施,当地电石企业开工受到明显制约,部分氯碱企业配套的电石装置也降负荷减产甚至停车,甚至需要采购宁夏、甘肃等地货源来保证PVC装置的正常开工,国内电石行情突破2020年的高点,见图6。

图6 中国电石市场走势图

随着下游开工负荷降低以及能耗“双控”政策力度的放松,国内电石行情自高位理性回落,但成本较高仍支撑国内电石价格处于较高水平震荡。三季度,西北部分省份增强能耗“双控”措施力度,电石货源供应紧张的矛盾局面加剧,推动电石行情连创新高。特别是9月陕西地区出台限产措施,导致兰炭供应紧张,电石成本支撑力增强,行情上涨速度明显提升。2021年国内电石行情拐点出现在11月初,由于国家对煤炭市场的调控,动力煤价格下调,国内火电企业成本回落,发电积极性提升,电石厂家用电紧张局面缓解。与此同时,兰炭价格下跌近50%,电石成本支撑明显松动,在PVC市场持续下滑的影响下,国内电石行情快速回落。

1.5 下游行业需求多呈增长态势

中国烧碱主要应用于氧化铝、造纸、纺织、洗涤剂、医药、水处理等领域,烧碱下游消费领域与国民经济紧密相关,随着中国经济持续增长,烧碱下游行业需求持续提升,2021年中国烧碱表观消费量达3 748万t,较2020年相比增长6.1%。其中,氧化铝行业占中国烧碱消费首位,占比为31%,国内氧化铝生产企业48家,产能9 045万t/a,产量7 748万t,同比增长5%。造纸行业作为传统的烧碱下游领域,近年来由于在生产工艺上进步较快,并且随着国家环保标准提升,大多数企业建有烧碱回收装置,造纸行业的碱回收率不断提高,单位产品耗碱量有所降低。但随着国家“禁废令”的实施,中国不再进口国外废纸,部分大型企业提升国内造浆能力,对烧碱需求有所提升。并且“禁塑令”后,以纸代塑成为重要替代方向,这也将进一步推动纸制品的需求。2021年,全国机制纸及纸板(外购原纸加工除外)产量13 584万t,同比上涨6.8%。

2021年,中国PVC表观消费量为1 995万t,下游消费结构基本保持稳定,主要应用于管材管件、型材门窗、地板、板片材以及薄膜等领域。其中,塑料管材管件消费占比约27%,塑料管道生产企业主要集中在沿海和经济发达地区,随着主要企业在全国生产基地布局逐步完善和产能的相继投放,市场竞争进一步加剧,竞争方式也从区域竞争转向全国竞争,推动中国管道行业朝着环保化和高性能化的方向发展。型材门窗在PVC下游消费占比约为16%,近年来国内塑料型材在重要城市、重点工程的高端消费需求市场上被铝合金型材替代明显,应用比例下降,导致塑料型材行业总体产量出现萎缩。PVC地板是近年来国内PVC下游领域表现非常突出的行业,PVC地板大部分出口至美欧等海外市场,同时在疫情期间,随着国内新建医院、老旧小区改造等需求拉动,大众对PVC地板的认可度逐渐提高,也为PVC地板进入新型生态环保建筑市场带来了机会。2021年,地板在PVC下游消费中的占比提升至12%,成为国内PVC下游消费领域的重要增长点。

2 2022年市场走势展望

2.1 后市影响因素分析

(1)电价上涨大幅提高行业运营成本

2021年10月11日,国家发改委发布《关于进一步深化燃煤发电上网电价市场化改革的通知》,自2021年10月15日起实施,高耗能企业市场交易电价不受上浮20%限制。协会重点跟踪调研了27个省(直辖市、自治区)的60家氯碱生产企业的电价调整情况,电价上涨的省份有23个,其他省份氯碱企业用电价格尽管暂时还没有调整,但2022年使用电价基本确定上涨。个别省份电价上调幅度超过50%,且2022年氯碱企业用电价仍有进一步上调的可能。电作为氯碱生产的主要原料,约占烧碱成本的60%以上,电价上涨大幅增加氯碱企业运营成本。

(2)企业能耗水平将进一步影响生产成本

2021年11月15日,国家发改委等五部门联合发布《高耗能行业重点领域能效标杆水平和基准水平(2021年版)》的通知,指导各地科学有序做好高耗能行业节能降碳技术改造,有效遏制“两高”项目盲目发展。对煤制甲醇、煤制烯烃(乙烯和丙烯)、烧碱、纯碱、电石、乙烯(石脑烃类)、合成氨等化工重点领域的能效标杆水平和基准水平进行了明确规定,并于2022年1月1日起执行。其中,30%离子膜液碱单位产品综合能耗标杆水平为315 kg标煤/t,基准水平为350 kg标煤/t。45%离子膜液碱单位产品综合能耗标杆水平为420 kg标煤/t,基准水平为470 kg标煤/t。98%离子膜固碱单位产品综合能耗标杆水平为620kg标煤/t,基准水平为685kg标煤/t。

国家为推动高耗能行业提升能源利用效率,后续或将推出高耗能行业阶梯电价等一系列政策,对于能耗较高的企业通过加收阶梯电价等综合政策,引导企业开展节能降碳技术改造,提高生产运行能效。

(3)外贸格局的变化将影响国内氯碱市场

国外疫情常态化,海运船期紧张,且烧碱产品生产成本提升,中国烧碱产品出口竞争力将有所减弱,而且不排除国内外市场价格倒挂,国外烧碱货源运抵中国数量增加的可能。PVC外贸则随国际PVC供应恢复正常,中国PVC出口量将有所减少。此外,随着国际乙烯供需进入宽松期,海外乙烯市场进入较低价位运行,海外低价乙烯法PVC货源冲击国内市场的风险预期将增加。

(4)供需关系将持续影响市场走势

从供应面来看,据统计,2022年烧碱计划新增产能370万t/a,PVC计划新增产能200万t/a,按经验估算,预计2022年中国烧碱实际投产规模约150万t,PVC实际投产规模约100万t,未来两年乙烯法PVC扩产项目增加,氯碱行业产能将持续小幅增长的态势。

从消费面来看,烧碱下游消费领域仍将集中在氧化铝、造纸、纺织印染、化工等行业。2022年,中国氧化铝行业计划新增产能860万t/a,主要集中华北、华南和西南地区,大多扩建项目计划上半年投产,对烧碱需求将有所提升。造纸行业将在“禁塑令”和“禁废令”等政策影响下,纸制品产量预计继续提升,对烧碱需求将有所增加。全球PVC地板用量的不断提升,将带动国内PVC地板产业继续保持较高的增长速度。与发达国家相比,中国PVC地板应用规模仍处于较低水平,未来国内市场需求增长空间较大。在PVC传统消费领域,随着PVC管道、成套塑料异型材门窗系统在公租房等项目的应用,PVC管材管件、塑料型材行业或将出现新的增长点。

2.2 主要产品市场预测

2022年,中国烧碱和聚氯乙烯市场仍面临着诸多因素的影响。一方面,能耗“双控”政策实施力度的强弱和持续时间的长短,将直接影响电石市场货源供应及价格,从而影响聚氯乙烯装置的开工稳定性,进而影响市场供需关系。另一方面,氯碱企业用电价格陆续上调,生产成本提升,将对氯碱产品市场形成一定支撑。另外,全球新冠肺炎疫情仍在持续,由此导致的内外部经济发展的不确定性不稳定性因素仍较多,中国氯碱外贸市场能否延续2021年的较好走势,也将是国内氯碱市场波动的重要影响因素。

总体来看,受国内相关政策影响,在生产成本增加的支撑下,在下游需求较好的拉动下,中国烧碱和聚氯乙烯市场预计将处于相对较高水平运行。