2021年马铃薯市场形势回顾和2022年展望

2022-03-10周向阳程国栋王雍涵吴建寨

周向阳 沈 辰 张 晶 程国栋 刘 洋 王雍涵 吴建寨*

(1 中国农业科学院农业信息研究所,农业农村部农业大数据重点实验室,北京 100081;2 中国农业科学院农业资源与农业区划研究所,北京 100081)

1 2021 年马铃薯市场形势回顾

回顾2021 年,我国马铃薯市场形势具有薯价同比先低后高、总体价格水平偏低、贸易顺差同比大幅增加等3 个显著特点。

1.1 薯价同比先低后高

按照市场供应类型划分,2021 年我国马铃薯市场形势分为2020 年产季库存薯供应阶段(1—4 月)、2021 年产季春薯供应阶段(5—8 月)和2021 年产季秋薯供应阶段(9—12 月)。总体来看,2021 年马铃薯市场行情呈现出价格前期同比下跌、后期同比上涨的走势(图1)。

图1 2020、2021 年我国马铃薯月度批发均价

1.1.1 1—4 月薯价同比大幅下跌 1—4 月,我国马铃薯市场供应主体为2020 年产季库存薯。据农业农村部监测数据,2021 年1—4 月马铃薯月度批发均价分别为2.45、2.64、2.51 元 · kg和2.27元 · kg,同比分别降低3.1%、19.4%、24.0%和31.0%。2021 年前4 个月马铃薯市场价格明显低于2020 年同期水平,主要原因:一是库存薯供应数量同比增加。2020 年马铃薯价格高企,马铃薯存贮户对后市行情预期较高,捂货惜售、待价而沽现象普遍,2020 年下半年马铃薯销售进度较往年偏慢,大量库存薯延迟至2021 年初扎堆上市,导致2021 年前期马铃薯市场供应较往年偏多,推动薯价同比下跌。二是冬薯种植规模大幅增加。冬薯收获期一般为每年春节至五一节日之间,冬薯上市时节正值全国马铃薯市场空档期,薯价高,效益好。最近几年,云南、贵州、广西和广东等地区冬薯种植面积快速扩大,冬薯市场供应数量明显增加,成为日益重要的马铃薯市场供应类型。据调度,2021年云南、贵州、广西和广东的冬薯种植面积分别较2020 年大约增加15%、12%、10%和10%。

1.1.2 5—8 月薯价同比明显下跌 5—8 月,春季马铃薯大量上市并成为市场供应主体。据农业农村部监测数据,2021 年5—8 月马铃薯月度批发均价分别为2.22、2.19、2.05 元 · kg和2.09 元 · kg,同比分别降低26.3%、13.1%、15.1%和10.1%,明显低于2020 年同期水平,主要原因:一是市场供应大量增加。2020 年马铃薯市场行情较好,价格处于近几年高位水平,马铃薯种植获益丰厚,刺激2021 年春薯产区种植规模普遍增加,春薯产量大幅高于2020 年水平。据调度,云南红河、文山春薯种植面积同比分别增加约15%、13%,山东滕州、肥城春薯种植面积同比分别增加约10%、8%。二是马铃薯品质偏低。2021 年上半年,很多春薯产区低温和寡照天气较往年偏多,导致马铃薯品相较差、个头偏小、品质下降;同时,5 月全国降雨偏多,当时正值春薯采收关键期,造成马铃薯含水量偏高,发芽、破损、腐烂等现象较重发生,销售价格随之降低。

1.1.3 9—12 月薯价同比止跌转涨 9—12 月,马铃薯市场供应主体为2021 年产季秋薯。据农业农村部监测数据,2021 年9 月我国马铃薯月度批发均价为2.10 元 · kg,同比降低5.1%;10—12 月批发均价分别为2.17、2.38 元 · kg和2.39 元 ·kg,同比分别上涨1.8%、9.4%和4.9%,马铃薯市场价格由同比下跌转为同比上涨,而且上涨势头较明显。主要原因:一是秋薯产量减少。2021 年上半年春薯市场行情低迷,马铃薯种植收益较往年减少,部分地区甚至亏损,导致秋薯种植户生产积极性受挫,各大秋薯产区种植规模普遍低于2020年。据调度,内蒙古、甘肃、河北、黑龙江和宁夏秋薯种植面积分别较2020 年减少约8%、3%、5%、10%和7%。同时2021 年秋薯产区降水偏多,部分产区遭遇低温、冻害等不利天气,造成单产下降,进一步拉低了产量。二是市场需求增加。马铃薯消费以鲜食菜用为主。2021 年下半年,河南、河北、山东等多个蔬菜主产区遭遇洪涝灾害,蔬菜价格高涨,蔬菜同马铃薯互为消费替代品,菜价高企刺激了马铃薯市场需求增加。

1.2 总体价格水平偏低

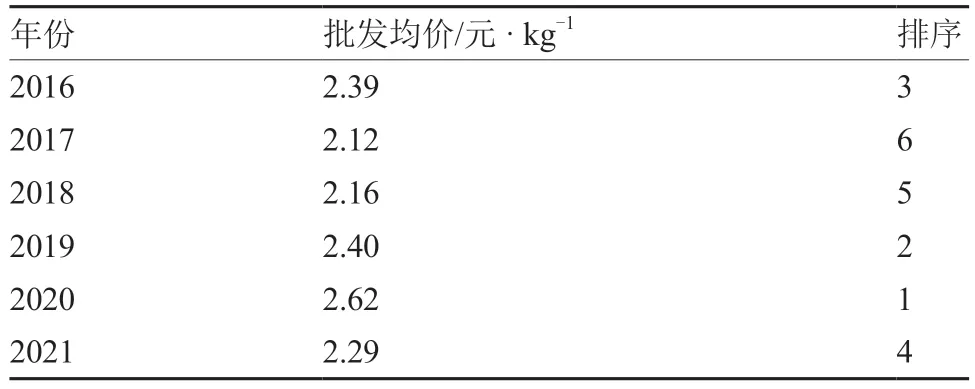

据农业农村部监测数据,2021 年马铃薯批发均价为2.29 元 · kg,比2019 年降低4.7%,比2020年降低12.7%,处于近6 年来低位水平(表1)。

表1 2016—2021 年我国马铃薯批发均价

1.3 贸易顺差同比大幅增加

据海关统计,2021 年1—10 月我国马铃薯出口量为38.58 万t,比2020 年同期减少6.4%,出口额为3.74 亿美元,比2020 年同期增加24.3%;进口量为5.98 万t,比2020 年同期减少24.0%,进口额为1.29 亿美元,比2020 年同期增加31.1%;贸易顺差2.45 亿美元,比2020 年同期增加21.0%。

从出口类型来看,2021 年1—10 月鲜马铃薯是我国马铃薯主要出口类型,出口量、出口金额分别为32.37 万t、2.50 亿美元,分别占我国马铃薯出口总量、出口总金额的83.9%和66.7%。从出口目的地来看,我国马铃薯出口市场相对集中,主要出口越南、日本、马来西亚、菲律宾和中国香港等国家和地区。2021 年前10 个月,对上述5 个国家和地区的出口量、出口金额分别占我国马铃薯出口总量、出口总金额的78.9%和84.8%。其中,越南是我国最大的马铃薯出口目的地,对越南的出口量、出口金额分别占我国马铃薯出口总量、出口总金额的35.3%和38.2%。

从进口类型来看,2021 年1—10 月制作或保藏的冷冻马铃薯是我国马铃薯主要进口类型,进口量、进口金额分别为5.82 万t、1.06 亿美元,分别占我国马铃薯进口总量、进口总金额的97.4%和82.2%。我国马铃薯进口来源地也较集中,主要为美国、土耳其、阿根廷、比利时和新加坡等国家和地区。我国从上述5 个国家的进口量、进口金额分别占我国马铃薯进口总量、进口总金额的91.5%和82.8%。其中,美国是我国最大的马铃薯进口来源国,对美国的进口量、进口金额分别占我国马铃薯进口总量、进口总金额的48.2%和45.9%。

2 2022 年市场走势预测

按照市场供应类型划分,可将2022 年马铃薯市场形势分为2021 年产季库存薯供应阶段和2022年产季新薯供应阶段。预计2022 年我国马铃薯市场行情将有所好转,总体价格与2021 年相比呈上涨趋势,涨幅5%~10%。

2022 年1—4 月,马铃薯市场供应主体为2021年产季库存薯和2022 年产季冬薯。在库存薯数量偏少和冬薯种植规模缩减等因素共同作用下,预计此时期马铃薯市场价格将高于2021 年同期水平。主要原因:一方面,库存薯数量偏少。受2021 年秋薯产量减少影响,库存薯数量少于往年同期水平。同时,2021 年库存薯因含水量偏高,导致耐贮性降低,损耗增加,进一步减少了后期市场供应量。另一方面,冬薯种植规模缩减。截至2021 年12 月底,冬薯产区已基本完成播种。据调度,云南、贵州、广西和广东的冬薯种植面积分别较2020 年大约减少20%、15%、12%和10%。

2022 年5—12 月,马铃薯市场供应主体为2022 年产季新薯,预计马铃薯市场价格也将同比上涨。2021 年马铃薯市场行情总体低迷,尤其是春薯价格大幅低于常年同期水平,部分产区马铃薯生产出现亏损,导致不少农户退出2022 年马铃薯生产。目前,2022 年马铃薯生产备种工作基本已完成,据调度,山东、河南、湖北、四川等春薯产区种薯销售量普遍比2021 年减少10%左右;内蒙古、甘肃、河北、黑龙江等秋薯产区种薯销售量普遍比2021 年减少5%左右。从种薯销售规模来看,2022 年产季春薯和秋薯生产规模低于2021 年,马铃薯市场价格有望高于2021 年同期水平。

3 值得关注的问题

近年来,我国马铃薯区域布局日益优化,种植品种加快更新,生产技术更加先进,绿色发展水平不断提高,品牌建设持续推进。但是,与实现高质量发展的要求相比,仍存在以下亟待解决的问题。

3.1 薯农生产缺乏信息引导

薯农生产盲目跟风现象普遍,导致马铃薯种植规模大幅波动、薯价大涨大跌发生频繁。究其原因,缺乏信息引导是关键制约因素。一方面,信息获取渠道缺乏。很多马铃薯种植户不知道从哪里获取马铃薯种植规模、上市数量以及市场价格等行业信息,难以科学研判未来市场行情。另一方面,不同主体发布的信息差异较大。农业农村部、商务部等多个部门,以及不少社会机构都在发布马铃薯行业信息,但是由于采集方案、统计标准等不同,数据之间经常出现不一致,甚至相互矛盾情况,降低了信息的权威性。

3.2 机械化水平发展不均衡

马铃薯属于劳动密集型农产品,随着人工成本不断上涨,大力发展马铃薯生产机械化是降低生产成本、增强产业竞争力的关键途径。但是,我国马铃薯生产机械化发展明显不均衡。一方面不同产区之间不均衡。黑龙江、内蒙古、河北等北方产区马铃薯耕种收综合机械化水平较高,而四川、云南、贵州等西南地区水平较低,尤其山区马铃薯生产仍以人工劳动为主。另一方面不同生产环节之间不均衡。我国马铃薯机耕率较高,但机播率和机收率较低,尤其是绝大部分产区马铃薯收获仍以人工捡拾装袋为主。

3.3 国际竞争力亟待提升

马铃薯虽然是我国传统出口优势农产品,但是与世界马铃薯出口强国相比,国际竞争力相对较弱。一是马铃薯贸易结构亟待优化。我国马铃薯贸易结构极度不平衡:大部分马铃薯出口类型为鲜马铃薯,主要销售国外低档市场;而马铃薯进口类型大部分为马铃薯加工制品,主要销售国内中高档市场。二是出口优势日益减弱。一方面我国马铃薯出口价格随着国内生产成本上涨而逐渐提高,另一方面巴基斯坦、印度、越南等国家马铃薯产业发展迅速,依靠低价优势大量出口,不断蚕食我国传统出口市场,削弱我国马铃薯出口优势。

4 有关政策建议

针对我国马铃薯产业发展存在的突出问题,建议政府加快建立权威的农产品信息发布制度,大力发展机械化,有效提升国际竞争力,促进马铃薯产业高质量发展。

4.1 加快建立权威的农产品信息发布制度

改变当前多部门独立发布马铃薯产业信息的局面,尽快建立起各方协同、统一高效、权威科学的信息发布制度。一是确立牵头部门。建议由农业农村部牵头,联合商务部、海关等部门,以及社会影响力较大的公司,建立工作协商机制,在充分会商的基础之上,统一发布马铃薯产业信息。二是建立科学的数据采集方案。围绕拟发布的马铃薯产业信息,明确数据含义、抽样过程、样本采集时间以及统计标准等,提高信息科学性和权威性。三是多渠道推送信息。广泛通过网站、手机短信、微信、报纸、广播等多种渠道,及时向社会发布行业信息。

4.2 大力发展机械化

据农业农村部测算,2019 年全国农作物耕种收综合机械化率约70%,但是马铃薯机收率仅为30%,远低于全国农作物平均水平,我国马铃薯生产机械化水平亟待提升。一方面要强化科技支撑。因地制宜研制适合山区马铃薯生产的中小型机具,提高西南地区马铃薯生产机械化程度;着力提升马铃薯机械化播种和收获技术水平,将减少伤薯率作为研发重点。另一方面要推动农机农艺融合。积极研发适宜机械化生产的马铃薯品种,推动农机和农艺科研单位协作,开展重点机具装备、关键技术联合攻关,推广农机与农艺相结合配套的马铃薯栽培模式。

4.3 有效提升国际竞争力

在国内外农产品市场融合不断加快、相互影响日益加深的背景下,要采取有效措施,保持和扩大我国马铃薯出口优势。一是改善马铃薯贸易结构。大力促进马铃薯产业绿色化、优质化、特色化、品牌化发展,提高我国马铃薯质量水平,抢占国外中高端市场。二是推动全产业链整体升级。积极选育、引进、推广加工专用品种,大力发展马铃薯加工业,加快产业开发步伐,改变处于全球产业链低端现状,进一步替代马铃薯加工制品进口。三是充分利用国家贸易促进政策。积极响应中国-东盟自由贸易区和“一带一路”建设等贸易促进政策,大力扩大我国马铃薯在东盟和“一带一路”沿线国家的出口规模。