我国鸡蛋期现货市场溢出效应与动态关联研究

——基于农产品临储向直补政策转变的数据

2022-03-01李志慧

李志慧 杨 浩

(成都理工大学 商学院,四川 成都 610059)

引言

农产品价格的稳定不仅与居民生活息息相关,而且关系到社会的安定与发展。鸡蛋作为居民生活必需的农副产品,因其产量受季节性因素影响较强,并且不易运输和存储,价格波动较其他农产品更为剧烈和频繁。为了规避市场风险,2013年11月8日大连商品交易所推出首个鲜活农产品期货——鸡蛋期货合约,以期通过鸡蛋期货的价格发现和套期保值功能来稳定市场预期,保障养殖户利益。我国自2008年开始实施玉米临储政策,政府的大规模收购使得玉米价格节节攀升,导致家畜饲料成本上涨,直接影响到鸡蛋价格。2016年,国家开始实施玉米直补政策,给予玉米生产者适当补贴,而玉米价格实行随行就市,玉米的价格开始回落,鸡蛋价格也呈现一定程度的下降。那么,我国鸡蛋期现货市场的关联程度到底如何?鸡蛋期货市场是否起到价格引导作用?鸡蛋期现货市场之间是否存在着溢出效应?不同农产品政策的实施是否会影响鸡蛋期现货市场之间的关系?这些问题的回答将为鸡蛋供应商、投资者和消费者提供有益的市场信息,并为政府部门完善鸡蛋期货市场运行机制和制定农产品政策提供有益的理论参考。

一、文献综述

现阶段国内外关于鸡蛋期现货市场波动溢出关系的研究并不多,多数研究主要集中在鸡蛋期货市场和现货市场价格波动以及鸡蛋期货市场功能验证等方面。如王燕青等发现鸡蛋期货价格在2013年11月8日到2015年3月31波动剧烈,便运用SADF泡沫检验法对这种情况进行检验,发现这段时间鸡蛋期货价格不仅有泡沫存在,而且持续时间较长[1]。凌正华运用ARCH类模型研究鸡蛋期货价格,发现鸡蛋期货价格的波动存在显著的不对称[2]。闫振宇和孙养学研究2001~2016年鸡蛋现货价格变化,发现鸡蛋价格波动周期在缩短、频率在加快,认为鸡蛋价格波动主要是受生产成本、供需失衡和季节因素影响[3]。随着鸡蛋期货市场的发展,研究者开始关注鸡蛋期货市场功能验证。一些学者通过实证分析发现我国鸡蛋期货市场已初步具有价格发现功能[4-6],但李娟和赵一夫研究发现鸡蛋期现货的动态关联性较小,鸡蛋期货不具有价格发现功能[7]。之所以会出现完全相悖的结论,原因在于他们所采取的方法不同,李娟和赵一夫采用的是动态关联系数得出的结论[7],而李凯、杨锐等人则是运用协整关系进行的分析[4-5]。鸡蛋是养鸡业的副产品,而玉米是鸡饲料的主要成分,国家对玉米政策的变化势必会影响到鸡蛋市场间的关系,一些国内学者研究发现不同的农产品政策将会影响农产品期现货市场的溢出效应和关联性[12-14]

格兰杰因果检验、协整检验、VAR模型等方法虽然能够在一定程度上分析市场间的引导关系,但这种分析仅限于水平状态上的溢出效应,无法体现两个市场间的波动溢出效应。BEEK-GARCH模型不仅能够观测出两市场的均值溢出效应,而且能够获得其波动溢出效应[8-11]。基于此,本文采用BEEK-GARCH模型和DCC-GARCH模型来考察鸡蛋期现货市场的溢出效应和动态关联性,从不同农产品政策背景下研究两市场间的关系,对比分析不同政策对鸡蛋期现货市场间溢出效应和动态关联性的影响,希望能从实证研究角度为政府相关决策提供一些帮助。

二、模型构建与数据来源

(一)模型构建

本文从溢出效应和动态关联两个方面探究我国鸡蛋期现货市场间的互动机制,运用BEKK-GARCH模型检验鸡蛋期现货市场间是否存在价格波动传递关系,即溢出效应;运用DCC-GARCH模型分析鸡蛋期现货市场间的动态相关性。

BEKK-GARCH模型由Engle和Kroner等人提出,该模型由于具有较少的待估参数,并且能够在较弱条件下保持协方差矩阵正定性,保留残差的方差—协方差矩阵信息,因此相对其他方法来说更加准确和有效。该模型的均值VAR方程为:

其中P1,t和P2,t分别表示鸡蛋期货价格和鸡蛋现货价格, u1和u2为常数项,n为滞后阶数,β1t,j和β2t,j表示鸡蛋期货价格和鸡蛋现货价格对自身和另一市场的影响,体现的是期现货市场的均值溢出效应。εit服从t分布,是变量的条件残差,其条件方差—协方差矩阵Ht表达式为:

其中,C是下三角矩阵,A为ARCH项系数矩阵,反映ARCH型溢出效应,B为GARCH项系数矩阵,反映GARCH型溢出效应,其展开式为:

其中,hii和hij(i≠j)分别为两市场价格的条件方差和条件协方差,αij和βij分别表示i市场对j市场价格的ARCH型和GARCH型波动溢出效应,反映价格波动的时变性和持久性。若αij=βij=0则说明i市场对j市场不存在波动溢出效应;若αij和βij至少有一个不为0,则说明存在i市场对j市场的波动溢出效应。同理,若αji和βji也至少有一个不为0,则说明j市场对i市场存在波动溢出效应。若存在αji、αij、βji和βij中任意一个不为0,则说明两个市场间存在波动溢出效应。以鸡蛋期现货市场为例,若α12和β12至少有一个不为0,则说明存在鸡蛋期货市场对鸡蛋现货市场的波动溢出效应,若α21和β21至少有一个不为0,则说明鸡蛋现货市场对鸡蛋期货市场存在波动溢出效应,若存在α12、α21、β12和β21中任意一个不为0,则说明鸡蛋期现货市场间存在双向波动溢出效应。基于此,本文针对鸡蛋期现货市场间的波动溢出效应提出3个原假设。

原假设H1:鸡蛋期货市场对鸡蛋现货市场不存在波动溢出效应,即H1:α12=β12=0。

原假设H2:鸡蛋现货市场对鸡蛋期货市场不存在波动溢出效应,即H2:α21=β21=0。

原假设H3:鸡蛋期货市场与鸡蛋现货市场之间不存在波动溢出效应,即H3:α12=β12=α21=β21=0。

为了进一步深入探析鸡蛋期现货市场间的动态关联性,本文选用Engle提出的DCC-GARCH模型,分析实施农产品直补政策期间鸡蛋期货市场间的动态关联性。

(二)数据来源与变量走势说明

1.数据来源

本文选取鸡蛋期货和现货市场的日度价格高频数据作为分析基础数据,其中鸡蛋期货价格选自大连商品交易所的鸡蛋期货主力合约价格指数收盘价,现货价格则是全国农产品批发市场价格信息系统中的全国鸡蛋批发价。由于期现货市场报价单位存在差异,本文通过换算将单位统一为元/吨,所有数据均来源于Wind数据库。

鉴于数据的一致性和可比性,本文样本时间区间选择为鸡蛋期货伊始的2013年11月8日至2019年8月9日,剔除节假日、周末以及无法匹配的数据,最终获得1392个样本;将鸡蛋期现货数据进行对数化处理并对其进行一阶差分后扩大100倍,经过处理之后的期货数据用RF表示,现货数据用RS表示,其经济意义分别为鸡蛋期货和现货收益率。由于鸡饲料的主要成分是玉米和米糠等,因此国家对玉米政策的转变将直接影响鸡蛋价格的变化。为了便于对比玉米收储和直补政策对鸡蛋期现货市场溢出效应与动态关联性的影响差异,将时间区域划分为两个阶段,第一阶段为收储时期(2013年11月18日~2016年6月19日),即国家开始实施玉米临时收储期间;第二阶段为直补阶段(2016年6月20日~2019年8月9日),即国家在2016年6月20日正式向社会公布《财政部关于建立玉米生产者补贴制度的实施意见》,标志着玉米直补政策的正式实施。

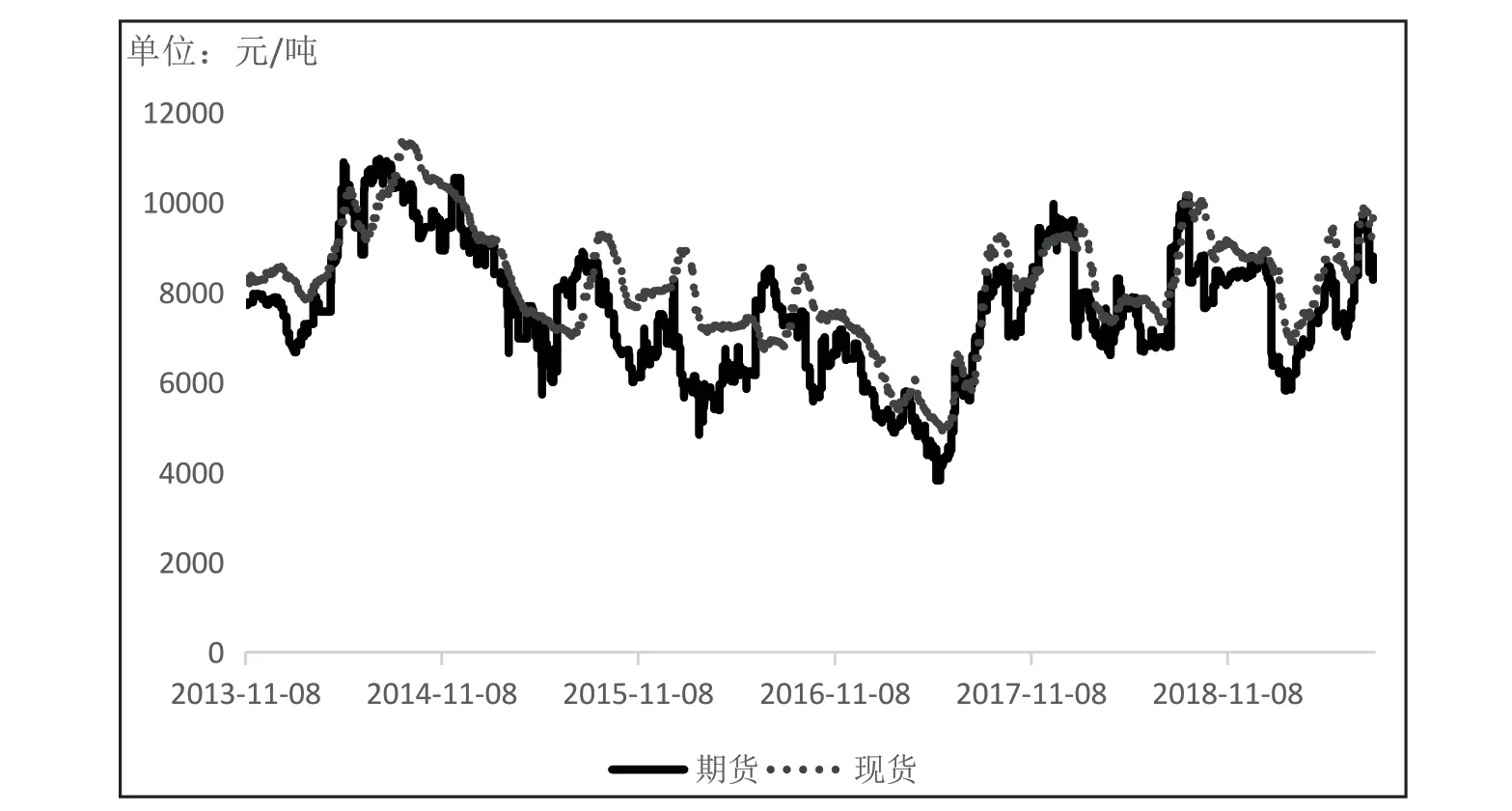

2.变量走势说明近年来,我国鸡蛋价格波动较为频繁,自2013年11月8日至2014年8月27日,鸡蛋价格持续上涨至迄今为止的历史最高点11.34元/千克,涨幅为36.63%,此后鸡蛋价格呈波动下降趋势持续下跌至2017年5月中旬的5.03元/千克,跌幅约44.36%。截至2019年8月9日,鸡蛋价格也一直保持频繁波动的趋势。鸡蛋作为人们饮食结构的重要组成部分,鸡蛋价格的频繁波动,不仅严重挫伤蛋鸡产业生产者的生产积极性,而且严重损害了消费者的利益,这并不利于蛋鸡产业的长远发展。

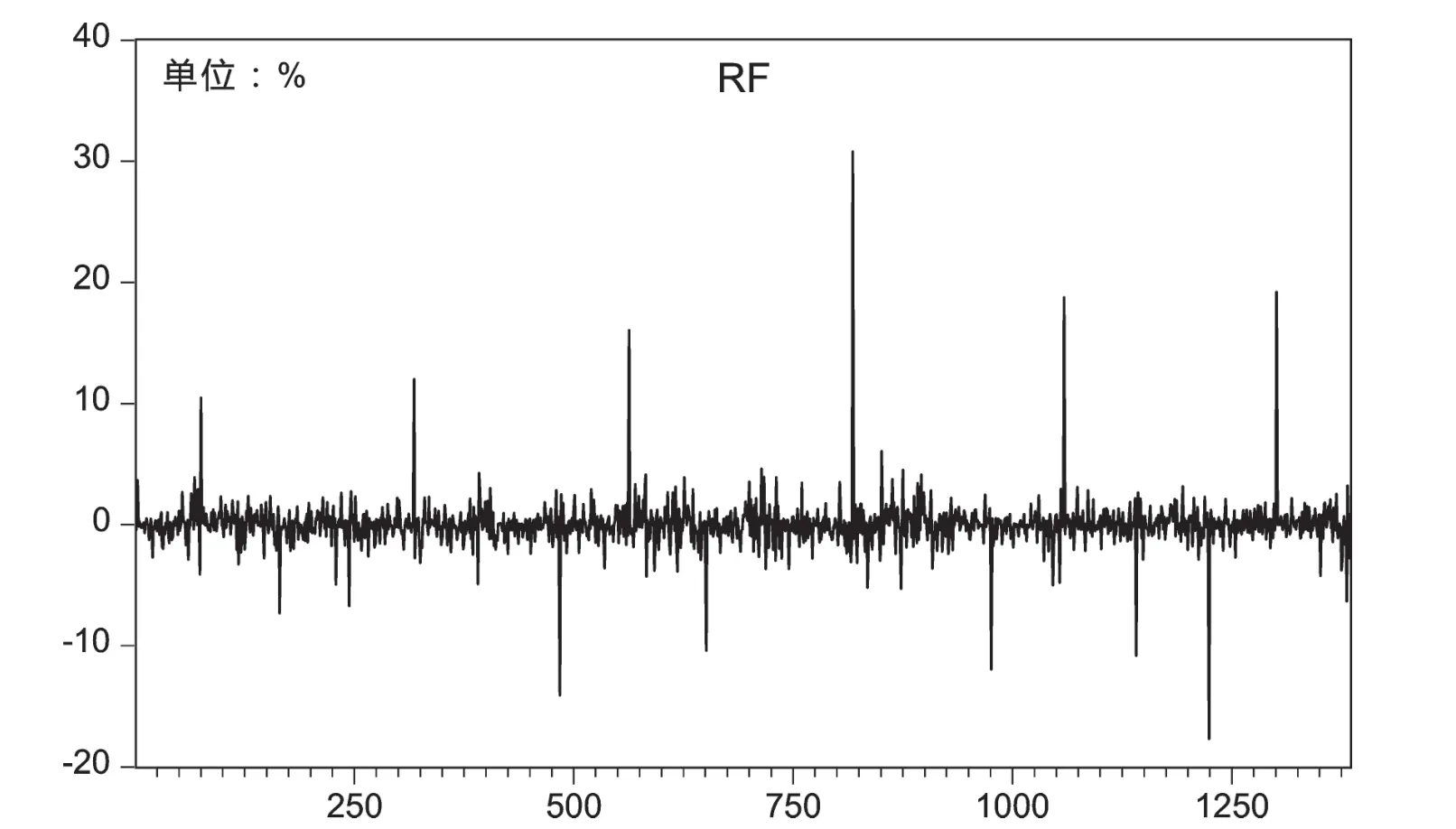

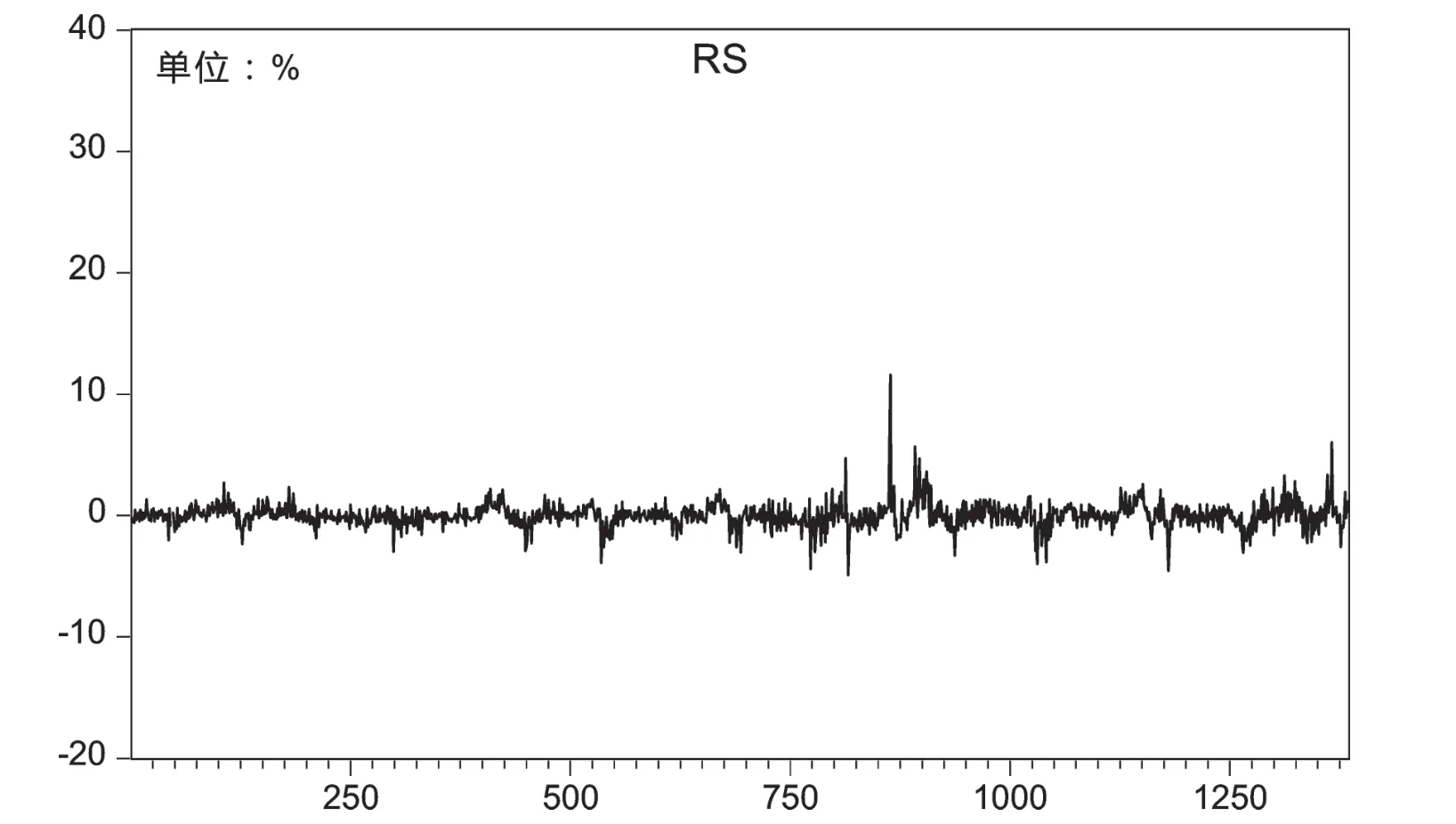

图1为我国鸡蛋期货上市伊始至2019年8月9日的期现货价格走势。从图中可以看出,自鸡蛋期货上市以来到2016年11月,鸡蛋期现货价格走势都基本保持一致,整体呈现下跌趋势,鸡蛋期货价格走势也基本先于现货价格。这说明鸡蛋期货对鸡蛋现货是具有一定的价格引导作用的,鸡蛋期货具有价格发现功能。但是在2016年年末至2017年上半年,鸡蛋现货价格与期货价格出现一定程度的背离,本文认为是禽流感H7N9的影响。2016年年末关于禽流感H7N9的报道甚嚣尘上,这不免引起消费者对于蛋鸡产品的恐慌,导致对鸡蛋的需求下降,甚至急剧下降。而鸡蛋的存栏量相对之前并无太大变化,鸡蛋供给基本不变,从而导致鸡蛋现货供大于求,鸡蛋现货价格下降。后期由于鸡蛋现货价格下降,蛋鸡养殖者亏损,生产积极性下降,从而导致鸡蛋供给减少,而随着禽流感的阴影逐渐过去,鸡蛋需求则逐渐回升,鸡蛋现货出现供不应求,价格也逐渐回升。由此可知,忽略不可抗的外在因素,从长期来看,鸡蛋期现货价格走势在整体上基本趋于一致。从图2、图3鸡蛋期现货价格收益率的波动情况可以看出,鸡蛋期货收益率波动程度较大,明显大于其现货收益率波动幅度,说明鸡蛋期货市场投机行为仍然比较明显,这可能是由于鸡蛋期货市场成立时间不长,监管体制不完善所造成。从整体来看,鸡蛋期现货市场在前期是比较平静的,正负收益率都相对较小,中后期鸡蛋期现货市场尤其是鸡蛋现货市场存在较大的波动性,在比较短的时间内存在较大的正向和负向收益可能性,体现了鸡蛋期现货价格的波动集聚性。

图1 鸡蛋期现货价格走势

图2 鸡蛋期货收益率波动图

图3 鸡蛋现货收益率波动图

三、实证分析

(一)统计性描述

表1为不同时期鸡蛋期现货市场收益率的描述性统计分析。从标准差来看,鸡蛋现货市场价格小于鸡蛋期货市场,说明鸡蛋现货市场波动幅度相对于期货市场来说要小一些,并且从不同时期看,可以发现直补期鸡蛋现货市场的波动幅度更大;从偏度和峰度来看,鸡蛋期货和现货市场收益率在不同时期均呈现出左偏或者右偏,而各变量序列的峰度均大于3,JB值均在1%水平下显著,说明各时期鸡蛋期现货市场价格序列均不同于正态分布,呈现出尖峰厚尾特征。

表1 不同时期鸡蛋期现货收益率的描述统计结果

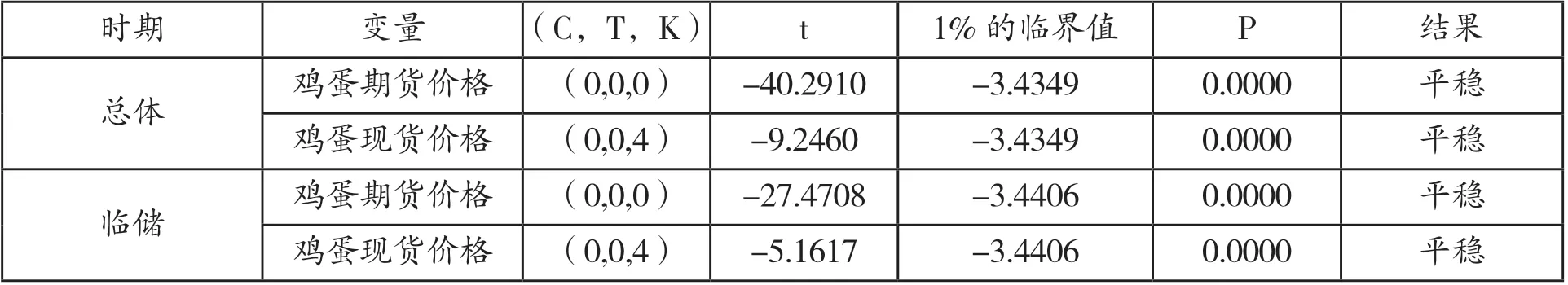

(二)平稳性检验

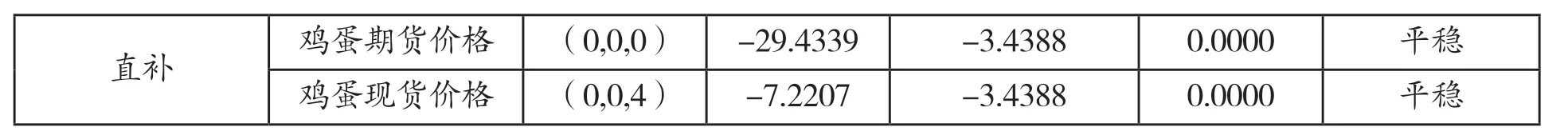

本文为避免结果出现伪回归,通过ADF检验来考察鸡蛋期现货收益率的平稳性。由表2可知,所有变量序列均在1%显著性水平下拒绝原假设,为平稳序列,因而不会出现伪回归。

表2 ADF平稳性检验结果

直补 鸡蛋期货价格鸡蛋现货价格 (0,0,0) -29.4339 -3.4388 0.0000 平稳 (0,0,4) -7.2207 -3.4388 0.0000 平稳

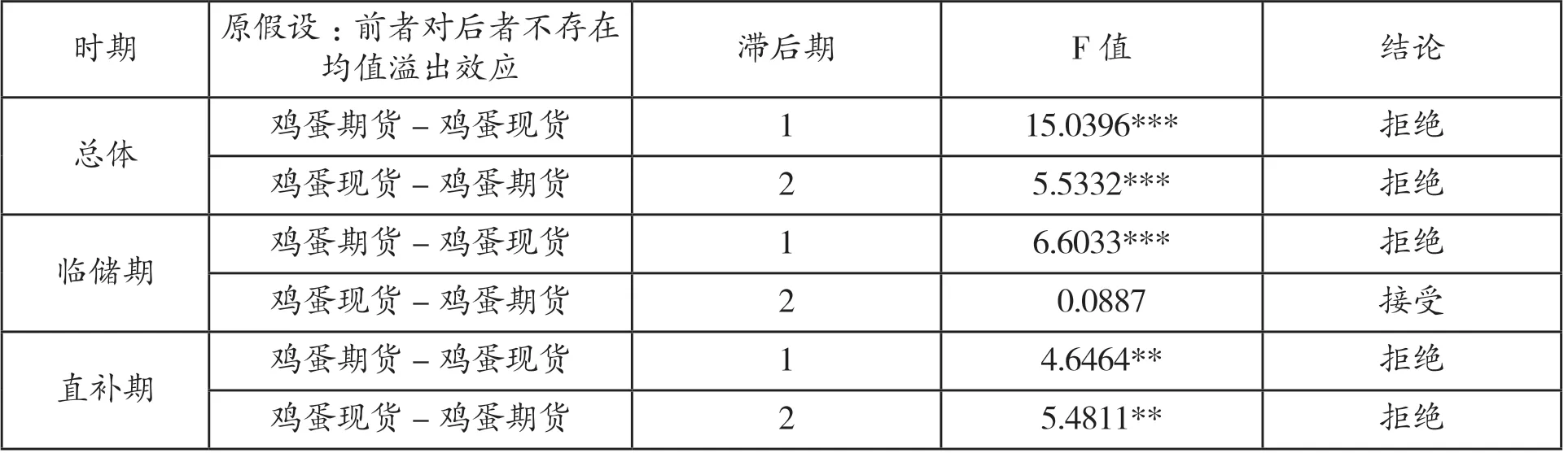

(三) 均值溢出效应检验

本文在进行均值溢出效应检验之前,需要构建VAR模型,确定滞后阶数,分别对鸡蛋期货和现货收益率序列采用AIC、LR、SC、FPE、HQ准则,判定最佳滞后期数分别为1期和2期,因此滞后1期的VAR(1)和滞后2期的VAR(2)是满足稳定性条件的模型。鉴于各时间变量序列均为平稳序列,因此采用Wald检验中的F统计量来分析鸡蛋市场间的均值溢出效应结果见表3。从整体样本期间来看,鸡蛋期现货市场间的双向均值溢出效应均显著,而从不同政策时期来看,在临储期仅有鸡蛋期货市场对现货市场存在显著单向均值溢出效应,在直补期鸡蛋期现货市场间的双向均值溢出效应明显。由此可见,鸡蛋期现货市场在总体和直补期均存在显著的相互价格引导关系,但在临储期这种引导关系呈现出单向性。

表3 鸡蛋期货市场的均值溢出效应检验

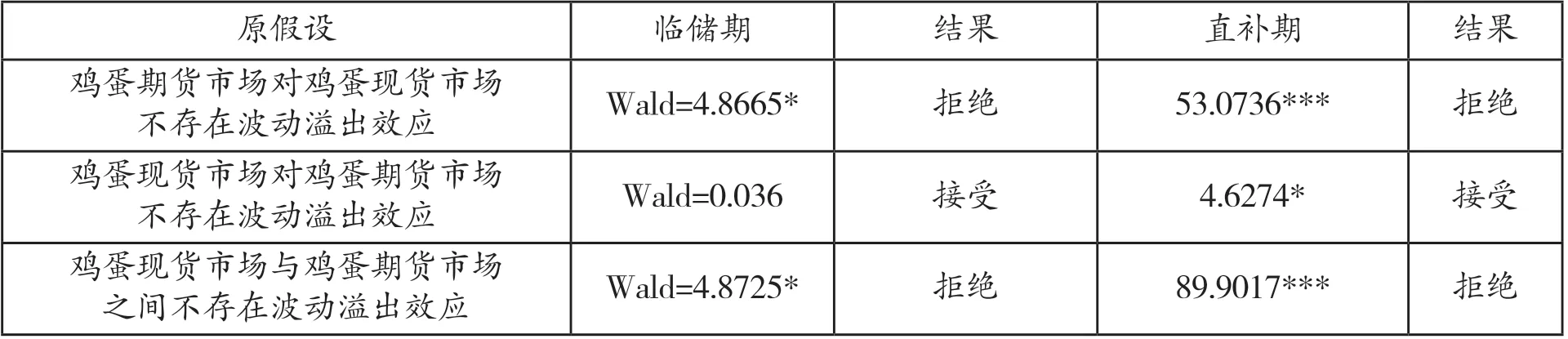

(四)波动溢出效应检验

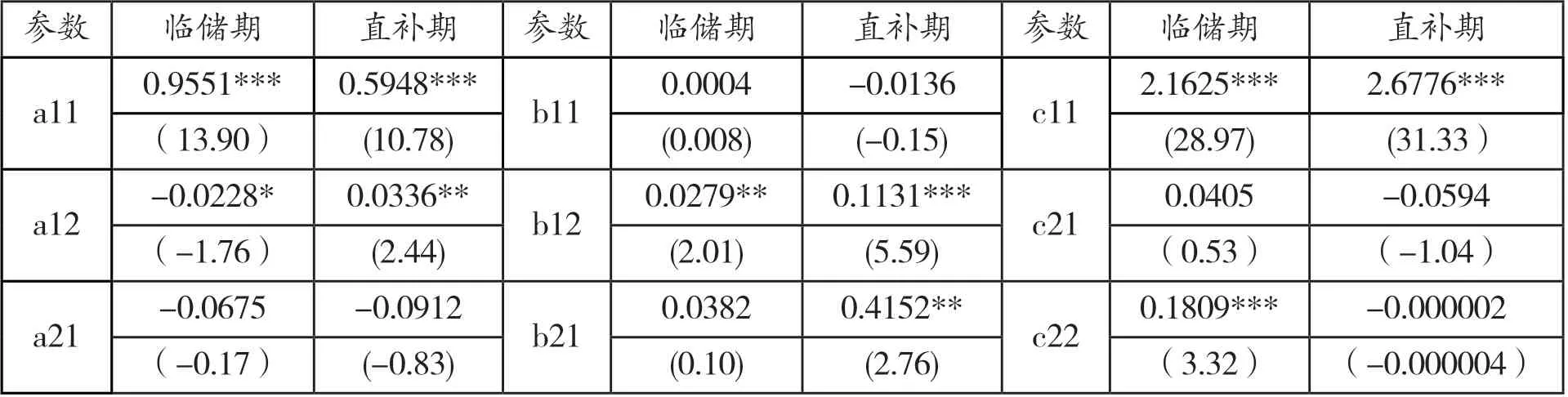

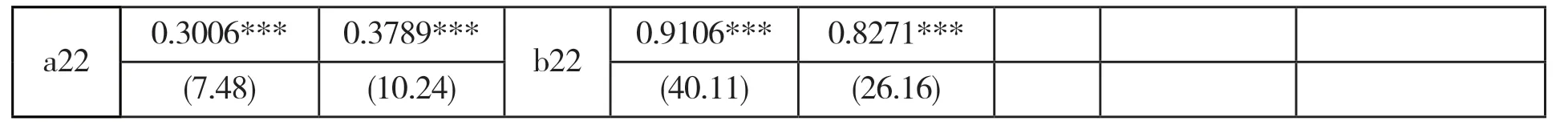

本文利用二元BEKK-GARCH模型研究鸡蛋期现货之间的溢出效应,利用BFGS算法得到估计系数结果和波动溢出效应检验结果如表4所示。从表4来看,a11、a22和b22的估计系数均在1%水平下显著,说明鸡蛋期现货市场价格均显著受到自身前期价格影响,鸡蛋期货市场存在ARCH型波动溢出效应,鸡蛋现货市场存在ARCH型和GARCH型波动溢出效应。

表4 BEKK-GARCH模型估计结果

注:***、**、*分别代表在1%、5%和10%水平下显著,括号内为对应t值。

但从不同时期来看,鸡蛋市场间的波动溢出效应具有明显差异。临储期模型系数矩阵的系数a12、b12分别在10%和5%水平下显著异于0,说明鸡蛋期货市场对现货市场具有显著的单向ARCH型和GARCH型波动溢出效应,即鸡蛋期货市场价格的波动将会传递至现货市场。而临储期的a21和b21并没有通过显著性检验,说明鸡蛋现货市场对期货市场不存在波动溢出效应。表5中的Wald检验也进一步证实鸡蛋期现货市场之间仅存在单向波动溢出效应。

在直补期,波动溢出效应有所改变。直补期模型系数矩阵的系数a12、b12、b21在5%水平下显著异于0,拒绝3个原假设,说明直补期鸡蛋期现货市场间存在双向ARCH型和GARCH型波动溢出效应,进一步从表5中的Wald检验结果看出,与临储期相比,鸡蛋期现货市场间的单向波动溢出效应转化为双向波动溢出效应,说明直补政策的实施对国内鸡蛋期现货市场之间的波动溢出效应产生影响。

表5 鸡蛋期现货市场溢出效应检验结果

从波动溢出效应来看,玉米直补政策的“托市”效应增强了国内鸡蛋期货和现货市场之间的波动溢出效应,使得鸡蛋期现货市场间的信息传递更加有效。其原因在于临时收储政策规定现货市场玉米的收购价格,大大抑制玉米现货市场价格的波动,从而在一定程度上也减少鸡蛋价格的波动,使得鸡蛋期现货市场间的波动溢出效应受到影响。

运用WinRATS Pro8.0软件通过DCC-GARCH模型对不同时期鸡蛋期现货市场间的动态相关关系进行分析,估计结果如表6所示。鸡蛋期货市场与现货市场的相关系数均值为0.1189,低于0.2,说明鸡蛋期现货的市场化程度仍然不高。从不同时期来看,市场间的相关系数由临储期的0.0856上升至直补期的0.1208,说明直补政策的实施有助于鸡蛋期货市场与现货市场关联性的提升。

表6 不同时期鸡蛋期现货市场间动态相关系数描述性统计

四、结论与政策建议

(一)结论

本文基于鸡蛋期货上市之初2013年11月8日至2019年8月9日鸡蛋期货和现货市场的日度高频价格数据,运用二元BEKK-GARCH模型和DCC-GARCH模型实证分析了鸡蛋期现货市场间的波动溢出效应和动态关联性。为了体现玉米政策对此效应的影响,以玉米直补政策实施时间为界,分别比较分析玉米临储政策和直补政策下鸡蛋期现货市场波动溢出效应和市场相关程度差异,得到结论如下:

1.从长期来看,鸡蛋期货价格与现货价格之间的趋势是一致的,但期货市场价格波动程度较剧烈,波动集聚性明显高于鸡蛋现货价格,两个市场的波动基差均较大,期货市场更甚,说明市场的投机现象较为严重。

2.从均值和波动溢出效应来看,两个市场在不同时期的传递方向和显著性程度存在差异。在整个考察时期内,鸡蛋期货和现货价格存在双向引导的均值溢出效应,但在玉米临储政策和直补政策实施下,呈现出不同程度和不同方向的溢出效应,具体而言,在临储政策下,仅存在鸡蛋期货对现货价格的单向引导和显著的单向ARCH型和GARCH型波动溢出效应,而在直补政策下,鸡蛋期现货价格之间是双向引导的均值溢出效应和ARCH型、GARCH型波动溢出效应。这说明玉米直补政策的“托市”效应增强了国内鸡蛋期货和现货市场之间的波动溢出效应,使得鸡蛋期现货市场间的信息传递更加有效。

3.从动态关联性来看,鸡蛋期现货市场总体呈正相关,相关程度相对不高,相关系数具有明显的时变性,在春节前后或是节假日呈现较高的相关度。从不同政策时期来看,直补政策的实施显著提升了鸡蛋期现货市场的关联程度。

(二)政策建议

1.坚持现行的农产品市场化改革方向。首先,从已有研究结论来看,玉米直补政策的实施使得鸡蛋期现货市场的溢出效应和关联度得到一定的提升,因此需要继续坚持此改革方向,进一步增强鸡蛋市场的自身活力和竞争力;其次,进一步发挥市场的宏观调控作用,提高市场资源配置效率,从而增加市场带来的经济效益;最后,强化鸡蛋产业经营者的参与意识,通过坚持市场化改革从而达到完善的鸡蛋期现货市场,从而引导更多经营者参与到期现货市场交易中来。

2.完善对鸡蛋价格的科学预警机制。首先,完善鸡蛋期货市场运行机制和鸡蛋市场的监测预警机制,充分发挥和利用鸡蛋期货市场的价格发现和套期保值功能,降低价格波动带来的风险,从而减少价格波动给养殖户带来的损失;其次,管理机构应该建立完善预警分析体系,及时更新市场有效信息,加大共享信息的范围,从而对价格波动进行合理控制。

3.大力推广“期货+保险”模式,提升鸡蛋养殖户的期货市场参与度。首先,鸡蛋“期货+保险”模式发展离不开政府的支持,政府应该根据自身情况提供对应的政策和资金支持,并积极引导将鸡蛋“期货+保险”模式纳入政策保险范围;其次,进一步健全鸡蛋价格“期货+保险”模式的法律法规,为模式运行中的责任认定和利益确定提供政策保障和法律依据;最后,积极培育新型农业经营主体,提高蛋鸡养殖户和合作社的风险意识,大力发展新型互助保险,建立大灾风险防范基金,降低养殖户的经营风险。

4.实施蛋鸡规模化、集约化养殖。首先,结合我国当前蛋鸡行业以中小型养殖户为主,呈现“小规模、大群体”的产业分布特征,以及养殖户分散,市场信息传递不畅,养殖成本高的行业现状,应大力调整蛋鸡产业结构,推动蛋鸡行业走向规模化、集约化养殖,保证鸡蛋现货供应,为我国鸡蛋期货市场提供稳定坚实的物质基础;其次,提高蛋鸡产业规范化程度,解决产业集中程度增加的同时出现的成本控制以及经济效应等问题。