商业银行应对低利率环境的若干策略

2022-02-28魏礼军

魏礼军

2020年以来,受新冠肺炎疫情冲击,全球经济整體放缓,主要经济体相继宣布降息以刺激总需求,政策利率和市场利率不断创出历史新低,目前大部分发达国家的基准利率已经低于1%。从国内情况看,截至2021年10月末,一年期LPR利率为3.85%,为近十年以来的最低水平。本文总结低利率环境下不同银行的应对策略,并结合业务实际提出有针对性的建议。

全球已经进入低利率时代

近30年来,全球利率呈现出下降趋势。尤其是2020年新冠肺炎疫情发生后,全球已经有近30个经济体相继宣布降息。其中,欧元区、日本、丹麦、瑞士、瑞典等国家和地区甚至实施了负利率政策。目前主要发达经济体的政策利率多低于1%,全球经济已经步入了低利率的市场环境(见图1)。

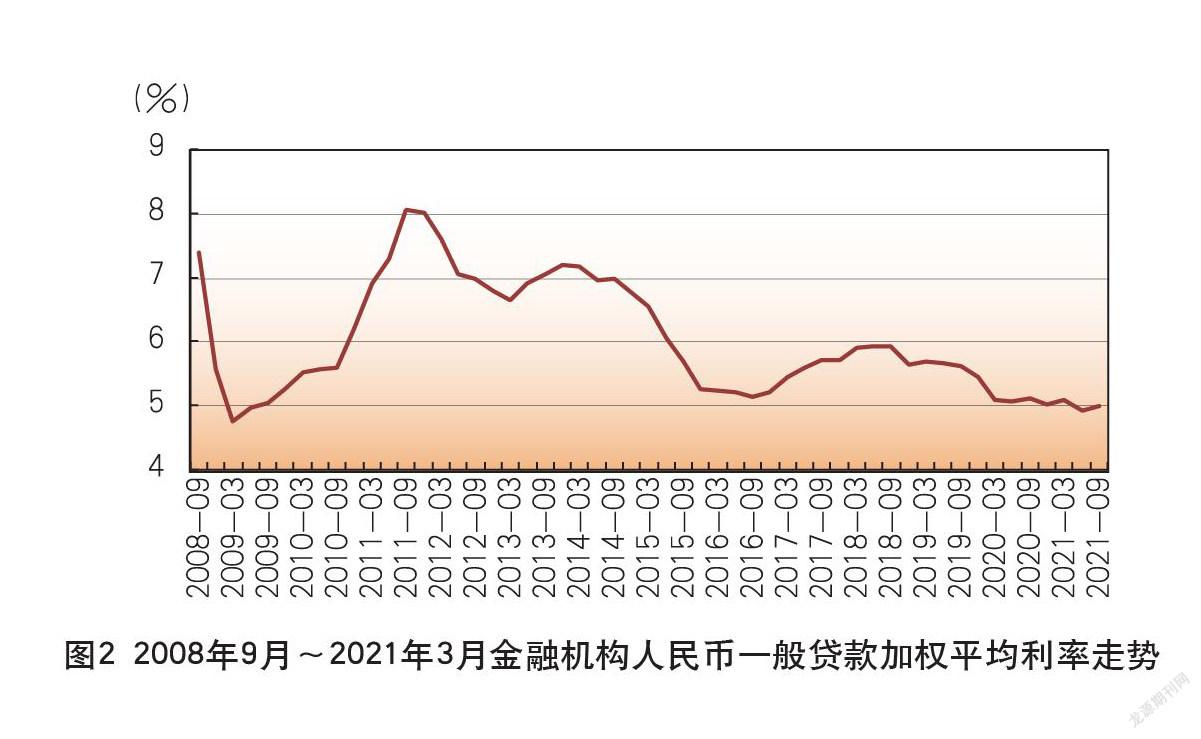

从2014年开始,我国整体进入降息周期。2019年下半年,贷款基准利率调换为LPR,政策进一步引导贷款利率下行。截至2021年三季度末,一年期LPR利率为3.85%,金融机构人民币一般贷款加权平均利率为5.3%,均为近十年以来的最低水平(见图2)。同时,逆回购利率、中期借贷便利MLF等政策利率也持续调降,金融市场利率保持低位。

未来,随着国内利率市场化进程不断推进,经济增速中枢出现下行,人口老龄化问题日趋突出,预计市场利率将在波动中呈现下行趋势,信贷市场和债券市场将进入常态化的低利率环境中。

低利率环境下,商业银行的应对策略

通过观察国内外商业银行可以发现,在低利率周期,财务表现较好的银行普遍在资产结构、负债成本、风险定价和收入来源等方面具有一定优势。各家银行在努力提高利息收入的同时,积极拓展非息收入,提升对客户的综合金融服务能力。

提升高收益资产占比,加大期限错配力度,适度信用下沉

提高贷款等高收益资产占比。相较于债券投资和同业业务,贷款是生息资产中收益较高的业务。在基准利率下行时,贷款利率调整速度相对滞后。因此,在低利率周期,各家银行通过提高贷款等高收益资产占比,保证了利息收入的稳步增长。比如,近年来在利率持续下降的情况下,国内主要银行的贷款占比均有一定程度的回升。截至2020年末,中国银行贷款占生息资产的比重为61.81%,较上年提升1.5个百分点;建设银行贷款占资产总额的比重为57.7%,较上年提升0.53个百分点;兴业银行贷款占总资产的比重为48.99%,较上年提升2.18个百分点。从国外情况看,在2008~2015年的低利率时期,西班牙桑坦德银行、瑞士信贷集团、德意志银行和瑞银集团的贷款占比分别上升了0.6个、3.6个、4.3个和4.2个百分点。

增加中长期贷款占比,提升期限错配程度。在低利率环境下,利率曲线呈现走平的态势,商业银行通过“借短放长”获取的期限错配收益大幅减少。为了提高净息差水平,相当部分银行在借入更短期资金的同时,发放更长期限的贷款,以博取期限溢价带来的收益。如2020年,面对国内利率下行趋势,国内各家银行均努力提高中长期贷款的占比。截至2020年末,建设银行中长期对公贷款占全部贷款的比重为34.35%,较2019年和2018年分别提高2.7个和1.73个百分点;招商银行境内中长期公司贷款占境内公司贷款总额的62.09%,较上年提高7.5个百分点;交通银行中长期对公贷款占全部贷款的比重为41.29%,较上年末提高1.95个百分点。从国外情况看,在负利率推出后,德意志银行主动加大了五年期以上按揭贷款投放力度,同时增加了三个月以内拆借资金,以代替6~12个月的同业资金,进一步增加期限错配利差。

适度信用下沉,加大对中小企业和个人客户的信贷投放。近年来,随着直接融资市场的发展,越来越多的大客户转向债券发行和股票融资,叠加国家对小微企业的政策要求,银行被迫将对公客户群体向中小微企业下沉。中小微企业议价能力弱,且不具备发债或IPO的资格,所以这部分贷款的刚性需求较强,且可以提升净息差水平。如建设银行、交通银行和平安银行等均加大了普惠小微企业贷款投放,民营企业和小微企业贷款增速高于贷款平均增速。由于零售信用贷款具有收益率高、不良率相对较低的特点。在对公信贷竞争激烈的大背景下,以信用卡、消费信贷、按揭等为主体的零售业务也成为银行业务转型的重要方向。如近年来,中国银行、邮储银行和平安银行等均加大了零售业务转型力度,贷款投放增速和比例明显提升。

部分跨国银行在全球实施“低利率地区融资、高利率地区投放”策略。近年来,部分欧元区银行,如法国巴黎银行、花旗银行、西班牙国家银行等,通过在实施负利率的欧元地区开展融资,同时向高利率地区(如拉美地区、亚洲和非洲新兴经济体) 投资的资产负债配置策略,确保了自身资产规模和利润的合理增长。国内的中国银行和工商银行也提出,要以全球视野管理负债业务,跨币种、跨市场、跨国界广泛灵活吸纳资金,在降低负债成本的同时,努力提高资产收益水平。

加大对低成本资金争揽力度,构建多元化筹资体系

多元化资金来源是保持负债业务稳定、提升银行发展能力和竞争力的关键。在低利率环境下,各家商业银行在重视传统存款业务发展的同时,不断提升自身的主动负债能力。

高度重视存款业务发展。在低利率环境下,金融同业普遍加强了对低成本存款的争夺。部分商业银行在不断创新传统对公存款业务基础上,更加注重基本账户管理和支付场景应用,把握资金运动规律,坚持量价平衡的发展策略,增强存款的稳定性。

稳步发展债券发行和同业存单等主动负债业务。如招商银行、民生银行等提出要加强宏观经济研判,基于自身流动性状况和市场利率走势,通过定量建模、动态测算等工具,多渠道全方位进行主动负债管理,拓展多样化融资渠道。

重视金融科技运用,创新拓展低成本资金。部分商业银行积极利用移动互联网渠道,加强结算、支付和交易三类业务的平台、场景及产品体系建设,促进客户短期资金周转和有效沉淀。例如,招商银行和浙商银行通过发展现金管理业务,不仅获得单一客户低成本结算存款,还通过核心企业迅速渗透到上下游产业链,获得大量优质贷款客户。

坚持以客户为中心,推动对公和零售业务转型,全方位滿足客户的投融资需求,提升非息收入的规模和占比

近年来,我国资本市场发展迅速,优质企业融资渠道从以贷款为主,逐步转向贷款、发债、股权融资等方式相结合。企业融资渠道的多元化,使得优质企业在与银行议价时占据有利地位, 同时对银行的要求也更加多样化,如果银行无法满足客户需求, 极有可能丢失客户。因此,越来越多的银行在积极推动对公业务转型,提供“商投行一体化”的综合金融服务,在全方位满足客户投融资需求的同时,提升了非息收入水平。例如,招商银行提出要为客户提供定制化、综合化金融服务,资产管理、交易银行、投资银行、资产托管、金融市场等战略性业务协同发展,全方位满足客户的投融资需求。兴业银行将客户贷款考核指标转变为对公客户融资总量,全面提升产品创设能力、现金管理能力、承销分销能力,为客户提供更加完整的综合金融服务方案,进而带动自身贷款、票据融资等基础业务发展。美国富国银行、花旗银行、法巴银行等也纷纷加大创新力度,提高非利息收入占比。例如:积极发展投行业务,增加债券承销、利率和汇率衍生品业务收入;创新贷款业务盈利模式,通过贷款收费或者提供综合金融服务的方式获取盈利。

启示和建议

从实际经营情况看,低利率一直是银行管理者挥之不去的阴影。欧洲、日本等国的银行在零利率的环境下举步维艰。但利率市场化是大势所趋,通过上述各项经营措施,净利息收入下降带来的部分利润损失,保证了银行业务平稳发展。因此,在低利率环境下,商业银行应重点加强资产扩张与负债组织、资产配置与资本约束之间的联动,做好定价的前瞻性管理,平衡好规模、结构、风险和收益之间的关系。

稳定高收益资产占比,谨慎信用下沉,拉长资产久期,提高服务客户的综合能力

从日本等国的实践看,在低利率政策实行初期,商业银行面临的主要问题是经济低迷引发的信用成本上升;在低利率政策实行一段时间后,银行将经历信贷需求疲软和盈利能力下降等问题。这与我国在2008年实施“四万亿”刺激政策后,国内商业银行的经历较为类似。因此,在低利率初期,商业银行资产业务发展应提高风险防控能力,谨慎下沉客户资质,主要通过拉长久期和增加中间业务收入等措施提高盈利水平。

拓展低成本的资金来源,降低负债久期,提高负债成本对利率变动的敏感性

在低利率环境下,商业银行应结合自身特点,充分统筹协调不同性质的资金,建立以成本为导向、以流动性为边界的负债结构优化机制,按照不同类别的产品特点,确定差异化的发展策略。

要下更大力气拓展低成本存款,提升自身的存款竞争力。短期内,商业银行要进一步做好现有客户的维护和挖潜工作,加强与核心客户合作,实施链式获客,重点是抓住源头性资金和项目资本金,积极拓展代理、结算等增加资金来源的业务,减少客户占用本行信贷资源、却将结算放到他行的现象,引导流量资金在本行体系内循环,提高资金沉淀率。

做好场景建设及产品交叉销售,夯实存款业务发展基础。要高度重视科技对银行商业模式的改变和颠覆,完善网上银行功能,建立相关生态系统,通过金融科技和优质服务留住客户资金。比如,通过对教育、医疗等行业的全产业链、场景化营销,提升重点领域市场竞争力。

合理布局主动负债的规模和结构。做好市场利率走势前瞻性研究,多渠道、全方位进行主动负债管理,拓展多样化融资渠道,平衡好资产负债管理中的“量、价、险”之间的关系,保持资产负债业务匹配均衡发展。

优化FTP定价规则,提高定价管理的前瞻性,重点增强中长期贷款的竞争力

目前商业银行普遍通过内部转移定价机制(FTP)分离信用风险和利率风险,并对利率风险实现集中管理。在低利率环境下,商业银行应通过FTP调整,发挥好定价的导向作用。

通过FTP调整,增强中长期贷款的竞争力。考虑跨周期调节因素,平衡好当前收益和长远收益之间的关系,在利润可以承受的范围内,努力调降中长期FTP报价,增强中长期贷款的报价竞争力,引导经营单位开拓固定利率的中长期贷款市场。

建立利率预判机制,提高定价管理的前瞻性。建议各家银行的资产管理部门,加强宏观经济研究和货币政策分析,与信贷部门、金融市场部门等前台部门共同建立利率预判机制,在科学的利率预测基础上,提高定价管理的前瞻性,通过利率场景、业务策略的模拟分析,结合年度财务目标和资本充足情况,有效利用期限错配来获取收益。

多管齐下提升收入水平,努力弥补利润缺口

利率下行影响的是银行利息收入,非利息收入并未受到直接影响,商业银行可以大力发展中间业务,来应对低利率环境带来的冲击。

提高资金运作效率。一方面,合理把握筹资节奏,保持发债节奏与信贷用款节奏匹配,进一步降低日均货币市场资金融出规模;另一方面,适度提高同业授信整体额度,扩大交易对手,综合考虑拆借、回购、同业存单、掉期等收益与成本情况确定运作或筹资方式,努力提高流动性资金运作效率。

努力提高海外中间业务收入水平。目前国内监管机构对收费的管控日趋严格,商业银行应注重把握海外市场的相关业务机会,借助企业走出去、“一带一路”建设和人民币国际化等历史机遇,通过为企业提供保函、信用证、贷款承诺等服务,努力在海外市场创造更多的佣金和手续费收入。

关注低利率环境带来新业务机会。从国外成熟的金融市场情况看,在低利率环境下,利率的波动幅度反而更大,市场对外汇产品和利率衍生品的服务要求有所增加,因此商业银行应做好人才的积累,积极争取衍生品的经营资质,提升交易收入的规模和占比。

(作者单位:中国进出口银行资产负债管理部)

责任编辑:杨生恒

ysh1917@163.com