城市商业银行风险的关联性及溢出效应研究

2022-01-20李蔚石涛

李蔚 石涛

摘 要:基于2017—2020年12家沪深上市城市商业银行863个交易日的面板数据,利用广义方差分解法,分析上市城市商业银行金融风险的关联性及空间溢出效应。研究结论表明:城市商业银行间的风险溢出显著双向关联且存在风险溢出性,外部冲击对城市商业银行间的冲击具有异质性,但是银行间的风险外溢及风险净溢出效应具有一定差异。城市商业银行间的风险具有动态溢出效应,金融风险具有周期波动性且极端事件的外部冲击较为明显。城市商业银行金融风险溢出效应具有显著的网络效应,部分银行的网络溢出效应较为突出。为此,需要强化地方商业银行经营风险监管、增强造血能力、建立风险联席处置机制,以不断降低其金融风险及风险传染性。

关键词:城市商业银行;关联性;溢出效应;广义方差分解

中图分类号:F832.59 文献标识码:A 文章编号:1007-2101(2022)01-0082-08

一、引言

防控地方金融风险是推进区域经济高质量发展的关键。近年来,为了有效降低金融风险,国家大力推进“去杠杆”政策。2016年10月,国务院先后发布《关于积极稳妥降低企业杠杆率的意见》及《关于市场化银行债股转股权的指导意见》等政策,明确要降低企业杠杆率,防范和化解债务风险。2017年7月及11月财政部相继发布《政府采购货物和服务招标投标管理办法》及《关于规范PPP综合信息平台项目库管理的通知》,旨在防范隐形债务风险。同年11月“一行三会一局”联合发布(《中国人民银行、银监会、证监会、保监会、外汇局关于规范金融机构资产管理业务的指导意见(征求意见稿)》),规范和治理企业债权关系,银行、企业等相关行为主体的杠杆率得到有效控制。金融杠杆率的下降使得金融风险得到一定程度的抑制,但是,部分银行“跑马圈地”式规模扩张导致的金融风险也逐渐暴露,突出表现为金融杠杆率下降使得部分银行流动性风险加大、表外理财规模缩小导致盈利能力下降、银行间存款业务竞争加剧等,尤其是公司治理能力相对偏弱且规模较小的城市商业银行金融风险更为突出。

伴随中美贸易摩擦持续,以及全球重大公共卫生事件等多重外部冲击叠加,中小微企业经营受到重大影响。而城市商业银行以服务中小微企业为主,加之去杠杆政策的缩表趋向,城市商业银行自身风险趋势明显增强。同时,银行间传统业务竞争日趋激烈,通过业务创新、扩大规模等多种途径突破自身发展瓶颈寻找新增长点是城市商业银行的重要选择。但是,过度创新及扩张式发展,尤其是游走政策边缘的创新将导致潜在风险。2019年包商银行等爆雷事件,进一步印证了多重不确定性因素叠加下城市商业银行风险性增加的客观事实,城市商业银行成为地方金融风险防控的关键所在。在国家大力推进防范系统性金融风险、强化地方金融风险监管的政策背景下,城市商业银行作为地方金融机构的主体,这就需要思考城市商业银行金融风险存不存关联性,金融风险溢出网络及溢出方向是什么?

探索城市商业银行金融风险关联性及溢出效应,对于防范地方金融风险具有重要现实意义。由此,笔者基于沪深上市城市商业银行日股票波动数据,利用广义方差分解法得出城市商业银行金融风险的关联性及溢出方向,探索城市商业银行金融风险的溢出效应。同时,运用社会网络分析法分析特定时点下城市商业银行风险溢出的空间网络,探索城市商业银行风险溢出效应的空间特征,以期为城市商业银行金融风险治理提供有效参考。

二、文献综述

理论上,城市商业银行的初衷应该是定位于社区银行、区域性银行(邱兆祥、赵丽,2006)[1],但是如果贷款业务过于集中于少数大客户将导致城市商业银行经营风险(王海霞,2009)[2],跨区域经营成为城市商业银行降低自身风险、提高盈利能力的关键之举,大多数城市商业银行跨区域经营方式是异地设立分支机构(周好文、刘飞,2010)[3]。在國有银行、股份制商业银行等多种形式银行参与竞争日趋激烈的现实下,城市商业银行走出去又成为学者们讨论的焦点。支持者认为,城市商业银行跨区域经营有助于解决中小企业融资难问题,是解决“单一城市经营制”隐含系统性金融风险的有效方式(刘久彪、杨晓东,2011)[4]。与只在本区域经营的银行相比,跨区域经营能有效分散投资风险,避免区域经济波动的风险,有益于降低银行风险水平(王擎、吴玮、黄娟,2012)[5]。但是,跨区域经营业务存在风险,跨区域经营中的地理扩张部分会通过风险控制水平的中介对其产生负向作用(李思瑞、吕颖童,2018)[6]。2009年,在国家允许城市商业银行跨区域经营的政策环境下,空间地理上的扩张使得城市商业银行通过同业业务、创新业务在一定程度上扩大了自身风险的传染性。

为了克服CoVaR条件下VaR在风险值方法上的不足,Adrian和Brunnermeier(2008)[7]认为金融市场或金融机构发生极端风险时对其他金融市场或机构造成的金融损失即为金融风险的溢出值。因此,城市商业银行间的风险溢出实际上是某一城市商业银行发生金融风险时,通过某种机制对其他城市商业银行造成的风险损失。针对商业银行的风险溢出问题,学者们从不同角度进行了分析。Roengpitya等(2010)[8]认为在亚洲金融危机后,单个银行机构的风险与资产规模正相关,风险溢出效应随着时间逐渐扩大。同时,系统重要性金融机构是欧洲地区金融风险产生的重要来源,非盈利性银行会对盈利性银行产生风险溢出效应(Andries, A.M.; Galasan, E.,2021)[9]。实际上,银行风险具有方向性和非对称性,大型商业银行的系统性风险溢出效应高于小型商业银行,商业银行系统性风险溢出效应在时间维度上存在差异(马麟[10]、张天顶、张宇,2015[11];何卓静、周利国、闫丽新,2018)[12]。同时,股份制银行和城市发展银行对其他银行风险溢出以及受其他银行风险溢出程度更显著(陈健、王鑫,2019)[13],银行网络关联度与风险溢出效应呈正比,银行自身财务指标能够影响风险溢出效应,当宏观经济状况良好时,银行间的风险溢出程度减少。但是,商业银行系统性风险溢出效应与规模并无显著的直接联系,而中间业务的发展具有显著为正的系统性风险溢出效应,在股份制银行和城市商业银行中尤为明显(史仕新,2019[14];王艳,2020)[15]。进一步地,王重润、王文静(2021)[16]认为当中小银行面对流动性冲击时,同业业务放大了流动性冲击对银行系统性风险溢出的影响程度。同时,中小银行同业业务规模增长会加大中小银行系统性风险溢出,期限错配程度越高,同业业务对系统性风险溢出的影响越大。此外,还有学者从实体经济(方意、和文佳、荆中博,2021[17];马亚明、胡春阳,2021[18])、货币政策(温博慧、牛英杰,2021)[19]等角度探讨了非银行要素对银行风险的溢出效应。此外,针对商业银行金融风险溢出效应的刻画主要包括三种方式:一是相关系数法,典型方法包括DCC-GARCH法(ADRIAN T, BRUNNERMEIER M K.,2014)[20]以及非参数的Spearman和Kendall等级相关系数法等(Brownlees C, Engle R. F.,2016)[21];二是尾部关联法,典型方法包括SymbolDA@ CoVaR模型和SRISK法(Diebold F X, Yilmaz K.,2012[22];杨子晖、周颖刚,2018)[23];三是网络分析法,典型代表有广义方差分解法,其中,广义方差分解法既考虑了数据间的关联性和时变性,又是研究金融风险溢出效应的主流方法(Ghulam, Yaseen和Doering, Jana,2018)[24]。

学者们对城市商业银行的内在和外在风险进行了较为详细的研究,着重于商业银行风险溢出效应和溢出方向,聚焦于外部要素以及不同类型银行之间的风险关联及风险溢出,少数学者聚焦于城市商业银行间的风险关联及溢出效应。当前,城市商业银行财务风险整体偏高,表现为抗市场风险能力弱、信用风险过于集中、操作风险控制不力(侯毅恒、龚椿楠、林艳,2018)[25]。尤其是在2016年国家多部委着力金融去杠杆、强化金融监管的政策背景,以及中美贸易摩擦、全球重大公共卫生事件对中小微企业经营产生负向冲击的现实境况下,城市商业银行的金融风险持续存在。在此背景下,笔者将聚焦于城市商业银行间风险问题,分析特定时间节点上的空间溢出效应。

三、研究设计与变量选取

(一)研究设计

股票价格本身是金融机构经营状况的主要表现,股票价格波动间的相互影响是金融风险关联的重要渠道,股票日收益率也成为学者们研究金融机构风险的关键参数(黄玮强、庄新田、姚爽,2018[26];徐放达、王增涛,2020)[27]。为此,笔者运用上市城市商业银行股票日收益率来分析城市商业银行金融风险的网络效应及传染关联度,其中,上市城市商业银行股票日收益率的计算公式为:

(二)变量选择与数据说明

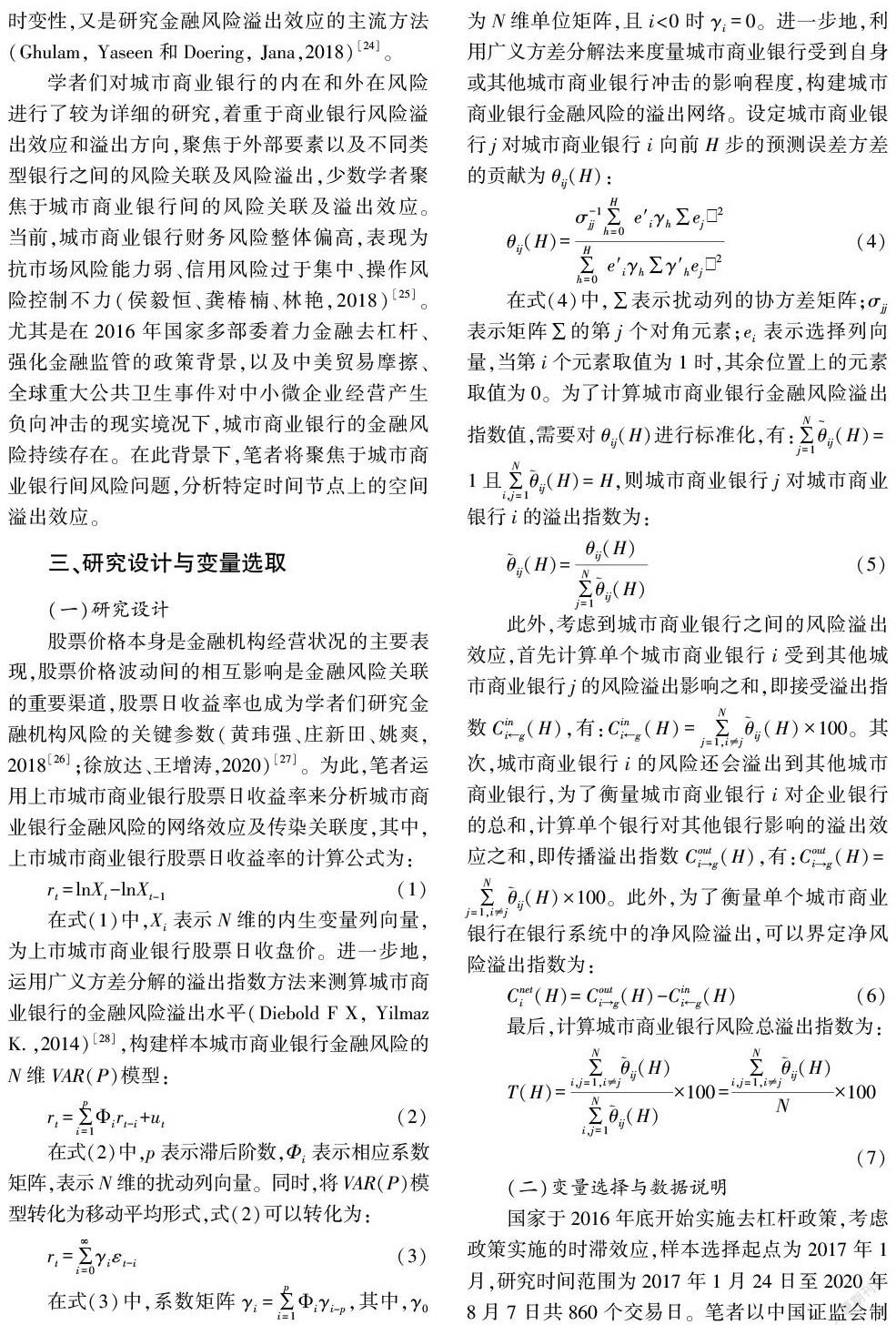

国家于2016年底开始实施去杠杆政策,考虑政策实施的时滞效应,样本选择起点为2017年1月,研究时间范围为2017年1月24日至2020年8月7日共860个交易日。笔者以中国证监会制定的《上市公式行业分类指引》为依据,选择上市城市商业银行样本。据有关统计数据显示截至2017年1月,国内共有12家城市商业银行在沪深两市上市。未经特殊说明,文中所有数据均来自WIND数据库,相关实证分析使用EViews软件来实现。表1显示了12个城市商业银行收益率描述统计指标。从表1中可以看出,不同城市商业银行的收益率均具有“尖峰厚尾”的特征。

四、实证估计分析

(一)全样本的静态溢出效应分析

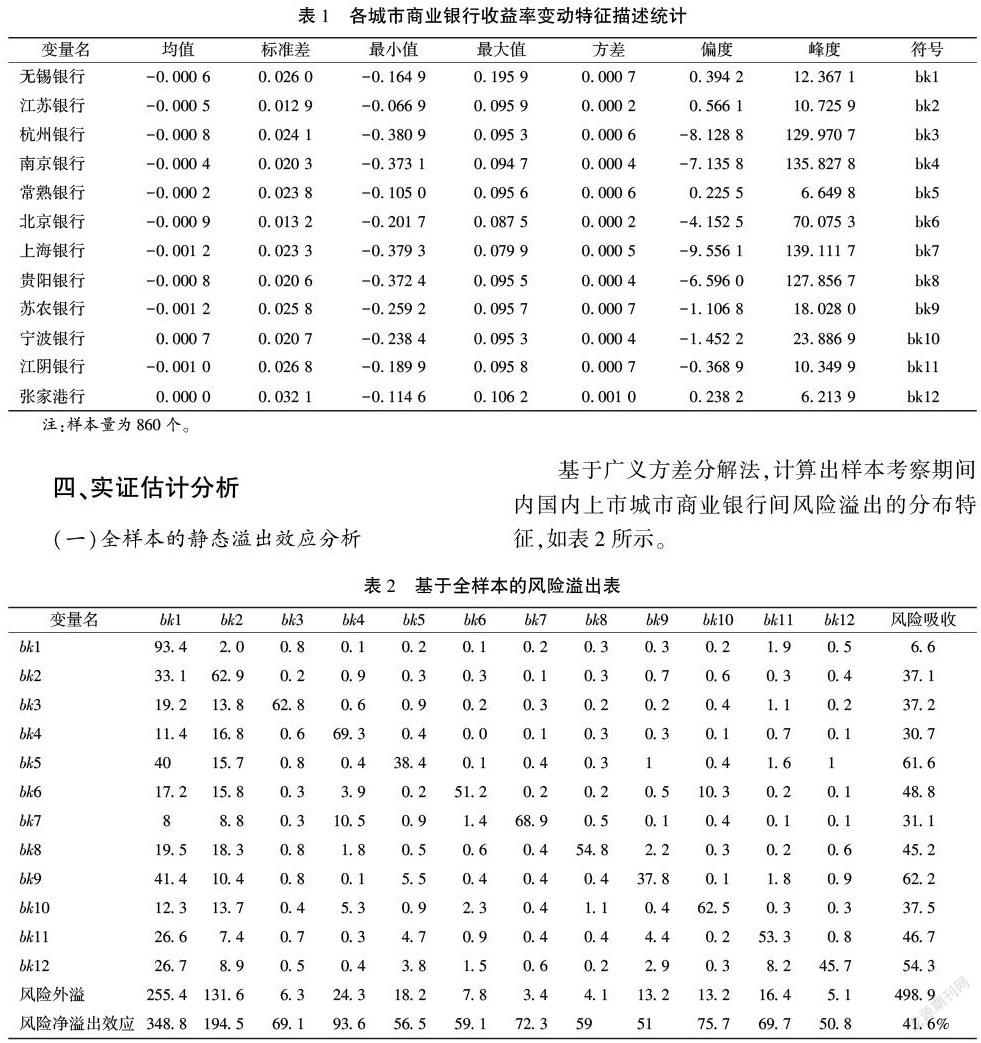

基于广义方差分解法,计算出样本考察期间内国内上市城市商业银行间风险溢出的分布特征,如表2所示。

在表2中,总体上来说,样本考察期间我国城市商业银行风险存在双向关联。首先,城市商业银行全样本总溢出效应指数为41.6%,表明城市商业银行间整体存在关联,风险传染效应明显。与只在本区域经营的银行相比,跨区域经营能分散投资风险,避免区域经济波动的风险降低银行风险水平,而同业拆借作为一种银行间的表外业务,一度成为城市商业银行利润的主要来源,业务交叉也使得城市商业银行间风险关联性增加。其中,无锡银行的风险净溢出效应最大。来自无锡银行年报数据显示,2016年国家出台去杠杆政策以后,2017年无锡银行同业资产规模缩表幅度达到74.7%,位居同期全国城市商业银行的首位。但随后无锡银行同业规模有持续上升趋势,2018年末无锡银行存放同业和拆借资金达到98.95亿元,较以往有大幅提升。同时,上海银行的综合风险溢出和风险吸收两项指标均相对较低,表明上海银行和其他银行的风险关联度不高,这主要得益于上海银行持续大幅缩小同业业务规模,从而使得自身资产结构得到优化,对风险的缓解能力增强。其次,样本城市商业银行受到外部冲击在总体上呈现一致性,个别银行存在异质性。在国家大力推进金融机构去杠杆、降低金融风险的政策背景下,大部分银行缩表抵御风险的行动具有一致性,但是,整体风险吸收水平较低,风险敞口并未有效缩小,部分银行表现出一定的脆弱性。最后,样本城市商业银行之间风险外溢和风险净溢出效应的差异显著。其中,无锡银行、江苏银行的风险外溢指数均超过100,其余银行的风险外溢指数相对较低。同时,无锡银行、江苏银行、南京银行、杭州银行、上海银行、宁波银行及江阴银行等东部沿海发达地区城市商业银行的风险净溢出效应指数相对较高,其余银行风险净溢出效应指数相对较低。这表明沿海发达地区城市商业银行的金融创新程度较高,结构化转型力度较大,成为城市商业银行间风险溢出的主体。而其他地区,尤其是贵阳银行等西部地区银行业务扩展相对保守,自身风险对金融市场的外溢效应较低。

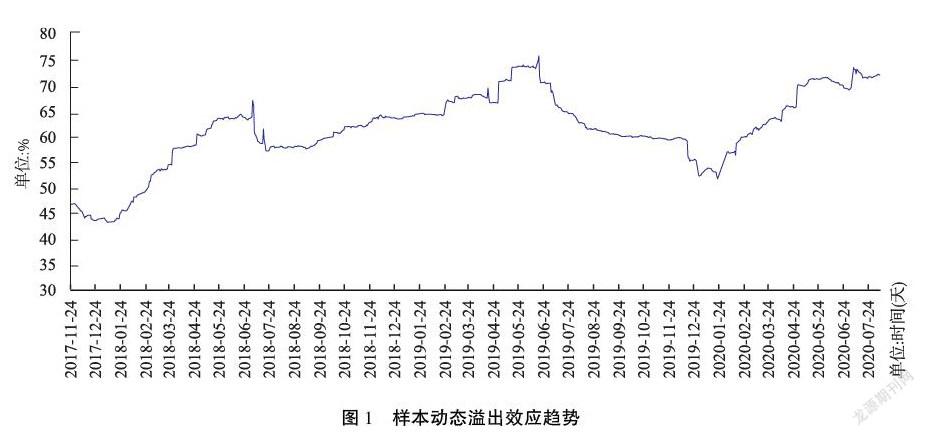

(二)样本的动态溢出效应分析

基于广义方差分解法,笔者以200天为滚动窗口,预测期为10天,观测城市商业银行间风险溢出效应的周期性波动及演进特征,图1显示了样本的动态溢出效应趋势。从图1中可以看出:一是样本城市商业银行金融风险总溢出指数波动范围为44.12%~76.05%,城市商业银行风险传染均有双向溢出效应,与静态分析基本一致。二是2017年以来,我国城市商业银行市场的系统性金融风险并未表现出大幅增加的趋势,但是仍呈现上升态势,周期性波动特点显著。如在2018年7月4日、2019年6月18日、2020年7月10日出现了三个波峰,这与我国银行业去杠杆政策、稳金融、防范系统性金融风险政策以及金融机构自身的结构化转型密切相关。三是极端事件对城市商业银行风险溢出效应指数上升。2016年以来,在英国“脱欧”、中美贸易摩擦持续的现实背景下,东部沿海地区民营经济、外贸型经济受到一定程度的影响,样本中城市商业银行大多数位于江苏、上海、浙江等东部发达沿海地区,外部不确定性对经济的负向效应在一定程度上加剧了城市商业银行之间风险的溢出效应。

(三)城市商业银行风险溢出动态网络分析

为了更好地分析考察期内样本城市商业银行金融风险的动态特征,笔者参考文中分析的金融风险动态溢出波峰时间,依次选择2018年7月4日、2019年6月18日、2020年7月10日出现的三个波峰所在年份为代表年份,运用UCINET可视化工具绘制了各时间节点城市商业银行金融风险溢出网络的有向图,图圈越大表明该城商行在网络中心的位置越突出。

图2显示了上述节点不同样本城市商业银行间风险的传染溢出关系。图2显示,样本城市商业银行金融风险溢出效应的网络结构存在一定的时变特征。一是样本城市商业银行之间的金融风险没有孤立点,存在明显的网络结构。同时,在城市商业银行金融风险的空间关联网络中,大多数银行与其他银行都有空间链接,空间网络存在标度特征。外部冲击对部分银行产生冲击时,将极易影响其他大部分银行,城市商业银行之间的网络效应较为紧密。二是2018年6月,城市商业银行金融风险的溢出效应明显,尤其是无锡银行、张家港银行。一方面,2018年国内城市商业银行(含农商行)的不良率较高,对城市商业银行间的同业业务质量造成了一定风险。来自WIND的统计数据显示,2018年7月以来,贵阳农商行、鄒平农商行、吉林蛟河农商行、丹东银行和山东广饶农商行等城市商业银行因不良率上升其评级被下调。另一方面,由于网点数量小、吸收存款慢、历史包袱重等多种原因,导致同业业务成为城市商业银行扩大规模、寻找利润增长点的关键举措之一。而同期无锡银行、张家港银行的同业业务相对突出,在样本考察期间内对其他城市商业银行的溢出效应较为明显。三是随着中美贸易摩擦持续深入,受新冠肺炎疫情的影响,城市商业银行间的风险溢出效应持续存在,尤其是常熟银行。一方面,中小微企业是城市商业银行的主要服务对象,在中美贸易摩擦以及新冠肺炎疫情等多种不确定性因素双重叠加下,中小微企业收入的降低直接导致城市商业银行不良率的增加,银行经营风险持续存在。另一方面,2019年、2020年常熟银行的中心度较为突出。来自常熟银行的统计公报显示,2019年末常熟银行的不良资产达到10.56亿元,不良率为0.96%,仅次于邮储银行,居同业第二位,风险相对较高。

五、结论与政策建议

基于2017—2020年国内12家上市城市商业银行的日频面板数据,利用广义方差分解模型和社会网络分析法,分析了“去杠杆”政策下城市商业银行风险的关联性及溢出效应,得出结论如下:一是城市商业银行的风险溢出具有明显的双向关联特征。在去杠杆政策背景下,城市商业银行间风险溢出效应明显,城市商业银行受到外部冲击具有一致性,但风险外溢和风险净溢出效应差异显著。二是城市商业银行风险具有动态溢出效应,银行间金融风险存在明显的上升态势,周期性波动特征显著,同时,极端事件对城市商业银行溢出效应指数上升。三是样本城市商业银行的金融风险溢出效应存在明显的网络结构,网络效应显著,部分银行的波动溢出效应较为突出。

在中美贸易摩擦、全球重大突发公共卫生事件等不确定性因素的持续冲击下,防控地方金融风险尤其是防控城市商业银行金融风险尤为重要。结合上述结论,笔者提出如下建议:一是加强对城市商业银行经营风险的监管力度,降低风险溢出性。地方金融监管部门可将担保、资产转移、授信、住房租赁等关联业务、创新业务纳入到地方金融监管体系中,密切关注城市商业银行同业业务等风险传染性较强的结算、代理、咨询等表外业务。同时,通过大数据平台,形成多维、立体的风险防控预警体系,加大对城市商业银行风险的监管力度。二是加大对城市商業银行的监管。在国家定向降准支持中小微型企业发展的有利政策下,在鼓励城市商业“守土有责”支持本地中小微企业发展的同时,多种形式加强对中小微企业不良贷款拨备率、不良贷款率等关键指标的监管,在外部不确定性冲击较大的情况下,加快城市商业银行资本充足率的补充节奏,加强城市商业银行自身抗风险能力。三是构建城市商业银行风险监管的地方联席会议机制。鉴于区域间经济交易往来较为密切,以经济为链条的金融风险传染效应较大,可以辖区内城市商业银行经营业务半径为依据,组建以地方金融监管为主的省际间银行金融风险监管机制,通过省—市—县(区)三级联动,银行、财政、税务、法律、公安、司法等部门协同,以及大数据分析载体平台数据互换等多种机制,统筹地方金融资源,阻隔风险传染渠道。四是多样化处置城市商业银行风险。城市商业银行的风险溢出存在明显异质性特征,需要个性化处理不同城市商业银行的风险。一方面,需要地方政府牵头对辖内城市商业银行进行压力测试,坚持预防为主,提前谋划,尽早释放金融压力,避免风险发生。另一方面,对于城市商业银行已经发生的风险,如资产质量持续恶化、流动性严重不足、不良资产高的,存在重大违法违纪行为、经营管理存在重大缺陷,要严格依法依规进行破产重组,及时释放风险,并运用存款保险金减少储户等利益相关者的损失。

参考文献:

[1]邱兆祥,赵丽.城市商业银行宜定位于社区银行[J].金融理论与实践,2006(1):4-6.

[2]王海霞.银行风险、收益与客户贷款集中度——基于城市商业银行的实证分析[J].金融理论与实践,2009(11):71-74.

[3]周好文,刘飞.城市商业银行跨区域经营模式分析[J].金融论坛,2010(10):52-56.

[4]刘久彪,杨晓东.我国城市商业银行跨区域经营问题研究[J].当代经济研究,2011(7):55-59.

[5]王擎,吴玮,黄娟.城市商业银行跨区域经营:信贷扩张、风险水平及银行绩效[J].金融研究,2012(1):141-153.

[6]李思瑞,吕颖童.城市商业银行跨区域经营与信贷结构——基于风险控制水平中介效应的实证研究[J].金融发展研究,2018(10):12-21.

[7]T ADRIAN,M K BRUNNERMEIER.CoVaR[R].FRB of New York Staff Reports,2008.

[8]ROENGPITYA RUNGPORN , RUNGCHAROENKITKUL PHURICHAI. Measuring Systemic Risk and Financial Linkages in the Thai Banking System [J]. Social Science Electronic Publishing,2011(2).

[9]ANDRIES A M, GALASAN E. Measuring Financial Contagion and Spillover Effects with a State-Dependent Sensitivity Value-at-Risk Model[J]. Risks, 2020(1): 1-20.

[10]马麟.我国商业银行系统性风险及溢出效应研究[J].宏观经济研究,2017(11):30-37+114.

[11]张天顶,张宇.我国上市商业银行风险溢出评价与宏观审慎监管[J].现代财经(天津财经大学学报),2016(7):80-91.

[12]何卓静,周利国,闫丽新.商业银行系统性风险溢出效应研究:条件风险价值估计与系统性风险贡献度测量[J].中央财经大学学报,2018(12):37-51.

[13]陈健,王鑫.商业银行风险溢出的网络关联效应研究[J].金融经济学研究,2019(4):71-81+109.

[14]史仕新.商业银行中间业务的系统性风险溢出效应[J].财经科学,2019(3):16-27.

[15]王艳.我国银行业系统性风险网络传染研究[J].经济问题,2020(12):29-36.

[16]王重润,王文静.同业业务对中小银行系统性风险溢出的影响[J].南方金融,2021(8):40-52.

[17]方意,和文佳,荆中博.中国实体经济与金融市场的风险溢出研究[J].世界经济,2021(8):3-27.

[18]马亚明,胡春阳.脱实向虚和金融强监管对金融实体行业间极端风险关联的影响[J].统计研究,2021(4):74-88.

[19]温博慧,牛英杰.美国货币政策对中国系统性风险产生溢出效应吗——基于反事实分析和因果中介效应检验[J].广东财经大学学报,2021(3):18-33.

[20]ADRIAN T,BRUNNERMEIER M.K.CoVaR[J].American Economic Review,2016(7):1705-1741.

[21]BROWNLEES C, ENGLE R F. SRISK: A Conditional Capital Shortfall Measure of Systemic Risk[J]. Esrb Working Paper, 2016(1):48-79.

[22]DIEBOLD F X, YILMAZ K. Better to Give than to Receive: Predictive Directional Measurement of Volatility Spillovers[J]. International Journal of Forecasting, 2012(1):57-66.

[23]杨子晖,周颖刚.全球系统性金融风险溢出與外部冲击[J].中国社会科学,2018(12): 69-90+200-201.

[24]GHULAM YASEEN,DOERING JANA.Spillover effects among financial institutions within Germany and the United Kingdom[J].Research in International Business and Finance,Elsevier,2018(4):49-63.

[25]侯毅恒,龚椿楠,林艳.城市商业银行财务风险管理问题研究[J].经济体制改革,2018(5):152-157.

[26]黄玮强,庄新田,姚爽.基于信息溢出网络的金融机构风险传染研究[J].系统管理学报,2018(2):235-243.

[27]徐放达,王增涛.机构传导、网络关联与金融业系统性风险扩散[J].统计与决策,2020(12):134-137.

[28]DIEBOLD F X, YILMAZ K. On the network topology of variance decompositions: Measuring the connectedness of financial firms[J]. Journal of Econometrics, 2014(1):119-134.

责任编辑:李金霞

Abstract:Based on the panel data of 863 trading days of 12 Shanghai and Shenzhen listed city commercial banks in 2017 and 2020, the generalized variance decomposition method is used to analyze the financial risk relevance and spatial spillover effects of listed city commercial banks. The results show that the risk spillover among city commercial banks is significantly two-way related and there is risk spillover, and the impact of external shocks on city commercial banks is heterogeneous. However, there are some differences in risk spillover and net risk spillover effects between banks. The risk among city commercial banks has dynamic spillover effect, the financial risk has periodic volatility and the external impact of extreme events is more obvious. The financial risk spillover effect of city commercial banks has a significant network effect, and the network spillover effect of some banks is more prominent. For this reason, it is necessary to strengthen the operational risk supervision of local commercial banks, enhance the ability of hematopoiesis, and establish a joint risk management mechanism to continuously reduce their financial risks and risk infectivity.

Key words:city commercial banks; relevance; spillover effect; generalized variance decomposition