2021年中国炊具市场概况

2022-01-20GfK家居生活用品事业部钟峤峤

■ GfK 家居生活用品事业部 钟峤峤

2021年社会经济背景分析

发展中国家是世界经济增长的重要引擎。

按照国际货币基金组织的划分,全球经济分为发达经济体、发展中经济体和全球经济三部分。数据显示,2021年全球GDP增长为5.9%,2022年全球GDP增长预计为4.9%,弱于2021年。而且整个发展中经济体GDP的增速要高于发达经济体GDP的增速。所以说,以中国为主的发展中经济体依然是全球经济增长的重要引擎。

疫情反复之下,中美两国的消费者信心指数在2021年都出现了明显下滑。

国际经合组织统计的关于全球消费者的信心指数显示,2021年疫情高发期间,消费者信心大幅回落,到了2020年下半年,中国因为疫情控制得最好,所以消费者的信心基本回升到疫情前的水平。

2021年因为疫情的不可预期性,再次导致全球消费者信心指数的下滑,从2021年2月份的高点之后,重新步入下滑趋势。因为疫情的反复,对全球经济活动以及消费者造成非常大的冲击。但中国的消费者信心指数要高于美国。

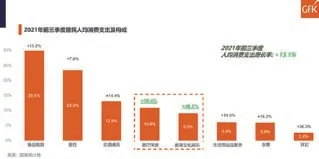

国家统计局的数据显示,2021年前三季度中国人均消费支出增长率为15.1%。居民消费主要集中于吃和住的刚需方向;疫情之后,所有品类的消费支出均呈现不同程度的上升态势,尤其是‘教育文化娱乐’、‘医疗保健’和‘衣着’方面增长最多。包括炊具在内的生活用品的消费支出增长率为14%,略低于人均消费支出的平均增长率。

GfK关于“消费者最关心的问题”榜单调研显示,2021年消费者对安全和流行疾病的关注与2020年持平,同时消费者对与自身生活质量相关的问题关注度在上升,如收入,房租,失业等。显示出,在疫情的冲击下,消费者整个心态包含着焦虑的因素。

具体到对厨房器具的消费方面,排在前三位的是质量耐用、健康安全、节能环保,安全耐用依然是消费者购买炊具产品的首要考虑因素,除此之外良好的售后和高端感在2021年对消费者的吸引力增强。

同时,社会环境节奏加快,家庭规模小型化和外卖服务的发展,都给明火炊具的市场需求带来一定影响。截至2021年6月,我国网上外卖用户规模达4.69亿,较2020年12月增长4976万,占网民整体的46.4%。

由于外卖需求量的不断增加,外卖骑手人数逐年增长。据美团研究所统计,2020年美团外卖骑手已达470万人,较2018年增长200万人。外卖市场的持续增长,肯定会对在家烹饪的需求造成一定的冲击,进而影响到炊具等产品的销售。

另外,家庭规模的统计数据显示,2018年中国的户均人口4.41人,到2020年户均人口数只有2.62人。户均人口跌破了3口之家最基本的数量底线,也会对在家烹饪造成一定的负面影响。

除了宏观环境对炊具的影响,小家电市场细分的烹饪类产品,同样与明火炊具存在互补关系。首先,整个小家电市场的规模为1011亿元,是明火炊具的2~3倍的体量。但是2021年小家电同比销售额下降了7.6%,低于疫情之前的2019年。

与明火炊具强相关的烹饪类市场,2021年下滑了16.7%。一方面是与消费不振的大趋势有关,同时,替代性的服务和产品抢占了烹饪类的消费需求。

所以,从消费者信心看,耐用品的实际销售数据以及零售渠道的情况,2021年的市场恢复不及预期,需要市场给予更多的耐心,等待市场的反弹。

2021年明火炊具市场规模走向判断

首先,新冠疫情刺激并加速了明火炊具行业的渠道格局,线上渠道份额获得明显增长;2021年由于疫情的反复,线下渠道的反弹不及预期,线上增长乏力,行业还需要更多时间恢复增长。

2020年,疫情的宅经济刺激之下,炊具在线上零售规模的占比从37%上升到48%的大幅增长。

2021年,线上线下的增长都遇到了瓶颈,仍然实现了五五开的竞争格局。

聚焦炊具线下市场。

根据GfK对炊具线下30个城市销售额和销售量的调研显示,2021年前三季度,无论是与疫情前的2019年,还是疫情后的2020年,都处于下滑的状态。其中,销售量同比下滑13.8%,下滑幅度大于销售额下滑的幅度,显示出消费升级的趋势,也就是说品类整体的均价在上涨。

从细分品类的趋势看,炒锅份额多年来一直在持续增加,进一步确立了炒锅是中式烹饪核心的重要性。

其次,蒸锅的占比上升到14.2%,几乎与明火压力锅的14.3%并列为第二大品类。从消费端分析,一方面蒸的方式比较健康,同时速冻食品的畅销使得蒸锅需求量增加。

在渠道方面,连锁超市依然是炊具销售的大头。但是2021年连锁超市的同比下滑较大,相反高端品牌注重的百货渠道及头部品牌的独立门店两个渠道则出现了较好的增长。

新品成为品类发展的重要驱动力。

从2021年各个炊具细分品类的新品数量可以看出,2018年到2021年以来,新品已经成为整个品类市场增长的重要驱动力。

尤其是陶瓷煲、蒸锅和炒锅非常明显。2018年以来,陶瓷煲的新品,从2020年不足18%的份额增长到2021年前三季度34.1%的份额。2018年之后炒锅新品的份额已经超过50%,老品只有48.8%的份额。

可见,各大品牌都非常注重新品的研发,以满足消费者的新需求。

但高端品牌和大众品牌在新品开发上的投入是不同的。当前,大众品牌正在主导新品的研发,所以,大众品牌的新品占比达到了55%的份额。而高端品牌新品的占比要弱一些。这与高端品牌大多为国外品牌,其在产品创新上缺乏灵活度有一定的关系。

炒锅的材料升级带动品类高端化趋势。

整个明火炊具都呈现消费升级的特征,在整体市场同比下滑的背景之下,炒锅的高端产品呈现出同比增长的态势。其中,400~700元价位段的同比增幅大于1000元这一价位段的同比增幅,也就是说,中高端价位段的炒锅带动了整个品类的提升。

400~700元价位段从材质上分析,首先是不锈钢,其次是铁锅,铝制炒锅的下滑是非常明显的。不锈钢炒锅增幅达到14%。这里的铁锅,不是传统的纯铁锅,更多的是特殊工艺制作的复合材质,例如铁-铝-铁的组合。

同时,大众品牌和高端品牌在价格段策略上各有侧重。大众品牌集中在400~700元价位段的引领作用,国外高端品牌则集中抢占700~1000元以上的价位段。

在品类中寻找细分机会点。

在2021年整个明火炊具市场基调下,不同品牌在细分市场中都有机会。

例如,汤奶锅的规模在2021年同比是负增长,但有两个小亮点,一个是口径在16厘米以下的小规格,另一个是口径在24厘米以上的大规格产品都在增长。尤其是24厘米以上的火锅类产品,有1%的增长。大口径火锅类产品的销售存在明显的季节性,因此,其在冬季的销量出现了小爆发,夏春则明显回落。但季节性的增长,已经足够让大规格的汤奶锅实现正增长。

火锅类产品,从材质上看主要是不锈钢和不粘涂层,是明火和电磁炉通用多用鸳鸯锅,30厘米的大口径更受欢迎。这就是汤奶锅的细分机会点。

从品牌的打造方面,多个品牌商在营销上做了努力。例如,WMF等品牌聘请了高颜值的男明星代言,以吸引女性消费者。双立人的精准营销可圈可点,其在抖音聘请网红主播带货,同时在线下门店做品牌抖音日,线下线上互动,把流量引到线下。康巴赫则赞助了一些比较吸引年轻人的综艺活动。

疫情反复之下,宏观经济增长承压,消费者在支出方面依然持较为谨慎的态度。明火炊具和烹饪类小家电等行业受到大环境影响,以及在替代产品和服务的冲击下,还需要更多的时间才能恢复增长。在此背景下,一方面明火炊具渠道线下市场消费升级趋势未变,中高端价位段新品增长迅速;另一方面,伴随着消费者行为的变化,部分细分品类将获得增长机会。同时,品牌化和市场营销的重要性日益凸显。

保温类产品恢复势头良好,品类发展充满潜力

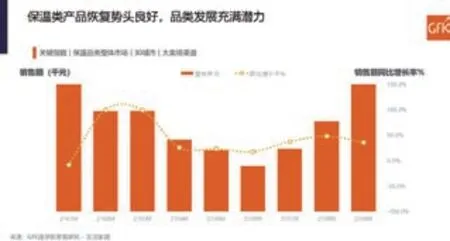

GfK从2020年开始监测保温类市场。因为保温类产品的年轻和时尚因素在提升,2021年实现了较好的增长。

GfK统计数据显示,2021年1~9月份,保温类产品的销售额平均增幅35%。

具体到各个细分品类,保温杯的零售额增幅高达61%,保温壶、闷烧杯和保温提锅的增长相对缓慢。所以说,保温杯领涨了保温类产品的趋势。从时间段看,保温杯在几乎所有月份,同比增长都远高过其他三个品类。

儿童杯保温是保温杯的细分领域。整体来看,在保温杯同比增长迅速的背景下,儿童杯的增长又好过保温杯的整体增长。GfK统计的部分大卖场渠道的数据显示,2020年1~9月份,儿童杯占整个保温杯零售份额的8.6%,2021年同期这一数据涨到了10%,整体的增长是非常快的。

从单月的增幅数据看,儿童杯的月同比增幅高于保温杯的增长,前9个月累计增长率达到89%。家长在给孩子投入上是愿意花钱还体现在儿童杯的均价上。GfK统计的部分大卖场渠道的数据显示,儿童杯的均价接近140元,其他保温杯还不到100元,将近有50元的均价差距。

无论是炊具市场,还是保温类市场,未来,整体的家居产品都会随着消费升级而呈现出更多的亮点。