新视角解读资产和负债计税基础的确定

2022-01-18汉中西北有色七一一总队有限公司杨文国

汉中西北有色七一一总队有限公司 杨文国

企业会计准则对于资产和负债计税基础的确定,只是从基本定义出发得到的结论,没有完全体现出资产和负债计税基础确定的实质,在涉及到具体会计核算又出现了一些比较特殊的情形时,初学者甚至从事多年实务工作的从业者只知道这样做,但不知道为什么这样做。本文通过对资产和负债的本质解读,为确定计税基础提供一种直观简易的方法,便于大家理解掌握和实际应用。资产和负债计税基础确定以后,与其账面价值作比较,递延所得税资产、递延所得税负债自然也就确定了。同时按照复式记账的原则,对应会计科目或者报表项目,视不同情况分别确认为所得税费用、资本公积、其他综合收益、留存收益或者商誉。

按照我国《企业会计准则第18号——所得税》准则中第四条、第五条和第六条的规定,资产的计税基础,可以拆解为在未来期间计算应纳税所得时在某一时点可以税前扣除的经济利益流入的数额;负债的计税基础,可以拆解为在未来期间计算应纳税所得额时某一时点不可扣除的经济流出的金额。具体是怎么拆分理解的,详见后面详细阐述。企业在取得资产负债的同时,就应当确认其计税基础,如果与账面金额有差额,符合条件的分别确认递延所得税资产或者递延所得税负债。从企业所得税会计准则对资产和负债计税基础的定义中可以看出,资产的计税基础还相对好理解一些,但也没有揭示出本质和内涵;负债的计税基础直接给出了类似一个计算公式,负债计税基础没有办法直接按照概念确定出金额,只知其然,不知所以然。所以说从资产和负债定义来看,根本就没有揭示到底什么是资产和负债的计税基础。当然在确定了资产和负债的计税基础后,和账面价值作比较,如果两者有差额,且满足条件就可以确定递延所得说资产或者递延所得税负债。下面就资产、负债的计税基础的本质和内涵进行新视角全面解读,并对对应的具体会计科目或者报表项目做一简单说明。为了使所得税会计核算内容具有完整性,本文首先对资产负债表债务法核算基本程序做了简单的说明。

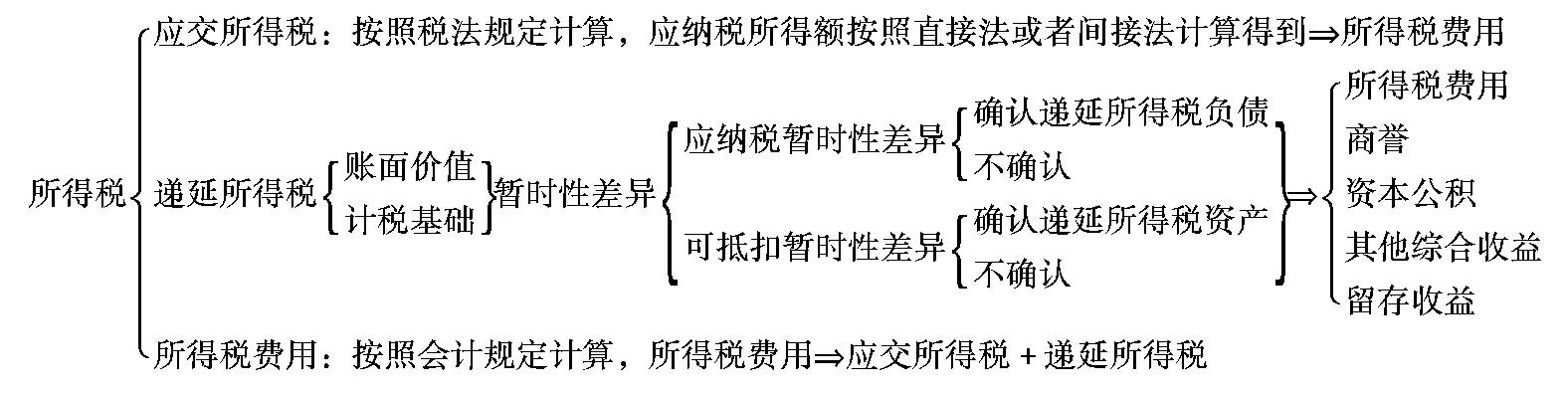

一、资产负债表债务法核算基本程序

平时我们大家所说的所得税是一个统称的概念,在具体进行会计核算时应当分成应交所得税和所得税费用两条线进行核算,两者计算的依据是不同的。其中,应交所得税是按照所得税税法计算,税法是为政府服务的,确定了资产负债的计税基础,属于资产负债表中流动负债要素,列示在资产负债表中;所得税费用是按照企业会计准则的规定计算,会计是为投资者服务的,确定了资产负债的账面价值,属于利润表中费用要素,列示在利润表中。只有明确了应交所得税和所得税费用是两个不同的概念,在会计处理时才不会混淆。从资产负债表角度看问题,基本核算思路和步骤见图1。在确认递延所得税的同时,对应科目或者报表项目视不同情况可能是所得税费用、资本公积、其他综合收益、留存收益和商誉。

图1 资产负债表债务法核算思路和步骤

借:所得税费用(一般情况)

其他综合收益(与金融资产第二类相关的)

资本公积(与企业合并评估增值挤出相关的)

商誉(与企业合并相关的)

利润分配——分配利润(与会计政策变更追溯调整等相关的)

贷:递延所得税负债

或者

借:递延所得税负债

贷:所得税费用(一般情况)

其他综合收益(与金融资产第二类相关的)

资本公积(与企业改制相关的)

利润分配——分配利润(与会计政策变更追溯调整等相关的)

二、资产计税基础的确定

《〈企业会计准则第18号——所得税〉解释》对资产的计税基础进行了详细阐释:通常情况下,资产在取得时账面金额和计税基础是一致的,后续可能由于会计准则与所得税法的不同造成两者的数额差异[1]。 可见,此准则在引出资产计税基础概念后,就直接按照不同类型资产分别讲解其计税基础和账面价值,并各自确认和计量多少差额的问题,根本就没有阐述其本质和内涵。国内好多教材就也按此会计准则内容进行讲解,一直沿用这样的概念使用。

按照2007年起我国使用的资产负债表债务法的理论,资产账面价值是在未来期间某一时点很可能带来经济利益流入金额的大小,即资产账面价值的本质是经济利益的流入。假如一项固定资产账面价值是100万元,从企业会计准则的角度理解,该项固定资产可以在未来不断使用,直到使用到账面金额为零为止。把一个资产从100万用到一文不值,受益的金额即为企业带来经济流入的金额为100万元。资产的计税基础,就是税法口径认可的资产价值。企业会计准则规定的账面价值大于税法口径的资产价值,那么该项资产在未来产生的经济利益流入大于税法允许税前可扣除的金额,产生增加未来以所得税款形式流出的经济利益,所以确认为递延所得税负债。如果站在未来费用的角度考虑这个问题,资产的账面价值大于税法口径的资产价值,税法未来允许扣除的金额小于企业会计准则允许扣除的数额,两者的差额税法是不允许扣除的,要确认为递延所得税负债,此时一定要站在未来的角度考虑问题,过去的事情是已经过去了,不用去考虑过去了,初学者最容易在此地方犯懵。为什么要确认递延所得税负债?因为按照权责发生制的原则,符合企业会计准则的负债定义。资产的账面价值低于税法认可的资产价值,表明该项资产未来产生的经济利益流入小于税法允许税前扣除的数额,产生减少未来以所得税款形式流出的经济利益,应当确认递延所得税资产。如果按照未来费用的角度理解,未来税法允许扣除的数额比企业会计准则规定扣除的金额多,税法认可这部分多的数额,应当确认为递延所得税资产。为什么要确认递延所得税资产?同样,按照权责发生制的要求,满足资产确认的条件,所以要确认递延所得税资产,同样此时不考虑过去,也是考虑未来可抵扣的问题。

例1:2019年企业实现收入是300万元,成本是100万元,信用减值损失50万元。2020年实现收入是300万元,成本是100万元,信用减值损失-50万元。

(1)2019年完整会计分录:

借:所得税费用

37.5[(300-100-50)×25%]

递延所得税资产

12.5

贷:应交税费

50[(300-100)×25%]

(2)2020年完整会计分录:

借:所得税费用

62.5

贷:应交税费

50

递延所得税资产

12.5

(3)2019年计入所得税费用的金额=2019年会计利润总额×25%=150×25%=37.5(万元)

(4)2020年计入所得税费用的金额=2020年会计利润总额×25%=250×25%=62.5(万元)

所得税法关心的是应交税费,会计准则更关心的是所得税费用。上面的会计处理既符合会计准则的要求,又满足所得税法的要求。大家想过没有准则为什么是这样制定的,背后的道理是什么呢?为了说明这个问题,我们还得从会计恒等式出发来说明问题的本质,只有看清了本质才有豁然开朗的感觉,相关问题就迎刃而解了。首先,会计恒等式:资产=负债+所有者权益;其次,企业经过一定期间的持续经营:期末的资产=期末的负债+期初所有者权益+本期增加的所有者权益;再次,不考虑除企业净利润带来的所有者权益变动的影响:本期增加的所有者权益=本期收入-本期费用;最后,由前两个等式可以得到:期末的资产=期末的负债+期初所有者权益+本期收入-本期费用,此式等价于:期末的资产+本期费用=期末的负债+期初所有者权益+本期收入。这个等式说明了什么问题呢,如果等式右边三项都确定了,不去看这三项的变动,只考虑等式左边的变化,会得出有一个结论,也就是期末的资产越大,本期的费用越小;换句话说,期末的资产越大,本期从利润中扣减的金额越小。反之,期末的资产越小,本期从利润中扣减的金额越大。所以,在现行的资产负债表债务法中,我们得出的结论是通过比较企业会计准则确认的资产价值和税法认可的资产价值,来比较从利润中扣减的金额的大小,这才是由差异确认递延所得税的资产负债表债务法的本质。

三、负债计税基础的确定

企业会计准则给出负债计税基础的定义,是指负债的账面价值减去未来期间计算应纳税所得额时按照税法规定可予抵扣的金额[2]。由此得到,负债的账面价值减去负债的计税基础等于未来期间计算应纳税所得额时按照税法规定可予抵扣的金额。负债的账面价值是企业在未来期间履行现时义务时,在某一具体时点很可能流出的经济利益,即其账面价值本质是经济利益的流出,通过判断未来是否有按照税法认可的可抵扣金额,来分析出计税基础与账面价值的关系。未来存在可抵扣的金额,也就是未来存在暂时性差异的金额,其本身就是用来计算递延所得税的基础。有了未来的可抵扣金额,也会有负债的计税基础和负债账面价值的差异。或者从负债的账面价值减去负债的计税基础等于未来期间计算应纳税所得额时按照税法规定可予抵扣的金额,得到账面价值减去未来可以抵扣的金额,其差额就是未来不可抵扣金额,按照权责发生制的要求,也要确认递延所得税的影响。

例2:企业预提产品保修费用30万元,预提的保修费用支出税法规定实际发生时可以扣除。则预提时会计处理为:

借:管理费用

300 000

贷:预计负债

300 000

则可以理解为,负债的账面价值减去负债的计税基础等于未来期间计算应纳税所得额时按照税法规定可予抵扣的金额,未来可予抵扣的金额等于负债账面价值减去负债的计税基础,金额是30万元,存在30万元的暂时性差异。或者理解为计税基础为未来不可抵扣的金额为零,因为30万元全部可以抵扣,不可抵扣的就自然为零了,从而计税基础0万元和账面价值30万元之间有了差额金额。

假设所得税税率为25%,则确认递延所得税资产的会计处理为:

借:递延所得税资产

75 000

贷:所得税费用

75 000

如果不是预提保修费用,而是为别的单位提供担保贷款,因被起诉而要求承担担保责任30万元,按照税法规定承担起诉承担责任在计算应纳税所得额时这部分金额是不可以扣除的,即负债的账面价值减去负债的计税基础的差额等于可予抵扣的金额等于零。因为所得税税法规定这部分不允许扣除,未来可扣除数额为零,两者不存在差异,没有暂时性差异问题,实际上这部分是永久性差异,不产生递延所得税问题。或者也可以这样理解,即负债的计税基础为未来不可抵扣的金额为30万元,负债账面价值也为30万元,即负债账面价值和负债计税基础两者一致,不产生递延所得税问题。

四、结语

对于资产、负债的账面价值和计税基础,可以理解为税法和会计站在各自的角度的资产和负债,只是处理问题的角度不同,造成了不同的差异。同时说明,对于计税基础而言,我们更多讨论的是与损益表有关的科目,而对不会对当期损益或者应纳税所得额产生影响的相关科目,比如货币资金、短期借款、应付账款等负债的确认和偿还,讨论其计税基础的情况,因为这些科目或者报表项目的计税基础和账面价值是一致的,没有差额问题,不存在递延所得税的问题。

本文认为资产是过去的收入,未来的费用;负债是过去的费用,未来的收入。就拿费用的例子来说,那就是资产是未来的费用,负债是过去的费用。换言之,资产是未来能够扣除的费用,负债是未来不能扣除的费用。资产作为一个现在时点的存量余额,未来将会通过流量的形式转化为费用科目;负债作为一个时点的存量余额,这个余额在过去已经全部计入了费用,未来不能扣除的费用。例如预提产品保修费用30万元,未来实际发生支出时可以扣除,所以未来不能扣除的金额是零。而担保承担责任30万元,代表未来不能扣除的费用是30万元,这部分虽然在过去扣除,但是对于未来是不能再扣除。对于未来可以抵扣的30万元,可以理解为,既然是未来将会有可抵扣的30万元产生,即代表未来这部分可抵扣在抵扣之后,会有减少流出的事项的出现。这30万元的可抵扣,本质上是未来抵扣之后有利益流入的产生,而不是经济利益的绝对流出,换言之,这个时候的30万元,如果从税法口径看,有未来能导致经济利益流入的事实,严谨来说,是不符合负债的定义的。所以这时候负债的计税基础是零。

总而言之,资产的计税基础是在未来期间计算应纳税所得额时,可以税前扣除的经济利益的流入金额;负债的计税基础本质是未来期间计算应纳税所得额时不可以扣除的经济利益的流出金额,然后和企业会计准则确认的资产负债的账面价值作比较,递延所得税资产或者递延所得税负债也就自然确定了。