资产专用性与现金持有

2021-12-28徐晨阳开喆陈艳娇

徐晨阳 开喆 陈艳娇

〔摘要〕基于变革时代背景对企业的资金资源配置行为进行研究发现:资产专用性能够抑制企业的现金持有水平。盈余管理和股价崩盘风险在资产专用性抑制现金持有水平的作用中分别发挥正向和负向的调节效应。以代理成本推动的“帝国建造”行为、以研发投入代表的“革故鼎新”行为,均在资产专用性抑制现金持有水平作用中发挥中介传导效果。这為变革时代背景下如何指导企业资产结构的合理优化、实现企业“精准”匹配资金资源,提供了新的方向与思路。

〔关键词〕资产专用性;现金持有;盈余管理;股价崩盘风险

中图分类号:F270;F830 文献标识码:A 文章编号:1008-4096(2021)06-0055-11

一、引 言

在变革时代背景下,企业的生存与发展既面临着复杂多变的国际形势,又伴随着“国内大循环、国际双循环”的经济新转轨,微观企业的作用日益凸显。为了推动资本市场健康发展,进一步提高上市公司质量,国务院印发了《关于进一步提高上市公司质量的意见》,充分强调了上市公司在资本市场中的影响,也指出了上市公司高质量发展可能面临着严峻挑战。对于上市公司而言,实现资源配置优化成为“做大做强”的必由之路,而现金作为企业的一项特殊资金资源,往往能够凸显优化资源配置的重要作用。

一直以来,企业通常都将“现金为王”的思想奉为圭臬。究竟是什么因素影响了现金持有行为、怎样影响现金持有行为,一直成为学者们关注的焦点。纵观现有研究,主要考虑现金持有的动机维度和现金持有价值等经济后果层面[1-2]。现金作为企业的一种资产类型,具有极高的流动性、迅速的转换性和较难的监督性[3],对企业的各项投融资及经营活动均会产生影响[4]。当然,单纯从融资角度来说,企业现金也可以被视为一种最便捷最廉价的融资方式[5]。关于现金持有的研究成果有很多,已经形成了较为成熟的研究框架,现金持有的研究理论主要有动机理论、预防性理论、权衡理论、优序融资理论以及代理理论[6]-[10]。若从转换的交易成本视角分析,企业实现非现金资产转换成现金资产时需要花费较高代价,一般而言,企业倾向于留存一部分现金类资产。然而,在现实企业的资产资源中,是否存在资产流动性被挤占的资源错配,仍然是一个亟待探索的问题。

鉴于交易成本理论假设要求的普遍存在性,必须考虑不确定性、有限理性和机会主义行为对资产专用性产生的关键性影响[11]。资产专用性作为交易成本理论的核心概念之一,可以被定义为企业的资产经过重新配置却仍然能够保持其所具备的生产价值的能力,然而这种能力也体现出对资产专用性的路径依赖[12]-[15]。关于资产专用性的实质问题的研究逐步深入,发现资产专用性具有的公认特质为:特定匹配唯一性、投入不可逆性和投入专用性[16]。企业一旦进行了资本性投入决策,因其“特定匹配唯一”产生的异质性、“投入不可逆转”的黏着性以及“投入专用性”等特有属性,这种属性虽然能够提高交易契约履行的效率,但也极易诱发事后“敲竹杠”的机会主义行为。因此,企业因资产专用性的特有属性,是否会产生挤占流动性资产的应有资源配置结构现象?是否会产生扭曲企业资产结构形态进而引发资产错配的现象?是否会对现金持有水平产生抑制作用?

本文的主要贡献有:第一,在丰富资产专用性相关经济后果的研究同时,拓展了基于企业层面特质角度对现金持有影响因素的研究范围,并还发现资产专用性对企业资产结构可能存在的错配问题。有助于基于企业视角提升现金持有水平的优化意识,有助于企业改善资产结构配置与现金持有之间的调整转换。第二,基于会计信息质量、公司治理水平和信息不对称问题的角度,探究了资产专用性抑制现金持有水平的边界外延,涉及盈余管理、股价崩盘风险和收益波动的具体边界调节效应。第三,基于代理成本和研发投入视角,挖掘了资产专用性抑制现金持有水平的内部机理与中介路径,揭示了“帝国建造”与“革故鼎新”两种影响,均在资产专用性抑制现金持有水平的作用中起到中介传导。本文为应对变革时代企业的生存与发展问题,实现资源配置优化提供相关借鉴与参考经验。

二、理论分析及假设

若基于交易频率与不确定性的交易特征既定的情况,可根据资产专用性以及其相应的治理结构将治理具体划分为市场化治理与交易型治理两类[12]。第一类,市场化治理与低资产专用性相匹配,依价、依法行事是其匹配原则。这是因为低资产专用性企业提供的商品一般是依托价格机制进而配置资源、利用非人格化的交易形成标准化的商品。第二类,交易型治理与高资产专用性相匹配,匹配原则是非标准合同与事后补偿。由于资产专用性较高,交易依托的是专用性资产投资,容易产生“锁定”效应,这意味着企业一旦改变资产用途将承担巨额交易成本[15-16],这种交易型治理需要通过长期合作互信,交易双方实行信息共享与行动协商,最大化节约信息搜集成本以及交易中产生的费用。这种专用治理结构的非标准合同的投入会在后期的多次重复交易中不断得到补偿[17]。此外,交易型治理更加依赖非正式关系,既希望实现事前的防患未然,又希望实现事后的利害与共。当然,交易型治理机制的本质是通过市场机制对资源进行配置,借用并购或长期合约的方式予以“内化”[18],这种高资产专用性匹配的交易型治理主要依赖交易双方的自我履约能力[19],可以通过声誉抵押等方式实现对专用性资产投资的保护[20]。

(一)资产专用性与现金持有

若从现金持有的预防性动机考虑,非正式关系更加被依赖于高资产专用性匹配的关系型治理,虽然高资产专用性的交易型治理能实现事前的防患未然,但无法保障实现事后的利害与共,关系型治理的高资产专用性往往会诱发“敲竹杠”行为。若资产专用性较高,交易双方的自我履约能力成为交易型治理机制的主要依赖[19],即使事后通过声誉抵押等方式进行资产专用性投资保护[20],却仍无法避免被“敲竹杠”。企业一旦进行了资本性的投入决策,因其“特定匹配唯一”产生的异质性、“投入不可逆转”的黏着性以及“投入专用性”等特有属性,虽然提高了交易契约履行的效率,但易诱发事后“敲竹杠”。因此,若企业的资产专用性较高,企业因其关系型治理属性,很有可能会选择挤占企业流动性资产的应有资源配置属性,这样会减弱企业资产的交易性动机、降低企业的资金流动性,甚至可能会发展为扭曲企业资产结构的形态而引发企业的资产结构错配,这样会诱发资产专用性对现金持有的抑制作用。因此,基于以上分析,提出第一个基本假设:

H1:资产专用性能够抑制现金持有,即资产专用性与现金持有呈负相关关系。

(二)盈余管理、资产专用性与现金持有

探讨现金持有问题,必然要考虑企业的会计信息质量维度,当然,作为衡量企业会计质量的代表性指标之一的盈余管理,通常是管理者因其机会主义的私利动机[21]-[24],借用会计细节手段及安排相关交易等方式,对企业的财务报告实现篡改,严重地降低会计信息质量,企业会计信息透明度也必然随之下降。当会计信息质量较低时,鉴于代理问题,企业的投资者无从得知管理层是否隐藏不报企业的负面消息,管理层采取了盈余管理操纵行为,则暴露其公司治理的缺陷。考虑管理层的利己主义,企业盈余管理水平越高,则会计信息质量越差,企业信息透明度越低,这种情况下持有更多的现金会使管理层的机会主义行为更加便捷。因此,管理层的机会主义倾向很可能会促使资产专用性对现金持有的挤占降低,此时,资产专用性抑制现金持有的作用则表现较弱。

此外,基于信息不对称视角,当盈余管理水平较高时,信息不对称程度较高,更需要持有更多现金,以预防信息不对称给企业带来的各种可能面临的风险,自然资产专用性挤占现金持有的作用会有所减弱,来提高风险承担的能力,此时,资产专用性抑制现金持有的作用则表现较弱。因此,在第一个假设的基础上,提出本文的第二个基本假设:

H2:当企业的盈余管理水平越高时,资产专用性抑制现金持有的作用则越弱。

(三)股价崩盘风险、资产专用性与现金持有

股价崩盘风险的本质来源于管理层考虑自身机会主义行为,而企业层面的股价崩盘风险可以理解成个股呈现收益极端负值的概率[25]-[27]。事前隐瞒企业面临的重大风险及坏消息,代理问题和信息不对称成为影响股价崩盘风险的两个重要因素[28]。具体根据代理成本时间分析,随着时间推移,考虑代理问题导致的管理层机会主义行为,坏消息的隐藏越来越难,一旦达到无法隐藏的情况突然释放到市场,引起股价大跌,管理层为了“洗清”其机会主义行为,更愿意减少现金持有,可以通过极力增强资产专用性挤占现金持有的方式,实现其逃避责任的推诿目的。管理层通过资产专用性的挤占效应,实现企业“合理”减持现金的行为,在可能爆发的股价崩盘的情况下更为明显。因此,在第一个假设的基础上,提出本文的第三个基本假设:

H3:当企业的股价崩盘风险越大时,资产专用性抑制现金持有的作用则越强。

(四)资产专用性、代理成本与现金持有

作为企业内部治理的主要问题之一[29],考量代理问题能够充分反馈企业内部的治理缺陷的存在与程度[30-31]。当然,更加依赖非正式关系的高资产专用性则会匹配关系型治理。虽然高资产专用性的关系型治理能实现事前的防患未然,但无法保证实现事后的利害与共,尤其是代理问题为代表的公司治理缺陷的存在,高资产专用性的关系型治理会因为代理完问题而诱发管理层的机会主义行为。作为阻碍企业内部治理优化路径的代理问题,无疑可能在资产专用性影响现金持有的作用中发挥相应的中介效应。此外,鉴于代理问题加剧了企业内部治理的约束,企业内部问题治理已经自顾不暇,管理层自然无力保持企业充沛的现金持有。因此,现金持有也有可能降低。因此,在第一个假设的基础上,提出本文的第四个基本假设:

H4:代理成本在资产专用性抑制现金持有的作用中发挥了中介效应。

(五)资产专用性、研发投入与现金持有

作为创新投资的典型种类,研发投入虽然进行了相应的投入,却并不一定能收获相应的回报,当然,这也体现了研发投入的高风险、长周期且不确定回报的特质[13]。研发投入可能带来较大经济利益,但同时蕴含着巨大的管理层雇佣风险、投入后面临高额的沉没成本以及未来创新产出成果的无法预见性等,这些高风险均是研发投入决策前无法被忽视的问题。因此,一旦涉及研发投入的决策,必然在决策前要对企业持有多少现金作为预防进行考量,以确保企业风险水平可以限制在一个能够预防或应对的合理保障的范围内,保障企业稳健生存与健康发展。

然而,因资产专用性与研发投入有着天然的关联属性,资产专用性成为企业研发决策无法忽视的影响因素之一,其所具有的专用用途抑或生产价值,均反映了在研发投入的“路径依赖”属性。在资产专用性抑制现金持有的作用中,研发投入发挥了中介效应。因此,在第一个假设的基础上,提出本文的第五个基本假设:

H5:研发投入在资产专用性抑制现金持有的作用中发挥了中介效应。

三、研究设计

(一)样本选择与数据来源

本文的数据主要来源是国泰安(CSMAR)數据库,当然也适当考虑了资产专用性对滞后期现金持有产生的影响,选取2011—2018年中国沪深两市A股上市公司数据,作为研究的初始样本。筛选研究样本的具体方法如下:

(1)根据证监会2012年发布的上市公司分类标准,剔除金融业样本;(2)剔除数据采集期间ST或*ST的样本;(3)为了确保企业具有相同的融资环境,剔除了同时发行B股和H股的样本公司;(4)剔除相关数据缺失的样本。本文的数据预处理软件为Excel15.0,统计分析软件为Stata15.0。此外,为了保证研究结果不被极端数据所影响,对主要连续变量进行了1%水平上下的缩尾处理(Winsorize),进而消除离群值。经过一系列的筛选,最终得到样本观测值共7 350个。此外,本文对变量标准误差进行了企业层面的cluster调整。

(二)变量定义与模型设计

本文的主要变量定义如表1所示。

本文参考文献[1-7-32]的研究,同时考虑我国国情,构造现金持有影响因素并建立基本回归模型(1)、调整效应模型(2)、中介效应模型(3)和模型(4),具体模型如下所示:

其中,cashh是本文的主要被解释变量,参考文献[1-5-7-32]的研究,考虑采用两种度量方法对现金持有进行度量:第一种方法采用企业现金及现金等价物的期末余额与期末资产总额之比,第二种方法采用企业现金及现金等价物期末与期初的变化值与期末资产总额之比。asi代表解释变量资产专用性,参考文献[15]的度量方法,具体用固定资产净值、在建工程净值、无形资产、长期待摊费用之和与企业总资产之比来度量。ba代表调节效应的解释变量,具体有股价崩盘风险(ncs)和盈余管理(rem)。调节效应中的解释变量股价崩盘(ncs),借鉴相关文献[6]-[26]-[27]-[28]的研究,采用负益偏态系数(ncskew)代理,计算方法如公式(5)所示,n代表某只股票在某年中的交易周数。

此外,在调节效应中,解释变量盈余管理(rem),采用真实活动盈余管理水平,参考Roychowdhury的模型来度量;在中介效应中,解释变量研发投入,借鉴文献[31]的研究,采用研发投入与企业营业收入之比;检验中介效应中的解释变量代理成本(ag),借鉴文献[31]的研究,采用管理费用占企业销售收入之比。ind代表行业控制,year代表年份控制,模型(1)是为了验证H1,模型(2)是为了验证后续的调节效应,模型(1)、模型(3)和模型(4)用来验证后续的中介效应。

四、实证分析

(一)描述性统计分析

主要变量描述性统计如表2所示。纵观统计结果发现被解释变量与解释变量均符合回归模型前期条件要求。当然,在回归分析前,本文还对样本进行了相关性分析,考虑篇幅限制并未列示,主要变量间不存在严重的多重共线性问题。

(二)回归结果分析

表3和表4分别是资产专用性与现金持有(cashh1)的回归结果和资产专用性与现金持有变化水平(cashh2)的回归结果。由表3可知,第(1)列至第(4)列分别是未加入固定效应、加入年份固定效应、加入行业固定效应以及同时加入年份和行业固定效应的回归结果。具体结果显示:资产专用性与现金持有的回归结果均在1%水平下显著为负,说明资产专用性抑制了现金持有。控制变量方面与回归结果均可接受。因此,H1得到了稳健的检验与证明。

由表4可知,第(1)列至第(4)列分别是未加入固定效应、加入年份固定效应、加入行业固定效应以及同时加入年份和行业固定效应的回归结果。具体结果显示:资产专用性与现金持有变化水平的回归结果均在1%水平下显著为负,这些结果均说明资产专用性抑制了现金持有变化水平。因此,H1得到了稳健的检验与证明。

五、稳健性检验

鉴于可能存在内生性,本文选择了四种稳健性检验方法:以外生冲击准自然实验进行稳健性检验;以安慰剂测试进行稳健性检验;以系统GMM检验进行稳健性检验;以随机效应模型进行稳健性检验。

(一)以外生冲击准自然实验进行的稳健性检验

本文以2015年存款利率完全开放这一契机,以2015年存款利率市场化改革为外生冲击事件进行的准自然实验分析。存款利率市场化改革的双重差分(DID)检验结果如表5所示。本文以2015年存款利率完全开放作为研究契机,以2015年存款利率市场化改革(img)为外生冲击事件进行的准自然实验检验,2015年之前post为0,2015年之后post为1。

由表5可知,第(1)列和第(2)列分别是现金持有(cashh1)未加入行业固定效应和加入行业固定效应的回归结果;第(3)列和第(4)列分别是现金持有变化量(cashh2)未加入行业固定效应和加入行业固定效应的回归结果。结果显示:资产专用性与现金持有的回归结果均在1%水平下显著为负,在cashh1回归组中,资产专用性与存款利率市场化改革的交乘项结果均在1%水平下显著为正;在cashh2回归组中,资产专用性与存款利率市场化改革的交乘项结果均在5%水平下显著为负。结果证明:存款利率市场化改革能够加剧资产专用性对现金持有的抑制作用、缓解资产专用性对现金持有变化的抑制作用。此外,这样的结果也再次证明了资产专用性对现金持有的抑制作用。此外,根据回归结果可知,模型的拟合效果均可以接受。因此,H1得到了稳健性检验,符合本文的研究结论。

(二)以安慰剂测试进行的稳健性检验

安慰剂测试中改变存款利率市场化改革的时间点为延后一年(2016年)。基于存款利率市场化改革DID分析的安慰剂测试结果如表6所示。

由表6可知,第(1)列和第(2)列分别是现金持有(cashh1)未加入行业固定效应和加入行业固定效应的回归结果;第(3)列和第(4)列分别是现金持有变化(cashh2)未加入行业固定效应和加入行业固定效应的回归结果。结果显示:资产专用性与现金持有的回归结果均在1%水平下显著为负相关,而无论在cashh1回归组还是在cashh2回归组,资产专用性与存款利率市场化改革的交乘项结果均不显著,排除了时间趋势对本文的影响。因此,H1得到了进一步的稳健性檢验。

(三)以系统GMM检验进行的稳健性检验

为克服资产专用性与企业风险承担水平的内生性问题,本文选择系统GMM检验进行稳健性检验。具体稳健性检验结果如表7所示。

由表7可知,第(1)和第(2)列是现金持有(cashh1)的系统GMM检验的非robust和robust结果;第(3)和第(4)列是现金持有变化量(cashh2)的系统GMM检验的非robust和robust结果。从结果中可见,第(1)列和第(2)列的资产专用性回归系数均为-0.111,均在1%水平下显著;第(3)和第(4)列的资产专用性回归系数分别为-0.064和-0.071,分别在1%和10%水平下显著。在表7的第(1)列至第(4)列中,AR(1)的值均为0,AR(2)的值分别为0.126、0.137、0.190和0.162,说明此回归存在一阶自相关,不存在二阶自相关,说明系统GMM检验工具变量有效且检验通过,符合系统GMM检验的前提要求。因此,稳健性检验表明:资产专用性能够抑制现金持有。因此,H1得到了进一步的稳健性检验。

(四)以随机效应模型进行的稳健性检验

考虑到随机效应模型属于典型线性模型的一种推广形式,原理是把原回归系数看成是随机变量,需要注意的是原假设的自变量与随机误差项不相关。随机效应可以观测个体样本之间具有一定相关性的,例如有重复观测值的数据,本文企业的资产专用性不可能时时发生剧烈变化,存在一段时间内保持不变的情况。因此,选择随机效应模型进行稳健性检验符合研究设想。随机效应模型检验证明:资产专用性与现金持有的回归结果均在1%水平下显著为负,无论在cashh1回归组还是在cashh2回归组,排除了随机和固定限制对研究的影响。因此,H1得到了稳健性检验。

六、进一步研究

(一)调节效应检验

资产专用性抑制现金持有的调节效应如表8所示。由表8可知,第(1)列和第(2)列分别为盈余管理及股价崩盘风险作为调节效应回归结果。第(1)列是盈余管理作为调节变量的回归结果,资产专用性与盈余管理交乘项的系数为1.047,在1%水平下显著,说明盈余管理水平越高,资产专用性抑制现金持有的作用越大,企业会计信息质量越差,资产专用性抑制现金持有的作用越强。第(2)列是股价崩盘风险作为调节变量回归结果,资产专用性与股价崩盘风险交乘项的系数为-0.037,在1%水平下显著,说明股价崩盘风险越高,资产专用性抑制现金持有的作用越小,企业的信息不对称程度越大,资产专用性抑制现金持有的作用越弱。此外,根据回归结果可知,模型的拟合效果均可以接受。因此,H2和H3均得到了证明。

(二)中介效应检验

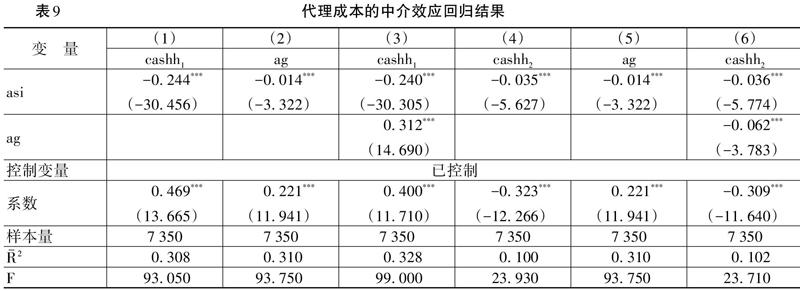

代理成本的中介效应回归结果如表9所示。

由表9可知,第(1)至第(3)列是采用现金持有(cashh1)进行回归的结果,考虑中介效应检验结果的稳健性,第(4)至第(6)列是采用现金持有变化量(cashh2)进行回归的结果。根据温忠麟和叶宝娟[33]研究的中介效应新三步法,第(1)列和第(4)列asi的系数分别为-0.244和-0.035,均在1%水平下显著为负,第(2)和第(5)列asi对ag的回归系数均为-0.014,在1%水平下显著,第(3)列asi的系数为-0.240,在1%水平下显著,ag的系数为0.312,在1%水平下显著;第(6)列asi的系数为-0.036,在1%水平下显著,ag的系数为-0.062,在1%水平下显著。以上两种不同现金持有的回归结果均可以说明,代理成本在资产专用性抑制现金持有的作用中具有中介效应。此外,根据回归结果可知,各个模型拟合效果均可以接受。因此,H4得到了证明。

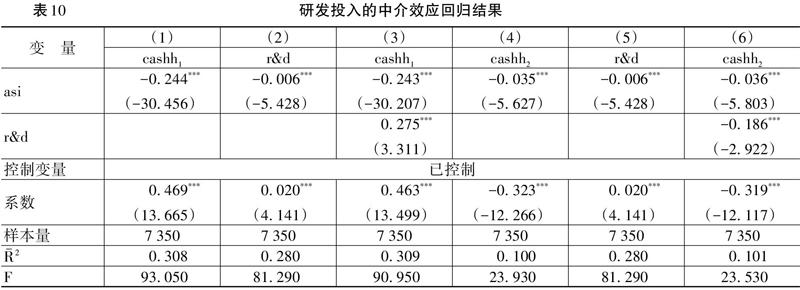

研发投入的中介效应回归结果如表10所示。

由表10可知,第(1)列至第(3)列是采用現金持有(cashh1)进行回归的结果,考虑中介效应检验结果的稳健性,第(4)列至第(6)列是采用现金持有变化量(cashh2)进行回归的结果。根据温忠麟和叶宝娟[33]研究的中介效应新三步法,第(1)列和第(4)列asi的系数分别为-0.244和-0.035,均在结果在1%水平下显著为负,第(2)和第(5)列asi对r&d的回归系数均为-0.006,在1%水平下显著,第(3)列asi的系数为-0.243,在1%水平下显著,r&d的系数为0.275,在1%水平下显著;第(6)列asi的系数为-0.036,在1%水平下显著,r&d的系数为-0.186,在1%水平下显著。以上两种不同现金持有的回归结果均可以说明,研发投入在资产专用性抑制现金持有的作用中具有中介效应。此外,根据回归结果可知,各个模型拟合效果均可以接受。因此,H5得到了证明。

(三)基于现金持有活动类型的进一步检验

基于现金持有活动类别的进一步检验结果如表11所示。ocash、icash和fcash分别代表经营活动、投资活动和筹资活动情况下的净现金持有。

由表11可知,经营活动净现金持有回归系数为0.774,在1%水平下显著;资产专用性对投资活动净现金持有回归系数为-0.081,在1%水平下显著;资产专用性对筹资活动净现金持有的回归系数为-0.016,在5%水平下显著。结果说明,资产专用性对企业投资和筹资活动的净现金持有具有显著的抑制作用,而对经营活动的净现金持有可能并没有显著影响。这样的结论也符合资产专用性特有属性的特点。因此,资产专用性对现金持有的抑制作用,在投资和筹资中更为明显。

七、研究结论及政策启示

本文对中国上市公司资产专用性与现金持有的关系进行了实证检验,鉴于资产专用性的高锁定性(黏着性)、非可逆性以及稀缺性,会更多需要企业进行资金的配给,在企业资产结构中会以抢占现金持有存量和流量的方式,降低企业的现金持有,说明资产专用性对现金持有具有抑制作用。利用2011—2018年中国公司企业数据研究发现:第一,资产专用性能够抑制现金持有,即资产专用性与现金持有显著负相关。此外,本文从存款利率市场化改革的双重差分检验、安慰剂测试、系统GMM检验以及随机效应模型四个方面分别进行了稳健性检验,所有稳健性检验结果均支持了研究结论。第二,在探究资产专用性抑制现金持有的边界调节效应时,基于会计信息质量的盈余管理视角探究发现,盈余管理强化了资产专用性抑制现金持有的作用;基于股价崩盘风险视角探究公司治理水平的边界调节作用发现,股价崩盘风险缓解了资产专用性对现金持有的抑制作用;基于收益波动水平探究发现,股价崩盘风险强化了资产专用性对现金持有的抑制作用。第三,分别检验了代理成本和研发投入在资产专用性抑制现金持有中发挥的内部机理与中介路径,探究了究竟是“帝国建造”还是“革故鼎新”。此外,将现金持有细化分类研究发现,资产专用性对投资活动和筹资活动净现金持有均具有抑制作用,而对经营活动净现金持有则是促进作用。

本文的主要政策启示有:第一,对企业资产专用性的考量,要坚持“取其精华、去其糟粕”的原则。为了有效规避资产专用性的锁定劣势,并最大化对资产专用性稀缺优势的利用。寻找最优配置专用性资产的投入资金水平,精准把握并利用资产专用性优势,确保企业资产结构的资金配置科学合理。利用最优效率的资产专用性能够显著缓解企业内部资产资源配置扭曲等问题。第二,基于企业视角探索最优现金持有的影响路径与边界,需要更为广泛、精准地挖掘企业层面特质对现金持有的影响,拓展研究的边界外延与内涵,减轻由于资产专用性的存在而不得不选择的非最优现金持有模式。第三,厘清了资产结构合理优化路径与方法,为实现企业“精准”匹配资金资源的最优现金持有模式提供新的思路,最终实现企业内部资金结构的优化调整发展。为企业面对变革时代的生存与发展考验,提供了可供借鉴的方向与路径。

参考文献:

[1] Bates, T. W.,Kahle, K. M.,Stulz ,R. M .Why do U.S.Firms Hold so Much More Cash Than They Used to?[J].Journal of Finance,2009,64(5):1985-2021.

[2] 窦欢,陆正飞.大股东控制、关联存款与现金持有价值[J].管理世界,2016,(5):141-150,167.

[3] 刘井建,赵革新,王健.高管股权激励合约特征与公司现金持有——基于PSM-DID的识别策略[J].管理评论,2018,(7):231-244.

[4] 韩立岩,刘博研.公司治理、不确定性与现金价值[J].经济学(季刊),2011,(2):523-550.

[5] 郑培培,陈少华.管理者过度自信、内部控制与企业现金持有[J].管理科学,2018,(7):3-16.

[6] Chen, Y. ,Dou, P. Y.,Rhee, S. G. ,et al.National Culture and Corporate Cash Holdings Around the World[J].Journal of Banking and Finance,2015,50(1):1-18.

[7] Opler, T.,Pinkowitz, L.,Stulz, R.,et al.The Determinants and Dmplications of Corporate Cash Holdings[J].Journal of Financial Economics,1999,52(1):3-46.

[8] 连玉君,苏治.上市公司现金持有:静态权衡还是动态权衡[J].世界经济,2008,(10): 84-96.

[9] Myers, S. C.,Majluf, N. S.Corporate Financing and Investment Decisions When Firms Have Information That Investors do not Have[J].Journal of Financial Economics,1984,13(2):187-221.

[10] 杨兴全,张丽平,吴昊旻.市场化进程、管理层权力与公司现金持有[J].南开管理评论,2014,(2): 34-45.

[11] 胡志浩,吴梦娇.资产专用性的度量研究[J].中南财经政法大学学报,2013,(1):38-64,159.

[12] Williamson, O. E. Corporate Finance and Corporate Governance[J].Journal of Finance,1988,43(3):567-591.

[13] 李青原.資产专用性与公司纵向并购财富效应:来自我国上市公司的经验证据[J].南开管理评论,2011,(6):116-127.

[14] 王红建,李青原,王永海.资产专用性与公司财务会计行为:一个文献综述[J].会计与经济研究,2013,(5):81-88.

[15] 徐晨阳.资产专用性对营运资本平滑作用的影响研究——基于供应商集中度的视角[J].中国软科学,2018,(1):183-192.

[16] 雷新途,李世辉.资产专用性、声誉与企业财务契约自我履行:一项实验研究[J].会计研究,2012,(9):59-66,97.

[17] Macneil, I. R. Contracts: Adjustment of Longterm Economic Relations Under Classical,Neoclassical and Relational Contract Law[J].Northwestern University Law Review,1978,72(6):854-905.

[18] Coase,R. H.The Nature of the Firm[J].Economica,1937,4(16):386-405.

[19] Klein, B.,Crawford, R.G.,Alchian, A. A.Vertical Integration,Appropriable Rents and the Competitive Contracting Process[J].The Journal of Law and Economics,1978,21(2):297-326.

[20] Klein, B.,Leffler, K. B. The Role of Market Forces in Assuring Contractual Performance[J].Journal of Political Economy,1981,89(4):615-641.

[21] 李增福,董志强,连玉君.应计项目盈余管理还是真实活动盈余管理?[J].管理世界,2011,(1):121-134.

[22] 龚启辉,吴联生,王亚平.两类盈余管理之间的部分替代[J].经济研究,2015,(6):175-188.

[23] 刘宝华,罗宏,周微.股权激励行权限制与盈余管理优序选择[J].管理世界,2017,(3):141-155.

[24] 何威风,刘巍. EVA业绩评价与企业风险承担[J].中国软科学,2017,(6):99-116.

[25] Jin, L.,Myers, S. C. R2 Around the World:New Theory and New Tests[J].Journal of Financial Economics,2006,79(2):257-292.

[26] Kim, J.,Li, Y.,Zhang, L.Corporate Tax Avoidance and Stock Price Crash Risk: Firm-Level Analysis[J].Journal of Financial Economics,2011,100(3):639-662.

[27] Kim, J.,Li , Y.,Zhang, L.CFOs Versus CEOs : Equity Incentives and Crashes[J].Journal of Financial Economics,2011,101(3):713-730.

[28] 葉康涛,曹丰,王化成.内部控制信息披露能够降低股价崩盘风险吗?[J].金融研究,2015,(2):192-206.

[29] Holmstrom, B.Agency Costs and Innovation[J].Journal of Economic Behavior and Organization,1989,12(3):305-327.

[30] 周建,袁德利.公司治理机制与公司绩效:代理成本的中介效应[J].预测,2013,(2):18-25.

[31] 甄红线,张先治,迟国泰.制度环境、终极控制权对公司绩效的影响——基于代理成本的中介效应检验[J].金融研究,2015,(12):162-177.

[32] 王彦超,王语嫣.债权人诉讼是如何影响企业现金持有行为的?[J].会计研究,2018,(2):35-42.

[33] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学发展,2014,(5):731-745.

(责任编辑:孟耀)