中国主要纸产品国际竞争力综合评价*

2021-12-17高志强冯艳萍夏恩龙

李 楠 高志强 王 鹏 冯艳萍 李 乐 夏恩龙

(1 国际竹藤中心绿色经济研究所 北京 100102;2 西昌学院 四川西昌 615000;3 中国林业科学研究院林业科技信息研究所 北京 100091;4 中国林业科学研究院森林生态环境与保护研究所 北京 100091)

造纸业是与国民经济发展和生态文明建设密切相关的重要基础原材料产业,具有资金技术密集、规模效益显著等特点,其产业关联度强、市场容量大,是拉动林业、农业、化工、印刷、包装和机械制造等产业发展的重要力量[1-2]。2009年,中国纸与纸板生产和消费量居世界首位[3]。联合国粮食及农业组织统计数据显示,中国主要纸产品出口量由2010年的710万t增至 2019年的 1 106万 t,10年间提高55.77%,保持着较快的增长态势。现阶段,中国主要纸产品产业稳步发展,国际贸易规模逐渐扩大,原料结构和产品结构不断优化。但面对全面天然林保护工程、废纸进口限制政策实施带来的原材料匮乏和生产成本提高,以及国内劳动力成本不断上升和各国贸易保护主义重新抬头的压力,中国主要纸产品产业在国际市场上仍面临着诸多挑战,提升主要纸产品产业的国际竞争力具有重要意义。

目前,国内学者对造纸业的研究主要集中于以下2方面:一是对中国纸产品竞争优劣势的评估与成因分析,认为中国纸产品的国际竞争力与世界纸业发达国家相比仍存在较大差距,主要原因在于中国造纸业集约度低、产品结构不合理、国际贸易绿色壁垒以及全面天然林保护带来的资源匮乏[3-6];二是对中国主要纸产品市场需求和供给情况、主要影响因素及未来发展态势的分析,认为中国主要纸产品人均消费量远低于发达国家,消费需求显示出旺盛增长态势[7],影响中国纸产品消费的主要因素是产业结构和人均收入等[8-11]。上述研究中有关竞争力的评价方法具有多指标、多维度特征,但缺乏对指标的客观加权,未能真正实现对中国主要纸产品国际竞争力的综合性或系统性评价。鉴于此,本文将在分析中国主要纸产品出口贸易现状的基础上,从综合性角度尝试对中国主要纸产品国际定位和实际竞争力进行较为全面、客观的评价分析,并提出促进中国纸产品产业发展的政策建议。

1 数据来源与评价方法

1.1 数据来源

本文数据主要来源于联合国商品贸易统计数据库 (UNCOMTRADE)和联合国粮食及农业组织数据库 (FAOSAT)。采用联合国粮食及农业组织对纸产品的分类方式,主要包括新闻纸、印刷纸和书写纸、包裹和包装纸和纸板、家庭用纸和卫生纸、其他纸和纸板,以及未列入其他项的纸和纸板。截至2021年6月底,联合国粮食及农业组织纸类贸易数据尚未更新至2020年,综合考虑数据的时效性和可得性,涉及产量和产量结构部分使用2011—2020年数据,贸易相关研究使用2010—2019年数据。

1.2 评价方法

首先,通过国际市场占有率、贸易竞争力指数和显示性比较优势指数进行单一指标比较分析;然后,通过基于主成分分析的定权方法对国际竞争力进行综合性评价分析[12-14]。

1.2.1 国际市场占有率

国际市场占有率 (MS)指一国某产品出口总额占世界相同产品出口总额的百分比,计算公式如下:

式中,MSij为i国j产品的国际市场占有率,Xij为i国j产品的出口总额,Xwj为世界j产品的出口总额。

1.2.2 贸易竞争力指数

贸易竞争力指数 (TC)也称贸易竞争优势指数,指一国进出口贸易差额占进出口总额的比例,计算公式如下:

式中,TCij为i国j产品的贸易竞争力指数,Xij为i国j产品的出口额,Mij为 i国j产品的进口额。

TCij的取值范围为 [-1,1],TCij>0表示i国j产品的生产效率高于国际水平,具有较强出口竞争力,产业处于竞争优势;TCij<0表示i国是j产品的净进口国,产品国际竞争力较弱,产业处于竞争劣势;TCij接近0,说明贸易收支接近平衡,竞争力与国际水平相当;TCij绝对值越接近于1,说明贸易收支差额越大,竞争优势越大或越小 (正值为越大、负值为越小)。

1.2.3 显示性比较优势指数

显示性比较优势指数 (RCA)指一国某产品出口额占该国出口总额的比例与世界该产品出口额占世界出口总额比例之间的比率,计算公式如下:

式中:RCAi为i国主要纸产品的显示性比较优势指数,Xi为i国一定时期主要纸产品的出口总额,Yi为i国同期所有产品的出口总额,Xw为世界一定时期主要纸产品的出口额,Yw为世界同期所有产品的出口总额。

1.2.4 基于主成分定权的竞争力综合评价

借鉴相关文献[15],选择出口贡献率、出口依存度、年出口额增加率、平均出口价格、国际市场占有率、贸易竞争力指数和显示性比较优势指数作为纸产品国际市场竞争力的综合评价指标。出口贡献率反映一国纸产品产业在出口贸易中所占份额;出口依存度反映一国对国际市场的依赖程度;年出口额增加率反映一国纸产品在国际市场出口贸易规模的变化;平均出口价格反映一国纸产品质量水平;贸易竞争力指数反映一国进出口贸易差额占进出口贸易总额的比例;显示性比较优势指数反映一国纸产品出口额占该国出口总额的比例与世界该产品出口额占世界出口总额比例之间的比率;国际市场占有率反映一国纸产品出口总额占世界纸产品出口总额的比例,即该国对纸产品市场的控制能力。

由于选择的7个指标量纲不同,且数量级差别较大,因此需要对数据进行标准化处理,本文采用最大值—最小值规范化方法来实现标准化。此外,另一个需要关注的问题是权数的确定。确定权的常用方法有主观赋权和客观赋权:主观赋权主要包括德尔菲法、层次分析法和相邻指标比较法,这些方法简便易行,但主观性较强,受人为因素影响较大;客观赋权主要包括统计定权、基于主成分分析的定权、基于灰色关联分析的定权以及熵权法,其赋权结果更具客观性。本文采用基于主成分分析的定权方法确定权数。

2 结果与分析

2.1 中国主要纸产品产量与结构分析

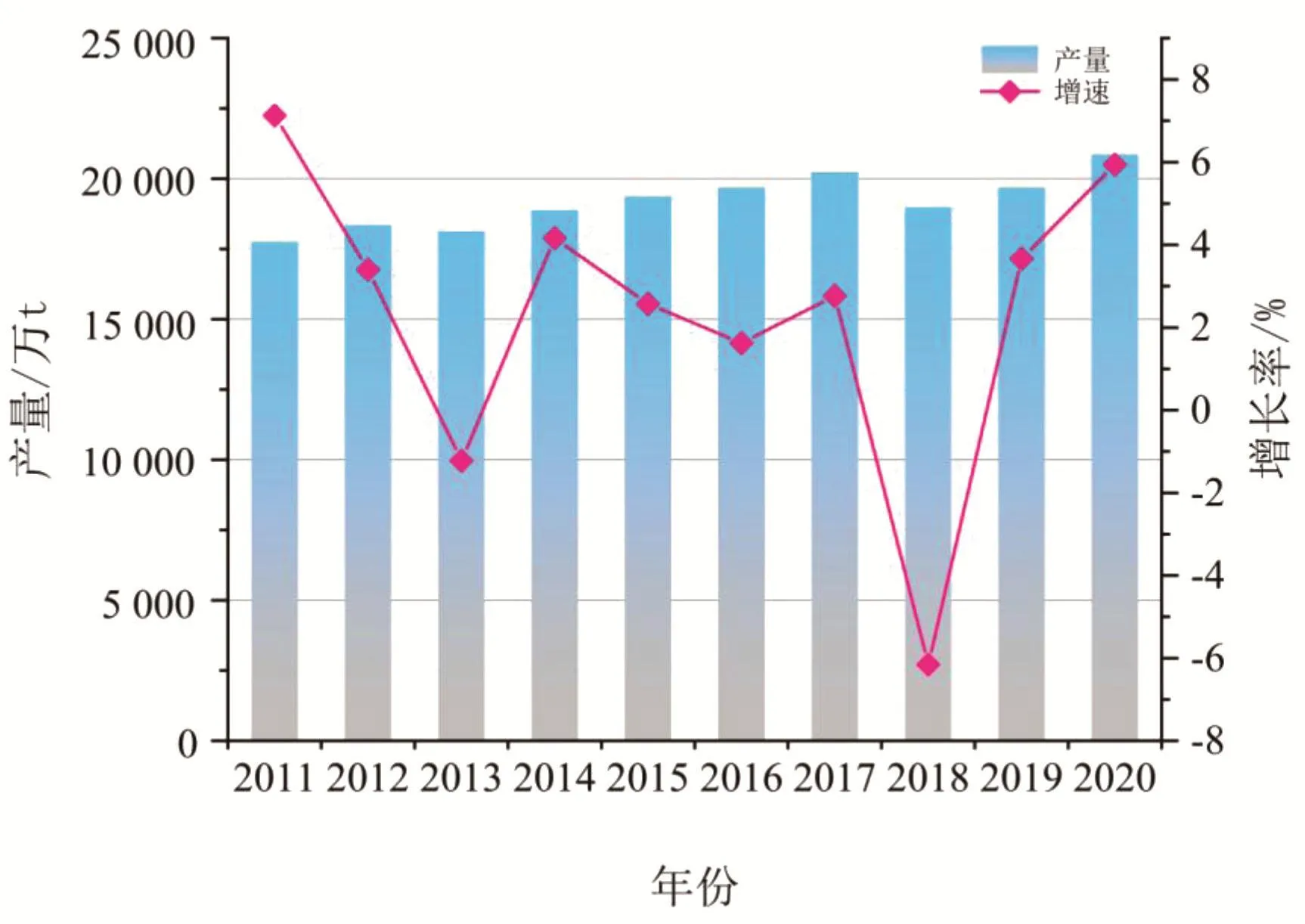

如图1所示,2011—2020年,中国主要纸产品产量逐步增长,由 17 748.60万 t增至20 848.40万t,10年间提高17.47%,年均增长率为2.39%。10年间,中国主要纸产品产量出现2次明显下降,2011年增速最快 (7.13%),2012年开始下滑,2013年产量增速降为-1.22%;2014年开始回暖,经历 2016—2017年行业红利后进入新一轮产能投放周期,2018年受供给侧改革、环保政策和下游需求影响,中国主要纸产品产量增速大幅下滑至-6.15%,此后随着造纸行业的改革和创新,近2年主要纸产品产量稳步增长。

图1 2011—2020年中国主要纸产品产量与增长率

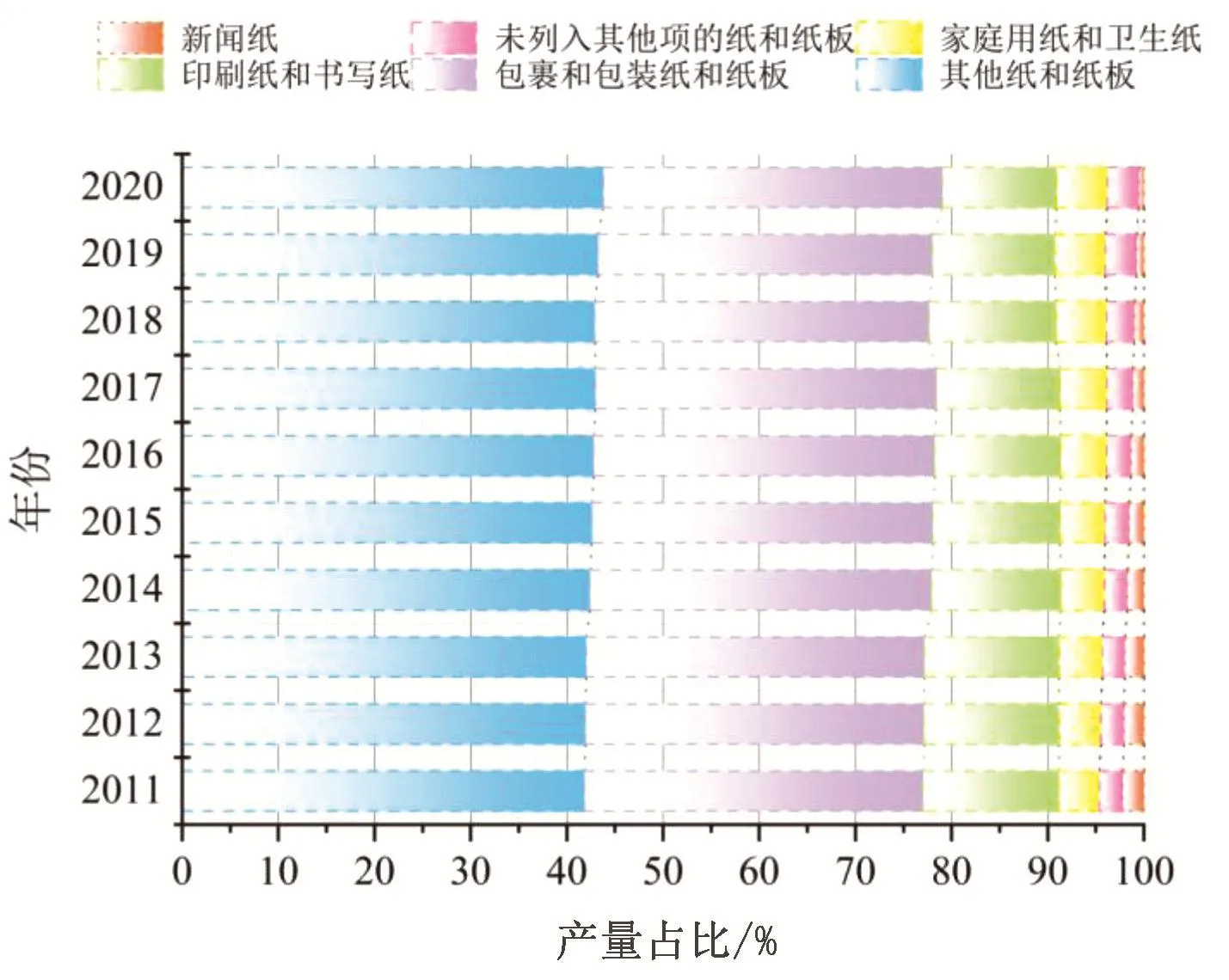

如图2所示,2011—2020年中国各类纸产品产量占比基本保持稳定。其中,其他纸和纸板产量约占40%,一直是最主要的纸产品;包裹和包装纸和纸板产量约占35%,为产量第2大的纸产品。这说明虽然中国主要纸产品总产量震荡上行,但是各类纸产品结构并未发生较大变化。

图2 2011—2020年中国主要纸产品产量结构

2.2 中国主要纸产品对外贸易分析

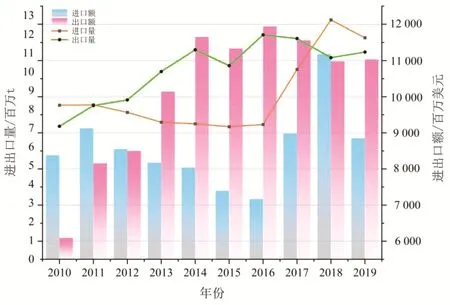

根据联合国粮食及农业组织的统计数据,整理获得2010—2019年中国主要纸产品对外贸易基本情况 (表 1,图 3)。由图 3可以看出,2010—2019年中国主要纸产品进出口量和进出口额变化趋于一致,贸易规模呈震荡上行趋势,进出口量由2010年的1 533万t增长到2019年的2 289.20万t,增长率为49.32%;进出口额由2010年的144.70亿美元增长到2019年的198.80亿美元,增长率为37.38%。由表1可以看出,2010—2019年中国主要纸产品平均进口价格、平均出口价格分别以2015、2016年为分界点,整体呈先升后降趋势。

表1 2010—2019年中国主要纸产品对外贸易基本情况

图3 2010—2019年中国主要纸产品进出口量与进出口额

对比进出口价格可以发现,2019年中国主要纸产品平均进口价格比2010年低,而平均出口价格则比2010年高,这说明中国主要纸产品质量有了明显提升。由图4可以看出,与纸产品发达国家相比,中国纸产品平均出口价格仍有较大提升空间,具备一定竞争优势。综合进出口2方面基本情况,2010—2019年中国主要纸产品贸易经历了由逆差到顺差的转变过程,近2年受中美贸易摩擦等国际外贸环境因素影响,主要纸产品贸易面临一定的不确定性。

图4 2010—2019年世界部分国家主要纸产品平均价格(美元/t)

2.3 中国主要纸产品国际竞争力分析

2.3.1 单一指标因素分析

1)国际市场占有率。国际市场占有率在一定程度上可反映国际竞争力强弱,国际市场占有率越高,国际竞争力越强。本文选取了世界主要纸产品国际排名位于前列的15个国家进行分析。由表2可知,2010—2019年德国主要纸产品国际市场占有率连续10年处于首位,显示出其在国际市场上具有极强竞争力;美国10年间平均主要纸产品国际市场占有率位居第2,瑞典次之。此外,加拿大、芬兰等纸产品出口强国10年间国际市场占有率呈下降态势,而中国主要纸产品国际市场占有率从2010年的4.22%提高至2019年的7.06%,提高了近3个百分点。这说明中国主要纸产品产量、质量均有所提高,国际市场竞争力提升幅度较大。

表2 2010—2019年世界部分国家主要纸产品国际市场占有率 (%)

2)显示性比较优势指数。一国某产品显示性比较优势指数越大,在一定程度上说明该产品的国际竞争优势越大。由表3可知,2010—2019年芬兰主要纸产品显示性比较优势指数在15个国家中始终处于领先地位,10年间平均值为19.37,表明其主要纸产品的国际竞争力具有绝对优势;瑞典和印度尼西亚以9.67和2.76分别处于第2和第3位;中国主要纸产品显示性比较优势指数在15个国家中处于靠后位置。在剔除国家和世界总量波动影响的条件下,中国主要纸产品出口与世界平均出口水平相比相对优势较弱。

表3 2010—2019年世界部分国家主要纸产品显性比较优势指数

3)贸易竞争力指数。贸易竞争力指数通常用于测定一国某产业的国际竞争力,相比国际市场占有率和显示性比较优势指数,其剔除了通货膨胀、汇率涨跌和经济变化等宏观总量方面的影响,能够判断一国 (或地区)某产品在国际市场上是否具有相对竞争优势。由表4可知,芬兰主要纸产品贸易竞争力指数在15个国家中始终处于领先地位,10年间平均值为0.91,表明其主要纸产品的国际竞争力具有相对竞争优势;瑞典10年间贸易竞争力指数平均值为0.83,也具有较大相对竞争优势;中国主要纸产品贸易竞争力指数在15个国家中处于靠后位置,且近10年来呈先增后降趋势。2010—2016年,中国主要纸产品贸易竞争力指数逐步上升,由净进口国转为净出口国;2017年后,中国主要纸产品贸易竞争力指数开始波动下降,且一度再次成为纸产品净进口国。可见,与芬兰、瑞典和印度尼西亚等纸产品强国相比,中国纸产品产业还有很长的路要走。

表4 2010—2019年世界部分国家主要纸产品贸易竞争力指数

2.3.2 基于主成分分析定权的综合性评价分析

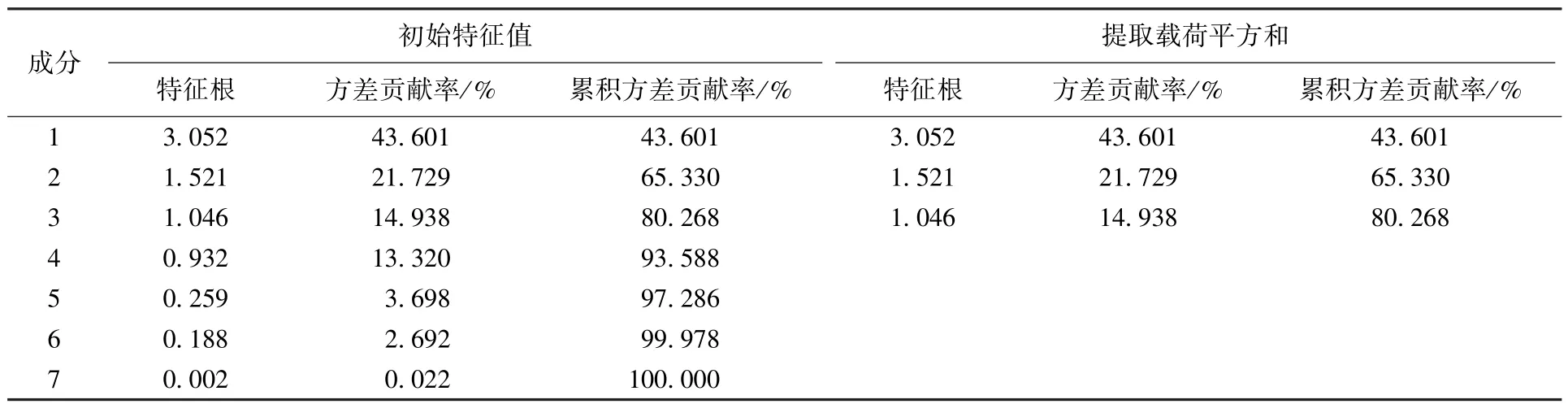

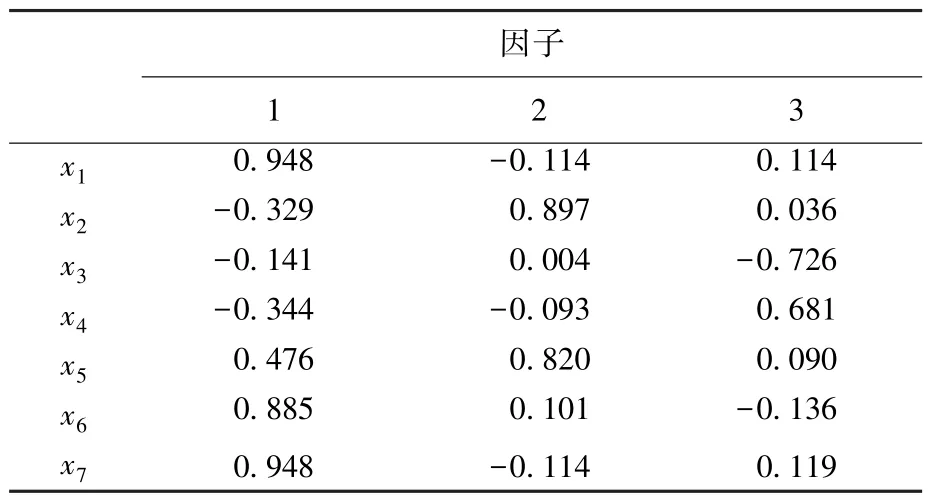

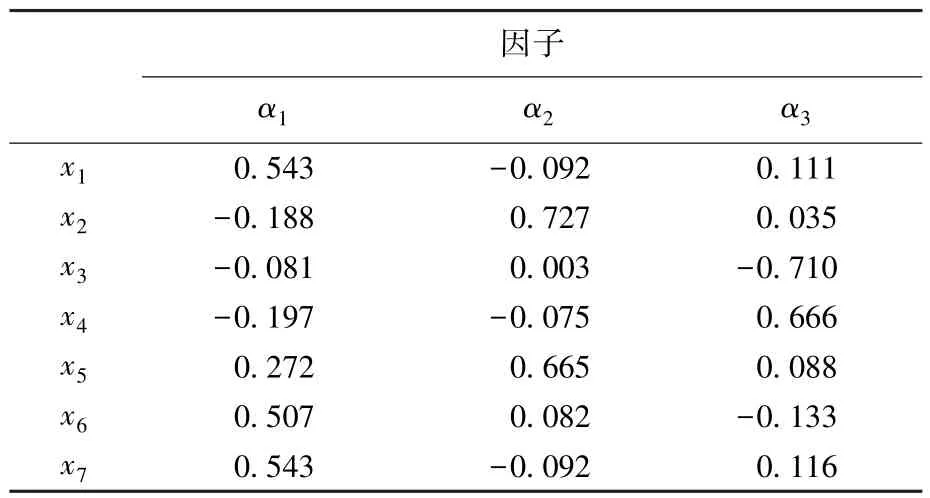

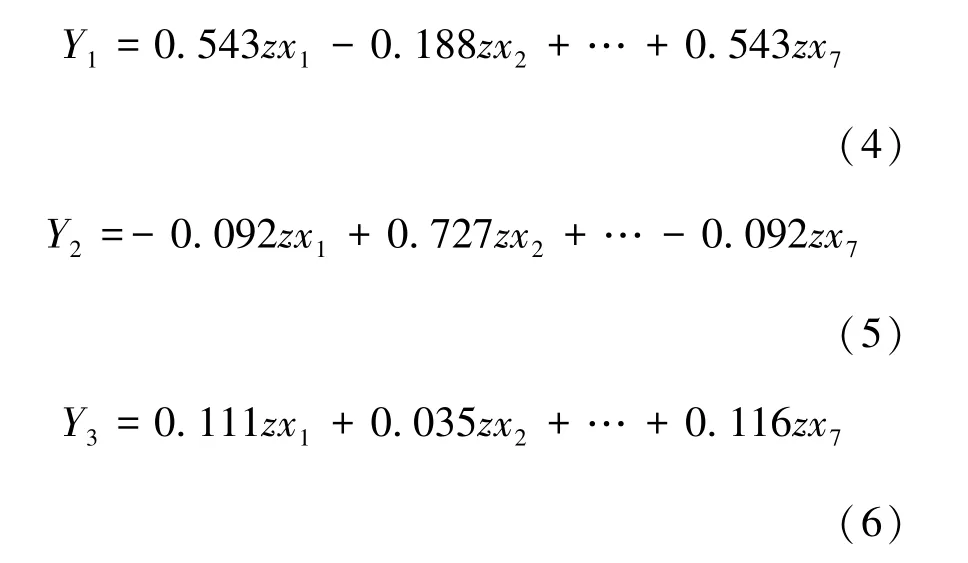

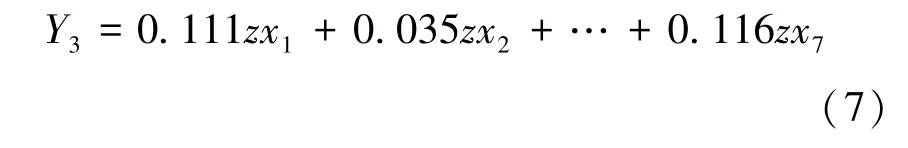

采用SPSS 24.0软件进行数据处理和主成分分析。从表5所示方差贡献率表中选取3个主成分,基于主成分载荷矩阵 (表6)可以求得特征向量矩阵 (表7,α1、α2和α3为特征向量),第i个主成分系数等于因子载荷矩阵第i列元素与第i个特征根的平方根的比值。将3个主成分分别命名为Y1、Y2和Y3,则有:

表5 方差贡献率

表6 特征向量矩阵

表7 特征向量矩阵

式中:zxi为原指标xi经标准化后得到的指标。

由表5可知,3个主成分的贡献率分别为43.601%、21.729%和14.938%,累积贡献率为80.268%,特征根分别为 3.052、1.521和1.046。据此求得3个主成分系数分别为0.543、0.271和0.186,如下式:

式中:Y为综合评价值。

在基于主成分分析法得到的综合评价结果(表8)中,2010—2019年主要纸产品国际竞争力较强的芬兰、瑞典和德国10年内始终位居综合评价前3位,并未受到全球金融风暴等世界重大经济事件影响,具有明显竞争优势;中国主要纸产品综合竞争力经过近10年发展已处于中等偏上水平,稳步升至第6位。这说明中国主要纸产品在国际市场上抗冲击能力较强,但与世界纸产品贸易强国还有一定距离,需要从企业品牌、科技创新、产品结构等方面提高纸产品的国际影响力。

表8 2010—2019年世界部分国家主要纸产品综合竞争力

3 结论与建议

3.1 结论

本文依据联合国商品贸易和联合国粮食及农业组织关于主要纸产品近10年的数据,分析了15个纸产品主要进出口国家的国际市场占有率、贸易竞争力指数和显示性比较优势指数,采用基于主成分分析的定权方法对纸产品国际市场竞争力进行了综合评价。10年间,我国主要纸产品国际市场占有率增加了2.84个百分点,综合竞争力提升了3个名次;但是与芬兰、瑞典和德国等纸产品强国相比,中国主要纸产品竞争力相对较弱,纸产品结构和优质纸产品提升空间广阔。在国家加快生态文明体制改革和“双碳”目标政策背景下,造纸产业也将通过技术革新和产业转型,走低碳循环的绿色发展之路,这也必将给造纸业带来新的行业使命和发展机遇。

3.2 建议

目前,制约中国造纸业发展的主要因素包括:1)原料来源的高度依赖性与结构的不合理性;2)造纸企业普遍规模小、生产产能低,产业仍处于粗放型向集约型过渡期;3)与国外造纸业发达国家相比,仍存在科技创新能力不足、装备水平落后等问题。围绕国家绿色发展战略、区域经济、行业产业发展等重大现实需要,中国纸产品产业未来需在以下3个方面不断发展进步:

1)推进人工林速生材高效利用。中国造纸业用木浆约50%依赖进口,原料短缺是造纸业发展的主要瓶颈之一[9]。目前,中国虽然开启了天然林商业性禁伐政策,但人工林面积居世界首位;因此,推进人工林速生材高效利用,为造纸业提供持续、充足的原料,可解决中国造纸业原料资源供需矛盾。

2)促进行业科技创新能力提升。在国家加快生态文明体制改革和 “双碳”目标政策背景下,企业有提高创新能力的迫切需求。造纸和主要纸产品产业应加快企业转型、优化产业结构、增强科技创新能力,以生产经营模式创新、生产科技创新、设备技术创新、管理模式创新和生产生态创新助力中国造纸和主要纸产品国际竞争力提升[16],逐步实现由林纸产品大国向林纸产品强国转型,以绿色 “一带一路”推进全球生态文明建设。同时,更要加大科研力度、增加科研投入,实行产学研联动,带动纸产品企业走向国际化、高端化,进而提高中国造纸业和主要纸产品的国际竞争力[17]。

3)着力开拓国内市场,探索推动 “出口转内销”。当前,中国既是主要纸产品生产大国,也是消费大国,纸工业水平已有明显提升。随着中国经济在世界经济中的比重越来越大,中国造纸企业也日渐将目光放到国内市场上,以寻找更广阔的发展空间[18]:一方面,中国废纸回收率从2015年的近47%升至2020年的90%,已超过美国、欧洲、日本等发达国家水平;另一方面,中国废纸浆进口消耗量2015年以来快速下降,从约2 392万t降至2020年的约249万t,进一步压缩了成本提升空间[19-20]。同时,联合国粮食及农业组织统计数据显示,近10年来中国年均纸产品产量约19 190.30万t,年均进口纸产品约 878.82万 t,年均出口纸产品约1 009.58万t,说明中国纸产品消费结构主要以内需为主、外需为辅;且从总体来看,2020年中国人均生活用纸年消费量近7.10 kg,已超过FASTMARKETS RISI统计的 2019年全球人均5.30 kg的消费水平,但与人均消费量在26 kg以上的美国、16 kg以上的西欧和日本等发达国家相比还有较大差距,仍有巨大发展空间[16]。因此,在以国内大循环为主体、国内国际双循环相互促进的新发展格局下,积极挖掘探索国内市场是中国纸产品转型的关键。