现金股利、高管薪酬差距对企业绩效影响的替代效应研究

2021-11-16吴铖铖项桂娥陈素平谭庆

吴铖铖 项桂娥 陈素平 谭庆

摘要:以48家体育产业上市公司2014~2018年面板数据作为研究对象,运用固定效应回归方法研究现金股利、高管薪酬差距与企业绩效之间的关系及其对企业绩效的影响是否存在替代效应。研究结果表明:体育产业上市公司现金股利、高管薪酬差距与企业绩效显著正相关;现金股利、高管薪酬差距交互项与企业绩效显著负相关,现金股利、高管薪酬差距对企业绩效的提升存在替代效应。企业应合理设置现金股利支付水平与高管薪酬差距,最大限度发挥现金股利、高管薪酬差距的正向促进作用。

关键词:体育产业;现金股利;高管薪酬;经营绩效

中图分类号:F275.1 文献标志码:A 文章编号:1008-4657(2021)02-0032-08

0 引言

自2014年我国将全民健身上升为国家战略起,体育产业已成为我国经济发展的新亮点与新动能。国家统计局相关数据显示,2018年全国体育产业总产值为26 579亿元,较上年同期增长9.09%,实现产业增加值为8 800亿元,同比增长12.82%,直接、间接从业人数超过600万人,体育产业增加值占GDP的比值达到1.1%,体育产业在提升经济总量、改善经济质量、促进社会就业等方面极其重要。对标发达国家体育产业占GDP的2%~3%,且借助众多体育产业利好政策,我国体育产业已成为万亿级别的消费蓝海,其具备投资的长期性与回报的高确定性。体育产业上市公司作为体育产业的“领路人”,其发展与否将会直接影响我国体育产业的发展质量与发展速度[1]。近年来,体育产业上市公司不断扩大企业规模,开发体育消费新亮点,积极创新制造体育用品,寻找冰雪产业新体验,对整个体育产业的发展发挥着良好的激励作用和示范效应。体育行业的快速发展进程中,探路者、贵人鸟、互动娱乐等优质企业借助政策契机快速发展并实现持续盈利,但也存在信隆健康、国旅联合等体育企业净利润下滑严重甚至出现巨额亏损[2]。

理性投资者更倾向于投资高现金股利支付水平的企业,原因在于其可以给投资者带来足额的确定性投资回报与稳定的投资收益,既可以降低投资者的投资风险,又可以向投资者传递企业发展良好的信号,最终促进企业经营绩效的提升。高管薪酬结构作为公司治理体制的重要组成部分,合理的薪酬差距可以有效发挥高管薪酬的激励作用,缓解高管与股东在企业研发创新活动中的利益冲突,调动高管创新研发的积极性和风险承担意愿,锦标赛理论认为高管薪酬差距越大,越能对高管产生正向激励作用,从而保证高管与股东目标的一致以提高企业经营绩效,所以现金股利支付水平、高管薪酬差距均可以在一定程度上提升企业经营绩效。基于上述分析,本文以48家体育产业上市公司2014~2018年面板数据作为研究对象,通过固定效应回归方法研究体育产业上市公司现金股利、高管薪酬差距与企业经营绩效之间的关系,并研究二者对企业绩效的影响是否存在替代效应,以微观上提振体育产业的整体经营绩效,为优化体育企业股利分配政策与高管薪酬政策、提高企业经营绩效提供理论依据与经验支持。

1 理论分析与研究假设

1.1 体育产业上市公司

体育产业是指为社会提供体育产品的同一类经济活动的集合以及同类经济部门的综合,体育产品包括有形的体育用品、无形的体育服务,其中广义的体育产业是与体育运动相关的一切生产经营活动,狭义的体育产业仅指体育服务业。《国家体育产业统计分类》将体育产业划分为体育管理活动、体育竞赛表演活动、体育用品及相关产品制造等十一大类。依据上述产业分类,本文将体育产业上市公司定义为主板、中小板、创业板挂牌上市的主营体育用品制造、体育管理活动等体育类经营活动的企业,且体育类经营活动营业收入占全部营业收入的比例超过50%,或者占比未超过50%但体育类经营活动收入为企业主营业务收入。基于上述标准与证监会最新行业分类,本文选取的体育产业上市公司如表1所示。

1.2 现金股利与企业绩效

由于我国资本市场存在严重的信息不对称,上市公司管理者为避免投资者出现逆向选择等行为,通常以股利分配等形式向社会传递公司良好发展的信息,现金股利支付水平越高,则表明企业盈利状况及未来发展前景越好,越有助于吸引投资者进行投资,从而提升企业经营绩效。蔡礼彬等[3]认为现金股利以正向治理效用为主,适度发放现金股利能够提高企业价值。龚光明等[4]认为股利政策的稳定性、股利水平的高低均会影响企业价值,股利支付水平较高的企業,企业价值越高。对于投资者而言,受“一鸟在手”理论的影响,其更倾向于投资于高现金股利支付水平的企业,原因在于高现金股利支付水平的企业可以降低投资者的投资风险,给投资者带来足额的确定性投资回报,降低投资过程中的信息不对称及企业融资约束,以提升上市公司经营绩效。另外,所有者、经营者相分离也导致部分企业委托代理成本过高,所有者无法对管理者实行实时、有效的监督,容易造成管理者出现利己行为,从而诱发管理者的道德风险,但现金股利可以限制企业部分现金流的使用,在一定程度上降低委托代理成本,从而有助于提升企业经营绩效。曹淼等[5]提出上市公司股利形式与经营绩效之间存在明显的相关关系,经营绩效随着现金股利支付水平的提高而显著提升。基于“一鸟在手”理论、信号传递理论及委托代理理论,本文提出如下假设:

假设一:体育产业上市公司现金股利与企业绩效显著正相关。

1.3 高管薪酬差距与企业绩效

委托代理理论和最优契约理论表明股东与经理人间的委托代理关系会导致其存在利益冲突,从而产生一定的代理成本。高管薪酬契约是股东与经理人双方的一种约定,其可以降低委托代理的代理成本和道德风险,有效激励企业管理者努力提升经营业绩,实现企业价值最大化和股东财富最大化。高管薪酬结构作为公司治理体制的重要组成部分,合理的薪酬差距可以有效发挥高管薪酬的激励作用,缓解高管与股东在企业经营活动中的利益冲突,调动高管提升企业经营绩效的积极性和风险承担意愿。郭雪萌等[6]提出高管薪酬水平可以激励经理人努力工作,显著促进资本结构调整及企业绩效提升。锦标赛理论强调高管薪酬差距越大越有助于发挥高管薪酬的正向激励作用,保证高管与股东目标的一致以提高企业经营绩效,大部分学者的研究结果支持高管薪酬差距的锦标赛效应,即高管薪酬差距越大越有助于提升企业经营绩效,原因在于适当的薪酬差距可以促进高管团队内部的良性竞争,激发管理层人员的工作潜能,在有效降低股东监管成本的基础上提升企业经营绩效。翟淑萍等[7]研究表明企业绩效与高管薪酬差距显著正相关,加大薪酬差距能够激励企业增加创新投资以提升企业绩效。基于上述理论分析,本文提出如下假设:

假设二:体育产业上市公司高管薪酬差距与企业绩效显著正相关。

1.4 现金股利、高管薪酬差距与企业绩效

根据委托代理理论,现金股利有助于降低企业融资约束以提升经营绩效,高管薪酬差距均有助于激励管理者保证个人目标与所有者目标的一致性,两者均能缓解委托代理关系中的代理问题。基于上述分析,提高现金股利支付水平不仅可以有效减少企业自由现金流,降低管理者道德风险,还可以降低企业融资约束及外部监督成本,从而降低代理成本以提升企业经营绩效。高管薪酬差距可以激励高管行为与企业发展目标保持一致,促使企业管理者为实现企业价值最大化目标而努力,也可以在一定程度上降低代理成本、提升经营绩效。信息不对称理论认为企业管理者与股东之间存在一定的信息不对称,大多数股东只能通过现金股利政策判断管理者的优劣,通常认为高现金股利支付水平的管理者较优,而低现金股利支付水平及不支付现金股利的管理者较劣,原因在于高现金股利支付水平表明管理者有能力保证企业现金正常运转,不会出现现金短缺等现象。股东对管理者优劣的判断也容易激发管理者工作的积极性,即同样可以发挥与高管薪酬差距类似的“锦标赛”效应,这就表明现金股利、高管薪酬差距对企业经营绩效的影响存在重叠区域[8],现有管理者出于维护自身现象可能提高现金股利支付水平,从而干扰股东对现有管理者工作业绩的正确判断,进而导致现金股利、高管薪酬差距对企业经营绩效的影响出现相互抑制。因此,本文提出如下假设:

假设三:现金股利和高管薪酬差距对体育产业上市公司经营绩效的影响存在替代效应。

2 研究设计

2.1 样本选取及数据来源

本文以48家体育产业上市公司2014~2018年面板数据作为研究对象(主板体育产业上市公司25家、中小板体育产业上市公司16家、创业板体育产业上市公司7家),经过剔除数据缺失的样本后共获得188个有效样本点。为排除数据选取偶然性及异常数据对研究结果的影响,本文对所有变量数据进行1%的winsorize缩尾处理。所有变量数据均来源于CSMAR数据库、WIND数据库及各上市公司年报。

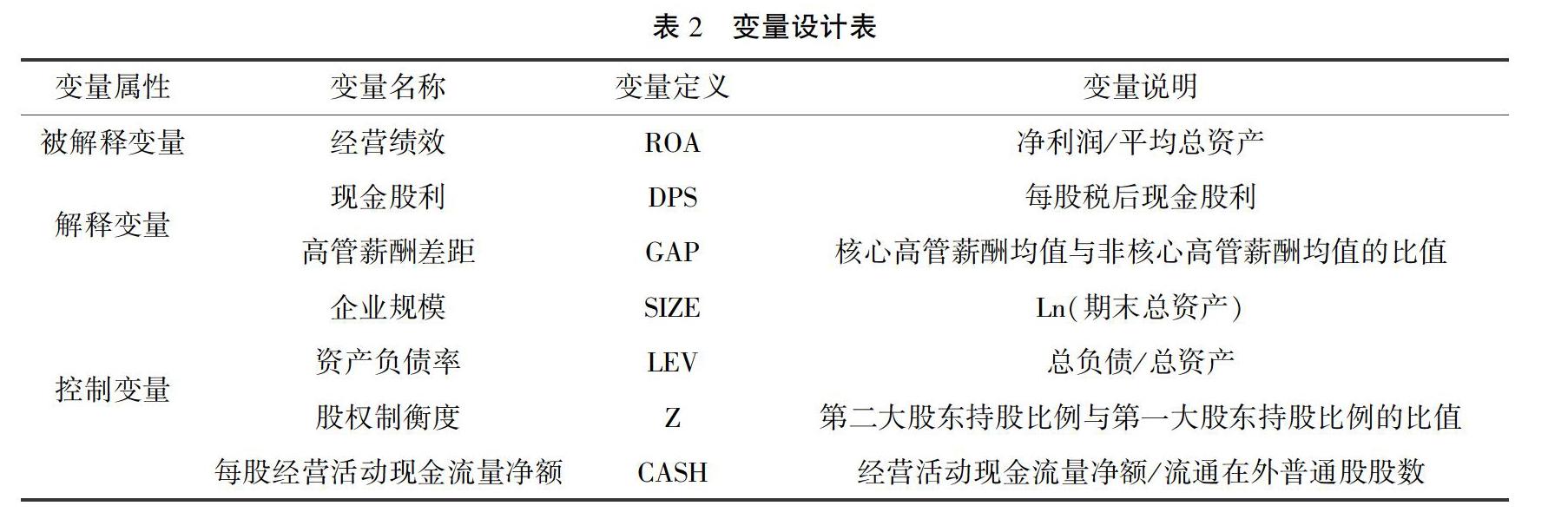

2.2 变量设计

2.2.1 被解释变量

现有企业经营绩效衡量指标主要有总资产收益率、净资产收益率、净利润等,本文认为我国证券市场尚未成熟,以市场业绩指标衡量企业经营绩效有失偏颇,其次企业经营绩效应是所有资产的盈利能力体现,是所有能够创造经济价值的资源通过组合经营的方式为企业带来的经济利益总流入,因此本文参考现有研究及现有理论分析[9-10],以总资产收益率(ROA)作为企业经营绩效的衡量指标。

2.2.2 解释变量

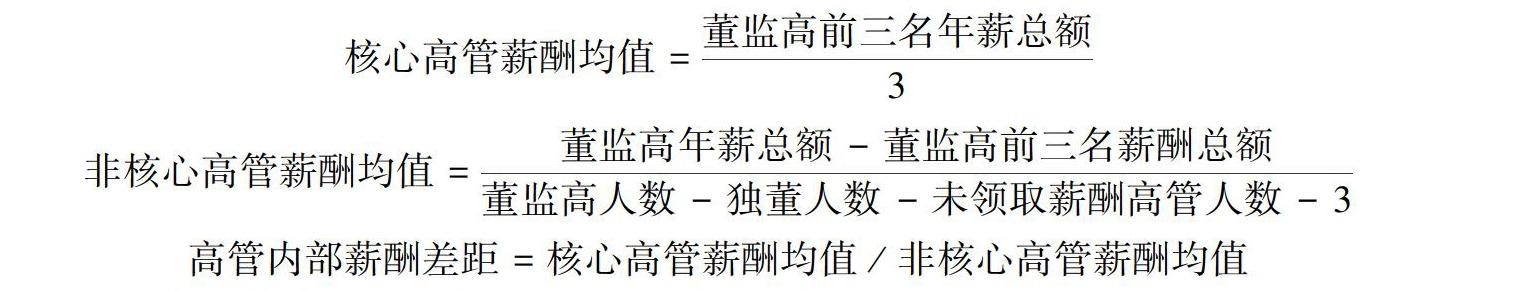

本文以现金股利、高管薪酬差距和现金股利与高管薪酬交互项为解释变量。当前学者大多以是否支付股利、股利支付率及每股股利衡量企业现金股利支付意愿和现金股利支付水平,基于前人研究基础[11-13],本文选取每股税后现金股利(DPS)衡量企业现金股利支付水平。高管薪酬差距包括高管内部薪酬差距及高管外部薪酬差距。高管内部薪酬差距指核心高管薪酬与非核心高管薪酬的差值,高管外部薪酬差距指高管薪酬与同行业高管平均薪酬的差值。根据现有研究中对高管内部薪酬差距的定义和测度方法[14],本文以核心高管薪酬均值与非核心高管薪酬均值的比值作为高管内部薪酬差距(GAP)的计算基础。具体核算过程如下

核心高管薪酬均值=董监高前三名年薪总额3

非核心高管薪酬均值=董监高年薪总额-董监高前三名薪酬总额董监高人数-独董人数-未领取薪酬高管人数-3

高管内部薪酬差距=核心高管薪酬均值/非核心高管薪酬均值

其次,本文参考何奇学等[15]学者的研究,以现金股利与高管薪酬差距交互项(DPS×GAP)检验现金股利、高管薪酬差距对企业绩效影响的替代效应。若现金股利、高管薪酬差距与企业经营绩效的系数显著为正,但两者交互项与经营绩效的系数显著为负,则表明现金股利和高管薪酬差距对企業经营绩效的提升存在替代效应,即两者互相抑制各自绩效提升机制作用的发挥。若现金股利、高管薪酬差距与企业经营绩效的系数显著为正,但两者交互项与经营绩效的系数显著为正,则表明现金股利和高管薪酬差距对企业经营绩效的提升存在协同效应,即两者能相互促进各自绩效提升机制作用的发挥。

2.2.3 解释变量

企业规模是企业生产经营范围的衡量尺度,较大的规模将会影响生产经营效率及效果,但规模经济效应表明企业规模扩大可在一定程度上降低生产经营的总成本,有利于企业经营绩效的提升。资产负债率是企业经营过程中财务风险的主要度量指标,资产负债率过高极可能导致企业债务到期时无法足额偿还本息,从而降低企业经营绩效,严重时足以造成企业进入破产清算程序。股权制衡度是企业第二大股东持股比例与第一大股东持股比例的比值,合理的股权制衡度可以降低企业经营过程中“一股独大”行为,有利于降低生产经营风险及提高企业经营绩效。每股经营活动现金流量净额是企业经营活动现金流量净额与流通在外普通股股数的比值,其反映企业生产经营过程中现金流的充裕程度,每股经营活动现金流量净额越大,表明企业闲置资金越少,大部分资金均应用于日常生产经营活动。基于现有研究基础和上述理论分析,本文选取企业规模(SIZE)、资产负债率(LEV)、股权制衡度(Z)及每股经营活动现金流量净额(CASH)作为控制变量。实证研究具体变量设计如表2所示。

2.3 模型构建

本文构建多元回归模型(1)、模型(2)考察现金股利、高管薪酬差距与企业经营绩效间的关系,以验证假设一、假设二。

模型(1)

ROAit=α0+α1DPSit+α2SIZEit+α3LEVit+α4Zit+α5CASHit+ε

模型(2)

ROAit=α0+α1GAPit+α2SIZEit+α3LEVit+α4Zit+α5CASHit+ε

其次,为检验现金股利、高管薪酬差距对企业绩效影响的替代效应,本文构建模型(3)以验证假设三。

模型(3)

ROAit=α0+α1DPSit+α2GAPit+α3DPSit*GAPit+α4SIZEit+α5LEVit+α6Zit+α7CASHit+ε

模型中DPSit、GAPit、SIZEit、LEVit、Zit及CASHit分别表示第i家体育产业上市公司第t年的现金股利、高管薪酬差距、企业规模、资产负债率、股权制衡度及每股经营活动现金流量净额;DPSit×GAPit为现金股利与高管薪酬差距的交互项;ε为随机干扰项。

3 实证检验结果与分析

3.1 描述性统计

描述性统计结果如表3所示。其中经营绩效最大值、最小值分别为0.21、-1.38,均值为0.04,表明我国体育产业上市公司经营绩效整体水平一般,且各公司间经营绩效差异较大。现金股利最大值、最小值、均值分别为0.75、0、0.13,表明存在部分企业未发放现金股利,已发放现金股利的体育产业上市公司现金股利支付水平有所差异。高管薪酬差距最大值、最小值分别为8.53、0.81,均值、标准差分别为2.72、1.21,表明我国体育产业上市公司核心高管薪酬与非核心高管薪酬差距较大,大部分企业核心高管薪酬大约为非核心高管薪酬的3倍。企业规模最大值、最小值为24.8、19.07,表明体育产业上市公司规模差距较大,但大部分企业总资产自然对数稳定在22左右。资产负债率均值为0.43,表明大多数企业财务风险均在可以控制的范围之内,企业财务风险水平相对较低。股权制衡度最小值、均值为0.01、0.3,表明我国体育产业上市公司“一股独大”现象普遍存在,第二大股东持股比例显著低于第一大股东持股比例。每股经营活动现金流量净额均值0.45大于现金股利均值0.13,表明我国体育产业上市公司经营情况较好,大多数企業经营活动现金流量比较充裕,能合理保证企业现金股利的支付。

3.2 相关性分析

由相关性分析结果如表4所示。其中现金股利与企业经营绩效相关系数为0.521,且通过1%的显著水平检验,即现金股利与企业绩效正相关,提高企业现金股利支付水平,可以降低投资者的投资风险,给投资者带来足额的确定性投资回报,降低投资过程中的信息不对称及企业融资约束,以提升上市公司经营绩效,从而提升体育产业上市公司经营绩效,初步断定假设一成立。高管薪酬差距与经营绩效相关系数为0.370,且在1%的显著性水平上显著相关,表明高管薪酬差距与企业绩效正相关,扩大高管薪酬差距可以促进高管团队内部的良性竞争,有助于激发薪酬差距的“锦标赛”效应,从而提升企业经营绩效,初步断定假设二成立。就控制变量来看,企业规模、每股经营活动现金流量净额与企业绩效正相关,扩大企业规模、提高企业经营活动现金流量净额均有助于提升体育产业上市公司经营绩效。资产负债率、股权制衡度与经营绩效负相关,资产负债率增加则会导致企业财务风险加大,最终造成企业经营绩效下降。

3.3 回归分析

基于相关性分析结果,变量间相关性系数总体偏低,满足回归分析的基本条件。基于48家体育产业上市公司2014~2018年面板数据,运用固定效应回归方法实证分析现金股利、高管薪酬差距对企业绩效的影响。

由现金股利、高管薪酬差距与企业绩效回归结果如表5所示。其中现金股利与企业经营绩效回归系数为0.154,且在1%的显著性水平上显著,表明现金股利与企业经营绩效显著正相关,体育产业上市公司可以通过提高现金股利支付水平吸引投资者进行投资并降低融资成本,提高现金股利支付水平可以适度降低闲置资金比例,降低委托代理关系引发的代理成本,并向社会传递企业良好的未来发展前景以提升企业经营绩效,即假设一成立。高管薪酬差距与经营绩效回归系数0.136通过1%的显著性水平检验,表明高管薪酬差距与企业绩效显著正相关,扩大企业内部核心高管与非核心高管间的薪酬差距,有助于发挥薪酬差距的激励作用和“锦标赛”效应,缓解高管与股东在企业经营活动中的利益冲突,调动高管提升企业经营绩效的积极性和风险承担意愿。现金股利、高管薪酬差距交互项与企业经营绩效回归系数为-0.321,且在1%的显著性水平上显著,表明现金股利、高管薪酬差距交互项与企业绩效显著负相关,现金股利、高管薪酬差距交互后对企业经营绩效具有负向影响,现金股利和高管薪酬差距对企业经营绩效的提升存在替代效应,即两者互相抑制各自绩效提升机制作用的发挥,导致企业经营绩效出现下降趋势,即假设三成立。

3.4 稳健性检验

为排除数据选取偶然性对实证研究结果的影响,本文以净资产收益率(ROE)代替总资产收益率作为被解释变量,再次运用固定效应回归方法研究现金股利、高管薪酬差距与企业绩效之间的关系。

稳健性结果如表6所示。现金股利、高管薪酬差距与企业经营绩效间的关系未发生明显变化,现金股利与企业绩效显著正相关,高管薪酬差距与企业绩效显著正相关,现金股利、高管薪酬差距交互项与企业经营绩效显著负相关,现金股利、高管薪酬差距对企业绩效的影响存在替代效应,即实证研究结果通过显著性检验。

4 总结

本文以48家体育产业上市公司2014~2018年面板数据作为研究对象,运用固定效应回归分析检验现金股利、高管薪酬差距与企业绩效之间的关系及现金股利、高管薪酬差距是否存在替代效应。研究结果表明:第一,现金股利与企业经营绩效显著正相关,体育产业上市公司可以通过提高现金股利支付水平以提升企业经营绩效。高管薪酬差距与企业绩效显著正相关,扩大企业内部核心高管与非核心高管间的薪酬差距,可以有效发挥高管薪酬的激励作用,缓解高管与股东在企业经营活动中的利益冲突,调动高管提升企业经营绩效的积极性和风险承担意愿,真正实现薪酬差距的激励作用和“锦标赛”效应,从而促使企业高管努力提升经营绩效。第二,现金股利、高管薪酬差距交互项与企业绩效显著负相关,现金股利、高管薪酬差距交互后对企业经营绩效具有负向影响,现金股利和高管薪酬差距对企业经营绩效的提升存在替代效应,会降低各自对企业经营绩效的影响,即两者互相抑制各自绩效提升机制作用的发挥。

基于上述分析,体育产业上市公司应合理设置现金股利支付水平与高管薪酬差距,最大限度发挥现金股利、高管薪酬差距的正向促进作用,不断优化现金股利政策与高管薪酬政策,在降低融资约束及融资成本的同时将管理层利益诉求与公司整体利益紧密结合,降低委托代理的代理成本,激励外界投资者、内部管理层致力于企业长远发展与实现股东财富最大化,深化现金股利、高管薪酬差距对企业经营绩效的正向促进作用。

参考文献:

[1] 马妍妮,苏凯莉,张崇龙.当前上市体育公司融资结构对公司绩效与风险影响研究——兼论最优资产负债率[J].沈阳体育学院学报,2019,38(4):64-69.

[2] 金媛媛,李骁天.体育产业上市公司董事会人力资本对企业绩效的影响[J].北京体育大学学报,2019,42(9):51-59.

[3] 蔡礼彬,罗威.旅游上市公司现金股利政策对企业价值的影响研究——基于多元化经营的调节检验[J].商學研究,2019,26(5):41-54.

[4] 龚光明,龙立.股利支付水平、股利稳定性与企业价值——来自我国A股市场的经验证据[J].财会通讯,2009(27):3-5.

[5] 曹淼,卿松.上市公司现金股利政策与公司绩效关系研究[J].中国集体经济,2015(6):45-46.

[6] 郭雪萌,梁彭,解子睿.高管薪酬激励、资本结构动态调整与企业绩效[J].山西财经大学学报,2019,41(4):78-91.

[7] 翟淑萍,毕晓方,李欣.薪酬差距激励了高新技术企业创新吗?[J].科学决策,2017(6):1-28.

[8] 朱龙健.现金股利、高管薪酬差距与企业绩效[D].重庆:西南大学,2016.

[9] 王春豪,张杰,马俊.精益库存管理对企业绩效的影响研究——来自中国制造业上市公司的实证检验[J].管理评论,2017,29(5):165-174.

[10] 李烨,严由亮.高管薪酬激励、产权性质与企业绩效——基于股权集中度的调节效应[J].工业技术经济,2017,36(9):85-92.

[11] 杨菁菁,程俊威,朱密.双重股权结构对股利政策的影响——基于在美上市的中概股的经验证据[J].金融经济学研究,2019,34(6):17-28.

[12] 宋蔚蔚,仉晓敏.内部控制、自由现金流和现金股利[J].重庆理工大学学报(社会科学),2019,33(3):54-62.

[13] 徐寿福.QFII持股与上市公司股利政策的关系研究[J].财经理论研究,2015(4):40-54.

[14] 高良谋,卢建词.内部薪酬差距的非对称激励效应研究——基于制造业企业数据的门限面板模型[J].中国工业经济,2015(8):114-129.

[15] 何奇学,张昊民.激励还是抑制?高管薪酬差距影响企业绩效的边界条件——人力资本破产成本视角下企业负债和通货膨胀的作用[J].中国人力资源开发,2017(12):19-32.

[责任编辑:郑笔耕]