基础设施领域PPP模式下税收优惠政策探究

2021-10-21张晶张鹏中建铁路投资建设集团有限公司

张晶 张鹏 中建铁路投资建设集团有限公司

引言

随着国家有关部委发布一系列政策推进社会资本通过特许经营等方式参与城市基础设施投资和运营,基础设施PPP项目数量快速增长,而当前政府层面未能完全明确对基础设施类PPP项目支持措施,且未形成健全的税收政策体系,不利于PPP项目的顺利开展。因此本文就该问题进行分析,以期为基础设施领域PPP项目进一步创造良好的税收环境。

一、基础设施领域PPP模式分类

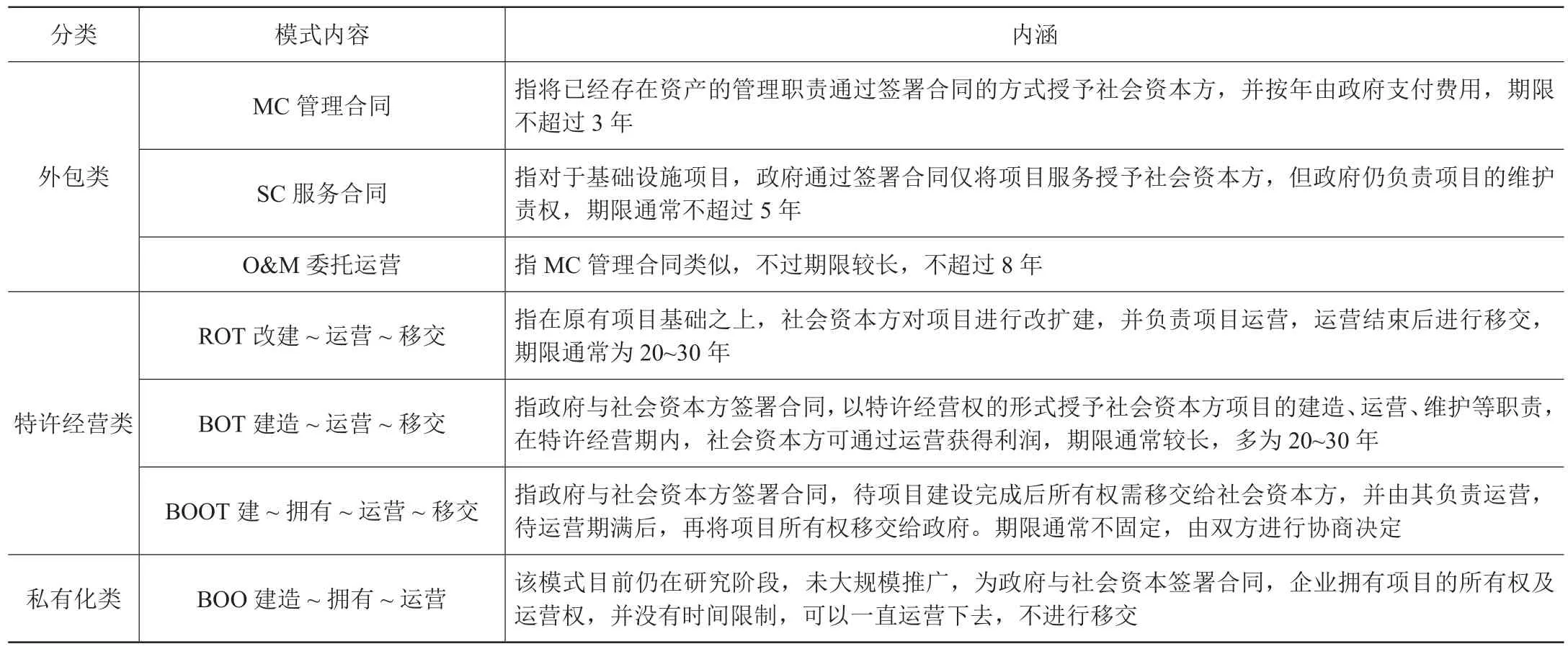

当下,我国正在进行的PPP项目大致可以分为外包类、特许经营类和私有化类三类,根据各类模式的不同特点,所能采取的运作模式也不尽相同。2016年,国家发改委颁布实施《传统基础设施领域实施政府和社会资本合作项目工作导则》,在其中规定以特许经营、政府购买服务作为政府与社会相互配合的模式。此外,指出新开工建设项目应率先考虑以BOT、BOOT和BOO等模式作为首选,而存量建设项目则一般选择用ROT模式。具体模式如表1所示。

表1 基础设施领域PPP模式分类表

二、基础设施领域PPP模式税收优惠政策梳理

目前,我国并没有专门针对PPP项目出台相应的税收优惠文件,而在实际的税务处理中,一般是依照目前现有的税收政策执行。本文主要从单个税种角度梳理基础设施领域PPP模式税收优惠政策。

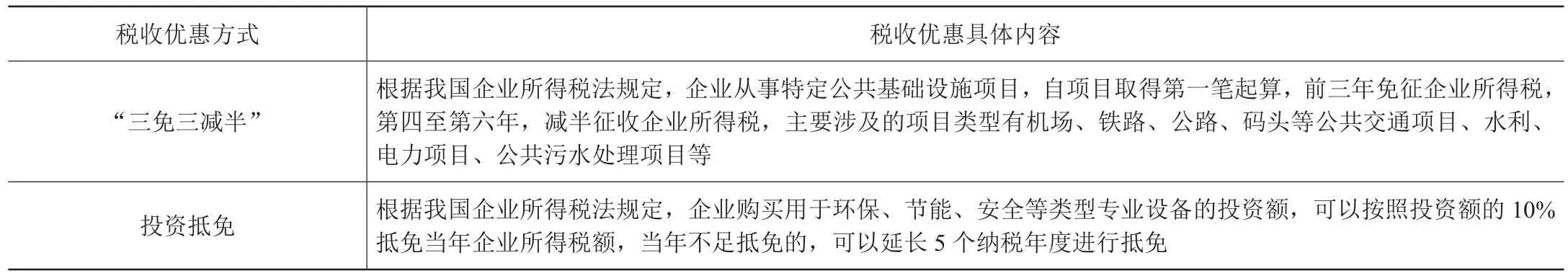

(一)企业所得税政策

当前,我国基础设施领域项目税收优惠政策主要有两类,一是“三免三减半”政策,二是“投资抵免”政策。详细情况如表2所示。

表2 基础设施领域PPP模式企业所得税优惠政策汇总

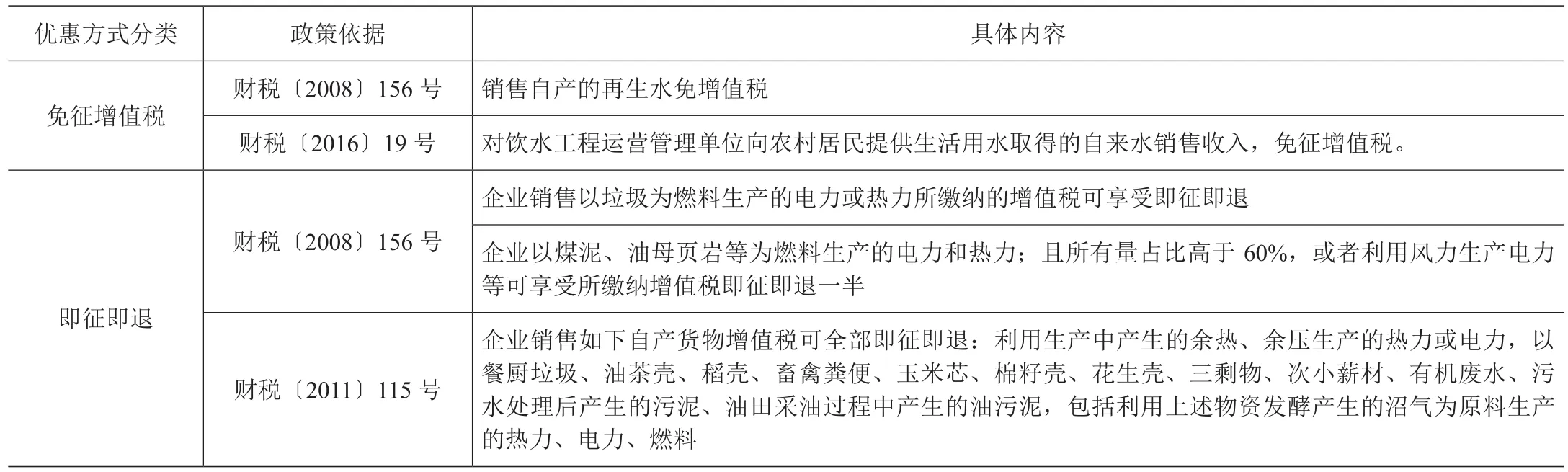

(二)增值税政策

目前,生态环境是国家支持和促进的方向,PPP项目中的污水处理、垃圾处理等涉及环保的项目,通常可以享受增值税税收优惠政策。详细内容如表3所示。

表3 基础设施领域PPP模式增值税优惠政策汇总

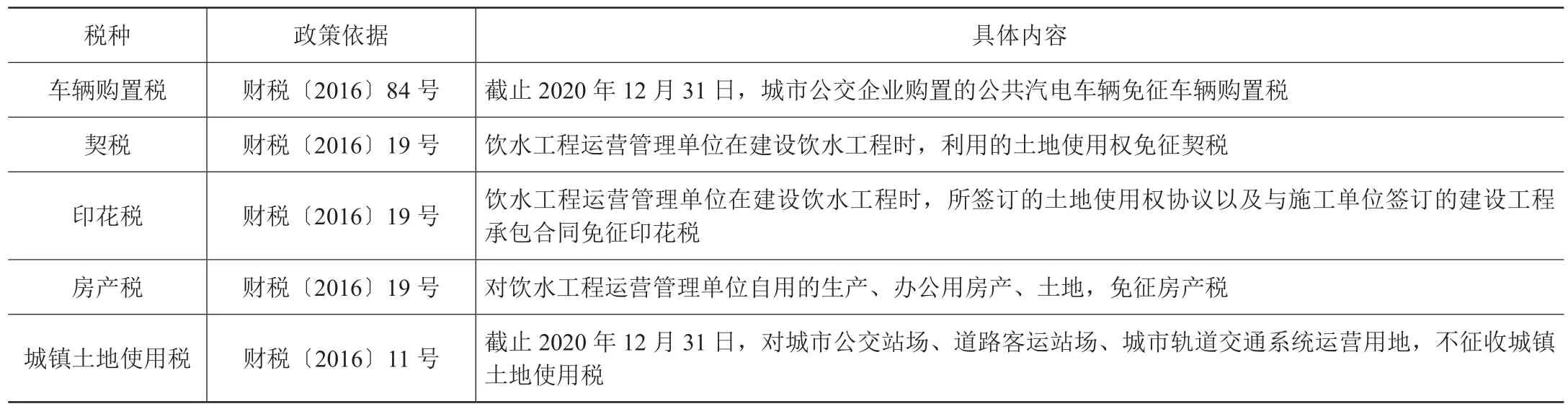

(三)其他相关税收政策

除上述两种情况外,也存在部分其他税种的税收政策,可用于在基础设施领域内PPP模式的税收优惠。详细政策措施表4所示。

表4 基础设施领域PPP模式其他相关税收优惠政策汇总

三、基础设施领域PPP模式税收政策存在的主要问题

(一)缺乏系统性

目前,我国未能形成统一的PPP项目税收优惠体系。由于该类项目的运作模式具有相对多样、回报机制复杂、生命周期长等特点,PPP项目的税务处理相对复杂,其所适用的优惠政策也尚未形成统一指引,进一步影响PPP项目的稳步推进。而从国际上PPP项目发展的模式而言,优化该类项目模式的税收政策能有效提升社会资本运作的效率。因此,健全PPP项目的专项优惠政策应贯穿生命周期的全阶段,而国内当下仍缺乏系统性、普适性的专项优惠政策。

(二)税收政策优惠期间过短

企业所得税的优惠规定是“三免三减半”,即六年的优惠期间,从获得第一笔收入起算,6年可以享受所得税优惠。但基础设施的建设周期相对长,高达10年甚至几十年,加之项目前期资金投入较大,而利润较低。所以,通常项目前期处于亏损状态,6年的所得税优惠时长不足以完全满足项目的顺利运行。

(三)优惠力度不大

目前,根据上文梳理,当前我国基础设施领域PPP项目的主要优惠政策重点集中在环保类项目,对于占比较高的公共交通类项目并未有太多优惠政策,而且“营改增”之后,当前项目贷款服务取得的进项税额无法抵扣,在加强PPP项目在建设期,进行税留底金额往往规模较大,而项目公司需等到项目建成之后取得收入才能进行抵扣,往往对项目前期资金造成一定负担。总体来说,当前基础设施领域PPP项目税收优惠力度较弱。

四、完善实操层面税收激励政策建议

(一)融资环节-推动税收激励政策的不断完善

1.考虑出台政策允许贷款服务增值税抵扣政策

PPP项目所需的资金量较大,而我国全面实施“营改增”政策之后,明确规定贷款服务禁止抵扣进项,从而给PPP项目公司带来巨大的税收压力。建议国家能对银行贷款优惠政策予以完善,如对环保类基础设施项目允许抵扣服务所产生的进项税额;对非公环保类基础设施的PPP项目可以采取就贷款服务产生的进项税额允许部分进项抵扣的政策。既能有效缓解PPP项目融资难、引入成本高的问题,也能为PPP项目的良好发展奠定基础。

2.出台更加有力的以投资抵免企业所得税优惠政策

为了调动社会资本方的积极性,建议政府可以出台更加有力的投资抵免的所得税优惠政策,如对参与企业所得税进行投资抵免、调减所得税税率等。

(二)建设环节-加大税收优惠力度

1.优化进项退税制度

基础设施领域PPP项目建设阶段往往需要企业投入大规模资金,从而带来大规模的进项税,但是项目公司在项目建设阶段往往没有营业收入,无法进行抵扣,从而导致项目进行税额大量留抵,给项目带来资金上的压力,建议考虑出台针对此类PPP项目的进项税退税制度。

2.适当延长企业所得税税收优惠期间

考虑基础设施领域PPP项目周期长,前期往往处于亏损阶段,而“三免三减半”的企业所得税优惠政策主要在项目前期,因此发挥作用不大,建议可以考虑适当延长税收优惠期限。

(三)运营环节-细化政府付费收入的税收政策

运营环节PPP项目往往涉及政府付费收入,而此类收入所得税征收问题,根据当前国家税收政策,政府补助若不征收所得税,则其涉及的支出均不可在税前列支。考虑到为充分发挥税收鼓励政策,建议此项免征所得税收入可允许税前列支。另外基础设施项目往往涉及政府进行价格补贴,而此类收入是否征收所得税暂无明确规定,建议若此项收入为政府履行其职能,项目使用者付费定价明显低于市场定价,则可认定为经营收入,正常纳税;若政府明确说明此类补贴为弥补社会资本资金缺口,其实质为可行性缺口补充,建议定性为免税收入,发挥税收调节作用。

(四)移交环节-设计差异化税收政策

目前我国运营期结束的基础设施领域PPP项目较少,对于此类过程可能产生的税收问题,暂时缺乏明确的税收政策,建议考虑基础设施领域长期性、公共性的特点、按照不同类别设计差异化的税收政策。

结语

近年来,随着国家不断出台政策规范PPP项目的实施,加强基础设施领域PPP项目的风险防控,推动PPP项目高质量发展已成为社会资本方的必然选择。税务风险作为基础设施领域PPP项目的一个重要风险点,企业应当高度重视,在项目全生命周期的各个阶段做好合理应对,充分利用当前税收优惠政策,有效控制税务风险,保障项目利润的顺利实现。