绿色信贷、风险管理文化与商业银行高质量发展

2021-09-29刘昊

刘昊

摘 要:基于绿色信贷与风险管理文化联系的视角,通过构建商业银行发展质量评价指标体系,运用面板SVAR模型对我国商业银行绿色信贷和发展质量之间的关系进行了计量检验。全样本实证结果显示,商业银行发展质量提升,即盈利能力和风险管理水平提高,会推动商业银行开展绿色信贷业务;但绿色信贷业务回报低,开展绿色信贷会提升商业银行运营成本,从而对商业银行发展质量具有负向效应。进一步进行分样本检验发现,国有大型商业银行以及城市商业银行开展绿色信贷业务,在特定时期内会促进商业银行发展质量提升。

關键词: 绿色信贷;风险管理文化;商业银行;高质量发展

中图分类号:F832.4 文献标识码: A 文章编号:1003-7217(2021)05-0002-07

一、引 言

2018年人民银行发布实施《银行业存款类金融机构绿色信贷业绩评价方案(试行)》,将绿色信贷业绩评价结果纳入银行业存款类金融机构宏观审慎考核,标志着我国绿色信贷进入了实质性发展阶段,尤其是在“碳达峰”“碳中和”目标压力下,发展绿色金融成为银行业高质量发展以及促进经济高质量发展的重要组成部分。与此同时,我国商业银行仍不时出现社会关注度高、影响大的金融案件或者风险事件,给我国银行业声誉造成了较大负面影响,我国银行业还需要进一步提升风险管理能力和加强风险文化建设。绿色信贷、风险事件看似孤立且缺乏直接联系,但基于长期经历观察和逻辑分析,绿色信贷与风险管理文化之间构成了表征和内在的关系,并进而决定了商业银行发展质量。商业银行支持发展绿色信贷,往往意味着商业银行保守稳健的风险管理文化和良好的社会责任履行品质,从而有利于形成完善的内部控制环境,保持良好的资产效益和质量。

在绿色信贷研究方面,学者们既有成果十分丰富,涵盖绿色信贷的形成、发展与影响效应。国外学者主要研究如何发挥和促进银行在环境保护与促进经济可持续发展的作用(Campiglio,2016; Schoenmaker and Tilburg,2016;Volz,2017;Punzi,2018)[1-4]。国内学者主要研究绿色信贷对经济和市场主体的影响效应,包括宏观层面的产业结构优化(陈伟光和胡当,2011)[5]、微观层面的企业融资行为(苏冬蔚和连莉莉,2018;雷辉和刘俏云,2020)[6,7],以及绿色信贷对商业银行经营绩效的作用。有证据支持绿色信贷促进了商业银行经营绩效的提升(廖筠等,2019)[8],但也有证据表明绿色信贷抑制了商业银行经营绩效(胡荣才和张文琼,2016)[9]。

在银行风险管理研究方面,自2007年我国引入实施巴塞尔新资本协议以来,学者们围绕商业银行信用风险、市场风险、操作风险以及流动性风险的管理机制、测度计量与预警评估方面进行了大量研究(杨继光和刘海龙,2009;陈颖和纪晓峰,2013;陆静等,2014;皮天雷和杨丽弘,2015)[10-13]。2015年开始,学者们逐步关注影子银行及系统性风险的研究(祝继高等,2016;胡利琴等,2018;任英华等,2020)[14-16]。由于风险管理文化或者信贷文化的不可观测性和难衡量性,作为商业银行风险管理体系重要一环的风险管理文化,无论是理论分析还是实证研究,学者们涉及较少。而健康优秀的企业文化是企业良好内部控制的重要一环,其包含的道德理念与行为标准能够帮助企业控制风险,促进企业稳健发展(吴水澎等,2000;王竹泉和隋敏,2010;郑培等,2020)[17-19]。因此,关注商业银行风险管理文化是拓宽商业银行风险管理研究的新视角。

综上,以绿色信贷与风险管理文化联系的视角研究绿色信贷与银行发展质量的作用机制具有学术创新价值和边际贡献。本文首先拓宽了银行经营绩效的概念。相对于既有研究集中于净资产收益率变量,采用银行发展质量综合评价指标做了更深入研究。根据理论分析框架,绿色信贷不仅仅影响商业银行的财务绩效,更是商业银行风险管理文化的体现,发展绿色信贷会持续推动商业银行风险管理水平的提升。因此,用更综合的银行发展质量指标取代单纯的经营绩效指标进行分析,结论更能凸显绿色信贷的现实价值和意义。其次,采用结构向量自回归模型(SVAR)探讨绿色信贷与银行发展质量的交互影响。SVAR相对于VAR方法,能够将变量之间的当期影响直观体现在模型中。最后,实证部分进一步区分了国有大型商业银行、全国性股份制商业银行和城市商业银行的表现。不同所有制商业银行具有显著不同的产品结构、管理机制、风险偏好政策,势必会对绿色信贷与商业银行发展质量的作用机制产生影响,而这是既有研究普遍忽视的地方。

二、银行业高质量发展内涵及其测度

(一)银行业高质量发展的内涵

银行业高质量发展是一个较新的概念,对其概念的诠释尚无代表性成果及一致性认同,对其探讨可以从金融高质量发展这一更高概念出发。金融高质量发展不仅仅包含金融自身高质量发展,还应体现金融活动支持实体经济实现创新、协调、绿色、开放、共享五大发展(李俊玲等,2019)[20]。高质量的金融发展体现为一个国家或地区金融创新能力的增强、金融风险水平的降低、金融协调度的提高、金融排斥程度的下降、金融效率的提升和金融持续发展能力的增强等方面(刘海瑞和成春林,2018)[21]。就银行业高质量发展而言,廉保华等(2018)认为其内涵可以概括为:以提升效率和质量为核心,最终实现规模、结构、质量、效益、客户、服务六个方面的协调发展[22]。

借鉴学者们对金融高质量发展内涵的研究,可提出银行业高质量发展的内涵是:银行业高质量发展是商业银行可持续发展的一种理想状态,表现为供给端的良好经营绩效和稳健风险管理,需求端的对实体经济发展的有效支持,以及为达到供给端和需求端目标协同而采取的更高效率和更高质量的发展路径与模式。这一概念的界定与党中央国务院提出的金融支持实体经济、有效防范系统性金融风险以及深化金融改革三大金融发展任务相呼应。

(二)银行业高质量发展的评价指标体系

对应于银行业高质量发展的科学内涵,银行业高质量发展的评价指标体系可以从三个维度展开。供给端为银行业自身发展质量评价指标,主要包含经营绩效和风险管理;需求端为服务实体经济,主要包含支持民营经济、普惠金融、绿色金融与科技金融;发展路径与模式包括金融科技、产品创新等。

本研究不对银行业高质量发展评价指标体系全面展开分析,而紧紧围绕绿色信贷与银行业自身发展质量的动态交互影响关系,着重对银行业自身发展质量评价指标进行分析。具体而言,借鉴国际通用的商业银行监管评级办法,构建银行业发展质量评价指标体系。

CAMELS信用评级指标体系是美国金融监管局对商业银行业务经营、信用状况的一套科学性和规范化的综合评价制度。包括六项考核指标,资本充足率、资产质量、管理水平、盈利能力、流动性以及市场风险敏感度。CAMELS评价指标体系以银行综合风险管理能力为导向,兼顾了银行的内部控制、经营能力和风险管理水平,是评价银行业健康状况的有效分析模型。我国监管机构制定的《商业银行监管评级内部指引(试行)》也主要借鉴了CAMELS信用评级指标体系。从六项评价指标看,完全涵盖上述界定的银行业自身发展质量两个方面(经营绩效和风险管理)的指标。因此,主要在CAMELS信用评级指标体系基础上,分析度量银行业自身高质量发展。

在CAMEL信用评级体系里,管理水平属于定性分析,需要监管机构根据日常监管情况进行综合评定,不予考虑。同时,市场风险敏感度计算較为复杂,外部难以获取,因此也不考虑。故采用资本充足率、资产质量、盈利能力和流动性四个方面的指标综合评价银行业自身发展质量。这四项指标兼顾了经营绩效和风险管理能力,可以有效衡量我国银行业自身高质量发展水平。有关资本充足率、资产质量、盈利能力和流动性方面的量化指标见表1。

由于总资产收益率和加权净资产收益率、资本充足率和一级资本充足率高度相关,指标计算及指示价值存在相似性,故二者取一,最终建立的评价指标体系包括,加权平均净资产收益率 ROE与成本收入比CIR、资本充足率CAR、不良贷款率NPLR及其拨备覆盖率PCR、存贷比LDR与流动性比率CR。综合评价银行业发展质量时,给予不同指标赋予相应权重。

三、绿色信贷与银行业高质量发展的作用机制

(一)绿色信贷对银行业发展质量的作用

商业银行对绿色信贷的支持意味着稳健保守的风险文化,短期内或降低资产收益,但长期内提升资产质量。对绿色信贷的支持,会侵占其他行业的信贷资源,尤其是对立面的“两高一剩”行业贷款;对绿色信贷的支持,意味着更多的合规约束和严格的评审条件;对绿色信贷的支持,往往意味着管理层稳健保守的经营风格。

首先,发展绿色信贷会帮助商业银行拓展新增业务机会,规避高风险高收益的传统项目。随着我国经济发展迈向高质量增长阶段,对节能环保与战略性新兴产业的投资发展迅速,从而产生大量的融资需求。商业银行通过拓展绿色信贷业务可以保持市场规模的稳步提升,从而保持商业银行的盈利水平。但另一个层面,绿色信贷新增业务机会可能会带来商业银行短期经营绩效的下降。商业银行将信贷资源投入绿色信贷项目,意味着商业银行会在其他业务领域进行压缩,尤其是重视绿色信贷业务的商业银行会对“两高一剩”行业实施退出策略,而“两高一剩”行业相对于绿色信贷其接受的融资成本较高,因此发展绿色信贷可能会在短期降低商业银行的资产收益率。

其次,发展绿色信贷也会对商业银行的授信评审理念和评审效率产生影响。商业银行介入绿色信贷业务,意味着商业银行需要对新业务有适应的过程,比如说评审政策的制定、评审效率与评审尺度的把握,这是一个学习的过程,在学习的过程中可能会对业务的发展速度产生影响。此外,在传统项目审批上,对绿色发展理念的贯彻,也会促使商业银行更为关注项目对环境的影响以及借款人本身的环境法律遵循情况。

最后,商业银行对绿色信贷的支持是稳健保守经营文化的体现。稳健是商业银行发展的关键属性。稳健保守的经营文化与有效的内部控制,在长期内会提升商业银行的资产质量,并保守长期稳定的盈利水平。就绿色信贷项目本身,绿色信贷项目是政府产业政策鼓励发展的产业,相对于传统产业具有政策优势,且大量的节能环保项目为政府投资,因此虽然信贷融资成本低,但项目信用风险也低。这一结论可以从银监会披露的绿色信贷不良率得到确认。商业银行发展绿色信贷意味着商业银行有更高的环境责任,更稳健的业务发展理念和风险控制文化,因此绿色信贷占比高的银行往往意味着更高的风险控制质量。

综上分析,建立假说1。

假说1 从短期业务机会和运营成本来看,绿色信贷对商业银行的发展质量会产生不确定性的影响,但对绿色信贷的支持以及绿色发展理念的贯彻,意味着商业银行稳健保守的经营文化,在长期内会提升商业银行的资产质量,促进银行业高质量发展。

(二)商业银行发展质量对绿色信贷的影响

良好的盈利能力和资产质量,意味着商业银行各项业务能够健康有效发展,商业银行资本不会因为过多的不良资产受到侵蚀,从而为商业银行发展低利润率的绿色信贷业务提供宽松的环境。在良好的盈利能力和资产质量背景下,商业银行不会过多背负业务扩张的压力,从而降低从事高风险高收益业务的冲动,而且保证了商业银行向绿色信贷项目倾斜资金和财务资源。

实际上,过去十年以来商业银行大量的金融业务创新,表外业务扩张,衍生出诸多的问题,给商业银行的利润带来了较大波动,从而影响了商业银行从事绿色信贷业务的积极性。商业银行通过资产负债表科目之间的腾挪,进行监管套利,资金在银行间空转,信贷资源投向了房地产、融资平台等传统行业,而对低回报的绿色信贷项目造成了融资压制,也影响了企业进行环保技术改造的主动性。

因此,建立假说2。

假说2 商业银行实现高质量发展,具备良好的盈利能力、资产质量和风险管理能力,会促进绿色信贷业务的开展。

四、模型设定与样本变量

(一)模型设定

采用结构VAR(SVAR)模型来实证研究绿色信贷与银行业发展质量的关系。模型如下:

A(I-Γ.1L-…-ΓpLp)y.t=Au.t=Bε.t(1)

其中,y.t=DGLP.t,DFS.tT,DGLP.t表示t期银行绿色信贷占比与上一期值差分,DFS.t为t期银行高质量发展测度指标与上一期值差分。L为滞后算子,p为滞后阶数。矩阵A反映了DGLP.t与DFS.t的当期互动。u.t为简化式扰动项,ε.t为结构式扰动项,协方差矩阵被标准化为单位阵,假设其服从多维正态分布。B为2×2矩阵。在内生变量取差分条件下,各样本自身固定效应及时序不变变量得到有效控制。

即建立了SVAR的“AB模型”,通过对矩阵A、B施加短期约束来分析绿色信贷与商业银行高质量发展的动态交互关系。结果主要通过结构脉冲响应函数来呈现变量对冲击的反应。

(二)样本与变量

选择国有大型商业银行、全国性股份制商业银行、城市商业银行作为研究对象,具体包括工商银行、农业银行、中国银行、建设银行、交通银行、招商银行、浦发银行、中信银行、兴业银行、光大银行、华夏银行、平安银行、北京银行、南京银行、宁波银行、江苏银行16家上市公司,样本时间点自2008-2019年,样本观察数共计154个(由于部分银行某些年份绿色信贷数据未明确公布,故样本为非平衡面板数据)。

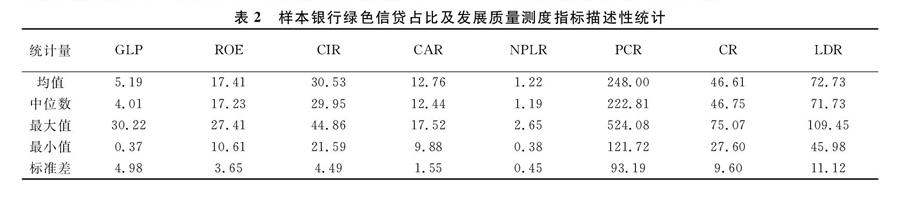

根据第二部分介绍,采用资本充足程度、资产质量、盈利能力和流动性综合评价银行业自身发展质量。盈利能力指标包括加权平均净资产收益率 ROE与成本收入比CIR,资本充足程度指标为资本充足率CAR,资产质量指标包括不良贷款率NPLR及其拨备覆盖率PCR,流动性指标包括存贷比LDR与流动性比率CR。各评价指标及绿色信贷占比GLP变量描述性统计结果见表2。

(三)我国商业银行发展质量评价

研究变量变化趋势发现,2008-2019年间,我国商业银行的加权平均净资产收益率ROE基本呈现下滑态势,但同时运营效率指标成本收入比CIR也呈现下降趋势,表明商业银行运营效率得到提升;资本充足率波动较大,2012年各商业银行资本充足率比例普遍下降,2017年开始,商业银行资本得到不断补充;不良贷款率2012年开始不断提升,当前仍维持较高水平,与之对应,拨备覆盖率2012年开始不断下降,但自2017年开始得到提升;流动性比率变化不规则,但总体处于监管要求,且2017年开始得到提升,商业银行加强流动性管理,同时随着2015年存贷比监管指标的放开,各商业银行存贷比快速发散。

各评价指标从不同维度对商业银行发展质量进行了展示,为进一步凝练并更加简洁又综合评价商业银行发展质量,在各评价指标基础上构建综合评价指数。综合评价的关键,一是指标的标准化处理,使得指标能够横向加总;二是指标权重的设定,使加总后的指标能够科学合理判断各银行的位序。

1.变量标准化。

标准化处理是一项谨慎的兼具科学性与艺术性的工作,需要结合各指标的实际经济含义进行,否则会产生常识性谬误,如有些研究采用正态标准化处理,会放大比较对象的差异,如ROE为15%与ROE为20%可能都属于良好表现,但如果通过粗糙的标准化处理,二者得分会产生很大差距。针对不同指标的经济意义,借鉴监管在指标上下限以及评价等级区间的规定内容,对评价子指标进行标准化处理。标准化处理后的指标得分在(0,100)区间。

2.变量权重设定。

变量指标权重参考《商业银行监管评级内部指引(试行)》确定。根据该指引,资本充足状况、资产质量状况、管理状况、盈利状况、流动性状况、市场风险状况六个要素的权重分别为20%、20%、25%、10%、15%、10%。结合专家意见建立评价指标权重如下:加权平均净资产收益率ROE权重15%、成本收入比CIR权重10%、资本充足率CAR权重25%、不良贷款率NPLR权重15%、拨备覆盖率PCR权重15%、存贷比LDR权重10%、流动性比率权重10%。

3.商业银行发展质量综合评价结果。

通过变量标准化处理及权重设定,加总计算出样本商业银行发展质量指数。最终指数显示出我国商业银行发展质量呈现出规律性特征。2009-2012年我国商业银行发展质量总体呈现上行态势,2012-2016年我国商业银行发展质量呈现下降趋势,2017年后商业银行发展质量开始回升。

五、实证结果与讨论

(一)实证结果

SVAR模型的回归参数经济意义通常难以解释,分析注意力主要集中于脉冲响应函数,即内生变量对于变量外生冲击的平均反应。在本研究中,即关注外生冲击对商业银行发展质量以及绿色信贷的效应。SVAR模型将变量间的即期影响也考虑在内。实证结果显示,面板SVAR模型是平稳的,在长期内冲击的效应收敛到0。这意味着冲击是暂时的,在长期内内生变量会回到既定趋势。

对商业绿色信贷的冲击可能来自多个方面。一部分压力或者动力来自监管政策的引导。我国自2007年开始将环保政策法规纳入商业银行信贷风险评估,2013年开始正式建立绿色信贷统计制度,统一规范了商业银行发展绿色信贷业务口径。2018年将绿色信贷业绩评价结果纳入商业银行宏观审慎评估体系。但由于我国大部分商業银行没有加入“赤道准则”银行体系,对绿色信贷业务的发展商业银行拥有大部分的自主权,商业银行经营策略的变化都可能对绿色信贷的业务的持续性产生影响。

根据前述绿色信贷与银行业发展质量作用机制,商业银行绿色信贷业务在短期会影响商业银行的盈利能力,从而影响商业银行发展质量,而商业银行发展质量的提升会激励商业银行从事绿色信贷业务,践行社会责任。因此,绿色信贷占比对商业银行发展质量的影响在当期会呈现,而商业银行发展质量对绿色信贷占比的影响当期可能不明显。按此假设对矩阵A施加约束。

脉冲响应函数显示,商业银行发展质量的提升会促进商业银行发展绿色信贷业务,且对于商业银行发展质量1单位的外生冲击(使用的是Cholesky分解正交化脉冲),在第4年会促进绿色信贷业务占比增加达到峰值0.23。但是绿色信贷业务对商业银行发展质量具有负面影响,尤其是第一年对于绿色信贷占比1单位的冲击,会降低当期银行业发展质量0.4,见图1。

(二)分样本估计结果

上述SVAR估计的一个缺陷是对不同类型的商业银行个体施加同质性假设。但实际上,由于所有制关系、管理机制、资产规模等不同,国有大型商业银行、全国性股份制商业银行、城市商业银行绿色信贷业务可能表现出不同的机制模式。因此,进行分样本对比分析。

脉冲响应函数显示,国有大型商业银行发展质量的冲击对绿色信贷业务的后续影响呈现出正负效应交替出现的现象。具体表现为发展质量的冲击在未来第一年会提升绿色信贷业务占比,第二年降低绿色信贷业务占比,国有商业银行的业务调节节奏有一定的波动性。而且不同于全样本,国有商业银行绿色信贷业务占比的冲击对商业银行发展质量在当年和次年呈现正影响,见图2。

全国性股份制商业银行样本脉冲响应函数显示一个显著不同的特点,商业银行发展质量的冲击会降低绿色信贷占比,即股份制商业银行自身发展质量越佳,越没有动力从事绿色信贷业务,见图3。这种现象并不奇怪,股份制商业银行具有盈利和排名的强烈冲动,近些年股份制商业银行不断发展表外业务、票据业务、金融市场业务是这种现象的有力注解。

城市商业银行样本脉冲响应函数显示了与全国股份制商业银行同样的现象。但与全国性股份制商业银行不同之处在于,对于绿色信贷占比的冲击,城商行的发展质量第一年反应为负,但自第二年开始,呈现正反应,见图4。而全国股份制商业银行一直呈现负反应。绿色信贷对商业行业银行发展质量的正向效应在城商行得到体现。

(三)稳健性检验

根据理论分析,商业银行发展绿色信贷业务是商业银行稳健风险管理文化的重要外在表现。尽管绿色信贷业务具有低风险特征,但同时绿色信贷业务也属于低收益业务,因此综合盈利能力和资产质量的商业银行发展质量综合指数与绿色信贷占比之间的关系就可能存在不确定性,这或许取决于盈利能力和资产质量的权重。另一个层面,商业银行盈利能力的提升可能并非代表商业银行高质量发展,而是可能对实体经济抽血过多,普惠金融支持不足等原因造成。因此,选择改变商业发展质量评价指数的测度来进行以上实证模型的稳健性分析。具体而言,将盈利能力指标剔除,将其权重平均分配与其他指标,重新构建商业银行发展质量综合评价指数。新的估计结果同样显示,商业银行发展质量的正冲击会促进商业银行发展绿色信贷业务,绿色信贷业务正冲击对商业银行发展质量具有负面效应。

替换变量后,对于商业银行发展质量的1单位外生冲击,在第4年会促进绿色信贷业务占比增加0.24,略高于原SVAR模型结果0.23。对于绿色信贷占比1单位的外生冲击会影响当期银行业发展质量0.4,与原SVAR模型结果相同。但是替换变量后,响应峰值的标准差(置信区间)有所扩大。

六、结 论

理论分析部分建立了一个理论假说,商业银行对绿色信贷业务的支持反映了商业银行更加稳健的风险管理文化。基本观点是绿色信贷占比的提升短期内會对商业银行的盈利水平产生影响,长期内会提升商业银行资产质量,而商业银行发展质量的提升会增加开展绿色信贷业务的动力。

通过构建SVAR模型实证分析,得出基本事实是,绿色信贷业务对商业银行发展质量具有负向的影响,商业银行发展质量则对绿色信贷业务具有正向效应。在对样本进一步细分后,发现对于国有大型商业银行和城市商业银行来讲,绿色信贷对商业银行发展质量并非一直是负向影响,对于国有大型商业银行而言,来自绿色信贷的冲击在初期会促进商业银行发展质量的提升,而对城市商业银行后期会促进商业银行发展质量的提升。但是全国性股份制商业银行仍旧体现出绿色信贷业务对商业银行发展质量具有负向影响。通过变更商业银行发展质量的测度方式,仍然得出一致的结论。

实证结果并未完全否定理论假说,至少对于国有商业银行和城市商业银行而言,绿色信贷对商业银行发展质量的正向影响是存在的。由于全国性股份制商业银行占据了大部分样本,因此全样本实证结果主要取决于全国性股份制商业银行的研究结论。全国性股份制商业银行绿色信贷业务对其发展质量具有负向影响的实证结果,一方面可能来自样本量时间跨度的限制(差分后样本观察点时间跨度大多数为2012-2019),变量自身趋势的影响被低估(最优滞后阶数受限制),另一个原因可能来自样本银行(除采用赤道原则的兴业银行)绿色信贷数据占比偏低(中位数仅为4.01%),其估计参数显著性不高(p值大于0.1)。

可以预见,在实现“碳达峰”“碳中和”目标推进背景下,伴随着我国经济结构转型升级,新能源汽车行业及其他环保制造业快速发展,绿色信贷业务会更加得到商业银行支持。由于专门的绿色信贷统计口径较为严格,商业银行绿色信贷业务占比未来几年可能仍然较低。但关注绿色信贷的意义不仅在于统计数据,信贷审批的绿色发展理念更为重要。环保意识的增强,环境法规风险的规避,稳健经营理念的重塑,这些应成为商业银行高质量发展的重要基础和内容。

参考文献:

[1] Campiglio E. Beyond carbon pricing: The role of banking and monetary policy in financing the transition to a low-carbon economy[J]. Ecological Economics, 2016,121(1):220-230.

[2] Schoenmaker D, Tilburg R V. What role for financial supervisors in addressing environmental risks?[J]. Comparative Economic Studies, 2016, 58(3):317-334.

[3] Volz U. On the role of central banks in enhancing green finance[R]. Geneva: UN Environment Inquiry Working Paper, 2017, No.01.

[4] Punzi M T. Role of bank lending in financing green projects: A dynamic stochastic general equilibrium approach[R]. Tokyo:ADBI Working Papers, 2018,No. 881.

[5] 陈伟光,胡当.绿色信贷对产业升级的作用机理与效应分析[J].江西财经大学学报,2011(4):12-20.

[6] 苏冬蔚,连莉莉.绿色信贷是否影响重污染企业的投融资行为?[J].金融研究,2018(12):123-137.

[7] 雷辉,刘俏云.基于四阶段DEA模型的绿色低碳企业融资效率研究[J].财经理论与实践,2020,41(3):72-78.

[8] 廖筠,胡伟娟,杨丹丹.绿色信贷对银行经营效率影响的动态分析——基于面板VAR模型[J].财经论丛,2019(2):57-64.

[9] 胡荣才,张文琼.开展绿色信贷会影响商业银行盈利水平吗?[J].金融监管研究,2016(7):92-110.

[10]杨继光,刘海龙.商业银行组合信用风险经济资本测度方法研究[J].金融研究,2009(4):143-158.

[11]陈颖,纪晓峰.流动性风险管理新工具的背景与影响:基于危机视角的考察[J].国际金融研究,2013(9):89-96.

[12]陆静,王漪碧,王捷.贷款利率市场化对商业银行风险的影响——基于盈利模式与信贷过度增长视角的实证分析[J].国际金融研究,2014(6):50-59.

[13]皮天雷,杨丽弘.商业银行的操作风险、声誉效应与市场反应[J].国际金融研究,2015(2):77-87.

[14]祝继高,胡诗阳,陆正飞.商业银行从事影子银行业务的影响因素与经济后果——基于影子银行体系资金融出方的实证研究[J].金融研究,2016(1):66-82.

[15]胡利琴,胡蝶,彭红枫.机构关联、网络结构与银行业系统性风险传染——基于VAR-NETWORK模型的实证分析[J].国际金融研究,2018(6):53-64.

[16]任英华,谢佳汇,周金龙,等.基于复杂网络的商业银行流动性风险评价[J].湖南大学学报(社会科学版),2020,34(4):65-73.

[17]吴水澎,陈汉文,邵贤弟.企业内部控制理论的发展与启示[J].会计研究,2000(5):2-8.

[18]王竹泉,隋敏.控制结构+企业文化:内部控制要素新二元论[J].会计研究,2010(3):28-35,96.

[19]郑培,李亦修,何延焕.企业社会责任对财务绩效影响研究——基于中国上市公司的经验证据[J].财经理论与实践,2020,41(6):64-71.

[20]李俊玲,戴朝忠,吕斌,等.新时代背景下金融高质量发展的内涵与评价——基于省际面板数据的实证研究[J].金融监管研究,2019(1):15-30.

[21]刘海瑞,成春林.金融发展质量的内涵——基于动力、过程、结果维度的研究[J].南方金融,2018(7):3-11.

[22]廉保华,高磊,朱丽丽,等.商业银行高质量发展评价体系构建与应用研究[J].金融监管研究,2018(12):17-33.

(责任编辑:厉 亚)

Green Credit, Risk Management Culture

and High-quality Development of Commercial Banks

LIU Hao1,2

(1.Yangtze Industrial Economic Institute, Nanjing University, Nanjing, Jiangsu 210093, China;

2. Wenzhou Base, National Institute for Finance and Development, Wenzhou, Zhejiang 325035, China)

Abstract:Based on the perspective of the connection between green credit and risk management culture, this paper constructs an evaluation index system for the development quality of commercial banks, and uses panel SVAR model to test the relationship between green credit and development quality of commercial banks in China. The full sample empirical results show that the improvement of the development quality of commercial banks, namely the improvement of profitability and risk management level, will promote the green credit business of commercial banks; however, the return of green credit business is low, and the development of green credit will increase the operation cost of commercial banks, which has a negative effect on the development quality of commercial banks. Further sub-sample test shows that the green credit business of large state-owned commercial banks and urban commercial banks will promote the development quality of commercial banks in a specific period.

Key words:green credit; risk management culture; commercial bank; high-quality development

收稿日期: 2021-03-28; 修回日期: 2021-05-08

基金項目: 国家社会科学基金项目(19FGLB042)

作者简介: 刘 昊(1984—),男,山东莒县人,经济学博士,南京大学长江产业经济研究院研究员,国家金融与发展实验室温州基地副主任,研究方向为财政金融理论。