论普通债券的价值评估

2021-09-18张志强

【摘要】资产价值是金融研究的核心, 普通债券是金融中最简单的资产或证券。 然而长期以来, 在金融理论与实践越来越复杂和高深的同时, 普通债券的价值计算问题其实并没有得到正确解决。 本文通过理清相关概念和逻辑, 更正目前流行模型在考虑付息频率和应计利息方面的错误, 得出正确的债券总价和净价模型。 该模型是基于严谨逻辑的封闭解模型, 而且可以通过实例计算验证模型的正确性, 即在平价情况下, 计算出的债券净价在各个日期都等于面值。

【关键词】普通债券;债券价值;付息频率;应计利息

【中图分类号】F230.9 【文献标识码】A 【文章编号】1004-0994(2021)18-0029-6

一、普通债券的要素

未来收益折现是金融中计算价值的通行方法。 可以说, 所有资产或证券的价值都是其未来(期望)收益的总现值。 因此, 未来收益的确定性也就在一定程度上决定了相应资产价值评估的难度。 与其他资产和证券相比, 普通债券的未来收益即是其利息和本金, 由于在归还或利益次序上在先, 且利率和本金固定, 其确定性最大, 价值评估也就最简单。 因此, 普通债券价值往往是财务、金融课本和教学中探讨资产价值的起点。 所谓普通债券, 是指不含有特殊条款的固定利率债券。 特殊条款是指“可转换”“可赎回”等带期权特性的条款。 加入这类条款后, 债券未来收益的不确定性和评估难度大大增加。 可见, 普通债券价值评估是各种复杂债券价值评估的基础。 本文专注于普通债券的价值评估。 为简化称谓, 以下如果没有特别说明, 债券就指普通债券。

如同其他资产和证券的价值一样, 债券的价值也取决于其风险和收益。 在运用未来收益折现的方法计算债券价值时, 债券的风险决定了计算中所用的贴现率, 而债券的收益取决于债券的面值、利率、期限和付息频率这四大要素: (1)债券面值M, 指债券所标明的票面价值, 是发行方承诺在债券到期时应偿还的本金, 也是计算债券每年利息的依据。 (2)票面利率r, 也称为息票利率, 是债券年利息与面值的比率, 发行方在债券有效期内按照这个利率支付债券利息, 即: 每年利息I=rM。 (3)债券期限n, 也称为债券的有效期, 是发行方偿还债券本金的期限。 具体有两个含义: 一是债券规定的有效期; 二是债券的剩余有效期。 在债券的有效期内, 债券的面值和利率会保持不变, 但债券的剩余期限会随着时间的推移逐渐缩短。 (4)付息频率m, 指每年支付债券利息的次数。 每年付息多次意味着投资者可以获得更多的利息增值收益或货币时间价值, 因此实际收益会有所增加。 每年付息一次或两次是现实中常见的情况。

上述四个要素决定了债券的收益, 并与风险一起决定了债券的价值。 按照金融计算的惯例, 以贴现率的大小反映风险的高低, 用贴现率对未来的收益进行折现并加总得出债券的价值(这也是综合考虑风险与收益的最佳方式)。 贴现率也可称为市场或投资者对该债券合理要求的收益率, 即与市场上无风险利率以及该债券的风险相匹配的收益率①。

二、常用计算模型

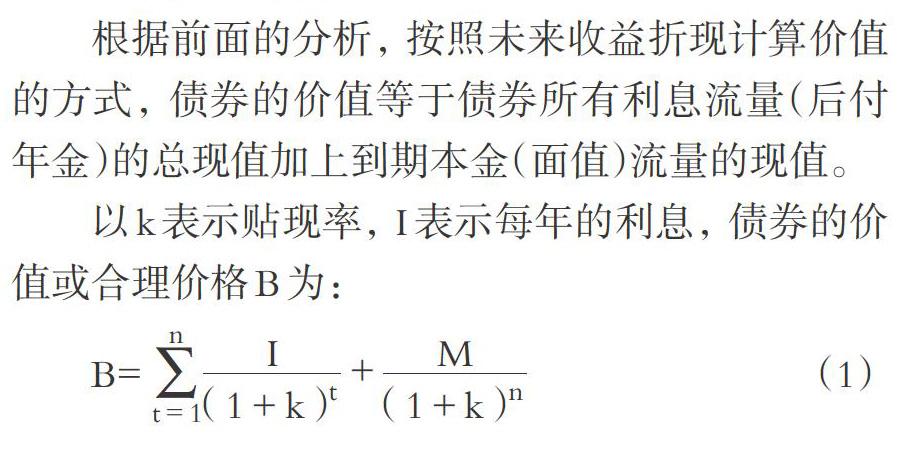

根据前面的分析, 按照未来收益折现计算价值的方式, 债券的价值等于债券所有利息流量(后付年金)的总现值加上到期本金(面值)流量的现值。

以k表示贴现率, I表示每年的利息, 债券的价值或合理价格B为:

B=[t=1nI(1+k) t+M(1+k) n] (1)

公式(1)是一年付息一次情况下债券价值的模型, 代表最简单情况下的债券价值, 可称为基本模型。 在此基础上, 有必要考虑一年付息两次或多次情况下债券价值的模型。

债券的利息发放有一个惯例: 无论一年付息几次, 各次利息数额都相等, 时间上都是等距离间隔。 比如, n年中每年发放利息I的债券, 在一年付息两次的情况下, 就相当于是在2n个半年中, 每半年发放利息I/2。 于是, 目前业内流行的模型这样考虑付息频率的影响: 将每年利息除以2得出每半年利息, 同时将年贴现率除以2得出半年的贴现率, 将到期年数乘以2得出债券的持续期数即以半年为一期的期数。 这样调整后, 债券价值模型变为:

B=[t=12nI/2(1+k/2) t+M(1+k/2) 2n] (2)

当然, 如果一年付息m次, 那么债券價值模型变为:

B=[t=1mnI/m(1+k/m) t+M(1+k/m) mn] (3)

然而, 公式(1) ~ 公式(3)中的t只能取整数, 根据这些模型只能计算债券在有限个时点的价值, 即在每年年初或每期期初的价值, 而不能计算任意时点的债券价值。 因此, 对于评估债券价值而言, 仅掌握这些模型是远远不够的。

按照业内认可的理解, 债券在任意时点的价值不但包含未来所有整数期的本息, 还包含目前非整数期的应计利息。 应计利息是从上一利息支付日到交易日产生的利息收入, 其只是账面收入, 不是实际收入, 因为还没有到利息发放日。 不包含应计利息的债券价值称为债券净价(clean price); 包含应计利息的债券价值称为债券总价或全价(dirty price or total price)。 目前世界上多数债券市场都按照净价报价, 按照总价交易或结算。 净价能真实反映债券价值的变动情况, 有利于投资者分析和判断债券价格或价值走势。 在债券风险和收益不变的情况下, 债券真实价值也不应发生改变, 但随着下次利息支付日期的临近, 债券总价自然会上升。 因此, 只看总价容易使人产生债券升值的错觉; 只有净价变动, 才表明债券真实价值发生了变化。

为方便思考和说明, 设想一个基准案例: 某公司在2021年1月1日发行债券, 面值为100元, 期限为5年(2026年1月1日到期), 票面利率为6%, 从2022年开始, 每年1月1日发放一次利息(6元)。 假设合适的贴现率为6%, 则债券为平价发行, 发行当天价值和市场价格都为100元。 假设包括贴现率在内的所有条件都保持不变, 则在不考虑年内货币时间价值的情况下, 该债券在2021年6月30日的价值应该为103元, 在2021年12月31日的价值应该为106元。 当然, 到2022年1月1日, 因为刚刚发放过6元利息, 下次利息还要等一年, 价值应该为100元。 同样, 在2022年6月30日、2022年12月31日以及2023年1月1日债券的价值也应该分别为103元、106元和100元。

此处6月30日的3元和12月31日的6元都是债券的应计利息。 在市场上无风险利率和公司自身风险收益不变的情况下, 债券价值在一年中从100元逐渐上升到106元, 完全是应计利息的影响, 并不代表其真实价值的变动或走势。 那么, 如何计算应计利息呢? 业内同样有流行的计算公式(这也是全世界流行的公式)[1] , 即:

应计利息=债券面值×票面利率÷365天×计息天数 (4)

上例中, 到2022年6月30日, 如果按具体债券持有天数计算, 应计利息并不是正好为3元。 已计息天数=30+28+31+30+31+30=180(天)②, 因此债券应计利息=100×6%÷365×180=2.96(元)。

三、关于付息频率和应计利息的考虑

由上文的分析可知, 上述业内流行的考虑付息频率和应计利息的公式都不完全正确。

1. 关于付息频率的考虑。 在付息频率方面, 将每次付息换算为I/m和将付息期数改为mn期都没有问题, 因为这符合实际也符合国际惯例。 但是, 不能将每期贴现率改为k/m, 因为(1+k/m)m?1+k, 这意味着年贴现率不是k了。 换句话说, 公式(2)和公式(3)中每期的贴现率是错误的。 在其他因素不变的情况下, 一年中付息频率的增加并不影响年贴现率。

模型的错误当然会导致计算结果的错误。 在上述例子中, 如果其他条件不变, 而将付息频率改为一年付息两次, 即每半年付息一次, 按照公式(2), 计算结果仍然是100元。 但是, 改为一年付息两次, 投资者每年可以额外获得3元钱半年的利息。 显然, 债券价值应该有所上升。 因此, 上述模型的错误即便不能通过分析发现, 也很容易在使用中发现。 事实上, 按照公式(2)和公式(3)的计算, 原来折价的债券会因为增加付息频率而降低价值, 这显然非常荒唐。

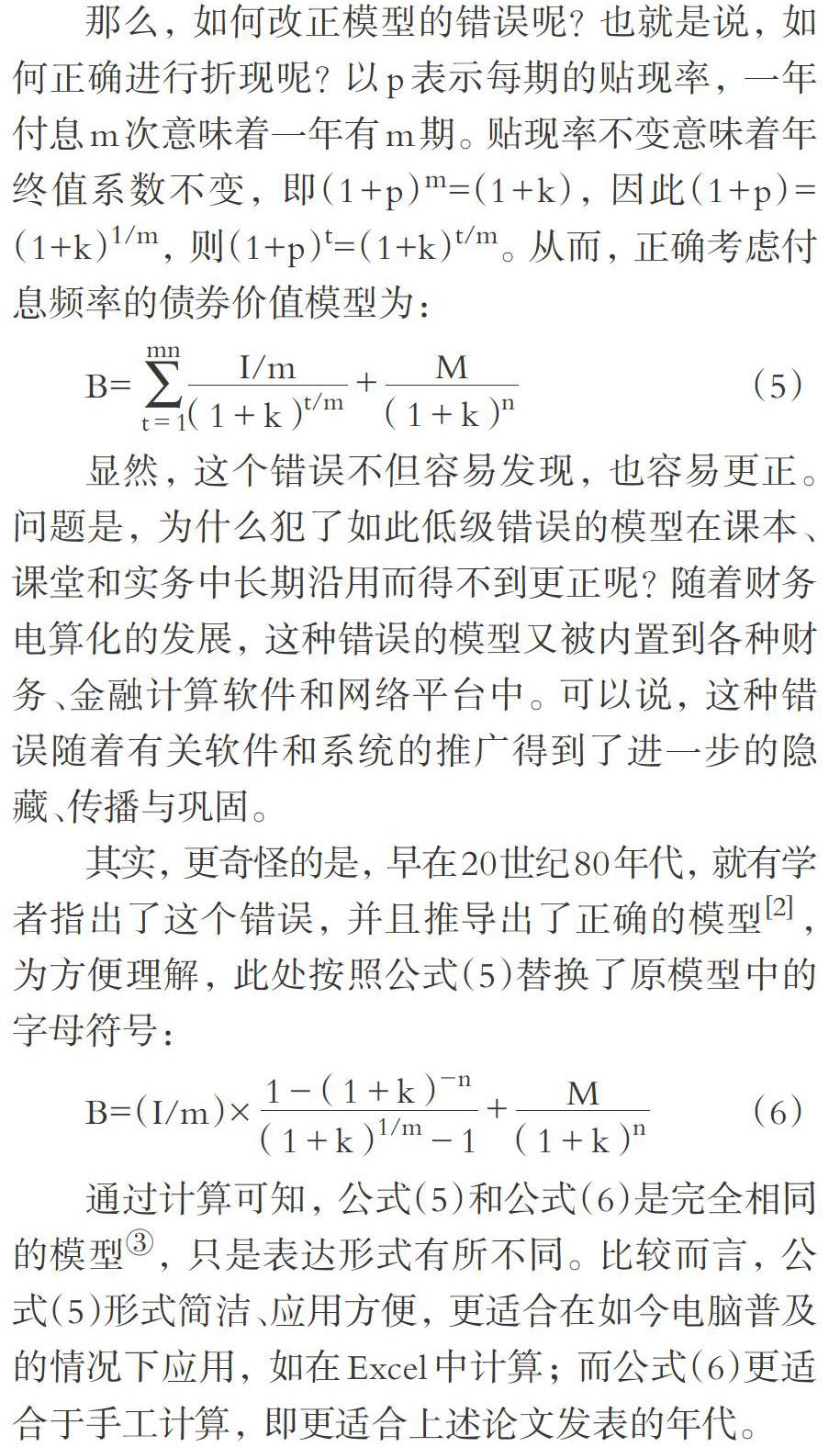

那么, 如何改正模型的错误呢? 也就是说, 如何正确进行折现呢? 以p表示每期的贴现率, 一年付息m次意味着一年有m期。 贴现率不变意味着年终值系数不变, 即(1+p)m=(1+k), 因此(1+p)= (1+k)1/m, 则(1+p)t=(1+k)t/m。 从而, 正确考虑付息频率的债券价值模型为:

B=[t=1mnI/m(1+k) t/m+M(1+k) n] (5)

显然, 这个错误不但容易发现, 也容易更正。 问题是, 为什么犯了如此低级错误的模型在课本、课堂和实务中长期沿用而得不到更正呢? 随着财务电算化的发展, 这种错误的模型又被内置到各种财务、金融计算软件和网络平台中。 可以说, 这种错误随着有关软件和系统的推广得到了进一步的隐藏、传播与巩固。

其实, 更奇怪的是, 早在20世纪80年代, 就有学者指出了这个错误, 并且推导出了正确的模型[2] , 为方便理解, 此处按照公式(5)替换了原模型中的字母符号:

B=(I/m)×[1- (1+k) -n(1+k) 1/m-1+M(1+k) n] (6)

通过计算可知, 公式(5)和公式(6)是完全相同的模型③, 只是表达形式有所不同。 比较而言, 公式(5)形式简洁、应用方便, 更适合在如今电脑普及的情况下应用, 如在Excel中计算; 而公式(6)更适合于手工计算, 即更适合上述论文发表的年代。

无论如何, 已有学者推导出了正确的模型, 但30多年以来该模型得不到采用。 与此同时, 金融理论和实践, 包括债券的相关分析越来越复杂, 动用的计算机软硬件技术越来越高级, 最终却是基于错误的模型得出錯误的结果, 这实在值得反思。

2. 关于应计利息的考虑。 类似地, 关于应计利息的考虑也不正确, 这个错误甚至更容易发现也更容易更正。 不难理解, 债券的付息日是事先规定也是经过买卖双方认可的, 无论谁持有债券, 都无权要求在付息日之前得到利息。 所以, 公式(4)所计算的应计利息是账面数字, 是债券卖方在付息日可以得到的利息, 而不是在交易日可以得到的利息。 因此, 应计利息对债券价值的影响应当按照其在交易日的“现值”计算, 而不是应计利息本身。

以本文的基准案例为例, 某公司在2021年1月1日发行债券, 面值为100元, 期限为5年, 票面利率为6%, 每年1月1日发放一次利息(6元), 假设合适的贴现率为6%。 列表计算2021年每月月末的应计利息、债券总价和债券净价, 如表1所示。

由表1可知, 在每期期初, 计息天数和应计利息都为0, 债券总价等于债券净价; 在每期期末, 计息天数和应计利息都达到最大, 分别为364天和5.98元, 债券总价与债券净价达到最大差异, 即5.98元。 值得一提的是, 如果利息不是按天计算, 而是可以无限细分, 按分秒甚至无限短的瞬间计息, 则计息时间和应计利息都达到最大时, 分别为无限接近365天和6元, 而债券总价与债券净价的最大差异也就是6元。

同时可以看到, 在如本例债券接近平价发行或交易的情况下, 债券总价超出面值的部分与应计利息的数额相当。 大致来说, 接近年中(6月30日)时, 其折现值在3元左右, 接近年末(12月31日)时, 其折现值在6元左右。 无论如何, 这个应计利息对债券价值的影响容易造成误解, 因为与债券相关的风险和收益没有发生变化, 按理价值就不应该发生变化。 要排除其影响, 就要从债券总价中扣除这部分价值, 得出债券净价。 从表1可以看出, 扣除应计利息或其现值后, 分别得到略小于100元和略大于100元的债券净价。

当然, 在任何一个时点, 同一债券的净价如果计算出多个, 最多只有一个可能正确。 那么, 究竟哪个可能正确呢? 可以理解, 不折现其实意味着是相应的应计利息在下个年度1月1日的价值, 即利息发放日的价值, 而计算所得的债券总价是交易日的价值, 这样两个不同时点的价值不能直接进行加减运算; 只有将应计利息折现到交易日才能与总价相减。 因此, 表1中, 债券净价1不可能正确; 债券净价2有可能正确。

四、正确的评估模型

正确考虑付息频率以及每期利息、到期本金和应计利息的折现, 才能建立正确的债券价值模型, 下面就总价模型和净价模型分别进行讨论。

1. 总价模型。 如前所述, 债券总价包含应计利息, 即为买方所得债券的所有未来利息和本金的总现值, 其中的利息既包含所有整数期的利息, 也包括本期即非整数期的利息。 债券的总价可以看作是本次利息将发未发时的价值折现到交易日的价值。 因此, 可以分两步进行计算, 首先计算本次利息将发未发时的价值, 然后考虑如何将这个价值进行折现。

假设票面利率为r, 面值为M, 一年内付息次数为m, 剩余x个整数期, 则每次利息数额为rM/m, 在本次利息将发未发时, 债券价值中还包含x+1次利息。 其中, 本次利息即将发放, 不需要进行折现, 其余x次利息依次按1,2,…,x整数期进行折现, 再加上本金即面值的现值, 就能够得到本次利息将发未发时的债券总价, 即:

B=[t=1xrM/m(1+k) tm+M(1+k) xm]+ rM/m (7)

一个利息周期为365/m天, 其终值系数为(1+k)1/m, 即利率为(1+k)1/m -1。 假设在交易日, 距离本次利息发放的剩余天数为D, 则需要折现的天数占该周期比例=D/(365/m)=mD/365。 因此, 按照单利计算, 此期间的利率为[(1+k)1/m -1](mD/365)。

綜上, 考虑本期即非整数期的折现后, 债券总价为:

[B=t=1xrM/m(1+k) t/m+M(1+k) x/m+rM/m1+ (1+k) 1/m-1 (mD/365)] (8)

公式(8)即为可以评估任意时点债券价值的通用总价模型, 对应于公式(6)的考虑付息频率模型, 也可写成如公式(9)所示的债券总价模型。

(9)

需要注意的是, 在公式(8)和公式(9)中, 对非整数期的折现是按照单利考虑的, 此非整数期即剩余D天的贴现率为[(1+k)1/m -1](mD/365), 或者说现值系数为1/{1+[(1+k)1/m -1](mD/365)}。 那么, 是否也可以按照复利折现, 即按天计息考虑呢? 相应地, 在按天进行复利折现的情况下, 每期贴现率为(1+k)1/m-1, 本期剩余D天的现值系数为1/{1+[(1+k)1/m-1]}(mD/365)。 显然, 这两种计算方式得到的结果会略有不同。

著名的计算债券净价的华尔街模型(Standard Wall Street Model)就是按照复利方式来计算期内即剩余D天的折现, 如公式(10)所示。

[V=(CP/2) ×1- (1+kn/2) -2Nkn/2+ P/ (1+kn/2) 2N+CP/2(1+kn/2) D/182.5- (CP/2) ×]

(1-D/182.5) (10)

显然, 这是一年付息两次情况下的债券净价模型。 为保持模型原貌, 这里保留了该模型原本的变量符号。 其中, 与本文不同的符号包括: V=债券价值; C=票面利率; P=债券面值; kn=贴现率; N=到期年数④。

华尔街模型的总体结构是债券总价减应计利息。 经过前面的分析, 很容易发现该模型至少存在两个错误: 其一, 在计算债券总价时, 关于债券付息频率的考虑不正确, 确切地说是对于每期贴现率的计算有误。 模型中是kn/2, 但正确的应该是(1+kn)1/m-1。 其二, 模型对于债券应计利息的考虑也不正确, 其错误在于忽略了应计利息的折现。 换句话说, 应计利息作为减项, 应该放到折现计算的分子上。

此外, 华尔街模型在期内即剩余D天的折现计算上也不正确。 这个问题也不难理解, 无论谁持有债券, 利息期内是不能拿到利息的, 即应计利息无法获得复利效果, 不能利滚利。 因此, 本期期内的折现应该按照单利处理。 也就是说, 对于折现计算, 本文的总价模型[公式(8)和公式(9)]是正确的, 而华尔街模型是错误的。

2. 净价模型。 在正确的总价模型基础上, 从总价中扣除应计利息的现值就能得到正确的净价模型, 而不是像华尔街模型那样扣除应计利息本身。 根据前面的分析, 应计利息应该与本利息期结束时债券的价值一起计算折现值, 并从总价中扣除; 当然也可以理解为先从本利息期结束时债券的总价中扣除应计利息, 再进行折现, 即在公式(8)或公式(9)的基础上, 从分子中的本期利息rM/m中扣除应计利息。 因为距离本期利息的剩余天数为D, 意味着计息天数为(365/m)-D, 计息天数占该利息周期的比例=[(365/m)-D]/(365/m)=1-mD/365, 而一期利息为rM/m, 因此应计利息=(rM/m)(1-mD/365)=rM/m-rMD/365。 从一期利息中扣除应计利息后的金额=(rM/m)-[(rM/m)-(rMD/365)]=rMD/365。 综上, 正确的债券净价模型如公式(11)和公式(12)所示。

[B=t=1xrM/m(1+k) t/m+M(1+k) x/m+rMD/3651+ (1+k) 1/m-1 (mD/365)] (11)

[B=rMm×1- (1+k) -x/m(1+k)1/m-1+M(1+k) x/m+rMD3651+ (1+k) 1/m-1 (mD/365)] (12)

至此, 本文分别得出了正确的债券总价和净价模型。 可以看出, 流行模型(如华尔街模型)存在的错误并非难以更正; 从最终结果来看, 本文的债券总价和净价模型[公式(8)或公式(9)以及公式(11)和公式(12)]也并不比流行的方法或模型更复杂。

不妨通过应用测试一下本文所建立的债券总价和净价模型的效果。 继续以基准案例为例, 已知债券面值为100元, 期限为5年。 票面利率和合适的贴现率都等于市场对该债券的期望收益率, 即为6%并保持不变。 表1中进行折现时使用的是正确的贴现率, 但期内采用的是复利折现。 下面根据上述债券总价和净价模型, 重新计算在每年付息一次的情况下, 发行之初(2021年1月1日)以及2021年每月月末的债券总价和净价, 结果如表2所示。

基准案例中债券票面利率等于贴现率, 基于业内常识可知, 在一年付息一次的情况下这是标准的平价债券; 排除应计利息的影响后债券价值应该正好等于100元。 在表2中, 债券净价2是应用本文净价模型即公式(11)或公式(12)计算出来的, 结果确实都为100元整。 由此说明, 本文的净价模型可以从总价中完全排除应计利息的影响, 这直接证实了总价模型和净价模型的正确性。 如此说来, 本文的债券净价模型是“真正的净价模型”, 对于应计利息的处理比流行模型(如华尔街模型)更“干净”。

当然, 表2中的债券还是一年付息一次, 即模型中m=1。 假设其他条件不变, 现在改为一年付息两次, 即模型中m=2。 根据本文的债券总价和净价模型, 计算2021年每月月末的债券总价和净价, 结果如表3所示。

由表3可以看出, 债券总价随着本期内时间的推移而上升, 由于债券的收益和风险以及市场无风险利率并无变化, 因此这种价值的变化完全是由债券中的应计利息变化引起的, 计算得出的债券净价则消除了这种趋势变化。 可以看出, 与表2中债券净价严格等于平价即100元不同, 表3中债券净价略微超出平价水平。 原因是债券的付息频率增加到一年两次, 则当票面利率等于贴现率即投资者要求的收益率时, 债券的實际票面利率相当于略有提高, 即略高于贴现率, 从而不再是平价水平⑤。 也就是说, 如果正确考虑付息频率的影响, 那么计算得出的债券净价应该略高于面值。 而且, 这种微小的“溢价”是由于利息的发放引起的, 随着时间的推移, 特别是随着利息的发放或剩余利息次数的减少, 其影响应该逐渐减弱, 即债券的净价应该趋向于面值, 表3中的计算结果确实反映出了这样的趋势, 由此进一步证实了本文债券总价和净价模型的合理性。

五、研究结论

普通债券是最简单的证券, 但这种最简单的证券至今没有正确的价值评估模型, 其直接原因是目前的流行模型没有正确地考虑付息频率和应计利息对债券价值的影响。

在考虑付息频率时, 可以通过调整债券价值基本模型, 按照每期利息折现加总并加上本金现值进行计算。 需要注意的是, 每期的贴现率不是原来的年贴现率除以付息频率, 因为简单地根据原来的年贴现率除以付息频率得出每期贴现率实际上是改变了年贴现率, 而债券付息频率变化不影响年贴现率以及相关的终值和现值系数。 在保持原来的年贴现率以及相关终值和现值系数不变的情况下, 本文得出了考虑付息频率情况下的正确模型。

在正确考虑付息频率的基础上, 扣除和不扣除应计利息分别可以计算债券的净价和总价。 目前的流行模型(如华尔街模型), 在考虑各期利息和应计利息的折现方面存在两个错误: 一是忽略了应计利息的折现; 二是对非整数期的折现计算采用了复利方式, 但债券在付息期内无法获得复利增长。 本文更正了这两个错误, 得到了正确的债券总价和净价模型。

本文的债券总价和净价模型都是封闭解模型, 便于使用。 同时, 应用数字实例测算, 对于平价债券, 可以明确得到各个日期净价都等于面值的结果, 由此直接证实了本文净价模型的正确性。 因为净价模型是在总价模型的基础上推导出来的, 当然也就证实了本文总价模型的正确性。

【 注 释 】

① 无风险利率通常依据同样期限的政府债券(国债)的到期收益率确定;债券的风险主要指其违约风险。因此,在可以正确计算债券违约风险补偿率的情况下,债券合适的贴现率就等于对应期限的无风险利率加该债券的违约风险补偿率。由此可知,特定债券有其特定合适的贴现率,这个贴现率有客观正确的标准,与投资者个人的风险偏好无关,不是因人而异。这个客观的违约风险补偿率如何确定,又是一个复杂的问题,这里不做展开讨论。可参见张志强的《贷款定价的基本模型》,《中国资产评估》2017年第4期,第26 ~ 29页。

② 如果是闰年,2月的29号不计息。

③ 证明过程详见张志强的《高级财务:理论创新与决策应用》,北京大学出版社,2012年,第72 ~ 73页。

④ 可以看出,N可以取小数,但前提条件是2N必须为整数。

⑤ 这种情况下要实现债券的平价发行,应该如何计算票面利率,可参见张志强的《高级财务:理论创新与决策应用》,北京大学出版社,2012年,第78 ~ 83页。

【 主 要 参 考 文 献 】

[1] 财政部,中国人民银行,中国证券监督管理委员会.关于试行国债净价交易有关事宜的通知.财库[2001]12号,2002-03-18.

[2] I. Keong Chew, Ronnie J. Clayton. Bond valuation: A clarification[ J].The Financial Review,1983(2):234 ~ 236.