金融集聚对城乡居民收入差距的影响

2021-09-13雷雪莲

雷雪莲

(兰州财经大学 统计学院,甘肃 兰州 730020)

党的十八大提出“要加大统筹城乡发展力度,增强农村发展活力,逐步缩小城乡差距,促进城乡共同繁荣”。近年我国经济发展平稳向好,城镇与农村居民的人均收入均有所提高,而由于资源分配不均导致城镇与农村居民之间存在较大收入差距,不利于我国经济高质量发展,也不利于农村居民幸福感的提升。缩小城乡收入差距迫在眉睫,研究各经济现象对于城乡收入差距的影响显得极其重要。金融集聚对于资源配置和收入调节都起着重要作用,正确评判金融集聚与城乡居民收入差距之间的关系尤为重要,目前对于两者关系的研究文献很多,但尚未有统一定论。

张文等[1]利用时间序列数据,分析了金融发展与收入分配不平等程度的关系,认为从长期来看,我国金融发展水平的提高有助于缩小城乡收入差距。李健旋、赵林度[2]认为,虽然金融集聚会促进城市生产率增长,但也会加剧金融资源在城乡之间分配不均衡从而导致城乡收入差距扩大。乔海曙、陈力[3]运用非参数相关检验的方法,从金融集聚的角度研究了不同分位点上金融深度对城乡收入差距的影响,研究结果显示,金融发展与城乡居民收入差距存在“倒U型”关系。于平、盖凯程[4]从金融发展规模和金融发展效率两方面展开研究,认为一味扩大金融发展规模不利于缩小城乡居民收入差距,应积极提升金融发展效率,并且认为金融集聚与城乡收入差距存在“倒U型”关系。胡宗义、刘亦文[5]采用2007年中国县级截面数据研究得出在金融发展的初期阶段,金融深度较高的地区城乡收入差距反而更大;金融发展的中期阶段,金融深度水平对城乡收入差距程度不会造成明显的影响;金融发展的高级阶段,金融深度的提高会缩小城乡收入差距。姚耀军[6]认为金融发展规模的扩大会拉大城乡收入差距,而金融发展效率的提高会缩小城乡收入差距。张秀娟[7]认为1997年以前,金融集聚会扩大城乡收入差距,1998年以后会缩小城乡收入差距。徐敏、张小林[8]通过研究发现金融集聚通过直接效应和影响产业结构升级间接对城乡居民收入差距产生显著性影响,并且不同金融行业金融集聚与城乡居民收入差距的关系不同。吴立力[9]运用动态GMM模型研究不同区域、不同行业金融集聚对城乡居民收入差距的影响,发现不同地区金融集聚对城乡收入差距的影响不同,不同金融行业的集聚效应也不同。

目前从不同分位点来研究金融集聚与城乡居民收入差距关系的文献较少,未能从多分位点研究二者关系,对金融集聚与城乡收入差距的关系刻画得不全面。基于此,文章在进行基准回归后,运用分位数回归的方法对金融集聚与城乡居民收入差距的关系进行实证分析,研究不同分位点上金融集聚对城乡居民收入差距的影响,并将全样本分为东部地区、中部地区和西部地区,实证分析金融集聚对城乡居民收入差距影响的地区差异性。

一、金融集聚对城乡收入差距影响机制的理论及假设

(一)金融集聚效应的理论

金融集聚效应有聚集效应和扩散效应两种(乔海曙、陈力,2009)。第一种是金融集聚的聚集效应。新经济增长理论认为,金融发展的集聚阶段加剧金融资源在城乡之间的不平衡发展。当金融发展在初期阶段时,经济增长主要依靠农业,城乡居民的收入差距并不明显,但随着交通改善和社会分工的发展,城乡二元经济会使金融资本大多流向城镇,城镇金融部门对金融资本要素的使用效率加快,从而提升人力资本质量和劳动生产率,城镇经济快速发展,金融集聚带来红利,城镇居民的收入会因此快速增加;而农村金融资本流入少,农民无法获得金融集聚的红利,农民的收入增加缓慢,城乡收入差距被扩大。

第二种是金融集聚的扩散效应。随着金融业的发展,到了金融集聚的后期,居民的储蓄和投资都达到了一定水平,集聚效应递减,由于资本过多导致的资本边际递减效应使得金融集聚在城镇的作用减小,甚至大量的金融资本集聚于城镇会造成规模不经济,由于趋利性,金融资本会扩散开来,往周边农村渗入,二元经济逐渐转向一元经济,使农村的金融环境得到改善,农村的劳动生产率提高,从而农民收入增加,城乡收入差距得以减小。

(二)本文研究假设

本文基于金融集聚效应的理论假说提出三个研究假设:

假设1:金融集聚会扩大城乡居民收入差距;

假设2:金融集聚在不同分位点上对城乡居民收入差距的影响程度不同;

假设3:金融集聚对城乡居民收入差距的影响在东部、中部、西部地区有明显差异。

二、模型设定与变量说明

(一)模型设定

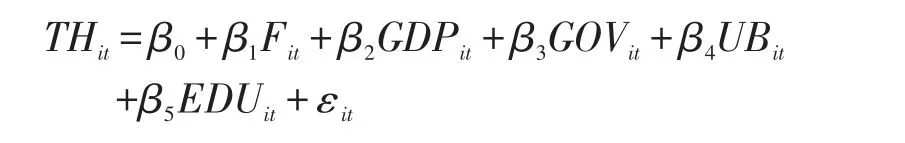

由前文分析可知,金融集聚会影响城乡居民收入差距,同时已有文献研究表明经济发展水平、政府干预、城镇化水平、教育支出均能影响城乡居民收入差距。文章借鉴张秀娟[7]与徐敏、张小林[8]的研究,综合文献中的模型设定,将模型设定为:

以上述模型来实证分析金融集聚与城乡居民收入差距的关系。TH代表城乡居民收入差距,F为金融集聚水平,GDP代表经济发展水平,GOV代表政府干预,UB代表城镇化水平,EDU代表教育支出,εit为随机扰动项。

(二)变量选取及说明

1.被解释变量

城乡居民收入差距TH,选取泰尔指数作为评价指标,现有的大部分文献都是以城乡居民收入比来衡量城乡居民收入差距,这种方法无法反映城乡人口比重变化对城乡收入差距的影响。由于中国城乡收入差距主要体现在两端收入的变化,泰尔指数对高收入和低收入阶层收入的变化比较敏感,所以本文以泰尔指数作为衡量城乡居民收入差距的指标。计算方法:

其中,THt表示t时期的城乡收入差距,i=1,2分别代表城镇和农村,Pit是城镇或农村居民在t时期的总收入,Pt为t时期该地区的收入总量,Zit为城镇或农村在t时期的总人口数,Zt为该地区在t时期的总人口数。

2.核心解释变量

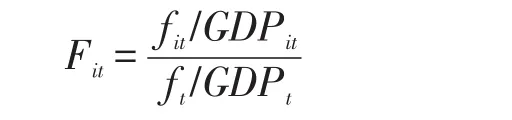

金融集聚水平F,采用金融业区位熵指数来衡量各地区金融集聚程度,区位熵指数可以衡量某一区域某种要素的空间分布情况,反映某一产业部门的专业化程度。计算方法:

其中,Fit为i地区t年金融业区位熵指数,fit为i地区t年金融业产值,ft为t年全国金融业总产值,GDPit为i地区t年的GDP产值。

3.其他控制变量

(1)经济发展水平GDP:选取地区人均GDP的对数作为衡量经济发展水平的指标。

(2)政府干预GOV:采用地方财政一般预算支出(亿元)占地区生产总值(亿元)的比重来衡量政府干预水平。

(3)城镇化水平UB:用城镇化率来表示,即城镇户籍人口(万人)占年末常住人口(万人)的比重。

(4)教育支出EDU:以政府预算内教育经费占财政支出的比例(%)来衡量。

(三)数据来源及说明

本文选取全国31个省(区、市)2005~2019年的数据,计算泰尔指数衡量城乡居民收入差距,以城乡居民收入差距作为研究对象,研究金融集聚对其影响,各指标数据主要来源于历年《中国统计年鉴》《中国人口统计年鉴》和教育部发布的教育经费执行公告。为了考察不同地区金融集聚对城乡收入差距的不同影响,本文将样本从区域上分为东部地区、中部地区、西部地区。其中东部地区包括:北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、海南11个省份;中部地区包括山西、内蒙古自治区、吉林、黑龙江、安徽、江西、河南、湖北、湖南9个省份;西部地区包括四川、重庆、贵州、云南、西藏自治区、陕西、甘肃、青海、宁夏回族自治区、新疆维吾尔自治区、广西壮族自治区11个省份。

三、金融集聚与城乡居民收入差距关系的实证分析

(一)描述性统计分析

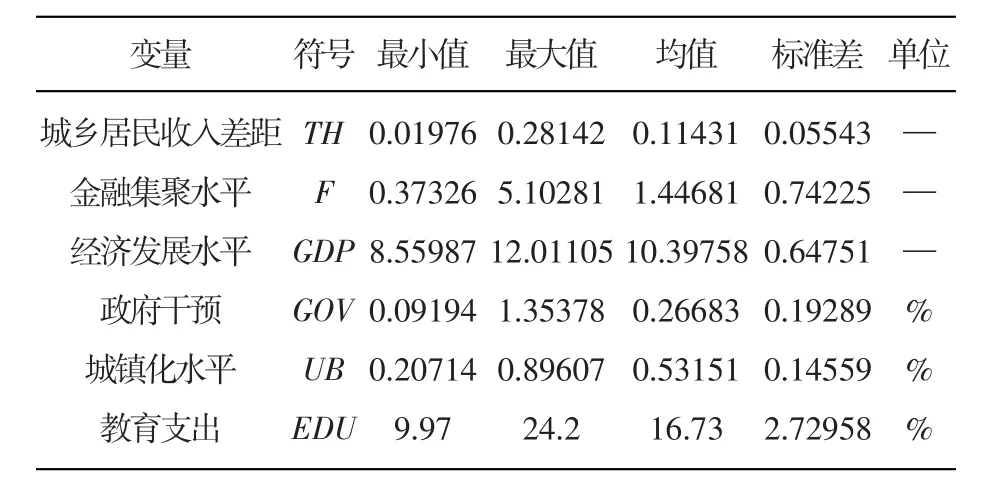

各指标的描述性统计量如表1所示,由表1可以看出,TH最大值为0.28142,最小值仅为0.01976,说明不同地区城乡居民收入差距情况有很大差异,由最大值可知城乡收入差距虽存在但并非特别严重。金融集聚F的最大值约为5.1,最小值仅为0.37,相差很大,说明全国不同地区的金融集聚程度不同,对城乡居民收入差距的影响就会不同。GDP为取对数后的值,最大值、最小值与均值都相差不大,说明目前我国各地区经济发展状况差异不大,从政府干预的描述性统计量看,政府对于缩小城乡收入差距的贡献很小。再从城镇化率看出各地区城镇化水平不尽相同,且均值接近0.5,城镇化水平有待继续提升。最后从教育支出的描述性统计量发现,各地区政府教育投入支出占财政支出的比例并不高。

表1 变量的描述性统计

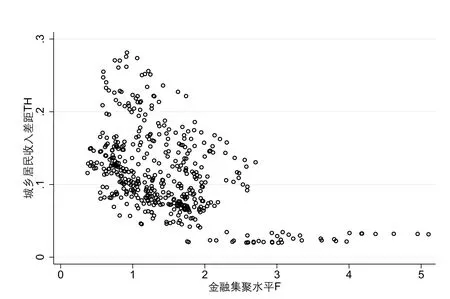

绘制金融集聚水平与城乡居民收入差距两者的散点图如图1,可以看出只用基准OLS回归进行分析难以有效衡量金融集聚与城乡居民收入水平差距之间的关系,采用分位数回归,则可以研究在不同分位点上金融集聚与城乡居民收入差距之间的关系,能更有效衡量二者之间的关系。

图1 金融集聚水平与城乡居民收入差距的散点图

(二)金融集聚对城乡居民收入差距影响的实证分析

1.全样本下的实证分析

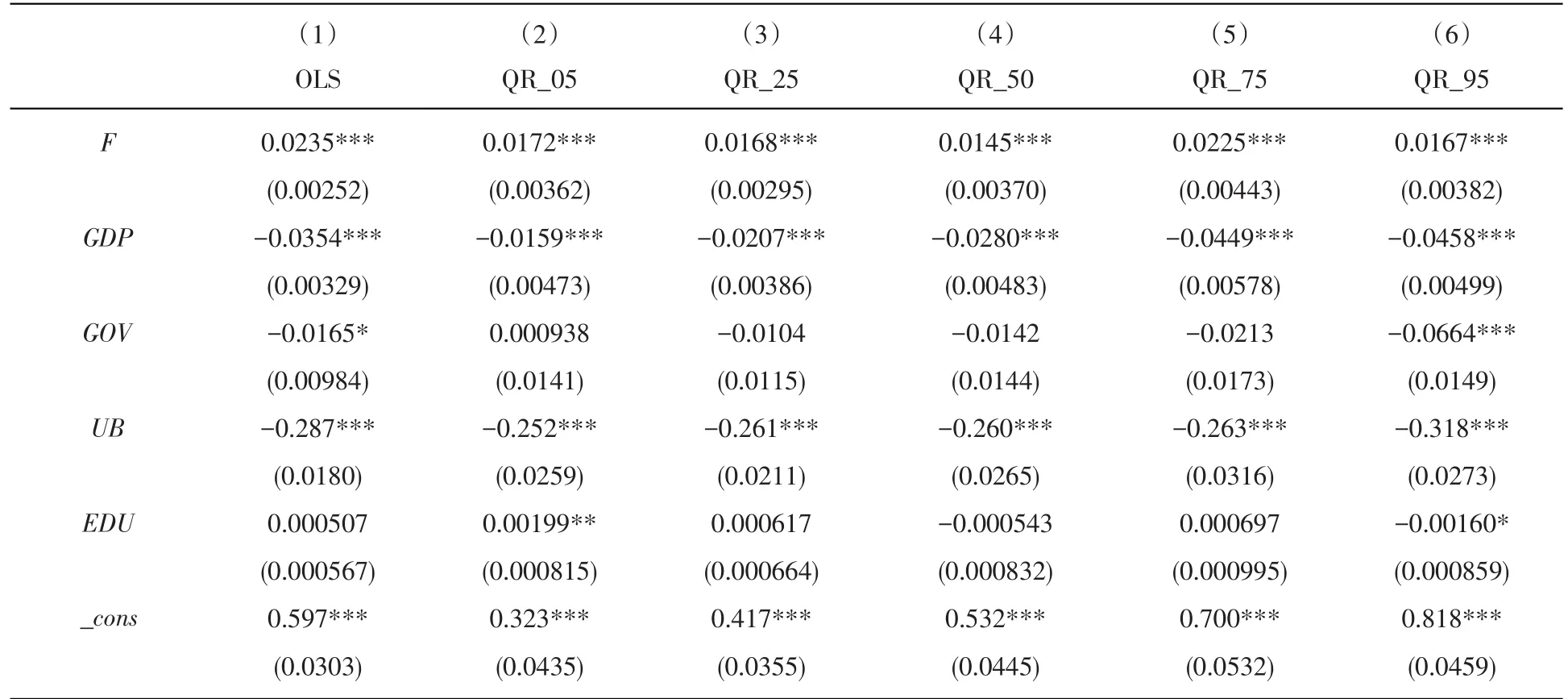

采用31个省(区、市)的全样本面板数据进行分析,首先做OLS基准回归,再分为不同分位点进行面板数据的分位数回归,分位点分别为5%、25%、50%、75%、95%,从金融聚集水平的不同分位点进行回归,可以更好模拟金融集聚与城乡居民收入差距的关系,通过金融业区位熵指数来衡量金融集聚得到的金融集聚对城乡收入差距影响的估计结果显示,金融集聚对城乡居民收入差距呈现显著的正向边际效应,对参数β1在5%、25%、50%、75%和95%分位点处的分位数模型估计结果报告在表2中,基准回归与分位数回归的结果见表2所示。

表2第(1)列是基准回归的结果,可以看出核心解释变量金融集聚F的回归系数为0.0235,且在0.01的显著性水平下显著,说明金融集聚对城乡居民收入差距的影响显著为正,金融集聚会扩大城乡居民收入差距,金融集聚变动一个单位,衡量城乡居民收入差距的泰尔指数正向扩大0.0235个单位,(2)至(6)列分别是不同分位点处的回归结果,在50%分位点处,金融集聚每提升一个单位将使得城乡居民收入差距增加0.0145个单位,且在0.01的显著性水平下显著,由第一行核心解释变量金融集聚的所有参数回归结果可以看出,参数β1的估计值均在0.01的显著性水平下显著为正,说明金融集聚会扩大城乡居民收入差距,且在不同分位点处的参数回归系数不同,使用分位数回归进行分析更能清晰准确反映金融集聚与城乡居民收入水平的关系,得出结论:不管是基准回归还是分位数回归得到的参数回归结果,都可以证明金融集聚会显著扩大城乡居民收入差距,假设1成立。

表2中经济发展水平的参数回归结果说明各省经济发展水平的提升会显著缩小城乡收入差距,政府干预对城乡居民收入差距的作用只在基准回归和95%的分位点上显著为负,说明政府干预只有到了后期才会有缩小城乡居民收入差距的作用。城镇化水平UB的参数估计值说明城镇化水平的提升会缩小城乡居民的收入差距,教育投入对于城乡收入差距几乎没有影响。

表2 全样本基准回归与分位数回归结果

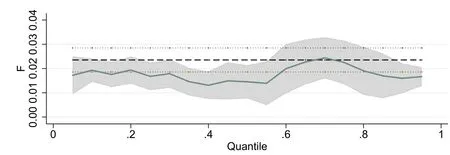

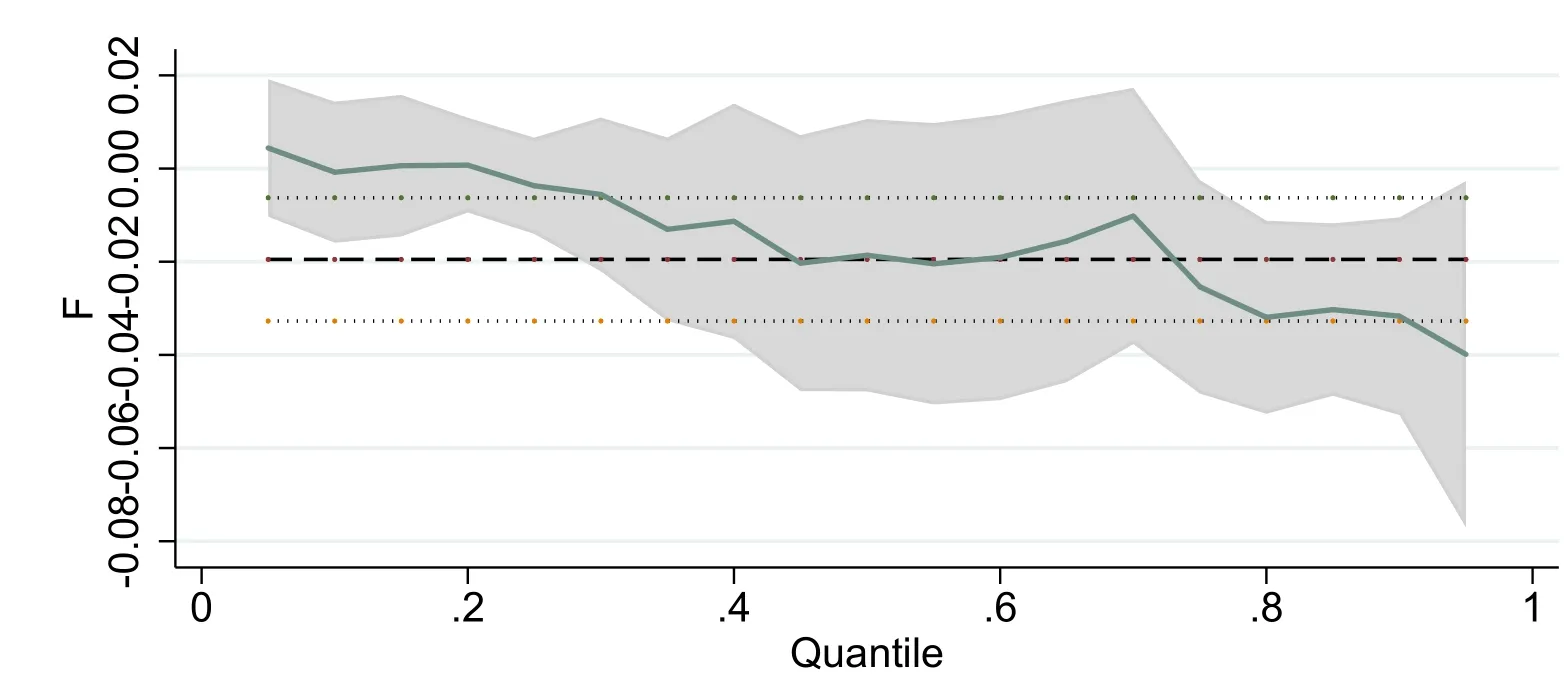

为了更具体分析金融集聚对城乡居民收入差距的影响,我们把分位点更加细分进行回归,更清晰地呈现不同分位点处,金融集聚对城乡居民收入差距影响的差异,我们将5%至95%分位数区间中共91个分位数方程估计值报告在图2中,图中实线表示各分位数方程的系数,阴影部分为分位数方程系数在95%置信度下依据个体层面的聚类稳健回归标准误计算得到的置信区间。作为对比,通过OLS估计得到的系数以长虚线报告于图中,短虚线表示OLS系数在95%置信度下的置信区间。

图2 各分位点上金融集聚的系数估计值

以上分析总结得到,不同分位数点上金融集聚均会扩大城乡居民收入差距,且不同分位点上影响程度不同,实证得到前文假设2成立。

2.东中西部三大地区分析

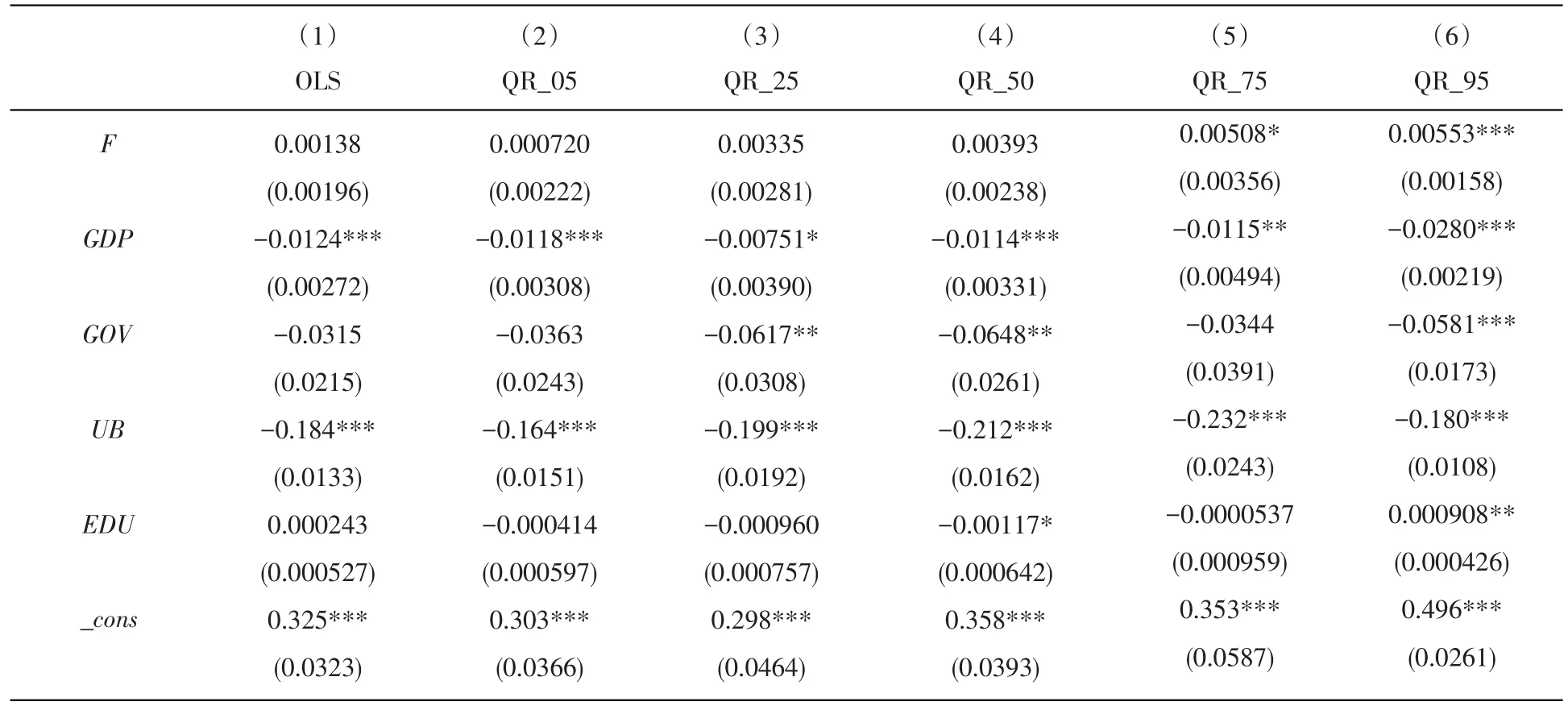

为了验证假设3是否成立,研究金融集聚对城乡居民收入差距的地区差异性[10],本文将全样本31个省份分为东部地区、中部地区、西部地区三个子样本,分别采用OLS回归与分位数回归进行研究。东部地区、中部地区、西部地区金融集聚与城乡居民收入差距的关系研究结果如表3、表4、表5所示。

(1)东部地区

由表3可以看出,东部地区金融集聚对城乡居民收入差距影响的系数估计值均为正值,但只在高分位点处显著,且系数估计值较小,说明东部地区金融集聚的发展对城乡居民收入差距几乎没有影响。借鉴乔海曙、陈力,[3]于平、盖凯程[4]的观点,从中国的县域金融层面来看,随着金融深度的逐步加深,城乡居民收入差距先逐步扩大,当金融深度达到一定程度时,城乡居民收入差距基本上不随深度变化而变化,而后,城乡居民收入差距会随之减少。这表明,中国区域金融深化水平和收入不平等之间呈现出“倒U型”关系。东部地区目前金融集聚的聚集效应达到饱和阶段,金融深度已达到一定程度,处于集聚阶段和扩散阶段的中间,城乡居民收入差距基本上不随深度变化而变化。因此对于东部地区来说,金融集聚对城乡居民收入差距几乎没有影响。一味扩大金融发展规模并不一定有利于缩小城乡收入差距,应积极提升金融发展效率。

表3 东部地区样本回归结果

同样将5%至95%分位数区间中共91个分位数方程估计值报告在图3中,可以看出,系数估计值均大于0且随着分位点的变化上下波动,大体上呈先增后减趋势,在65%分位点上系数有最大值,20%分位点以下时置信区间较大,说明系数估计值的标准差在变大,系数估计值的波动性在增强。

图3 各分位点上东部地区金融集聚的系数估计值

(2)中部地区

中部地区样本回归结果报告在表4中,可知中部地区已进入金融集聚的扩散阶段,对于中部地区来说,基准OLS回归得到金融集聚的回归系数在0.01的显著性水平下显著为负,说明中部地区金融集聚会缩小城乡居民收入差距,由分位数回归得到的系数估计值看出在50%及之后的分位点上都显著为负。中部地区金融集聚水平发展到一定深度,进入扩散阶段,扩散效应使金融集聚缩小了城乡居民收入差距。

表4 中部地区样本回归结果

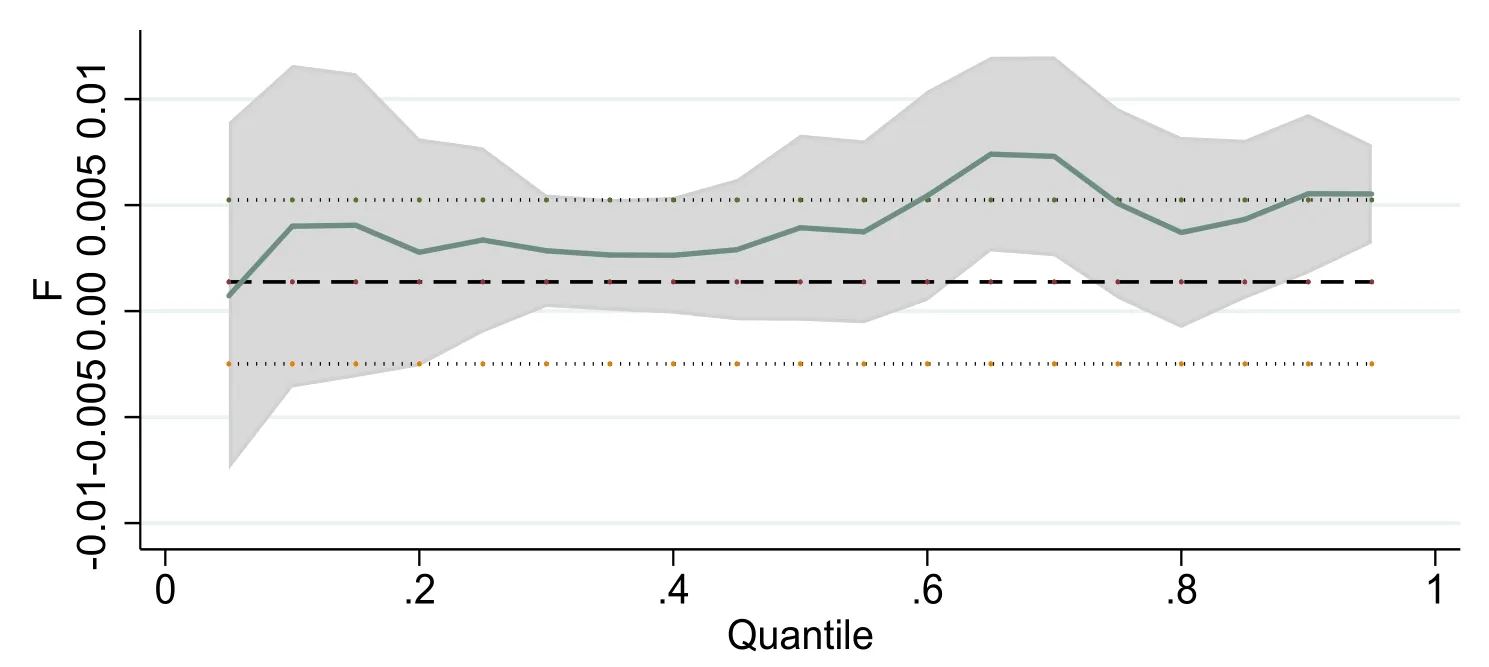

将5%至95%分位数区间中共91个分位数方程估计值报告在图4中,可以看出随着分位点的右移,金融集聚的系数估计值越来越小,呈递减趋势,且基本上大致为负值,进一步说明中部地区金融集聚能缩小城乡居民收入差距,在5%分位点处系数有最大值为正值,35%-69%分位点间置信区间较大。

图4 各分位点上中部地区金融集聚的系数估计值

(3)西部地区

如表5所示,OLS回归和中位数回归的系数估计值为正值,且均在0.1的显著性水平下显著,其他分位点处系数估计值不显著但仍为正,西部地区相对于东部、中部地区最不发达,西部地区处在金融集聚的集聚阶段,金融集聚的聚集效应使金融资本一般较少渗入西部地区,导致金融集聚效应总体较小。若金融资本一旦进入西部地区,将会首先往城镇聚集从而增加城镇居民的收入,农村居民无法享受到金融集聚带来的红利,最终导致城乡居民收入差距扩大。总体而言,西部地区金融资本的聚集效应扩大了城乡居民收入差距。

表5 西部地区样本回归结果

将5%至95%分位数区间中共91个分位数方程估计值报告在图5中,在13%分位点后系数估计值均大于0,随着分位点的变化,系数估计值呈先增后减的趋势,在40%分位点上系数估计值有最大值,40%分位点以下时置信区间较大,之后置信区间逐渐变窄。

图5 各分位点上西部地区金融集聚的系数估计值

以上将31个省(市、区)的全样本分为东部地区、中部地区、西部地区三个区域,分别对这三个地区金融集聚与城乡居民收入差距之间的关系进行分析,分析结果实证假设3成立,即金融集聚对城乡居民收入差距的影响在东中西部地区有明显差异。

四、结论及建议

本文通过采用2005~2019年31个省的面板数据,运用分位数回归方法,分析不同分位点上金融集聚对城乡居民收入差距的影响,与OLS回归结果做比较,发现分位数回归能更好反映金融集聚和城乡居民收入差距的关系,全样本进行回归时得到结论:所有分位数上均有金融集聚扩大城乡居民收入差距,不同分位点上扩大的程度不同。目前,我国绝大部分县域还处于金融集聚阶段,城乡居民收入差距还将继续扩大。将全样本分为东部地区、中部地区、西部地区进行研究得到结论:由于不同地区金融集聚发展程度不同,导致金融集聚对城乡居民收入差距的影响不同。对于东部地区而言,金融集聚发展处于聚集效应和扩散效应的中间阶段,此时金融集聚对城乡居民收入差距的影响不显著,一味扩大金融发展规模并不一定利于缩小城乡收入差距,应积极提升金融发展效率。中部地区金融集聚水平已进入扩散阶段,扩散效应使城镇和农村居民的收入均有所提高,金融集聚缩小了城乡居民收入差距。西部地区仍然处于金融集聚的集聚阶段,聚集效应使金融集聚扩大了城乡居民收入差距。

要缩小城乡居民收入差距,应重视金融业集聚的作用机制。中国东部地区、中部地区、西部地区处于金融集聚过程的不同阶段,城乡金融差异和城乡居民收入差距有不同特征。因而从总体上把握城乡居民收入差距扩大趋势的转变,需要抓住重点,攻克难点,做到有的放矢。对于东部发达地区,应快速实现东部地区金融集聚由集聚阶段向扩散阶段转变,推动金融资源向周边区域渗透。在金融集聚程度较低的西部落后地区,有序引导金融资源流入,由城市流向农村地区,缓解欠发达地区金融瓶颈。在金融发展已进入扩散阶段的中部较发达地区,可以鼓励创业和发展中小企业,提高市场竞争活力,引导金融资源向农村地区和中小企业扩散,提高农村地区金融资源的利用效率,以实现城乡和谐发展。