信托业发展与经济增长

2021-09-03陈涵谢家智

陈涵 谢家智

摘 要:基于金融发展理论分析信托业发展的经济效应传导机制,在数据可收集的前提下,采用2004-2018年我国各省市信托公司的面板数据,运用静态面板数据模型和动态面板数据的系统GMM估计方法对信托业发展和经济增长的关系进行实证分析,结果显著证明了信托业发展能促进经济增长,反映信托业发展的重要指标——新增集合信托规模、数量以及实收信托规模的增加能显著提高人均GDP增长率和GDP增长率。因此需大力发展我国信托业,回归“受人之托,代人理财”的信托本源,提高信托业发展质量,推动经济增长。

关键词: 信托业发展;经济增长;面板数据;GMM

中图分类号:F832.49 文献标识码: A 文章编号:1003-7217(2021)04-0048-10

一、理论基础及文献综述

现代信托业从1979年新中国第一家信托公司成立至今已逾40年,飞速发展的信托业与银行业、证券业、保险业并列为我国金融业的四大支柱。截至2019年底,信托业受托管理信托资产规模达21.6万亿元,其中衡量信托公司主动管理指标的集合信托存续规模达9.92万亿元。信托公司承担重要的金融中介功能,优化金融资源配置,服务实体经济,但信托业发展能否推动经济增长是学术界关注的一大课题①。

本文基于金融发展理论分析信托业发展的经济效应传导机制,利用动态面板数据的系统广义矩估计方法和我国省际信托公司2004-2018年的面板数据,考察信托业发展的经济效应。

(一)金融发展理论

金融发展理论主要是研究金融发展对于经济增长的贡献,该理论由McKinnon和Shaw在1973年创立,主要包括金融深化理论和金融功能理论。

1.金融深化理论。

由于发展中国家政府对金融市场过多干预导致金融抑制现象,削弱了金融市场配置资源的能力,因此提出了金融深化概念,借助一般均衡的经济理论运用到金融发展的分析框架。在金融深化促进经济增长的传导机制上,通过储蓄效应、投资效应、收入分配效应、就业效应等,推动经济发展。McKinnon(1973)认为发展中国家落后的金融制度使得投资主要依赖内源融资,货币和资本是互补的,货币的实际收益率增加会导致货币需求的增加,从而提高内源融资的资本机会成本,引致实际现金积累增加,货币成为投资的先决条件,产生了渠道效应,渠道效应促进资本形成,推动经济增长;如果货币的实际收益率超过了资本实际收益率,货币和资本的关系则会回归到新古典经济学理论的替代效应[1]。Shaw(1973)认为货币不能代表真实的社会财富,是属于债务范畴,货币以媒介作用降低交易成本,提高生产效率,促进储蓄和投资,从而促进经济增长[2]。Shaw界定了金融发展主要表现为以下特征:金融资产范围扩大、期限品种增多、与经济总量当量的规模增加;金融市场规模增加、中介机构增加以及专业化程度提升;金融资产流量主要依靠国内储蓄;利率反映投资的机会成本。

金融深化理论的启示:金融抑制主要体现在信贷配给、利率管制、资本市场过度管控等,是政府对金融市场和金融活动的过度干预抑制了金融体系的发展,而金融发展的落后反作用于经济增长[3,4]。从信托业发展历史来看,经历了六次大规模清理整顿、由于违规等导致的业务乱象以及协助金融机构规避监管等通道类业务盛行,信托公司核心竞争力缺失,导致监管当局频繁干预,在出现危机时均采取以堵为主的行政清理整顿方式,形成“一抓就死,一放就乱”的监管困境。在风险可控的前提下,监管当局通过法律制度、机制设计等完善信托基础设施建设,包括登记制度、计价规则、交易机制等,降低对信托业的金融抑制,推动信托业转型升级,从而促进经济增长。

2.金融功能理论。

内生经济增长理论的建立为金融发展理论基于内生金融中介和内生金融市场提供了研究范式。金融发展在内生经济增长的框架下,导入信息不对称、不确定性、不完全竞争、外部性等因素,来说明内生金融中介的功能,通过金融中介和金融市场提高储蓄转化为投资的比例,提高资本的配置效率以及提高储蓄率,促进经济增长[5,6]。

在金融中介的功能传導机制方面,Stiglitz(1985)[7]、Allen and Gale(1999[8],2000[9])等分析了银行等中介在信息收集渠道、对债务人的监管措施、解决信息不对称带来的道德风险和逆向选择、专业化程度等方面具备比较优势,降低了信息成本,提高了资源配置能力,从而促进经济发展。Franklin et al.(1998)[10]论证了金融中介能提高参与的便利度,降低参与成本,通过有效的风险管理降低风险成本。Harrison and Sussman(2004)[11]通过理论模型论证了经济增长和金融发展的相互影响机制,指出经济增长能降低金融中介的成本,但又提高了劳动力成本从而导致金融中介的成本提高,最终结果显示前者将起主导作用。

在金融市场的功能传导机制方面,Levine(1997)[12]总结金融市场五大功能影响经济增长:具备交换、规避、分散、聚集风险的作用;通过有效的信息传递,具备社会资源配置功能;促进居民储蓄的流动性;成熟的金融市场能有效增强市场监督管理者的绩效,提高公司的治理水平;提高了商品和服务的周转速度。Merton and Bodie(2005)[13]将金融市场最基本的经济功能高度概括为不确定条件下资源的跨时期、跨区域以及跨主体的配置,业务实践体现在以下六个方面:为商品和服务的交易提供支付清算服务;为大型投资项目提供资本累积的源泉;为经济资源在不同时期、不同地点及不同主体之间的交易和转移提供平台和便利;为风险管理提供工具和手段;为解决信息不对称环境下的激励约束、委托代理问题提供有效的解决办法;为处于分散体系的各部门协调及决策提供价格等市场信息。

金融功能理论的启示:信托业为金融要素主体提供跨时空的市场平台,通过有效的信息传递优化社会资源配置,发挥市场配置资源的效率。信托公司作为信托市场重要的金融中介应发挥其机构专业优势,推动信托业市场的完善,增强交易信任度,降低市场信息不对称和交易成本,进而促进经济增长。

3.金融发展理论的实证研究。King和Levine(1993)[14]第一次全面对金融发展与经济增长的关系进行实证研究,得出结论:金融发展指标与经济增长指标存在很强的正相关性。此后在实证研究上,國内外学者基本是借鉴Levine(1997)[12]的方法,结合金融发展指标(如:存贷款与GDP的比重、社会融资总额与GDP的比重等)和经济增长指标(如:GDP增长率、人均GDP增长率等),采取各种经济计量方法来分析金融发展与经济增长指标间统计意义上的关系以推断两者间在经济上是否存在相关性,只是在计量方法选择上,解决变量内生性、异方差、混合数据异质性等问题上各有差异。Odedokun(1996)[15]、Liu and Hsu(2006)[16]等学者通过时间序列数据、跨国面板数据等研究金融发展与经济增长的关系,指出了其传导机制在于金融中介和运行良好的金融市场可以降低外部融资成本,有效配置资源,推动经济增长。

在国内的实证研究中,林毅夫和姜烨(2006)[17]从银行业发展战略和结构关系匹配为作用传导机制研究对经济发展的影响;赵振全等(2007)[18]利用多元门限模型实证分析,结果表明金融发展和经济增长之间呈现出显著的非线性关联,改变了以往学者将两者线性关系的研究模式;陆静(2012)[19]认为银行的信用放大机制使基础货币成倍增加,扩大了经济实体中资金的总供给,实证表明金融发展对经济增长具有明显的正向推动作用;吕朝凤(2018)[20]认为金融发展影响中国经济增长的传导机制是降低了市场交易成本与促进市场交易,构建模型并证明了在契约不完全的条件下,金融发展将会促进经济长期增长,契约密集度越高,对经济长期增长率的正影响越大。

(二)信托业发展经济效应的研究成果

信托业在我国属于朝阳行业,研究信托业发展的经济效应相关文献不多,结论基本为信托业发展与经济增长有正向的相关关系。张立忠(2009)[21]通过实证证明区域人均GDP和城镇居民人均可支配收入与信托业务规模有高度的正相关性;李将军(2013)[22]认为我国政府规制和刚性兑付的约束提升了信托业的信任度,信托业具有满足理财需求、提升金融功能、促进实体经济发展的功能,形成良性循环;闻岳春和肖敬红(2014)[23]证明信托公司等影子银行通过充分竞争可以实现利率市场化,能有效分散风险,提高社会总福利;吴琼等(2015)[24]从山东省信托公司出发,实证检验山东省信托行业规模扩张速度与实体经济总量扩张速度的正相关关系;管延芳(2018)[25]运用物理学度量耦合度的方法构建日本信托业与经济增长耦合评价指标体系进行动态分析,证实了日本信托业与经济增长之间具有耦合关系,为中国信托业发展提供了借鉴。

二、信托业发展与经济效应传导机制

在分析经济效应的传导机制之前,先对我国信托业进行分类,按照信托行为的设立是否以盈利为目的、受托人处理信托事项是否具有营业性质进行区分,信托划分为商事信托和民事信托两大类[26]:商事信托是指信托行为的设立以盈利为目的,受托人处理信托事项具有营业性质,为信托受益人的商业利益来管理运用信托财产;民事信托行为的设立并非以盈利为主要目的,受托人主要以事务管理为主,旨在解决委托人的民事需求。

(一)发挥商事信托投融资属性,推动信托业服务实体经济

商事信托的投融资属性强,随着我国信托市场流通机制的完善,其流动性逐步得到增强,促使商事信托资金加强长期投资,更好发挥金融支持实体经济发展的作用,推动信托业发展。作为中国金融抑制的特殊背景,商事信托表现为商业信用,体现了信贷资金的二次信用分配功能,丰富了资金配置渠道[27]。

面对经济结构调整和转型升级,信托公司着力在商事信托领域打造资产管理和私募投行的核心竞争能力,抓住供给侧改革、制造业升级、基础设施建设、绿色发展等市场机遇,利用信托制度优势,通过供应链融资、投贷联动、联合贷款、资产证券化等形式,集聚金融资源服务实体经济。根据中国信托业协会公布的数据,投向基础产业和房地产的信托资金规模逐年递增,2019年底合计为5.52万亿元,比2010年增加287.14%;投向工商企业的信托资金规模为5.49万亿元,占比达30.6%,信托公司对工商企业的投资规模不断提升,信托资金脱虚向实的成效显著,有力地支持了我国实体经济的发展。

(二)推动民事信托发展,回归信托业本源

民事信托业务的发展能扩大信托资产规模,增加社会资金的高效利用,促进社会财富资本化,推动信托业回归“受人之托,代人理财”的本源。目前我国民事信托以慈善信托和家族信托为主。

1.慈善信托。

根据中国慈善联合会发布的《2019年中国慈善信托发展报告》显示:2019年底共备案慈善信托273单,信托规模仅29.35亿元,涉及扶贫、教育、环保等多个公益慈善领域。

《慈善法》出台让慈善信托担负起发展社会慈善事业的重大使命。信托具有灵活高效、跨市场运作、多金融工具组合等制度优势,在引导社会资本参与慈善事业、慈善专款专用、慈善财产保值增值、慈善财产安全隔离等方面具有较大的优势。信托公司可以借助慈善组织在慈善项目管理、执行和组织等方面的经验互相合作,提高慈善资源的使用效率,推动民事信托的发展。

2.家族信托。

虽然家族信托在我国刚起步,但多家信托公司已经积极布局,包括成立家族办公室、家族财富管理中心等。截至2018年底我国有15家商业银行和34家信托公司开展家族信托业务,规模在千亿元左右[28]。

根据招商银行和贝恩公司共同发布的《2019年私人财富报告》数据显示,2018年可投资5000万以上的高净值人群将到达32万人;2018年中国个人持有的可投资资产总体规模将达190万亿元,超过40%的高净值客户选择境内外同一家银行进行财富管理。可见我国家族信托发展市场空间大,根据家族客户的个性化需求,信托公司利用信托制度灵活的优势,运用多金融投资工具,定制化设计家族信托产品,提供财产托管、财务顾问、股权管理、代际财富传承等服务,推动家族信托在国内的发展。

(三)信托业发展的经济效应传导机制

基于金融深化理论,通过完善信托业的制度环境,以市场机制优化配置资源,减少金融抑制,促进信托业发展,进而推动经济增长;根据金融功能理论,信托公司发挥金融中介的功能,降低信托市场的信息成本、交易成本,提高资本配置效率,推动经济增长。信托业发展经济效应的传导机制如图1所示。

三、我国信托公司省际面板数据的实证分析

根据前述信托业发展的理论基础和经济效应传导机制分析,由于信托功能优势,信托业横跨实体市场、同业市场、资本市场,信托公司利用资源配置优势和信托制度优势,能有效引导信托资金支持实体经济的发展,但信托业的发展是否会促进经济增长,目前学术界尚无系统的实证研究。

(一)假设提出

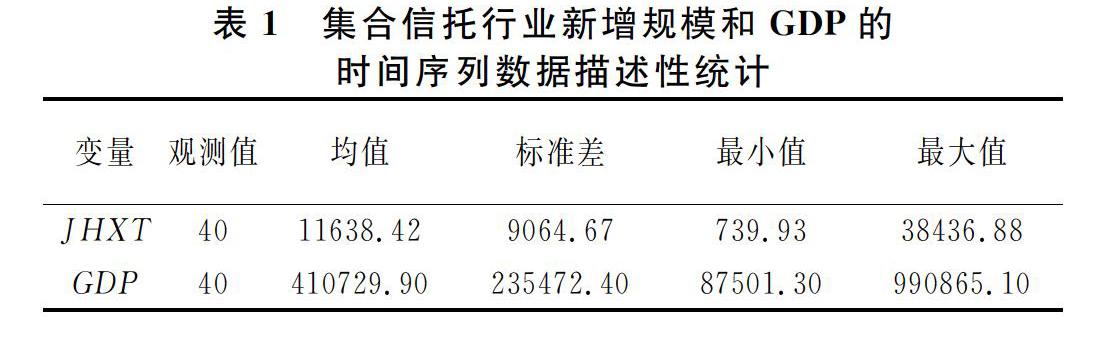

根据中国信托业协会每季度发布的行业数据,本文选取2010-2018年各季度“集合信托新增规模累计数”(用JHXT表示,单位:亿元)和全国各季度GDP(用GDP表示,单位:亿元)的时间序列数据以考察信托业发展和经济发展之间的关系(见表1)。

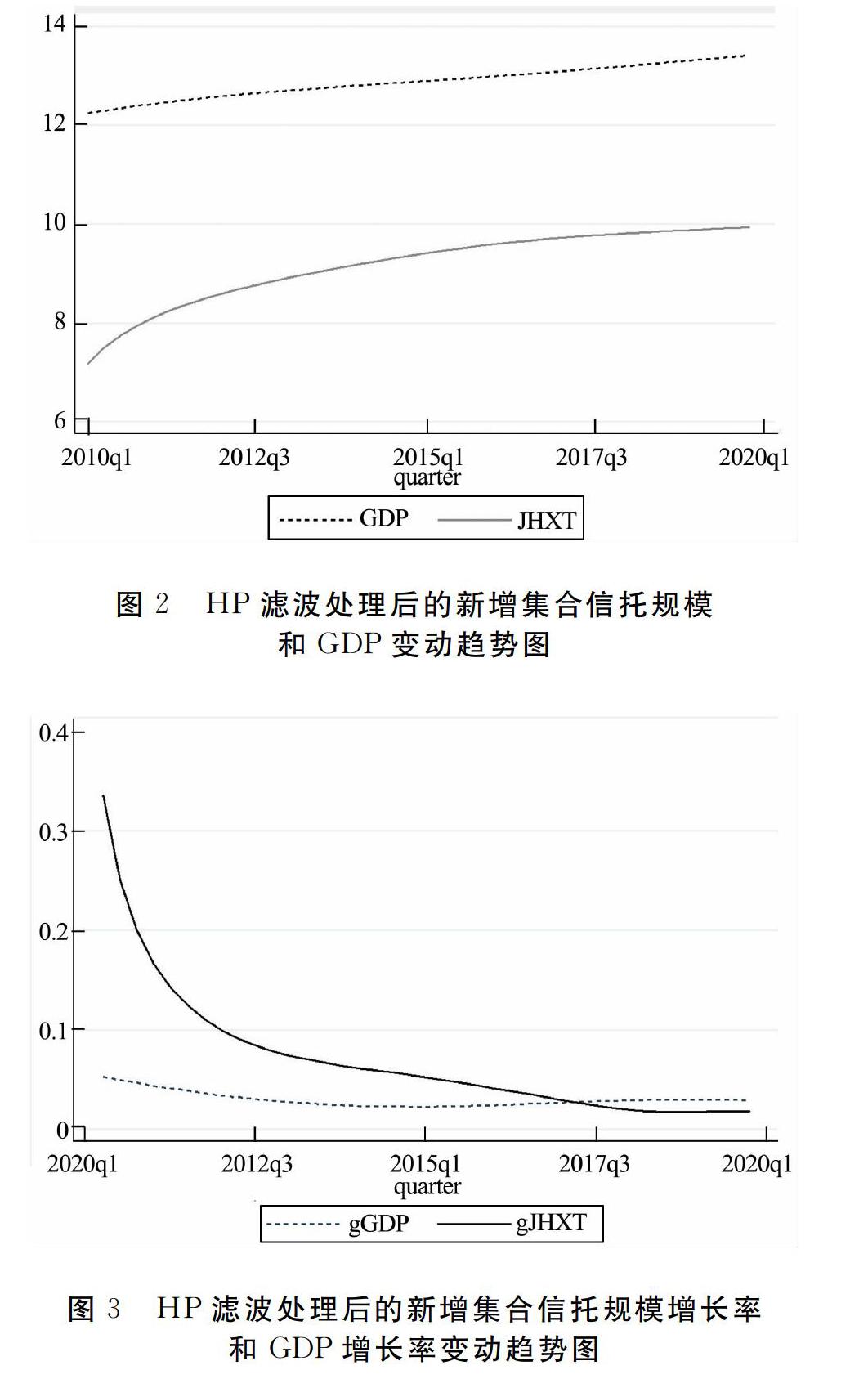

对各季度的JHXT和GDP进行HP滤波[29]处理,分离出时间序列中的周期成分JHXT_hp和GDP_hp,并对剩余的趋势成分进行对数处理,计算过程如下:LJHXT=ln(JHXT-JHXT_hp),LGDP=ln(GDP-GDP_hp)。在自然对数值的基础上,进一步计算出JHXT和GDP的增长率,计算公式为:JHXT增长率gJHXT=LJHXTt-LJHXTt-1,GDP增长率gGDP=LGDPt-LGDPt-1。

图2显示在总趋势上,新增集合信托的增长规模向GDP规模靠近;图3显示在增长速度上,新增集合信托规模的增长率和GDP的增长率逐步趋同。基于金融发展理论对信托业发展经济效应传导机制,提出假设:信托业发展对经济增长具有正向的促进作用。由于可收集的信托行业时间序列数据量少,为使实证模型更严谨,增加研究的样本数,作者收集各信托公司的年报数据,并汇总信托公司的省际面板数据进行计量检验。

(二)省际面板数据说明

本文收集了全国68家信托公司2004-2018年的数据,部分信托公司在2013年前因重组或者清理整顿而未公布年报数据,原始样本共886份(见表2)。按照信托公司的注冊地址对省际面板数据汇总,68家信托公司涉及北京、上海、天津、重庆4个直辖市以及广东、浙江、江苏等22个省级区域。

(三)静态面板数据模型与变量选择

本文研究信托业发展的经济效应,由于影响经济增长的因素很多,需要控制解释变量外的其他影响因素,并控制区域效应和时间效应,静态面板数据模型设定如下:

Yit=βXit+φSit+λi+ut+ξit(1)

Yit为被解释变量;Xit为解释变量;Sit为控制变量;λi为非观测的地区效应;ut为非观测的时间效应;ξit为残差项,假定其服从独立同分布;下标i代表22个省市;t代表样本区间为2004-2018年。

1.被解释变量Yit、解释变量Xit及数据来源。

被解释变量为各省市人均GDP增长率和各省市GDP增长率。已有的实证研究中一般采用GDP或者人均GDP或者其增长率来衡量经济增长,由于人均GDP增长率和GDP增长率更能全面客观反映区域间经济增长的质量,本文选取这2个指标作为经济发展的衡量指标。被解释变量的各地区各年数据来源于国家统计局。

目前研究信托业发展的实证文献主要以实收信托规模或者信托资产规模作为衡量指标,由于银信类业务作为银行调节资产负债表的通道业务,无法体现信托公司核心竞争力,以信托资产规模来衡量信托业发展并不合理。集合信托作为信托公司主动管理业务的重要指标,其每年的新增规模能有效衡量信托业发展,本文选取“每年新增集合信托规模的增长率”作为信托业发展的代理变量进行度量。为进行稳健型检验,用“每年新增集合信托数量的增长率”和“每年存续管理实收信托规模的增长率”作为替代变量。解释变量的数据来源于各年各信托公司披露年报数据的手工摘录。

2.控制变量Sit及数据来源。推动我国GDP增长的三架马车包括投资、消费和进出口,因此在相关数据可获取的前提下,保证模型的精确度,优先选取与这三项密切相关的统计指标作为控制变量,参考国内金融发展理论实证文章,本文控制变量的选取如下:(1)投资程度:各省市固定资产投资完成额/当地GDP;(2)消费程度:社会消费品零售总额/当地GDP;(3)对外贸易程度:各省市进出口总额/当地GDP;(4)政府财政支出程度:各省市公共财政支出/当地GDP;(5)地区工资增长水平:选取人均城镇工资增长率作为控制变量,即(各省市当年人均城镇工资-各省市上年人均城镇工资)/各省市上年人均城镇工资。

控制变量各年和各地区的数据来源于WIND数据库、国家统计局、各年度的《中国金融年鉴》《中国统计年鉴》。

3.各变量的描述性统计分析。被解释变量、解释变量以及控制变量的描述性统计见表3所示。

(四)静态面板模型的识别和计量结果

本文分别使用混合OLS模型、固定效应模型、随机效应模型对信托业发展的经济效应进行实证检验,计量结果如表4至表6所示。

在被解释变量为人均GDP增长率的静态面板模型比较中,固定效应模型回归分析的F检验结果P值=0.0002,说明固定效应模型优于混合效应模型。通过Hausman检验,基于一致估计结果和有效估计结果P值为0.0001,说明固定效应模型优于随机效应模型,应该选用固定效应模型。从表4计量结果可以看出,在控制其他影响经济增长的因素后,新增集合信托规模的增长率对人均GDP增长率有正向的贡献作用,在10%的统计水平上显著,新增集合信托规模每增长1%,人均GDP增长率提高0.001%。

在被解释变量为GDP增长率的静态面板模型比较中,固定效应模型回归分析的F检验结果P值=0.0011,说明固定效应模型优于混合效应模型。通过Hausman检验,基于一致估计结果和有效估计结果的P值均为0,说明固定效应模型优于随机效应模型,应该选用固定效应模型。从表4计量结果可以看出,在控制其他影响经济增长的因素后,新增集合信托规模的增长率对GDP增长率有正向的贡献作用,在10%的统计水平上显著,新增集合信托规模每增长1%,GDP增长率提高0.0009%,与对人均GDP增长率贡献率得到相一致的结论。

在被解释变量为人均GDP增长率的静态面板模型比较中,固定效应模型回归分析的F检验结果P值=0.0002,说明固定效应模型优于混合效应模型。进行Hausman检验,基于一致估计结果P值为0.0001,基于有效估计结果P值为0.0002,说明固定效应模型优于随机效应模型,应该选用固定效应模型。从表5的结果可以看出,在控制其他影响经济增长的因素后,新增集合信托数量的增长率对人均GDP增长率有正向的贡献作用,在5%的统计水平上显著,新增集合信托数量每增长1%,人均GDP增长率提高0.004%。被解释变量为GDP增长率的静态面板模型也得到相一致的结论。

在被解释变量为人均GDP增长率的静态面板模型比较中,固定效应模型回归分析的F检验结果P值=0.0001,说明固定效应模型优于混合效应模型。进行Hausman检验,基于一致估计结果P值为0.004,基于有效估计结果P值为0.0055,说明固定效应模型优于随机效应模型,应该选用固定效应模型。从表6的结果可以看出,在控制其他影响经济增长的因素后,每年管理存续的实收信托规模增长率对人均GDP增长率有正向的贡献作用,但不显著。被解释变量为GDP增长率的静态面板数据模型也得出了同样的结果。

(五)模型估计方法的优化:动态面板模型GMM

经济发展的衡量指标和信托业发展的衡量指标很可能是互相决定的,即经济发展的代理变量与信托业发展的代理变量之间可能存在双向因果关系,从而导致静态面板模型的解释变量可能存在严重的内生性问题,因此必须处理联立内生性问题。考虑到经济增长存在路径依赖的问题,本文在式(1)的基础上加入被解释变量的滞后项作为解释变量,构建动态面板模型,并采用Blundell and Bond(1998)[30]提出的被運用于处理内生性问题的系统GMM估计方法进行参数估计。

Yit=Yit-1+βXit+λi+ut+ξit(2)

其中,各指标的含义与式(1)相同,在此不再赘述。利用系统GMM方法估计信托业发展对经济增长的影响及其作用机制,解决变量间可能存在的联立内生性问题,使用STATA14.0计量结果如表7和表8所示,它们分别报告了被解释变量为人均GDP增长率和GDP增长率的动态面板估计结果。

从表7中Arellano-Bond检验对应的P值可以看出,所有模型的残差均存在一阶序列相关但不存在二阶序列相关;从检验工具联合有效性的Hansen统计量可以说明各模型均不存在工具变量过度识别的问题,因此本文选取的工具变量总体上是合理有效的。

从表7可以看出,在控制其他影响经济增长因素的前提下,信托业发展对人均GDP增长率具有正向的促进作用:(1)新增集合信托规模的增长率对人均GDP增长率有正向的贡献,在10%的统计水平上显著,新增集合信托规模每增长1%,人均GDP增长率提高0.0007%;(2)新增集合信托数量的增长率对人均GDP增长率有正向的贡献,在1%的统计水平上显著,新增集合信托数量每增长1%,人均GDP增长率提高0.006%;(3)存续管理实收信托规模的增长率对人均GDP增长率有正向的贡献,在1%的统计水平上显著,存续管理实收信托规模每增长1%,人均GDP增长率提高0.002%。

出于谨慎考虑,本文进行稳健性检验,把被解释变量更换为各省区的GDP增长率,表8得到了相对一致的结论,可见该动态面板模型较为稳健:(1)新增集合信托规模的增长率对GDP增长率有正向的贡献,在1%的统计水平上显著,新增集合信托规模每增长1%,GDP增长率提高0.0009%;(2)新增集合信托数量的增长率对GDP增长率有正向的贡献,在1%的统计水平上显著,新增集合信托数量每增长1%,GDP增长率提高0.006%;(3)存续管理实收信托规模的增长率对人均GDP增长率有正向的贡献,在1%的统计水平上显著,存续管理实收信托规模每增长1%,GDP增长率提高0.0014%。

(六)实证检验的结论及存在的不足

1.实证检验的结论。

通过省际面板数据的实证检验发现,信托业发展对经济增长有显著的正向促进作用,反映信托业发展的指标——新增集合信托规模每增加1%,人均GDP增长率可以提高0.0007%,显著性水平在10%以内;新增集合信托规模每增加1%,GDP增长率可以提高0.0009%,显著性水平在1%以内。

2.实证存在的不足。

(1)虽然相关法律法规对信托资金渠道来源以及异地销售有所限制,信托公司一般会在注册地或者业务总部所在地募集资金以及投放项目,但不排除信托公司利用网络渠道、第三方机构等在注册地以外,甚至在全国乃至境外募集资金的现象,同时也存在信托公司通过异地办事处开展项目投资现象。

(2)统计期间信托公司有兼并收购、资产重组、关联交易等行为,由于作者行业经验和个人理解偏差,存在数据分类上的个人主见。

四、结论及建议

(一)结论

基于金融发展理论分析信托业发展对经济增长的传导机制,通过信托行业时间系列数据的考察提出了理论假设:信托业发展具有正向的经济效应。作者进一步收集省际信托公司2004-2018年的面板数据进行实证检验,证明本文所提出的理论假设:在控制其他影响经济增长因素的基础上,信托业发展能显著促进经济增长。

(二)政策建议

1.完善商事信托市场的体制机制建设。

目前商事信托市场“李鬼信托”等假借信托公司名义发行高收益理财产品的现象频出,主要根源在于商事信托市场发行和流通的体制机制不完善。建议由中国信托业协会协调监管当局,做好信托市场建设的顶层设计,完善包括登记结算机制、信托受益权交易机制、风险防范机制、利益冲突争端解决机制等基础设施建设,推动商事信托市场健康发展。

2.加强民事信托的制度供给,推动民事信托发展,回归信托本源。

在慈善信托方面,非货币慈善财产的信托登记制度、慈善信托的税收优惠政策(包括以不动产、股权或其他动产、无形资产等财产设立慈善信托的税收优惠政策)和委托人的纳税抵扣细则(目前信托公司作为慈善信托受托人,无法向委托人出具有效的捐赠凭证)等尚不明确,必须由国家出台信托登记制度和慈善信托税收优惠细则加以明确。在家族信托方面,完善我国家族信托制度供给,包括建立信托财产的登记制度,特别是非货币形式的财产过户及登记制度;建立保护私有财产的长效机制等。

3.信托公司要提高主动管理能力,推动信托业发展。

在国内经济转型升级、供给侧结构性改革的宏观背景下,信托行业面临着变革与升级的新常态。作为信托业的重要主体,信托公司要利用金融百货公司的牌照资源,横跨货币市场、资本市场和实业市場的功能优势,风险隔离的制度优势,提高金融资源配置的主动管理能力,牢牢抓住资金端和资产端,加快转型升级步伐,提高信托业发展质量。

注释:

①

中国信托业协会党委书记漆艰明在2018年9月《信托金融学》专题研讨会上提出“论证信托行业对宏观经济的正面作用”的命题建议:http://www.sohu.com/a/254531139_100274259。

参考文献:

[1] McKinnon R I.Money and capital in economic development[M].New York:Brookings Institution Press,1973.

[2] Shaw,E.S.Financial deepening in economic development[M].Oxford:Oxford University Press,1973.

[3] 王勋,Anders Johansson.金融抑制与经济结构转型[J].经济研究,2013,(1):54-67.

[4] 李晓龙,冉光和.中国金融抑制、资本扭曲与技术创新效率[J].经济研究,2018(2):60-74.

[5] 谈儒勇.第二代金融发展理论和我国的金融政策[D].北京:中国人民大学,1999.

[6] 黄姗姗,李伟平.第三代金融发展理论研究综述[J].政治经济学评论,2008(1):168-184.

[7] Stiglitz J E.Credit markets and the control of capital[J].Journal of Money Credit and Banking,1985(17):133-152.

[8] Allen F,Gale D.Financial diversity of opinion and financing of new technologies[J].Journal of Financial Intermediation,1999(8):68-89.

[9] Allen F,Gale D.Comparing financial systems[M].Boston:MIT Press,2000.

[10]Franklin Allen,Anthony M.Santomero.The theory of finance intermediatian[J].Journal of Banking and Finance,1998(21):1461-1485.

[11]Harrison P,Sussman,Zeira J.Finance and growth:Theory and new evidence[C].Working Paper,The Hebrew University of Jerusalem and CEPR,2004.

[12]Levine R.Financial development and economic growth: Views and agenda[J]. Journal of Economic Literature,1997,35(2):688-726.

[13]Merton Robert C,Bodie Zvi.The design of financial systems:Towards a synthesis of function and structure[J].Journal of Investment Management,2005(1):1-23.

[14]King R G,Levine R.Finance and growth schumpeter might be right[J].Quarterly Journal of Economics,1993,108(3):717-737.

[15]Odedokun M O.Alternative econometric approaches for analysing the role of the financial sector in economic growth:Time-series evidence from LDCs[J].Journal of Development Economics,1996(50):46-119.

[16]Liu W C,Hsu C M.The role of financial development in economic growth:The experiences of Taiwan(China) ,Korea and Japan[J].Journal of Asian Economics,2006,7(4):667-690.

[17]林毅夫,姜烨.经济结构、银行业结构与经济发展——基于分省面板数据的实证分析[J].金融研究,2006,307(1):7-22.

[18]赵振全,于震,杨东亮.金融发展与经济增长的非线性关联研究——基于門限模型的实证检验[J].数量经济技术经济研究,2007,(7):54-62.

[19]陆静.金融发展与经济增长关系的理论与实证研究——基于中国省际面板数据的协整分析[J].中国管理科学,2012(1):177-184.

[20]吕朝凤.金融发展、不完全契约与经济增长[J].经济学(季刊),2018,(1):155-188.

[21]张立忠.中国信托业发展及其对区域经济促进作用研究[D].长春:吉林大学东北亚研究院,2009.

[22]李将军.中国信托业的金融逻辑、功能和风险防范[J].财经理论与实践,2013,34(5):6-11.

[23]闻岳春,肖敬红.银信合作视角下影子银行对金融市场的影响[J].同济大学学报(社会科学版),2014(2):111-117.

[24]吴琼,刘春龙,刘丹灏.信托业支持实体经济发展的传导机制及实证研究——以山东省为例[J].东岳论丛,2015(11):104-108.

[25]管延芳.日本信托业与经济增长的耦合关系研究[D].沈阳:辽宁大学,2018.

[26][日]中野正俊,张军建.信托法[M].北京:中国方正出版社,2004:36.

[27]王彦超.金融抑制与商业信用二次配置功能[J].经济研究,2014(6):86-99.

[28]方烨,刘孟超.家族信托业务开展与挑战[J].中国金融,2020(4):54-55.

[29]Hodrick R J,Prescott E C.Post-war U.S.business cycles:An empirical investigation[R]. Pittsburgh:Carnegie-Mellon University,1980.

[30]Blundell R,Bond S.Initial conditions and moment restrictions in dynamic panel data models[J].Journal of Econometrics,1998(87):115-143.

(责任编辑:王铁军)