互联网科技赋能消费金融行业高质量发展研究

2021-09-03李礼蒋乐

李礼 蒋乐

摘 要:基于2006-2019年中国省级面板数据,在固定效应模型的基础上进一步采用GLS方法实证分析了互联网科技进步与消费金融行业发展之间的关系,结果发现:互联网科技有效赋能我国消费金融行业的规模增长以及结构优化;相较于互联网基础设施、互联网发展环境以及互联网商务应用,互联网普及程度的正向影响较弱,表明我国互联网人口红利正在消失;新基建对消费金融行业结构优化,具有显著的边际效用递增作用,并逐渐形成行业发展的新动能。

关键词: 互联网科技;消费金融;赋能效应;高质量发展

中图分类号:F832 文献标识码: A 文章编号:1003-7217(2021)04-0010-06

一、引 言

自“十三五”以来,消费已成为中国经济增长主引擎,超大规模市场释放的巨大消费潜力,为中国经济高质量发展提供了有力支撑[1]。在国内国际双循环的大背景下,我国消费金融行业受益于消费需求端、政策供给端以及互联网科技的进步,保持持续快速发展势头,为优化我国宏观经济结构、加速货币政策传导效率、提升普惠金融服务品质发挥了重要作用。

消费金融是由金融机构向社会各阶层消费者提供金融产品及金融服务的现代金融服务方式[2]。目前,学界关于消费金融的研究主要集中于四个方面:一是消费金融对经济结构以及居民消费的影响[3-6],二是消费金融行业发展及国际比较[7-10],三是消费金融的业务模式与产品研发[11-14],四是消费金融的市场规制与科学监管[15-18],本文的研究属于第二个方面的范畴。国内外现有关于科技赋能对消费金融行业或者消费贷款活动的影响,主要分为以下三类:

(一)科技赋能传统消费金融机构的转型升级

Lapavitsas等(2008)认为技术创新促进传统银行经营行为以及商业特征的变化,商业银行基于数据优势研发出具备深度客户分析能力的“长臂”信用审核系统,以此解决消费信贷双方的信息不对称问题,这种转变标志着“关系型”银行的没落[7]。冯科等(2016)研究发现,与传统消费金融相比,互联网消费金融具有覆盖群体更广、服务更方便快捷、交易成本更低等特点[19]。李佳(2020)指出以前沿科技为驱动力的新兴金融模式对消费金融机构实现精准营销、加强风控能力、优化服务水平等方面具有极大的推动作用[10]。

(二)科技赋能对信贷业务风险防控的影响

Santiago等(2010)探讨了1992-2000年间西班牙非现金支付工具使用的增加对贷款业务的影响,结果显示技术进步引发的支付工具革新會降低银行业产生不良贷款的风险[20]。Arnold等(2011)通过ING Direct的案例研究,发现互联网银行具备运营成本低,易于业务扩张,能够迅速占领市场份额,但也可能导致市场风险敞口的过度聚集[21]。赵保国等(2019)的研究表明,互联网消费金融带来的风控技术变革以及消费金融公司的组建不能降低整体商业银行的风险承担,不同类型的商业银行受互联网消费金融的影响存在明显差异[22]。

(三)科技型消费金融机构对长尾客户的普惠服务

Bruhn等 (2014)利用墨西哥阿兹泰克银行进行“自然实验”研究,发现信贷技术创新对实现普惠金融有着至关重要的推动作用[23]。Suri等(2016)调查了肯尼亚移动支付系统的使用对社会的影响,结果表明传统金融产品与移动互联网相结合能够增加金融服务的可获得性和便利性[24]。对于低收入群体,沈伟和张焱(2020)指出借助先进技术可使消费金融服务低成本、低风险、高效率地覆盖更多中低收入人群,促进普惠金融和金融民主化,实现财富公平分配[25]。 对于中高收入群体,厉亚和潘红玉(2019)指出需要为这类消费群体开发出个性化消费、定制化消费、特色化消费的生产方式和供给方式,生产方式要采取小批量定制、个性化定制的模式[26]。

综上所述,现有文献对科技赋能消费金融行业或者消费贷款活动进行了广泛研究,但存在以下不足:(1)现有研究多聚焦于科技对消费金融行业的影响效果,而基于作用机理视角,分析科技赋能路径的研究较为欠缺;(2)对消费金融行业发展的衡量,重“规模”轻“结构”,未能全面代表行业高质量发展的内涵;(3)缺乏科技赋能消费金融行业发展的阶段性比较,从而尚未对行业发展趋势进行深度研判。有鉴于此,笔者尝试构建互联网科技发展水平综合指数,从消费金融行业规模以及行业结构层面,实证检验互联网科技赋能消费金融行业的作用机理,并通过阶段性对比分析行业发展趋势。

二、理论机制与研究假设

从政治经济学的角度看,无论是高速增长还是高质量发展,其本质含义首先都是社会所生产和消费的有用产品的增加,即都是使用价值量的增加,使更多的使用价值满足人民日益增长的需要 [27]。从产业层面理解,高质量发展是指产业布局优化、结构合理,不断实现转型升级,并显著提升产业发展的效益 [28]。消费与经济同步增长状态关乎一个经济体经济增长的质量和效益[29]。在此基础上,笔者界定的消费金融行业高质量发展是行业规模与行业结构的有机统一且协同发展。规模增长是消费金融行业高质量发展的基础,离开规模增长谈结构优化,是无源之水、无本之木;而结构优化为行业规模的可持续增长提供动能,有效助力于消费金融行业高质量发展。

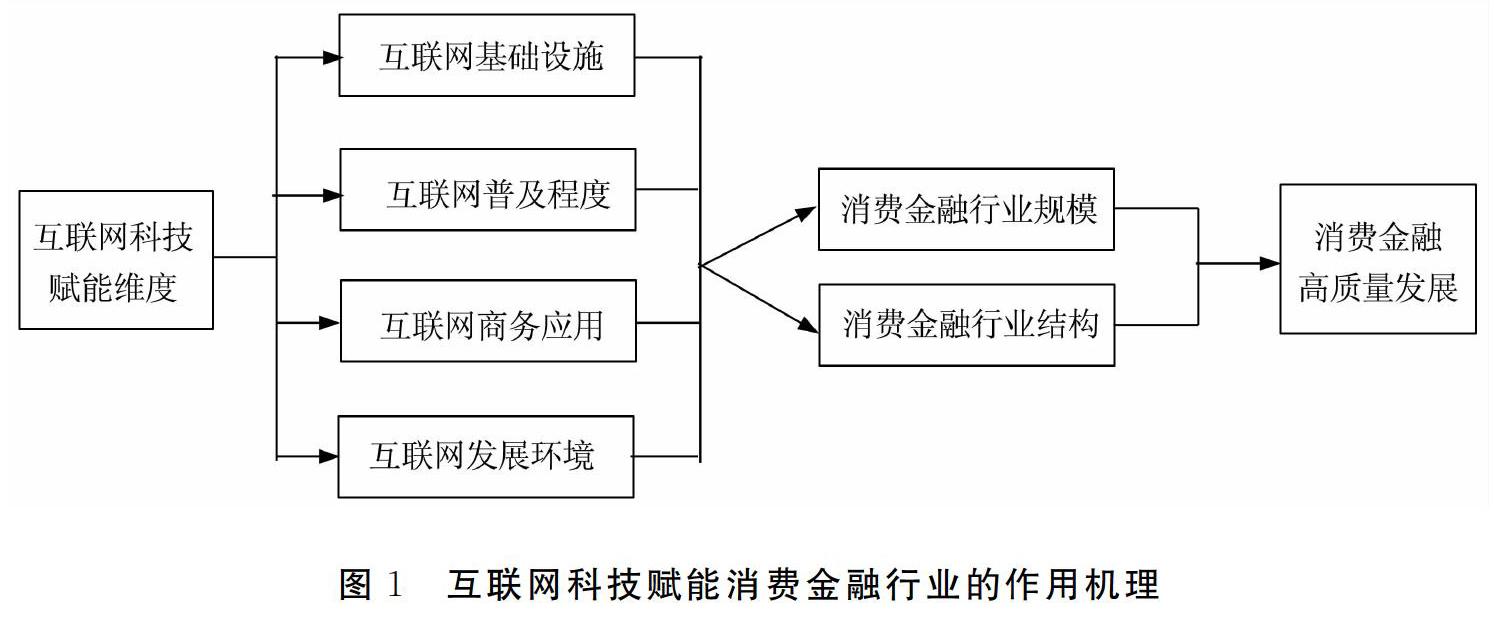

根据理论梳理以及实践总结,互联网科技进步对消费金融行业发展的作用机制,可从互联网普及程度、互联网基础设施发展水平、互联网商务应用情况以及互联网发展环境四个维度进行分析[30]。

(一)互联网基础设施

互联网基础设施是数字化时代的发展基础,它深度拓展了基础设施的内涵与外延,对消费金融行业产生重要的影响。基于互联网基础设施,消费金融运营机构可以极大地拓宽金融服务入口、提高客户信用识别效率以及信用评级效率、加强对消费信贷产品的实时贷后监控;金融监管部门可以加快数字统计监测、进行风险预警、开展信用信息共享等监管平台建设;第三方中介机构可以让服务流程更加透明,征信体系更加完善,信息披露更加高效。基于上述分析,提出研究假设1。

假设1 互联网基础设施建设水平对消费金融行业高质量发展具有显著的正向赋能效应。

(二)互联网普及程度

站在消费信贷供给方的角度,互联网的普及程度越高,会促使更多消费金融公司改变单一的线下展业模式,逐渐向线上线下两个渠道转型,从独立经营逐渐转向和其他金融科技机构开展网络助贷合作。站在消费信贷需求方的角度,互联网的普及程度越高,更多用户才会突破线下交易的局限,通过各大消费金融机构的官方网站、APP等互联网渠道随时随地进行线上交易,尝试满足其消费需求的金融产品和服务。基于上述分析,提出研究假设2。

假设2 互联网普及程度对消费金融行业高质量发展具有显著的正向赋能效应。

(三)互联网商务应用

互联网商务应用是信息流、资金流与物流三者之间的有机结合。对于消费金融业务参与方而言,消费信贷的信息流受益于互联网基础设施,发展于互联网普及程度;消费信贷的资金流决定消费金融业务的价值链分配;而消费金融的物流则更多地表现在电商平台借助消费信贷服务,通过运输、保管、配送等方式,以最低成本实现原材料、半成品、成品或相关信息进行由商品的生产地到商品的消费地的计划、实施和管理的全过程。基于上述分析,提出研究假设3。

假设3 互联网商务应用程度对消费金融行业高质量发展具有显著的正向赋能效应。

(四)互联网发展环境

消费信贷具有额度小、审批快、无抵押、较分散、期限灵活等特点,其客户以中低收入人群为主。随着互联网发展环境不断改善,社会保障体系不断健全,中低收入人群的消费意愿和消费观念会逐渐发生变化。以往较为保守的消费理念开始向信用消费转变,在个人收入可以覆盖现有消费以及对未来经济良好预期的前提下,更多人愿意通过杠杆消费来满足其在物质层面及精神层面的需求,这为消费金融行业发展创造了机遇。基于上述分析,提出研究假设4。

假设4 互联网发展环境对消费金融行业高质量发展具有显著的正向赋能效应。

为便于理解互联网科技赋能消费金融行业的作用机理,图1基于上述理论分析及研究假设勾勒出两者之间的传导关系,即本研究的解析模型。

三、研究设计

(一)样本选择

以我国2006-2019年间30个省份(除西藏、港澳台外)为研究样本,此时间段包含我国消费金融行业从科技化起步到加速互联网化,再到规范化网络运营的全过程,具有较好的样本覆盖性。数据主要来源于历年的《中国互联网发展状况统计报告》《中国统计年鉴》《中国第三产业发展年鉴》《中国社会统计年鉴》、EPS数据库以及Wind数据库。

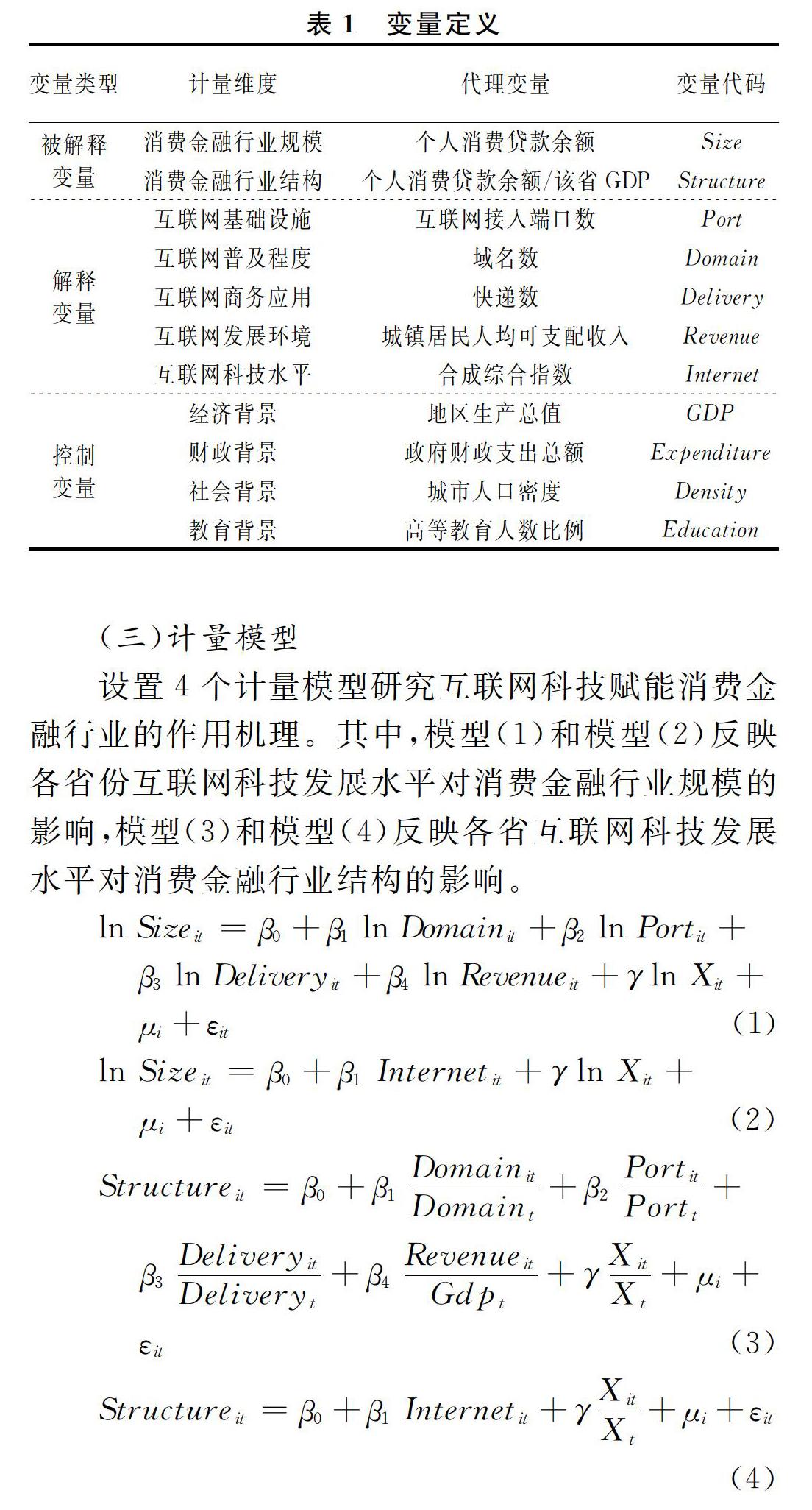

(二)变量设定

1.被解释变量。基于前文分析以及数据可得性,关于被解释变量(即消费金融行业高质量发展的代理变量),从行业规模和行业结构两个维度进行衡量。在模型(1)和(2)中,用各省份的个人消费贷款余额(Size)来衡量消费金融的行业规模;在模型(3)和(4)中,用各省份个人消费贷款余额与该省GDP的比值(Structure)来衡量消费金融的行业结构。

2.核心解释变量。互联网科技的赋能维度是核心解释变量,采用两种方案开展研究。在第一种方案中,根据数据可得性以及业界反馈,选取四个指标进行统计分析,即互联网接入端口数(Port)、域名数(Domain)、快递数(Delivery)、城镇居民人均可支配收入(Revenue),应用于模型(1)和(3)。在第二种方案中,借鉴韩先峰等(2019)的研究成果[29],根据分析需要进行适当调整,将上述四个指标进行标准化处理,然后利用主成分分析法合成了一个综合得分,即互联网科技发展水平综合指数(Internet),应用于模型(2)和(4)。

3.控制变量。① 经济背景用各省份地区生产总值(GDP)表示;② 财政背景用各省份政府财政支出总额(Expenditure)反映;③ 社会背景用各省份城市人口密度(Density)反映;④ 教育背景用各省份高等教育人数与6岁以上人数的比值(Education)反映。

根据上述被解释变量、核心解释变量以及控制变量的界定,相关描述详见表1。

在上述模型中,ln 为对数化处理,有助于消除异方差,使数据平稳;i=1,2,3,…,30表示各个省份;t表示年份;X表示省级层面可能影响消费金融行业发展的控制变量;Gdp表示省级层面人均GDP;μi表示个体之间异质性的常数项;ε it是随机扰动项;β0表示截距项,β1、β2、β3、β4为互联网科技赋能作用的指标系数,系数大小反映其对消费金融行业发展的影响。

四、实证结果及稳健性检验

(一)實证结果分析

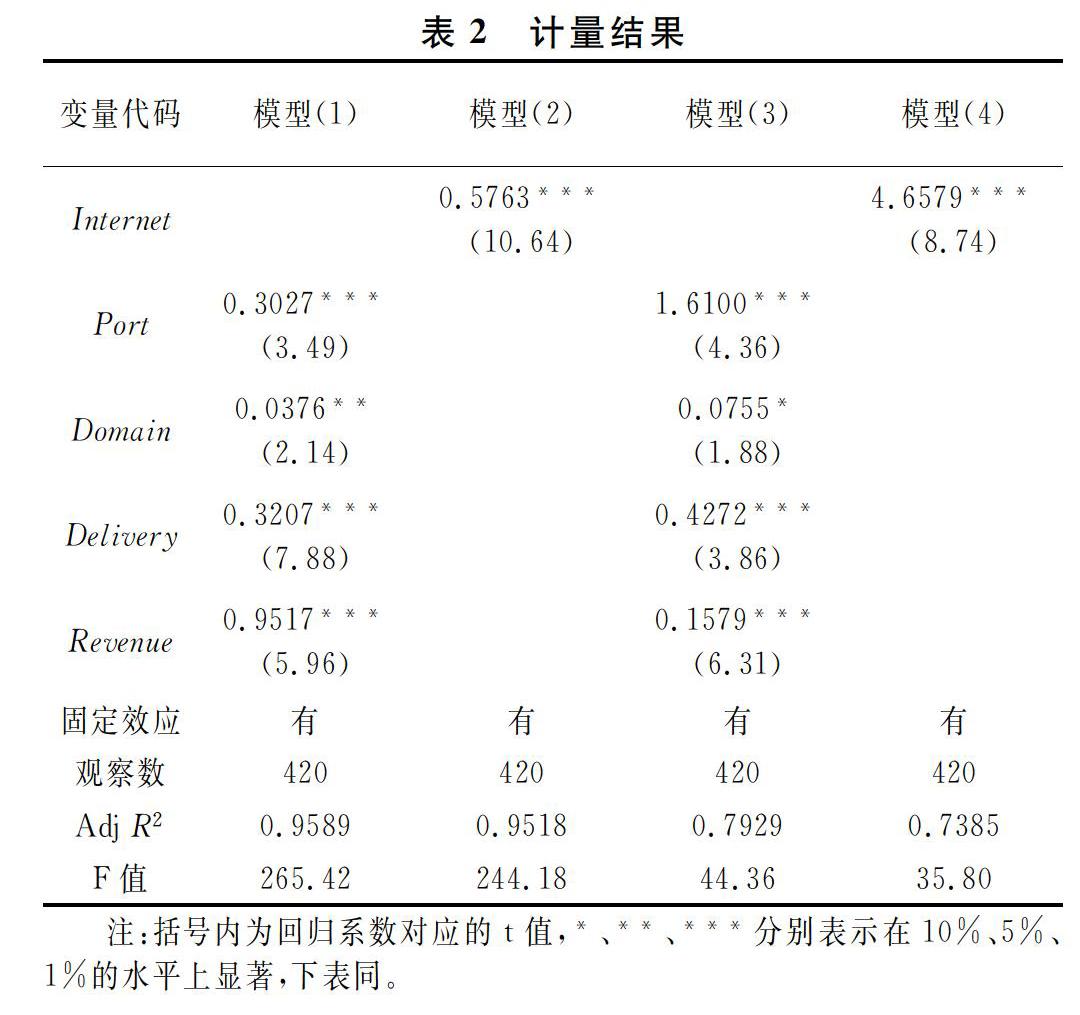

采用平衡面板数据,通过Hausman检验发现,检验结果强烈拒绝原假设,因而使用固定效应模型进行估计较为科学。同时,由于采用的是省级数据,相邻省份之间的同期经济活动可能互相影响,即存在“组间同期相关”问题。因而相较于一般常用的“OLS+稳健标准差”方法,运用GLS并结合white-period稳健方法处理异方差更为有效,能够尽可能校正时期异方差以及省级异方差产生的不良影响。最终,计量结果见表2。

根据计量结果显示,互联网基础设施、互联网普及程度、互联网商务应用以及互联网发展环境对消费金融行业的规模扩张和结构优化均起到了正向赋能作用,假设1、假设2、假设3和假设4得到验证,具体分析如下:

1.整体而言,互联网科技有效地赋能消费金融行业规模增长。模型(2)的实证结果表明,互联网科技发展综合指数每增加1%,则消费金融行业规模可提升约0.58%。现阶段,在我国坚持扩大内需的战略方针下,消费作为拉动我国经济增长的“三驾马车”之一,作用尤为重要。当前消费金融对消费的刺激作用之所以得到充分发挥,互联网科技赋能功不可没,这为我国加快形成以国内大循环为主体的新发展格局奠定了坚实的科技基础。

2.整体而言,互联网科技有效地赋能消费金融行业结构优化。模型(4)的实证结果显示,互联网科技发展综合指数每增加1%,则个人消费贷款规模在GDP中的比重可提升约4.66%,正向影响尤为显著。因此可知,在优化我国宏观经济结构的过程中,互联网科技的蓬勃发展导致更多比例的普通大众以更低成本、更便捷地获得消费金融服务,分享更多实实在在的改革成果,从而有效提升了居民消费在国民经济结构中的比重。

3.对行业规模的传导路径而言,模型(1)的计量结果证明互联网发展环境、互联网商务应用、互联网基础设施以及互联网普及程度四个维度均对消费金融行业的规模增长具有显著的正面影响,并且赋能功效从强到弱依次排序。首先,互联网发展环境的传导功效最强,实证结果显示,城镇居民人均可支配收入每增加1%,则消费金融行业规模可提升约0.95%。这说明消费金融行业的飞速发展离不开互联网发展环境的持续优化,离不开城镇居民人均可支配收入的持续提高。居民收入本质上是经济增长中分配到居民部门的部分,在我国脱贫攻坚战取得全面胜利的过程中,居民收入稳步提升,越来越多的普通大众通过互联网获得满足自身需求的消费金融产品或服务,从而实现行业与用户双赢的局面。其次,互联网基础设施与互联网商务应用起到的积极作用,同样不可小觑。

实证结果显示,代表互联网基础设施的互联网接入端口数、代表互联网商务应用的快递数每增加1%,则消费金融行业规模均可提升约0.30%左右。从2G时代到5G时代,经历了通过PC互联网进行在线消费到通过移动互联网获取消费金融服务的过程,背后对应地是不断完善地互联网基础设施建设;经历了收件周期缩短、物流成本降低以及取货网点便利化的过程,背后对应的是互联网商务应用场景不断优化。

4.对行业结构的传导路径而言,模型(3)的计量结果表明,互联网基础设施的正面赋能效果最强,其次是互联网商务应用与互联网发展环境,而互联网普及程度的正面赋能效果较弱。结合模型(1)和模型(3)的计量结果,可知:不论是从规模增长的角度还是结构优化的角度,虽然互联网普及程度正向赋能消费金融行业,但是影响较小。互联网普及程度每增加1%,消费金融行业规模仅提升0.04%,个人消费贷款规模在GDP中的比重仅提升0.08%。以上实证结果说明,我国互联网人口红利正在逐渐消失,消费金融公司之间的市场竞争会比以往更加激烈。另一方面,互联网基础设施对消费金融行业结构优化具有显著的正面影响,互联网接入端口数每增加1%,个人消费贷款规模在GDP中的比重可提升1.61%,由此表明消费金融行业未来的成长动力已经从人口红利转向技术红利,并得益于技术创新所导致的基础设施更新优化。

(二)稳健性检验

为进一步证明上述研究结果的可靠性,进行了一系列稳健性检验:(1)剔除部分年度样本数据,将研究的时间窗口确定为2006-2016年,重新进行计量;(2)改变被解释变量或者解释变量,用各省金融机构的资产总额替代各省份个人消费贷款余额,用网民人数替代域名数进行重新估计。

根据表3所示,核心解释变量互联网科技发展综合指数的计量结果与表2的计量结果保持一致,说明表2所得的主要结论具有较好的稳健性,同时也表明本文构建的模型较为合理。在互联网科技赋能消费金融行业的作用机理中,相较于稳健性检验(1),表2计量结果出现最大变化的是互联网基础设施的回归系数,整整提升了约0.30%。这表明近年来,我国以5G建设为代表的新基建对消费金融行业结构优化,具有显著的边际效用递增作用,并逐渐形成行业发展的新动能。此外,还进行了稳健性检验(2),计量结果与表3类似,在此就不再赘述。

五、研究结论及对策启示

以“互联网科技+”的赋能路径为研究视角,利用我国2006-2019年間30个省份的消费金融行业面板数据,使用固定效应模型,并结合GLS和white-period方法,从互联网基础设施、互联网普及程度、互联网商务应用以及互联网发展环境四个维度分析对消费金融行业高质量发展的作用机理。结果发现:(1)互联网科技有效赋能我国消费金融行业的规模增长以及结构优化,推动整个行业迈向高质量发展;(2)从传导路径而言,互联网基础设施、互联网发展环境以及互联网商务应用均产生重要的赋能作用,而互联网普及程度的正向影响较弱,表明我国互联网人口红利正在逐渐消失,消费金融行业未来的成长动力已经从人口红利转向技术红利;(3)近年来,我国以5G建设为代表的新基建对消费金融行业结构优化,具有显著的边际效用递增作用,并逐渐形成行业发展的新动能。

上述结论的对策启示主要体现在三个方面:(1)加大互联网基础设施供给,强化消费金融行业结构优化。互联网基础设施位于消费金融服务体系的“后台”,发挥着重要的底层服务功能。通过非排他性、非竞争性使用,加大互联网基础设施供给,实现区域消费金融市场的互联互通,从而产生规模效应,提升行业运行效率。(2)继续推进互联网金融立法进程,加强金融消费者权利保护,从而不断优化互联网发展环境。目前,虽然我国针对互联网消费金融的监管政策逐渐增多,但仍然存在一定缺陷,比如就互联网消费金融的纠纷处置、消费者个人信息隐私保护等方面的立法有待加强。(3)逐步完善消费金融行业的科技型人才队伍建设,立足于金融大国和金融强国的定位,大力引进和培养在消费金融科技监管、风险处置、信息管理等领域具有国际影响力的人才。

参考文献:

[1] 王珂,齐志明.消费成为中国经济增长主引擎[N].人民日报,2020-10-08(1).

[2] 廖理.中国消费金融调研报告(2009)[M].北京:经济科学出版社,2010.

[3] Bacchetta P,Gerlach S.Consumption and credit constraints: International evidence[J].Journal Of Monetary Economics,1997,40(2):66-89.

[4] Mendes D S W. Individual behaviors and technologies for financial innovations[M].Germany: Springer Cham,2018:97-116.

[5] 李佳,谢芸芸,田发.消费金融对产业结构调整的效应研究[J].宏观经济研究,2020(5):18-27.

[6] 王星,张金清.中国居民性别差异对消费信贷盈利贡献的实证测度——来自商业银行信用卡业务的证据[J].中国管理科学, 2021,29(1):1-13.

[7] Lapavitsas C, Santos P L D. Globalization and contemporary banking: On the impact of new technology [J].Contributions to Political Economy, 2008,27(1):31-56.

[8] Jambulapati V, Stavins J.Credit CARD act of 2009:What did banks do?[J].Journal of Banking and Finance,2014,46:21-30.

[9] 孙国峰.中国消费金融的现状、展望与政策建议[J].金融论坛,2018,23(2):3-8.

[10]李佳.“新零售”背景下的“新金融”[J].中国流通经济, 2020, 34(10): 58-69.

[11]Angelini E,Tollo G D,Roli A. A neural network approach for credit risk evaluation[J].Quarterly Review of Economics & Finance,2008,48(4):733-755.

[12]Choi H,Koo J,Park C.Fused least absolute shrinkage and selection operator for credit scoring[J].Journal of Statistical Computation and Simulation,2015,85(11):2135-2147.

[13]王正位,周从意,廖理,等.消费行为在个人信用风险识别中的信息含量研究[J].经济研究,2020,55(1):149-163.

[14]张晶,张喆,方匡南,等.基于稀疏结构连续比率模型的消费金融风控研究[J].统计研究,2020,37(11):57-67.

[15]Levitin A J. The consumer financial protection bureau:An introduction[J]. Review of Banking and Financial Law,2013,32:321-369.

[16]Campbell J Y. Restoring rational choice: The challenge of consumer financial regulation[J].American Economic Review,2016,106(5):1-30.

[17]伍再华,谢佳玉,郭新华.消费金融市场规制:国外实践与中国镜鉴[J].消费经济,2019,35(3):43-51.

[18]吴晓晨.消费信贷产品监管的路径与机制研究——基于美国《多德-弗兰克法》1031(d)条款的评析[J].金融监管研究,2020(7):77-96.

[19]冯科,何理.互联网消费金融的创新[J].中国金融,2016(11):32-34.

[20]Santiago C V, Rafael L D P. Does the development of non-cash payments affect bank lending? [J].The Manchester School,2010,78(5): 412-436.

[21]Arnold I J M,Ewijk S E V. Can pure play internet banking survive the credit crisis? [J]. Journal of Banking & Finance,2011,35(4):783-793.

[22]趙保国,薛骊阳.互联网消费金融对中国上市商业银行风险承担的影响研究[J].中央财经大学学报,2019(4):37-48.

[23]Bruhn M, Love I. The real impact of improved access to finance: Evidence from Mexico[J]. The Journal of Finance,2014,69(3):1347-1376.

[24]Suri T,Jack W. The long-run poverty and gender impacts of mobile money[J]. Science,2016,354(6317):1288-1292.

[25]沈伟,张焱.普惠金融视阈下的金融科技监管悖论及其克服进路[J].比较法研究,2020(5):188-200.

[26]厉亚,潘红玉.改革开放以来消费升级与进一步促进消费的对策[J].财经理论与实践,2019,40(3):101-106.

[27]韩保江,邹一南.高质量发展蓝皮书:中国经济高质量发展报告2020[M].北京:社会科学文献出版社,2020.

[28]史丹,赵剑波,邓洲.从三个层面理解高质量发展的内涵[N].经济日报,2019-09-09(14).

[29]龚志民,李子轩. 消费与经济同步增长的机理分析与国际比较[J]. 湖南大学学报(社会科学版),2020,34(6):58-65.

[30]韩先锋,宋文飞,李勃昕.互联网能成为中国区域创新效率提升的新动能吗[J].中国工业经济,2019(7):119-136.

(责任编辑:厉 亚)