不确定性事件如何影响人民币汇率波动?

2021-09-03朱宁钟佳妤许艺煊

朱宁 钟佳妤 许艺煊

摘 要:以新冠肺炎疫情为研究窗口,基于汇率决定理论总结不确定性事件影响人民币汇率的传导机制,运用事件研究法实证分析发现:不确定性事件能在第一时间通过新闻报道中的危害性信息和结果未知性带来的负面情绪改变人们的心理预期,进而致使市场主体的风险偏好下降,影响其消费、投资等行为,使得生产、投资和出口下降;由于心理预期的形成需要时间,之后又需经生产、消费和投资的中介传导才能最终作用在汇率变动上,新冠肺炎疫情对人民币汇率的负面影响存在时滞效应;由于不确定性事件的类型和汇率制度背景等不同,新冠肺炎疫情与汶川大地震对人民币汇率的影响也有所差异。

关键词: 不确定性;人民币汇率;新冠肺炎疫情;事件研究法

中图分类号:F830.9 文献标识码: A 文章编号:1003-7217(2021)04-0016-08

一、引 言

随着经济社会发展和环境变化,不确定性事件的发生频率明显提升,影响范围也有所扩大。例如1918年西班牙流感、1994年印度鼠疫、2001年9·11恐怖袭击、2003年SARS疫情、2005年英国地铁爆炸、2011年日本核泄漏以及2014年西非埃博拉疫情等不确定性事件,使事件发生地乃至全球的经济发展和社会运行都受到了不同程度的影响。不确定性事件可能带来经济和社会的动荡,进而通过不同的途径快速传导到金融市场。外汇市场作为重要的金融市场之一,也不例外。在我国,外汇市场的发展起步相对较晚,不确定性事件极易对其产生影响。

已有相关研究主要针对不确定性事件对股票和债券市场[1-3]以及一国或地区经济增长[4,5]的影响展开分析,但尚未得到相对一致的研究结论。就不确定性事件是否会影响金融市场这一问题来看,有研究发现,不确定性事件能够对金融市场产生正面影响[1];但大部分的研究认为,不确定性事件会对金融市场产生负面影响[2,3,7-9]。具体地,在不确定性事件是否会影响外汇市场的问题上,已有的研究成果不多且存在争议,有的认为不确定性事件会对外汇市场产生显著影响[10],也有的认为影响有限[6,11]。因此,对该问题的回答还有待更多的经验证据。

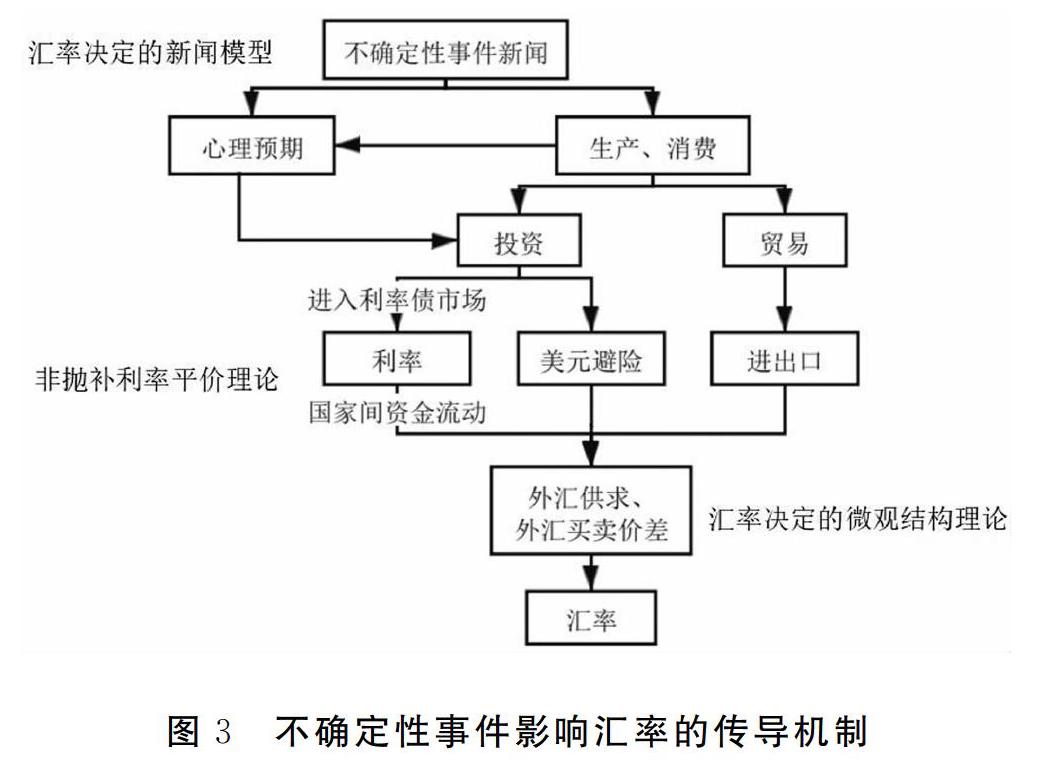

对于不确定性事件如何影响人民币汇率波动,学术界主要存在三类汇率决定理论:非抛补利率平价理论、汇率决定的微观结构理论以及汇率决定的新闻模型。(1)非抛补利率平价指投资者将资金从低利率货币兑换成高利率货币时(即套利),没有进行套期保值,根据自己预期的将来即期汇率计算未来收益,此时,投资者承担着一定程度的汇率变化风险。如果本国利率高于外国利率,预期本币将在远期贬值;如果本国利率低于外国利率,预期本币将在远期升值。在实证研究方面,该理论得到了经验证据支持[12-14]。(2)汇率决定的微观结构理论认为,外汇市场的微观因素决定汇率变动,如外汇交易订单流和外汇买卖价差[15,16]。(3)汇率决定的新闻模型认为,新闻能够影响外汇市场投资者的心理预期,因此,也是汇率变动的影响因素之一。该模型中,“新闻”指投资者不能预见到的、意外的消息,包括宏观经济数据如GDP、通货膨胀率、失业率以及财政政策、货币政策和政治事件等。现有经验证据支持了汇率的适应性预期、暂时性偏差、央行外汇干预、央行沟通以及中美GDP差异对汇率变动有显著影响[17-19];外部政治事件和政治压力均影响了人民币汇率波动[21]。现有研究虽然分析了单一的传导路径,但未综合考虑不同的汇率决定理论刻画真实不确定性事件的汇率传导机制。

为此,本文以新型冠状病毒肺炎(COVID-19)疫情事件(简称“新冠肺炎疫情”)这一不确定性事件作为研究窗口①,基于非抛补利率平价理论、汇率决定的微观结构理论和汇率决定的新闻模型等,总结出新冠肺炎疫情对人民币汇率的影响机制,采用事件研究法分析该事件对人民币汇率的真实影响。同时,选取另一不同类型的不确定性事件②——汶川大地震作为研究对象,探究不同的不确定性事件对汇率的影响是否具有一致性。

二、不确定性事件对汇率影响的理论机制

首先,不确定性事件发生后,大量的新闻报道出现,具体包括事件发生时刻对事件本身的报道以及事件发生后各种经济影响的相关报道等。在新闻报道中,人们能够获取到的信息是事件本身和影响的危害性信息,不可获取的信息是事件的发展演变趋势与长期影响。因此,以新冠肺炎疫情为例,由于疫情突然发生、无法预料并带有严重危害性,对疫情本身的新闻报道一方面催生了交易者的负面情绪,改变其市场预期,即预期市场风险增大,进而市场主体的风险偏好下降,最终改变了外汇市场上交易者的投资行为;另一方面,在内部经济环境的变化上,疫情相关新闻报道之后,由于传染病的特性,人们意识到疫情的严重性,选择听从政府指挥自行居家隔离。这将导致各行业收入减少并且大部分企业停工,如餐饮娱乐行业的全面停工、出行人数和交通流量急剧减少以及由限制出入境措施所致的旅游业停工[22]。由此,拉动经济增长的三驾马车——投资、消费、出口都受到影响。在生产方面,对比我国2018年第四季度至2020年第一季度国内生产总值走势可知,在2020年第一季度,我国GDP明显下降,并且环比增速为-9.8%,骤降11个百分点③。事实上,每年的第一季度正值春节,人们的产出及消费等应处于上升阶段,但此次指标骤降表明因疫情影响,我国生产能力受到了巨大冲击,生产活动停滞,产出明显减少。在消费方面,2019年全年社会消费品零售总额增长率整体保持稳定,但2020年前两个月的社会消费品零售总额增长率从2019年末的8.0%骤降至-20.5%③。这也表明1月疫情的爆发使得趋势向上的国内消费市场受到了巨大的负面冲击。新闻报道疫情的直接经济影响——产出减少和消费下降,又通过影响人们的心理预期对人民币汇率产生冲击。2020年2月,我国消费者信心指数和预期指数同比增长也分别从上月的-0.63%和5.66%骤降至-5.63%和-6.26%③,表明了消費者对当时我国经济发展走势的预期较为悲观。

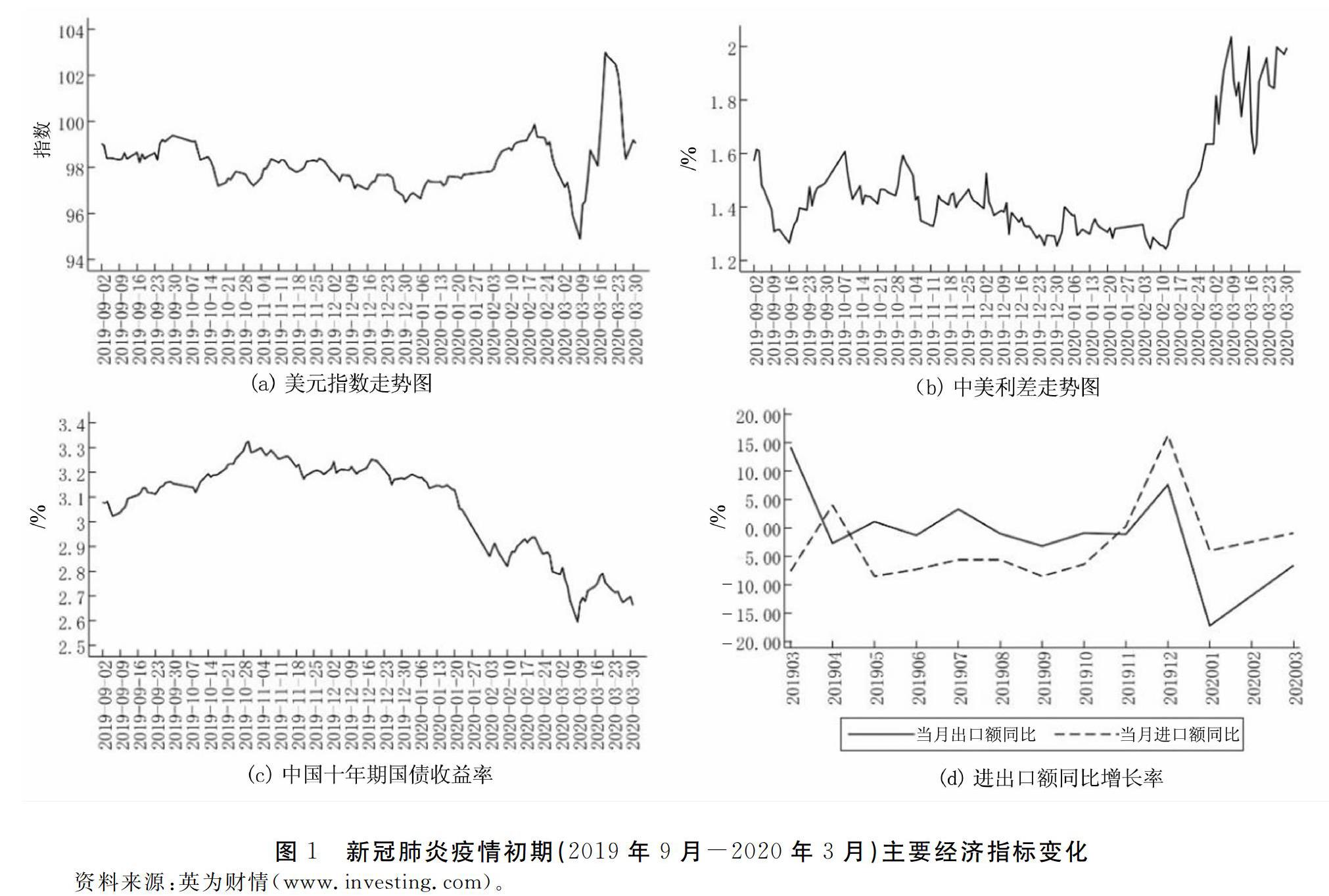

心理预期和生产消费状况又进一步影响投资行为。如果外汇交易者对市场的信心下降,风险偏好下降,便会实施避险策略,纷纷购买美元等避险资产,而非其他。当前,尽管人民币国际化的进程不断加快,但人民币尚未成为国际货币,因此,仍然属于风险资产货币。投资者美元避险策略的实施将导致美元指数呈现走强趋势,进而引发人民币汇率的短期贬值。由图1(a)可知,当新冠肺炎疫情快速在全球蔓延时,全球外汇交易者的避险情绪开始升温,美元指数走强至高位。从生产来看,一方面,生产消费状况直接影响了企业投资行为,由于疫情停工、消费需求下降,实体企业收入减少,并且仍需照常交付租金和支付员工薪酬,从而导致了大部分企业资金周转困难,贷款需求上升。另一方面,生产和消费状况也促使投资者预期央行可能释放流动性,进行降息或降准等操作,驱动利率的下降;同时,投资者还预期企业未来收益恶化,因此,出于避险等目的,从股票市场转而进入利率债市场,利率债市场需求由此增加,也导致了利率下降。对比图1(b)中2019年9月至2020年3月中美利差(中美十年期国债收益率之差)的变化可以看出,在2019年末中美利差逐渐趋于平缓,2020年1月下旬出现轻微的下降趋势。图1(c)展示了我国十年期国债收益率的走势。可以发现,2020年1月20日疫情升温后,我国国债利率有所下降,这反映出人们避险情绪升高和对央行释放流动性的预期。值得注意的是,疫情爆发后,我国出台各项政策以应对疫情的负面影响,如2020年1月31日中国人民银行安排3000亿元专项再贷款,支持金融机构向疫情防控重点企业提供优惠利率贷款;同年2月1日中国人民银行、财政部、外汇局等部门联合发布通知,使用货币政策工具和适当下调贷款利率、增加信用贷款等方式,帮助受疫情影响较大的企业缓和疫情冲击;2020年2月3日节后开市时,中国人民银行又开展了1.2万亿元公开市场逆回购操作,落实流动性的释放④。各项政策的落实进一步驱动我国利率下行,中美利差收窄。伴随全球疫情的快速爆发和蔓延,人们对美联储降息预期增强以及市场避险情绪上升,在我国国债利率相对坚挺的情况下,中美利差开始扩大。当我国利率发生变化时,根据非抛补利率平价理论,两国间利差的变化将导致国家间货币资金的流动,从而使得汇率发生变动。在国外利率水平不变的假定下,我国利率下降,中美利差收窄,短期资金流出,人民币有贬值的可能。

生产和消费状况不仅直接影响了人们的心理预期,也直接影响了贸易。一方面,疫情导致国内生产下降,使得我国出口额大幅减少,贸易收入也减少,因此外汇流入减少;另一方面,国内消费下降,可能导致进口需求也随之下降。由图1(d)可知,因为中美签署第一阶段经贸协议、2019年11月制造业PMI上升等带来的经济向好态势以及企业信心预期,2019年12月进出口额大幅度上升,但突如其来的疫情打破了该上升态势,2020年1月、2月进出口额同比增长率分别跌至-4.0%和-17.2%③。

由于银行等从事外汇交易的金融机构在进行外汇买卖交易时,出于利差变动、规避风险和进出口变化的原因,在外汇头寸较高时降低卖出价,使外汇买卖价差缩小,扩大客户外汇需求;外汇头寸不足时降低买入价,从而扩大外汇买卖价差,导致客户外汇需求减少。根据汇率决定的微观结构理论,外汇买卖价差的变动会导致外汇供求变动,最终导致汇率的变动。从图2可以看出,2020年1月20日之前,外汇买卖价差(中国银行人民币兑美元的外汇买卖价差)始终呈现缩小趋势,但之后,外汇买卖价差的缩小趋势立马转变,价差开始扩大。由于银行在其外汇头寸较短缺时会适当抬高买入价或降低卖出价,由此可知,疫情爆发后外汇市场中外汇需求较高。

如图3所示,不确定性事件发生时对事件危害性的新闻报道首先改变了人们的心理预期,并对人们的生产和消费行为造成影响,生产和消费的变动、对事件影响的新闻报道以及未来发展的不可预知也进一步催生了负面情绪,影响心理预期;由于交易者预期市场风险增大导致风险偏好下降,投资者对企业盈利能力产生负面预期,同时,生产和消费变动又进一步影响了投资,进而转入利率债市场并且采取美元避险策略,利率水平发生变化,由此促使国家间的资金流动;除投资外,生产和消费的变化也直接影响了我国进出口贸易;最终,国家间资金流动、避险交易以及进出口变化使得外汇供求发生改变,进一步使得外汇买卖价差发生变化,人民币汇率产生波动。

三、研究方法与数据说明

本文运用事件研究法⑤,通过分析新冠肺炎疫情发生后是否存在非正常汇率,测度非正常汇率的大小和方向来检验不确定性事件对外汇市场是否产生显著冲击,以及冲击的方向和程度究竟如何。具体地,选取2019年9月1日至2020年2月18日人民币兑美元汇率中间价,数据来源于国家外汇管理局。首先,以新冠肺炎疫情为研究事件,分析其对人民币兑美元汇率的影响。其次,确定事件发生日(t=0)、事件窗口[T1,T2]以及估计窗口[T0,T1](图4)。选取2020年1月20日作为事件发生日,国务院于该日将新冠肺炎纳入法定传染病,同时,钟南山院士确认新冠病毒存在“人传人”现象。事件窗口为不确定性事件前后一段时间区间,用来研究不确定性事件发生后冲击是否存在及影响程度如何。选取2020年1月20日至2020年2月18日共16个交易日[0,15]作为事件窗口期。估计窗口为2019年9月1日至2020年1月17日共93个交易日[-93,-1]以估计事件窗口期内的正常汇率。此外,为检验新冠肺炎疫情对人民币汇率的影响是否具有特殊性,选取汶川大地震事件进行外部有效性检验。数据区间为2008年1月2日至2008年6月2日,并设定事件发生日为2008年5月12日(t=0),估计期为2008年1月2日至2008年5月11日[-85,-1]共85个交易日,事件窗口期为2008年5月12日至2008年6月2日[0,15]共16个交易日。

为研究新冠肺炎疫情对投资、出口和消费——中介变量的影响,首先,选取中国十年期国债收益率日度数据⑥作为投资变化的分析指标,数据区间仍为2019年9月1日至2020年2月18日,并设定同样的事件窗口、估计窗口展开事件研究;其次,综合考虑数据的可得性和全面性,将出口总额以及社会消费品零售总额月度数据③作为出口与消费变化的分析指标,数据区间为2017年7月至2020年2月。需要说明的是,国家统计局社会消费品零售总额数据每年1月和2月合并发布。因此,为保证数据类型相同,剔除了2017年、2018年及2019年1月和2月合并数据;而出口总额自2020年起才将1月和2月数据合并发布,因此未作剔除处理。主要指标的描述性统计见表1。从表1中可以看出,新冠肺炎疫情期间与汶川地震时期人民币兑美元汇率中间价的标准差分别为0.0570和0.1082,表明两事件发生期间汇率波动都较明显。新冠肺炎疫情期间,中国十年期国债收益率标准差为0.1119;出口总额标准差为206.87;社會消费品零售总额标准差为2825.90。各个指标的最大值与最小值之差都较大。

四、实证结果分析

(一)实际汇率、正常汇率、非正常汇率的计算

实际汇率即采用人民币兑美元汇率中间价,记为RE;正常汇率即期望汇率,是在假设无不确定性事件发生时,根据估计窗口期[-93,-1]内的实际汇率值估计出来的事件窗口期[0,15]内的预期汇率,记为EE,采用ARIMA模型对其进行预测;根据ARIMA模型预测出事件窗口期[0,15]内的正常汇率之后,再计算出窗口期内的非正常汇率,记为AE。非正常汇率即实际汇率与正常汇率之差,反映了不确定性事件对人民币汇率是否产生影响、影响程度和方向究竟如何。计算公式为:

AE=RE-EE (1)

建立ARIMA模型前,首先对时间序列数据进行平稳性检验。将人民币兑美元汇率中间价取对数形式,以消除异方差。单位根检验结果显示lnRE序列不存在单位根。单位根检验之后,作出ln RE序列的自相关(ACF)和偏自相关(PACF)系数图,结合单位根检验结果确定模型为ARIMA(1,0,0),即AR(1)模型,然后进行参数估计,得到模型表达式为:

lnREt=0.9998lnREt-1+εt (2)

(二)新冠肺炎疫情对人民币汇率的影响

对式(2)进行模型预测可以得到事件窗口期内的正常汇率值。从图5可以看出,倘若无新冠肺炎疫情发生,人民币汇率仍处于升值趋势,非正常汇率自两日后一直为正,表明不可预测的疫情的确打断了人民币汇率自中美经贸协议签订、国内经济超预期以来的升值态势。非正常汇率从2020年1月22日转为正值,这可能是由于心理预期—行为选择(包括居家隔离行为和市场交易行为等)—汇率变动需要一定的传导时间。表2结果显示:第一,除疫情突发后[0,2]和[0,5]两个时间窗口的检验结果在90%的水平上不显著外,其余事件窗口均在90%的水平上显著拒绝原假设,即新冠肺炎疫情对人民币汇率存在显著的负面影响。第二,疫情对汇率的影响存在滞后效应,即在事件发生后的2天内,实际汇率与正常汇率差值为负,人民币还未呈现出明显的贬值趋势;事件发生后的5天内,汇率差值已变为正值,人民币开始趋于贬值,但该时段的检验结果在90%的水平上不显著,因此,在这段时间内新冠肺炎疫情对人民币汇率的影响仍然不显著;在事件发生后的7天、10天以及15天内,检验结果显著,说明随着时间推移与疫情蔓延扩散,其对汇率的负面影响也愈发突出。

综合来看,在事件发生日,即2020年1月20日国务院将新冠肺炎纳入法定传染病且确认病毒存在人传人现象时,大部分人的危机意识还在形成过程中,并且当时为春节前,春节高消费等在一定程度上维持了经济运转,因此,疫情对人民币汇率无显著影响。但随着疫情的迅速蔓延,政府开始实行强制隔离措施,企业停工、产出下降和消费下降等继而出现,使得我国经济受到了极大冲击,人们负面情绪加重,消极的心理预期逐渐形成。又经一段时间的经济停滞,疫情对海外投资和国际贸易的影响越来越大,其对人民币汇率的负面冲击逐渐加强。

(三)新冠肺炎疫情对消费、投资和出口的影响

在明确了新冠肺炎疫情对人民币汇率产生负面冲击的基本事实后,为印证图3的影响机制是否合理、可信以及综合影响是否与人民币汇率波动的最终影响相符,对三个中间环节——消费、投资和出口变化进行研究。事件发生日、事件窗口和估计窗口与前文新冠肺炎疫情对人民币汇率的影响研究设定保持一致。投资方面,RR表示实际国债收益率,ER表示ARIMA模型预测的国债收益率。由表3可知:第一,在各事件窗口内,RR-ER的均值均为负值,表明新冠肺炎疫情后,投资者进入利率债市场,促使我国十年期国债收益率下降,即利率水平下降;第二,尽管疫情突发后[0,2]事件窗口内的检验结果在95%的水平上不显著,但其余事件窗口内均在95%的水平上显著,说明了我国十年期国债收益率的确发生了明显变化,即利率水平受到新冠肺炎疫情的显著负向影响;第三,疫情对利率的影响同样存在滞后效应,但其与人民币汇率的滞后期相比更短,即利率水平的变化先于人民币汇率的变化;第四,随着事件窗口的扩大,即时间的推移,疫情对利率的负向影响越来越显著。

消费和出口方面,采用ARIMA模型预测出2020年1月和2月的消费和出口额,再将其与实际数据进行比较,见表4。可以看出,若未突发新冠肺炎疫情,2020年1月-2月社会消费品零售总额应达74086.8亿元,出口总额应达4314.4亿美元,均远远高于疫情突发后的52129.8亿元和2924.5亿美元。因此,新冠肺炎疫情对我国消费和出口均产生了负面影响,消费和出口大幅下降。

至此,不确定性事件影响汇率的传导机制以及各影响因素的变化方向均得以明确。首先,新冠肺炎疫情发生时的新闻报道使人们产生恐惧和悲伤等负面情绪,改变了人们的心理预期,并对人们的生产和消费行为造成影响,生产和消费的下降及未来发展结果的未知同样也使人们心理产生负面情绪;其次,由于交易者预期市场风险增大导致风险偏好下降以及生产和消费的下降进一步对投资产生影响,使得投资者对企业盈利能力产生负面预期,纷纷进入利率债市场以及采取美元避险策略,利率水平下降,由此发生国家间的资金流动,导致我国货币资金外流;另外,生产和消费的下降也直接影响我国進出口贸易,导致我国出口总额下降;最终,国家间资金流动、美元需求的上升以及出口下降造成的外汇流入减少使得外汇供求发生改变,进一步使得外汇买卖价差发生变化,汇率上升,人民币贬值。

(四)外部有效性检验

新冠肺炎疫情作为不确定性事件的代表是否具有特殊性、其对人民币汇率的影响和汶川地震等事件的影响是否一致?本文选取汶川大地震进行外部有效性检验。研究对象为2008年1月2日至2008年6月2日人民币兑美元汇率中间价。汶川大地震作为重大突发自然灾害事件,对我国当时的经济发展特别是重灾区的经济产生了重大影响。灾后的巨大财产损失和人员伤亡、交通瘫痪以及通货膨胀都促使人们产生负面的心理预期,因而也影响到人民币汇率变动。首先,设定事件发生日为2008年5月12日(t=0),估计期为2008年1月2日至2008年5月11日[-85,-1]共85个交易日,事件窗口期为2008年5月12日至2008年6月2日[0,15]共16个交易日。其次,运用ARIMA模型进行正常汇率的预测。对RE序列取对数,进行单位根检验。结果表明ln RE为平稳序列。

图6中的预测结果以及表5配对样本t检验的事件窗口分析结果表明,汶川地震对人民币汇率的影响并不显著;但在事件日15天后产生了一定的影响,时间滞后期较长。究其原因:一是2008年汶川地震时期与新冠肺炎疫情时期相比,叠加了许多其他的冲击,如奥运会和金融危机等的影响——这也是本文不以其为主要研究窗口的原因;二是不确定性事件的属性和特征不同,与新冠肺炎疫情相比,地震的传染性不强,距离震源越近,受影响越大。汶川地震后12个月内(2008年6月至2009年5月),距离地震震中越近的公司,股票收益率越低,并且公司与震中距离每增加1000公里,其年收益率平均升高3%[2]。尽管都是不确定性事件,但是自然灾害与公共卫生事件的属性不同,导致影响范围和程度、人为可控性不一致。不确定性事件会对个人的心理产生影响,畏惧心理的产生使得人们的效用降低,消费者信心也会受到冲击,但其影响的显著性与事件本身的属性有关[23],如2003年SARS时期,我国消费者信心指数从当年3月份的97.6下降到4月份的88.7,下降9.1%,5月份更是下跌到了85.7。而2008年汶川地震時期,我国消费者信心指数从当年5月份的110下降到6月份的109.8,仅下降0.18%。因此,新冠肺炎疫情对人民币汇率的负面影响不具有外部有效性。

五、结论与启示

以上研究显示:第一,不确定性事件可以通过影响人们的心理预期来改变其交易行为。新冠肺炎疫情通过对生产活动和人们心理预期的影响,改变消费、投资等行为,从而使得我国消费、投资以及出口下降,导致利率水平降低与外汇价差等的变动,最终导致人民币贬值。第二,新冠肺炎疫情通过中介路径对人民币汇率产生的负面影响有一定的滞后时间。这是因为心理预期的形成需要时间,并且还需经生产、消费和投资等中间环节,才能最终传导在汇率上。随着疫情的蔓延,其对汇率的负面影响也愈发显著。第三,不确定性事件对汇率变化的影响因事件属性与特征、汇率制度以及国际经济环境的不同而具有异质性。

基于以上结论,得到如下政策启示:第一,我国应着力提高汇率的市场化程度,加快外汇市场改革,以期在不确定性事件发生时,外汇管理部门能够通过更多样的有效措施避免汇率出现过度的、不可控的变化,稳定交易者心理预期,投资者也能在外汇市场上灵活使用各种创新工具来避免未预期到的汇率风险,以此打破不确定性事件与损失之间的恶性循环。第二,在不确定性事件频发的汇率市场化改革进程中,外汇监管部门和交易者还需始终以现行的汇率制度为基本点,综合考虑是否同时受到了不同属性的不确定性事件冲击,以及这些事件各自的影响范围、程度和人为可控性,采取不同组合的“相机”政策。第三,对于不确定性事件带来的结构性突变,应抓住机遇,积极推进产业结构升级,以提高对外来不确定事件冲击的抵御能力。在明晰新冠肺炎疫情这一不确定性事件对汇率影响的理论机制基础上,重点明确疫情发生后人民币汇率波动的基本事实,验证现有汇率决定理论及汇率形成机制,尝试为监管部门和交易者提供一定的决策依据。当然,对影响机制的系统检验,还有待后续研究进一步展开。

注释:

① 以新冠肺炎疫情为研究窗口主要原因有二:一是新冠肺炎疫情属于突发公共卫生事件,其发生具有不确定性,不可预测。二是新冠肺炎疫情的爆发使得我国经济社会发展受到重大创伤:疫区交通中断、假期延长、复工节奏减慢,相关疫情防控措施使得拉动经济增长的三驾马车——投资、消费以及净出口均受到了一定影响。

② 首先,依据《中华人民共和国突发事件应对法》,新冠肺炎疫情属于公共卫生事件,汶川地震属于自然灾害事件。其次,在2002-2003年SARS疫情时期,我国的汇率制度是以市场供求为基础的、单一的、有管理的浮动汇率制度。人民币汇率实际上是盯住单一美元,并且一直维持在8.3左右的水平。因此,SARS疫情与新冠肺炎疫情对人民币汇率变化的影响可比性较小。

③ 数据来源:国家统计局(www.stats.gov.cn)。

④ 数据来源:中国人民银行(www.pbc.gov.cn)。

⑤ 事件研究法(event study method)最初被用于检验某一事件如并购、股票和债券发行等的突然发生,对公司股价造成的影响,后来也被广泛地应用于禽流感、SARS等不确定性事件对金融市场影响的研究。

⑥ 数据来源:英为财情(www.investing.com)。

参考文献:

[1] 李晓林,李仕明,李成刚,等.非常规突发事件对股票市场收益率与债券市场收益率的影响研究——基于ARIMA模型的实证[J].电子科技大学学报:社会科学版,2013,15(6):41-46.

[2] 山立威.心理还是实质:汶川地震对中国资本市场的影响[J].经济研究,2011,46(4):121-134.

[3] Brounen D,Derwall J.The impact of terrorist attacks on international stock markets[J].European Financial Management,2010,16(4):585-598.

[4] 胡鞍钢.SARS危机对我国经济发展的影响分析[J].管理评论,2003,15(4):3-5.

[5] Bleakley H.Disease and development:Evidence from hookworm eradication in the American south[J].Quarterly Journal of Economics,2007,122(1):73-117.

[6] Maitah M,Mustofa J,Ugur G.The impact of terrorist attacks on foreign exchange rate:case study of Turkish lira versus pound sterling[J].Economies,2017,5(1):1-8.

[7] Mnasri A,Nechi S.Impact of terrorist attacks on stock market volatility in emerging markets[J].Emerging Markets Review,2016,28:184-202.

[8] Worthington A,Valadkhani A.Measuring the impact of natural disasters on capital markets:An empirical application using intervention analysis[J].Applied Economics,2004,36(19):2177-2186.

[9] Kaplanski G,Levy H.Sentiment and stock prices:The case of aviation disasters[J].Journal of Financial Economics,2010,95(2):174-201.

[10]王璐,黄登仕,马锋,等.重大突发事件对国际外汇市场影响分析:基于英国脱欧公投事件[J].数理统计与管理,2020,39(1):174-190.

[11]郭维.外部政治压力对人民币汇率的传导机制研究——基于市场预期的视角[J].当代经济管理,2020,42(1):84-91.

[12]易纲,范敏.人民币汇率的决定因素及走势分析[J].经济研究,1997(10):26-35.

[13]肖祖沔,向丽锦.资本管制与中国非抛补利率平价扭曲[J].世界经济研究,2019(4):17-28.

[14]唐东波.人民币汇率与通货膨胀率的动态關系研究[J].经济科学,2008(4):39-51.

[15]张晓莉,孙琪琪,吴琼.汇率预期、指令流与人民币汇率价差[J].金融与经济,2019(12):4-11.

[16]邢天才,尹航.异质性交易者、混合策略与人民币汇率决定机制[J].宏观经济研究,2017(4):55-64.

[17]高铁梅,杨程,谷宇.央行干预视角下人民币汇率波动的影响因素研究——基于中美两国经济的实证分析[J].财经问题研究,2013(2):45-53.

[18]朱宁,许艺煊,徐奥杰.异质预期条件下中央银行沟通对人民币汇率波动的影响[J].财经理论与实践,2017,38(1):10-16.

[19]马国轩,于润.人民币均衡汇率波动的影响因素分析[J].经济科学,2013(5):76-87.

[20]郭维.美国政治施压事件对人民币汇率的影响研究:2005-2016年[J].世界经济研究,2017(1):28-40.

[21]胡再勇,刘曙光.外部政治压力影响人民币对美元汇率吗?[J].国际金融研究,2013(12):26-34.

[22]何诚颖,闻岳春,常雅丽,等.新冠病毒肺炎疫情对中国经济影响的测度分析[J].数量经济技术经济研究,2020,37(5):3-22.

[23]唐文进,廖荣荣,刘静.突发公共事件经济影响研究述评[J].经济学动态,2009(4):112-116.

(责任编辑:宁晓青)