我国种植业保险大灾赔付能力如何?

2021-08-30杨汭华郭楠付磊

杨汭华 郭楠 付磊

国际DOI编码:10.15958/j.cnki.gdxbshb.2021.04.11

摘 要:我国政策性农业保险快速发展的前10年中,农业保险经营者有多大的赔付能力?赔付能力的影响因素有哪些?回答这些问题有助于农业保险赔付能力建设。本文利用Cummins反應函数模型,设定了不同的大灾损失情景并测算评估了农业保险大灾赔付能力,并利用GMM方法对赔付能力的影响因素进行了分析。结果表明,我国农作物因灾损失风险较高,在20年一遇的大灾情形下,2016年农业保险行业的赔付效率为84.77%,再保险比例、净资产收益率、农业保险规模、调整所有者权益是影响赔付效率的主要因素。这些结论对于我国大灾风险分散体系建设具有重要的支持价值。

关键词:大灾风险;农业保险;赔付能力;Cummins反应函数

中图分类号:F840.66 文献标识码:A 文章编号:1000-5099(2021)04-0109-11

一、引言

从2007年开始,我国政策性农业保险快速发展,已经成为财产险行业中的一个极具重要性的险种。比较发现,2007-2015年期间我国财产险赔付额的增幅范围在3%~38%之间,而农业保险赔付额的增幅范围则为-15%~350%。即使在近五年,其取值范围也在-15%~53%之间。财产险赔付呈现逐年上涨的趋势,尽管近年来上涨趋势有所放缓,但相比之下,农业保险赔付具有更强的波动性,这说明农业保险面临的风险更大,巨灾损失可能会给农业保险行业赔付能力造成严重影响。从2007至2016年,我国农业保险已经走过了第一个10年,在这个过程中,我国初步建立了以“直接保险+再保险”为主体的农业保险大灾风险分散机制,重点解决了中、低层风险,但随着农业保险业务领域拓宽与业务规模的扩大,针对再保险难以承担的大灾风险仍缺乏有效的应对机制。我国有针对公司层面的《农业保险大灾风险准备金管理办法》,同时一些地方政府也设置有农业大灾风险准备金,但都缺乏统筹层面的制度考虑。

界定农业大灾风险存在一定的困难。在部分研究中,学者认为大灾和巨灾并不同质。偿付能力本质上是保险公司资产与负债的财务匹配关系,充足的偿付能力是保证其持续健康经营的先决条件,一旦资不抵债则面临破产危机。庹国柱[1]将农业保险大灾风险定义为发生超过本地农业保险和农业保险机构风险责任承担能力的可能性还是比较恰当的。

那么,我国农业保险机构对于大灾风险责任的偿付能力达到了什么程度呢?对此,学界的研究才刚刚起步。20世纪中叶,Arrow(1953)和Debreu(1959)将不确定性正式引入到了传统经济学的分析框架中,证明金融市场可以通过提供有效的金融工具来实现经济中风险的帕累托最优配置,因而即使在不确定性条件下,市场经济也能够实现一般和有效的经济均衡。在此框架下,Cummins et al.[2-4]基于Borch[5]的最优风险分摊原则推导了一个反应函数,用于测度财产保险公司与市场对巨型灾害的最大赔付能力。他们证明了财产保险市场巨灾赔付能力最大化的条件是每个保险人持有同样的市场保险组合的一个份额,且所有保险人持有的保险组合Li与行业总损失L完全相关。这是保险学界最早也是最完整的关于巨灾风险测度的文章。利用Cummins et al.提出的反应函数,田玲和左斐[6]对2007年末中国财产保险公司应对大灾损失的偿付能力进行了测算,结果发现,在发生2 000亿人民币大灾损失的条件下,2007年我国财产保险市场的大灾赔付效率为68.36%。张艳等[7]通过对该模型的损失假定进行改进,基于政策性农业巨灾保险试点调查数据,评估了云南省农业巨灾保险偿付能力。学者们除了对保险大灾赔付能力进行研究外,也关心保险赔付能力的影响因素。Cummins et al 由推导保险公司反应函数得出,影响保险公司赔付能力的因素主要为公司的权益资本和公司损失与行业损失的相关性。Klein[8]认为,对保险公司偿付能力造成影响的主要因素为赔付风险程度和投资能力。郑莉莉[9]发现,与保险公司偿付能力呈负相关的因素有赔付比率和保费增长率,呈正相关的因素有准备金提取率、资产净利率和保费收入比重。田玲等[10]根据“偿二代”提出的巨灾风险对最低资本要求,建模分析了财产保险公司巨灾偿付能力的影响因素,得出权益资本、再保险比例、实际赔付率、赔付率和公司规模等对保险公司赔付能力具有显著影响。这些学者的研究工作为本文提供了方法论上的参考。

2020年12月,由财政部、农业农村部、银保监会三部门共同筹办的 “中国农再”获准开业,标志着我国农业保险大灾风险分散体系建设进入新的阶段。回溯评价前10年农业保险大灾赔付状况,对于当前我国农业保险的大灾赔付能力建设和建立国家层面的大灾风险基金将具有重要的参考价值,有利于提高我国农业保险制度的效率。本文拟以2016年底农业保险业务占比最大的前10家保险公司为研究对象,核心目标是探讨我国农业保险行业在大灾损失时的赔付能力处于何种水平及其主要的影响因素。

二、方法论框架

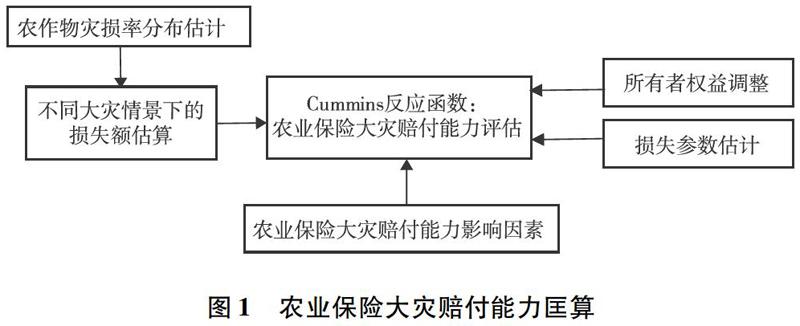

本文采用的方法论框架见图1。全文基本逻辑过程为:首先以核密度估计方法测算农业灾害损失在不同置信水平下的因灾损失率,据此进行不同农业大灾情景下的损失设定。接着,运用Cummins反应函数模型估计出不同巨灾损失条件下我国农业保险行业的最大赔付能力与赔付效率。最后,运用GMM模型对赔付效率的影响因素进行研究,包括保险公司风险程度、运营能力、盈利能力、再保险比例四个方面的相关指标。

(一)农作物灾损率测算

农作物灾损的统计定义为,因灾减产10%以上为受灾,因灾减产30%以上为成灾,因灾减产80%以上为绝收。估算各年农作物灾损率:

式(1)中,LRi为作物在第i年的灾损率。DAi,IAi和CAi分别为作物在第i年的受灾面积、成灾面积和绝收面积。α1,α2和α3分別为作物受灾、成灾和绝收的损失程度均值,取10%-30%、30%-80%、80%-100%的均值为其赋值,分别为0.2,0.55,0.9。TAi为作物在第i年总播种面积。

(二)灾损率核密度函数估计

基于农作物灾损率,进行Kernel核密度估计,进而测算出不同置信水平下的在险值,代表不同的大灾损失情景,测算出不同大灾情景下的因灾损失率,分析农业保险大灾损失风险。

采用Kernel核密度方法估计农作物灾损率的概率密度函数,设X1,X2,…,Xn为未知总体的独立同分布样本,密度函数为f(x),则f(x)的Kernel核密度估计为:

(三)Cummins反应函数估计

博尔奇定理(Borch,1962)证明,保险行业中风险分摊的帕累托最优,是每个保险人所分担的社会风险份额与其风险容忍度成比例。根据该定理的推论,如果所有个体的效用函数属于同一函数族,各再保险人之间分摊规则将是线性的。即当所有保险人所承担的风险与保险市场风险完全成比例时,整个保险市场可视为一个保险公司,此时保险市场的赔付能力最大化。基于此,Cummins et. al(2002)推导出了保险市场面对大灾损失时各个保险人的反应函数,并定义整个保险市场的赔付能力为市场中所有保险人的赔付能力之和。保险市场赔付能力最大化的条件是每个保险人持有同样的市场保险组合的一个份额,所有保险人持有的保险组合(Li)与行业总损失(L)完全相关。

Cummins反应函数见如图2。图中X轴为总损失的可能值,Y轴为保险市场所有公司加起来的预期赔付。OAC表示理想情况下保险市场的最大赔付,OZ表示实际保险行业在应对各种可能的大灾损失时估计的最大赔付能力,即反应函数。X点为损失一定的条件下,所有可能赔付情况的平均数。W点所代表的保险公司的资本及风险多样化要弱于Y点,因而预期赔付要低于Y点。本文所求Cummins反应函数为OZ曲线。

在大灾损失L的条件下,Cummins反应函数为:

其中,E(Li)是保险人i在样本区间内的期望损失,即净保费的期望值(=原保费-再保险分出+再保险摊回);Qi是评估时点上保险人i的权益资本;μi、σi分别是保险人i在样本区间内保险赔付的均值和标准差;ρi表示每个保险人损失与行业损失之间的相关系数。Φ(·)为标准正态分布函数,φ(·)为标准正态密度函数。

运用Cummins模型估算保险公司应对大灾的赔付能力,首先需要估计出保险公司损失及保险行业损失的均值、标准差及相关系数等参数。这些参数又分为当期原始值(raw)和去趋势化值(detrended)。

参数原始值估计方法:

参数去趋势值(detrended)估计。保险公司的赔付额一般来说具有很强的时间趋势,即赔付额随时间推移有着明显的增长趋势。因此,评估农业保险的巨灾赔付能力时,使用参数的去趋势值会更加可靠。为了获得参数去趋势值,建立损失趋势回归模型加以估计:

Lit=α0i+α1it+εit(6)

Lt=α0+α1t+εi(7)

(四)基本假设

应用Cummins反应函数需要满足以下基本假定:

其一,保险市场结构为完全竞争;

其二,各保险公司的责任上限为所有者权益加净保费收入;

其三,保险行业面临的巨灾损失服从正态分布或对数正态分布。

为了恰当地运用Cummins反应函数,这里对农业保险市场做出三项基本假设:

假设1:我国农业保险市场竞争性在不断提高。我国农业保险实行“政府引导、市场运作、自主自愿、协同推进”的原则,其特殊性决定了不可能如其他财产保险一样具有很高的市场竞争性。2015年4月1日,根据《国务院关于取消和调整一批行政审批项目等事项的决定》的要求,保监会将农业保险的市场准入制度从审批制更改为名单制,将监管从前端移向中、后端。新的市场准入制度有两个作用:一是通过竞争倒逼保险机构提升服务能力,让市场进一步焕发活力;二是使政府更关注对农业保险制度设计及市场行为监督,使我国农业保险市场秩序更公平合理,从根本上提高农业保险的运行效率。从这个意义上看,农业保险的市场竞争得以加强。

假设2:各保险公司对农业保险大灾赔付的责任上限为农业保险对应的所有者权益加净保费收入。以保险公司农业保险保费收入占总保费收入的比例作为权益调整系数,得到农业保险对应的所有者权益。

农业保险对应的公司权益=权益调整系数×保险公司所有者权益

综合性保险公司中农业保险业务占比不高,与专业性农业保险公司中农业保险业务占比有很大差距。为了恰当地评估农业保险的赔付能力,仅对综合性保险公司的所有者权益进行调整。

假设3:以农作物灾损率分布替代农业保险损失分布。至2016年,政策性农业保险仅经过了10年的发展,若直接用农业保险赔付额拟合损失分布,则时间跨度较小不具有代表性。在农业保险保费收入中,农作物保险保费收入占比最大,以2016年为例,达到68%。2016年农业保险赔付中,农作物保险赔付比例超过85%。我国第二代偿付能力监管体系(简称“偿二代”)计算农业险的巨灾风险最低资本时,也仅考虑了种植险风险因子。本文认为,以农作物灾害损失分布近似替代农业保险损失分布具有一定合理性。

假设4:农业保险保费收入占总保费收入的比例与农业保险对应的保险公司权益份额相一致。综合性保险公司中农业保险业务占比不高,与专业性农业保险公司的农业保险业务占比有很大差距。为了恰当地评估农业保险的赔付能力,这里对综合性保险公司的所有者权益进行调整,调整后的公司权益与农业保险保费占比相对应:

农业保险对应的公司权益=(农业保险保费收入÷总保费收入)×原所有者权益

(五)数据说明

本文测算研究基于两类数据:(1)种植业灾害损失统计数据。1979-2018年《中国农业年鉴》及《新中国农业60年统计资料》,包括农作物受灾面积、成灾面积、绝收面积和总播种面积,由此估算农作物灾损率;(2)保险公司统计数据。据《中国保险年鉴》,2016年具有农业保险经营业务且所有者权益不为负的保险公司为33家,其中各保险公司农业保险赔付占行业农业保险总赔付的比例超过1%的公司共有10家,其中包括4家专业性保险公司(阳光农险、国元农险、安华农险和安信农险)和6家综合性保险公司(人保财险、中华联合、太保产险、国寿财险、平安产险、中航安盟),合计占比达95.51%,基本能够代表农业保险行业赔付水平。本文选择2007-2016年该10家保险公司的权益资本、资产、总保费收入、农业保险保费收入、农业保险赔付支出、分出保费、净利润等指标,用于大灾赔付能力测算和大灾赔付能力影响因素实证研究。

三、农业保险大灾赔付能力测算

基于农作物灾损率的测算结果,本文以最小化MISE(Mean integrated squared error)准则下的Silverman(1996)拇指法则(Rule-of-Thumb)来选择最优窗宽,最优窗宽为0.0162,估计得到农作物灾损率分布的核密度函数。

(一)农作物灾损率风险评估

这里设定5个大灾发生情景:10年一遇、20年一遇、50年一遇、100年一遇和200年一遇。依据灾损率分布的核密度函数,得出不同大灾情景下的农作物灾损率在险值(VaR),见表1。可以看出,风险越高,灾损率越大,在200年一遇的灾害情景下,灾损率达到19.25%(见表1)。

(二)Cummins反应函数估计

为了可靠地估计Cummins反应函数,首先建立各保险公司损失与保险行业损失的趋势方程,以获得参数去趋势值。趋势方程的显著性检验结果见表2,可以看出,除了安华农险,其他保险公司与保险行业历史赔付的相关系数均高于0.7,其中人保财险为92.74%,中华联合为91.9%,表现出与行业赔付的高度相关性,且对比于其他保险公司,其原始值或去趋势值的变异系数都较小,表明对期望损失的估计会更为可靠。可以认为,农业保险行业损失存在着显著的趋势性。

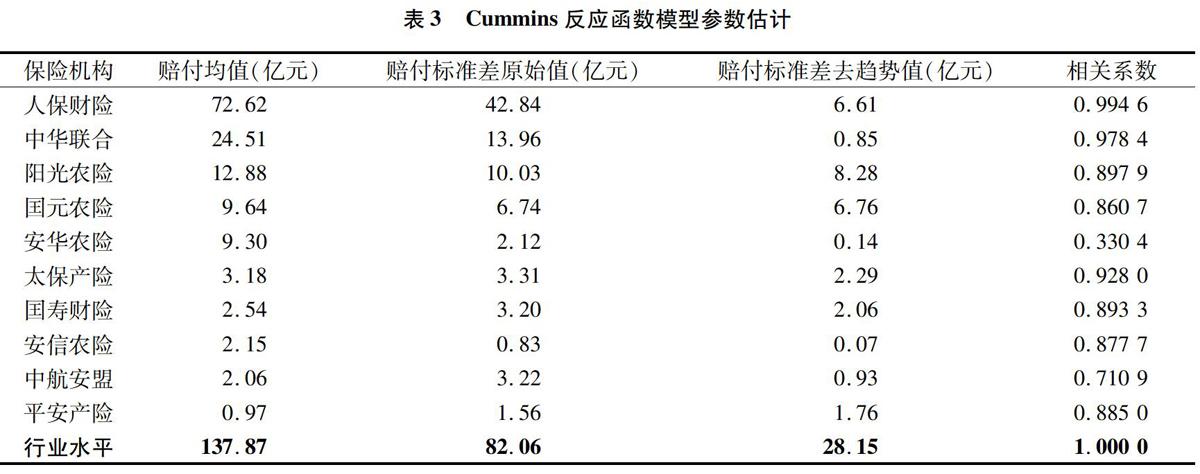

估计Cummins反应函数,需要估计保险公司损失及保险行业损失的均值、标准差及相关系数等参数,包括2个行业参数(行业损失均值μL、行业损失标准差σL)、4个企业参数(保险公司损失均值μi、损失标准差σi、损失相关系数ρi、企业权益资本Qi),这些参数又分为当期原始值(raw)和去趋势值(detrended),需要分别进行估计(见表3)。

(三)调整综合性保险公司在农业保险业务中对应的所有者权益

本文所选的10家农业保险公司中,4家专业农业保险公司的所有者权益不予调整。对其他6家综合性保险公司的所有者进行调整是必要的。按农业保险保费收入占总保费收入的比例得出农业保险所对应的所有者权益调整系数(见表4)。可以看出,人保财险和中华联合的农业保险业务在农业保险市场上所占份额超过60%,但农业保险占公司总业务的比例并不高,中航安盟的前身安盟保险成都分公司是中国首批参与农业保险的公司,其农业保险业务所占比例较高。

(四)测算农业保险行业的最大资源值

农业保险行业的最大资源值为行业调整权益与行业赔付之和(见表5)。其中,行业调整权益由表4的权益调整系数测算,行业赔付由Cummins函数测算。

(五)不同情景下的农业保险行业大灾损失测算

由于农业保险赔付模型是以面临的行业巨灾损失为条件的反应函数,所以需要设定行业巨灾损失的在险值(VaR)。这里由估计的核密度函数,计算不同大灾情景下可能的巨灾损失值,估算出各年的农业保险行业赔付。

假定20年一遇灾害情景下,农业保险行业损失为农业保险行业的最大资源,由此计算其他大灾情景下的损失额。基于假定3,得到农业保险损失额分布,即农业保险行业损失额为农业保险行业的最大资源值。若农业保险市场的风险分散是帕累托最优的,即可将整个保险市场视为一个保险公司,在此条件下,农业保险行业损失额超过农业保险行业的最大资源,将导致农业保险行业破产。α=5%是一般统计意义上的小概率事件,即假定保险行业破产是α等于5%的小概率事件。农业保险在 20年一遇灾害情景下,农业因灾损失率为17%。若在这一情景下,农业保险行业损失额为行业最大资源,则可利用不同灾害情景下因灾损失率之间的比例关系,测算出其他大灾情景下农业保险的行业损失额(见表6)。以2016年为例,农业保险行业的最大资源为 478.35亿元,由此推算出10年一遇的灾害情景下,农业保险行业损失额:

因灾损失率之間的比例=20年一遇灾害情景行业损失额÷20年一遇灾害情景灾损率

10年一遇灾害情景行业损失额=因灾损失率之间的比例×10年一遇灾害情景灾损率

4783481 ÷ 17% × 16.01% = 45049.14(百万元)

(六)农业保险赔付能力和赔付效率测算

(1)农业保险大灾损失最大赔付能力估计。采用去趋势后的参数估计值,由Cummins反应函数得出不同大灾损失情景下各保险公司的最大赔付额,所有保险公司的最大赔付额之和为农业保险行业的最大赔付能力。以2016年为例,测算结果见表7。

(2)大灾损失赔付效率估计。据表6和表7,以不同情景下大灾损失最大赔付能力与行业大灾损失额之比测算农业保险行业赔付效率,结果见表8。

理论上,随着农业保险市场大灾损失程度的增加,各个保险公司的最大赔付金额将随之增加,达到最大赔付额后,从赔付责任上限为净保费收入与所有者权益的角度来说,导致保险公司破产,而随着越来越多的保险公司破产,农业保险行业的总赔付能力将愈加偏离理想情况下的水平。由表8,在200年一遇的大灾情形下,行业赔付效率已不足80%,即出现明显的赔付能力短缺。从总体上来判断,调整后所有者权益较小、与行业损失相关性越低的保险公司越容易出现这种现象,表明在当时的农业保险行业最大资源水平、经营水平以及再保险的利用水平上,农业保险规模小,承受风险较高的农业保险公司在面临较大大灾损失时,易出现赔付能力停滞的现象,导致整个农业保险市场赔付能力处在较低水平。

表8揭示,在20年一遇的大灾情景下, 2012-2016年农业保险行业赔付效率分别为82.91%、87.50%、89.83%、100%和84.77%,这表明大灾赔付缓冲较大赔付波动的能力还比较弱。虽然实际上许多年份并没有发生大灾,但现实中较低的农业保险保费收入与较高的实际赔付率,以及大灾准备金制度尚未完善,有可能扩大大灾赔付能力的不足。

本文虽然通过调整所有者权益,试图针对农业保险市场进行分析,但专业性农业保险公司的保险业务也不仅仅包含农业保险,农业保险业务所占比例也在逐渐变化,在实际经营中,其他险种的赔付支出必然会与农业大灾损失的赔付相互影响,降低了农业保险行业的赔付能力。

四、农业保险大灾赔付能力的影响因素

前文运用最大赔付额和赔付效率两个衡量指标,对农业保险行业大灾赔付能力进行了测算。同时,保险公司及保险行业大灾赔付能力具体受哪些因素的影响,也为本文所关心。

(一)变量和模型

这里以10家保险公司2007-2016年农业保险大灾赔付效率作为被解释变量。解释变量的选择有两方面的依据。其一,代表性文献。Cummins et al.选择了权益资本/资产、ln(净赔付)、ln(股权资本)、资产收益率、净收益/净保费收入、再保险应收账款/资产、股票/资产等指标来对赔付风险进行分析。田玲等[11]以公司实际赔付率、承保风险、权益资本、资产/赔付、再保险比例、ln(保费收入)等指标作为解释变量,对大灾赔付效率进行回归分析。其二,“偿二代”对我国保险公司偿付能力管理的监管要素。监管要素主要分为三大支柱:定量资本要求、定性监管要求和市场约束机制。其中第一支柱量化资本要求原则上采用在险价值(VaR)方法,时间参数为1年,置信水平以我国国情为基础,依据行业定量测试结果确定,例如99.5%。第一支柱量化资本要求的计量基础为净资产,但受限于我国农业保险最低资本的可获得性不足,本文采用保险公司资产与所有者权益作为偿债能力指标。基于以上考虑及囫于农业保险数据约束,本文从风险程度、营运能力、偿债能力与盈利能力四个维度选择了7个财务指标作为农业保险大灾赔付能力影响因素模型的解释变量(见表9)。

采用面板数据模型进行影响因素分析。鉴于数据跨度只有10年,故采用短面板方法。首先尝试估计动态面板模型,将大灾赔付效率(eff)的滞后项加入解释变量,但其估计结果均未通过显著性检验,故选择建立静态面板模型:

EFFit=αit+β1PAYit+β2RERATIOit+β3AGRINit+β4ALLINit+β5ASSETit+β6ADJQIit+β7ROEit+μit

其中,i =1, 2, …, 10表示10家保险公司,t =2007, 2008, …, 2016表示年份,β1,β2,...,β7分别为各个解释变量的系数,μit为扰动项。

(二)模型估计结果

对模型估计后,进行内生性检验和过度识别检验,判断模型结果是否有效。内生性检验选择豪斯曼检验,判断是否所有解释变量均为外生变量,结果再保险比例未通过检验,见表10。Hausman的P值小于1%,说明再保险比例是内生解释变量,用分出保费以及总保费收入的滞后项作为其工具变量,用两步GMM方法估计模型。过度识别检验选择Hansen统计量进行判断,Hansen P值为0.243,即接受原假设,所有矩条件均成立,GMM法估计模型是有效的。

模型估计结果表明,再保险比例(reratio)、净资产收益率(roe)、农业保险规模(agrin)、调整权益(adjqi)四个解释变量均达到统计显著,且其系数均为正。再保险比例(reratio)的系数在1%显著性水平下达到统计意义上显著,表明能够有效利用再保险分散风险的保险公司,具有更强的风险分散能力,应對大灾的赔付能力就越强。农业保险保费收入(agrin)和调整权益(adjqi)与赔付效率(eff)的正向性关系也与Cummins推导的赔付反应函数模型一致,农业保险保费收入越高,调整权益越多,说明保险公司的可用资源越充足,可用于赔付的能力越强。

净资产收益率的系数为正,可以认为保险公司的盈利能力越强,在大灾发生时,便具有更高的赔付能力,这一点也可以通过大灾准备金的角度进行解释。因为保险公司如果实现年度及累计承保盈利,需要计提超额承保利润的75%作为大灾风险准备金。保险公司的大灾风险准备金积累得越多,其应对大灾的赔付能力便越强。

农业保险赔付(pay)未通过统计检验,并不能认为其对农业保险大灾赔付能力没有影响,可能的原因是现阶段农业保险赔付能力还比较弱。当然,历史赔付额会促使保险公司针对农业保险经营做出调整,不仅会调整农业保险的预期损失,并根据承担风险调整农业保险业务的经营策略,也会影响到保险公司的利润积累与大灾风险准备金的积累,对赔付能力的影响是多层次的。

五、结论和讨论

本文主要提出了一个测度农业保险大灾风险赔付能力的基本框架,并分析了影响赔付能力的主要因素,得出了以下基本结论或者判断:其一,我国农作物巨灾损失风险处于较高水平。在10%、5%、2%、1%和0.5%的大灾损失可能情景下,农作物因灾损失率分别为16.01%、17.00%、18.04%、18.68%和19.25%;其二,我国农业保险大灾赔付缓冲大灾损失的能力有待提升。以2016年为例,在20年一遇的大灾情景下,农业保险行业赔付效率为84.77%,在200年一遇的大灾情景下,赔付效率为78.26%,赔付能力表现为紧约束;其三,再保险比例、净资产收益率、农业保险规模、调整权益为影响农业保险大灾赔付效率的重要因素,这些因素与农业保险大灾赔付能力密切相关。

上述结论的意义在于,其一,督促加快建设农业大灾风险应对能力的长效机制。2017年以来,随着我国现代农业的快速发展、一二三产业融合推进、新型农业经营主体的大量涌现,催生出更多、更复杂的风险和保险需求,有必要在前10年发展的基礎上进一步评估农业巨灾风险应对能力的成长状况,针对保险公司提出长期应对策略;其二,完善分散农业大灾风险的运作机制。为了提升农业大灾风险分散能力,应着力完善“再保险+大灾风险基金+紧急预案”的大灾风险分层保障体系,在包括保险公司在内的各部门组织协调和政策协同下,探索构建紧急预案机制,当农业大灾风险基金无法满足赔付时,给予合理的融资安排和财政税收支持。

本研究还存在一定的局限性。本文主要提出了一个测算农业保险大灾风险赔付能力的基本框架,其中遇到一些问题:其一,数据约束。因为农业保险数据年限较短且细分不够,故而在损失率估算和农业保险损失分布估计中只能依赖于合理的假设。农业保险大灾风险准备金数据、农业再保险数据都缺乏,无法进行细致推断和测算;其二,在Cummins反应函数的应用中,农业保险市场完全竞争的假设条件并不能完全满足;其三,在农业保险赔付能力估算中,政策支持如农业保险相关优惠政策的影响无疑会使保险公司获得难以用货币计量的益处,对农业保险赔付能力估算也具有一定影响,在本研究中未得到体现。

参考文献:

[1]庹国柱,王克,张峭,等.中国农业保险大灾风险分散制度及大灾风险基金规模研究[J].保险研究,2013(6):3-15.

[2]CUMMINS J D,OTHERTY N D,LO A . Can Insurers Pay for the “Big One”? Measuring the Capacity of an Insurance Market to Respond to Catastrophic Losses[J]. Journal of Banking and Finance,2002:557-583.

[3]CUMMINS J D, WEISS M A.Convergence of Insurance and Financial Markets: hybrid and Securitized Risk-Transfer Solutions[J]. Journal of Risk and Insurance,2009,76:493-545.

[4]CUMMINS J D. Should the Goverment Provide Insurance for Catastrophes?[J].Federal Review Bank of ST. Louis Review, 2011(7):871-883.

[5]BORCH K. Equilibrium in a Reinsurance Market[J]. Econometrica 1962,30:424-444.

[6]田玲,左斐.中国财产保险业巨灾损失赔付能力实证研究[J].保险研究,2009(8):65-70.

[7]张艳,范流通,卜一.政策性农业巨灾保险偿付能力评估——基于云南试点的调查[J].保险研究,2012(12):43-51.

[8]KLEINR. Principles for Insurance Regulation: An Evaluation of Current Practices and Potential Reforms[J]. The Geneva Papers on Risk and Insurance-Issues and Practice,2012,37:175-199.

[9]郑莉莉.我国保险公司偿付能力影响因素研究[J].科学决策,2014(5):72-82.

[10]田玲,彭菁翌,王正文.承保能力最大化条件下我国巨灾保险基金规模测算[J].保险研究,2013(11):24-31.

[11]田玲,陈金燕,王含冰.“偿二代”监管体系下中国财产保险公司应对巨灾风险的能力测算与分析[J].保险研究,2016(2):26-34.

(责任编辑:王勤美)

收稿日期:2021-05-10

基金项目:国家自然科学基金“农业规模化经营进程中的农作物收入保险需求及应对机制研究”(71473252);国家自然科学基金“基于风险管理的粮食作物保险绩效研究:方法、水平与提升路径”(71873129);中国财产再保险有限责任公司委托课题“我国农业保险制度模式研究”;中华联合保险公司“保险服务乡村振兴战略研究”项目的资助。

作者簡介:杨汭华,女,陕西合阳人,博士,中国农业大学经济管理学院教授、博士生导师。研究方向:农业风险管理、农业保险。

郭 楠,女,湖南益阳人,中国农业大学经济管理学院硕士生。研究方向:农业保险。

付 磊,男,江西上高人,中国农业再保险股份有限公司。

Study on the Compensation Ability of Planting Insurance in Response to Catastrophes in China Based on the Assessment for the period 2007-2016

YANG Ruihua 1, GUO Nan 1,FU Lei 2

(1.College of Economics and Management,China Agricultural University,Beijing,China,100083; 2.China Agricultural Reinsurance Co.,Ltd,Beijing,China,100073)

Abstract:In the first 10 years of the rapid development of national policy-based agricultural insurance,what is the compensation ability of agricultural insurance operators? What are the influencing factors of the ability to pay? Answering these questions will help the construction of agricultural insurance compensation capacity.This paper uses the Cummins reaction function model to set up different catastrophe loss scenarios,calculates and evaluates the ability of agricultural insurance to pay for catastrophes,and uses the GMM method to analyze the influencing factors of the ability to pay.The results show that in China,crops have a higher risk of loss due to disasters.In the case of a major disaster in 20 years,the compensation efficiency of the agricultural insurance industry in 2016 was 84.77%,and reinsurance ratio,profit ratio on net assets,agricultural insurance scale,the adjustment of owners equity are the main factor affecting the efficiency of compensation.These conclusions have important supporting value for the construction of catastrophe risk dispersion system.

Key words:catastrophic loss; agricultural insurance; capacity to pay for catastrophe; Cummins reaction function