不确定条件下电力企业投资组合策略研究

2021-08-28张明明汤亚梅刘丽韫周德群

张明明 汤亚梅 刘丽韫 周德群

摘要:在节能减排的严峻形势下,规划多种发电技术的投资组合是电力企业确保预期投资收益并降低投资风险的重要方式。应用随机过程对多种不确定因素的变化进行刻画,整合应用实物期权与基于条件风险价值的投资组合优化方法,仿真分析了电力企业的最优投资组合策略。研究结果表明:考虑市场电价、燃料价格、碳价格和投资成本的不确定性的影响时,风电、光伏发电和化石能源发电的投资价值相差不大,同时可再生能源发电投资风险普遍小于化石能源发电投资风险。对于投资组合策略而言,存在可再生能源装机规模限制时,即使煤电的风险损失较大,要提高预期投资收益,煤电投资比例也需不断增加,而燃气发电风险损失最大,在发电组合中的比重则应逐步减少;若不存在可再生能源装机规模限制,要提高预期收益并降低投资组合整体的风险损失,风电和光伏发电在发电组合中需占据绝大部分比重。

关键词:发电投资;实物期权;投资组合;条件风险价值

中图分类号:F224;F407.61

文献标识码:A

文章编号:1673-5595(2021)04-0001-09

一、引言

电力行业是国民经济发展中最重要的基础能源产业,是世界各国经济及能源发展战略的重点。当前形势下,化石能源发电导致气候变化与环境污染问题日益突出,外部成本增加,[1]电力行业面临着节能减排的强大压力。投资是电力企业的重要经济活动之一,关系到企业未来的发电结构、预期收益和风险。发展可再生能源是实施碳减排的重要举措,然而其技术尚不成熟,投资成本高,并且具有间歇性特质,可能扰动电网平稳运行。与之相反,传统化石能源发电相对已经比较成熟,发电成本低,稳定性强,但存在环境污染和气候变化的负外部性。因此,化石能源发电与可再生能源发电之间存在互补关系。规划包含可再生能源和传统化石能源的多种发电技术的投资组合是确保预期投资收益并降低投资风险的重要方法。[2]

Fernando等[3]、黄昕颖等[4]、Cucchiella等[5]和曾鸣等[6]的研究指出,恰当的目标函数或者与其他方法相结合,可以使投资组合理论在发电投资规划领域的应用变得可行,这已在许多电力结构优化的相关研究中得到证明。投资组合方法主要考虑收益和风险两个方面。采用成本最低方法时,化石能源发电技术将得到优先考虑。[7-8]忽视环境成本等外部因素时,化石燃料发电成本往往被低估。[9-10]当重点关注风险时,可再生能源比化石能源更受青睐。[11]早期或宏观层面的发电投资组合研究大多采用方差来衡量风险,[12-13]而进一步的研究发现发电投资收益分布大都呈非正态分布,用方差难以可靠估计风险损失大小。后来学者们引入条件风险价值(CVaR)测度风险,对潜在损失进行更加充分合理的度量。[14-16]

科学评价发电技术的投资收益是投资组合优化的基础,各类发电技术的收益受到多重不确定因素的影响。其一,市场因素。电力市场完全放开后,电价将随着供求状况随机变动,而煤炭和天然气等能源供需变化也会导致燃料成本波动。其二,政策因素。为缓解碳排放问题,政府可以对温室气体排放征税或采取碳交易等措施,但这会使得化石能源发电承担更高的成本。此外,政府激励政策在可再生能源发展初期的作用不容低估,但政府政策的激励力度和将来的调整方向是不可知的。其三,技术发展。装机规模的迅速扩张和研发投入力度的增大有利于实现技术突破,促进可再生能源发电成本不断降低。其四,自然条件。由于时间、区域和气候等条件的差异,风能、光能等可再生能源具有間歇性,电量产出不稳定,并网之后可能给电网造成震荡。

在多种不确定因素的影响下,发电项目投资收益存在不确定性和期权性质。传统净现值方法会忽视不确定因素带来的灵活性价值,其在发电项目投资价值评价中的不足愈加明显,而实物期权方法能够体现投资的不可逆性、不确定性和灵活性,[17-18]充分考虑未来获得信息的价值。目前,实物期权方法在节能减排技术[19-20]和可再生能源[21-22]的研究中得到广泛应用。实物期权评估的关键分析步骤包括识别和界定不确定因素,并对这些因素的未来发展变化进行建模,进而求解项目的投资价值。现有研究通常使用随机建模,如几何布朗运动、均值回归过程等来描述部分市场不确定因素,而成本和技术效率的不确定性通常用学习曲线来描述。[23]

回顾已有研究成果,发现存在以下特点和可以拓展的方向:第一,在研究视角上,现有研究较多关注宏观电力结构规划的问题,从微观角度分析企业投资行为的相关研究还较少,但从企业视角出发更能揭示不确定条件下企业的实际决策行为,并据此提出切实可行的对策建议。第二,在研究方法上,现有研究一般基于净现值方法来求解发电项目的投资价值,进而计算风险,这会忽略不确定因素影响下的期权价值以及管理灵活性价值,而以实物期权方法计算投资价值,并以此为输入来求解最优发电组合则更加合理;进一步地,经典的投资组合方法是使用方差来度量风险,然而,实物期权方法得到的投资价值分布不是正态分布,其方差往往难以捕捉尾部损失,对此,基于条件风险价值的组合优化模型则更加有效。因此,不论是在研究视角上还是方法论上都存在拓展和深化的必要性。

综上所述,强大的节能减排压力下,规划多种发电技术的投资组合有助于逐步实现化石能源与可再生能源的优势互补,也是电力企业确保预期投资收益并降低投资风险的重要方式。本文从电力企业的微观视角出发,应用随机过程描述多种不确定因素的变化,基于实物期权方法求解项目的投资价值,并以此为输入构建投资组合优化模型。应用此模型,仿真分析单一发电项目的最优投资决策和电力企业的最优投资组合策略,揭示预期收益变化、装机容量限制对最优投资组合策略的影响。

二、模型构建

模型构建分为四个步骤:首先,提出模型假设;其次,识别和定量刻画影响发电项目投资的不确定性因素;再次,基于实物期权方法构建发电项目投资价值评估模型,求解单个发电项目的投资机会价值;最后,以求解的投资价值及其分布集合为输入,构建基于条件风险价值的投资组合优化模型。

(一)模型假设

为了提高模型的可行性及有效性,本文提出以下假设:

(1)不考虑项目建设周期,项目可在极短时间内建设完成;

(2)在投资有效期内,投资者只做一次投资决策,同时仅关注一家电力企业的投资决策,不考虑多个电力企业间的市场竞争行为;

(3)在未来很长一段时间内,宏观经济保持平稳运行;

(4)电力企业有多种发电能源选择,考虑到化石能源发电与可再生能源发电之间的互补关系,本文选择煤电、气电、风电、光伏发电和生物质发电这五类发电技术。发电技术i投资比例xi的取值范围为[0,1]。

(二)不确定因素建模

发电技术的投资风险来源于多种不确定因素的变动,本文主要考虑市场电价、燃料价格、二氧化碳价格和投资成本四个因素。[20-28]伴随电力市场改革的持续深入,燃煤发电和燃气发电的标杆上网电价形成机制趋于市场化,市场完全开放后,市场电价将随供需状况持续波动。燃料价格是影响发电成本的重要因素,未来变化呈现不确定性。[16]煤炭价格主要由国内市场决定,而天然气资源相对短缺,依赖进口,其价格极易受到国际市场波动的影响;生物质发电燃料主要考虑秸秆;光伏发电和风力发电不需要承担燃料成本。国内碳交易市场还不成熟,2017年,碳交易市场从地方试点走向全国统一,碳价格形成机制从政府定价向市场定价分阶段推进,现在的碳价格还处于低波动状态,但趋势是逐步上涨的。[29]基于现有文献,本文假设市场电价(PTEi,t),燃料价格(PFi,t)和碳价格(PCt)服从几何布朗运动。

dPi,t=μiPi,tdt+σiPi,tdzt (1)

式中:μi和σi分别为漂移率和波动率;dzt为维纳过程独立增量,dzt=εtΔt,εt是为服从标准正态分布的随机变量,Δt为时间增量。

《可再生能源发电价格和费用分摊管理办法》中规定可再生能源上网电价超出当地燃煤上网电价的部分由可再生能源发展基金予以补贴。因此,可再生能源发电技术i的上网电价(PREi,t)表示为

pREi,t=pTE1,t+Si (2)

式中:Si为发电技术i的补贴金额。

技术是影响可再生能源大规模开发的关键因素,关乎发电效率和投资成本。由于技术水平较低,可再生能源发展前期成本较高,研究发现可再生能源在发展初期具有明显的规模效应,[30]而随着技术突破与经验积累,投资成本会持续降低。因此,成本降低是装机容量持续增加和累计研发创新共同作用的结果。[8]本文应用双因素学习曲线预测风力发电和光伏发电投资成本的未来变化。

ICREi,t=ICREi,0×AQ-αii×AR-δii (3)

两边取对数,得到:

lnICREi,t=-αilnQi-δilnRi+lnICREi,0 (4)

式中:ICREi,t 为发电技术i在第t年的投资成本;ICREi,0 为发电技术i在基期的投资成本;AQi和ARi分别为发电技术i的累计装机容量和累计研发投入;αi和δi分别为发电技术i的累计装机容量学习率和累计研发投入学习率(0<αi,δi<1)。

(三)基于实物期权的发电项目投资价值评估

发电项目最重要的收益是售电收入,低碳能源发电技术还有机会获得碳减排收益。发电技术i在第t年的售电收入(ERi,t)和碳减排收益(CRi,t)分别为

ERi,t=PTEi,t·Qi,t (5)

CRi,t=(Qemission_cap-Qemissioni)·PCt (6)

式中:Qi,t为发电技术i在第t年的发电量,Qemissioni 为发电技术i的单位碳排放量,Qemission_cap为碳排放上限。

发电成本主要由运营和维护成本以及燃料成本构成,高碳发电技术还要承担碳排放成本。发电技术i第t年的主要发电成本(OPEXi,t)和碳排放成本(CCi,t)分别表示为

OPEXi,t=FCi,t·Qi,t·PFi,t+QMi,t (7)

CCi,t=(Qemissioni-Qemission_cap)·PCt (8)

式中:QMi,t為运营和维护成本,PFi,t 为发电技术i第t年的燃料价格,FCi,t为发电技术i第t年的单位发电燃料耗量。

税收(Ti,t)主要包括增值税(VATi,t)和所得税(INCi,t),发电技术i在第t年的税收支出表示为

VATi,t=(ERi,t+CRi,t)·rVAT (9)

INCi,t=[(ERi,t+CRi,t)·(1-rVAT)-OPEXi,t-CCi,t]·rINC (10)

式中:rVAT和rINC分别为增值税率和所得税率。

发电技术i在第t年的现金流为

YCFi,t=ERi,t+CRi,t-OPEXi,t-CCi,t-Ti,t (11)

考虑到发电投资面对诸多不确定因素,项目投资净现值采用期望值。

Vi(mt)=E∑τ+Liτ=te-r·(t-τ)·YCFi,t-

ICi,t,Vi(mt)≥0 (12)

式中:Li为发电技术i的生命周期;mt为状态变量,用来刻画t时刻投资项目的运营状态。

基于实物期权方法,投资者在投资有效期内可以选择最优投资时机实施投资决策,进而获得最大投资价值。最优决策下的发电项目投资价值F(mt)可以表示为

F(mt)=maxτ∈[1,T](Vi(mt),0)·e-r·τ (13)

式中:τ表示投资有效期[1,T]内的最优投资时间,即实施投资决策的最优时间,T为投资有效期。

(四)基于条件风险价值的电力企业投资组合优化模型

本文采用CVaR度量投资风险,可以较为充分地反映投资组合的尾部损失。CVaR是超过某一给定风险价值的期望损失。假设xi为发电技术i的投资占比,根据不同发电技术的收益分布{[Fθ]i}和最终投资价值Fi计算发电技术i的投资机会损失yi,yi=-{[Fθ]i-Fi}。机会损失是立刻投资与持有推迟期权投资之间的投资收益差额,将其作为输入变量构造损失函数f(x,y),求解最优的发电组合投资决策。离散概率分布的条件风险价值为

CVaRβ=E[f(x,y)|f(x,y)≥VaRβ]=

VaRβ+11-β·1W∑Wθ=1[fθ(x,y)-VaRβ]+ (14)

式中:W为路径模拟次数,β为置信水平,fθ(x,y)为θ路径下持有期权的发电组合的投资机会损失。

投资组合优化模型的目标是在预期投资收益水平下使风险最小化,模型约束条件包括:

(1)预期投资收益约束;

(2)投资成本预算约束;

(3)电网技术或自然条件导致某些发电技术i的输出具有间歇性,这会威胁到电网系统的稳定运行,因此需对其装机容量施加限制。

综上,电力企业投资组合优化模型表示为

min VaRβ+11-β·1W∑Wθ=1[fθ(x,y)-VaRβ]+

s.t.uθ≥fθ(x,y)-VaR≥0

∑ni=1xi·ICi·e-r·τ≤IC0∑ni=1xi·Fi≥R0xi≤Rai

∑ni=1xi=10≤xi≤1 (15)

式中:R0为投资组合的预期收益,IC0为发电组合的投资成本预算,Rai(0≤Rai≤1)为发电技术i的投资比例上限。

本文首先采用动态规划和最小二乘蒙特卡洛模拟方法从最终决策时间进行逆序推导,得出多种发电项目的投资价值和离散收益分布情况,然后基于电力企业投资组合优化模型,求解电力企业的最优投資组合策略。

三、电力企业投资组合策略仿真分析

(一)参数设置

各类发电技术的相关参数见表1,其他参数见表2。数据主要来源于《中国能源发展报告》、国家能源局和相关文献。[31-34]考虑到我国电力行业的实际情况,本文对部分难以获得的数据进行了合理假设:电价补贴为可再生能源发电指导价与燃煤发电上网基准价的差额;发电系统的效率每年下降2%;碳价格为2019年7个试点碳市场的加权平均价格;国务院发布的《“十三五”控制温室气体排放工作方案》提出将碳排放强度控制在550克/千瓦时以内,因此碳排放上限以此为基准。

风电和光伏发电的投资成本估计方法如式(16)和式(17)所示。生物质发电的研发支出数据难以获取,其投资成本采用Pu等[35]的估计方法,见式(18)。

ICRE3,t=29.96×AQ-0.084263×AR-0.114463 (16)

ICRE4,t=441.42×AQ-0.125324×AR-0.331284 (17)

ICRE5,t=5.5+8.5×AQ5720-0.48 (18)

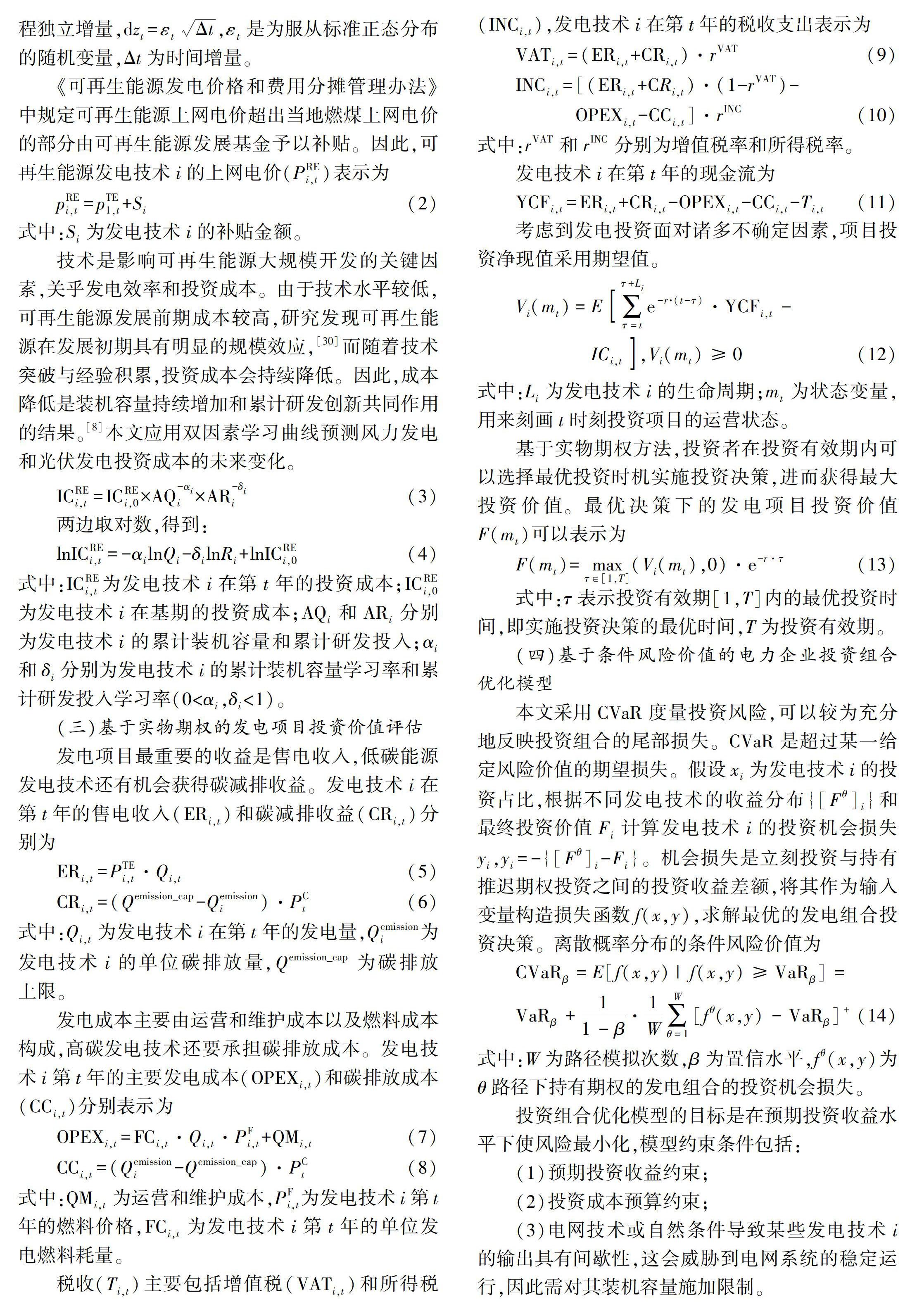

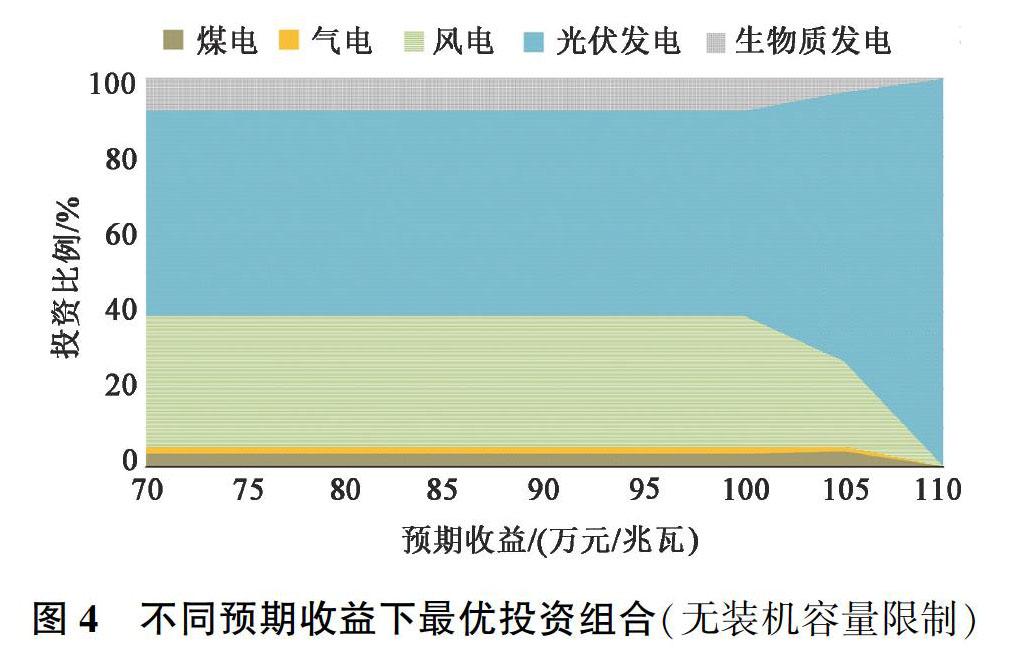

基于历史数据计算累计装机容量平均增长率和累计研发投入平均增长率,代入以上公式,预测可再生能源发电的未来投资成本变化(如图1所示)。光伏发电投资成本的下降最明显;生物质发电现在的投资成本较高,而且下降速度较慢。其主要原因在于我国光伏发电的装机规模扩张速度最快,而生物质发电装机容量增速较慢。生物质发电进展迟缓的原因之一是基础设施建设以及相关配套措施不完善;其二在于无法保障原料充足供应,城市垃圾、农林废弃物等原材料的回收成本高,要从根本上保障原料供给,需要变革生产和生活方式,要有多个部门的协调与合作,而目前政府对此缺乏足够的引导。

随着风电和光伏发电渗透率的增加,间歇风速和日照强度的变动对电力系统平稳运行的影响已不可忽视。基于对风电接入电网后供给侧的整体效益以及节约调峰成本的考虑,风电容量在整个电网容量的最优渗透率为9.57%。[36]最大负荷时光伏电站出力控制在10%以内,容量置信概率才能达到85%以上。[37]因此,本文假定风电投资比例小于等于9.57%,光伏发电投资比例小于等于10%。

(二)模拟结果与讨论

本文利用MATLAB软件模拟上网电价、燃料价格和碳价格的变化。考虑到生物质发电有更多的不确定因素,我们对生物质发电项目进行了稳定性检验,经过测算,当路径模拟数量大于6 900时,可以把误差率控制在0.000 1以下,结果是稳定的。因此为了保证结果的准确性和稳定性,本文最终进行了10 000次的模拟。然后利用实物期权方法评估得到多种单个发电项目的投资价值,进而以此为输入,利用电力企业投资组合优化模型仿真分析了投资组合策略,并探讨了预期收益变化、装机容量限制对最优投资组合策略的影响。

1.单一发电项目的最优投资决策

单一发电项目的最优投资决策见表4。最优投资决策包括最优投资时间、投资价值以及条件风险价值。经过分析发现:在电价补贴、碳排放权交易收入和不确定性价值的共同作用下,风力发电、光伏发电的投资价值和化石能源发电的投资价值相差不大,都在100万元/兆瓦左右。在可再生能源发电项目中,投资成本下降最显著的光伏发电的投资价值略高,与煤电收益相当;生物质发电需要承担额外的燃料成本,未来成本支出的下降潜力最小,因而投资价值相对较低。

风电项目和光伏发电项目的投资时间越迟越好,化石能源发电项目最好立刻投资。因此,煤电和气电应在2020年投资,风电和光伏发电的最优投资时间是2039年,而生物质发电的最优投资时间是2026年。市场电价的不确定性对提高投资价值和延迟投资时机有驱动作用,而燃料价格变动带来的影响则相反。对于低碳排放发电技术而言,如果被纳入碳交易体系,那么将获得额外的收益,因此碳交易的实施可能使得投资时间推迟和投资价值增加;对于高碳排放发电技术,碳交易施加的影响效果则完全相反。

本文用CVaR值描述投资损失风险。测算结果表明化石能源发电投资的风险损失普遍大于可再生能源发电投资的风险损失,主要原因在于市场电价、燃料价格和碳价格等因素的未来波动增加了收益的不确定性。这说明现有条件下可再生能源发电的收益已经能够得到稳定的保障。在各种发电技术中,天然气价格波动较大,因此燃气发电的投资风险损失也最大,而光伏发电的投资风险损失则最小。以上结论也可以从图2中得到。图2为10 000次模拟得到的不同发电项目的投资收益分布。可以发现,煤电和气电的投资收益分布比较分散,风险损失相对更高;风电和光伏发电的投资收益分布则较为集中,风险损失偏低。另外,图2中各类发电项目的投资收益分布形态呈现非正态性,煤电、气电和生物质发电收益分布的左尾表现出不同程度的“肥尾”现象。

基于以上分析,风电和光伏发电投资价值较高,风险损失较小,这表明二者可能是投资组合策略仿真研究中的主要投资对象,而投资风险更大的煤电、气电和投资价值偏低的生物质发电技术在最优投资组合中的配置潜力较小。

2. 电力企业最优投资组合策略

将上述测算得到的不同发电项目的投资价值、投资收益分布样本集合和其他参数代入投资组合优化模型,仿真得到电力企业的最优投资组合策略,如图3和图4所示。

图3刻画了不同预期收益水平下电力企业的最优投资组合(存在装机容量限制)。为了电网的稳定运行,风电和光伏发电存在装机容量限制,即使它们拥有比较高的投资价值和更小的投资风险损失,二者在最优发电组合中的占比也始终保持在9.57%和10%。当预期收益小于87万元/兆瓦时,由于生物质发电技术的投资价值和风险损失偏低,它在发电组合中的占比在30%左右,燃煤发电保持在30%左右,燃气发电在20%左右;当预期收益增加,并超过93万元/兆瓦时,最优投资组合中,投资价值更高的煤电的比重会持续增加,而燃气发电则由于相对较低的投资价值和更高的风险损失,其比重在持续下降,生物质发电技术在组合中的投资比重也显著下降,维持在2%左右。因此,当存在可再生能源的装机容量限制时,要保证预期收益并降低投资风险的策略是增加燃煤发电。

随着智能电网技术的进步,储能技术取得重大突破,可以放开对风电和光伏发电装机容量的限制。此时,各种发电技术在投资组合中的装机比例变化如图4所示。当预期收益在100万元/兆瓦以下时,各类发电项目的投资比例几乎不变,风电和光伏发电在风险最小化的发电组合中占据大部分投资比重,而煤电、气电和生物质发电在组合中的投资总比例不足2%,这是因为市场电价、燃料成本和碳价格等不确定因素的存在增加了煤电、气电和生物质发电的投资风险损失;当发电投资组合的预期收益增加至100万元/兆瓦以上时,由于整体投资收益偏高,风险损失较小,光伏发电的装机比重逐步上升,直到占据发电组合的全部份额,化石能源发电技术风險损失偏大,风电和生物质发电的投资价值稍低,它们逐渐被排除在发电组合之外。因此,当技术瓶颈已经解决,即不考虑可再生能源的装机容量限制时,要保证较高预期收益并降低投资风险的策略是增加光伏发电投资。

最优发电技术组合的风险损失值如图5所示。在风电和光伏发电的装机规模受到限制的情况下,当预期收益小于90万元/兆瓦时,发电组合的风险损失大幅度增加,原因在于化石能源发电技术在投资组合中的装机比例较高,其受到不确定因素波动的影响较大;预期收益在90万元/兆瓦至95万元/兆瓦区间内时,气电所占比重偏高,导致发电组合的投资风险相对更大,超过50万元/兆瓦。在放开风电和光伏发电的装机规模限制的情况下,发电组合的风险损失在预期收益范围内保持在18万元/兆瓦左右,这是因为没有了装机规模的限制,风险相对较低而投资价值更高的可再生能源得到更多的投资比重。总体来看,不管是否存在装机规模限制,投资组合的风险损失都低于单一发电技术的风险损失。

基于以上结果分析可知:

(1)当存在可再生能源装机容量限制时,电力企业可以配置有限的风电和光伏, 但为了保证较高的预期收益,应把更多的资金投入煤电项目。相比煤电和气电项目,在达到预期收益的基础上,发电组合投资可以大幅度降低风险损失。对于生物质发电技术,发电组合投资能够进一步提高投资收益,同时风险损失没有明显增加。另外,包含风电和光伏发电的投资组合可以在维持电网稳定运行的基础上保证预期收益,然而,技术限制降低了风电和光伏发电的吸引力,也使得发电技术组合降低投资风险的作用未能得到充分发挥。

(2)当可再生能源发电技术取得突破性进展,克服了间歇特性对并网之后的负效应后,电力企业的最优策略是在投资组合中配置85%左右的风电和光伏发电。为了保证较高的预期收益,应把更多的资金投入到光伏发电技术,化石能源发电和生物质发电的投资比例则要降低。将多种发电技术的投资组合与单个发电项目的投资评价结果进行比较,可以发现风险损失有了不同程度的下降,也远低于装机规模限制下发电组合的风险损失。因此,可再生能源发电技术的改进和升级对于稳定电网、降低电力企业投资风险和推进电力行业的低碳转型至关重要。

四、结论与建议

本文首先应用随机过程定量刻画了市场电价、碳价格和燃料价格的不确定变化,进而基于实物期权方法,并利用动态规划和蒙特卡洛模拟的方法,求解各类发电项目的投资价值和收益分布,以此为输入提出基于条件风险价值的投资组合优化模型,并应用此模型仿真分析了电力企业的最优投资组合策略以及预期收益变化和可再生能源装机限制对最优投资组合策略的影响。结果显示:

(1)对于单一项目而言,考虑到市场电价、燃料价格、碳价格和投资成本带来的不确定性价值时,风电、光伏发电和化石能源发电的投资价值相差不大,生物质发电投资价值稍低。化石能源发电投资的风险损失普遍大于可再生能源发电投资,这主要是由于化石能源发电面临更大的节能减排压力,市场电价、燃料价格和碳价格的波动加大了风险损失。因此,化石能源发电应该即刻投资,而风电和光伏发电可以延迟投资进而获得更大的投资收益。

(2)对于电力企业的投资组合策略来说,在存在装机规模限制的条件下,风电和光伏发电的风险损失较小,投资占比维持在9.57%和10%左右,随着预期收益的持续上升,煤电的投资比例不断增加,而燃气发电的风险损失最大,其在发电组合中的比重则会逐步减少;若不存在装机容量限制,由于投资收益稳定,风险损失较低,风电和光伏发电的投资占比大幅增加,在发电组合中占据大部分比重,并且在预期收益变化区间内,发电组合的风险损失整体下降,有效发挥了投资组合分散风险的作用。

以上结论对我国电力企业投资的科学决策及电力行业的节能减排具有重要的借鉴意义。据此,本文提出以下建议:

(1)整合多种发电技术的投资组合有利于保证预期投资收益并降低风险。电力企业在投资决策过程中,要率先考虑实施有多种发电技术参与的组合投资模式,并逐步向可再生能源转型。

(2)可再生能源装机限制对未来的电力企业投资组合有很大的影响。装机规模的限制源于可再生能源发电的不稳定性及对电网造成的负面影响,对此,技术的改进是关键。政府需采取增加研发投入、建立健全可再生能源创新体系、扩大可再生能源技术创新的市场化应用等综合措施不断提升可再生能源的技术水平。

(3)本文研究结果是建立在现有可再生能源补贴水平上的,而为了应对补贴退坡,政府还需要完善碳排放交易和绿色电力证书交易的市场规则,发挥其补贴替代作用,建立健全配套措施,如可再生能源配额制,为可再生能源发电释放更多市场空间,促进节能减排。

(4)多种不确定因素的存在增加了单一发电技术和投资组合的风险。提供持续稳定的法律政策保障支持、健全对可再生能源的投资体系、稳定可再生能源市场环境等措施对于降低不确定因素的影响有重要作用。

参考文献:

[1] José I,Agustín A, Javier C, et al. Optimal Investment Portfolio in Renewable Energy: The Spanish Case[J]. Energy Policy, 2009, 37(12): 5273-5284.

[2] Rodrigo P O, David W, Matias N. Portfolio Applications in Electricity Markets Review: Private Investor and Manager Perspective Trends[J]. Renewable and Sustainable Energy Reviews, 2018,81:192-204.

[3] Fernando P, Anxo C, Susana I, et al. Energy Planning and, Modern Portfolio Theory: A Review[J]. Renewable and Sustainable Energy Reviews, 2017,77:636-651.

[4] 黃昕颖,黎建,杨莉,等.基于投资组合的虚拟电厂多电源容量配置[J].电力系统自动化,2015,39 (19):75-81.

[5] Cucchiella F, Gastaldi M, Trosini M. Investments and Cleaner Energy Production: A Portfolio Analysis in the Italian Electricity Market[J]. Journal of Cleaner Production, 2017,142:121-132.

[6] 曾鸣,张徐东,田廓,等.考虑风电并网的发电容量投资组合优化模型[J].电网技术,2011,35(12): 153-159.

[7] Anindya B, Satoshi K. Power Sector Investment Risk and Renewable Energy: A Japanese Case Study Using Portfolio Risk Optimization Method[J]. Energy Policy,2012,40:69-80.

[8] Gao C X, Sun M, Shen B, et al. Optimization of Chinas Energy Structure Based on Portfolio Theory[J]. Energy,2014,77:890-897.

[9] Grant A, Igor E, Peter M, et al. The Regional Electricity Generation Mix in Scotland: A Portfolio Selection Approach Incorporating Marine Technologies[J]. Energy Policy,2011,39(1):6-22.

[10] Fernando P, Susana I, Anxo C, et al. The Technological and Environmental Efficiency of the EU-27 Power Mix: An Evaluation Based on MPT[J]. Energy,2014,69:67-81.

[11] Zhang S, Zhao T, Xie B C. Analysis of Power Generation Mix in China: An Evaluation Based on Portfolio Theory [J]. Energy Procedia, 2018,145:163-168.

[12] Fabien A R, David M N, William J N. Fuel Mix Diversification Incentives in Liberalized Electricity Markets: A Mean-variance Portfolio Theory Approach[J]. Energy Economics,2008,30(4):1831-1849.

[13] 徐翔,汤尚颖.基于投资组合理论的中国电源结构优化模拟研究[J].生态经济,2015,31(9):61-67.

[14] Mahdi S N, Bryan M, Jonathan W, et al. Climate Policy Uncertainty and Power Generation Investments: A Real Options-CVaR Portfolio Optimization Approach [J]. Energy Procedia, 2015,75:2649-2657.

[15] 王眾,骆毓燕,冯浩轩,等.碳减排环境下我国电力企业发电技术投资组合研究[J].科学决策,2015(9):15-32.

[16] 亢娅丽,朱磊.气候政策不确定条件下的发电投资优化模型[J].系统工程学报,2014,29(5):713-724.

[17] Sarkar S. On the Investment-uncertainty Relationship in a Real Options Model[J]. Journal of Economic Dynamics and Control, 2000,24:219-225.

[18] Martzoukos S H, Trigeorgis L. Real (Investment) Options with Multiple Sources of Rare Events [J]. European Journal of Operational Research,2002,(136):696-706.

[19] Fan J L, Wei S J, Zhang X, et al. A Comparison of the Regional Investment Benefits of CCS Retrofitting of Coal-fired Power Plants and Renewable Power Generation Projects in China[J]. International Journal of Greenhouse Gas Control, 2020,92:102858

[20] Chen H D, Wang C, Ye M H. An Uncertainty Analysis of Subsidy for Carbon Capture and Storage (CCS) Retrofitting Investment in Chinas Coal Power Plants Using a Real-options Approach[J]. Journal of Cleaner Production,2016,137:200-212.

[21] Wang X W, Cai Y P, Dai C. Evaluating Chinas Biomass Power Production Investment Based on a Policy Benefit Real Options Model[J]. Energy,2014,73:751-761.

[22] Ardjan G, Jeroen V. Real Options Analysis of Investment in Solar vs. Wind Energy: Diversification Strategies under Uncertain Prices and Costs[J]. Renewable and Sustainable Energy Reviews, 2018,82(3):2693-2704.

[23] Collan M, Haahtela T, Kylheiko K. On the Usability of Real Option Valuation Model Types under Different Types of Uncertaint[J]. International Journal of Business Innovation and Research,2016,11(1):18-37.

[24] Manuel M-B, José B-I. Valuation of Projects for Power Generation with Renewable Energy: A Comparative Study Based on Real Regulatory Options[J]. Energy Policy,2013,55:335-352.

[25] Mahdi S, Adam M, Bryan M, et al. Evaluation of Power Investment Decisions under Uncertain Carbon Policy: A Case Study for Converting Coal Fired Steam Turbine to Combined Cycle Gas Turbine Plants in Australia[J]. Applied Energy,2014,118:271-279.

[26] Daniel R, Gerardo B, Fernando O. Integrating Real Options Analysis with Long-term Electricity Market Models[J]. Energy Economics, 2019,80:188-205.

[27] Rolando P, Fernando O, Franco P. Valuation of Defer and Relocation Options in Photovoltaic Generation Investments by a Stochastic Simulation-based Method [J]. Renewable Energy, 2020,151:846-864.

[28] Sabine F, Jana S, Nikolay K, et al. Renewables and Climate Change Mitigation: Irreversible Energy Investment under Uncertainty and Portfolio Effects[J]. Energy Policy,2012,40:59-68.

[29] Tian L X, Pan J L, Du R J, et al. The Valuation of Photovoltaic Power Generation under Carbon Market Linkage Based on Real Options[J]. Applied Energy,2017, 201:354-362.

[30] 尹祥,陳文颖.基于学习曲线的CO2捕集和可再生能源发电成本[J].清华大学学报(自然科学版),2012,52(2):243-248.

[31] 李冉冉,孙梅.基于投资组合理论的发电组合优化[J].系统管理学报,2014,23(6):854-860.

[32] 徐伟.基于实物期权的发电项目组合投资建模与仿真研究[D].南京:南京航空航天大学,2018.

[33] 徐静馨,朱法华,王圣,等.超低排放燃煤电厂和燃气电厂综合对比[J].中国电力,2020,53(2):164-172.

[34] Zhang M M, Zhou P, Zhou D Q. A Real Options Model for Renewable Energy Investment with Application to Solar Photovoltaic Power Generation in China[J]. Energy Economics,2016,59:213-226.

[35] Pu X, Fan J, Wang Y G. Effect on Biomass Generation Power from the Learning Curve and Policy[J]. Renewable Energy, 2009,27(3):84-88.

[36] 张潜,韩金山,刘谧,等.地区发电系统风电渗透率经济区间估算[J].南方电网技术,2019,13(3):18-24.

[37] 迟永宁.我国光伏发电接入电网的研究与实践应用[R].北京:中国电力科学研究院可再生能源研究所,2014.

责任编辑:曲 红

Research on Investment Portfolio Strategy of Power Enterprise Considering Multiple Uncertain Factors

ZHANG Mingming1, TANG Yamei1, LIU Liyun1, ZHOU Dequn2

(1.College of Economics and Management, China University of Petroleum (East China), Qingdao, Shandong 266580, China;

2.College of Economics and Management, Nanjing University of Aeronautics and Astronautics, Nanjing, Jiangsu 210016, China )

Abstract: Under the grim situation of energy conservation and emission reduction, planning the portfolio of various power generation technologies is an important way for power enterprises to ensure expected investment returns and reduce investment risks. This paper applies the stochastic process to describe the changes of various uncertain factors, and simulates and analyzes the optimal portfolio strategy of power enterprises through the integration of real option and portfolio optimization method based on conditional value-at-risk. The research result shows that the investment value of wind power, photovoltaic power generation and fossil energy power generation does not differ much when considering the impact of uncertainty of market electricity price, fuel price, carbon price and investment cost, and that the investment risk of renewable energy power generation is generally lower than that of fossil energy generation. In the portfolio strategy, when the installed capacity of renewable energy is limited, even if the risk loss of coal-fired power plants is great, the investment ratio of coal-fired power plants also needs to increase continuously in order to improve the expected investment income. However, the risk loss of gas-fired power generation is the largest, and its proportion in the power generation portfolio decreases gradually. If there is no restriction on the installed capacity of renewable energy, wind power and photovoltaic should occupy a large proportion in the power generation portfolio in order to improve the expected return and reduce the overall risk loss of the portfolio.

Key words: electricity generation investment; real options; portfolio optimization; conditional value at risk