内部控制缺陷、审计意见对企业债务融资成本的影响

——基于 A 股主板上市公司的经验数据

2021-08-25解冰雪张踩峰

解冰雪 张踩峰

(湖北大学 商学院,湖北 武汉 430062)

0 引言

作为企业资金供给方的投资者,由于无法直接参与公司的经营管理,债权人处于信息劣势。因此,债权人通常会以提高上市公司的债务融资成本来弥补信息不足所带来的风险。一方面,作为第三方独立的审计师,其给出的审计意见能够缓解企业与外部信息使用者之间的信息不对称问题,增强了企业披露信息的可信度,使债权人能够获得更加充分可靠的会计信息,从而使债权人要求的风险溢价降低,相应的债务融资成本也会降低;另一方面,良好的内部控制有效缓解企业内部与债权人之间信息不对称,减少企业逆向选择和道德风险,还可以提高企业的经营效率,降低经营风险,从而降低债务融资成本。本文选取2013—2018年A股上市公司的面板数据,采用实证研究方法,从信息不对称角度出发,研究内部控制缺陷、审计意见对于债务融资成本的影响,并关注审计意见对于内部控制缺陷影响债务融资成本的中介作用,在已有研究的基础上进行扩展,为我国上市公司降低债务融资成本提供新的思路。

1 文献回顾与假设提出

1.1 内部控制缺陷与债务融资成本

近年来,国内外学者对于内部控制活动高度关注,出现了大量的研究成果。目前,已有研究发现,存在内部控制缺陷的公司具有更高的特质风险、系统性风险和权益成本。此外,内部控制缺陷的存在,导致投资者和企业之间的信息不对称,会给企业带来更多的融资约束,提高了企业的债务融资成本,而内部缺陷的披露则向市场传递了新信息,或者使投资者更加注重以前对企业进行分析时忽视的相关信息,这表明内部缺陷的披露降低投资者和企业之间的信息不对称。但是,当企业对内部控制缺陷进行修复并主动向外界披露有效的修复信息时,则会降低债权人对企业的风险感知,债务融资成本也会下降。除此之外,内部控制水平的提高能够显著提高会计信息质量从而降低债务融资成本。综上所述,提出如下研究假设:

假设1:内部控制缺陷与债务融资成本显著正相关。

1.2 审计意见与债务融资成本

企业方面,已有研究发现:企业的审计质量越高,越能够向外界传递积极的信号,缓解信息不对称所带来的负面影响,从而增强投资者的信心,吸引投资者向企业注入资金,进而有效地降低了企业的债务融资成本,高质量的审计监督同样也能够削弱内部控制缺陷对于企业债务融资成本的影响。审计师出具的非标准审计意见能够降低企业的债务规模,提高企业的债务融资成本,非标准的审计意见能够给债权人带来额外价值。研究发现,相对于民营企业来说,国有企业进行审计更能够获得银行等信贷机构的资源支持,从而能够更大幅度地降低债务融资成本。此外,有学者研究发现审计经理的监察能力越强,企业的内部控制水平就越高,企业违规的可能性也就越低。政府方面,已有研究发现:强有力的审计监督和选民监督能够减少政府财务报告重述的可能性,并且也能显著降低政府的债务融成本。综上所述,提出如下研究假设:

假设2:审计意见会影响企业的债务融资成本,当审计师出具非标内部控制审计意见时,企业面临更高的债务融资成本。

假设3:当企业存在内部控制缺陷时,审计师出具非标内部控制审计意见的可能性就更大。

2 研究设计

2.1 样本选取与数据来源

本文以2013—2018年A股上市公司为研究对象,数据均来源于国泰安数据库。数据整理采用EXCEL,数据分析采用stata14.0,为了确保样本数据的准确性与可靠性,对数据进行如下处理:①筛除金融行业;②剔除数据缺失的公司;③为避免极端值对回归结果的影响,对所有连续型变量在1%的水平上进行winsor缩尾处理。最终得到5 118个数据。

2.2 变量说明

2.2.1 被解释变量

债务融资成本(COST)为本文的被解释变量,参考已有变量定义方法,用企业的财务费用占期末负债的比例来度量。

2.2.2 解释变量

内部控制缺陷(ICW)和审计意见(ICA)为本文的解释变量。内部控制缺陷(ICW)参考已有变量定义方法,当企业在内部控制自我评价报告中披露出内部控制重大缺陷或者重要缺陷时,取1,否则取0。审计意见(ICA)参考已有变量定义方法,当公司的内部控制被审计师出具非标内部控制审计意见时,取值为1,否则取0。

2.2.3 控制变量

根据已有研究文献,研究引入总资产收益率(ROA)、总资产周转率(TURNOVER)、资产负债率(LEV)、股权集中度(Z)、利息保障倍数(IPF)作为本文的控制变量,同时引入年份(YEAR)和行业(INDUSTRY)这两个虚拟变量。本文各变量的具体定义如表1所示。

表1 变量定义

2.3 模型建立

本文建立如下模型:

COSTi,t=α0+α1ICWi,t+Controlsi,t+θ

(1)

COSTi,t=γ0+γ1ICAi,t+Controlsi,t+à

(2)

ICAi,t=β0+β1ICWi,t+ Controlsi,t+δ

(3)

其中,COSTi,t表示第i家公司在第t年的债务融资成本,ICWi,t表示第i家公司第t年是否存在内部控制缺陷,ICAi,t表示第i家公司在第t年审计师出具的审计意见是否为非标内部控制审计意见。模型(1)主要考察内部控制缺陷对于公司债务融资成本的影响,验证假设1;模型(2)主要考察审计意见对于公司债务融资成本的影响,验证假设2;模型(3)主要考察内部控制缺陷对于审计意见的影响,验证假设3。

3 实证结果分析

3.1 描述性统计

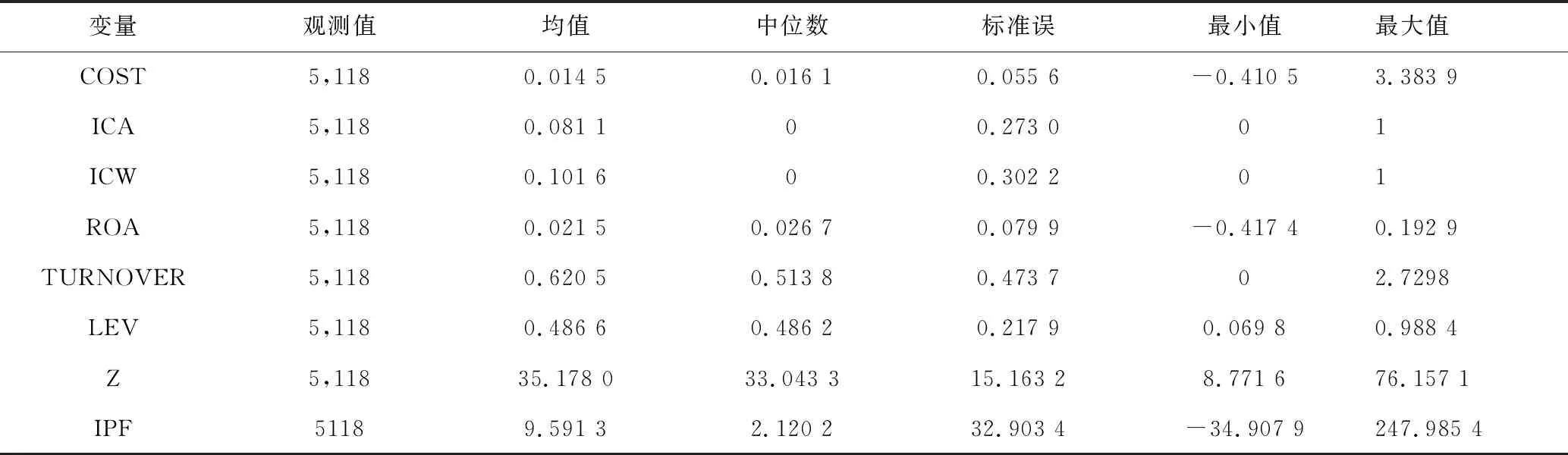

所有变量的描述性统计结果(见表2)。表2显示:债务融资成本(COST)的均值为0.014 5,中位数为0.016 1,标准误为0.055 6,最小值为-0.410 5,最大值为3.383 9,说明我国上市公司的债务融资成本差异较大。审计意见(ICA)的均值为0.081 1,中位数为0,标准误为0.273 0,最小值为0,最大值为1,表明目前审计师出具的审计意见是否为非标内部控制审计意见的上市公司较少。内部控制缺陷(ICW)的均值为0.101 6,中位数为0,标准误为0.302 2,最小值为0,最大值为1,说明我国披露内部控制自评报告的企业中,存在内部控制缺陷的企业较少。总资产收益率(ROA)的均值为0.021 5,中位数为0.026 7,标准误为0.079 9,最小值为-0.417 4,最大值为0.192 9。总资产周转率(TURNOVER)和资产负债率(LEV)的均值分别为0.620 5和0.486 6,中位数分别为0.513 8和0.486 2,标准误分别为0.473 7和0.217 9,最小值分别为0和0.069 8,最大值2.729 8为和0.988 4,说明上市公司总资产周转率和资产负债率两极差异明显。股权集中度(Z)的均值为35.178 0,中位数为33.043 3,标准误为15.163 2,最小值为8.771 6,最大值为76.157 1,说明我国上市公司的股权集中度差异较大,第一大股东的持股比例是总体偏高的。利息保障倍数(IPF)的均值为9.591 3,中位数为2.120 2,标准误为32.903 4,最小值为-34.907 9,最大值为247.985 4。

表2 变量的描述性统计

3.2 相关性分析

所有变量的相关性分析(见表3),结果显示:首先,上市公司的债务融资成本(COST)与内部控制缺陷(ICW)的相关系数为0.069 5,在10%的水平上显著正相关,表明内部控制缺陷的存在将会提高企业的债务融资成本,假设1得到初步验证;其次,审计意见(ICA)与债务融资成本(COST)的相关系数为0.125 7,10%的水平上显著正相关,审计意见会影响企业的债务融资成本,当审计师出具非标内部控制审计意见时,企业面临更高的债务融资成本,假设2得到初步验证;第三,内部控制缺陷(ICW)与审计意见(ICA)的相关系数为0.454 5,在10%的水平上显著正相关,表明当企业存在内部控制缺陷时,审计师出具非标内部控制审计意见的可能性就更大,假设3得到初步验证。

表3 变量相关性分析

3.3 回归分析

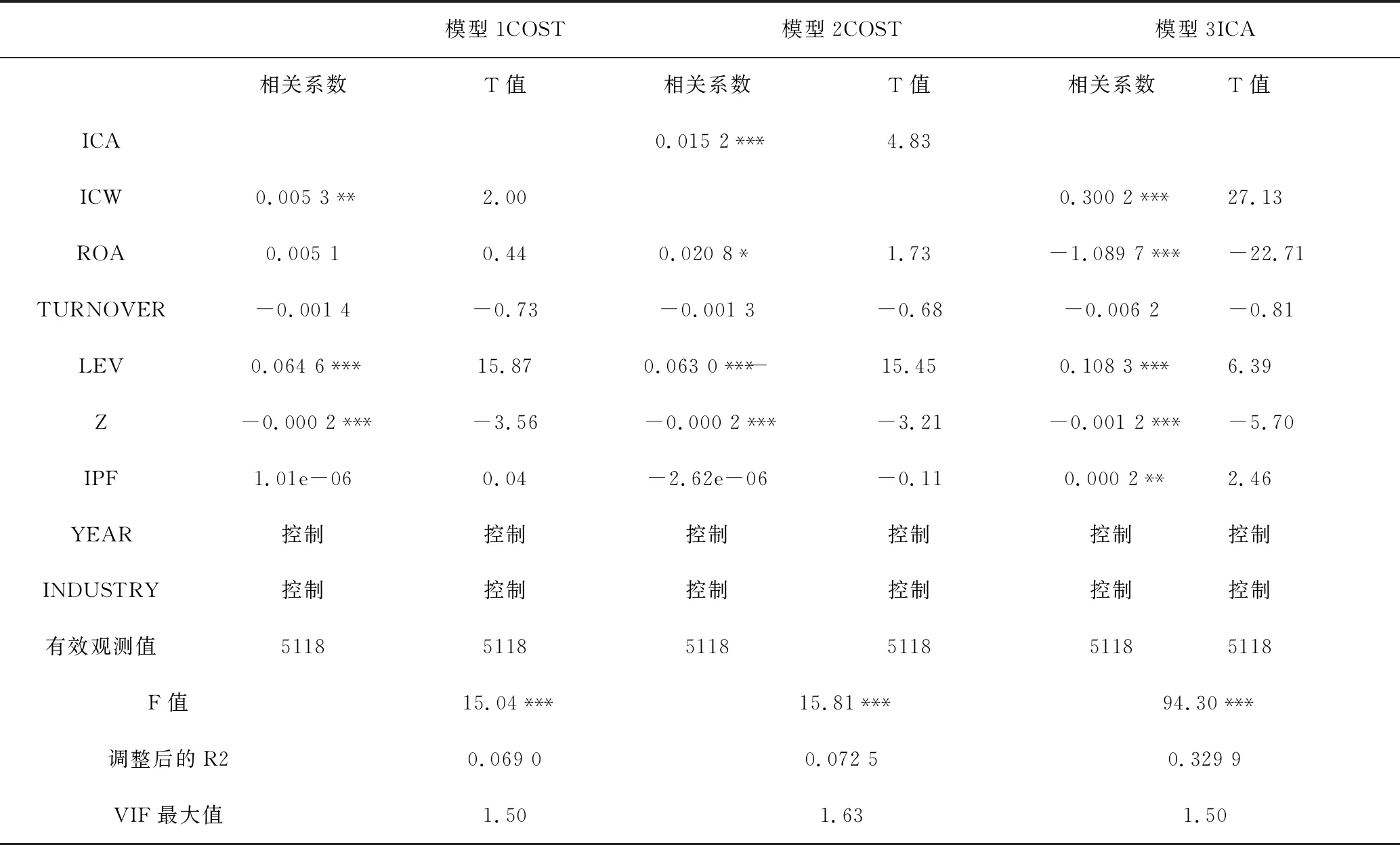

在进行回归分析前,本文先对模型1、模型2和模型3进行共线性检验,VIF的最大值分别为1.50、1.63和1.50,均小于5,说明3个模型均不存在严重共线性问题。表4模型1的回归结果显示:内部控制缺陷(ICW)与上市公司的债务融资成本(COST)的相关系数为0.005 3,在5%的水平上显著正相关,表明内部控制缺陷的存在将会提高企业的债务融资成本,假设1得到验证。表4模型2的回归结果显示:审计意见(ICA)与债务融资成本(COST)的相关系数为0.015 2,在1%的水平上显著正相关,表明审计意见会影响企业的债务融资成本,当审计师出具非标内部控制审计意见时,企业面临更高的债务融资成本,假设2得到验证。表4模型3的回归结果显示:内部控制缺陷(ICW)与审计意见(ICA)的相关系数为0.300 2,在1%的水平上显著正相关,表明当企业存在内部控制缺陷时,审计师出具非标内部控制审计意见的可能性就更大,假设3得到验证。

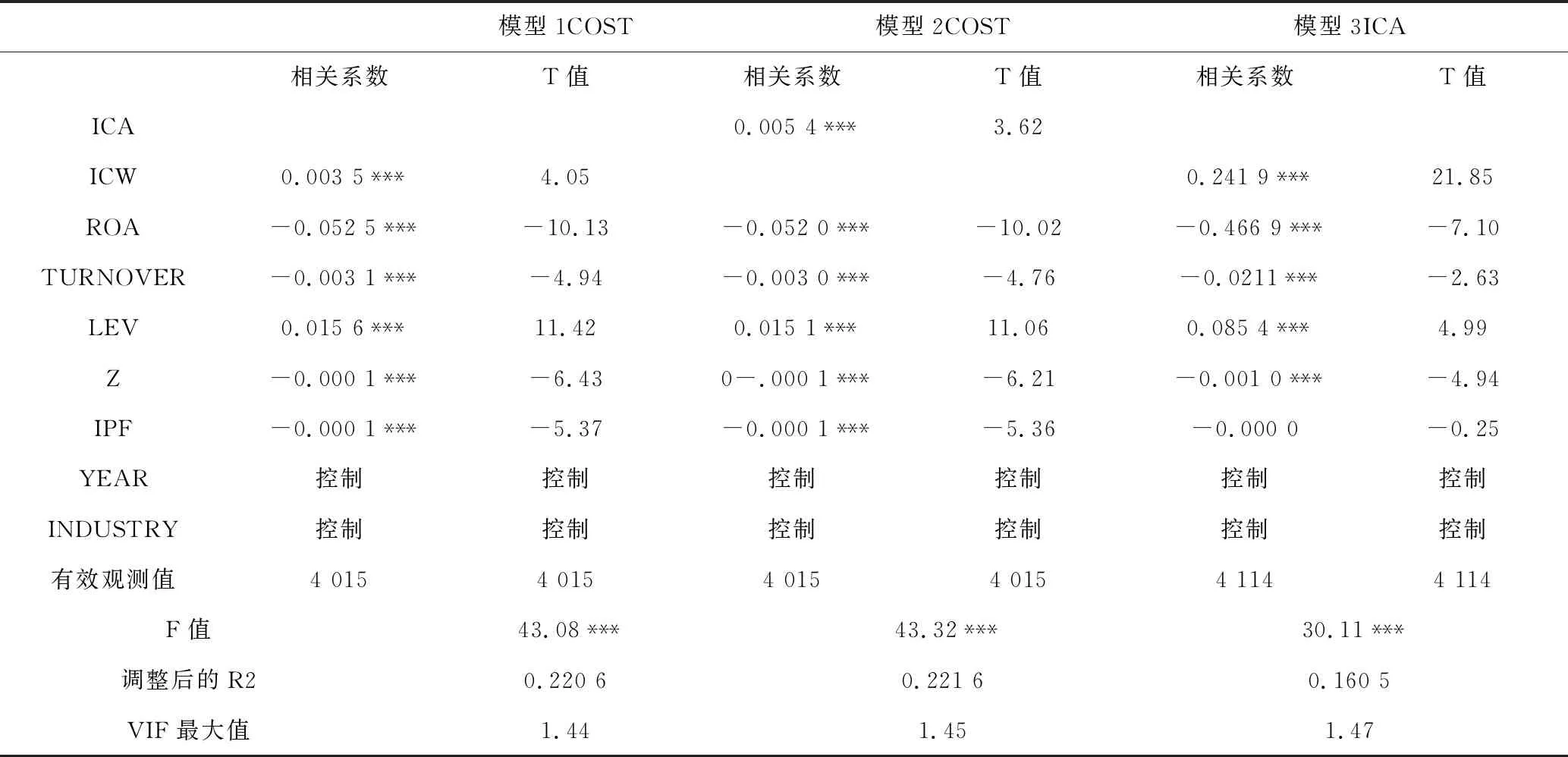

3.4 稳健性检验

为确保研究结论的可靠性,本文进行以下的稳健性检验:用利息支出、期末负债来衡量债务融资成本,其中利息支出是指利润表中财务费用项目下的利息支出,从财务报表附注中取得相关的数据;在ST公司中,债务融资成本可能受到内部控制水平的影响更大,对回归结果可能会有异常的影响,需对ST公司予以剔除。回归结果如表5所示,主要变量的回归结果与表4基本保持一致,并不改变本文主要研究结论。

表4 模型1、模型2和模型3回归结果

表5 变量回归分析

4 结论与建议

本文选取2013—2018年A股上市公司的面板数据,采用实证研究方法,从信息不对称角度出发,研究内部控制缺陷、审计意见对于债务融资成本的影响,并关注审计意见对于内部控制缺陷影响债务融资成本的中介作用。实证结果表明:首先,存在内部控制缺陷的企业与不存在内部控制缺陷的企业相比,前者具有更高的债务融资成本;其次,从审计师意见的角度研究了审计意见与债务融资成本的关系,结果表明,当审计师出具非标内部控制审计意见时,企业的债务融资成本会提高;第三,通过探讨审计意见在内部控制缺陷和债务融资成本之间的中介效应,当企业存在内部控制缺陷时,审计师更倾向于出具非标内部控制审计意见,企业的债务融资成本也更高。在进行稳健性检验后,上述结论得到进一步验证。

基于研究结论,提出如下建议:

(1)债务融资成本高的本质原因是信息不对称,而建立完善内部控制评价及信息披露体系将有效减轻信息不对称问题,从而降低债务融资成本。为此,在社会层面要不断完善多元化的内部控制信息披露体系,进一步加强对内控自我评价信息披露的要求及监管,有效减轻信息不对称问题,向资本市场传递更加有效的企业内部控制信息。同时,企业要积极采取措施整改或者修复内部控制缺陷,提升内部控制质量来降低企业风险。

(2)加强对中介机构的监管力度与惩罚力度、压实中介机构的责任。研究结果显示,审计意见对债务融资成本是有影响的,当审计师出具非标内部控制审计意见时,企业的债务融资成本会更高。因此,应当进一步完善相关法律法规和提高准入门槛,增强审计机构、信用评级机构等中介机构的独立性和可信度。

(3)对于债权投资者来讲,可以通过审计师出具的审计意见和评级机构的评级报告来判断被投资企业是否存在内部控制缺陷,从而能够更好地规避风险。