历史的回声、数据的噪声和美联储行动指南

2021-08-23邵宇陈达飞赵宇

邵宇 陈达飞 赵宇

2005年8月杰克森霍尔会议的主题是欢送即将离任的美联储主席格林斯潘,他被认为是权力仅次于总统的二号人物,美联储也登上了权力之巅。

会上弥漫着乐观的气氛,唯一发出不同声音的是芝加哥大学布斯商学院教授拉詹(Rajan),其演讲的题目是《金融发展让世界变得更危险了吗?》,他担心金融机构的创新和加杠杆行为正在掀起一场风暴。

而萨默斯认为这篇文章有些“卢德主义”,具有误导性,岂能因为担心坠机就放弃乘飞机呢?

继任美联储主席伯南克是研究危机的专家,至少到2007年初,他仍然很乐观,宣称次贷问题已经得到控制。事态的后续发展超出了这位“救火急先锋”的预期。

大危机面前没有先知,历史一再证明美联储是糟糕的预言家。

以历史为参照,多角度的宏观数据都已经给出了美联储退出QE的充分信号,但“通胀临时说”与就业的“非实质性”进展,以及通胀与就业的结构分化特征仍在阻碍美联储行动。如同20世纪70年代初期的伯恩斯一样,鲍威尔也认为,当前的通胀是结构性的,随着全民免疫的临近,供求缺口终将消失。

退出QE的矛盾在于,它或许有助于给经济降降温,但也有可能加剧分化,并终结疫后脆弱的复苏。反之,续作QE为改善结构创造了空间,但也增加了未来通胀的不确定性。20世纪70年代全球大滞胀的形成,货币是火种,石油是燃料。

斯坦福大学教授John Taylor已经发出警示,鲍威尔正在走伯恩斯的老路。如果通胀一而再再而三地超预期,美联储的信誉度和市场的耐心终将被耗尽,一发不可收拾。

以史为鉴:美联储退出QE时间表的四个基准

2021年6月,在基期效应明显下降的情况下,美国整体CPI和核心CPI同比仍在创新高。美国国会预算办公室(CBO)最新预测显示,2021年三季度美国的产出缺口将由二季度的负值(-1.1%)转为正数(0.45%),经济从复苏转为过热的时间点明显前移。

逆回购的重启和大规模使用,以及货币市场利率贴近利率走廊下限,都预示着流动性是充裕的,甚至是过剩的。美股指数和估值倍数也都在创新高。

基于历史经验,并从宏观层面来看,美联储似乎没有不尽快退出QE的理由。

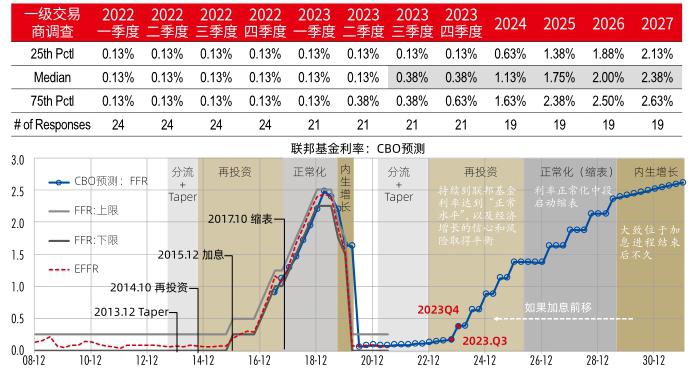

第一个参考系是美联储退出非常规货币政策的路线图。

非常规货币政策包含价格和数量两个方面,即零利率(以及对低利率的前瞻指引)和QE。退出非常规政策的一般步骤为:(1)明确Taper(缩减)时间表,并在正式实施之前预留一定的时间,上一次为半年(2013年12月);(2)Taper阶段,一般持续10-12个月,将净资产购买的规模缩减至零;(3)再投資阶段(reinvestment),国债或机构债到期后滚动购买,保持总资产规模不变,美联储设置的“最短再投资期限”一般为3年,目的是伺机启动第一次加息,其时间点大致位于再投资阶段的中间位置;(4)缩表,即出售资产,一般为自然到期;(5)有机增长(organic growth)阶段,当利率达到合意水平之后,美联储资产负债表规模根据经济增长情况而变化(图1)。

我们在上一篇专栏《即将到来的“急刹车”:美国货币政策正常化的次序与影响》中,阐述了美联储退出非常规货币政策的逻辑,并指出,逻辑起点,应该是合意的政策利率。按照纽约联储一级交易商或者市场参与者调查的中位数预期,美联储或在2023年三季度第一次加息。逆向推理可知,2022年一季度前后应该进入再投资阶段,此前的10-12个月为Taper阶段,Taper的起点位于2021年二至三季度。如果再考虑释放Taper的信号和预留的时间,本次美联储的行动已经滞后。

第二个参照系是宏观经济条件。

美联储的“双重使命”是稳定物价和最大充分就业。上一次美联储释放Taper信号的时间是2013年5月。当时,通胀方面,核心CPI和PCE(个人消费支出平减指数)同比增速均低于2%,且自2012年二季度开始就处于下行区间,费城联储专家调查(SPF)以及亚特兰大联储企业调查(BIE)均未显示出预期通胀升温的压力。即使2015年12月第一次加息时,核心CPI同比也只有2.1%,而核心PCE同比甚至下降到了1.28%。就业方面,狭义(U3)和广义(U6)失业率分别为7.5%和13.9%,初领失业救济金人数约35万(当周),比较而言,当前失业率更低,2021年6月U1和U3失业率分别为5.9%和9.8%。

图1:美联储退出非常规政策的路径

第三个维度是金融或流动性条件。

芝加哥和圣路易斯联储的金融状况(或压力)指数反映的信息是,当前金融市场的流动性压力状况好于2013年中。以有效联邦基金利率(FFR)和1年期以内的国库券利率为代表的货币市场利率,基本运行于利率走廊中枢(0.125%)以下。数量指标也显示出流动性过剩。

美联储可通过逆回购或定期存款便利等负债工具的转换,临时冻结流动性,即“分流”,也可以出售资产永久回收流动性,即“吸水”。一般是先分流,后吸水。上一次,分流与Taper同步推进。这一次,2021年3月已经开始分流,但尚未开启Taper。

值得强调的是,这次不一样在于,启动逆回购主要是分流财政一般账户(TGA)释放的流动性。TGA账户规模从峰值的1.8万亿美元下降到了0.6万亿美元,降幅1.2万亿美元,逆回购规模则从0.2万亿美元增加到了1.2万亿美元,增幅1万亿美元,占TGA缩减规模的83%。但是,这并不改变流动性已经过剩的结论——虽然总资产仍在以每个月1200亿美元的速度扩张,准备金已经在探顶。

上一次,美联储之所以提前行动,与其说预防实体经济过热,不如说是压抑金融市场的风险偏好。理论上,低利率会提升风险偏好,与过剩的流动性一起助长资产价格泡沫的膨胀,所以,美联储应该在私人部门的资金需求恢复之前行动。因为如果等到经济强劲增长、私营部门贷款需求恢复后再采取行动,缩表可能会导致利率飙升。

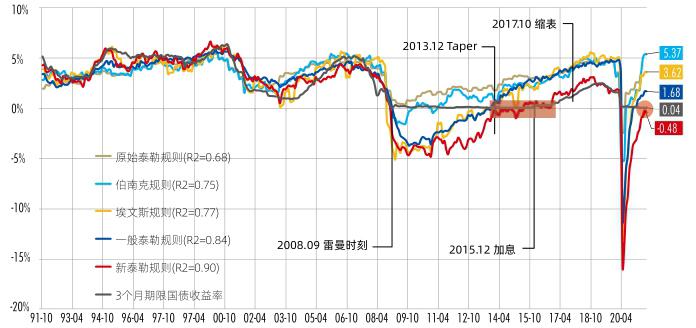

图2:不同泰勒规则隐含的政策利率水平

国际比较来看,提前行动还有先发优势。美联储担心加息的一个副作用就是引发债券市场利率的上升,特别是长端利率,这会增加资金的融资成本,不利于实体经济复苏。提前加息会吸引资金回流,从而起到一定的缓冲作用。

2013年启动Taper时,美联储会议纪要就提到了“过度的风险承担行为”。2016年1月,美联储副主席斯坦利·费希尔(Stanley Fischer)表示,美联储必须启动正常化程序,以防止资产价格过高。毕竟,截至2015年12月,美国20大中城市房价指数已经超过了危机前夕。当下,美股指数及其估值倍数已经远高于2013年,还在屡创新高,处于历史低位的按揭利率和低库存已在推升房价上涨。虽说货币政策是否应该关注资产价格仍没有定论,但从官方表态来看,金融风险已经进入联储视野。

第四个参照系是2021年5月份发布的2020年度公开市场年报给出的预测。

基于2021年3月的市场参与者调查数据,它给出了美联储资产负债表演化路径的基准预测:2021年全年维持每月1200亿美元资产购买规模,2022年初启动Taper,2022年底停止扩表,进入再投资阶段。12个月的Taper周期,意味着每个月缩减规模为100亿美元。截至扩表终止时,美联储总资产规模将达9万亿美元,占GDP的比重为39%,准备金规模达6.2万亿美元。2021年6月的调查显示,加息起点前移,这意味着Taper也应该前移。

综合而言,联邦基金利率(或其他政策利率)是理解美联储非常规货币政策退出的“阿里阿德涅之线”(Ariadnes Thread),它与存款机构超额准备金之间呈反比例关系。

美联储通过利率走廊提升联邦基金利率的可行性,依赖于准备金是否处于一种结构性短缺的状态。在准备金充裕的情况下,提高政策利率,常不能有效传导至其他货币市场利率。所以,合意的政策利率水平也决定着美联储资产负债表政策。原始“泰勒规则”及修正的泰勒规则均显示,美联储应该加息了(图2)。

2020年8月27日,鲍威尔在杰克逊霍尔年会上发布修订后的《长期目标和货币政策战略声明》,一方面,首次将就业置于通胀之前,具体关注的就业指标为实际就业人数相对于最大就业人数的缺口。最大就业与最小失业含义不完全相同,劳动参与率的变化是扰动因素之一。相比反面考察失业率,正面考察就业率(就业人数/总人数)更加全面,涵盖了失业率和劳动力参与率。另一方面,明确将美联储的通胀目标转变为“平均通胀目标制”,长期平均通脹目标设定为2%,这意味着,如果当前通胀率持续低于2%,未来就能够容忍高于2%的通胀水平,以弥补前期的缺口。

我们根据美联储最新的平均通胀目标制,拟合了一条“新泰勒规则”曲线,其对3个月国库券利率的拟合度最高。截至2021年6月,隐含的利率水平为-0.48%,低于真实的3个月国债0.04%的收益率。这一方面说明美联储加息的条件还不够充分,另一方面也说明,加息时间表已经非常近了,在时间点上接近于2013年底。

数据的噪声:被低估的失业和暂时性通胀

基于历史经验静态比较,美联储行动在即。但不得不强调的是,使美联储延迟Taper的理由也是充分的。

通胀的临时性质和劳动市场的非实质性复苏,是美联储坚持宽松基调的原因。后疫情时代,宏观总量数据噪声较大,一是因为基期,二是政策应对带来的逆周期调节,但更重要的还是结构上的原因。

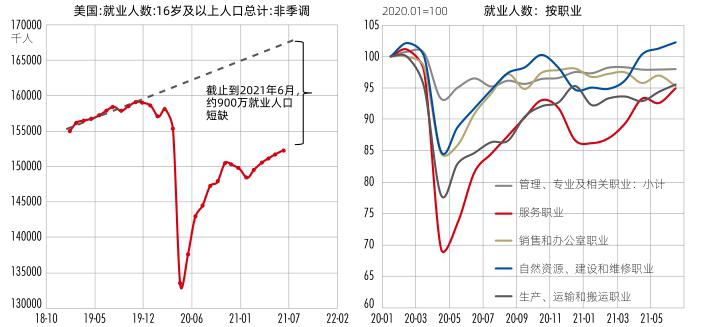

劳动市场方面,虽然2021年6月官方失业率已经下降到了5.9%,但这实际上低估了真实失业水平(图3)。美联储的目标是实现最大充分就业,而非最小失业率,后者未考虑劳动力参与率的变化。由于政策救助和潜在的安全隐患,就业的恢复偏慢,劳动力参与率较疫情前低2个百分点。与趋势线相比,16岁以上劳动人口绝对就业数量尚有900万缺口。结构方面,受疫情影响显著的服务业、原油和汽车价格上涨,交通运输业复苏最慢;低薪岗位和非裔等少数裔弱势群体的就业形势也更为严峻,而这些正是助推民主党入驻白宫的重要力量。

在中期货币政策报告中,美联储提到,美国劳工统计局估计,如果考虑自疫情爆发以来退出劳动力市场的工人,以及被错误归类为非参与者的临时裁员工人,2021年6月份的实际失业率约为8.7%,比官方失业率高2.8个百分点,这远远高于美联储收紧货币政策6.5%的触发门槛,并且边际上出现了停滞、甚至是倒退的情况。

通胀方面,鲍威尔在承认二季度以来通胀超预期的同时,也在安抚市场,认为通胀上行是暂时的,但他也强调,一旦长期通胀预期偏离政策目标,会立即采取行动。从2021年4月以来10年期美债利率走势看,市场也认同美联储的看法,并没有因为短期通胀走势而改变定价的逻辑,反而更加担心下半年经济复苏的前景。从物价上行的结构看,能源和交通运输行业领涨,6月同比分别为24.2%和21.2%,但边际涨势正在趋缓。原因则与新冠疫情对供给端的负冲击和政策对需求的正冲击所产生的供求缺口有关。美联储相信,随着全民免疫的临近和救助政策的退出,物价和工资上涨都将缓解。

图3:美国的就业尚未恢复到疫情之前的水平

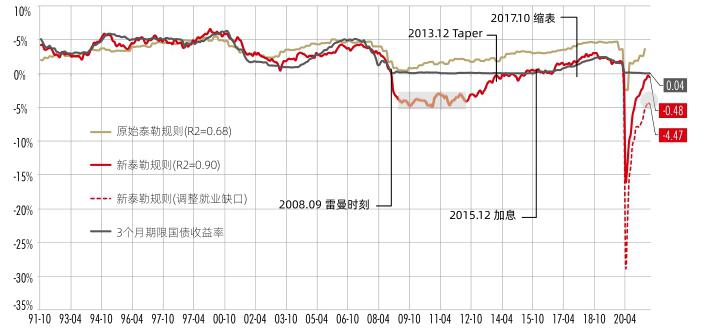

图4:调整劳动参与率后的新泰勒规则

如果考虑到数据上的噪音,并对泰勒规则中的输入变量进行调整,可得到校正后的新泰勒规则(图4)。校正失业数据后,6月隐含的3个月短期利率为-4.47%,加息之路遥遥无期……

不知道是市场欺骗了美联储,还是美联储驯服了市场,抑或两者达成了一种“浮士德式”的协议,对“房间里的大象”视而不见。如果宽松的货币政策对于提振就业、改善就业结构的效果已经消失,却增加了通胀的持续性,美联储将失信于市场,也必将遭到市场的报复。2021年三季度开始,美国经济将从复苏转向过热,通胀下行大概率不及预期。届时,数据上的噪声将不足以充当继续宽松的借口。