国家税收结构对经济增长的影响

2021-08-13钟梦巧

钟梦巧

(上海理工大学管理学院,上海 200093)

作为财政收入的重要来源之一,税收为政府实现公共职能提供了资金保障。同时作为一种国家调控宏观经济的主要工具,税收能起到配置社会资源、调节收入分配、影响物质资本和社会总产出的作用。税收与经济增长的关系并不是单向的:经济决定税收,税收依赖于经济发展[1]。税收过高,会使居民的可支配收入减少,从而会影响消费,进而对经济增长产生一定的抑制作用。但如果税收过低,会使政府公共支出不足,从而影响政府职能的发挥,可能会导致贫富分化严重。

通过研究中国税收收入和GDP 增长变动的数据发现,税收收入增长率和GDP 增长率大体上呈同向变动,税收的增加会促进经济的增加。税收由不同税种构成,不同的税收结构有可能促进经济的增长,也有可能抑制经济的增长。那么中国税收结构对经济增长的影响如何?本文借助eviews 软件构建相关计量模型,研究不同税种对经济增长有何不同的影响,并找出哪些税收收入对经济增长具有正向作用,哪些税收收入具有逆向作用。最终得出相应研究结论,并提出相关建议。

1 税收与经济增长现状分析

1.1 税收总额与GDP 增长情况

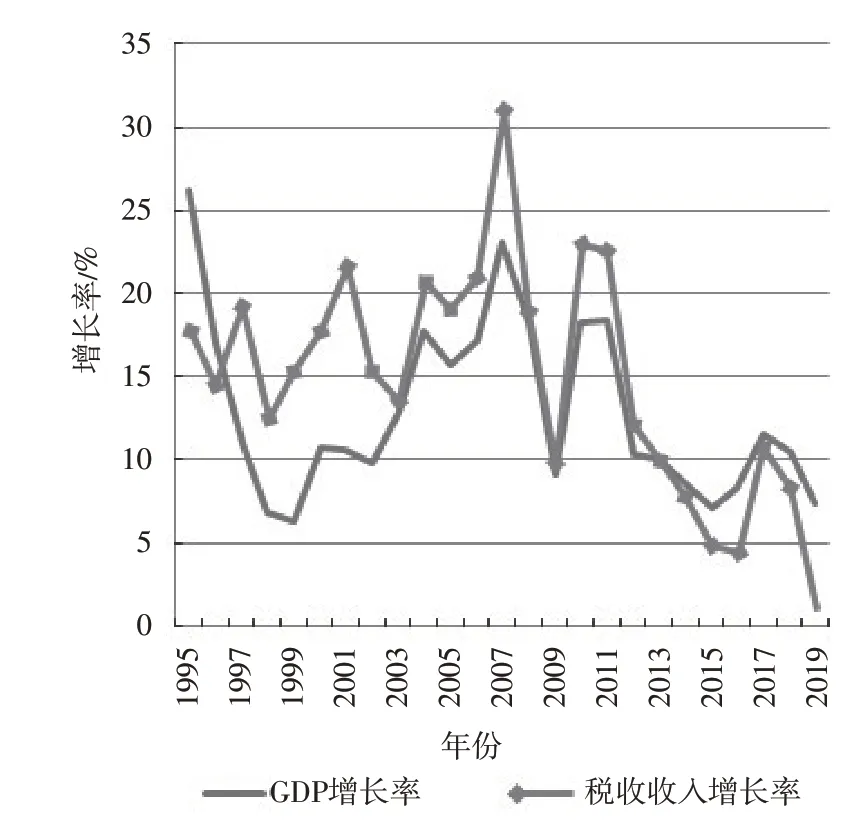

自1994 年分税制改革以来,中国经济高速增长。其中,GDP 从1994 年的48 637.5 亿元增加到2019 年的986 515 亿元,年平均增长率为12.91%;税收收入也从1994年的5 126.88亿元增长到2019年的157 992.2 亿元,年平均增长率为14.9%。从图1可以看出,大多数年份内,税收收入增长率与GDP增长率的变动趋势相同,税收的增长率要高于GDP的增长率。

图1 中国税收收入和GDP 增长率

1.2 主要税种收入占比情况

按税种构成来说,税收收入主要由所得税和间接税构成。间接税主要由增值税、消费税和营业税构成,所得税主要由企业所得税和个人所得税构成。图2 为增值税、营业税、消费税、企业所得税和个人所得税占总税收收入的比重。可以发现,增值税占比最高,但是逐年呈现不断减少的趋势,但在2017 年又出现增长的情况,这主要是由于“营改增”的实施,近两年来增值税占比主要保持在40% 左右。在2016 年之前,营业税占比比较稳定,主要保持在15%左右。消费税占比呈现出先减少后上升然后保持平稳的趋势,平均占比保持在7.5%左右。而企业所得税和个人所得税大致呈现逐年递增的趋势,企业所得税占比从1994 年的14%上升到2019 年的24%,个人所得税也从1994 年的1.5% 上升至2019 年的7%。这5 种税种占税收收入总额的比重达到了80%左右。

图2 主要税种占税收收入比重

2 实证分析

2.1 模型建立与变量选取

VAR 模型一般表示为

式中:Yt为k维内生变量;p为滞后阶数;Yt-p为Yt向量的p阶滞后变量;εt为随机扰动项[2]。

从图2 可以得出,中国税收收入主要由以上5 种税种构成,而由于2016 年实行营改增,所以选择将营业税和增值税作为一个指标进行分析[3]。因此,以这4 种税种为主要指标,研究中国税收结构与经济增长的关系,主要从4 种税收的增长率对经济增长率的影响来进行分析。

用tax1 表示增值税和营业税增长率、tax2 表示消费税增长率、tax3 表示企业所得税增长率、tax4表示个人所得税增长率、gdp 表示经济增长率[3]。1994—2019 年的数据来源于《中国统计年鉴》,2020 年的数据从财政局网站获取,共27 年的相关数据作为此次研究的依据。

2.2 单位根检验

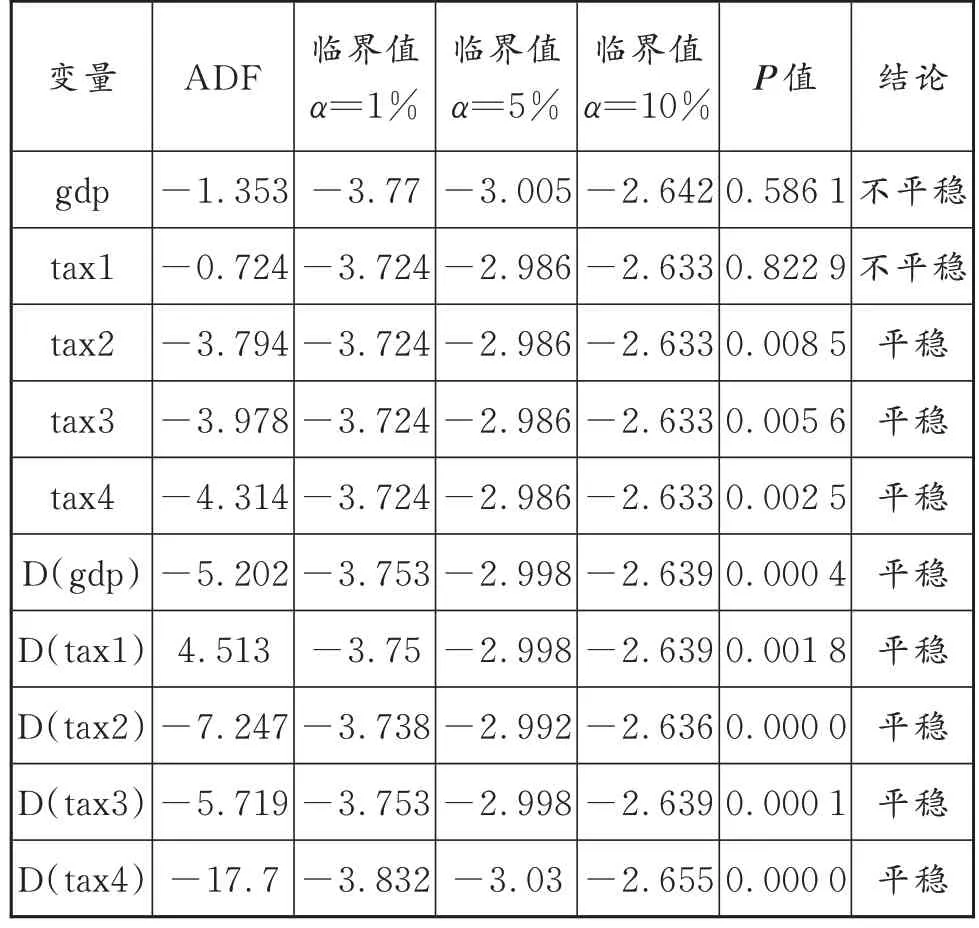

只有在数据都是平稳的情况下,用VAR 模型研究才有意义,否则将出现伪回归的现象。因此,采用ADF 检验法进行检验,检验结果见表1:tax2、tax3、tax4 是平稳的,gdp、tax1、原序列是不平稳的,但是对其进行一阶差分后,其ADF 值在1%的水平下显著性通过,即为一阶单整,可以进行VAR 分析。

表1 平稳性检验结果

2.3 模型滞后阶数检验

适合的滞后区间能反映出变量之间的关系,也能使模型模拟出最理想的结果。从表2 可以看出,1 是所建模型的最优滞后阶数,说明应将1 设为要建模型的滞后区间。

表2 滞后阶数检验结果

2.4 协整检验

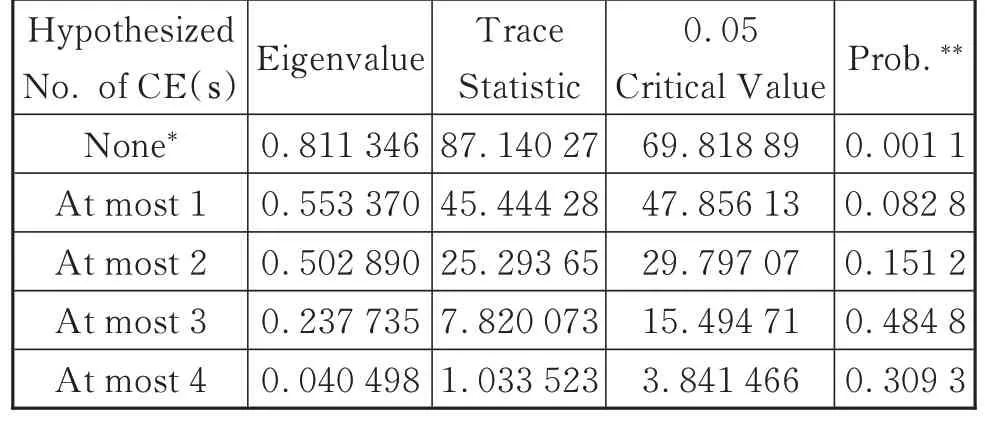

进一步探究各个变量之间是否存在长期的协整关系,主要采用了Johanse 协整检验。由表3 可知,在5%的显著性水平下,可以看到存在一个协整关系。因此认为模型中存在协整关系,即中国税收结构与经济增长之间存在长期均衡关系。

表3 协整关系检验

2.5 AR 根检验

对于稳定性检验,主要采用AR 根图的方式,即当每一个根模的点在圆内的时候,模型是稳定的。由图3 可以看出,所有单位根的点都在圆内。因此所建立的VAR 模型是稳定并且有效的。

图3 AR 根图

2.6 脉冲响应分析

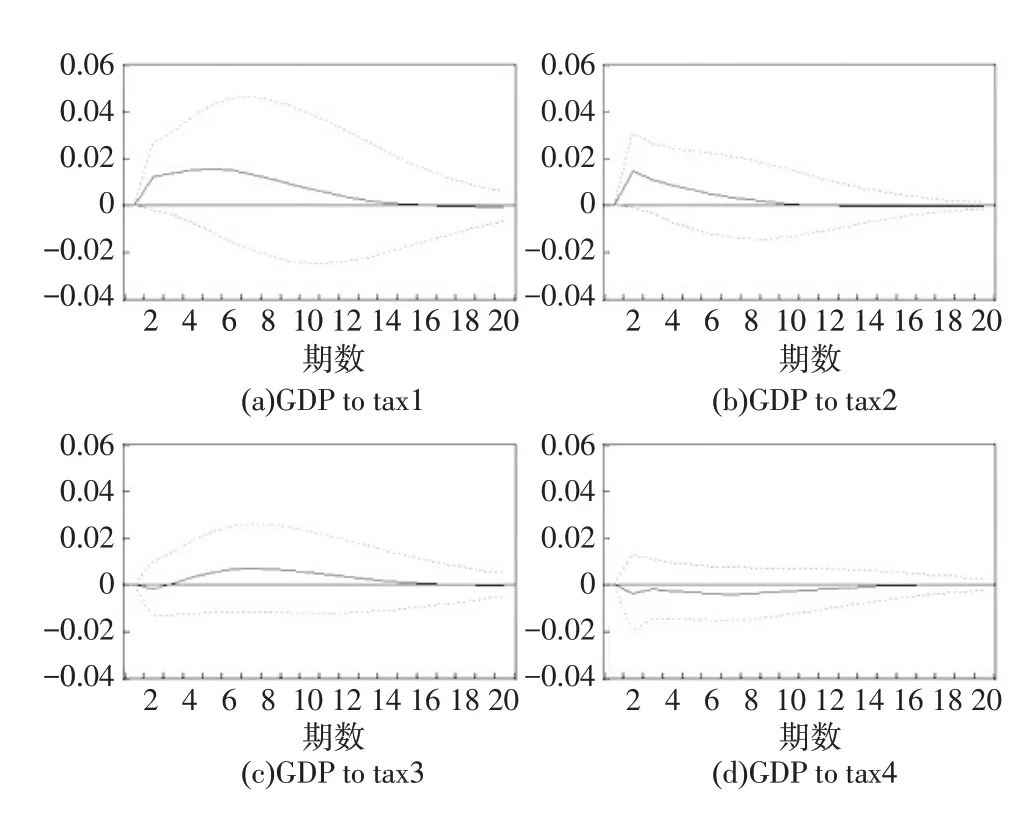

脉冲响应函数描述的是模型中一个内生变量冲击后对其他变量所产生的影响,脉冲响应分析能够验证各种税收增长率在受到冲击时对国内生产总值增长率的影响。图4 为主要税收增长率和GDP 增长率间的脉冲响应分析结果。

图4 主要税收对经济增长脉冲响应分析结果

在本期给增值税和营业税一个正向冲击后,GDP 快速上升,并大约在第5 期达到峰值,从第6 期开始缓慢下降,最终逐步趋于0 轴[4]。说明在中长期内,增值税和营业税的冲击会带来GDP 的同向变化,增值税和营业税的增加有利于GDP 的增长。

在本期给消费税一个正向冲击后,GDP 大幅上升,大约在第2 期达到峰值,之后开始缓慢下降,在第10 期左右与0 轴重合,然后处于稳定状态。说明消费税的冲击会带来GDP 的增加。

在本期给予企业所得税一个正冲击后,GDP 先开始反向变动,在第2 期左右达到最低点,随后开始缓慢上升,于第3 期左右到达0 轴,第3 期之后GDP正向变动,并于第6 期左右达到峰值,之后又开始缓慢下降,逐步趋于0 轴。长期来看,企业所得税的增加会在短期内抑制GDP 的增长,但在中长期对GDP 的增加起到促进作用。

当给予个人所得税一个正向冲击后,GDP 先反向后同向变动,在长期的时候平稳发展基本与0轴重合。从图中可以看出,GDP 反映函数始终处于0 轴以下,说明个人所得税对GDP 的增长有一定的阻碍作用。

2.7 方差分解分析

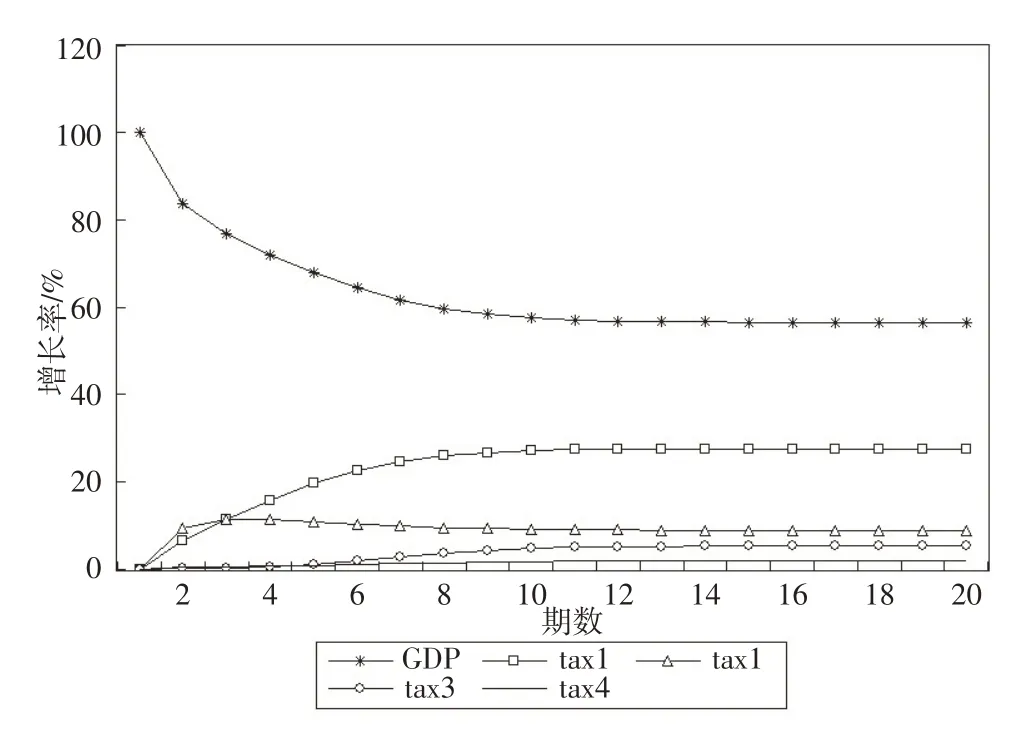

方差分解可以分析每一个结构冲击对内生变量变化的贡献程度,图5 为各税种对GDP 增长的方差分解图。

图5 各税种税收对经济增长方差分解结果

除去GDP 增长率对自身的冲击影响最显著,增值税和营业税对经济增长的促进作用最强,接着依次是消费税、企业所得税和个人所得税。GDP 增长率对自身的冲击影响第1 期为100%,之后缓慢下降,第10 期以后基本稳定在56.5%;增值税和营业税增长率对GDP 增长率在短期内呈现逐步上升的趋势,并在第10 期以后基本上保持在27.5%的发展趋势;消费税先上升后下降,最后在中长期内逐步趋于平稳,最终保持在9%左右;企业所得税和个人所得税在短期内都呈现逐步上升的趋势,并最终在第10 期左右分别稳定在5%和2%的贡献率。

3 结论与建议

3.1 结论

通过以上对增值税和营业税、消费税、企业所得税、个人所得税的增长率对GDP 增长率的实证分析,可以得出以下结论:

1)增值税和营业税、消费税的增长会促进GDP的增长;企业所得税会在短期内抑制经济增长,但在中长期会对GDP 的增长起促进作用;个人所得税的增加会导致GDP 的降低。

2)各个税收对GDP 增长带来的贡献率都是大于0 的,其中增值税和营业税对GDP 增长率的贡献最大,并且在长期保持相对稳定的增长趋势;其次是消费税和企业所得税的贡献率;最后则是个人所得税对经济增长的贡献率。

3.2 相关建议

从税收结构来看,有些税种对经济增长起促进作用,而有些起抑制作用,所以应当继续实施“有增有减”的结构性减税政策。可通过提高个人所得税起征点来减少个人所得税税收收入;在科学、合理的基础上适当提高某些高档消费品的消费税率;由于增值税具有税负转嫁的特点。因此增值税的改革重点应侧重于税收中性角度,这可以降低居民的税负水平,进一步减少税收对资源配置的扭曲作用,从而促进经济的健康发展[5];此外,还应加强税务人员的严谨性和专业性,科学化的管理有助于促进税收的合理分配。