基于企业生命周期的要素资本配置规则

2021-08-06舒畅赵光洲

舒畅 赵光洲

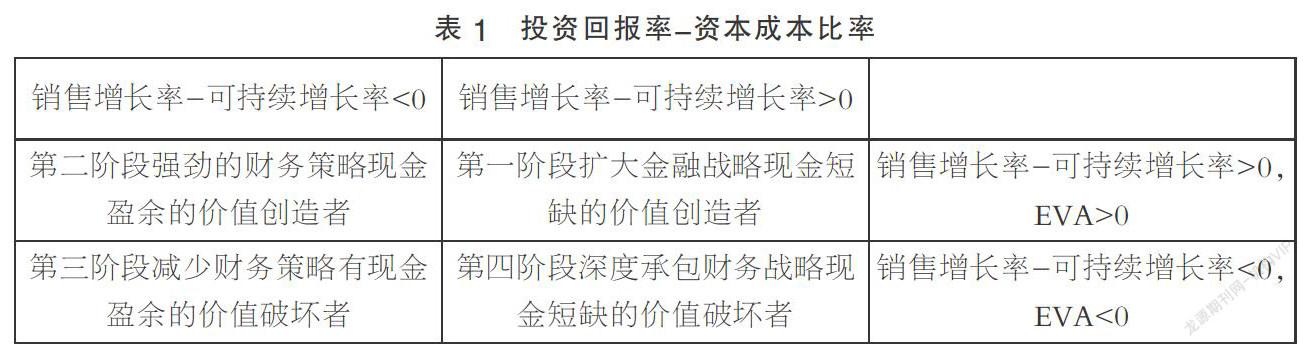

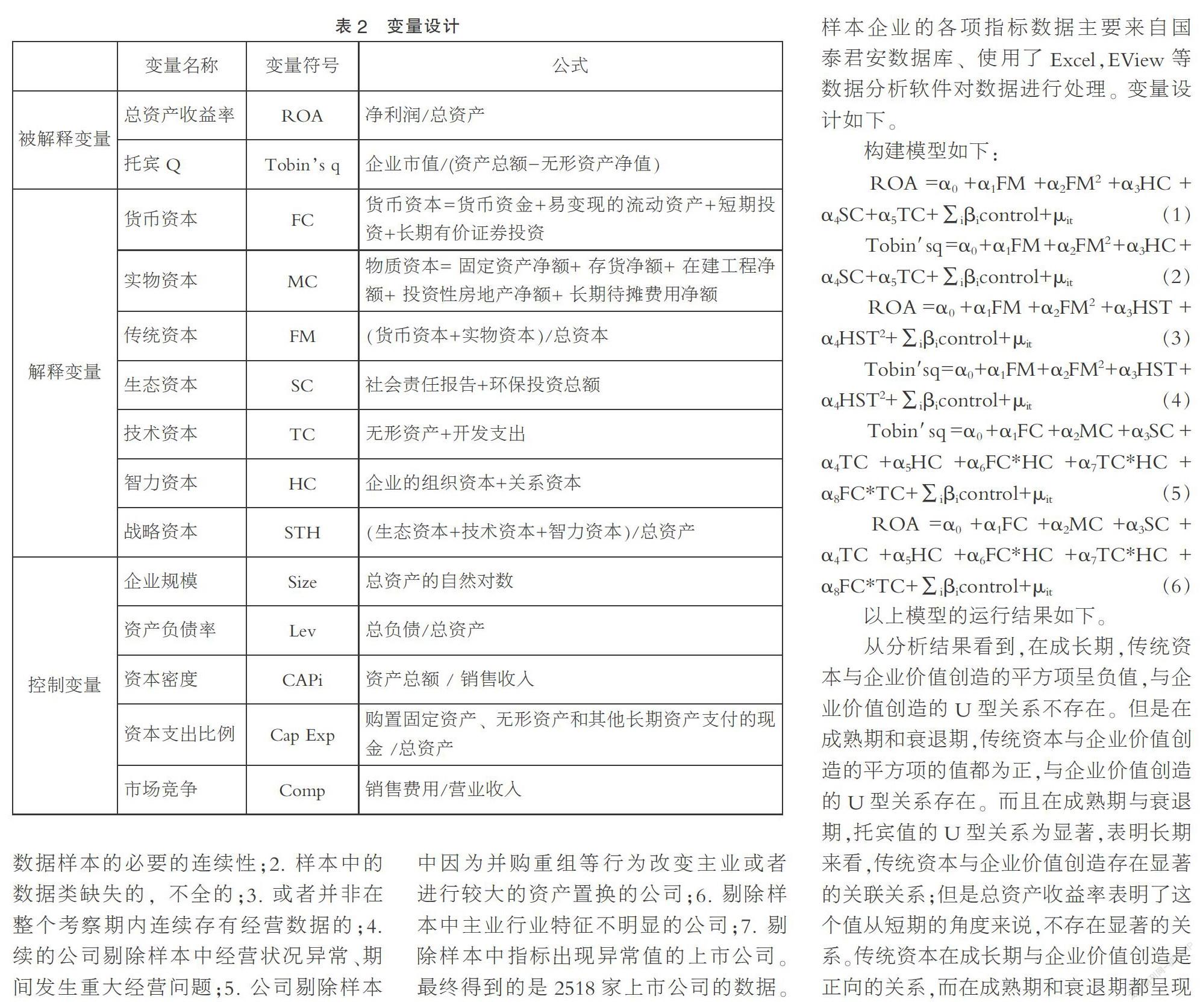

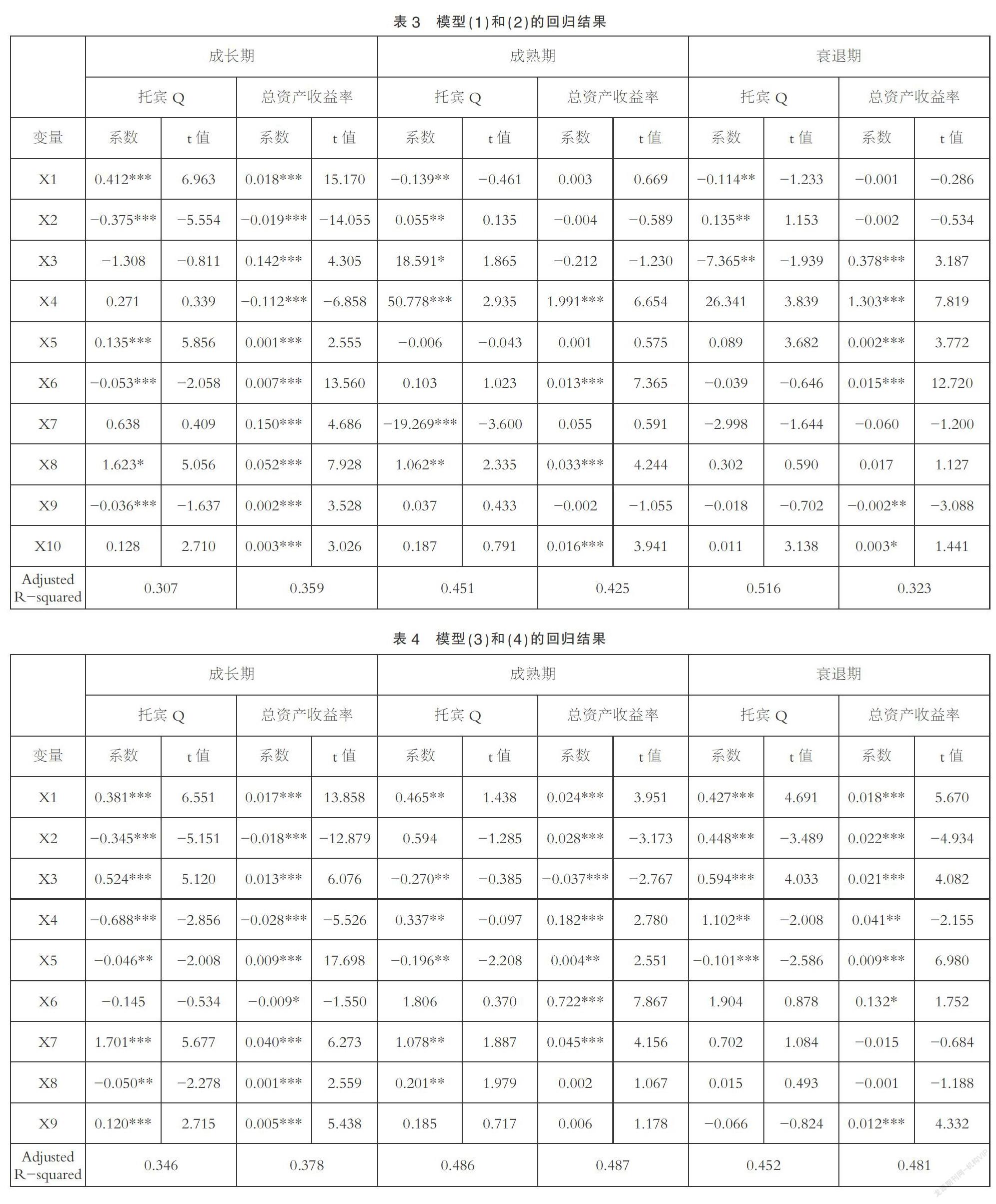

摘要:文章以A股上市企业为例,研究了企业的物种要素资本:货币资本、实物资本、智力资本、生态资本和技术资本,以及与企业收益的关系。企业收益的时间效应被考虑,因此这五种资本与企业的短期和长期收益的关系被研究和比较。配置效应在企业的不同周期的配置效应是不一样的,按照相关企业周期理论的划分标准,对企业的生命周期进行划分之后,检验了企业的不同生命周期的要素资本配置规则。结论发现,在战略性资本的影响之下,传统资本和企业的价值创造的关系呈现U型关系。传统资本有一个最优量的问题,太多或者太少都不能促进企业价值的创造。而且在战略资本存在的前提之下,可以促进传统资本对企业价值创造的影响。传统资本和战略资本在共同存在和互相的影响之下,会产生和企业价值创造的U型关系并且能促进这一种关系。货币资本对人力资本的交互影响是负面的。人力资本与技术资本之间的关系不太明确,在不同的生命周期成不同特点。货币资本与技术资本之间的关系不太明确,在不同的生命周期成不同特点。

关键词:生命周期;传统资本;战略资本;U型关系;资本配置

一、引言

企业的资本配置是研究企业发展和管理的一个重要途径。资本配置是研究企业的各个不同资本的组合方式和分配方式。但是在现实中,企业资本要素配饰由于受到多种因素的影响,无法达到一种最优化的结果,企业的收益也不能实现最大化。因此,企业资本配置的影响关键因素需要被研究,以及企业在不同的发展阶段的资本的不同特点和需要采取的应对措施。资本投入的比例和企业收益的关系是否存在一定的规律是研究的重要问题。以及各个资本彼此之间相互的影响关系,也是一个重要的研究对象。这就是本文的研究目标和意义。

二、文献综述

陈旭,哈今华(2017)建立一个以四种资本方式,货币资本、实物资本、人力资本、技术资本。以经济增加值为因变量设置了回归模型,研究了这四种资本的配置问题。研究结果是这四种资本与企业的配置效率全部都是呈现正向关系的。所有的控制变量与企业配置效率的关系全部都是正向性的。表明企业规模越大,企业的资本配置效率越高;总资产净利率越高,企业的配置效率也越高,净利润增长率越高,企业的配置效率越高;总资产周转率越高,企业的配置效率也越高。并指出,技术资本比其他的资本相对更为重要,是影响企业资本配置效率的关键因素。曹裕(2010)使用了上市公司一年的面板数据,并用这些数据实证研究不同生命周期阶段智力资本与企业绩效的关系。研究把智力资本分解成为了物质资本、人力资本、结构资本几个部分,研究结果发现,不同生命周期阶段,智力资本对企业绩效的作用不同,其中物质资本、人力资本在各阶段与企业绩效显著正相关,但是结构资本仅在成长阶段对企业绩效有显著的正向作用,而在成熟和衰退阶段对企业绩效是相反的。2016年的研究智力资本对创新绩效的影响机制。这一次采用了智力增值系数,研究发现,智力资本投资在各个生命周期阶段都呈显著正向作用; 人力资本投资影响较小,在成长期表现为负向作用,流程资本、关系资本和创新资本投资在各个生命周期阶段对创新绩效影响正向显著,在成长期和衰退期,创新资本投资的影响系数较大,在成熟期关系资本投资的影响系数较大。罗福凯(2016)研究新興资本要素的配置时,也发现传统资本存量与企业收益率的波动性呈现U型关系,传统资本投入过多或投入不足均不利于企业收益率的平稳增长。知识资本存量大于零时,有助于技术资本的有效配置。卢馨,黄顺(2009)对智力资本对企业绩效的驱动作用进行研究,本文选取了可以量化的指标,从员工的规模、技能、经验、效率和努力程度等方面提出了很多研究:变量包括了员工人数,专业人员的比例,员工的薪资费用率,高管人员薪资费用率,高管人员的平均年龄,员工的人均创收额,管理费用率,员工人均管理费,每人配备额。结论是不同的行业存在差异性。王京(2017)研究探讨了技术资本和知识资本与企业成长的关系,考察了技术资本与知识资本配置结构如何影响企业成长。研究结果表明,技术资本和知识资本的均衡配置很重要,二者的比重差距不能太大,均衡协调地发展比较有利。技术资本和知识资本相比较而言,对企业成长的贡献更大。王海龙(2015)计算出人力资本、货币资本、物质资本及技术资本后,并测算出了资本产出弹性,研究这些对于产出的贡献。研究结果表明技术资本和产出的关系是正相关。技术资本弹性与规模效应也是相关的,弹性高,递增;弹性低,递减。技术资本的绝对比例为正,但是相对比例为负。XingLi,KeqiangHou(2019)考察了知识资本(KC)在提高企业未来生产率增长中的作用。通过对2006~2017年创业板中国上市公司的分析,发现KC性质是顺周期的。高R&D投资的企业与低R&D投资的企业相比,未来生产率增长显著更高,但当前盈利能力较低。为了实现更快速的长期增长,公司应该继续投资于KC。WouterStam,SourenArzlanian,TomElfring(2013)对企业家的个人网络和小公司业绩之间的联系进行了元分析,分析表明,社会资本绩效之间的联系是正且显著的,网络多样性对绩效的正向影响最大。结果还显示,社会资本-绩效的联系取决于小公司的年龄、他们经营的行业和制度背景,以及使用的具体网络或绩效衡量。

罗福凯教授提出了新兴资本的概念,研究中,对中国十年来500家最具价值品牌企业的相关的数据分析后得出结论就,在近十年的事件当中,中国500家最具价值品牌的前一半的企业,他们的新型资本的价值(包括了技术资本、信息资本和知识资本)几乎全部都大于传统资本的价值(包括了人力资本,货币资本和物质资本)。而另外一半的企业,他们的新型资本的价值只是略小于传统资本的价值而已(2016)。耿琦在其硕士论文基于价值的战略性新兴资本选择—以烟台万华股份有限公司为案例——文中,提出了战略性新型资本的概念,并分别讨论了技术资本和知识资本作为战略性新型资本的内涵是怎样影响企业的价值创造的。1990年Prahalad和Hamel《公司的核心能力》一文中提出了核心能力的概念,并指出了企业的竞争优势的关键问题在于企业核心能力的构建与否。企业核心能力是指企业会如何把企业内的技术、资源,以及一些关键的技能有效地组合在一起的能力。因此从企业的要素资本的角度出发来研究这个问题的话,就是值得,如何把企业的各个不同的资本要素有效的整合在一起的方法,所以拥有多少单位资本要素并不构成企业的核心竞争能力,简单地拥有资本要素也不是提高企业核心竞争力的方式,资本要素不能用简单加法的方式整合,所以如何有效地整合资本要素才是企业提高核心竞争力的关键问题。企业核心竞争力的表现就是物化成为企业制造的产品,并最终转化成为利润,为企业带来回报。所以研究企业的核心竞争力简而言之,就是研究如何整合企业的资本要素,研究其与企业利润制造的关系。核心竞争力,这种有效的组合并不会随着时间减少,而是会随着时间增加(罗福凯,2012)。有学者提出了战略资本的概念(周春纪,2016),研究把战略资本定义为技术、信息、知识三种资本,因为他们具有稀缺性,不可复制性和价值创造性。企业的战略目标是拥有一些战略性的资源配置也就是拥有战略性资源。研究者认为战略性资本的价值创造性要远远高于企业的传统资本。相比之下,传统资本的稀缺性和差异性随着时间会越来越下降。这三种战略性要素资本的相互协同合作,和动态的要素资本均衡的形成非常重要。研究又提出战略性资本的概念,包括了技术资本、信息资本、知识资本三方面,并各自使用了一个企业为案例来证明战略资本的重要性,海尔的知识资本战略发展,海信的技术资本战略性,联想的信息资本的战略。并认为有复合型企业,随着企业的发展,企业有可能已经培养除了一种战略要素资本,但是接下来会继续发展第二种资本要素和第三种资本要素(邓颖,2012)。