放松卖空管制、分析师评级与股价崩盘风险

2021-08-02徐飞

徐飞

關键词:放松卖空管制;分析师评级;机构投资者;股价崩盘风险

摘 要:证券分析师是资本市场重要信息中介,然而分析师能否有效发挥作用却存在分歧,最突出问题是限制卖空条件下分析师存在选择性评级行为,其后果是加剧股价崩盘风险。为此,本文从中国试点融资融券政策出发,构建基于放松卖空管制、分析师评级与股价崩盘风险分析框架,揭示分析师倾向乐观评级的制度诱因与后果,并检验中国放松卖空管制的效果。主要研究结论包括:(1)A股上市分析师乐观评级并未降低上市公司股价崩盘风险,反而加剧上市公司股价崩盘风险;(2)融资融券业务有助于缓解分析师乐观评级对于股价崩盘风险影响;(3)异质性检验显示,分析师乐观评级对于国有企业和控股股东未质押企业的股价崩盘风险影响更明显;(4)机制检验显示,分析师乐观评级会通过增加机构投资者买入积极性以及上市公司溢价并购行为而增加股价崩盘风险。根据研究结论,监管部门要完善卖空制度,强化分析师完整性披露要求。

中图分类号:F830.91文献标识码:A文章编号:1001-2435(2021)04-0106-16

Deregulation of Short Selling, Analyst Ratings and Stock Price Crash Risk: Inspection of M&A Mechanism Based on Institutional Shareholding and Premium

XU Fei (School of Economics and Management,Anhui Normal University,Wuhu Anhui 241002,China)

Key words: deregulation of short selling; analyst ratings; institutional investors; stock price crash risk

Abstract: Securities analysts are important information intermediaries in the capital market, but whether analysts can effectively play a role is controversial. The most prominent problem is to restrict the selective rating behavior of analysts under short selling, which will aggravate the risk of stock price crash. Therefore, from the perspectives of Chinas pilot margin lending and short selling policies, this paper builds an analysis framework based on the loosening of short selling control, analyst rating and stock price crash risk, reveals the institutional incentives and consequences of analysts tendency to optimistic rating, and tests the effect of Chinas loosening of short selling control. The main research conclusions of this paper include: (1) The optimistic rating of A-share listed analysts does not reduce the risk of stock price collapse of listed companies, but aggravates the risk of stock price collapse of listed companies; (2) Margin and short selling business help to alleviate the impact of analysts optimistic rating on the stock price crash risk; (3) The heterogeneity test shows that the analysts optimistic rating has a more significant impact on the stock price crash risk of state-owned enterprises and enterprises that are not pledged by controlling shareholders; (4) The mechanism test shows that the analysts optimistic rating will increase the risk of stock price collapse by increasing the buying enthusiasm of institutional investors and the premium M&A behavior of listed companies. According to the conclusion of this study, the regulatory authorities should improve the short-selling system and strengthen the requirements of analyst integrity disclosure.

一、引 言

证券分析师是资本市场重要的信息中介,具备信息挖掘和信息分析能力。[1]分析师通过发布评价报告向市场公开传递信息,进而改善公司信息环境、提高市场信息效率。[2,3]Beyer等的研究表明,作为重要的市场信息中介,财务分析师关于上市公司的盈余预测提供了22%的会计信息。[4]中国作为新兴资本市场,明星分析师、女性分析师以及利益关联的分析师众多,他们对于资本市场影响更突出。

除信息挖掘能力外,学者研究表明分析师发布评级时,存在严重选择性评级现象,表现为倾向于发布乐观预测与评级,忽视负面信息。[5]这是由于评级报告使用者为不特定公众,与分析师不存在直接契约关系,使得分析师没有义务完整披露所掌握的信息,从而为分析师选择性评级提供法律空间。[6]例如,中国证监会发布的《证券分析师执业行为准则》中,明确提出分析师“真实”性要求,却没有“完整”性要求,弱化了分析师完整披露动机。

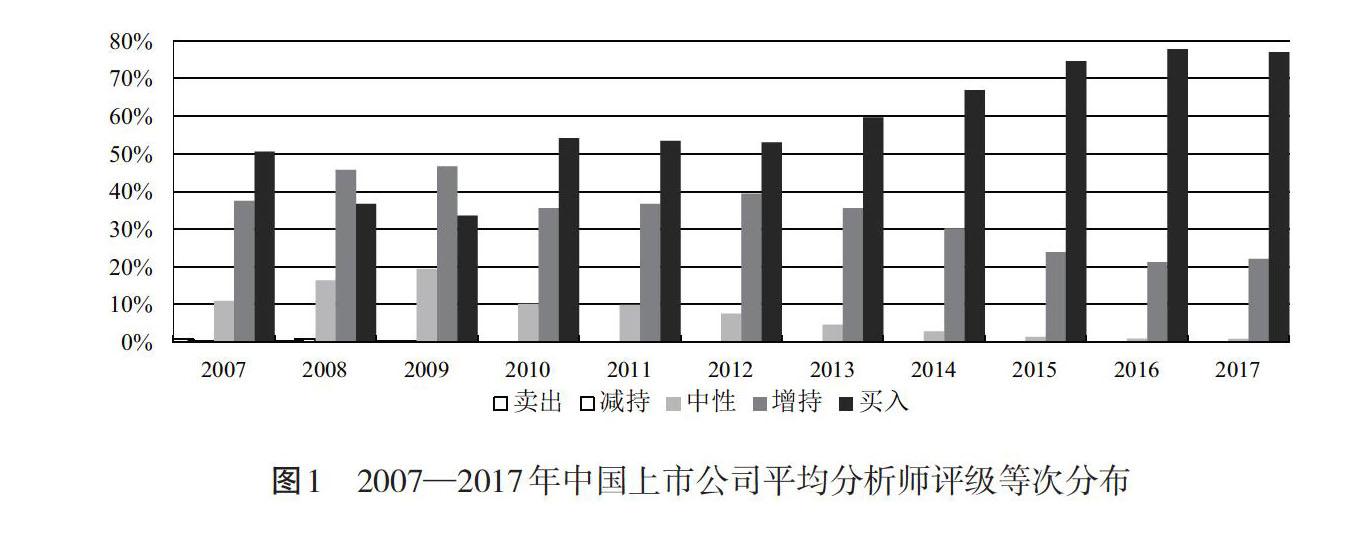

图1为2007—2017年中国上市公司分析师平均评级等次统计图。可以看出,中国资本市场证券分析师评级存在显著“买入”倾向和规避“卖出”倾向。其中,分析师发布卖出评级和减持评级占比不足1%,而买入评级和增持评级占比超过80%。即使在2008年金融危机期间和2015年A股千股跌停期间,分析师发布卖出评级和减持评级占比也不足1%,而买入评级和增持评级占比仍超过80%,表明分析师评级背离市场基本行情,存在显著选择性评级现象。

就中国资本市场而言,2010年试点融资融券业务前,我国严格限制卖空,融资融券制度实施标志着我国“单边市”正式结束,部分证券卖空渠道打开[7]。中国融资融券制度的实施,为检验放松卖空管制对于分析师评级、股价崩盘风险影响提供政策实验证据。实证研究表明,在卖空管制背景下,分析师乐观评级会增加股价崩盘风险,而中国实施融资融券业务有助于降低分析师乐观评级的股价崩盘后果。机制检验表明,分析师乐观评级会通过增加投资者买入积极性而影响上市公司股价崩盘风险。可能的贡献在于:(1)将分析师评级行为与卖空管制相结合,考虑卖空制度背景下的分析师行为偏差,进而影响资本市场效率,有助于从制度环境出发揭示分析师行为偏差及其后果的客观原因;(2)验证在卖空管制背景下,分析师乐观评级会加剧股价崩盘风险,而放松卖空管制具有缓解作用。本文后续结构为:第二部分通过文献回顾梳理卖空管制、分析师行为与股价崩盘风险关系,并提出研究假设;第三部分实证研究设计;第四部分、第五部分为实证分析内容;第六部分为研究结论与启示。

二、文献回顾与假设提出

(一)分析师选择性评级动因

关于分析师选择性评级的原因,有学者发现分析师出于佣金收入考虑,倾向于发布买入评级、规避看空评级,并且这种选择性披露利好消息、隐藏利空消息的行为在限制卖空下变得更明显。[6]因此,卖空限制可能是造成分析师乐观评级的重要制度诱因,进而导致分析师这一资本市场信息中介未能有效发挥应有作用,甚至发挥负面作用。为阐释卖空管制与分析师评级及其后果,构建如下分析框架:

图2中,限制卖空下,分析师看空评级只会抑制买入交易,不会导致任何卖空交易,进而只会抑制分析师佣金收入,最终形成分析师看空评级和买入佣金收入的负向抑制循环。相反,分析师看涨评级只会增加买入交易,不会抑制任何卖空交易,因此只会增加分析师佣金收入,不会对分析师佣金收入带来任何负面冲击,最终形成分析师看涨评级和买入佣金收入正向促进循环。然而,放松卖空管制下,分析师发布看空评级会增加卖空交易佣金收入,以弥补买入佣金收入损失;分析师发布看涨评级会减少卖空交易佣金收入,以抵消买入佣金收入增加。

因此,卖空管制下分析师出于佣金考虑,会倾向于发布看涨评级、规避看跌评级。由于分析师评级直接影响投资者行为,从而对整个资本市场造成影响。根据Jin和Myers提出的“负面信息隐藏假说”[8],卖空管制背景下分析师选择性评级,导致公司负面消息难以及时公开,当这些负面消息累积到一定程度而集中释放时便引发崩盘[6]。

(二)分析师评级与股价崩盘风险

股价崩盘是指股票价格大幅度、连续性暴跌,股价崩盘是实务界和监管部门关心的热点问题。[9]根据Jin和Myers提出的“高管信息隐藏”假说,由于信息不对称性和委托代理问题,高管倾向于隐藏负面消息,然而隨着隐藏负面消息的集中释放,就会导致毫无征兆的暴跌。[8]Hutton等相继验证了“高管信息隐藏”假说。[10]

分析师是资本市场重要信息媒介,分析师增加了投资者可获得的信息集,提高了企业的信息披露质量,进而提升市场资源配置效率。[11]分析师通过一系列挖掘和解读上市公司信息行为,可以起到降低市场信息不对称的作用。然而,李志生等研究表明,由于分析师不承担信托责任,使得分析师没有义务完整、真实地披露所掌握的信息,为分析师有偏差的披露信息提供法律空间。[12]最终,分析师出于交易佣金考虑,倾向于发布买入评级、规避看空评级,并且这种选择性披露利好消息,隐藏利空消息在限制卖空下变得更明显。例如,Cowen等指出,分析师通过发布乐观预测来促进买入交易,以获取更多交易佣金。[13]分析师可能隐藏负面信息,以维护管理层利益,反而加剧上市公司股价崩盘风险[14]。

因此,由于分析师可能存在的选择性乐观评级行为,进而导致乐观评级反而加剧股价崩盘风险。为此,提出如下竞争性假设:

假设1a:分析师乐观评级程度越高,上市公司股价崩盘风险越低。

假设1b:分析师乐观评级程度越高,上市公司股价崩盘风险越高。

(三)放松卖空管制与分析师评级

卖空管制会改变投资者交易行为,进而影响资本市场信息效率。其中,众多学者研究表明,卖空管制会降低市场信息效率。从投资者异质信念角度,学者认为当市场存在卖空管制时,看空投资者无法开展卖空交易,造成股票价格不能反映看跌投资者的负面信念,导致资本市场信息效率降低。

相应地,学者们相继验证放松卖空管制有利于提升资本市场信息效率。例如,位豪强等研究发现,引入卖空机制有利于提高市场吸纳负面信息速度,从而提高信息效率;[15]Saffi和Sigurdsson通过收益率自相关性、价格延迟度和收益率方差比衡量有效性,发现卖空管制程度小的股市具有较高的市场效率。[16]

关于我国股市放松卖空管制与资本市场效率研究,学者们得出类似结论。例如,和肖浩和孔爱国的研究显示,放松卖空管制有助于降低噪音交易、盈余管理和信息不对称,提高A股市场信息效率;[17]李志生指出,融资融券通过为投资者创造做空机制,有利于市场对负面信息的吸收,使得股票价格更充分地反映市场情绪。[12]

卖空管制也可能对证券分析师的行为产生进一步影响,进而影响市场信息来源和信息质量。卖空管制会改变分析师佣金收入结构,即只有发布乐观评级以获得买入佣金收入,而无法通过发布负面评级获得卖空佣金收入。出于交易佣金考虑,卖空管制下分析师更可能进行选择乐观评级以获得更多买入交易佣金。因此,卖空管制可能会加剧分析师选择性评级行为。

然而,放松卖空管制下,卖空者便可以基于利空消息进行卖空交易,这会增加分析师从发布利空信息中获得交易佣金可能性,以纠正分析师交易佣金收入的不对称性,进而缓解分析师选择性评级对资本市场的负面影响。融资融券业务作为我国放松卖空管制的重要制度,会降低分析师对发布看涨评级报告以获得交易佣金收入的依赖,最终融入更多公司负面信息,使投资者能利用正负两方面信息进行交易,有效促进股价向内在价值回归,提高市场定价效率,避免负面信息被隐藏而引发的崩盘风险。因此,进一步提出如下假设:

假设2:放松卖空管制可以降低分析师乐观评级对股价崩盘风险影响。

三、实证研究设计

(一)样本与数据来源

本文选取2007—2018年沪深两市非金融业、非ST/PT上市公司为研究对象,数据来自CSMAR数据库。为排除异常值影响,对连续变量进行上下1%缩尾处理。分析师股票评级数据也来自CSMAR数据库,根据数据库给出的标准化评级,将分析师评级分为“买入”“增持”“中性”“减持”及“卖出”5类评级。

(二)主要变量测度

1.股价崩盘风险

借鉴已有研究,以剔除市场收益率后公司特有周收益率测度公司股价崩盘风险,包括负收益偏态系数NCSKEW和上下波动比例DUVOL指标。[18-20]首先,为剔除市场因素对个股收益率的影响时,通过以下市场收益调整模型计算个股特有周收益率:

[Ri,t=a+β1Rm,t-2+β2Rm,t-1+β3Rm,t+β4Rm,t+1+β5Rm,t+2+εi,t] (1)

其中,Ri,t为公司t期收益率,Rm,t为市场t期收益率,εi,t为不能被市场解释的特有收益部分,进一步使用Wi,t =ln(1+ Ri,t)测度公司特有收益率。

其次,基于特有收益率计算如下股价崩盘风险指标:

[NCSKEWi,T=-ni,t(ni,t-1)32W3i,t/(ni,t-1)(ni,t-2)(W2i,t)32]

[DUVOLi,T=ln(ni,t,up-1)W2i,t,Down/(ni,t,Down-1)W2i,t,Up] (2)

式(2)中,ni,t為公司i在第T期交易次数,ni,t,Up为公司i在第T期收益率高于平均收益率频数,ni,t,Down为公司i在第T期收益率低于平均收益率频数。NCSKEWi,T和DUVOLi,T越大表明公司i在T期股价崩盘风险越大。

2.分析师评级

借鉴龙文和魏明海的方法将分析师评级分为五大类并予以赋值,赋值1至5分别对应卖出、减持、中性、增持、买入五大评级。[21]其次,借鉴罗衎以上市公司年度内所有分析师评级的均值衡量公司总体分析师评级指标[22],记为ANLYS,该指标越大表明分析师乐观评级程度越高。

3.放松卖空管制

借鉴黄俊以上市公司是否进入融券标的定义放松卖空管制变量SHORT,且当年可卖空时间不短于三个月取值为1,否则为0。[23]

(三)模型设定

首先,为检验分析师评级对股价崩盘风险影响,构建如下检验模型:

[NCSKEWi,t+1 or DUVOLi,t+1=c+a1ANLYSi,t+aXi,t+μt+λi+εi,t] (3)

式(3)中,NCSKEWi,t+1和DUVOLi,t+1为股价崩盘风险指标,ANLYSi,t为分析师乐观评级程度。Xi,t为其他影响资本市场效率控制变量,包括分析师评级分歧度DISANLYSi,t、平均特有周收益率RETURN、特有周收益率波动率SIGMA、资产规模对数SIZE、资产负债率LEV、总资产利润率ROA、应计盈余程度ABSDA、董事会规模BOARD、有形资产比重PPE、成立年限AGE等。μt和[λi]分别为年度固定效应和个体固定效应,[εi,t]为回归残差项。如果a1显著大于0,则表明分析师乐观评级与股价崩盘风险正相关。

其次,为检验放松卖空管制对于分析师评级、股价崩盘风险进一步影响,构建如下检验模型:

[NCSKEWi,t+1 or DUVOLi,t+1=c+m1SHORTi,t×ANLYSi,t+m2ANLYSi,t+mXi,t+μt+λi+εi,t] (4)

式(4)中,SHORTi,t为放松卖空管制变量,如果模型中m1显著小于0,表明放松卖空管制会降低分析师乐观评级对公司股价崩盘风险的影响。为提高检验结果稳健性,对被解释变量均采取滞后一期处理,并报告稳健标准误以控制异方差。主要变量说明如表1。

四、实证检验结果及分析

(一)描述性统计与单变量检验

表2为主要变量描述性统计结果。其中,样本公司平均NCSKEW和DUVOL分别为-0.237和-0.160,标准差分别为0.638和0.462。分析师对样本公司发布的平均评级为4.203,表明总体评级略高于增持水平、低于买入水平,总体上倾向于发布看涨评级。

表3根据样本公司分析师评级是否高于平均评级,将样本划分为高分析师评级组和低分析师评级组,进行单变量分组检验。其中,高分析师评级组公司股价崩盘风险NCSKEW和DUVOL在1%水平上显著高于低分析师评级组,表明分析师看涨评级可能增加上市公司股价崩盘风险。

(二)分析师评级与股价崩盘风险

表4为分析师评级与股价崩盘风险多元回归检验。检验结果显示,分析师评级与上市公司股价崩盘风险在1%水平上显著正相关,表明分析师乐观评级会增加公司股价崩盘风险。根据前文的理论分析,分析师出于佣金收入考虑,倾向于发布买入评级、规避看空评级,并且这种选择性披露利好消息、隐藏利空消息在限制卖空下变得更明显[5]。分析师选择性发布买入评级,一方面增加看涨投资者买入需求,另一方面卖空需求和利空消息由于卖空管制被隐藏,无法通过卖空行为平抑股价,最终导致股价因乐观而偏离其价值。随着看涨投资者买入势力衰退,看跌投资者进入市场,集中释放被分析师隐藏的利空消息,最终导致股价骤然崩盘。假设1b得以验证。

(三)融资融券政策效应检验

2010年3月31日,中国开始试点融资融券业务,标志着我国正式启动卖空机制,为检验放松卖空管制对于分析师评级效应影响提供了可能。为此,表5进一步检验放松卖空管制对于分析师评级和股价崩盘风险的影响。结果显示,分析师评级与上市公司股价崩盘风险依然在1%水平上显著正相关,表明分析师乐观评级会增加公司股价崩盘风险。然而,考虑放松卖空管制后,放松卖空管制与分析师评级交互项系数显著为负,表明放松卖空管制会显著降低分析师乐观评级对于股价崩盘风险的影响,验证了放松卖空管制对于分析师评级、股价崩盘风险影响的削弱作用,假设2得以验证。

(四)异质性检验

国有企业是我国市场经济重要主体,肩负着国计民生和经济发展的双重责任。[24]然而,国有企业也存在明显问题,最为突出的是国有企业高管聘任不完全依赖于外部经理人市场,组织任命和上级委派是国有企业高管的主要聘任方式[25],而组织任命造成国企高管处于封闭的金字塔,对负面事件厌恶度更大。为了规避职业风险,迎合市场预期和绩效考核目标,国企高管更有可能实施盈余管理。最终,增加分析师信息搜集难度,加剧分析乐观评级分析和股价崩盘风险。[26]因此,产权属性可能会对分析师评级与股价崩盘风险的关系产生进一步影响,为此,表6进一步进行基于产权属性的分组检验。

检验结果显示,在国有企业样本中,分析师评级与上市公司股价崩盘风险依然在1%水平上显著正相关,表明分析师乐观评级会显著增加国有上市公司股价崩盘风险。然而,在非国有企业样本中,分析师评级与上市公司股价崩盘风险不存在显著相关关系。

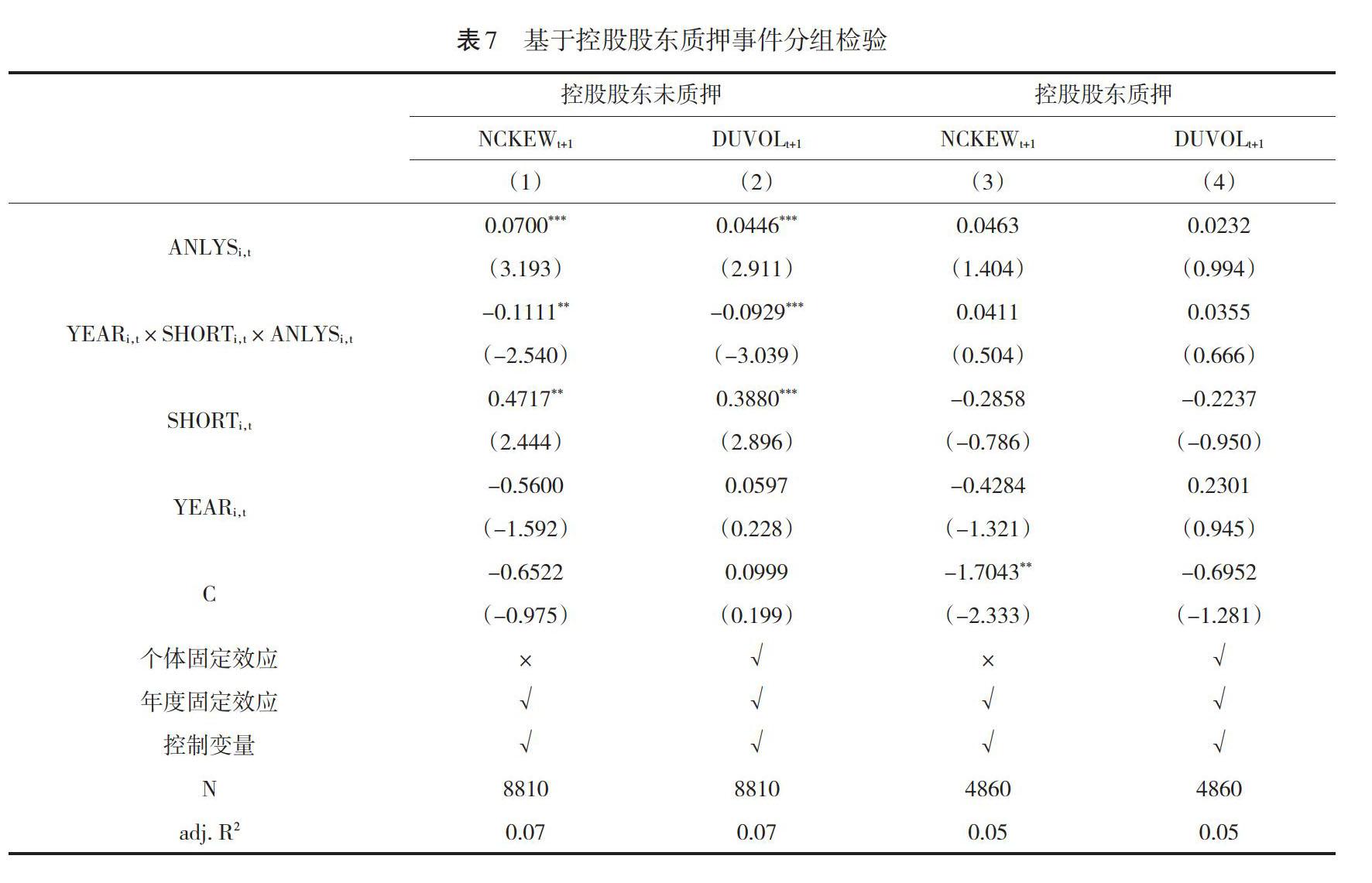

近年来,控股股东股权质押风险逐渐显现,加剧了上市公司股价崩盘风险。[27]控股股东股权质押风险也吸引了分析师关注,通过发布客观的评价报告以揭示控股股东股权质押的潜在风险。因此,控股股东股权质押作为公开的风险事件,可能会降低分析师乐观评级程度,提高分析师评级有效性。因此,控股股东股权质押事件可能会对分析师评级和股价崩盘风险的关系产生进一步影响,为此,表7进一步进行基于是否存在控股股东股权质押的分组检验。结果显示,在控股股东未进行股权质押样本中,分析师评级与上市公司股价崩盘风险依然在1%水平上显著正相关,表明分析师乐观评级会显著增加控股股东未进行股权质押的上市公司股价崩盘风险。然而,在控股股东未质押样本中,分析师评级与上市公司股价崩盘风险不存在显著相关关系。

五、机制分析与稳健性检验

(一)作用机制分析

机构投资者作为证券市场最重要参与者,具备较高信息搜集和处理能力,进而通过投资交易向市场传递信息。机構投资者的优势在于:其一,机构投资者相较于普通投资者具有明显规模优势,其交易行为足以影响股价波动;其二,机构投资者是重要分析师报告的使用者,与分析师存在直接利益关系,比普通投资者具有明显信息优势。

因此借鉴许年行等,以机构投资者持股变动衡量投资者交易行为[5],以识别分析师评级可能通过影响投资者交易行为而影响股价崩盘风险。

首先,测度全部机构投资者当年增持公司i的股权比例,以衡量机构投资者的买入强度,记为PBUYi,t。同时,构建机构投资者买入策略指标DBUYi,t,如果买入强度大于0,则DBUYi,t记为1,如果买入强度等于0,则DBUYi,t记为0,如果买入强度PBUYi,t小于0,则DBUYi,t记为-1,分别代表增持、维持和减持策略。

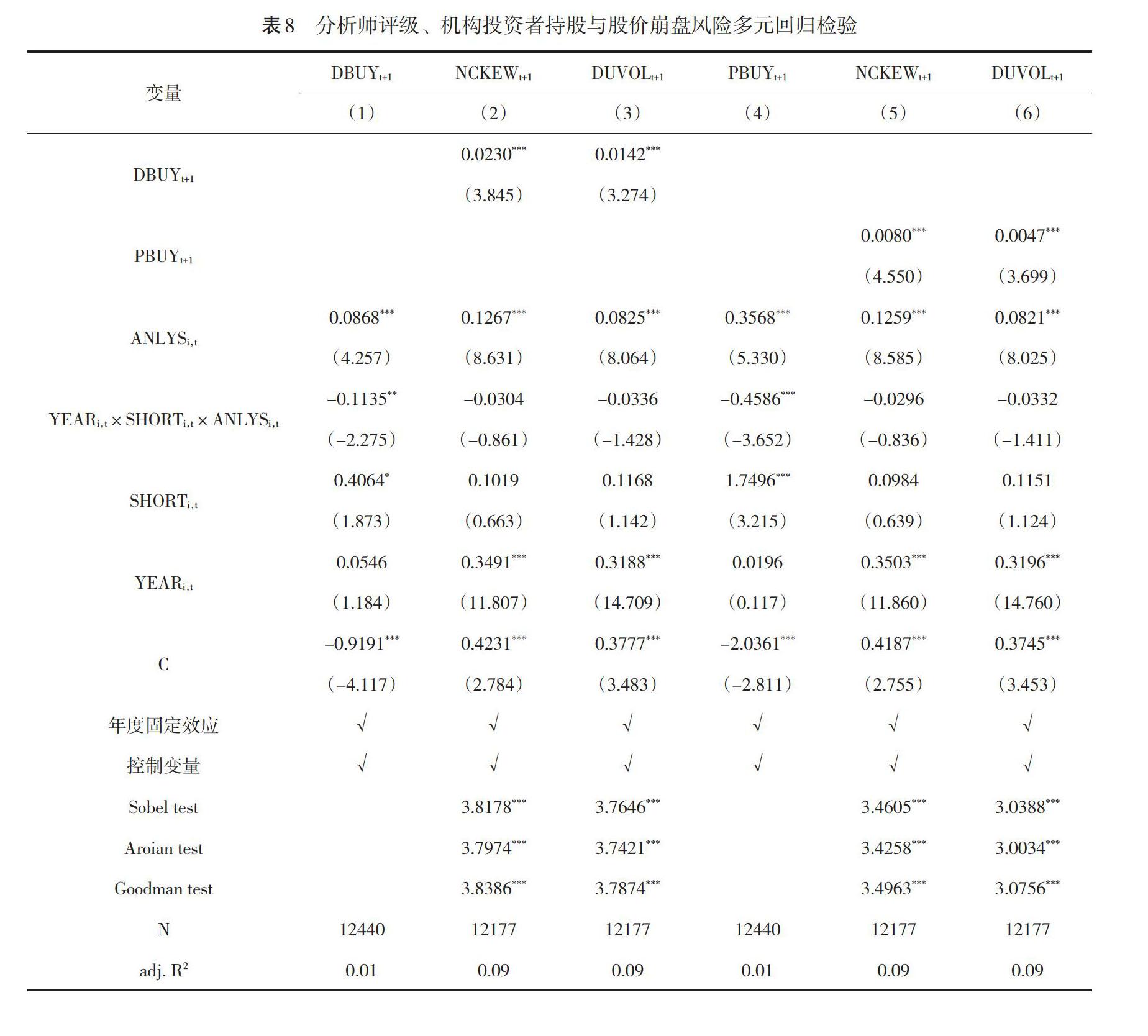

表8为分析师评级、机构投资者持股行为与股价崩盘风险的关系检验。检验结果显示,分析师评级与机构投资者增持策略和买入强度在1%水平上显著正相关,表明分析师买入评级会显著增加机构投资者买入的积极性和买入强度,与前述理论分析一致。许年行等指出,机构投资者是分析师研究报告的最主要客户,分析师对机构投资者重仓持有股票跟踪的频率更高,机构投资者会依据分析师评级做出买入决策。[5]进一步地,机构投资者增持策略和买入强度与上市公司股价崩盘风险在1%水平上显著正相关,表明机构投资者买入积极性会加剧公司股价崩盘风险。正如吴晓晖等指出,机构投资者持股比例越高,机构“退出”动机被削弱,降低对于管理层负面消息隐藏的监督效应,并且机构投资者更加恐惧股价下跌,最终加剧股价崩盘风险。[28]通过Sobel、Aroian和Goodman检验显示,机构投资者持股对于分析师评级加剧股价崩盘风险发挥着显著的中介效应。综上分析,分析师评级会通过影响机构投资者交易行为而加剧股价崩盘风险。

分析师过度乐观也会给公司管理层带来过多外部压力,迫使高管牺牲公司投资机会以获取短期盈余,来达到分析师预期。另外,分析师如果存在选择偏差行为,他们会关注规模大的收购行为。[29]分析师选择偏差又可能加剧内部人迎合动机,最终企业进行并购活动所支付的并购溢价更高[30]。然而,高溢价并购又会造成上市公司资产泡沫,最终加剧上市公司股价崩盘风险。[31]因此,分析师乐观评级会通过加剧上市公司溢价并购而加剧崩盘风险。

根据我国企业会计准则,商誉是非同一控制下企业合并的溢价部分,因此,借鉴高翀和孔德松以商誉占总资产比例(GOODWILL)和商誉规模对数(LNGOODWILL)测度溢价并购程度[32],以识别分析师评级可能通过影响管理层溢价并购行为而影响股价崩盘风险。

表9为分析师评级、溢价并购行为与股价崩盘风险关系检验。检验结果显示,分析师评级与商誉占总资产比例和商誉规模对数在1%水平上显著正相关,表明分析师乐观评级会显著增加上市公司溢价并购行为。进一步地,商誉占总资产比例和商誉规模对数与上市公司股价崩盘风险显著正相关,表明溢价并购行为又会加剧公司股价崩盘风险。正如邓鸣茂和梅春指出,高溢价并购形成的巨额商誉并不能提升公司的业绩,而是成为了上市公司重要股东进行伪市值管理、借机减持的工具,最终加剧股价崩盘风险。[33]通过Sobel、Aroian和Goodman检验显示,溢价并购对于分析师评级加剧股价崩盘风险发挥着显著的中介效应。综上分析,分析师评级会通过影响公司溢价并购行为而加剧股价崩盘风险。

(二)稳健性检验

1.控制行业和时间特征

考虑到公司所在地区经营环境差异,如市场化程度、社会信任水平、宗教传统以及法制化程度等,可能对于公司股价崩盘风险造成影响。并且公司存在所属行业经营特征差异,如业务复杂度、环境保护要求、行业竞争程度等,也可能对于公司股价崩盘风险造成影响。

为控制上述地区因素和行业因素可能的影响,借鉴吴超鹏等[34]的研究方法,在模型(1)和模型(2)中加入省份虛拟变量和行业虚拟变量与时间效应交互项,即省份×年度效应和行业×年度效应。表10报告控制随时间变化的省份和行业固定效应后的回归结果。模型(1)至(6)结果显示,在模型中加入随时间变化的省份和行业固定效应后,依然表明分析师买入评级显著增加机构投资者增持策略和买入强度,进而增加公司股价崩盘风险,并且放松卖空管制会削弱分析师评级影响,与前述研究结论一致。

2. Heckman两步法

考虑到上市公司是否进入融资融券标的具有一定的选择性偏误,即进入融资融券标的样本与非融资融券标的样本可能存在系统性差异,从而降低主检验可靠性。为此,进一步报告基于Heckman两步法稳健性检验结果,以控制样本选择性偏误。表11为基于Heckman两步法稳健性检验结果,依然显示分析师评级会显著增加公司股价崩盘风险,并且放松卖空管制会削弱分析师评级影响,与主检验结论一致。

3. 控制股价崩盘形态

学者们验证股市暴跌前存在着可识别的波动形态,蕴含着需要辨认的重要信息。Siokis也研究发现,道琼斯指数暴跌前存在明显的多重分形特征。[35]王鹏和黄迅在分析中国股市异常波动时,也发现中国股市暴跌前存在可识别的多重分形特征。[36]

根据学者提出的股价崩盘理论解释,不同原因诱发的股价崩盘过程也不同。例如,从信息经济学角度,Jin和Myers提出的“高管信息隐藏”假说认为由于信息不对称,高管隐藏了负面消息,一旦达到顶峰就会集中释放,导致毫无征兆的暴跌。[8]因此,“高管信息隐藏”导致的股价崩盘过程应该为“骤然崩盘”。从行为金融学角度,Zeira等提出的“信息过冲假说”则认为基本面变化导致投资者过度反应[37],股市必然经历从繁荣到暴跌的过程,进而导致股价崩盘。因此,“信息过冲假说”导致的股价崩盘过程应该为“由上涨到崩盘”。从有效市场角度,Black等提出的“杠杆效应假说”则认为公司杠杆结构会对股价下跌产生反作用[38],加剧股价下跌甚至引发崩盘。因此,“杠杆效应假说”导致的股价崩盘过程为“缓跌到崩盘”。因此,在考虑股价暴跌前的股价波动形态后,股价崩盘可进一步区分为“缓跌转崩盘”“上涨转崩盘”“骤然崩盘”三类。本文揭示的分析师选择性乐观评级应该更倾向于导致股价因乐观而偏离,最终导致股价崩盘,因此更符合“信息过冲假说”对应的“上涨转崩盘”形态。因此,为提高股价崩盘识别的稳健性,进一步统计公司年度发生的“缓跌转崩盘”“上涨转崩盘”“骤然崩盘”次数,分别记为DOWN-CRASH、UP-CRASH和STABLE-CRASH。其中,“缓跌转崩盘”是指股价崩盘前一周公司特有收益率低于总样本的25%分位数,“上涨转崩盘”是指股价崩盘前一周公司特有收益率超过总样本的75%分位数,其他崩盘事件定义为“骤然崩盘”。

表12为区分股价崩盘形态的稳健性检验。模型(1)和(2)检验显示,分析师评级会显著增加公司发生上涨转崩盘的频率,模型(4)—(6)检验显示,分析师评级对于其他股价崩盘类型影响不明显,检验结果进一步验证分析师选择性乐观评级会加剧公司股价从乐观偏离走向股价崩盘的风险。

六、结论与启示

证券分析师是我国资本市场重要参与者,是资本市场重要信息中介,其主要职能是发布研究报告以向资本市场提供有价值信息。然而,分析师能否有效发挥信息中介作用却存在分歧。最突出问题是分析师信息披露不完整,并且存在明显倾向性的发布乐观评级、产生规避负面评级的选择性偏差,其后果是增加股价崩盘风险。本文从中国资本市场试点融资融券业务出发,构建基于放松卖空管制、分析师评级与股价崩盘风险的分析框架,揭示分析师选择性乐观偏差的制度性诱因与后果。主要研究结论包括:(1)卖空管制背景下,分析师倾向发布乐观评级、规避负面评级,其后果是加剧公司股价崩盘风险;(2)中国融资融券业务有助于缓解分析师评级对股价崩盘风险的影响;(3)异质性检验显示,分析师乐观评级对于国有企业和控股股东未质押企业的股价崩盘风险影响更明显;(4)机制检验显示,分析师乐观评级通过增加机构投资者买入积极性、公司溢价并购行为而增加股价崩盘风险。

基于研究结论,提出如下政策启示:(1)充分发挥监管职能,完善制度监管体系。监管部门要强化对证券市场内各行为主体的监管,进一步规范分析师分析报告的披露行为,避免公司和分析师串通发布虚假信息影响投资者的决策。同时,相关监管部门也应采取积极措施,激励分析师向市场提供更完整的信息,并做好卖空交易制度建设和市场维护,创造有效卖空交易环境。(2)提升分析师专业素养,提供有效信息。分析师要充分运用专业技能和理性判断能力,深入挖掘公司特质信息,提供更高质量的分析报告以提高自身的行业影响力,更好地为投资者服务,并推动市场资源合理配置。注重分析师职业道德培养,避免利益驱动导致分析师系统性选择偏差。(3)正确对待分析师意见,做出理性决策。投资者应正确对待分析师的评级建议,仔细阅读分析师评级报告,并从中提取有价值的信息。加强对宏观市场环境的了解和相关专业知识的学习,在面对竞争性信息时,应当保持谨慎,多方面权衡后作出投资决策。

参考文献:

[1] 张焰朝,孙光国.企业风险承担与分析师盈余预测准确性[J].经济经纬,2021,38(2):112-121.

[2] 杜妍,王生年.会计稳健性缓解了盈余惯性吗[J].贵州财经大学学报,2020(5):53-63.

[3] 宋佳宁,高闯.实际控制人所有权能否抑制商誉泡沫?——基于内部控制视角的解释[J].财贸研究,2021,32(4):98-110.

[4] Beyer A, Cohen D A, Lys T Z, et al. The financial reporting environment: Review of the recent literature[J]. Journal of accounting & economics, 2010, 50, 12(2-3): 296-343.

[5] 许年行, 江轩宇, 伊志宏, 等. 分析师利益冲突、乐观偏差与股价崩盘风险[J]. 经济研究, 2012, 47(7): 127-140.

[6] 李志生, 李好, 马伟力, 等. 融资融券交易的信息治理效应[J]. 经济研究, 2017, 52(11): 150-164.

[7] 王蕾茜, 邹辉文. 放松卖空管制与基于研发费用的盈余管理[J]. 科研管理, 2020, 41(6): 268-279.

[8] Jin L., Myers S. C. R2 around the world: New theory and new tests[J]. Journal of Financial Economics, 2006, 79(2): 257-292.

[9] 邵剑兵,费宝萱.控股股东股权质押与股价崩盘风险——基于公司控制权转移视角[J].商业研究,2020(12):110-123.

[10] Hutton A. P., Marcus A. J. Tehranian H . Opaque financial reports, R2, and crash risk[J]. Journal of Financial Economics, 2009, 94(1): 67-86.

[11] 王天童,孙烨.目标公司信息透明度与并购溢价[J].财经问题研究,2020(1):54-62.

[12] 李志生, 陈晨, 林秉旋. 卖空机制提高了中国股票市场的定价效率吗?——基于自然实验的证据[J]. 经济研究, 2015, 50(4): 165-177.

[13] Cowen A.,Groysberg B.,Healy P. Which types of analyst firms are more optimistic?[J]. Journal of Accounting and Eco?nomics,2006,41(1-2):1-146.

[14] 闻学.市场化进程、管理层激励与企业非效率投资的关系——基于2014—2018年上市公司数据[J].浙江树人大学学报(人文社会科学),2020,20(2):51-60.

[15] 位豪强,赵向芳,黄超,等.卖空机制与公司慈善捐赠——基于保险功能的视角[J].会计与经济研究,2020,34(6):45-59.

[16] Saffi P. A. C., Sigurdsson K. Price Efficiency and Short Selling[J]. Review of Financial Studies, 2011, 24(3): 821-852.

[17] 肖浩, 孔愛国. 融资融券对股价特质性波动的影响机理研究: 基于双重差分模型的检验[J]. 管理世界, 2014(8): 30-43.

[18] 杨国成,王智敏.民营企业参与扶贫能抑制其股价崩盘风险吗[J].广东财经大学学报,2021,36(2):86-101.

[19] 徐虹, 朱文婷. 风险投资持股、经济政策不确定性与股价崩盘风险[J]. 安徽师范大学学报(人文社会科学版), 2019, 47(4): 122-134.

[20] 顾小龙,刘婷.实际控制人所有权、支持机制与股价崩盘风险[J].山西财经大学学报,2020,42(9):99-111.

[21] 张龙文, 魏明海. 公司并购与分析师评级乐观性——基于声誉和利益关联的实证研究[J]. 经济管理, 2019, 41(3): 90-106.

[22] 罗衎, 王春峰, 房振明. 股票卖方分析师报告是信息还是噱头?基于市场微观结构理论视角[J]. 预测, 2017, 36(4): 56-62.

[23] 黄俊, 黄超, 位豪强, 等. 卖空机制提高了分析师盈余预测质量吗——基于融资融券制度的经验证据[J]. 南开管理评论, 2018, 21(2): 135-148.

[24] 綦勇,杨羽頔,侯泽敏.赶超战略下政府创新偏好对企业创新产出的影响机制:理论与经验证据[J].产经评论,2020,11(3):94-111.

[25] 佟爱琴, 陈蔚. 产权性质、管理层权力与薪酬差距激励效应——基于政府补助的中介作用[J]. 管理科学, 2017(2): 106-118.

[26] 颜恩点, 李上智, 孙安其. 产能过剩、信息成本与分析师盈余预测——来自A股上市公司的经验证据[J]. 中国软科学, 2019(10): 145-157.

[27] 叶德珠,王梓峰,李鑫.经济政策不确定性与企业多元化程度选择[J].产经评论,2020,11(2):34-54.

[28] 吴晓晖, 郭晓冬, 乔政. 机构投资者抱团与股价崩盘风险[J]. 中国工业经济, 2019(2): 117-135.

[29] 揭晓小. 公司规模、分析师选择偏差和公司市场绩效——基于收购方公司视角的研究[J]. 财贸经济, 2015(11): 59-74.

[30] 马慧. 共同分析师与公司并购——基于券商上市的准自然实验证据[J]. 财经研究, 2019, 45(2): 113-125.

[31] 楊威, 宋敏, 冯科. 并购商誉、投资者过度反应与股价泡沫及崩盘[J]. 中国工业经济, 2018(6): 156-173.

[32] 高翀, 孔德松. 并购中的业绩承诺条款与股价崩盘风险[J]. 经济与管理研究, 2020, 41(7): 77-93.

[33] 邓鸣茂, 梅春. 高溢价并购的达摩克斯之剑: 商誉与股价崩盘风险[J]. 金融经济学研究, 2019, 34(6): 56-69.

[34] 吴超鹏, 薛南枝, 张琦, 等. 家族主义文化、“去家族化”治理改革与公司绩效[J]. 经济研究, 2019, 54(2): 182-198.

[35] Siokis F. M. Multifractal analysis of stock exchange crashes[J]. Physica A: Statistical Mechanics and its Applications, 2013, 392(5):1164-1171.

[36] 王鹏, 黄迅. 基于Twin-SVM的多分形金融市场风险的智能预警研究[J]. 统计研究, 2018, 2(35):5-15.

[37] Zeira J. Informational overshooting, booms, and crashes[J]. Journal of Monetary Economics, 1999, 43 (1): 237-257.

[38] Black F. Stuedies of stock price volatility changes[Z]. In Proceedings of the 1976 Meetings of the American Statistical Association,Business and Economics Section.1976: 177-181.

责任编辑:孔庆洋