争夺钴资源

2021-07-13杨松

杨松

钴,元素符号Co,表面呈银白略带淡粉色,在元素周期表中,居第27位,位于在铁和镍之间。

这种铁磁性金属的价格,一路攀升。

2021年一季度,钴价达到34.5万元/吨,同比增长26%,环比增长28%,直到进入二季度的销售淡季,表现才趋于平稳。

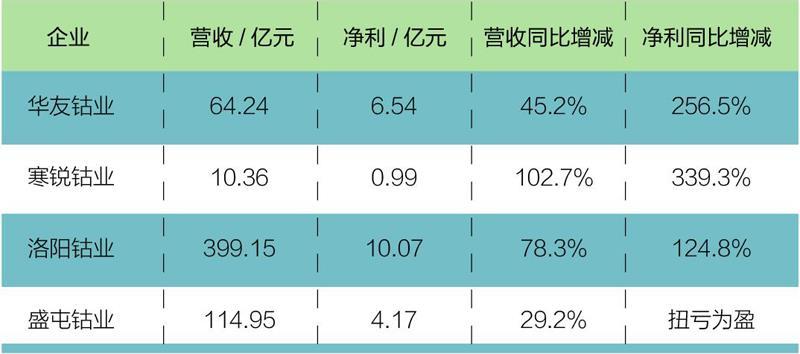

各家制钴企业业绩飙涨,以华友钴业、洛阳钼业、寒锐钴业为例,一季度营收和净利润增速均达45%以上。中国最大钴产品生产商华友钴业,营收64.24亿元,净利润6.54亿元,同比增长256%,过去一年,其股价大体上涨了150%。

钴的火热,在于它是制造三元锂电池不可缺少的原料,直接左右动力电池的成本,可以说,掌握了钴的开采和销售网络,相当于握住了新能源汽车的关键命门。于是,从宁德时代到特斯拉,再到上游的制钴企业,都在下场砸钱“抢钴”。

无钴难成车

钴的重要性,基于其耐高温等特性。

钴能稳定三元正极材料(含钴、镍、锰三种金属元素)中的层状结构,提高材料的循环寿命和倍率性能。

4家钴企业2021Q1业绩

数据来源:公司季报

不幸的是,全球钴矿资源储量不均,产量稀少,2020年全球钴产量约14万吨,且掌握在少数几家公司手中。

刚果(金)是全球钴矿资源量最多的国家,为钴矿石的最大产地,占据供应链的主导地位,其与澳大利亚、古巴一起,三国占有全球钴储量之和的3/4。

中国是全球钴精炼和消费第一大国,在全球的比重分别占到67%、52%,钴矿产量却只有区区的1%左右。

就产业而言,全球前十大钴矿公司,统治钴矿总产量的75%。总部位于瑞士的嘉能可一家独占30%左右,为全球最大的钴矿开采商,中国的洛阳钼业、金川集团等也占有一定地位。

随着电动汽车市场的爆发式增长,作为全球最大的新能源汽车市场的中国,其钴消费结构由传统行业转向电池行业。

SMM钴产业高级分析师霍媛近期在公开场所表示,2000-2020年,中国钴原料流向从合金、磁性材料等,转向钴酸锂、三元电池。以2020年为例,电池消费占据主导地位,钴酸锂电池及三元电池加总占比达57%。

由于钴矿产量少,中国钴资源高度依赖进口,三元材料对钴需求复合增速56%。霍媛称,钴精矿进口量逐年递减、钴中间品进口逐年增加;钴酸锂材料对钴需求增速逐年递减,三元材料对钴需求增速最快。

产量少、集中度高,一有风吹草动,钴价就会剧烈波动。主打高续航的电动车依赖三元锂电池,电池又离不开钴,汽车电动化趋势一启动,钴价即出现一轮暴涨。

钴也是动力电池中最昂贵的材料,价格大概相当于镍的3倍,是锰的50倍。因此,不同金属元素的选择,极大影响了电池总成本。

按照正极材料中,镍、钴、锰三者用量比例不同,市场上三元锂电池主要为111型、523型、622型和811型,钴含量分别为21.3%、12.2%、12%、6%,镍含量越高,钴含量越少,对应的电池模组能量密度越高,成本越低,但是,相应的工艺难度和安全性挑战也就越高。

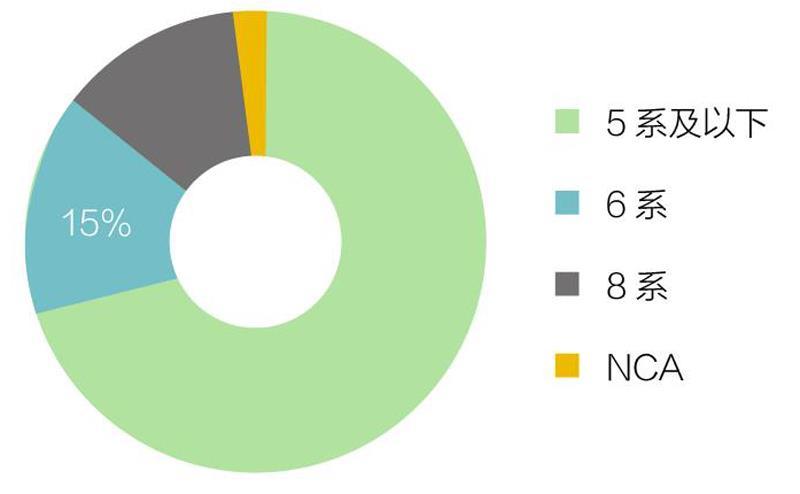

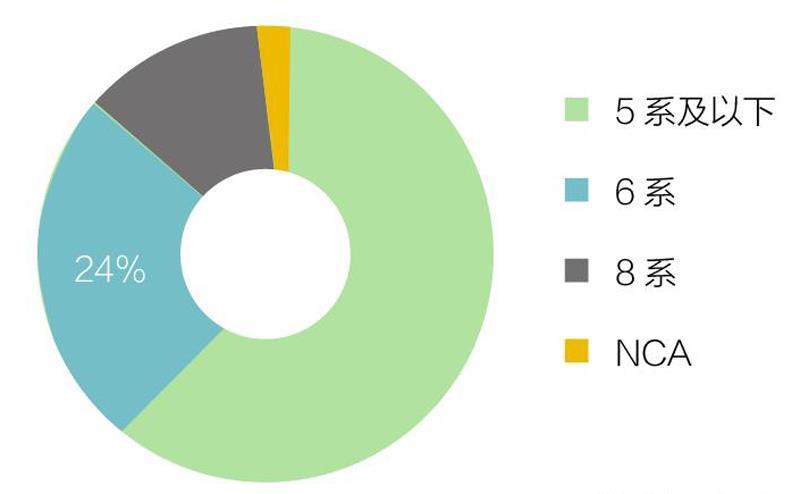

2020年,三元材料市场仍以5系及以下型号为主,高镍8系材料占比为24%,多数材料的钴含量在12%以上。

在高镍低钴技术路线选择中,能够量产的、钴用量最少的电池是NCM811,其正极材料镍、钴、锰配比为8∶1∶1,宁德时代已对外供货,配套企业产品包括BMWX1插混、大众MEB系列、广汽AionS、小鵬P7、蔚来ES6等。

在宁德时代的三元锂电池中,NCM811电池占比20%左右,其钴含量为6%,折算到动力电池每kWh用钴量为0.09kg。

以搭载了84kWh电池规格的蔚来ES8车型为例,该车电池产品需要至少7.56 kg的钴。若以35万元/吨计算,这样规格的电池,仅钴的成本就高达约2646元。

据电池供应链研究机构Benchmark数据,Model S每辆车需要的钴约为11kg,那么单是钴的成本,即高达3850元左右。

砸钱抢资源

钴的奇货可居,成为行业玩家争夺的标的,以及不约而同的选择,最先吹响争夺战号角的是特斯拉。

2020年6月,特斯拉被曝光,计划与嘉能可签署采购钴金属协议,每年供应最多6000吨钴金属,用于电动汽车锂电池的生产。

按照14万吨左右的钴年产量计算,特斯拉相当于锁定了全球4.2%的年产量。

“无论是由我们的供应商还是由我们自己制造的电池,其成本部分取决于锂、镍、钴或其他原材料的价格和可获得性,这些材料的价格波动、可用供应可能不稳定。”特斯拉在2020年报中表示。

据测算,每辆Model 3需4.5kg,6000吨的原料,足以满足133万辆Model 3的需求。

2021年3月,三元前驱体(制备三元正极的关键材料)制造商格林美宣布,也与嘉能可签署了战略供应长单,后者承诺,未来10年将供应不少于13.78万吨钴资源。

除了通过订单锁定钴资源,更有头部企业向上游“砸钱”。

今年4月,宁德时代对外发布公告称,公司拟围绕主业,以证券投资方式对境内外产业链优质上市公司进行投资,投资总额不超过190亿元。

同月,宁德时代以9亿元资金,获得洛阳钼业全资子公司旗下KFM控股的25%股权,KFM控制着世界上储量最大的待开发铜钴矿之一。

5月21日,在2020年度股东大会上,宁德时代董事长曾毓群坦言,原材料涨得非常高,对公司成本影响会比较大,“我们也在锂、钴、镍做了一些布局,(供应商)要真正地明白,合理的价格才(能)做得长远”。

对于涨价的供应商,曾毓群表示:“如果拼命乱涨价,他们也有点心虚,因为我们可以把它排除在外。”

“在源头来保证自己的价格成本优势。”隆众资讯新能源行业分析师朱铭哲分析,随着钴价格不断上涨,宁德时代已不满足以长期订单来锁定钴资源,而是希望与成熟的钴矿企业合作,降低供应链风险。

另一家动力电池企业亿纬锂能及控股股东也拿出18亿元,参与认购华友钴业非公开发行的股票。华友钴业早在 2006 年,即设立全资子公司 CDM 公司,在刚果(金)通过多轮投资锁定上游资源原料。

围绕着钴,行业上下游都在进行深度整合,来降低价格动荡带来的风险。

“现在有实力的钴企,都在做上下游的拓展。”朱铭哲告诉《21CBR》记者,单纯的冶炼业务利润不高,由钴到三元材料以及电池,下游产品的利润空间更大。

艰难“去钴化”

钴的主产地也看到了钴的价值,并正在谋求钴供应的定价权。

2019年,刚果(金)政府颁布了一项新的法律,要求境内所有手工开采的钴矿石交易都必须通过一家新成立的国有钴业公司来进行。

2019年正極材料市场占比(分产品)

2020年正极材料市场占比(分产品)。数据来源:高工产研

新成立的公司是刚果(金)国有矿业总公司(Gécamines)的子公司,简称EGC,于2021年3月底投产,其拥有在钴行业的垄断地位,掌控境内手工开采钴的采购、处理、加工、销售和出口等整条产业链。

彭博社预计,EGC有可能控制全球近15%的钴矿产量。

为摆脱对钴原料的依赖,近年来,动力电池领域掀起了一股“去钴”的技术风潮,减少甚至完全消除钴在三元电池中的使用。

特斯拉就有无钴电池的开发计划。

2020年,马斯克表示,有计划将电池成本减半,包括改变电极材料、改进电池的设计生产集成工艺等,“如果最大限度地利用镍,把钴减少到零,可以使价格降低50%。”

宁德时代也表示,有自己的无钴电池技术储备,研发进展顺利,正在想办法完善供应链。

2020年,动力电池企业蜂巢能源发布了两款无钴电池,称可以实现最高达880公里的续航里程。

朱铭哲表示,传统的磷酸铁锂电池无钴且比较安全,但多搭载于入门级电动车型中。业内所指的“无钴”,主打长续航的三元锂电池去钴化,短期内仍难离开钴。

在他看来,场上炒作“无钴”的技术方案,更像是在向上游的钴企业施加压力。

今年2月,有人询问“无钴”技术对于华友钴业未来发展影响,公司即回复,“未来三元材料仍然是新能源汽车特别是中高端乘用车的主流技术路线。”

尽管需求增长受到各种政治、技术等不确定性因素的影响,但是国际能源署(IEA)依然预测,2040年,钴需求量可能会较现在增长6-30倍。

朱铭哲表示,等到了二季度末,钴市场将步入采购询单活跃期,价格或会转为坚挺。

今年以来,新旧造车势力纷纷公布激进的电动车扩张计划,对于钴的争夺,短期内恐怕难停止。