摇摆不定的美联储

2021-07-11郑葵方

郑葵方

6月16日,美联储公布了6月议息会议声明,虽然维持基准利率和购债规模不变,也未提及缩减购债规模,但对IOER和隔夜逆回购利率均技术性上调5BPs分别至0.15%、0.05%。根据美联储的点阵图,大多数委员预计在2023年至少进行两次25BPs的加息,加息的预期有所提前;同时将2021年美国GDP增速从此前的6.5%上调至7%,核心PCE增速从此前的2.2%上调至3%。

显然,美联储官员认为美国经济复苏速度快于预期,通胀也将超出预期,市场对美联储在2021年下半年开始逐步退出宽松政策的预期增加。未来美债收益率会如何走呢?

美债利率不升反降

按道理说,如果美联储的态度偏向鹰派,未来缩减购债规模的时间将可能提前,那么现有美联储每月800亿美元购买美国国债的规模将随之减少,市场预期将推动美国10年期国债收益率明显走升。

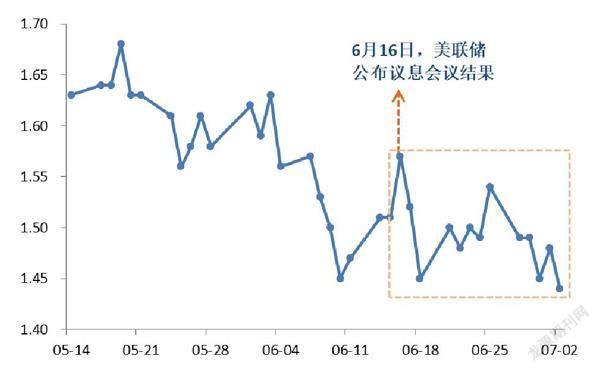

但市场实际的走势却让逻辑推演者困惑。美债10年期收益率在6月16日当天大幅上行6BPs至1.57%,但随后两天不升反降。6月18日,10年期美债大幅下行7BPs至1.45%,再度触及2021年3月3日以来的低位,此后又再反弹。总体上,美联储6月议息会议后,美债10年期收益率收盘价基本在以1.50%为轴线、以7BPs为波动区间的箱体做起了“简谐振动”。

为什么美债收益率的走势让人看不懂?其根源主要来自于两大因素:

一是美联储官员的政策分歧日益加大,市场情绪受美联储官员鹰派和鸽派的观点轮番上阵的左右而阴晴不定,投资者的预期来回摇摆。自6月18日起,截至6月30日共有11位美联储官员公开发表了观点。其中,支持美联储应及时缩减购债规模、2022年就开始加息的鹰派官员有5位;表态鸽派的包括美联储主席鲍威尔、纽约联储主席威廉姆斯在内有3位;相对中立的有3位,但其措辞提及长时间过度宽松导致金融稳定风险、通胀持续高企的时间长于预期,显示这3位中立的官员立场随时会转到鹰派阵营中。

图1:美国10年期国债收益率走势

数据来源:Wind

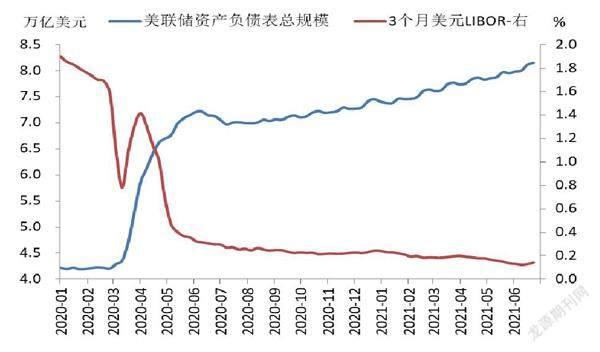

图2:美联储资产负债表规模和3个月美元Libor

数据来源:Wind

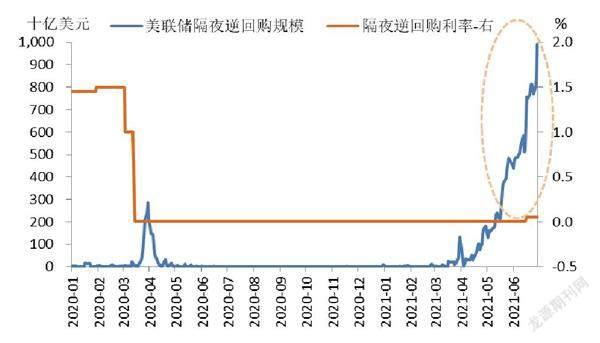

图3:美联储隔夜逆回购规模和利率

数据来源:Wind

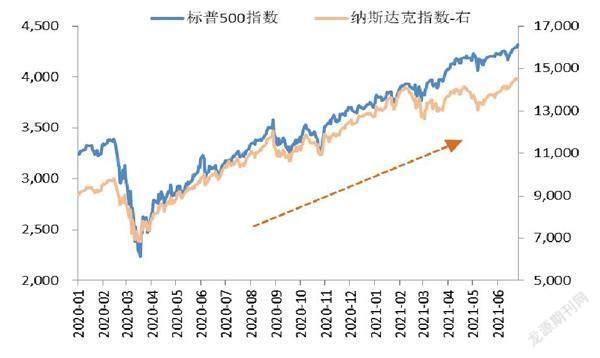

图4:美国股市频创历史新高

数据来源:Wind

美联储最关注的5月核心PCE物价指数同比增长3.4%,创1992年4月以来新高。通胀数据大超预期,使美联储官员的通胀担忧上升,开始明显转变原来的“佛系”态度。但由于美联储的重量级官员主席鲍威尔和纽约联储主席威廉姆斯坚定的宽松态度,市场投资者的心又“安定”了些,美债收益率受到其他官员鹰派表态的冲击被大大减弱了。

二是美元流动性过度充裕,市场对美债的需求旺盛,压低了美债收益率。自2020年3月以来,截至6月23日当周,美联储的资产负债表规模已扩张3.94万亿美元至8.15万亿美元,比次贷危机后的逾六年间(2008年8月下旬-2014年10月)投放的3.60万亿美元还要多。至今,美联储仍持续每月1200亿美元(其中包括800亿美元国债和400亿美元MBS)的资产购买计划。

这导致市场上的美元流动性泛滥,2021年以来,3个月美元Libor频创历史新低,最低至6月14日的0.12%。美联储6月议息会议将逆回购操作利率從0%提升5BP至0.05%,逆回购规模仍频创历史新高。6月30日,金融机构资金流入美联储逆回购(美联储回收流动性)的规模高达9919.4亿美元,续创历史新高,规模已有五日超过8000亿美元,史上绝无仅有。

流动性泛滥推升资产价格

当前美元流动性过度充裕,且金融机构在当前低利率环境下资产投资的渠道相对有限。在流动性极度充裕到无处可去的背景下,投资美国10年期国债,还能获得1.50%左右的收益,投资性价比凸显,由此市场对美债的需求旺盛,使美债收益率每升至高位就被买盘带下来。

美元流动性过度充裕,投资者不仅买低了美债收益率,也推升美国股市和楼市价格达到创纪录新高。

美元流动性过度充裕,投资者不仅买低了美债收益率,也推升美国股市和楼市价格达到创纪录新高。极度充裕的流动性也支撑了美国股市的高估值,美股三大股指持续突破创纪录的高水平。截至7月2日,道琼斯工业指数、标普500指数和纳斯达克指数分别较年初上涨15.1%、17.6%和15.3%。

美国房价频创历史新高,涨幅为30多年来最大。美国4月标普Case-Shiller房地产价值指数同比大涨14.6%,创1988年以来的最大涨幅,也是房价连续第11个月加速走高;2021年3月涨幅为13.2%。其中,美国4月20个城市房价同比大涨14.9%,创2005年12月以来最大涨幅;20城房价指数已经频频突破历史新高,较次贷危机前的峰值还高出24%。美国商务部6月底的最新数据显示,美国现存房屋价格中位数为35.03万美元(约合227万元人民币),同比大涨23.6%,为有数据统计以来的最高年涨幅。

就业难言强劲

而美联储宁愿放弃通胀,也要力保的就业市场数据却似乎还不够“强劲”。

一方面,4-5月新增非农就业人数不及预期。5月季调后非农就业人口新增55.9万,低于市场预期的67.4万。4月非农就业仅增加26.6万,大幅低于预期的98万。即使6月新增非农就业85万,大超预期72万,但在劳动参与率不变的情况下,失业率却从5.8%上升到5.9%,低于预期5.7%。

另一方面,4月职位空缺数达到929万个,较3月大幅增长了12%,增幅环比扩大了1.9个百分点,结构性失业的现象似乎很严重。但实际上,因有美国政府大规模财政刺激计划予以补贴,失业在家的居民收入甚至超过有工作的时候。因此,居民宁愿赋闲在家,也不愿意出去工作。这迫使企业不得不出更高的薪水才能招到员工,进一步推升了美国的通胀。伴随多州提前缩减失业救济福利,更多工人重新加入劳动力市场,就业市场或迎来明显改善。

虽然美联储挂心的就业数据“不靠谱”,仍未回到强劲增长的正轨,但美国通胀数据已经爆表了,而最能吸收流动性的股市和房地产市场的价格已经迭创历史新高,金融市场的泡沫风险在积累。

随着非常规极度宽松的货币政策持续的时间越长,路径依赖将导致QE退出的难度越大,越容易导致通胀“覆水难收”,越容易威胁到金融市场的稳定。历次危机的经验教训显示,解决上一次危机的货币宽松办法如果不能及时撤出,将为下一次危机的发生埋下种子。

市场关注8月份举行的杰克逊霍尔全球央行年会上,美联储是否会公布缩减购债规模的细节。留给美联储的时间已经不多了,美国货币政策的政策拐点正在渐行渐近。金融市场做好准备了吗?

本文仅代表作者个人观点,与所在单位无关