安踏的四次“豪赌”

2021-07-06李浩然张颖琳

李浩然 张颖琳

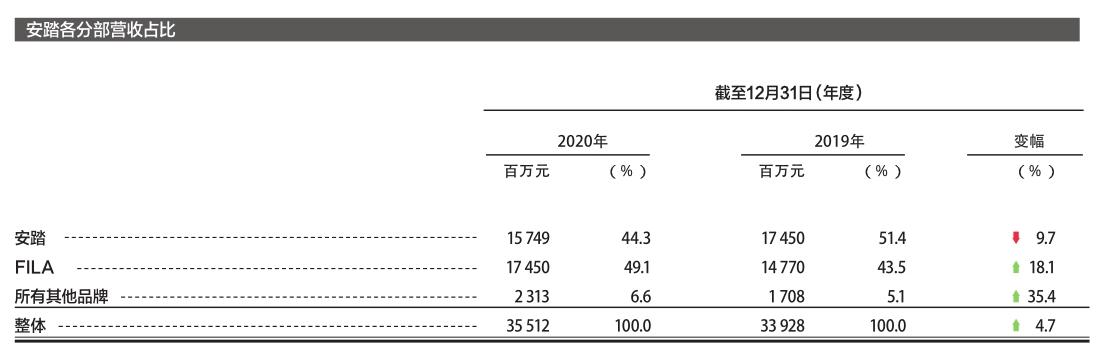

3月24日,安踏集团公布了2020年全年业绩,其年营收达355.1亿元,净利润为51.62亿元。在特殊的2020年还能有这样的战绩,得益于其近几年推行的多品牌战略。

从2009年收购FILA起,安踏便不断拓展业务版图,据不完全统计,安踏品牌矩阵主要品牌就有13个。品牌扩张让安踏愈走愈强,成为国产体育服饰行业“一哥”,在市值上,排在其前面也只剩下耐克、阿迪达斯两大巨头了。

2020年全年,安踏主品牌收入157.5亿元,跌幅9.7%,而FILA收入增长了18.1%,达174.5亿元。除安踏和FILA以外的其他品牌收益为23亿元,增幅35.4%。

安踏近几年不断“买买买”,似乎想将焕新FILA的经验推广开来,利用多年在品牌、营销、渠道等方面的深耕,把收购来的其他品牌也打造成FILA或接近FILA的“爆款”,成为一个“运动品牌工厂”。

那么,安踏坚持的底层方法论是什么,它会被多品牌战略拖垮吗?

安踏的快与慢

安踏创始人丁世忠出生于鞋都晋江,家中经营一家鞋厂,当时晋江鞋厂的主要销路来自于外来经销商。1987年,17岁的丁世忠拿着父亲给的1万元和自己精挑细选的600双鞋子,一路北上寻找销路,他瞄准的是北京。

丁世忠很快就成功打入核心渠道,把运动鞋推销给了走中高端线的各个商场,销量也十分可观。但“能卖出去”远远不够,看着同样出自“鞋都”晋江的鞋,如果贴上青岛双星、上海火炬这样的商标,能比没贴商标的鞋多卖近80元,他第一次意识到品牌的价值所在。

1991年,丁世忠回到家乡,兄弟二人与父亲丁和木,共同创办了安踏品牌。在其主导下,工厂将原先品牌代加工的主业转为副业,开始一心运营安踏品牌。

20世纪90年代,除安踏外,金莱克、露友、喜得龙、特步等上千家鞋服厂在晋江相继崛起,数百亿级的运动鞋市场由此诞生。全国有名气的鞋服厂,大多从刚开始就狠抓品牌和渠道,而安踏在这两件事上做得尤为突出。

渠道方面,在大多数鞋厂还依赖于外贸订单时,安踏则在二三线城市推行区域代理制及零售特许专营体系,总公司控制着各地区性营运中心和少量直营店,地区营运中心下面管理着代理商和加盟的小经销商,代理商经营着安踏40%的店铺,同时也管理着加盟商。

这种渠道的特点是,在一个区域内会有多家代理商,他们互相牵制,不容易一家做大,所謂“船小好调头”,无数小店铺能更加灵活深入到三四线城市甚至县城。但缺点也很明显,整个供应链拉长,不利于供应链快速反应,这也直接导致了安踏、李宁、美邦等众多鞋服企业在2012年前后的库存危机。

但在当时,这种渠道算是最优选择。那时中国运动服装每年以30%~50%的速度增长,消费者对产品和类别所能做的选择还不够熟悉,这时谁先触达到他们,谁就能先享受这个巨大的“增量红利”。

到1997年,安踏已拥有2 000多家门店。

品牌方面,安踏拉开了体育品牌的营销大幕——1999年,安踏花80万元重金聘请“乒乓王子”孔令辉做品牌代言人,又豪掷300万元在央视黄金段进行广告轰炸,而当年安踏的年利润才400万元左右。

这被看做是安踏的第一次“豪赌”。

最终事实证明,人气极高的孔令辉,一下就给安踏带来了巨大的知名度和影响力。到2004年孔令辉悉尼奥运夺冠,安踏的营业额也跟着从2千万元突破到2亿元。

于此,安踏走过了丁世忠口中安踏成长四阶段中的两个,一是创业阶段,生产制造赚点钱;二是创品牌、打广告。

到2008年,安踏在国内运动鞋服市场中的占有率为5.8%,在国内品牌中仅次于李宁。

安踏的“赌性”

但2008年,丁世忠仍有遗憾。

北京奥运会,阿迪达斯成为中国代表团的领奖服赞助商。丁世忠默默定下一个目标——2012年奥运会领奖人的胸前要是安踏的Logo。

于是安踏又“赌”了一次,约花费6亿元拿下了奥运会赞助,而当时安踏半年的净利润也不过才4亿元。

这次赞助很成功,安踏品牌高度与响度骤然提升。但奥运会没过多久,全行业就爆发了库存危机,安踏也没能幸免。

2008年奥运会掀起了运动潮,此后各大运动品牌趁着这股风疯狂开启生产线、扩张店铺数量,却没有预估到市场的饱和,从而造成大量库存积压。

危机前后,“老大哥”李宁开启品牌重塑战略,提升产品价格转战高端市场,定价直追耐克、阿迪,但在用户心智中,李宁跟两大运动巨头还是有差距的,因此付出了惨痛代价。

安踏坚持大众定位,以高性价比拿下李宁放弃的三四线城市。更关键的是,为降低库存,安踏决定在零售终端进行深度变革,这也是对安踏来说极为重要的一次蜕变——安踏将订货模式改为单店订货,原来订货是批发商和加盟商订货,现在安踏全国8 000家店,每家店都实行单独订货。

这样做的好处是,每家店能根据自身销售数据、空间陈列容量、商圈特色等因素得出更灵活的采购量,款式也由对市场更为了解的加盟商甚至店长直接选择,从而离消费者更近,安踏对终端的控制能力也更强。

在变革的200多天里,安踏执行董事吴永华带领高管团队到全国了解终端情况,劝说经销商改变模式,先帮重点店铺做出效果,再推动其他店铺就变得更容易。

此外,安踏将订货会从一年4次改为6次,帮经销商进行门店整改,不让经销商压货太多,让经营不善的店铺迅速关闭。

一系列变革下,安踏稳住了自己的地位,2012年李宁公司亏损约19.8亿元,安踏却盈利13.59亿元,安踏以76.2亿元营收超越了李宁的67.4亿元。

2015年,安踏营收突破百亿元,成为中国第一家跨入百亿俱乐部的运动品企业。

FILA的逆袭

安踏做好大众路线后,开始考虑品牌升级策略。

最终,安踏选择了多品牌策略——用多个定位的品牌对应不同的细分市场,强调各自特点,吸引不同消费者群体。宝洁、联合利华等都是多品牌策略的高端玩家。

原有安踏品牌在消费者心智中的定位已经固化,而重新运营一个品牌很难,最方便快捷的途径就是买。

2009年,安踏以6.5亿港元(相当于安踏上一年净利润的2/3)从百丽国际手中收购了FILA在中国的商标使用权和专营权,以打造高端运动时尚品牌的定位,进军一二线城市市场。

这是安踏的第三次“豪赌”。

彼时,FILA这个创立于1911年的意大利品牌进入中国市场时还显得有些水土不服,连续亏损的它被看作是一个“烫手山芋”,但安踏接下了它。若干年后,这次收购被认为是安踏做得最正确的一次决定。

2020年上半年,FILA收益达71.52亿元,首次超过安踏主品牌(67.77亿元),最终帮助安踏稳住了集团146.69亿元的营收。

2018-2020年,FILA毛利率高达70%,而安踏主品牌毛利率仅为40%。毋庸置疑,FILA作为安踏旗下增速最快的品牌,已成为其营收的主力军。

安踏收购FILA,有几个出发点:

其一,FILA品牌价值不可否定,作为一个有着百年历史的意大利品牌,其产品和设计有着浓厚的底蕴和优势,可以融进主品牌基因中,协同互补。

其二,安踏需要一个冲击一二线城市,抵达高端市场的钥匙。通过对市场的重新梳理,安踏敏锐发现了运动休闲这一细分市场的空白,让FILA产品与市场主攻产品领域进行错位竞争。

其三,安踏需要注入新鲜血液,FILA这个国际品牌的纳入将使其视野更加广阔,更全球化。

在品牌定位上,FILA从专业运动转向时尚运动,以25~35岁中等收入青年人群作为核心消费者,填补了近些年中国市场上中高端时尚运动品牌的空缺,也与耐克、阿迪达斯主营的篮球、综训等产品形成错位。

在渠道建设上,安踏主品牌主要采用批发分销模式,而FILA从一开始就搞直营模式——收回几乎所有经销商门店,并不断扩张直营店。这主要还是契合FILA定位,作为以时尚为切入点的品牌,需要供应链能根据潮流快速响应。

这样做的效果也很明显,FILA店效多年来一直快速提升。现在安踏主品牌也在全面往直营模式调整,以提高资源整合效率。

安踏花6年培育了FILA这颗新星后,又陆续收购了英国户外休闲登山运动品牌斯潘迪、日本功能性运动品牌迪桑特、韩国户外运动品牌可隆和童装品牌小笑牛等。

2019年,安踏更是联合其他投资机构,花费46亿欧元(约360亿元)收购陷入增长困境的芬兰体育巨头亚玛芬(Amer Sports),这是中国体育用品行业最大的跨国收购案,收购结束后安踏集团持有其57.85%的股权,成为亚玛芬主控方。

这被看做是安踏的第四次“豪赌”。外界质疑安踏对亚玛芬的收购价太高,有“蛇吞象”之嫌,但丁世忠强调,他看中的是其细分市场的差异化优势。

亚玛芬旗下有萨洛蒙、始祖鸟、威尔胜等13个品牌,在高尔夫、高山滑雪、越野滑雪、滑板、越野跑装备、潜水等多个细分领域位居前列。其中,萨洛蒙以生产滑雪产品而世界闻名;始祖鸟被称为户外品牌中的“爱马仕”;威尔胜是全美最受欢迎的网球装备生产商。

更重要的是,这次收购同样踩在了潮流上,收购FILA是因为时尚运动的流行,收购亚玛芬则是觉察到近几年户外运动的盛行。

从近处来看,安踏是2022年冬奥会服装合作伙伴,亚玛芬能为其带来冰雪运动装备方面的领先技术,安踏在补足细分品类的同时,还能借助冬奥会在全球范围内放大品牌声誉。

从远处来看,安踏可借亚玛芬的国际影响力迈出国际化这一步。

安踏的野心越來越大,大步推进多品牌战略,似乎要成为一个“运动品牌工厂”。不求每个品牌都是爆款,但只要多几个FILA,安踏就会进一步跃迁。

安踏的底气

安踏的多品牌战略进行得又快又猛,不免让人担忧,收购太多会否有反效果?

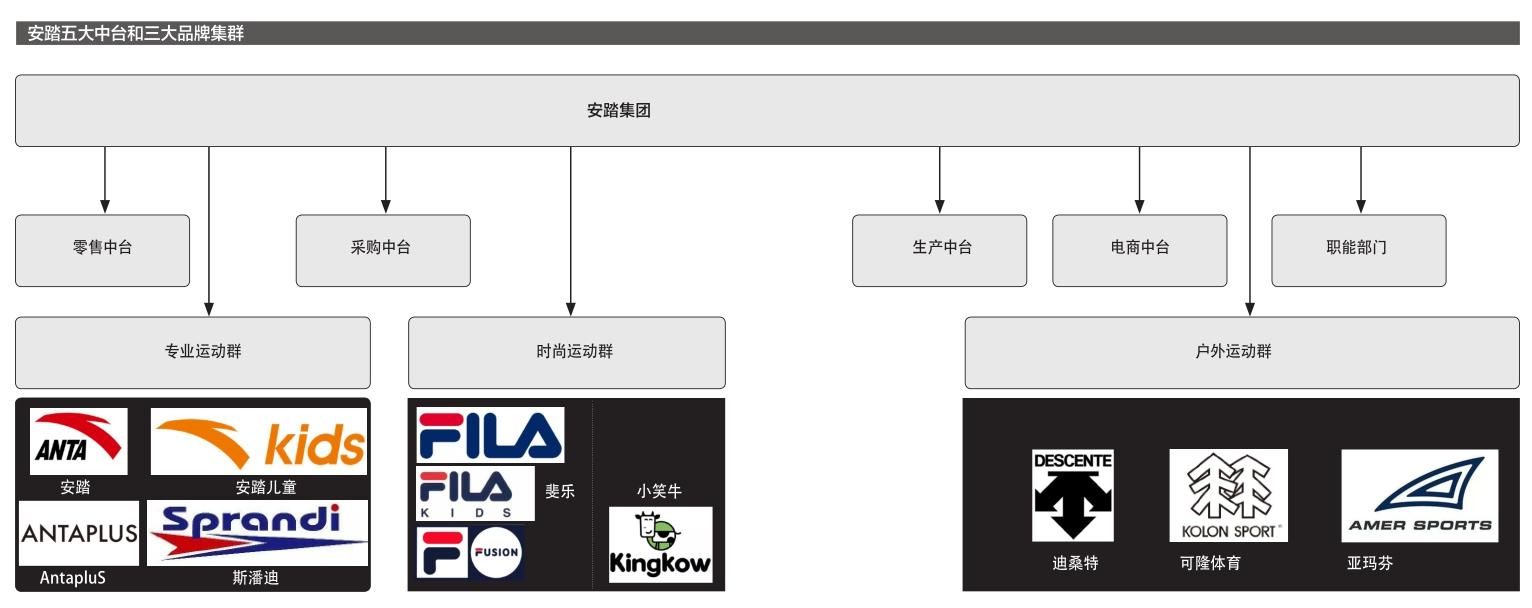

多品牌战略能极大提升企业天花板,但这并不是简单的“1+1”数学题,消化不好便会成为拖累。而安踏的底层方法论是单聚焦、多品牌、全渠道。

单聚焦,瞄准体育用品领域

丁世忠曾表示:这个时代诱惑太多,赚钱机会也不少,但我们不做其他的,只做我们擅长的运动鞋、运动服相关产业。也就是聚焦体育用品行业的鞋服领域。

安踏不管怎么收购,理想的收购对象都是体育用品领域的优秀品牌。

多品牌,精准抵达更多消费者

收购多品牌后,安踏进行了相应的组织架构调整,将零售、采购、生产、电商及职能部门放置于中台,将过去单独品牌管理模式调整为分类事业群管理模式,并重新划分为3个品牌事业群,独立设置CEO,分别是:

由迪桑特、可隆以及亞玛芬组成的户外运动品牌群;

由安踏主品牌、安踏儿童、AntapluS、斯潘迪组成的专业运动品牌群,其中篮球、综训、跑步和运动生活都单独成立品类事业部;

由FILA、FILA儿童,及其细分的FILA时尚运动、潮流运动和专业运动组成的时尚运动品牌群。

品牌覆盖从低端到高端、从孩童到成人、从时尚到专业的体育用品消费,弥补了安踏自有品牌的不足。

把品牌分门别类放到中台上,一是可以给所有品牌赋能,让单一品牌享受到规模效应;二是可以互相协调,每个品牌既差异化定位,又能跟同类品牌相互协同,以头部带腰部,有效利用资源。

全渠道,产品线路有序流通

安踏早期渠道以街边店为主,而后不断拓展,完成了涵盖百货商场、购物中心、专卖店、电商等各种形态的全渠道布局。

2014年安踏集团线上销售占比仅为4%,到2018年这一数字攀升到15%左右,2020年疫情下,安踏集团电商流水突破100亿元。但目前安踏电商渠道销售占比也只有26%,远未触及天花板。

而线下渠道运营,则是安踏过去30年里经验最多、最擅长的领域。

2020年下半年,安踏大力推行直营模式,斥资约20亿元直接收购11家经销商,涉及安踏品牌门店约3 500家,占到总门店数的35%。收购而来的6成门店,由安踏集团直营管理,其余由加盟商按照安踏运营标准管理,安踏预计5年内将直营占比扩展到70%。

直营投入较大,但能加强门店和库存管理,提升运营效率,毛利也高。更主要的是,这似乎是未来的趋势,耐克、阿迪达斯等都开始转型直营。

2019年11月,耐克决定停止在亚马逊上销售其产品,到2021年,耐克将停止向数十家独立零售商供货;阿迪达斯开发了官方商城App,逐步引导消费者在App上消费。

与最初产品供不应求时谁快谁能做大的逻辑不同,在各品牌激烈竞争时,谁好谁才能做大,直营最终指向的还是服务、品牌和形象,这也是未来竞争的关键所在。

如此,安踏构建起了培植多品牌的底气。

未来安踏显然也需要扛起相当大的重压,安踏面前的道路是:保住国内体育品牌领军者地位,在更多细分市场抢夺国内市场第一,在“主场”跨过耐克、阿迪这两座国际品牌大山,甚至尝试撬动巨头固若金汤的后花园——美国和欧洲核心市场。

目前来看,安踏主品牌是其大本营,但早期定位于大众市场,一直以“高性价比”为卖点的安踏主品牌近几年有些式微。下沉市场竞争激烈,连耐克、阿迪也价格下探,相比国潮李宁、专业化跑步的特步,没有一个强有力爆点的安踏主品牌正处在焦虑期。

主品牌贡献了当前安踏近半利润,多品牌发展还需要其输血,其重要性不言而喻,怎么在较长时间内维持其下沉市场的优势地位,考验着主品牌的升级和重塑能力。

FILA的成功能否在其他品牌身上重现,同样也值得进一步观察。

丁世忠是闽商,闽商是出了名的敢打、敢拼、不服输,身上有海盗般的冒险精神。丁世忠及其创立的安踏,既有“赌性”,又非常“踏实”,两种力量的撕扯和聚合,使安踏有时候像兔子一样狂奔,有时候又像乌龟一样小心翼翼。

“赌性”是安踏的油门,“踏实”是安踏的刹车,这两个运用好了,安踏才能“永不止步”地走下去。