中巴农产品贸易竞争力优势与出口增长效应研究

——基于中巴经济走廊建设背景

2021-07-05杨习铭高志刚

杨习铭,高志刚

(新疆财经大学经济学院,新疆乌鲁木齐830012)

一、引言

2013年5月,国务院总理李克强在访问巴基斯坦时提出共建中巴经济走廊的构想,以加强两国在交通、能源、海洋等领域的交流合作。2015年4月,国家主席习近平在访问巴基斯坦期间,双方确定了以中巴经济走廊为中心,以瓜达尔港、能源、基础设施建设、产业合作为重点的“1+4”合作布局;同时确定了两国产能合作涉及农产品合作领域的绿色农业、农产品加工、农业技术推广等。巴基斯坦地理位置、气候等适宜农牧业生产①巴基斯坦人口1.97亿,面积79.6万平方公里,海岸线长980公里,除南部属热带气候外,其余地区均属亚热带气候,湿热且雨季较长,适宜农牧业生产。,其农业资源丰富、农产品种类多样,目前农业是该国第二大产业,粮食作物小麦和水稻以及经济作物棉花等一直是该国粮食生产与纺织业出口的优势所在。2018年巴基斯坦农产品贸易总量为134.74亿美元,较上年增长4.06%。但近年因气候、外部竞争等原因使巴基斯坦出口出现了一定程度的下降,如2018—2019财年巴基斯坦农业增速仅为0.85%,低于3.8%的预期增长目标。其中粮食作物产量下降4.4%,小麦产量增长0.5%,棉花、大米、甘蔗产量分别下降17.5%、3.3%和19.45%,林业、渔业增速为6.5%和0.8%②巴政府公布本财年经济调查报告[EB/OL].http://pk.mofcom.gov.cn/article/jmxw/201906/20190602871702.shtml,2019-06-11.。中国与巴基斯坦现已进入自贸协定第二阶段,两国政府已就中巴农产品降税达成多项共识;通过共建中巴经济走廊,中国与巴基斯坦在农业技术领域确立了长期合作伙伴关系,通过合资经营、联合实验室、技术交流和远程协助等方式帮助巴基斯坦在农业技术水平和生产效率方面得到大幅提升。此外,中国与巴基斯坦农产品贸易发展较快且具有明显的竞争性与互补性,因而在此背景下深化中国与巴基斯坦农产品贸易研究具有很强的现实意义。

目前,国内学者针对中巴农产品贸易合作的研究主要集中于两个方面:一是对农产品贸易的相关研究。如对农产品贸易特征及竞争性、互补性研究[1-2],农产品贸易效率及贸易潜力研究[3-4],农产品贸易网络结构与策略选择研究[5-6]。二是对农产品贸易合作的研究。学者们就中巴农产品贸易如中巴经济走廊建设下农产品贸易合作的主要问题与对策、贸易与投资升级策略等问题进行了探讨[7-9]。通过梳理文献不难发现,现有研究缺乏针对中巴两国农产品贸易竞争力优势和出口增长效应进行的深入研究,因而无法体现两国农产品贸易竞争力的比较优势、竞争优势和潜在优势,以及两国农产品出口贸易的市场需求效应、产业结构效应和价格竞争效应。因此,本文选取2006年—2018年的相关数据对中国与巴基斯坦农产品贸易竞争力优势和出口增长效应进行实证研究,这对精准定位双方农产品合作项目具有重要意义。

本文的创新之处主要有以下几方面:一是从比较优势、竞争优势和潜在优势3个方面进行的中巴农产品贸易竞争力优势分析更具指向性,亦可对研究上合组织成员国和丝绸之路经济带沿线国家农产品贸易合作提供参考。二是通过细分产品分析,可精准定位中巴两国农产品贸易及投资合作的具体领域,为明确两国未来农产品合作的重点领域提供参考依据,同时对中国跨区域农产品合作的模式创新和路径调整亦有参考价值。三是通过农产品出口增长效应分析,可充分了解中巴农产品出口贸易的市场需求效应、产业结构效应和价格竞争效应,为未来中巴两国农产品合作在政策调整、规划设计和产业对接等方面提供有价值的参考。

二、中巴农产品贸易现状

自2006年中巴自贸协定签订以来,两国贸易总量迅速增长。2018年,中国为巴基斯坦第一大进口国和第二大出口国(2007年为第七大出口国)。从贸易总量看,2006年—2018年中巴双边贸易额由52.5亿美元①如无特别说明,本文数据均来自UN Comtrade数据库或对数据库相关数据进行整理得出。增加到191.5亿美元,其中,中国对巴基斯坦出口由42.4亿美元增长到169.7亿美元,进口由10.1亿美元增加到21.8亿美元。从贸易占比和差额看,在中国对世界进出口贸易中巴基斯坦占比相对较低,但出口占比呈上升趋势,由2006年的0.44%提高到2018年的0.68%,进口占比变化很小;中国对巴基斯坦贸易顺差由2006年的32.3亿美元增加到2018年的147.9亿美元。总体上看,2006年—2018年间,双边贸易量呈上升趋势且增长较快。

2018年中国对巴基斯坦农产品进出口贸易额为8.87亿美元,远高于2006年的1.83亿美元,12年间增加了7.04亿美元。从进口看,2006年—2018年中国对巴基斯坦农产品进口贸易水平稳步提升。其中:第0类食品与活动物②本文所讨论的农产品主要为SITC DEV4分类下的第0类、第1类、第2类和第4类。第0类食品与活动物包括:00类活动物、01类肉制品、02类乳制品、03类鱼制品、04类谷物制品、05类蔬菜及水果、06类糖制品、07类咖啡制品、08类牲畜饲料、09类杂项制品。第1类饮料及烟草包括:11类饮料、12类烟草。第2类非食用原料包括:21类生皮、22类油籽、23类生胶、26类纺织纤维、29类动植物原料。第4类润滑油及有关原料包括:41类动植物油脂、42类未加工非挥发性植物油脂、43类不适宜食用的动植物蜡。进口增速和增量均最大,12年间增加了2.76亿美元,年均增长24.5%;第2类非食用原料和第4类润滑油及有关原料进口呈下降趋势;细分产品中谷物制品(04类)进口增量和增速最大,12年间增加1.45亿美元,年均增长97.6%。从出口看,2006年—2018年中国对巴基斯坦出口贸易水平也在稳步提升。其中:第1类饮料及烟草出口增速最快,年均增长57.9%;第2类非食用原料出口增量最大,12年间增加2.82亿美元,年均增长28.4%;第0类食品与活动物增速最慢,第4类润滑油及有关原料增量最少;细分产品中牲畜饲料(08类)增速最快,年均增长59.1%,纺织纤维(26类)增量最大,达到了2.29亿美元。2006年、2018年中国对巴基斯坦农产品进出口情况见表1。

表1 2006年、2018年中国对巴基斯坦农产品进出口情况

三、中国和巴基斯坦农产品贸易竞争力优势

(一)指标选取

近年来,学者们针对细分产业竞争优势的研究主要集中于竞争性和互补性指数的测算分析。陈燕娟等[10]、王金波[11]、程云洁和江瑞瑞[12]通过贸易互补性指数、产业内贸易指数、比较竞争指数和竞争优势指数等,分别对中国和其他国家的贸易互补性、竞争性和发展潜力进行了定量分析。本文结合中巴农产品贸易发展实际,从比较优势、竞争优势、潜在优势方面对两国农产品贸易竞争力进行综合测度。比较优势、竞争优势可反映中国和巴基斯坦农产品自身的产业优势,而潜在优势是推动两国未来农产品贸易合作升级的隐性要素。在分析比较优势和竞争优势时本文主要参考了金碚等[13]、赵东麒和桑百川[14]研究中的比较优势和竞争优势相关指数,并对其进行归纳和总结,主要考虑两国进出口贸易的实际情况,直观反映中巴农产品在国际市场上的相对竞争优势和直接竞争优势;而在分析潜在优势时本文主要考虑两国间产业内贸易、结合度及互补性水平,以增强农产品贸易竞争力比较研究的信度。本文中测度指数的选择及计算方法如下:

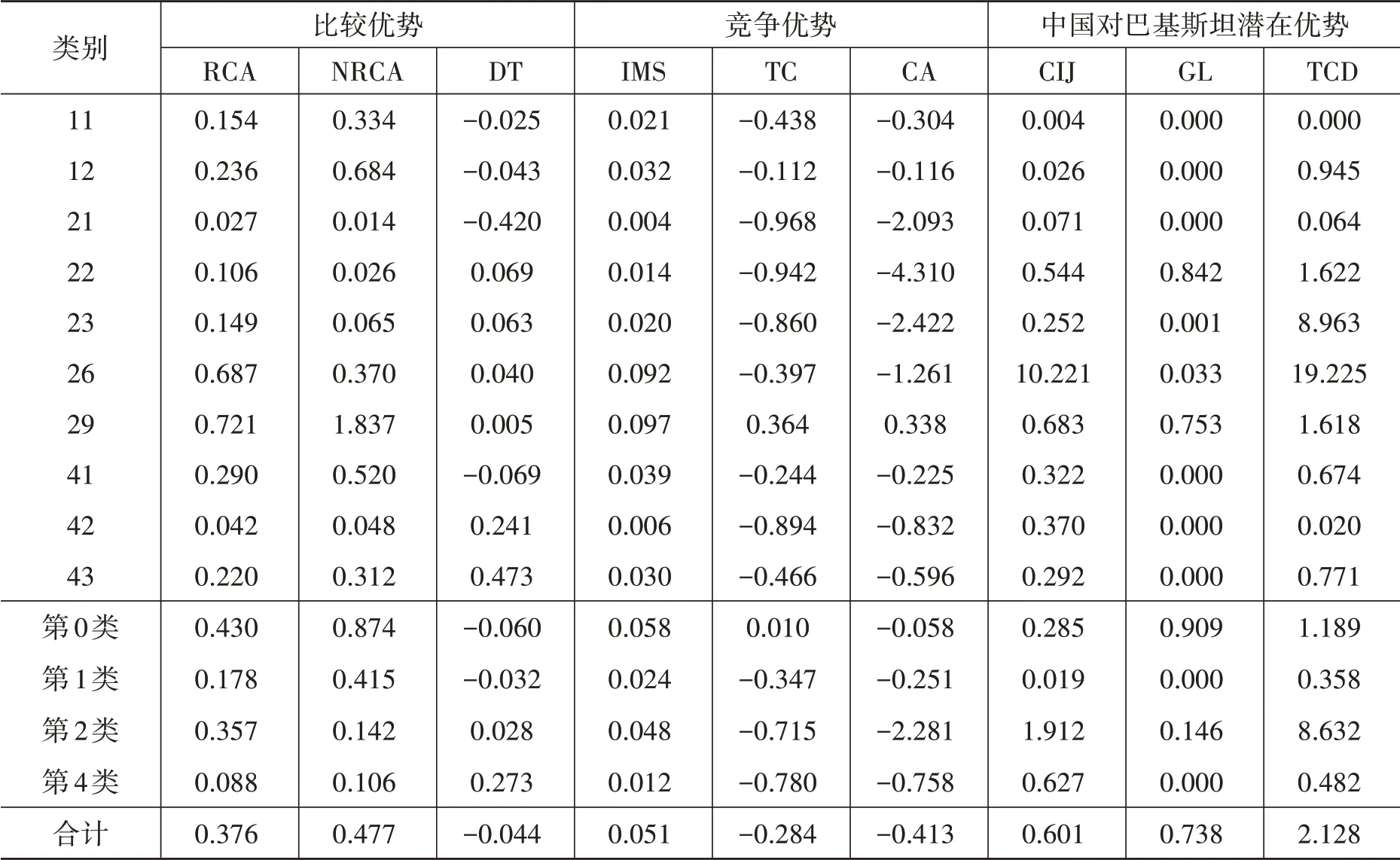

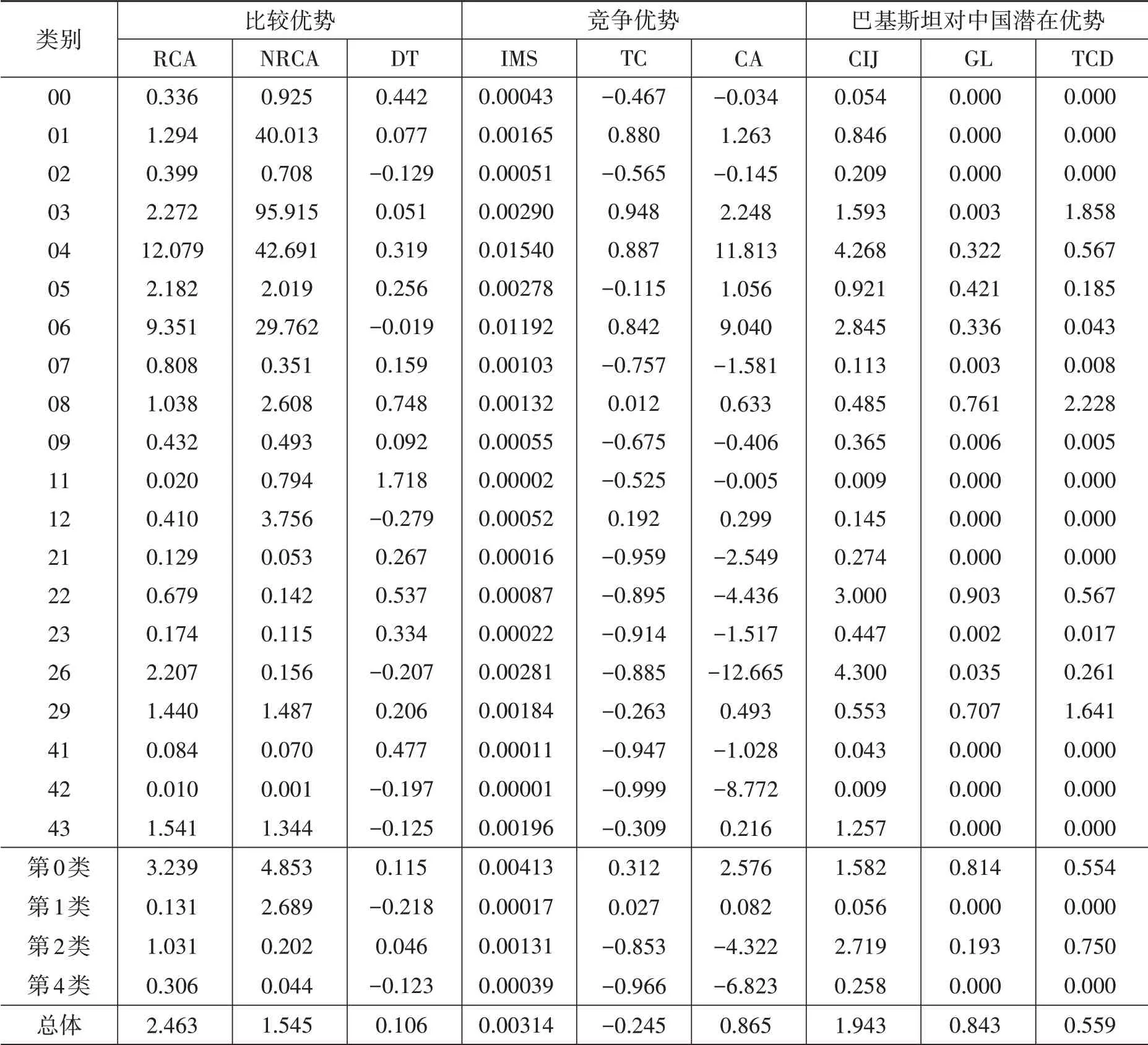

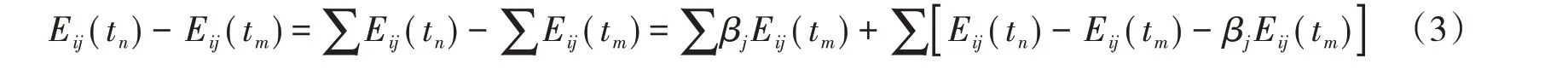

1.比较优势指数。(1)RCA指数(显示性比较优势指数),通常用于分析一国某产业产品的相对国际竞争力,计算公式为:RC A=(X ij∕X i)∕(X wj∕X w),其中X ij表示i国j类产品出口额(下文中,相同字母含义将不再赘述),X i表示i国总出口额,X wj表示世界j类产品出口额,X w表示世界总出口额。通常认为,当R C A>2.5、1.25 2.竞争优势指数。(1)TC指数(贸易竞争优势指数),通常可反映一国某产业在国际上的直接竞争优势,计算公式为:T C=(X ij-M ij)∕(X ij+M ij)。T C>0和TC<0分别表示一国某产业在国际市场中具有竞争优势或竞争劣势,指数越大表明竞争优势越大。(2)IMS指数(国际市场占有率指数),通常用于分析一国某产业在国际上的绝对竞争优势和影响力,计算公式为:IMS=X ij∕X wj,该指数在0~1之间,指数越大说明产业竞争力越强且市场影响力越大。(3)CA指数(显示性竞争优势指数),通常用于表明一国某产业具有显示性竞争优势还是竞争劣势,计算公式为:C A=R C A-(M ij∕M i)∕(M w j∕M w),其中M wj表示世界j类产品进口额,M w表示世界总进口额,指数越大表明某产业竞争优势越大。 3.潜在优势指数。(1)CIJ指数(两国贸易互补性指数),可反映一国产品出口和另一国产品进口的吻合程度,计算公式为:CIJ=RC A xik×R M A m jk,其中R CA xik表示i国k类产品的显示性比较优势(出口),RMA mjk表示j国k类产品的显示性比较劣势(进口)。当CI J>1时,说明两国某产品存在明显的产业贸易互补性,即合作潜力大。(2)GL指数(两国产业内贸易指数),可反映两国某产品的产业内贸易程度,计算公式为:GL=1- |X ij-M ij|∕(X ij+M i j)。该指数在0~1之间,当GL=0时,表示两国没有发生某产品的产业内贸易,G L值越大说明两国某产品的产业内贸易程度越高。(3)TCD指数(两国贸易结合度指数),可反映两国在产品贸易方面的相互依存度,计算公式为:TCD=(X ijk∕X ik)∕(M j∕M w),其中X ijk表示i国对j国k类产品的出口额,X ik表示i国k类产品的出口总额,M j表示j国进口总额,指数越大表明两国在产品贸易方面的联系越紧密。 1.中国。表2是2018年中国农产品比较优势、竞争优势和潜在优势一览表。 表2 2018年中国农产品比较优势、竞争优势和潜在优势一览表 续表2 首先分析比较优势。从RCA指数看,2018年中国农产品RCA指数为0.376,小于0.8,说明其具有较弱的比较优势,其中食品与活动物(第0类)和非食用原料(第2类)RCA指数较高,分别为0.430和0.357。细分产品中鱼制品(03类)RCA指数为1.075,大于0.8,表明其具有较强的比较优势;动植物原料(29类)、蔬菜及水果(05类)和纺织纤维(26类)表现出了较弱的比较优势,RCA指数分别为0.721、0.696和0.687。从NRCA指数看,2018年中国农产品NRCA指数为0.477,说明其具有较弱的比较优势,其中食品与活动物(第0类)NRCA指数较高为0.874;细分产品中NRCA指数排名前三的是咖啡制品(07类)、动植物原料(29类)、蔬菜及水果(05类),分别为2.070、1.837和1.719。从DT指数看,2018年中国农产品出口比较优势有所减弱,DT指数为-0.044,其中非食用原料(第2类)、润滑油及有关原料(第4类)DT指数大于0,说明这两大类产品的出口优势有所增强;细分产品中未加工非挥发性植物油脂(42类)和不适宜食用的动植物蜡(43类)增速相对较快。综上可见,2018年中国农产品(总体)和四大类农产品均表现出了较弱的比较优势,其中食品与活动物(第0类)的比较优势相对最强。 其次分析竞争优势。从TC指数看,2018年中国农产品TC指数为负,表明其不具有真正的竞争优势,其中食品与活动物(第0类)TC指数为0.010,表明其只具有较弱的竞争优势;细分产品中TC指数排名前三的是咖啡制品(07类)、动植物原料(29类)、蔬菜及水果(05类),其指数分别为0.415、0.364和0.335。从IMS指数看,2018年中国农产品国际市场占有率较高,约为5.1%,其中食品与活动物(第0类)、非食用原料(第2类)占有率分别为5.8%和4.8%;细分产品中国际市场占有率排名前三的分别为鱼制品(03类)、动植物原料(29类)、蔬菜及水果(05类),其IMS指数分别为0.145、0.097和0.094。从CA指数看,2018年中国农产品(总体)和四大类农产品的CA指数均为负,表明其不具有真正的竞争优势;细分产品中CA指数排名前三的分别为鱼制品(03类)、动植物原料(29类)、蔬菜及水果(05类),其指数分别为0.373、0.338和0.274。综上可见,2018年中国农产品总体不具有竞争优势,仅食品与活动物(第0类)表现出了较弱的竞争优势。 最后分析潜在优势。从CIJ指数看,2018年中国对巴基斯坦农产品表现出了较强的互补性,非食用原料(第2类)具有强互补性,CIJ指数为1.912;细分产品中互补性排名前三的分别为纺织纤维(26类)、蔬菜及水果(05类)、动植物原料(29类),CIJ指数分别为10.221、0.784和0.683。从GL指数看,2018年中国对巴基斯坦农产品具有很强的产业内贸易水平,尤其是食品与活动物(第0类),其GL指数为0.909;细分产品中产业内贸易排名前三的分别为油籽(22类)、牲畜饲料(08类)和动植物原料(29类),GL指数分别为0.842、0.784和0.753。从TCD指数看,2018年中国对巴基斯坦农产品具有很强的贸易联系,其中非食用原料(第2类)、食品与活动物(第0类)的TCD指数较高,分别为8.632和1.189;细分产品中贸易联系排名前三的分别为纺织纤维(26类)、生胶(23类)和咖啡制品(07类),TCD指数分别为19.225、8.963和6.748。综上可见,2018年中国对巴基斯坦农产品具有较强的潜在优势,尤其是非食用原料。 2.巴基斯坦。表3为2018年巴基斯坦农产品比较优势、竞争优势和潜在优势一览表。 表3 2018年巴基斯坦农产品比较优势、竞争优势和潜在优势一览表 首先分析比较优势。从RCA指数看,2018年巴基斯坦农产品表现出很强的比较优势,其中食品与活动物(第0类)、非食用原料(第2类)RCA指数较高,分别为3.239和1.031,说明其具有极强和较强的比较优势;细分产品中RCA指数排名前三的为谷物制品(04类)、糖制品(06类)和鱼制品(03类),其指数分别为12.079、9.351和2.272。从NRCA指数看,2018年巴基斯坦农产品具有较强的竞争优势,其中食品与活动物(第0类)、饮料及烟草(第1类)具有很强的显示性比较优势,其指数分别为4.853和2.689;细分产品中NRCA指数排名前三的是鱼制品(03类)、谷物制品(04类)和肉制品(01类),其指数分别为95.915、42.691和40.013。从DT指数看,2018年巴基斯坦农产品出口比较优势有所增强,其中食品与活动物(第0类)、非食用原料(第2类)的DT指数大于0,说明这两大类产品的出口优势有所增强;细分产品中饮料(11类)和牲畜饲料(08类)增速较快。综上可见,2018年巴基斯坦农产品具有很强的比较优势,尤其是食品与活动物。 其次分析竞争优势。从IMS指数看,2018年巴基斯坦农产品国际市场占有率较低,仅为0.314%,其中食品与活动物(第0类)占有率较高,为0.413%;细分产品中国际市场占有率超过1%的有谷物制品(04类)和糖制品(06类)。从TC指数看,巴基斯坦农产品的TC指数为负,表明其不具有真正的竞争优势,但食品与活动物(第0类)、饮料及烟草(第1类)TC指数为正,表明这两大类产品具有一定的竞争优势;细分产品中TC指数排名前三的分别是鱼制品(03类)、谷物制品(04类)和肉制品(01类),其指数分别为0.948、0.887和0.880。从CA指数看,2018年巴基斯坦农产品具有一定的竞争优势,其中食品与活动物(第0类)具有较强的竞争优势;细分产品中谷物制品(04类)和糖制品(06类)具有很强的竞争优势,CA指数分别为11.813和9.040。综上可见,2018年巴基斯坦农产品竞争优势不强,仅食品与活动物具有较强的竞争优势。 最后分析潜在优势。从CIJ指数看,2018年巴基斯坦对中国农产品表现出了较强的互补性,CIJ指数为1.943,非食用原料(第2类)、食品与活动物(第0类)具有较强的互补性;细分产品中互补性排名前三的分别是纺织纤维(26类)、谷物制品(04类)和油籽(22类),CIJ指数分别为4.300、4.268和3.000。从GL指数看,2018年巴基斯坦对中国农产品表现出很高的产业内贸易水平,其中食品与活动物(第0类)GL指数达到了0.814;细分产品中产业内贸易水平排名前三的是油籽(22类)、牲畜饲料(08类)和动植物原料(29类),其指数分别为0.903、0.761和0.707。从TCD指数看,2018年巴基斯坦对中国农产品具有较强的贸易联系,非食用原料(第2类)、食品与活动物(第0类)的TCD指数分别为0.750和0.554;细分产品中贸易联系排名前三的分别为牲畜饲料(08类)、鱼制品(03类)和动植物原料(29类),TCD指数分别为2.228、1.858和1.641。综上可见,2018年巴基斯坦对中国农产品具有较强的潜在优势,尤其是非食用原料、食品与活动物类产品。 农产品贸易竞争力和出口增长效应为相互联系、相互促进的关系。前文对农产品贸易竞争力的研究主要体现了中巴两国农产品贸易的竞争性与互补性,有助于两国定位未来农产品贸易合作的核心产业、重点产业和辅助性产业,但却无法准确测度影响两国农产品贸易增长的因素。为进一步评估需求、价格和产业结构因素对中巴两国出口增长的贡献,本文在借鉴既有研究[15-16]的基础上,引入固定市场份额(CMS)模型,分别从市场需求效应、产业结构效应和价格竞争效应3个方面对影响出口增长的因素进行分析。假设中国和其他国家进行双边贸易,其中中国为出口国,其他国家为进口国,并假设中国对其他国家出口额保持不变,则由其他国家进口增长β所带来的中国出口增长效应可表示为βE,但实际上中国对其他国家的出口增长包含多个部分,如下所示: 式(1)中,E(t m)和E(t n)分别表示一国在t m期和t n期的出口总额,β表示一国从t m期到t n期总体产品进口增长的百分比;另假设n比m滞后一期。 根据出口商品的不同种类,式(1)可进一步写成如下形式: 式(2)中:Eij表示中国对i国j类农产品的出口总额;βj表示中国和i国从第tm期到第tn期j类农产品贸易进口增长的百分比。 为便于分段研究,下文选择2010年—2018年这一时期的中巴农产品贸易数据进行出口增长效应研究,并将该时期划分为3个时间段,第1期为2010年—2012年,第2期为2013年—2015年,第3期为2016年—2018年,重点分析第1期—第2期和第2期—第3期中巴双边农产品出口增长效应。在进行数据处理时,每个时期内的农产品贸易数据均取年度平均值以消除年际波动。 由于E ij(t n)-E ij(t m)=∑E ij(t n)-∑E ij(t m),故式(2)可写成: 对∑βj E ij(t m)继续变形可得: 由(4)式可以看出,出口增长可分解为3个部分:一是市场需求效应,即∑βj E ij(t m),代表中巴两国进口增长对出口增长的带动效应。值为正表明进口增长对出口增长具有拉动效应,且值越大表明拉动效应越明显;值为负则表明不具有拉动效应。二是产业结构效应,即∑(βj-β)E ij(t m),代表中巴两国商品出口产业结构与进口需求产业结构协同度。值为正说明出口国出口产品集中于进口国需求旺盛的领域,且值越大表明中巴两国出口产业结构协同度越高;值为负则说明中巴两国出口产业结构不协调。三是价格竞争效应,即∑[ ]E i j(t n)-E i j(t m)-βj E ij(t m),代表中国和巴基斯坦产业竞争力变化所引起的出口变动。值为正表示中巴双边出口商品价格上涨小于世界其他国家,因竞争优势增强从而可获取更多的市场份额;值为负则说明出口商品价格上涨大于世界其他国家,因竞争优势减弱进而会减少市场份额。 1.中国对巴基斯坦农产品出口增长效应分析。由表4可知,2010年—2018年中国对巴基斯坦农产品出口增长效应总体呈上升趋势,其中第1期—第2期出口增长效应为负效应,主要是受产业结构效应和价格竞争效应带来的负向影响,而第2期—第3期快速转为正效应,主要是受价格竞争效应带来的正向影响。 表4 2010年—2018年中国对巴基斯坦农产品出口增长效应 首先分析农产品(总体)出口增长效应。从市场需求效应看,中国对巴基斯坦第1期—第2期市场需求效应为正效应,而第2期—第3期快速转为负效应,说明巴基斯坦农产品进口增加对于中国对巴基斯坦出口所产生的拉动效应快速减弱。从产业结构效应看,中国对巴基斯坦第1期—第2期和第2期—第3期产业结构效应均表现为负效应但总体呈上升趋势,说明两国农产品出口结构协同度逐渐提升。从价格竞争效应看,中国对巴基斯坦第1期—第2期价格竞争效应为负效应,但第2期—第3期快速转为正效应,并成为影响出口增长的重要因素,说明中国对巴基斯坦农产品出口竞争优势快速增加。 其次分析细分产品出口增长效应。在第1期—第2期,食品与活动物(第0类)是影响中国对巴基斯坦出口增长的主要产品,其市场需求效应和产业结构效应均为正效应,价格竞争效应为负效应,细分产品主要为蔬菜及水果(05类)、咖啡制品(07类);非食用原料(第2类)是影响中国对巴基斯坦出口增长的重要产品,其价格竞争效应为正效应,市场需求效应和产业结构效应均为负效应,细分产品主要为纺织纤维(26类)。在第2期—第3期,非食用原料(第2类)是影响中国对巴基斯坦出口增长的主要产品,其价格竞争效应为正效应,市场需求效应和产业结构效应为负效应,细分产业主要为纺织纤维(26类);食品与活动物(第0类)是影响中国对巴基斯坦出口增长的重要产品,其产业结构效应为正效应,价格竞争效应为正效应,市场需求效应影响不大,细分产品主要为杂项制品(09类)。 2.巴基斯坦对中国农产品出口增长效应分析。由表5可知,2010年—2018年巴基斯坦对中国农产品出口增长总效应变化不大,第1期—第2期和第2期—第3期均为负效应,前期主要是受产业结构带来的负向影响,而后期主要是受价格竞争效应带来的负向影响。 表5 2010年—2018年巴基斯坦对中国农产品出口增长效应 首先分析农产品(总体)出口增长效应。从市场需求效应看,巴基斯坦对中国第1期—第2期市场需求效应为负效应,第2期—第3期快速转为正效应,说明中国农产品进口增加对于巴基斯坦对中国出口的拉动效应快速增强。从产业结构效应看,巴基斯坦对中国第1期—第2期产业结构效应为负效应,其为影响出口增长的重要因素,而第2期—第3期产业结构依然表现为负效应,但总体呈上升趋势,说明两国农产品出口结构协同度逐渐提升。从价格竞争效应看,巴基斯坦对中国第1期—第2期价格竞争效应为正效应,但第2期—第3期快速转为负效应,并成为影响出口增长的重要因素,说明巴基斯坦对中国农产品的出口竞争优势快速减弱。 其次分析细分产品出口增长效应。在第1期—第2期,食品与活动物(第0类)是影响巴基斯坦对中国出口增长的主要产品,其价格竞争效应为正效应,市场需求效应和产业结构效应均为负效应,细分产品主要为鱼制品(03类)和谷物制品(04类);非食用原料(第2类)是影响出口增长的重要产品,其市场需求效应、产业结构效应和价格竞争效应均为负效应,细分产品主要为纺织纤维(26类)。在第2期—第3期,食品与活动物(第0类)、非食用原料(第2类)是影响巴基斯坦对中国出口增长的重要产品,其市场需求效应为正效应,产业结构效应和价格竞争效应均为负效应,细分产品主要为谷物制品(04类)和动植物原料(29类)。 本文针对中国和巴基斯坦农产品及其细分产品贸易竞争力优势以及农产品贸易出口增长效应进行了分析,得出如下主要结论:一是2018年中国农产品(总体)和四大类农产品均只表现出了较弱的比较优势和竞争优势,仅蔬菜及水果、鱼制品、咖啡制品、动植物原料等细分产品具有较强的比较优势和竞争优势;中国对巴基斯坦农产品具有较强的潜在优势,尤其是非食用原料。二是巴基斯坦农产品尤其是食品与活动物具有很强的比较优势和竞争优势,细分产品中鱼制品、谷物制品、肉制品均具有很强的比较优势和竞争优势;巴基斯坦对中国农产品具有较强的潜在优势,尤其是非食用原料、食品与活动物。三是中国对巴基斯坦农产品出口增长效应前期为负效应,后期快速转为正效应,前期主要是受产业结构效应和价格竞争效应带来的负向影响,后期主要是受价格竞争效应带来的正向影响。四是巴基斯坦对中国农产品出口增长效应前期和后期均为负效应,前期主要是受产业结构效应带来的负向影响,且前期中巴两国农产品出口结构不协调,产品结构已成为影响巴基斯坦对中国出口增长的重要因素;后期主要是受价格竞争效应带来的负向影响,说明近年来巴基斯坦对中国农产品出口竞争优势快速减弱。 鉴于中巴两国农产品优势产业发展情况,本文认为中国和巴基斯坦在农产品合作方面尚需加强两国农产品优势互补,提升两国出口农产品价格竞争力。根据前文分析,未来应以食品与活动物为核心产业,以非食用原料、饮料及烟草为重点产业,以动植物油脂为辅助性产业开展深度合作,带动中巴出口型农产品技术和品牌创新;积极探索农产品全球价值链分工与国内价值链分工协同、有效衔接的运行模式及路径,着力构建合作共赢的国际贸易进出口分工关系。 一是加强核心产业科技合作。中国可加强与巴基斯坦核心产业农产品科技合作,共同拓展食品与活动物类农产品中下游产业链,优化产业贸易结构。目前可通过中方先进农机设备、节水灌溉设备、化肥技术输出助力两国实现“科技兴农”目标。巴基斯坦可通过有效承接有关中国农产品种植技术、灌溉技术、化肥原料生产技术等优势产业转移,充分利用当地资源和劳动力优势进行互补结合,创建农产品出口加工区、合作农场、种子加工和生产基地等促进两国在资源密集型产业的深度合作。 二是促进重点产业优势互补。中巴两国在具有竞争优势的非食用原料加工方面,可将巴基斯坦优势产品与中国农产品科技进行互补组合,形成基于巴基斯坦生皮、油籽等“要素禀赋”与中国农产品“技术创新”相结合的产能合作模式,进一步提高创新含量。中巴两国在饮料及烟草类产业方面的合作可采取“贸易+投资”的混合模式,助推双方饮料及烟草类优势产能互补合作;此外还可借鉴国外饮料品牌营销和生产模式,打造中巴合营(合资)绿色饮料品牌。 三是增强辅助性产业与丝绸之路经济带沿线国家的互补性合作。对中巴均不具有综合竞争力的动植物油脂类产品,两国可积极寻求与动植物油脂类原材料或生产大国如印度尼西亚、马来西亚等国的贸易合作,建立此类产品与“一带”沿线国家全球价值链分工合作关系,主动承接中下游产业链中的加工制作、品牌设计和销售,通过重新加工进口动植物油脂和蜡及其分解产品,延伸两国制成药品(如鱼肝油等)和生活用品(如豆油、花生油、橄榄油、棕榈油等)中下游产业链。 四是建立跨区域农产品合作及产能投资集聚区。中国和巴基斯坦应进一步拓展同上海合作组织成员国、“一带一路”沿线国家和地区的农产品合作,以并购或绿地投资方式在收入水平更低的国家建立农产品生产加工基地,利用当地的要素优势发展比较优势产业,扩大国际市场份额;同时借鉴发达国家农产品品牌建设经验,提升本国农产品质量,打造中巴联合跨区域农产品合作及产能与投资集聚区的示范样板。 五是进一步提升两国出口农产品价格竞争力。中巴双边农产品出口增长效应主要受价格竞争效应的影响,因而未来两国出口农产品国际竞争力的提升需要充分利用中方的技术、管理、资金和巴方的农业资源、劳动力禀赋并形成优势互补,通过加快推进数字农业发展,提升农业信息化和机械化水平,带动出口型农产品技术和品牌创新;同时借鉴发达国家在农业技术、经营管理、品牌和商业运营等方面的先进经验,提高农产品技术附加值和相关产业的整体实力,实现两国农业产业转型升级。(二)中国和巴基斯坦农产品贸易竞争力优势

四、中巴农产品出口增长效应分析

(一)农产品出口增长效应评估模型构建

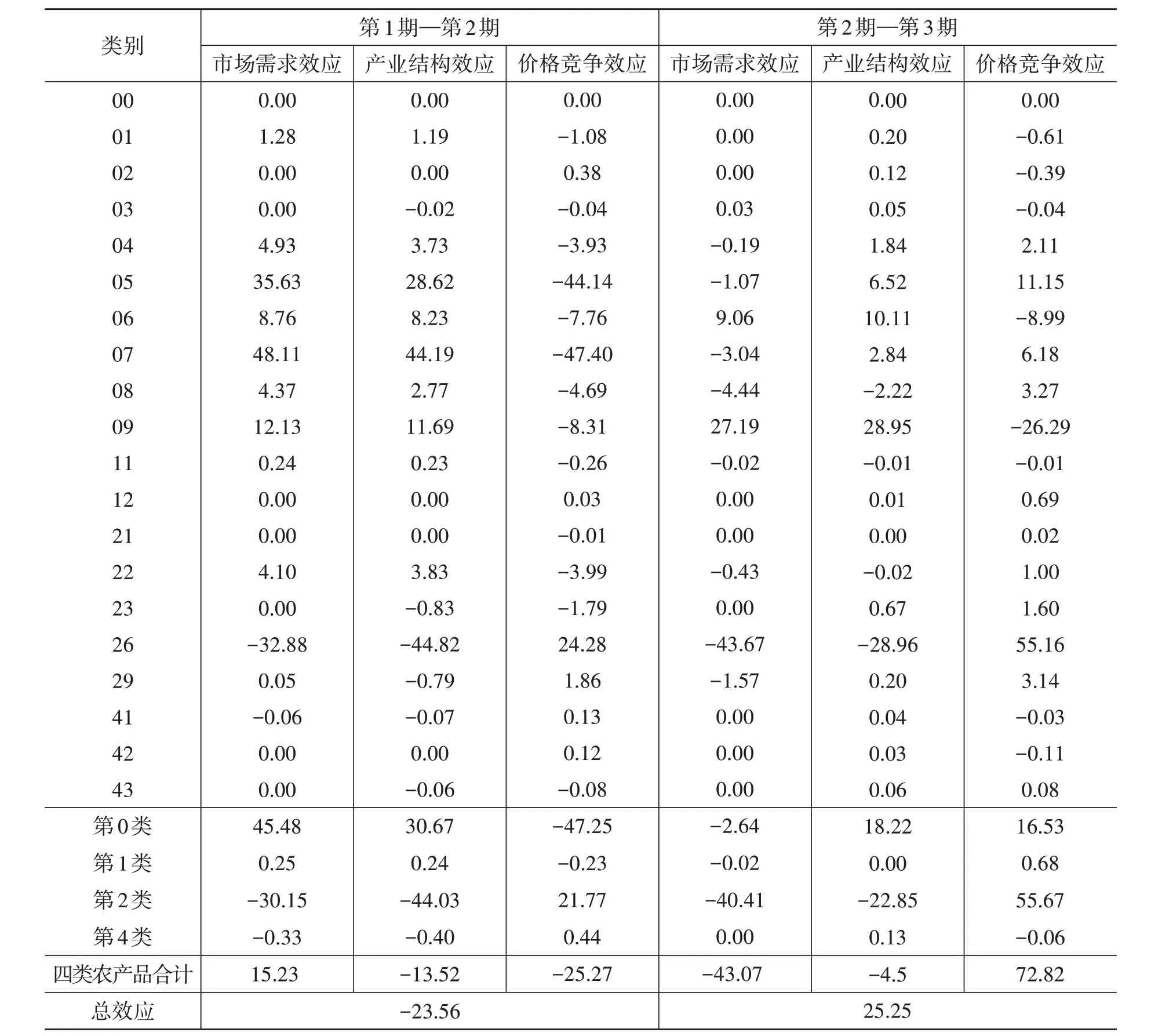

(二)中巴农产品出口增长效应分析

五、结论与建议

(一)主要结论

(二)对策建议