高速公路PPP项目利率保障及其期权价值分析

2021-06-24吴贞瑶帅斌吕敏

吴贞瑶 ,帅斌 , ,吕敏

(1.西南交通大学 交通运输与物流学院,四川 成都 610031;2.西南交通大学 综合交通运输智能化国家地方联合工程实验室,四川 成都 610031;3.综合交通大数据应用技术国家工程实验室,四川 成都 610031)

因PPP模式能缓解政府财政压力,提高项目运营效率而被广泛推广和应用[1−2]。高速公路是最常使用PPP 模式建造的项目之一,具有投资金额高,投资回收期长的特征。近年来,高速公路每公里造价已达5 000 万/km,且高建造成本的项目还在不断增加,如北京新机场高速公路造价4.9 亿/km。高建造成本使得债权融资成为高速公路项目的必要融资手段,而债权融资的成本受利率影响极大,利率的变动可能造成项目债务成本激增,项目收益降低甚至亏损,从而影响项目的正常推行[3]。研究认为利率保障是管理项目利率风险的方法[4],由于利率受政府宏观经济政策的影响,因此当利率变动超过预期范围时,政府应予以相应补偿[5]。政府保障主要针对的是交通需求风险,ASHURI等[6−7]分别对缓解交通需求风险的收入担保和交通量担保价值进行了评估。目前在对冲利率风险的政府保障问题上的研究较少,HO 等[8]讨论了交通需求不确定情况下的政府债务担保问题,为政府保障项目的债务融资成本提供了新思路,但该研究仍只考虑到了交通需求风险,忽视了利率风险的影响;WIBOWO[9]提出了利率保障,并利用净现值法量化其价值,但由于净现值法不能评估项目的管理柔性而被诟病;直到2019 年Pellegrino 利用实物期权提出了当利率高于期望利率时的政府保障方法,并评估了政府保障的价值[10],但该研究有3 个局限:1)只考虑了利率过高时的应对方法,而没有考虑利率过低的情况;2) 没有考虑建设成本的不确定性对债务成本的影响;3) 把利率变化始终看做是增长率为0的几何布朗运动,没有考虑到利率变动的增减趋势。其余考虑利率风险的研究主要集中在2个方面,一是评估利率变动对融资效率的影响[11],二是优化利率风险下的资本结构[12]。因此,在利率保障方面的研究还有较大的发展空间,为了填补该领域研究的不足,本文通过分析利率风险对债务成本的影响,建立了利率高于预期时的利率补偿机制和利率低于预期时的成本节省共享机制,并在实物期权理论的基础上仿真分析了在等额本金和等额本息2种还款方式下利率保障的期权价值及其影响因素,以期为决策者应对利率风险提供理论参考。

1 利率风险对债务成本及收益的影响

PPP项目的建设融资主要通过股权融资和债权融资2 种方式进行[13]。由于高速公路项目的建设金额较高,债权融资普遍存在,且在资本结构中所占比例通常较大,由此产生的债务成本将极大地受到利率变动的影响。当市场利率过高,将导致债务融资成本超预期地增加,减少项目收益;若市场利率过低,项目债务成本明显低于预期,项目收益增加。这种市场利率超预期的波动所引发的风险称为利率风险[14]。

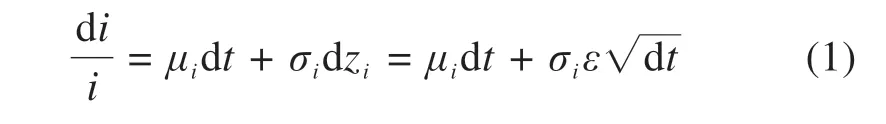

市场利率受所处经济发展阶段和国家宏观经济政策的影响,处于变化之中。如2008 年金融危机时,为了缓解经济衰退,释放货币流动性,根据国家政策,利率一路走低,直到经济复苏后利率才维持着上升态势[9]。利率的变动对其债务融资成本的影响较大。利率i随时间变化而上下波动,可描述成是一个遵循几何布朗运动的连续时间的随机过程,如式(1)所示:

式(1)通过伊藤引理变换可得:

式中:ij表示第j年的市场利率,μi和σi分别是利率i的增长率和波动率,dz是一个标准维纳过程,且有m和M分别表示开始还贷和结束还贷的年份。当μi>0表示市场利率整体呈现上升趋势,μi=0 说明该阶段利率围绕某一固定值上下波动,而μi<0则说明利率整体呈现下降趋势。波动率σi的大小反映了利率上下波动的程度。

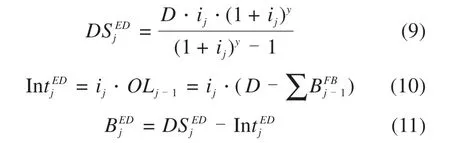

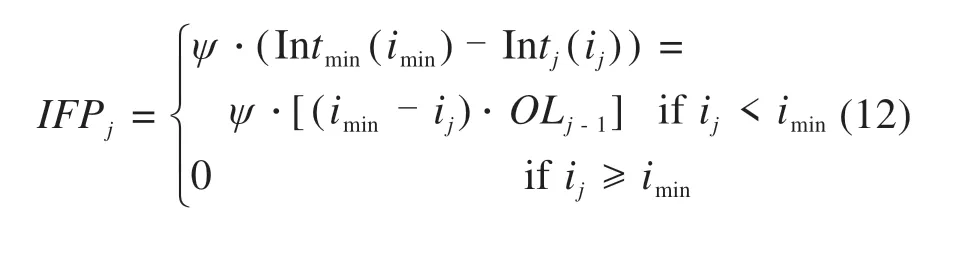

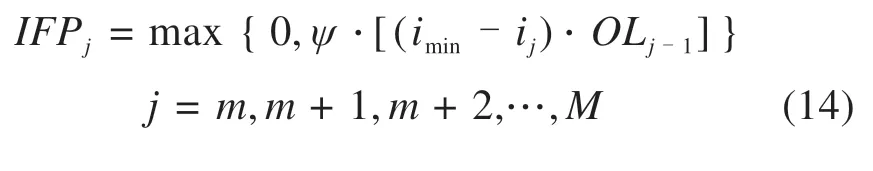

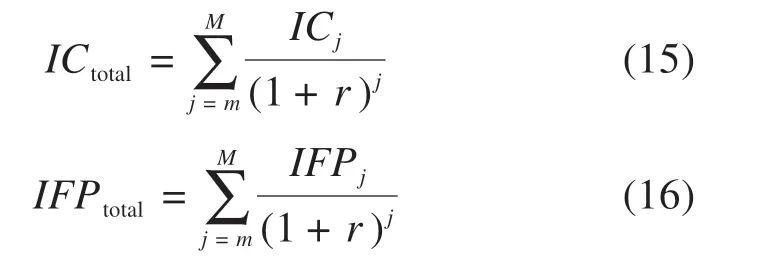

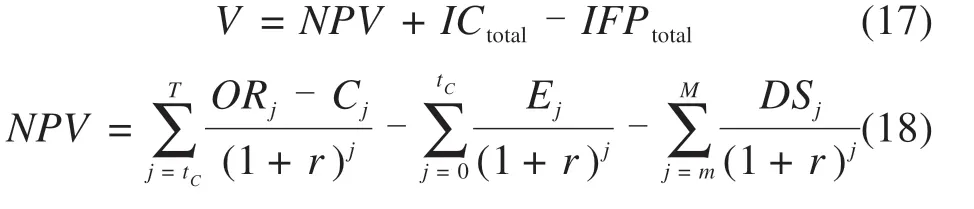

在利率风险下评估项目预期债务成本和收益时,预期利率波动范围考虑为[imin,imax],并对应了期望收益范围[Vmin(imax),Vmax(imin)]。当其他外部条件不变,最小利率imin下项目债务成本也最小,因而有最大的项目收益Vmax(imin),反之亦然。若项目实际实施时,市场利率i>imax,则说明市场利率高于预期利率波动范围上限,项目实际债务成本高于了预期成本,项目收益比预期最小值降低Vmin(imax)-V(i);若i 高速公路PPP项目的经营期较长,前期预测时通常难以掌握未来几十年利率变动情况,而由此引起的债务成本的变化将对项目收益产生极大影响,因此利率保障是必要的。本文结合利率风险特性,构建了利率保障模型,其中包含利率补偿模型和债务成本节省共享模型。 为了弥补利率i高于期望利率最大值imax时,因项目债务成本过高而导致的收益V(i)低于期望收益最小值Vmin的损失,政府将补偿利率高出部分所增加的债务成本,这种方式称为利率补偿。债务成本主要通过因贷款所支出的利息反映,因此利率补偿可描述为市场利率i下所支出利息Int与期望最大利率下所支出利息Intmax的差值,则第j年的利率补偿ICj可通过式(3)表示: 式中:Intj表示市场利率i下第j年的利息;OLj为第j年未偿还贷款。 项目的支出利息根据选择还款方式的不同而不同,目前主要的还款方式分为等额本金和等额本息2种,其年利息计算如下。 1) 等额本金还款 式中:D是总贷款金额;是等额本金还款下第j年偿还的本息;τ为项目负债率;I为项目建设总成本。 贷款金额D受建设成本I影响,建设成本越高,贷款金额越大。而建设成本会因为技术水平、自然因素以及原材料价格等因素而发生变化。本文将建设成本考虑为最小建设成本为最大建设成本为最可能建设成本为的三角形分布: 2) 等额本息还款 式中:y为剩余还款年数;为等额本息还款下第j年偿还的本金。 在贷款期内,当市场利率i低于了期望利率的最小值imin,那么债务成本将低于期望最小值,此时因利率过低所节省的债务成本转化为增加的项目收益。根据“风险共担,收益共享”的原则,政府部门和社会资本方在合同中可以约定,在政府补偿高利率所造成损失的同时,政府部门也有权分享低利率带来的成本节省的收益,这种方式称为债务成本节省共享。据此,第j年债务成本节省共享IFPj可描述为期望最小利率imin所支出利息Intmin与利率i下所支出利息Intj的ψ%差额,如式(12)所示。ψ为政府部门分享债务成本节省的比例。 实物期权是把金融规则引入其他行业,用于企业内部战略投资管理的方法。该方法能够在不确定性环境下,结合未来信息变化,对资产的机会价值做出评估,为决策者提供更具针对性、前瞻性的决策依据[15]。利率风险存在于整个贷款期内,存在时间长,不确定性高,且具有不可逆性。据此,利率保障是在市场利率不确定环境下提出的对冲利率风险的方法,采用实物期权法评估利率保障的价值能够为决策者对冲利率风险和投资项目提供理论依据。 在实物期权的评估中,把市场利率作为标的物,利率保障作为衍生物,从而构成一组实物期权,可通过考虑未来利率的变化来评估利率保障的期权价值。(欧式)看涨期权是指期权买方在未来规定时间内能以执行价格买进标的物的权利。相应地,在利率保障中,利率补偿对社会资本方而言就是执行价格为imax的看涨期权,当实际利率i高于执行价格imax时,社会资本方能以执行价格imax支付利息。根据看涨期权的表达方式,利率补偿第j年的期权值ICj可表示为: 相似地,看跌期权是指在未来规定时间,期权买方能以约定价格卖出标的物的权利。债务成本节省共享对政府部门而言就是看跌期权。债务成本节省共享IFPj用期权方式表达: 在整个贷款期内,利率补偿的总期权值ICtotal和利率下限收益共享的总期权值IFPtotal以折现率r折现后如式(15)和式(16)所示: 根据实物期权理论,在政府提供利率保障后,社会资本方的净收益V包括项目运营净现值NPV和政府利率保障所带来的期权价值[15]。 式中:ORj和Cj分别是第j年的运营收入和成本;Ej为建设期股权融资金额;tC和T分别为建设期和特许期。 政府的净支出NGP由利率补偿和利率下限成本节省共享的总期权值决定: 某省修建某收费公路,采用PPP模式进行公开招标,建设期tC为3 a,特许期T共计33 a。中标的某高速公路集团公司可以在特许运营期期间通过收取过往车辆的费用来获得收益,运营期结束后需向政府无偿移交所有固定资产。合同规定该高速公路的收费率为0.447 元/(辆⋅km)。项目总建设成本I服从三角形分布,通过式(8)计算得出,折现后的基准预测总成本为3 846.384 万元,悲观预测值和乐观预测值分别以其基准值±30%。运营成本和年交通量采用可研报告的数值计算。项目的债权比为80:20,从运营期开始时还贷,还贷期20 a,市场平均利率为6.4%,利率波动率σi为20%,增长率μi为1.8%,通过式(2)得到每年的市场利率i。期望利率的上下限imax和imin为平均利率的±5%,根据式(16)可求得利率保障的期权值,其中等额本金和等额本息2种还款方式下的利息分别通过式(4)~(7)和式(9)~(11)计算得到。 1)利率保障的期权价值与效果 通过Matlab R2015a 的20 000 次迭代仿真计算,得到如表1 所示的利率波动时的利率保障情况。由于触发利率保障的条件相同,等额本金和等额本息2种还款方式下,提供利率补偿和债务成本节省共享的次数相同,分别是8.83 次和9.37 次;而利率保障的期权价值受未还贷款金额的影响,由于前期等额本息法偿还利息较多,已偿还本金较等额本金法少,未偿贷款金额较高,因此等额本息还款时利率保障的期权价值更高。 表1 利率保障的执行次数与期权价值Table 1 Required times of interest rate guarantee and option value 项目净收益V>0 表示项目具有一定的经营性,能够吸引社会资本投资,而净收益V<0则说明项目面临亏损。表2罗列了实施利率保障前后项目净收益的情况。在不提供利率保障时,等额本金和等额本息下,利率风险导致项目净收益V<0的概率分别达29.85%和20.02%,当提供利率保障后净收益V<0的概率明显降低,分别为22.05%和9.51%。这是因为利率保障分担了一部分利率变动造成的债务成本增加的风险。对社会资本方而言,等额本息还款方式下项目亏损概率更低,因此该还款方式更适宜,而这种方式下政府就利率保障的净支出相对较高。综上,利率风险增加了项目净收益V<0的概率,政府按约定提供利率保障是有必要的,这能降低利率风险的影响,保证项目收益,有利于吸引投资。 表2 利率保障前后项目财务情况变化Table 2 Changes of project financial situation before and after interest rate guarantee 2)期望利率范围对利率保障期权价值的影响 期望利率范围[imin,imax]即期权的执行价格,是直接影响利率保障期权价值的主观参数。期望最大利率决定了利息补偿期权价值的大小,如表3所示,当期望利率最大值imax增大,触发利率补偿的条件提高,利率补偿的期权价值逐渐减小;期望利率最小值imin将影响成本节省共享的期权值,如表4 所示,若期望利率最小值imin增加,成本节省共享变得容易,政府部门获得成本节省共享金额将增加。另外,由于等额本息下未偿贷款金额较高,其利率保障的期权价值普遍高于等额本金还款的期权值。项目磋商时,若政府和社会资本方对利率保障结果不满意,可根据表3 和表4 的变化规律,调整期望利率范围,以达到平衡双方风险的目的。 表3 期望利率最大值对利率补偿期权价值的影响Table 3 Effects of the upper threshold on the option value of interest rate compensation 百万元 表4 期望利率最小值对利率下限成本节省期权价值的影响Table 4 Effects of the lower threshold rate on the option value of interest rate floor cost saving 百万元 3)利率保障期权价值对外部因素的敏感性 利率保障的期权价值除了受主观的期望利率影响外,利率波动率、利率增长率和负债率等外部因素的变化同样会对其造成影响。由于等额本金和等额本息方式下期权价值变化规律一致,为了简练,此处以等额本息下利率补偿的期权价值变化为例,其敏感性如图1所示。利率波动率和增长率增加,意味着市场利率超过期望利率最大值的概率增大,提供利率补偿的概率也随之增加,期权价值增大;而负债率的增大说明贷款金额增加,债务成本受利率变化的影响变大,因此需要更多的利率补偿才能缓解利率变动风险。根据图中这3种外部因素的变化趋势可知,期权价值受利率波动率的影响最大,负债率次之,利率增长率的影响最小。 图1 等额本息下利率补偿期权价值的敏感性Fig.1 Sensitivity of interest rate compensation option value with equal principal 1) 为了缓解利率变动导致债务成本变化,从而影响项目收益的问题,本文构建了利率保障机制来缓解项目的利率风险,在实物期权理论的基础上,通过仿真分析了利率保障的期权价值及其影响因素。 2) 研究表明利率保障能够有效降低利率风险的影响,保障项目收益,有利于吸引投资,在实际操作中,若政府和社会资本方对利率保障的效果不满意,可协商通过调整期望利率范围来平衡双方所承担风险的大小。 3) 利率波动率和负债率对利率保障支出的影响较大,在事前评估时应充分考虑这些因素的情况。 4) 同等条件下,等额本息还款方式能让社会资本方承担更小亏损风险,但政府部门将支出相对较多的金额用于利率保障,因此在双方磋商时,项目还款方式也是需要考虑和评估的重要因素之一。2 利率保障分析

2.1 利率补偿模型

2.2 债务成本节省共享

3 利率保障的期权价值分析

4 案例分析

4.1 案例背景与参数

4.2 案例仿真与结果讨论

5 结论