经济政策不确定性、金融化与企业R&D投资

2021-06-12张璇

张 璇

(中共深圳光明区行政学院,广东 深圳 518052)

随着我国经济由高速发展阶段逐渐迈入高质量发展阶段,经济的驱动力也由要素驱动转向创新驱动。从2006 年开始,我国R&D 投资占GDP 中的份额不断上升,专利申请量也连续刷新纪录,多年来一直位居世界第一。其中,企业的R&D 投资占全社会R&D投资的比重超过70%,专利申请量也占全社会总申请量的50%以上,尤其是像华为、腾讯、格力电器等大公司,无论是R&D 投资,还是专利申请量更是遥遥领先,这不仅夯实了我国经济高质量发展的基础,也增强了企业自身抵御风险、发展壮大的能力。但R&D 投资具有时间长、投入巨大、结果不可预期、失败风险高等特点,极易受到不确定性因素的影响。在诸多不确定性因素中,经济政策不确定性逐渐受到经济学家的重视,因为它使经济主体不知政府是否、如何以及何时改变现有经济政策,会引发经济的波动(Baker et al.,2016),[1](p1593-1636)因而企业的决策和行为,尤其是R&D 投资等重大的决策和行为会受到明显的影响(Bhattacharya et al.,2017),[2](p1869-1901)但这种影响还没有统一的定论(Bhattacharya et al.,2017;顾夏铭等,2018;Bloom,2007),[2][3][4](p250-255)同时,这种影响发生的作用机制也存在异议,因此,有必要探讨经济政策不确定性对企业R&D投资的影响以及作用机制。

金融化是金融资产在总资产的占比不断上升、不断取代实体生产的过程,逐渐成为一个普遍的现象(Dore,2002)。[5](p9-18)在企业中,金融化影响了资源在金融资产与实体生产之间的配置,这种资源配置的适当性将影响企业的R&D 投资。一方面,企业适度投资金融资产,可以通过金融获利,增加企业盈利,为R&D 投资提供资金;另一方面,若企业过度投资金融资产,就可能大量挤占用于实体生产的资金,而R&D 投资这样的高风险投资所需的资金更得不到保障。由此可见,企业不同的金融化程度将影响企业的R&D 投资。经济政策不确定性模糊了企业对政策的预期,可能改变企业的投资偏好,进而影响企业的金融投资,改变企业的金融化程度。那么,经济政策不确定性是否会通过影响企业的金融化程度而影响企业的R&D 投资?在当前金融化普遍的情况下,这个问题并没有引起应有的关注。

本文以我国沪深两市的非金融上市企业为研究样本,研究了经济政策不确定性对企业R&D 投资的影响,以及企业金融化所发挥的中介效应。研究结果表明,经济政策不确定性促进了企业的R&D投资,金融化也确实在这个影响过程中发挥了相应的中介效应,不过,这种中介效应在预防储蓄型企业中重要性超过了在逐利型企业中的重要性。

本文可能的贡献为:第一,本文以企业金融化为中介变量,研究了经济政策不确定性对企业R&D投资的影响,从理论上为经济政策不确定性影响企业R&D 投资的作用机制提供了一种合理的解释。第二,本文采用了新的中国经济政策不确定指数(Yun Huang and Paul Luk,2018)来衡量我国经济政策的不确定程度,这不同于其他文献所采用的Baker et al.(2016)[1]构建的中国经济政策不确定性指数,因为本文所采用的指数能更客观真实地反映我国经济政策的不确定性(具体原因分析在下文的变量定义部分)。

一、理论分析与研究假设

(一)经济政策不确定性与企业创新。

经济政策不确定性通过模糊企业对市场前景的预期,增加企业投资面临的风险,降低企业的投资收益,从而抑制企业的投资水平。而R&D 投资不同于一般的投资,它能使企业在不确定性环境中更有能力识别未知机会,更加专注于修炼“内功”来把握来之不易的机会,从而提升自身在不确定环境中的风险承担水平,赢得难得的机遇预期效应,故经济政策不确定性上升时,创新的递延投资或“谨慎”投资将不是企业的最优选择。当前,世界经济萧条,我国经济也处于转型期,国内企业生产成本急剧上升,行业产能过剩,投资收益大幅下降。面临当下的经济背景,企业无法利用投资的“实物期权”来规避经济政策不确定性带来的冲击,而应该充分利用R&D 投资的“增长期权”,在经济政策不确定性引发的政府干预虚弱期(饶品贵等,2017)[6](p27-51)当中,积极布局研发,谋得机遇,当然这也很容易和企业利益相关者达成企业发展的一致预期(刘志远等,2017),[7](p15-27)为企业的持续健康发展赢得先机。因此,经济政策不确定性能够激励企业增加R&D 投资,为了未来的生存发展增强研发。基于以上分析,本文提出以下假说:

假说1:经济政策不确定性促进了企业R&D投资。

(二)经济政策不确定性与企业R&D 投资:金融化的中介效应。

企业的金融化源于两种动机:预防性储蓄和追逐金融利润。我们把具有第一类金融化动机的企业称为“预防储蓄型企业”,把具有第二类金融化动机的企业称为“逐利型企业”。

对预防储蓄型企业来说,随着经济政策不确定性的上升,企业的营业波动增加,营业收入和经营现金流开始不稳定,同时,经济政策不确定性造成企业融资成本上升,从而影响企业融资的稳定性。无论是经营现金流的波动,还是融资资金的波动,都会影响企业的可用资金,从而影响企业的R&D投资。为了避免企业出现资金短缺,管理层需要另辟蹊径增加企业现金流入,而增加流动性强的资产,例如现金和金融资产,就是理性的选择。不过和金融资产相比,现金的收益低,所以,增持金融资产对预防储蓄型企业来说可能更为合意。通过投资适量的金融资产,不仅风险可控,而且还能获取一定的金融收益,尤其是投资一些风险较低的短期金融资产,从而一定程度上缓解企业可用资金的紧张,增强企业的财务柔性,为保障企业的R&D 投资提供资金支持。

对逐利型企业来说,投资过多的金融资产,将会造成资金的挤占和不稳定的投资收益,从而影响企业R&D 投资。首先,过多的金融投资将占用企业大量的资源,这会挤占企业用于其他用途的资金,从而用于R&D 投资的资金无法得到保障。其次,投资的金融资产越多,企业为金融收益所承担的风险也就越大。风险越大,企业就无法期望从金融投资获得稳定的收益。当经济政策不确定性上升时,经济波动增加,金融市场的系统风险也随之增加,进而金融资产的价格出现大幅波动,逐利型企业的金融获利稳定性就无法保证,从而企业的财务稳健性变差,严重的话,企业还会陷入财务危机。所以,当经济政策不确定性上升时,逐利型企业更可能减少金融资产的投资,这不仅能增加企业的财务稳健性,还可能为R&D 投资提供资金支持,以提升企业的发展能力。

基于以上分析,本文提出以下假说:

假说2:企业金融化在经济政策不确定性促进企业R&D投资的过程中发挥了中介作用。

假说2a:对预防储蓄型企业来说,经济政策不确定性通过提高企业的金融化程度来促进企业的R&D投资。

假说2b:对逐利型企业来说,经济政策不确定性通过降低企业的金融化程度而促进企业的R&D投资。

二、研究设计。

(一)变量定义。

1.经济政策不确定性(EPU)。多数文献在研究中国经济政策不确定性时,采用的是Baker et al.(2016)[1]构建的中国经济政策不确定指数,指数的构建仅仅依据香港发行的《南华早报》。由于《南华早报》属于境外媒介,其涉及内地的内容在客观性、权威性和翔实性方面或多或少存在一定的问题,所以Baker et al.建立的指数未必能如实地反映中国经济政策的不确定程度。而Yun Huang and Paul Luk(2018)[8]构建的中国经济政策不确定性指数更能真实地反映我国经济政策的不确定性程度,因为他们构建的指数是依据发行在内地主要城市的10份权威报纸,这些报纸的内容,无论是客观性、权威性和翔实性,还是数据的完整性,都远胜于《南华早报》,所以在采用相同构建方法的情况下,Yun Huang and Paul Luk 构建的指数能更客观真实地反映我国经济政策的波动性。本文采用后一种指数来衡量中国的经济政策不确定性。

2.企业R&D 投资(RD)。衡量企业R&D 投资的常用指标有两个:企业每年研发支出的增加数占总资产的比重以及占营业收入的比重。在会计计量中,会计的“收入”项目,尤其是“应计收入”项目容易被企业盈余操纵,故用研发支出与总资产的比例衡量R&D 投资更为合理,本文将采用该指标衡量企业的R&D投资。

3.企业金融化(Fin)。由于企业金融化主要体现为金融资产占公司总资产份额的变化,本文采用企业金融资产占总资产的比例来衡量企业的金融化程度。而公司的金融资产主要由交易性金融资产、可供出售金融资产、衍生金融资产、持有至到期投资、长期股权投资和投资性房地产等六种资产组成。

4.控制变量。为了更好地检验主要变量之间的关系,本文选取以下的控制变量:企业规模(Size)、企业年龄(Age)、企业杠杆率(Lev)、资产报酬率(Roe)、现金净流入(CF)、托宾Q值(TQ)、有形资产比率(Tang)、企业产权(State)。其中,企业规模以企业年末总资产的自然对数来计算;企业年龄从企业成立当年起计算;企业杠杆率以总负债/总资产来计算;资产报酬率以净利润/总资产来计算;现金流比率以企业经营与投资活动获得的现金流占总资产的比例来计算;托宾Q值以股权市值和净债务市值之和对总资产的比率来计算;有形资产比率以有形资产/总资产来计算;产权性质取值1 时,企业为国有企业,取值0时,企业为民营企业。

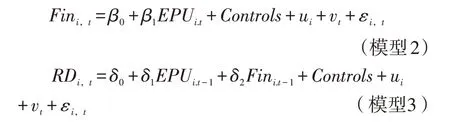

(二)模型设计。

为了检验假说1,本文借鉴顾夏铭等(2018)[3]的模型设计,构建模型1:

为了检验企业金融化的中介效应,即假说2、2a、2b,本文借鉴温忠麟和叶宝娟(2014)[9]提出的中介效应检验方法,构建以下模型2和3:

检验企业金融化的中介效应,需要同时使用模型1、2、3。其中,假说2a 和2b 成立,则α1、β1和δ2显著不为0,说明企业金融化发挥了中介效应。如果0 <δ1<α1,且δ2显著异于0,说明企业金融化发挥了部分的中介效应;如果δ1显著为0,且δ2显著异于0,则企业金融化发挥了完全的中介效应;如果δ2显著为0,则企业金融化完全不具有中介效应。为了有效地消除模型的内生性,以上模型中解释变量和控制变量都滞后一期。

(三)样本选择与数据来源。

本文选取我国沪深两市的上市企业为研究样本,时间跨度为2007—2018 年,公司数据来自CSAMR 数据库,计算经济政策不确定性的月度数据来自Yun Huang and Paul Luk(2018)。[8]为了消除回归的偏误性,需在初始样本中剔除研发投入为0、金融类、资不抵债、ST处理等四类上市公司,最终得到6257 个公司/年观测值。同时,为消除数据异常值对回归的影响,本文对样本数据作1%水平的缩尾处理。

三、实证结果。

(一)变量的描述性统计。

表1 显示了各变量的描述性统计结果。其中,经济政策不确定性(EPU)的均值143.298 小于中位数145.127,说明样本期内至少一半时间当中我国宏观经济政策不确定程度处于高位,而25分位数和75 分位数为135.136 和163.152,两者相差较大,说明样本期内年度的经济政策不确定性变化比较大。企业R&D投资(RD)的均值为0.024,标准差为0.093,说明上市企业R&D 投资占总资产的份额平均超过了2%,但企业之间的差异还是比较大;RD均值0.024 超过了中位数0.012,表明超过50%的企业并未达到R&D 投资的平均水平。金融化程度(Fin)的均值为0.078,说明企业的金融资产投资占总资产的比例平均为7.8%,而Fin 的25 分位数为0.01,说明多数企业都存在金融化的现象。

表1 变量的描述性统计

(二)经济政策不确定性对企业创新的影响。

表2 的结果显示了经济政策不确定性对企业R&D投资的影响。其中,第2列显示了没有控制变量的回归结果,结果显示,经济政策不确定性显著促进了企业的R&D投资,经济政策不确定性上升1单位,企业的R&D 投资将增加0.03%。第3 列显示了含有控制变量的回归结果,结果显示,经济政策不确定性仍然对企业R&D 投资有显著的正向影响,验证了假说1的结论。可能的原因在于,经济政策不确定性可以为上市公司带来“机遇预期效应”(刘志远等,2017),[7](p15-27)这种效应可能帮助公司对抗不确定性上升带来的冲击,使公司迎来一个难得的增强自身发展能力的机会,但这个机会并不能被轻而易举地把握,需要公司增加R&D 投资、加强研发能力来加以识别和把握。

表2 经济政策不确定性和企业创新

从控制变量来看,资产负债率(Lev)和企业年龄(Age)的回归系数均不显著,而其余变量的回归系数都是显著的。其中,资产报酬率(Roe)和现金净流入(CF)的回归系数均显著为正,说明良好的盈利能力和现金流状况可以为企业R&D 投资提供资金保障;托宾Q 值(Tb’Q)的回归系数显著为正,说明企业良好的成长性需要研发投入来支撑;有形资产比率(Tang)的回归系数显著为正,可能是因为,企业的有形资产越多,就越可能从银行获得更多的信用贷款,以支持企业的R&D 投资;企业规模(Size)的回归系数显著为正,说明规模越大,企业越有能力筹措资金进行研发;企业产权(State)的回归系数显著为负,表明非国有企业投入创新研发的资金比例高于国有企业,这可能是由于非国有企业有更高的研发效率,因此促进了研发资金的投入。这些研究结果与Bhattacharya et al.(2017)、[2](p1869-1901)顾夏铭等(2018)[3]基本一致。

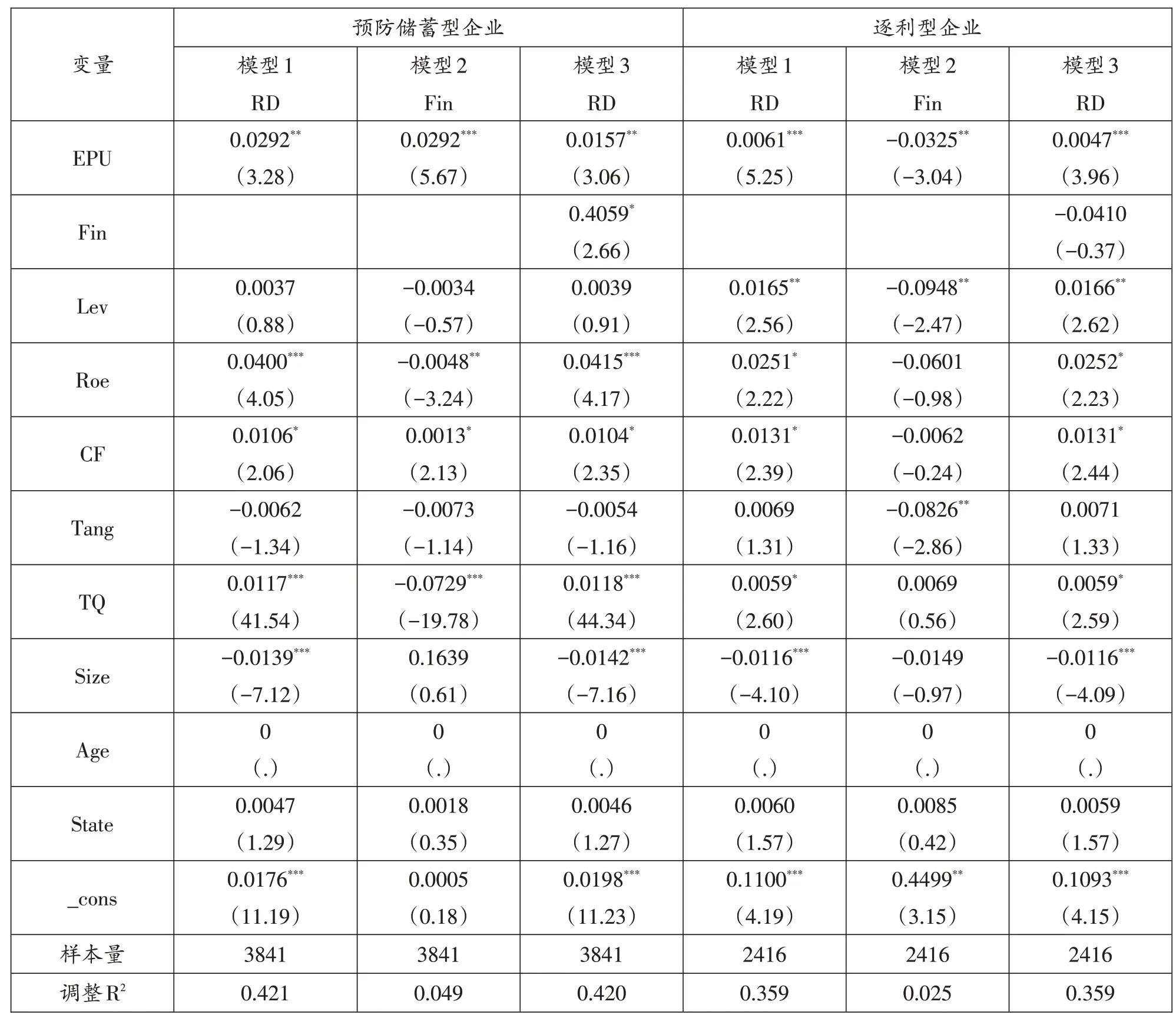

(三)经济政策不确定性与企业创新:金融化的中介效应。

表3的结果显示了企业金融化在经济政策不确定性影响企业R&D 投资所发挥的中介效应,其中第2—4 列显示的是预防储蓄型企业的结果。在第2列中,EPU回归系数的显著为正表明,在预防储蓄型企业中,经济政策不确定性促进了企业的R&D投资。第3 列中EPU 对Fin 的回归系数和第4 列中Fin对RD的回归系数均显著为正,结合温忠麟和叶宝娟(2014)[9](p731-745)的中介效应检验,可以看出,企业金融化在经济政策不确定性促进预防储蓄型企业的R&D 投资的过程中发挥了中介效应,即经济政策不确定性通过提升预防储蓄型企业的金融化程度为R&D 投资储备资金,这种中介效应的大小为0.0130(=0.0265*0.4059)。因此,本文的假说2a得到证实。由第4 列中EPU 对RD 的回归系数0.0157可以看出,经济政策不确定性对企业R&D投资的直接影响显著为正,占经济政策不确定性对企业R&D 投资的总效应的45.3%(=0.0130/(0.0130+0.0157)),说明在预防储蓄型企业中,金融化在经济政策不确定性促进企业R&D 投资的过程中发挥了非常重要的作用,这验证了预防储蓄型企业中金融化的“蓄水池”作用。

表3 经济政策不确定性与企业创新:金融化的中介效应

表3 的第5—7 列显示了逐利型企业中金融化中介效应的实证结果。第5列中EPU对RD的回归系数同样表明经济政策不确定性能够促进逐利型企业的R&D投资。第6列中EPU对Fin的回归系数显著为负,说明经济政策不确定性上升可以抑制逐利型企业的金融投资,但第7列中Fin对RD的回归系数并不显著,依据温忠麟和叶宝娟(2014)[9](p731-745)的中介效应检验,我们无法直接判断金融化是否具有中介效应,需要采用bootstrap 方法来进行检验,检验结果如表4。表4 的结果表明,金融化在经济政策不确定性影响逐利型企业的R&D 投资过程中发挥了中介效应,假说2b得到了证实。只不过企业金融化的这种中介效应只是部分的,因为中介效应0.011小于经济政策不确定性对企业R&D投资的总效应0.0058(=0.0011+0.0047)。

通过以上的回归结果,我们还可以计算两类企业中金融化的中介效应占经济政策不确定性对企业R&D 投资的总效应的比例。在预防储蓄型企业中,金融化的中介效应占总效应的比例为45.3%,而逐利型企业中金融化中介效应的占比为19%(=0.0011/(0.0011+0.0047)),这说明,在经济政策不确定性促进企业R&D 投资的过程中,金融化在预防储蓄型企业中所起的作用远远超过了在逐利型企业中的作用。

(四)稳健性分析。

为了检验以上实证结果的稳健性,本文做以下稳健性分析:

1.依据文献(Baker et al.,2016;顾夏铭等,2018;Gulen and Ion,2015;等),[1](p1593-1636)[3][10](p523-564)斯坦福大学和芝加哥大学联合公布的经济政策不确定性指数中的中国部分,常被用来衡量中国宏观经济政策的不确定程度。由于该指数为月度指数,故本文通过对12个月的月度指数取算术平均值,建立中国经济政策不确定性的年度指数,以衡量中国宏观经济政策的年度不确定程度。采用该年度指数,对以上的实证结果进行检验,回归结果与表1、表2基本无异。

2.采用研发投入占营业收入的比例来度量企业研发强度,对以上的实证结果进行检验,回归结果与表1、表2一致。

3.本文在样本选择时,剔除了ST公司与资不抵债的公司。由于这些公司抵御风险的能力较差,从样本中剔除这些公司可能导致样本公司抗风险能力较强而失去一般性,因此,本文把ST、资不抵债的公司纳入到样本中,重新对企业风险敏感度的调节作用进行检验,回归结果与表1、表2基本一致。

四、研究结论与建议

本文以沪深两市非金融上市企业为研究样本,通过企业金融化这个中介变量,实证检验了经济政策不确定性对企业R&D 投资的影响。研究发现:在两类不同金融化动机的企业中,经济政策不确定性都会促进企业的R&D 投资,并且在这个影响过程中,企业金融化都会发挥部分的中介效应,不过,这种中介效应在预防储蓄型企业中的重要性超过了在逐利型企业中的重要性。本文通过一系列的稳健性检验,均验证了以上结论的合理性。

本文的研究丰富了宏观经济政策不确定性影响微观企业行为这一领域的文献,并为可能的影响机制作了有益的探索,也为研究企业创新的影响因素提供了新的研究视角。宏观经济政策是企业运营和发展的大环境,现行经济政策的变动对企业的行为和决策会产生重要的影响。就企业创新研发来说,当政策稳定时,企业倾向于平稳发展;当政策频繁变动时,企业将基于不同的应激反应来加强研发以谋得自我发展。就金融化的中介效应而言,经济政策不确定性引发企业资金的波动增加,为了平抑资金的波动,保证研发投入,企业就需要调整金融资产配置,增加或减少金融投资。因此,政府在制定实施宏观经济政策时,应充分考虑到在不同的宏观经济政策环境下企业研发动机的差异性,在政策上更加注重引导创新研发动机强的企业,同时,政府应进一步改善企业的融资环境。

表4 逐利型企业的企业中介效应检验(bootstrap检验)