城镇化对我国人身保险需求的影响机理及实证分析

2021-05-23赵雪婕丁少群西南财经大学保险学院

赵雪婕 丁少群 西南财经大学保险学院

一、引言

1978 年,人类历史上规模最大、速度最快的城镇化进程伴随着我国的改革开放发生了。经过41年坚持不懈地推进,我国的城镇化率从17.92%大幅增长到2019 年的60.60%,这个发展成就是举世瞩目、令人惊叹的。为适应新形势、新任务、新发展的需要,党的十八大提出了“走中国特色新型城镇化道路”的宏伟目标,我国城镇化的发展也进入了新时期。作为金融行业三大支柱之一的保险业,在新的发展阶段,更应该抓住发展的契机,在推动自身健康发展的同时,更好地发挥其服务社会的功能。为深入研究城镇化发展对我国人身保险发展的作用机制,本文选取十八大以后的2013—2019年的我国省级面板数据,以人身保险为视角,通过建立面板数据回归模型,论证城镇化发展对保险业的影响。

我国学界对人身保险需求影响因素的研究通常主要从经济发展和人口结构两个方面入手。经济发展方面:邹红、刘本定、罗彦杰(2011)采用省级面板数据,分析保险需求的地区差异,得出收入水平增长对保险需求增长的促进作用,且各区域差异化的经济发展水平对保险需求也带来了差异化的影响;申群意、刘翰林(2011)将人身保险需求的影响因素分为四类,并得出消费价格指数与人身保险的需求呈负相关。人口结构方面:张连增、尚颖(2011)通过对面板数据的研究得出结论,老龄人口增加给人身保险需求带来的积极作用大于消极作用,且不同区域之间的影响虽一致,但程度有所不同;张冲、万新月(2019)研究城镇化及人口老龄化对人身保险的影响,指出城镇化及人口老龄化都对人身保险密度有利,同时老龄化对保险深度也有影响。还有学者综合各个方面所得:宋梦晶、蔡超(2012)用面板数据建立分位数回归模型,发现国内生产总值、城镇化、居民储蓄存款都对人身保险的需求有显著的影响;蒋如玥(2019)通过对省级面板数据分组进行研究,确定经济、人口、社会三个方面的八个影响因素,得到这三个方面的影响因素在不同区域作用的相应表现。

关于城镇化对保险需求影响的研究方面:杜菲(2013)通过对2010年截面数据的研究,发现城镇化率对保险密度的影响远大于对保险深度的影响,且其对人身保险的影响更为显著;杨汇潮、江生忠(2015)结合截面数据以及面板数据,发现城镇化率增加,可以促进保险密度和保险深度的提升,且这种影响在人身保险上更为明显。

综上所述,国内以往相关的研究,多采用截面数据或时间序列数据,较少分析区域差异,采用了面板数据的学者也很少对不同区域之间的差异进行深入分析。我国幅员辽阔,由于地理及历史文化因素,不同区域之间的发展程度有着显著的区别,所以对空间维度的相关性研究是有相应价值的。同时,在新型城镇化背景下,只针对城镇化进程对我国人身保险需求的影响的研究较少,大多数学者都是对整个保险行业进行研究。所以,本文通过对省级面板数据进行回归,在分析城镇化对人身保险需求整体影响的基础上,分区域分析了不同程度的城镇化对不同区域人身保险需求带来的不同影响,进而得出更有针对性的结论。

二、我国城镇化率增长趋势及其对人身保险需求的影响机理

(一)我国城镇化水平的区域差异及增长趋势

20 世纪70 年代末是我国城镇化进程的起点,到2019年底,国家统计局数据显示,我国城镇化率已达到60.60%,年平均增长率高达1.04%。然而,我国经济社会发展存在着较大的区域不平衡,东部沿海地区发展基础好、水平高、城镇化速度快,而西部地区基础薄弱、发展水平低、城镇化进程相对缓慢。2019 年我国各省份的城镇化率水平见表1,上海市的城镇化率为全国最高,达到了88.30%,这基本达到了发达国家的城镇化率水平。北京、天津、广东、江苏、浙江等5省市城镇化率都在70%以上。西藏的城镇化率最低,为31.54%,与西藏同属西部地区的甘肃、云南、贵州等城镇化率也都低于50%。最高的上海与最低的西藏城镇化率差异达到了56.76%,体现出了我国城镇化水平由于历史、地理、文化等因素造成的区域间巨大差异,我国各省份城镇化率的分布表现出了明显的东高西低趋势。而在城镇化率增速上,则表现出了显著的东低西高特征,东部、中部、西部地区2013—2019年的城镇化率年平均增速分别为0.72%、1.17%、1.31%,呈现阶梯化的特点,说明未来几年我国城镇化人口增长的潜力主要在中西部地区,特别是人口较多的两湖、两河及四川、安徽等地。

(二)城镇化率增长对人身保险需求的影响机理

城镇化率的增长促进人身保险需求的增加,从总体上来看有三条影响路径,其传导过程和作用机理包括:

1.城镇化带来家庭收入增长,进而带来保险支付能力的提升

随着城镇化进程的推进,许多农民从以前的靠农业为生,变成了在城镇中靠工业及服务业的打工收入为生,仅2019年我国新增城镇就业人口就达到了1352 万。这些新市民在新的岗位上会获得更多的收入,人均国民收入水平也相应提高,居民家庭可支配收入增加,进而提高了购买保险的支付能力,推动了人身保险需求的增长。

2.城镇化改变了传统家庭保障基础,商业保险替代土地成为主要保障方式

城镇化的发展,让越来越多的农民走进城市成为打工者,他们失去了土地这一天然保障,同时,原本牢固的传统家庭保障也变得日益脆弱和不可靠。在农村务农时,虽然可能由于自然条件不佳导致农作物收成不好,但只要播种总是会有一定收获,而且土地可以转包给他人,老人让子女代耕等也可以获取一定收益。土地的这种自然再生产特性,让它具有生活、就业、养老等多方面的保障功能。然而当农民走进城市,这种天然保障便消失了,因此需要养老、健康等人身保险这种商业保险来提供保障。

3.城镇化会带来居民风险意识和保险认知的提升

随着城镇化的发展,居民的消费观念在变化,需求层次也在不断提高。按照马斯洛需求层次理论,越来越多的居民进入城镇,他们有更多的收入来满足生理需求,当低层次的需求得到满足时,人们会倾向于追求更高层次的需求。在这样的背景下,居民不再局限于满足生理需求,开始追求安全需求,而这种需求恰好可以被人身保险满足;同时在城镇中,保险机构较多,有更多的具有专业素养的保险从业人员,所以保险知识更为普及,居民风险意识和保险认知也在潜移默化中不断提高。因此,城镇化率的提升促进了居民对人身保险的需求。

▶表1 2019年我国31个省份城镇化率

从我国城镇化率的区域性差异来看,东部地区城镇化率水平高,经济发展水平及质量优于中部、西部地区,且保险业在东部地区发展的时间长、水平高,保险密度及深度都高于其他两个区域,所以城镇化率提升对人身保险需求带来的影响更为显著。

三、我国城镇化对人身保险需求影响的实证分析

(一)模型设定和数据说明

本文选取的数据来自于2014—2020 年的《中国保险年鉴》及《中国统计年鉴》,样本期为2013—2019年,最终得到31个省份7个年度的217条年度观测值。因为本文着眼于十八大以后的新型城镇化给我国人身保险需求带来的影响,所以选取2013年作为样本起始期。

1.模型设定

本文研究对象为省级面板数据,面板数据模型通常包括三类,混合模型、个体固定效应模型及随机效应模型,一般形式为:

其中,i=1,2,…,N,N代表个体,即31个省份;t 代表时间,即2013—2019 年;APIit表示人身保险密度个体i在t时刻的观测值,其他解释变量同理;αit是个体i的截距项;εit是随机误差项。模型中变量具体信息见下文。

本文的面板数据分析使用Stata15软件。

2.变量选取与数据处理

人身保险密度(API):我国保险业发展水平一般通过保费收入、保险密度及保险深度衡量。保费收入是绝对量,保险密度及深度为相对量。在对相关研究总结的基础上,本文选用人身保险密度来衡量人身保险需求。人身保险密度即限定区域内常住人口平均人身保险费用,为了消除异方差,增加序列的平稳性,此处对人身保险密度取自然对数。

城镇化率(Urban):城镇化水平通常通过城镇化率来反映,即城镇常住人口数/总人口数。

为了准确考察城镇化对人身保险需求的影响,本文在对相关研究总结的基础上,提出影响人身保险需求的其他因素作为控制变量:(1)居民人均可支配收入(Income),反映人身保险消费者的收入水平,用居民人均可支配收入的自然对数测度;(2)城乡收入差距(CJ),反映地区发展水平,用城镇居民人均可支配收入与农村居民人均可支配收入之比衡量;(3)消费者价格指数(CPI),反映通货膨胀程度,影响着消费者花多少钱去购买人身保险;(4)老年人口占比(Elderly),反映社会结构即老龄化程度,用65岁以上老年人口占总人口数的比重测度。

表2 为我国31 个省份2013—2019 年各变量的描述性统计表。

相关系数矩阵显示部分变量之间相关系数大于0.8,但经方差膨胀系数(VIF)检验多重共线性,所有变量的VIF 值都小于10,均值在3 左右,所以接受模型可能存在的多重共线性问题。

本文进一步将31 个省份分为东部、中部、西部三大区域,分组T检验比较它们在基本特征上的差异,以西部地区为基准,比较结果如表3 所示。表3 分别列示了西部、中部、东部地区样本相关变量的均值,以及三组样本各变量的均值差及其显著性。根据表3 报告的分组T 检验结果可知,西部地区与中部、东部地区在人身保险密度、城镇化率、城乡收入差距、人口老龄化率上有着显著的差异。相较于其他两个区域,西部地区的人身保险密度、城镇化率、人口老龄化率都偏低,城乡收入差距偏高,这与我国经济发展现状相符,也说明了分区域研究的合理性。

(二)实证结果及分析

1.单位根检验

本文采用的是宏观经济面板数据,为了避免回归过程中出现伪回归问题,本文使用面板数据单位根检验方法对各变量进行了平稳性检验。考虑到本文所选取的数据n大T 小的短面板数据特点,采用的检验方法是LLC检验(同质面板数据检验)以及IPS检验(异质面板数据检验)。检验结果见表4:

▶表2 各变量描述性统计

▶表3 不同区域变量均值比较

▶表4 面板数据单位根检验结果

由 表4 可 知,API、Urban、Income、CJ、CPI、Elderly 面板单位根的临界值均在1%的显著性水平下显著,因此拒绝存在单位根的原假设,即原始面板数据均是平稳的,可以进行回归分析。

2.模型形式检验

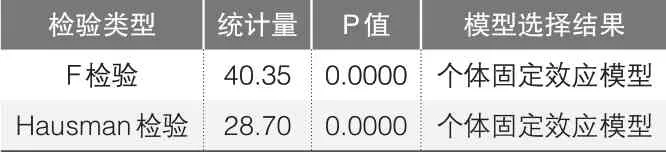

为了保证模型设定的准确性,利用F 检验和Hausman 统计量检验来确定模型应建立混合模型、个体固定效应模型还是随机效应模型,检验结果如表5。

▶表5 F检验和Hausman检验结果

根据如上检验结果可知,F 检验和Hausman 检验的P 值都小于0.0001,拒绝原假设,即都支持建立个体固定效应模型。

3.回归估计

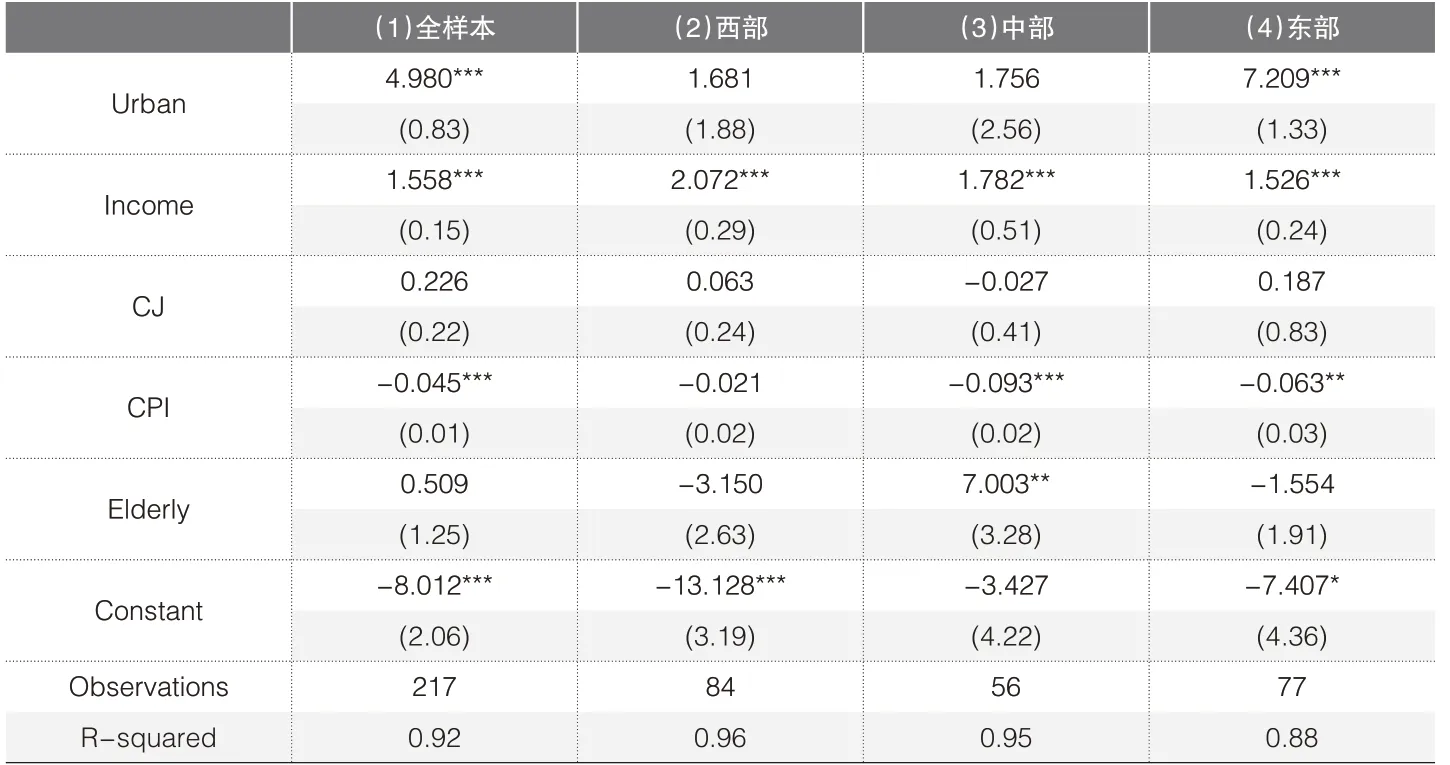

根据面板数据及建立的个体固定效应模型得到的估计结果如表6。由表6列(1)结果可知,在控制了一系列可能影响人身保险需求的因素之后,城镇化率(Urban)的系数为正,且达到了1%的显著性水平,说明城镇化率的提高可以增加人身保险的需求量。对控制变量来说,居民人均可支配收入(Income)的系数为正,且达到1%的显著性水平,说明居民人均可支配收入越高,人身保险的需求越大;消费者价格指数(CPI)的系数在1%的显著性水平上为负,说明消费者价格指数越高,人身保险需求越低,消费者价格指数高说明通货膨胀严重,物价上涨,所以对人身保险这种非必需品的需求会下降;城乡收入差距(CJ)和老龄化率(Elderly)的系数也为正,但是不显著,说明城乡收入差距的增加与人口老龄化率的增加对人身保险需求带来的影响不显著。

我国疆域辽阔,地区经济发展水平差异很大,所以本文将31个省份分为西部、中部、东部来研究,表中列(2)、(3)、(4)为分区域的回归结果。可以看出,列(2)、(3)中城镇化率的系数不显著,列(4)中城镇化率的系数在1%的显著性水平上为正。这表明,东部地区城镇化率对人身保险需求的影响发挥了更显著的作用。从回归系数上看也可以得到类似的结论,东部地区的城镇化率每增加1%,人身保险密度增加7.209%,而中部地区及西部地区的增加率均小于2%。

▶表6 面板数据回归结果

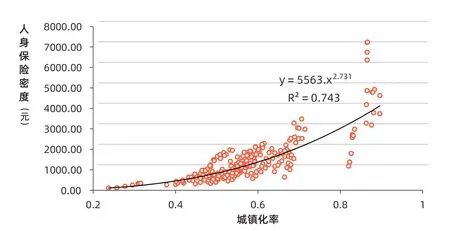

▶图1 人身保险密度与城镇化率散点图

为了更深入地研究城镇化与人身保险需求之间的关系,本文以城镇化率为横坐标轴,人身保险密度为纵坐标轴,描绘散点图,得到图1。拟合趋势线发现,幂函数拟合程度最高,可决系数达到0.74。得到的幂函数在第一象限内,且指数大于1,所以导数值逐渐增大,即城镇化率越高,特别是城镇化率水平达到0.65以上的地区,城镇化率的增加带来的人身保险需求的增加也越高。这与前文得到的回归结果一致。我国东部地区城镇化率水平高,故城镇化率的单位增长带来的人身保险需求增长也更快,反之,中西部地区城镇化率增长带来的人身保险需求增长相对较低。

四、研究结论及政策建议

(一)研究结论

本文利用2013—2019 年的省级面板数据,通过建立个体固定效应模型的方式,对城镇化给人身保险需求带来的影响进行了实证研究,并在对全样本进行回归之后,分区域进行了单独的回归分析,得到以下结论:

1.城镇化通过提高人均可支配收入等可显著促进人身保险需求的增长

城镇化通过提高居民收入、减少土地保障作用、提升居民需求层级及风险意识三种方式促进人身保险需求的增加;人均可支配收入作为反映经济发展的变量,其数值的增加,反映了居民货币收入水平的增加,居民收入增加便会有更多的资金用于保险产品的购买。从回归结果看城镇化率和居民人均可支配收入都与人身保险密度呈正相关,且系数在1%的显著性水平下显著,说明影响是显著的。

2.城乡收入差距与人口老龄化对人身保险需求影响不显著

城乡收入差距对人身保险需求的影响还与当地经济发展情况及保险市场的成熟度有关,所以,其对人身保险需求的影响不确定。人口老龄化会带来老龄人口对保险的需求,但国家还有养老保险为老龄人口提供保障,商业保险的占比因此下降,所以影响力不强。综上所述,城乡收入差距及人口老龄化所包含因素较为复杂,对人身保险需求的影响不确定。

3.高城镇化水平地区的城镇化率增长促进人身保险需求更快增长

从不同区域结构层次来看,不同的城镇化水平对各区域人身保险需求影响的程度不同。城镇化水平呈现的东部、中部、西部地区阶梯化的发展特征,在体现人身保险需求的人身保险密度上也有着同样的反映。2013—2019年,三个地区的城镇化率均值分别为69.1%、54.4%、49.6%,根据回归方程的估计结果,城镇化率每提升1%,给三个地区分别带来7.209%、1.756%、1.681%的人身保险密度的增加,东部地区高出西部地区5.528个百分点,且东部地区的城镇化率影响十分显著,其他两个区域并不显著。可见,城镇化水平越高,人身保险市场受其影响越大。

(二)政策建议

针对上述结论,本文提出的政策性建议有:

1.保险业布局和监管政策设计应考虑区域城镇化和经济发展水平

新型城镇化的发展促进了人身保险需求的增加,但在这样的背景下,一些保险公司可能出现盲目、无序的扩张,在综合偿付能力不足的情况下仍售卖产品,为保险业的健康发展埋下隐患。因此,政府监管部门应从政策引导、制度规范等方面加强顶层设计,做到放管结合、张弛有度。对城镇化水平高、保险业发达的地区加强监管,防止企业冒进,盲目扩大承保范围;对城镇化水平低、保险业发展水平低的地区,加大对保险业的扶持力度。切实提升对各保险公司的监督管理质效,促进保险业健康有序发展,让保险更好地发挥社会稳定器的作用。

2.加强差异化保险产品开发,以适应新型城镇化带来的多样性需求

要从现实存在的城镇化进程中的区域性差异出发,引导保险公司结合经济发展水平和城镇化进程实际,因地制宜、深化改革,围绕需求侧深入扎实做好市场调研,立足供给侧不断创新开发差异化的保险产品。同时,要与时俱进针对不同地区、不同群体的发展现状,及时调整产品的功能定位和风险特点。如,针对东部地区城镇化水平高、保险业发展基础好的特点,创新人身保险的销售模式,采用互联网销售的方式,及时推出健康、养老的高保障综合性新产品,抓住高速增长的机遇;针对西部地区城镇化水平低、经济欠发达、保险业发展较为落后的现状,研发更适合的结构简单、低费率低保障广覆盖的各类小额人身险产品,挖掘当地保险市场的潜力;同时在消除相对贫困的进程中,推出乡村振兴与保险结合的综合保障计划,增强贫困人口抵御风险的能力。这样可以让人身保险发展更有针对性,推动我国人身保险业更好更快地发展。

3.加强城镇化潜力地区微观层面的保险宣传引导

随着新型城镇化的推进,越来越多的农村人口住进了城市,过上了更好的生活,但消费者对保险业及其产品的理解仍有偏差,不信任的情况十分常见。因此,应该加大保险知识和产品功用的宣传力度,尽力消除信息盲区和不对称,引导公众理性消费,不恶意诱导消费者购买不适合的保险产品,让消费者体会到保险分散风险的作用。特别是保险业发展水平低的中西部地区,将是未来我国城镇化增长最快、保险需求潜力最大的地区,保险知识的宣传与普及意义十分重大。