商业企业营运资金管理问题探析

——以SKL医药有限公司为例

2021-05-13高丹梦赵迎红副教授沈阳师范大学辽宁沈阳110032

高丹梦 赵迎红(副教授)(沈阳师范大学 辽宁沈阳 110032)

一、引言

营运资金是企业日常经营活动的重要组成部分,营运资金在企业资产总额中所占比重的大小,既影响资金的流动性又影响资金的收益性。对营运资金内涵的理解主要有两种观点:一种从资金需求净额的角度,认为营运资金为流动资产与流动负债的差额。另一种从资金需求总额的角度,认为营运资金为企业流动资产总额。企业的经济活动主要包括以下三大类:一是运用企业资金直接创造价值的日常经营活动;二是间接创造价值,购建长期资产的投资活动;三是提供资金保障的筹资活动。因此,营运资金既不是经营活动中的流动资产减去流动负债的差,也不是全部经济活动中的流动资产减去流动负债的差,而是营业活动中流动资产与流动负债的差额(王竹泉,2013)[1-2]。王竹泉、王贞洁、李静(2017)认为,营运资本是流动资产与流动负债的差额,是反映企业短期偿债能力的指标;从资金管理角度,营运资金是营运资金总额;如按营业活动占用的投入资本口径计算,则营运资金为营运资金的净额;从营运资金净额的角度看,融资方式还应包括短期借款、短期公司债券等金融性流动负债[3]。营运资金如同人的血液,是企业生存和发展的基本保障(程新生、侯煜程,2019)[4]。因此,对营运资金管理问题的探讨,一直以来都是备受国内实务界关注的话题。

二、文献综述

崔一新(2017)对中小企业营运资金管控问题进行了研究,认为中小企业不仅要提高营运资金使用效率,还应控制营运资金的风险[5]。肖梅崚、揭莹(2018)基于价值链视角,通过案例分析,指出案例公司营运资金管理存在的问题,并提出了提高公司营运资金管理效率的对策建议[6]。张敦力、张今、江新峰(2018)基于渠道视角,以格力电器为例,分析了格力电器的营运资金管理的问题,并提出了优化建议[7]。吴慧芬、蔡世刚、张荣月(2019)基于渠道视角,通过将研究对象与青岛海尔及同行业的比较,对其营运资金管理绩效进行分析,探讨其营运资金管理存在的问题,并提出了相应的营运资金管理绩效提升策略[8]。王宝云(2019)以燕京啤酒为例,基于价值链视角,研究了企业改进营运资金管理策略[9]。张海啸、张波(2019) 基于盈利性、风险性、流动性三维分析法,对万科营运资金管理现状进行综合分析[10]。马建威、高云青、杨眉、刘静(2019)在渠道视角下,分析了淮海集团营运资金管理现状,并提出了优化营运资金管理的措施[11]。

本文选取SKL医药有限公司(以下简称SKL)作为案例研究对象,从“要素-渠道”双视角分析其营运资金管理存在的问题及原因,以提升公司营运资金管理的效率。

三、案例公司营运资金规模结构分析

本文分析数据选取SKL2014—2018年五个会计年度的财务报告(数据来源于锐思数据库及公司年报数据整理)。因公司为商业医药企业,主营业务为分销,在分析时不考虑金融经营活动与投资活动营运资金。根据公司实际状况,在进行分析时,剔除了流动资产和流动负债中的待摊费用和预提费用两项(公司无待摊费用和预提费用)。

为了掌握SKL营运资金管理的现状,判断公司抗风险能力,首先对其流动资产和流动负债的规模结构进行分析。SKL流动资产、流动负债规模数据见表1。

表1 SKL流动资产、流动负债规模结构百分比

从表1中的数据可以看出,2014—2018年SKL的负债中无长期债务,均为流动负债;在资产总额中,流动负债的占比均值为77.75%,2018年的总资产中,流动负债的占比高达84.50%。由此看出,SKL的营运资金完全靠流动负债支撑,流动资产占总资产比重高达94.7%,公司营运资金的筹资策略为激进型。

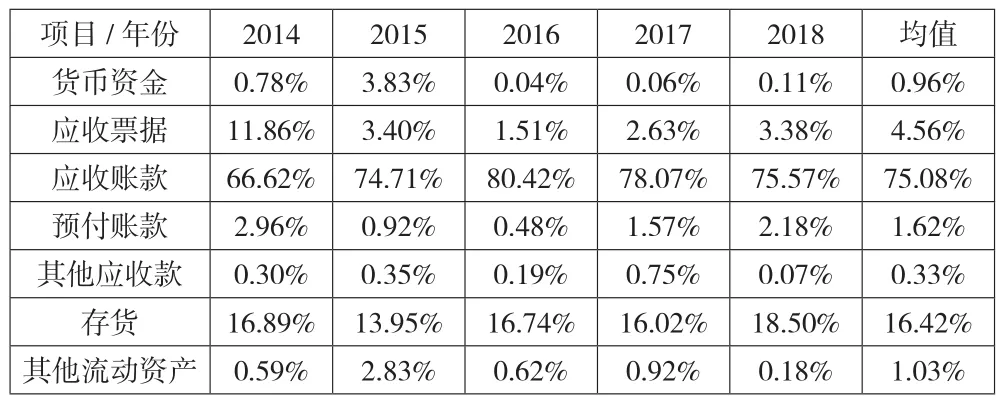

接下来分析SKL的流动资产内部结构,可以清晰地看到公司流动资产中各单项流动资产的构成比例。SKL流动资产内部结构百分比见表2。

表2 SKL流动资产结构百分比

从表2的数据可以看到,2014—2018年SKL的流动资产中,应收项目(应收票据、应收账款)所占比重最高,均值为79.64%(应收票据4.56%、应收账款75.08%)。应收项目中主要为应收账款,表明公司的销售主要以赊销为主,赊销所占比重平均高达75%,货币资金占比非常低,除2015年货币资金占流动资产3.83%外,其他年度货币资金占比均不足1%。

进一步分析公司流动负债的内部结构,从表3的数据可以看出,2014—2018年流动负债中应付账款和其他流动负债(银行委托借款)所占比重最高,均值分别为40.5%和49.29%,公司采用的是激进的营运资金筹资政策,高达49.29%的银行委托借款,使公司承担着较高的偿债风险。

表3 SKL流动负债结构百分比

四、SKL营运资金管理现状分析

(一)基于要素视角的营运资金管理现状分析

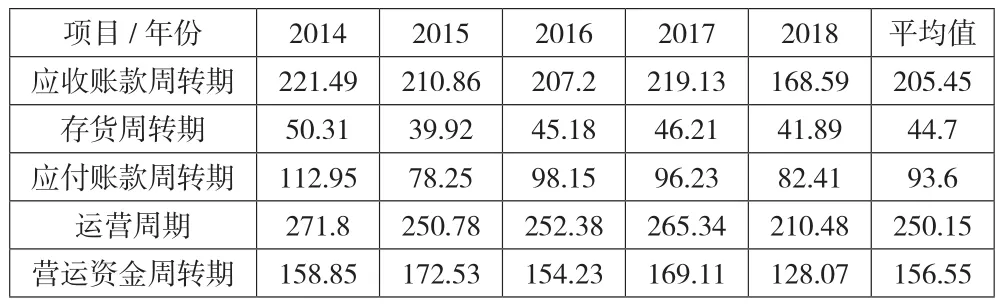

从要素视角分析经营活动营运资金,核心评价指标包括:应收账款周转期、存货周转期、应付账款周转期、运营周期、经营活动营运资金周转期。SKL2014—2018年要素营运资金周转期见表4。

表4 SKL要素营运资金的周转期 单位:天

从表4数据可以看到,公司2014—2018年五年间,存货周转天数均值为44.7天,低于集团的平均值53.29天和商业医药企业的平均值59天。其中,最高为2014年50.31天,最低为2015年39.93。存货周转天数低于集团和商业医药企业的平均水平,这表明公司的存货周转效率明显优于集团和商业医药行业。存货周转期越短,表明存货周转速度越快,即存货转化为货币资金或应收款项的速度越快,资金的使用效率就越高。从2014—2018年五年间的变化看,应收账款周转天数平均为205.45天,远高于集团的平均值83.36天和商业医药企业的平均值80天。其中,2014—2017年应收账款周转天数均在200天以上,应收账款周转天数最长的是2014年221.49天,最短的是2018年168.59天,低于200天。应收账款周转期过长,导致了公司运营周期过长。公司2014—2018年五年间应付账款周转天数平均为93.6天,高于集团的平均值73.43天和商业医药企业的平均值64.56天,表明公司能较好地利用企业的商业信用占用上游供应商的资金。

(二)基于渠道视角的营运资金管理现状分析

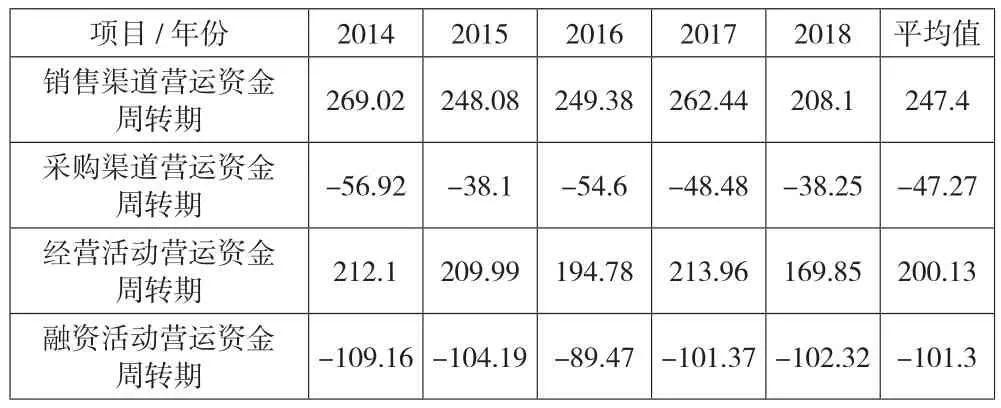

从渠道视角,分析营运资金的主要衡量指标包括:经营活动营运资金周转期和理财活动营运资金周转期。因公司为商业医药企业,无生产环节和投资活动,且公司短期金融性债务资金(其他流动负债为短期金融性负债)占比较高的实际情况,不考虑投资与生产渠道的营运资金。公司2014—2018年经营活动营运资金渠道营运资金周转期见表5。

表5 SKL渠道营运资金的周转期 单位:天

从表5数据可以看到,公司2014—2018年五年间,采购渠道营运资金周转期平均为-47.27天,表明其采购渠道未占用营运资金,是占用上游供应商的资金为公司提供融资支持。同时,公司在商业信用之外,存在平均周转期为101.3天的融资活动营运资金,主要融资方式为银行短期信用借款。销售渠道营运资金周转期平均为247.4天,销售渠道营运资金周转期最低为2018年的208.1天,结合要素分析的应收账款周转天数平均为205.45天,表明公司销售渠道主要以赊销为主,存在大量的应收款项且账期较长。

五、SKL营运资金管理存在的问题

(一)营运资金管理策略过于激进

通过对SKL营运资金规模结构和流动负债结构分析可知,流动负债占总负债的比重为100%,公司资金的筹集完全以流动负债来支撑。这种营运资金规模结构资本成本较低,在给企业带来较高收益的同时,也会给公司带来较大的偿债风险。流动负债的偿还期限较短,公司流动负债中有49.29%的其他流动负债(短期金融负债),所占比重非常高,高于应付账款所占比例40.5%。这样的流动负债结构易导致公司会经常性地发生举借新债、偿还旧债,增加了筹资风险。同时,若供应商要求提前偿还货款或支付预付款,公司可能难以筹集资金,又增加了信用风险。

(二)采购渠道占用供应商资金

公司采购渠道的营运资金周转期平均值为-47.27天,从要素角度分析应付账款周转天数平均为93.6天,高于集团的平均值和商业医药企业的平均值。虽然在采购渠道中公司很少占用自身营运资金,利用商业信用占用上游供应商的资金,但较高的应付账款周转天数也说明公司在采购渠道上“吃占”供应商的情况明显。作为商业分销企业,过度占用供应商(医药生产企业)资金,虽能很好地满足自身资金需求,但可能会导致供应商资金周转紧张,供应商可能会为了保证自身正常生产经营而停止供货,另寻其他分销企业。

(三)销售渠道回款能力低

从前面的分析来看,销售渠道营运资金周转天数平均为247.4天,应收账款周转天数平均为205.45天,远高于集团的平均值83.36天和商业医药企业的平均值80天。这虽然与公司为了更好地扩大销售、占据市场份额而采取的销售政策有关,但应收账款周转期过长,反映出公司应收账款信用政策和收账政策等应收账款管理体系存在问题。应收账款周转期过长,可能导致不良应收账款,从而形成坏账,增加公司财务风险。同时公司资金回收速度慢、短期内无法收回,导致公司营运资金使用效率低,同时也降低了公司的盈利能力。

(四)客户关系管理存在问题

分析公司应收账款存在周期长、占比高的问题,可能与公司平时不注重客户关系培养,没能建立良好的客户关系有关。在医药分销市场竞争不断加剧的今天,公司为了占据更大的市场份额,在销售方面放宽信用政策,采取较激进的销售策略。但公司销售渠道有直销和分销两种,由于直销和分销客户存在体制上的差异,因此,存在信誉等方面的问题,再加上没有积极地维护客户关系,因此形成了账期较长的应收账款。随着时间的积累,应收账款越积越多,且账期也越来越长,弱化了公司资金的周转,使公司产生坏账风险,不利于公司的可持续发展。

六、完善公司营运资金管理的建议

(一)公司应提高风险意识

营运资金决策与公司的流动性、短期偿债能力是密切相关的。因此,公司在制定日常营运资金融资决策时,应权衡成本和风险,既要考虑资金的流动性,又要考虑短期偿债能力,将控制公司财务风险放在首位。因衡量短期偿债能力的流动比率越低,公司短期偿债能力就越弱,财务风险越高。而公司所占比例非常高的金融性短期负债,就会导致营运资金无法保障金融性短期负债的偿还,这样便提高了营运资金的流动性风险。因此,应降低公司短期金融性负债的比重,充分利用经营活动自发融资,提高营运资本的融资规模,控制流动性风险。

(二)销售渠道营运资金管理的改善

通过前面的分析我们可以看到,较高的应收账款使公司在销售渠道营运资金占比较高。因此,从公司运营的视角来看,必须要加强和完善公司的应收款项管理。公司应缩短对账周期,落实对账管理,有规律地开展应收账款回收工作。特别是账期较长未能收回的应收账款,应认真分析付款人的经营情况,如是否能归还货款、客户资金的流动性如何、是否具有偿还债务的能力等,制定合理的有助于收回应收账款的方法,对恶意拖欠货款的客户,拒绝与之合作,并可通过法律诉讼方式,收回企业的账款。

(三)加强客户关系管理

较高的应收账款与公司的客户关系管理有关,为尽可能地提高公司资金的流动性,加强客户关系管理是至关重要的。公司主营业务为分销,客户主要为与最终消费者接触的零售药房或医院,因此,在进行销售时应建立良好的客户关系。建立含有客户基本信息、商品销售量记录等信息的客户档案,了解市场需求;通过经常走访客户、接受客户的意见反馈,提升客户满意度、忠诚度;同时可通过给予一定的激励政策,在扩大公司销售的同时加快营运资金周转速度,使公司销售渠道资金有所保障,尽量减缓公司在营运资金上的压力,提高销售环节资金的流动性。

(四)加强采购渠道的营运资金管理

与供应商建立和谐、良好的财务关系。以信任为前提、以商业信誉为保障,与供应商建立起合作伙伴的关系。将公司的定期采购计划与需求及时告知供应商,与供应商进行信息共享,从而实现需求与供应的有效结合,在互利合作中构建“利益共同体”。并在良好的客户关系基础上,使用“量大价优”策略,既能保证合理的价格,争取最大信用额度,降低成本,又能提高公司利润和资金流动性。