基于测绘地理信息技术的涉地税源风险识别模式应用研究

2021-05-07毕晓美

毕晓美

(河北省第二测绘院,河北 石家庄 050031)

税务部门对于涉地税源的管理,需要获取风险税源为管理工作提供目标[1]。因此,建立有效的智能风险识别方法,对规范税务部门对涉地税源管理、促进以风险管理为导向、消融时间和空间对税源管理的限制、构建无时间空间障碍的税源管理新体系十分必要[2]。从2013年开始,沧州市探索“以地控税”工作模式,主要利用国土地籍数据与税务土地税源登记数据进行关联比对分析来识别风险税源[3]。但是此模式由于数据源单一且只能识别部分土地使用税风险,无法实现真正的涉地税收的全面管理。本文针对这一问题,以风险管理为导向,运用风险管理的理论和方法[4],充分发挥地理信息在可视化、空间分析等方面的优势,建立探索面向涉地税源管理多源异构数据组织融合,并以此为基础,建立风险分析指标体系,实现多源异构数据分析识别多种风险,并最终应用于实际管理工作中。

1 涉地税源管理现状分析

涉地税源主要包括土地使用税、耕地占用税、房产税、契税和土地增值税等。目前税务机关主要依靠纳税人自行申报获取税源信息,定期数据共享获取国土地籍数据与土地登记信息关联比对分析来判断税源是否存在风险。但是受限于国土部门提供的地籍数据,地籍信息比对只能在有登记信息的税源中进行分析,同时地籍数据只能显示当前纳税人占地情况,对于占地时间、面积变化等信息无法得知,导致涉地税源管理存在漏洞,具体为:

(1)地籍信息比对主要是根据宗地权利人名称和纳税人名称进行面积比对,该模式只能识别土地使用税部分风险,管理税源单一,如果出现地籍数据的权利人名称与纳税人名称不对应,税务人员没有其他的信息辅助,则无法完成信息比对。

(2)地籍数据覆盖范围有限,远小于税务征税范围,对于缺少地籍数据的情况,无法进行信息比对,容易出现漏洞。

(3)地籍数据没有纳税义务发生时间、面积变化等信息,税务部门无法进行追溯确认,容易造成税款流失。

2 引入测绘地理信息技术管理涉地税源的可行性

随着测绘地理信息技术的快速发展,测绘地理信息技术被广泛应用于各专业领域,促进了社会和经济发展[5]。测绘地理信息技术包括测绘技术和地理信息技术两方面,通过测绘技术可获取历年影像数据、地籍数据、土地变更调查数据等各类数据;通过地理信息技术可将采集的数据通过多源数据组织融合、可视化展示、空间分析、空间查询等方法对税源实现空间管理。行业内许多学者、专家对测绘地理信息技术在土地使用税管理领域的应用进行了积极探索和研究,例如基于GIS的城镇地籍管理系统的开发、GIS技术在税源经济管理中的应用[6]。因此,笔者认为将测绘地理信息技术引入涉地税源风险管理,构建新型涉地税源风险识别模式,对涉地税源管理完全可行。

3 涉地税源风险识别模式研究过程

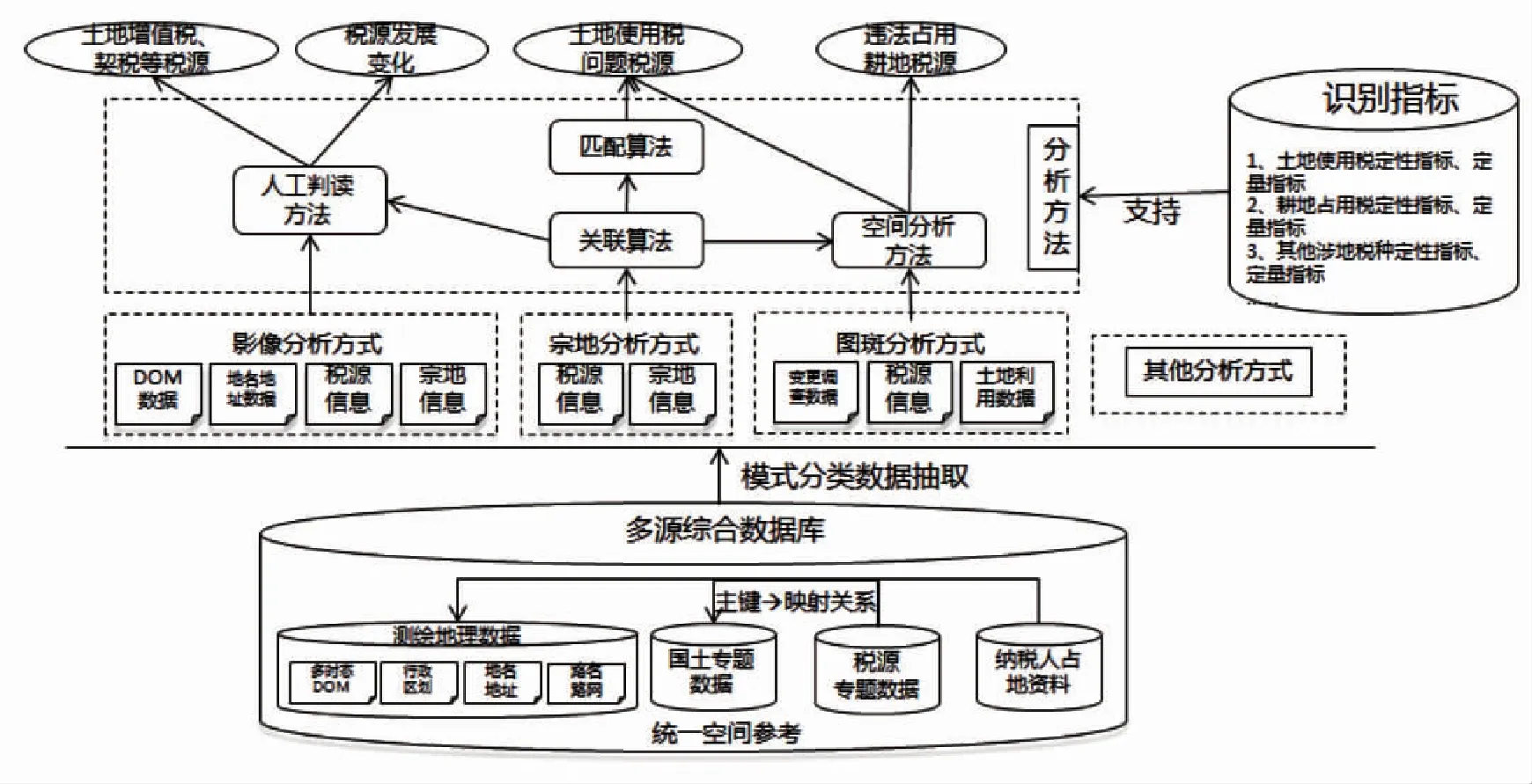

本研究通过将空间数据与属性数据相结合,地理信息与税务信息相结合,提取空间对象的位置及属性特征,利用不同的分析方式和识别指标,为涉地税源风险管理提供支持。具体研究路线如图1所示。

图1 风险识别研究路线

3.1 多源数据管理组织

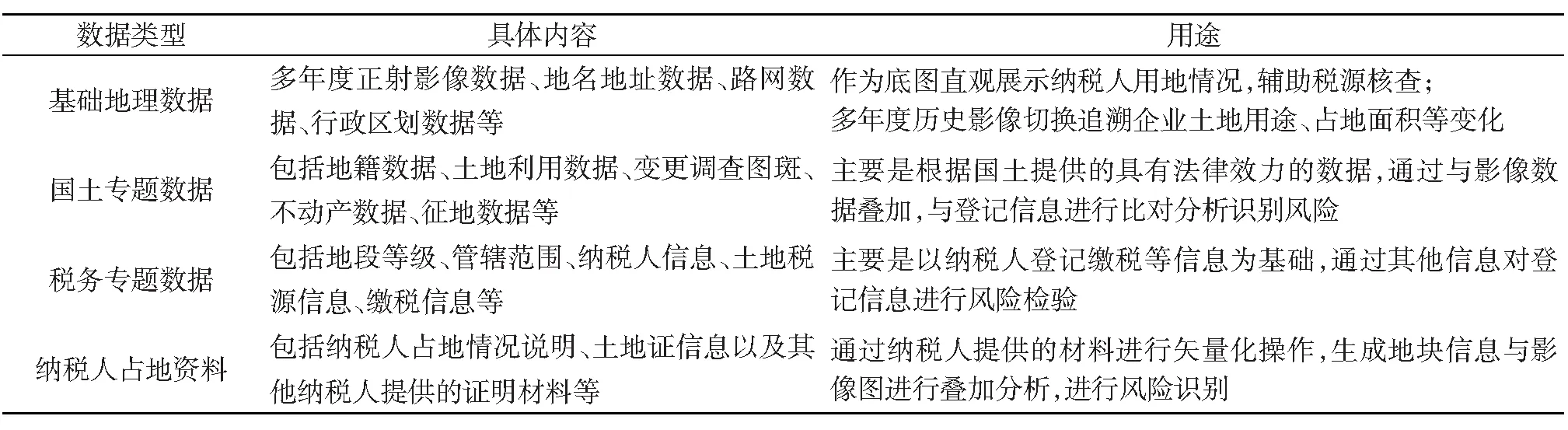

数据是风险识别的基础,本研究的数据主要包括基础地理数据、国土专题数据、税务专题数据和纳税人占地资料四部分,具体如表1所示。

表1 数据类型

将以上基础地理数据、国土专题数据、纳税人占地资料根据同一空间参考系统,统一坐标系、统一格式进行数据处理入库;税源业务数据通过税务数据清洗平台(ETL)进行每天定时自动同步更新[7]形成税源专题数据。税源数据与图形数据通过主键进行挂接,实现多源数据整理入库,这是涉地税源风险识别的数据基础。

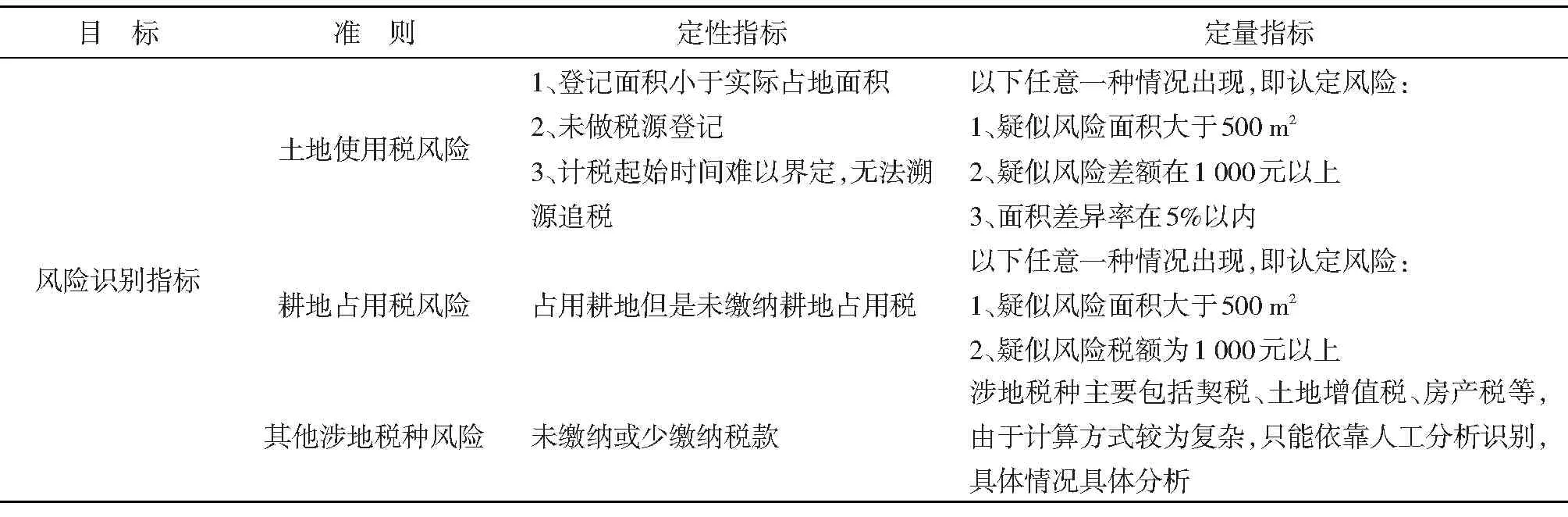

3.2 建立风险分析指标

税收风险管理的难点在于如何识别税收风险,这就需要建立科学合理和可行的风险识别指标[8]。通过结合税务领域信息,构建符合税务专业应用的识别指标,其中包含定性和定量两方面[9],如表2所示。

表2 涉地税种风险识别指标表

3.3 风险分析方法

基于以上多源数据库及风险指标,本文根据多种空间分析方法进行风险识别。

3.3.1 土地使用税风险识别

(1)登记面积与实际面积不一致风险

数据源:宗地与纳税人关联数据、通过收集纳税人信息绘制的地块数据、历年影像数据、税源信息。

识别过程:主要通过自动比对方式,利用纳税人登记税源信息、国土部门提供的不动产宗地信息和纳税人实际占地范围信息进行面积比对,根据风险计算指标进行风险识别,共计两类:一类是登记面积与不动产宗地面积不一致风险;另一类为登记面积与土地证面积一致,但是与实际占地范围不一致,明显比影像范围小,疑似少登记。

(2)漏登记风险

数据源:税源信息、地名地址数据、通过影像识别的地块数据、税率范围图。

识别过程:主要通过自动比对方式,利用税率范围图进行空间分析,在此范围内,利用地名地址中的企业名称与税务登记纳税人名称进行自动比对,未在税务登记的企业名称通过免税信息进行过滤,过滤后的企业在影像上进行定位显示。如果该企业占地位置明显有生产经营行为且占地面积超过阈值,则该企业认定疑似漏登记税源。

(3)追溯土地使用税风险

数据源:多年度正射影像数据、税源信息、宗地数据、征地数据等。

识别过程:溯源主要通过自动加人工方式分行业进行识别。例如房地产企业,主要利用国土部门提供的征地数据,通过土地取得时间与纳税人登记时间自动进行比对,对于有差异的数据再利用多年度影像进行验证。

3.3.2 耕地占用税风险识别

数据源:各年度土地变更调查数据、土地利用数据、税源信息、缴税信息。

识别过程:通过提取土地利用数据中的耕地图层,将图斑范围与耕地图层叠置分析,获得占用耕地的图斑数据,再通过土地变更调查数据获取图斑的实际使用人,通过对税源信息、缴税信息及免税情况进行综合比对,识别耕地占用税疑似风险税源。

3.3.3 其他涉地税源风险识别

主要通过人工判读方式将影像数据、地名地址数据、税源信息和地籍信息相结合,查找土地增值税、契税、房产税等涉地风险税源。

4 成果应用

本文利用建立的涉地税种风险识别指标及风险识别模式,结合涉地税源风险管理业务在沧州进行了应用,应用成果如下:

(1)充分利用各部门提供的数据信息,实现多源、多尺度、多时相税源数据融合,构建符合税务专业应用的分析模式,深入挖掘潜在税源数据中隐含的丰富信息,查找土地、纳税人等风险点,让全部涉地税源“看得见、抓得住”,还原纳税事实、锁定证据,形成有效的风险数据,有力支撑了涉地税源的风险管理工作,识别的风险税源示例如图2所示。

图2 风险税源示例

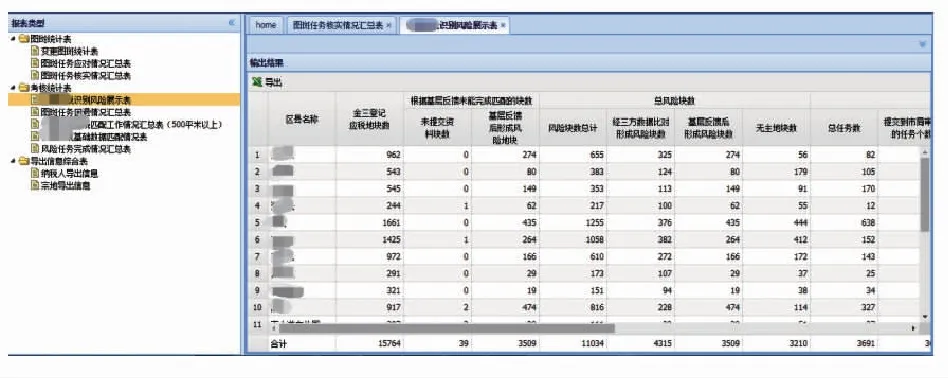

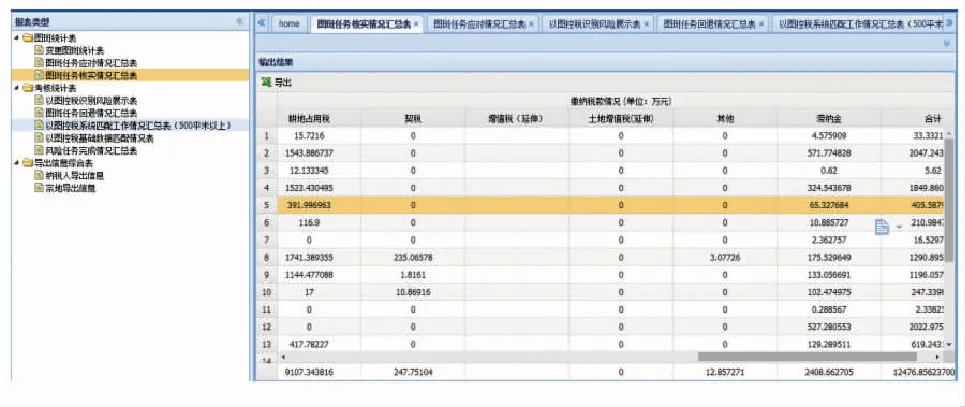

(2)简化税源核查方式,变“全面普查”的粗放式管理为“定点深查”的精细化组织方式。在提高工作效率和有效规避执法风险的同时,极大减少了核查工作的人力和物力投入,在整体上为管理层提供辅助决策,在具体工作中为税源管理提供目标对象,通过风险模式识别的风险汇总情况如图3所示。

图3 涉地风险税源统计汇总

(3)减少税款流失。自应用该模式以来,全市分析比对各类涉地信息约10万条,增加各项涉地税收近4亿元,为国家带来了经济效益。变更调查数据通过核实增加的税款情况如图4所示。

图4 图斑税源核查成果图

5 结论与展望

本文针对沧州涉地税源管理问题提出了一种基于测绘地理信息技术的风险识别模式并进行了应用,模式的成功应用证明了把测绘地理信息技术引入涉地税收征管工作中具有很大的社会和经济价值。但是本文中研究利用的测绘地理信息数据虽然丰富但并不十分全面。在接下来的研究中,我们可以继续挖掘更加丰富的测绘地理信息数据如地形图、三维建筑模型数据等整合后在税务领域中的应用潜力,同时结合更先进的GIS技术,探索更多税源信息的管理和分析模式[10],更加全面地为税务征收管理工作提供有效支撑。