经济政策不确定性下货币政策有效性研究

2021-04-10刘金全王国志付卫艳

刘金全,王国志,付卫艳

经济政策不确定性下货币政策有效性研究

刘金全,王国志,付卫艳

(吉林大学商学院,吉林长春, 130012)

通过MS-AR模型将经济政策不确定性指数划分为三个区制,运用LT-TVP-VAR模型来分析经济政策不确定性冲击对数量型与价格型货币政策工具有效性的影响,运用SV-TVP-VAR模型测度不同经济政策不确定性下,数量型与价格型货币政策工具对产出缺口和通胀缺口的时变反应。研究结果表明:经济政策不确定性程度上升,能够降低货币政策有效性,进而促使中央银行加大货币政策调控力度。在货币政策规则和工具选择上,数量型货币政策工具对产出缺口的长期调控效应明显,短期效应存在滞后性,且随着经济政策不确定性的上升会出现政策效应减弱现象;价格型货币政策工具在经济政策不确定性的不同水平下,都能够对产出缺口进行有效调控,但是当经济政策不确定性较低时,对通胀缺口的调控能力不足。上述实证结论,对在不同经济政策不确定性下选择货币政策规则和工具提供了经验证据和支持。

经济政策不确定性;价格型货币政策;数量型货币政策;通胀缺口;产出缺口

一、引言及文献综述

近年来,随着我国宏观经济治理体系的日益完善,货币政策已经成为调控国民经济健康发展的重要经济政策。国内外复杂的经济形势、中美贸易摩擦的不断升级以及新冠疫情的冲击,导致世界范围内的经济政策不确定性逐渐升高,给我国现阶段货币政策的设计和实施带来了新挑战。为此,我们有必要在经济政策不确定性出现变化的背景下,深入探讨货币政策在稳增长、稳通胀和防风险中的新机制和新途径。

在稳增长和稳通胀的宏观调控目标下,一些理论和实证研究认为,为了防范经济政策不确定性的影响,应该适时采用数量型货币政策[1-4]。另有一些学者则认为,在经济政策不确定性冲击较大的情况下,货币政策具有一定程度的相机抉择性,利用利率市场化的灵活性,可以降低经济政策不确定性冲击的影响和风险,此时中央银行宜倾向于选择价格型货币政策[5-8]。

也有一些研究认为,不应该将经济政策不确定性水平的高低作为选择数量型与价格型政策工具的依据,即不论经济政策不确定性水平是高还是低,数量型和价格型货币政策工具都对经济产出和价格水平具有较好的调控效果,只是在定量角度上,数量型货币政策工具对产出缺口反应比较敏感,而价格型货币政策工具对通胀缺口反应比较敏感,故此类研究支持货币政策的有效性和顺周期性[9-10]。

由于经济政策不确定性本身就是影响经济周期波动的重要因素,因此,经济政策不确定性将直接对产出缺口和通胀缺口产生影响,而无须经过货币政策及其工具的中间传导。故一些研究发现,微弱的经济政策不确定性冲击,一般不会改变货币政策的操作方向,但是将在短期内降低实际产出水平,同时对通货膨胀产生一定的提升作用[11-14]。这些研究是检验和测度经济政策不确定性、货币政策规则和经济周期波动三者之间的作用关系,但并没有考虑其内生性。因此,本文拟从内生性角度出发,在统一框架下研究上述三者之间的影响关系。

从现有文献来看,Mukherjee和Bhattacharya认为在经济增长与金融稳定的双重目标下,短期内通货膨胀的主要驱动因素是名义有效汇率的变动,在2—10个季度的时间范围内,信贷增长对通胀具有显著的积极影响,利率冲击对经济增长和中短期信贷增长具有重大影响[15]。陈创练、戴明晓认为将杠杆率作为货币政策调控目标时,数量型与价格型政策工具在调控偏好上具有随机波动特征,但从实证结果来看数量型政策工具对杠杆率的调控更加有效[16]。邓创等基于平滑迁移自回归模型对资本开放度和汇率稳定是否能够影响货币政策的独立性展开研究,研究结果表明,当经济增长速度处于高区制时,数量型与价格型政策工具逆风向调控效果显著,但从作用时间和实施力度来看价格型政策工具更优[17]。

付一婷和刘金全等通过建立金融周期与经济周期的动态关联机制,描述了货币政策效应的周期性和阶段性,从周期性角度测度了经济政策不确定性与货币政策效应之间的影响关系[18]。段梅从信贷视角考察了经济政策不确定性冲击对货币政策有效性的影响,认为较高的经济政策不确定性冲击会导致企业短期借款减少,进而会导致货币政策对企业信贷融资的调节作用下降[19]。刘金全、张筱婉认为,将社会融资总量作为货币政策中介目标之一时,货币政策在关注产出缺口和控制通胀中适当引入流动性管理会更有利于金融稳定[20]。马勇、付莉通过全面考察货币政策在不同经济政策不确定性和金融冲击下与宏观审慎政策组合间的金融稳定效应,进一步说明货币政策在实施过程中对产出和通胀的调控形成了互补效应,同时价格型与数量型货币政策工具都可以起到稳定经济和金融的效果[21]。

通过对现有文献进行梳理发现,从经济政策不确定性角度进行的研究,多数是以不确定性冲击的效果来判断数量型或者价格型货币政策工具的优劣,鲜有文章对经济政策不确定性的区制状态进行划分,并基于不同经济政策不确定性水平来检验货币政策的实际效应;从货币政策有效性角度进行的研究,多数学者关注的是数量型和价格型货币政策工具自身调控效用的优劣问题,鲜有研究将经济政策不确定性的间接效应融合进去。

鉴于此,本文从经济政策不确定性冲击角度和水平角度出发,考虑经济系统变量之间交互影响的时变特征,并结合我国经济周期波动和货币政策调控取向,运用LT-TVA-VAR模型和SV-TVA-VAR模型,对我国数量型和价格型货币政策工具的选择和有效性进行研究。

二、我国经济政策不确定性的区制划分和动态特征

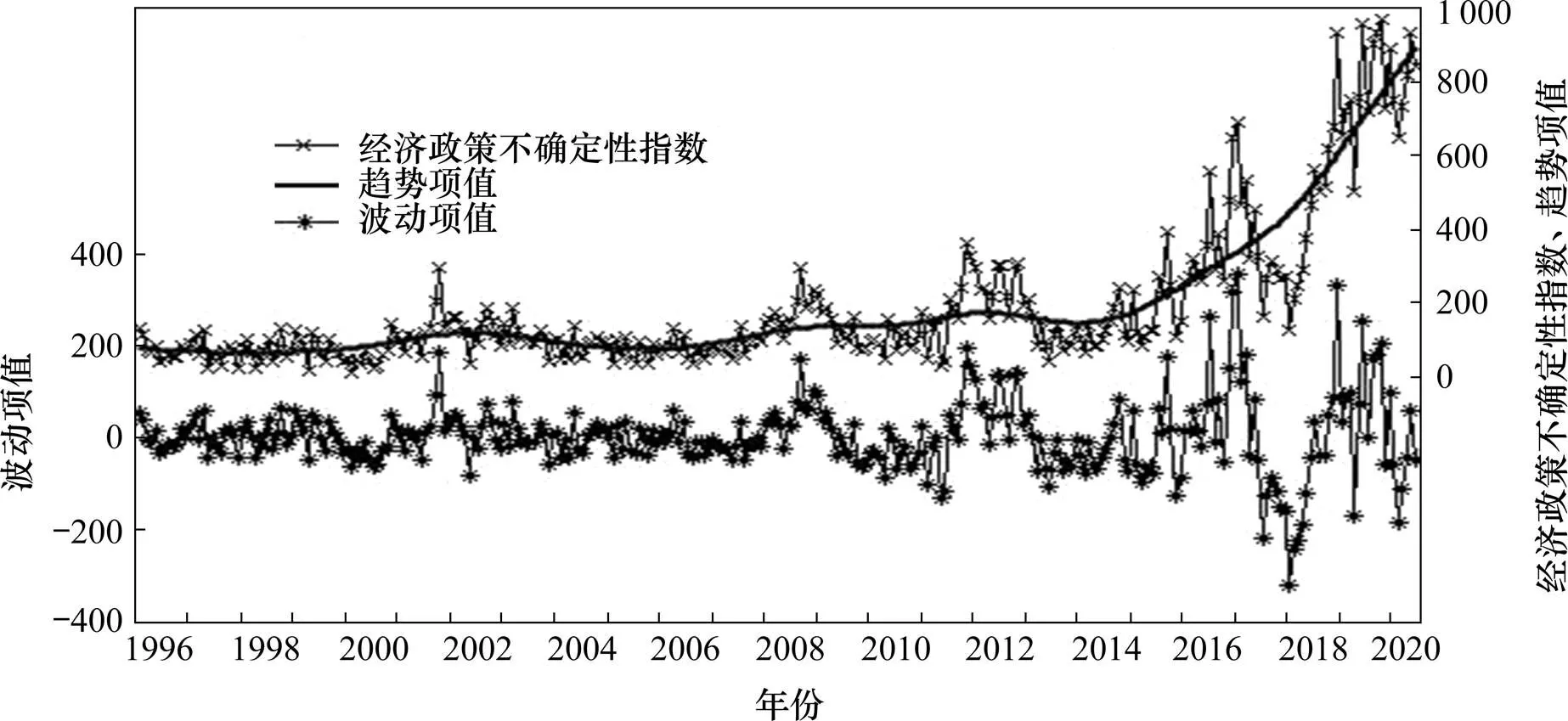

在本文中,我们借鉴Baker等通过大数据技术搜索主流媒体中有关经济政策不确定性描述而获取的关键词,来构建中国经济政策不确定性指数[22],相应的计算结果见图1。与此同时,本文进一步通过H-P滤波得到了经济政策不确定性指数的趋势项与波动项。可以看出,我国的经济政策不确定性的趋势项呈逐年上升的态势,尤其在2008年金融危机之后,上升趋势尤其明显,而经济政策不确定性的波动项同样呈现出逐年扩大的态势,表现出明显的时变特征,这意味着有必要对经济政策不确定性指数的不同状态进行分区。鉴于此,本文接下来将采用MS-AR模型对经济政策不确定性指数进行区制划分。

(一) MS-AR模型及估计

马尔科夫区制转移模型通过利用马尔科夫转移概率来识别经济政策不确定性指数的区制及转折点的变化。单变量马尔科夫区制转移模型主要是参照Hamilton针对实际产出的时间序列建模[23],而多变量马尔科夫区制转移模型主要利用宏观经济协同波动的特性,通过估计潜在马尔科夫转移概率来识别经济政策不确定性指数的状态。马尔科夫区制转移模型的优点在于,可以利用区制状态的转移概率估计,来识别经济政策不确定性指数的转变点,避免人为对时间序列波峰和波谷进行划分而产生偏误。

图1 中国经济政策不确定性指数的趋势项和波动项时序图

考虑一个K维时间序列向量,y=(1t,2t, …,y)′,=1, 2, …,,假定滞后阶数为p,则VAR(p)模型可表示成如下形式:

y=+1y-1+…+Ay-+(1)

其中,y表示经济政策不确定性指数,表示时间,表示常数项,A表示变量系数,表示误差项且独立同分布。将上述公式进行均值调整,公式两边同时减去,可以变形为:

y-=+1(y-1-)+…+A(y--)+(2)

进一步,考虑上述模型存在结构性变化,且可观测向量y依赖于不可观测区制变量s,上述公式可写成如下形式:

y-(s)=1(s)(y-1-(s-1))+…+

A(s)(y--(s-p))+(3)

对于区制变量s,假设具有M个区制状态的转移概率,则使用马尔科夫转移矩阵表示为:

上式中,p表示区制转移变量s从-1期的状态转移至期的状态的转移概率。

(二) 经济政策不确定性指数的阶段性划分

为进一步识别我国经济政策不确定性指数的拐点以及所处的区制,参考张龙、刘金全的研究,我们将不确定区制划分为三个区制,即“低不确定性区制”“中不确定性区制”和“高不确定性区制”[24](下文统一简称为“低区制”“中区制”“高区制”)。MS-AR模型估计结果如表1所示。

从表1中不同区制下常数项的结果来看,低区制常数项为4.254,中区制常数项为5.030 6,高区制常数项为6.146 9,三者大小方向合理,且参数估计均显著,这说明模型估计效果较好。

进一步估计转移矩阵的各个参数,结果表明,经济政策不确定性指数走势如果当期处于低区制状态,那么它下一期依然处于低区制状态的概率为97.17%,转向中区制状态的概率为 2.827 5%,转向高区制状态的概率为0.000 5%。如果当期经济政策不确定性指数走势处于中区制状态,那么它下一期转向低区制状态的概率为3.047%,转向高区制状态的概率为0.996%,维持在中区制状态的概率为95.957%。如果当期经济政策不确定性指数走势处于高区制状态,那么它下一期转向低区制状态的概率为0%,转向中区制中波动状态的概率为0%,维持在高区制状态的概率为100%。这些估计结果表明,经济政策不确定性指数走势的状态持续性较强,不同状态之间的迁移概率较低。

表1 MS-AR模型估计结果

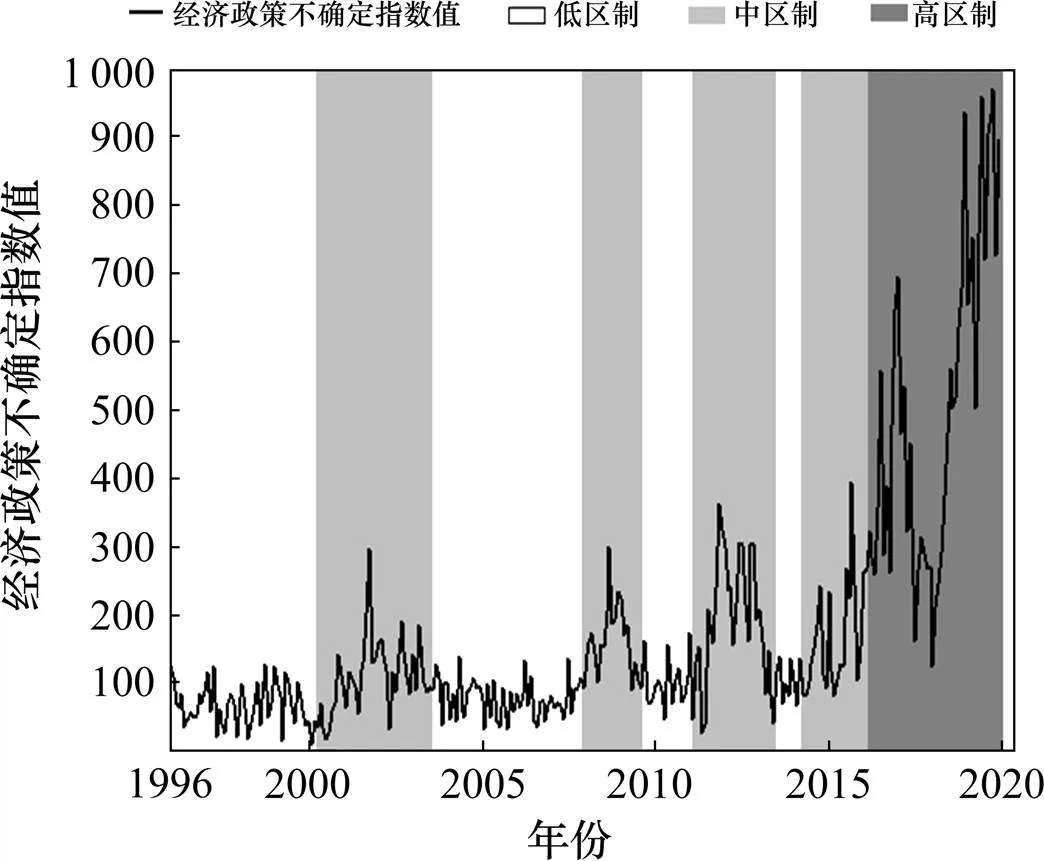

图2给出了经济政策不确定性指数走势与区制划分图,其中黑色线条为经济政策不确定性指数,白色区域为低区制,浅色区域为中区制,深色区域为高区制。通过观察经济政策不确定性指数走势不难发现,低区制波动平缓,中区制波动略高,会出现峰值,高区制波动性最高。由表2计算结果可知,经济政策不确定性指数处在低区制区间概率最大值为0.993,最小值为0.834,平均持续期为35.25个月;处在中区制区间概率最大值为0.969,最小值为0.953,平均持续期为25.25个月;处在高区制区间的概率为0.998,持续期为46个月。根据上述描述性统计分析,我们认为我国经济政策不确定性指数的区制划分具有一定的合理性和可行性。

图2 经济政策不确定性指数走势与区制划分图

由图2以及表2可知,本文对于样本期间经济政策不确定性指数的计算,基本符合我国经济发展主要阶段的特征。具体来看,低区制区间为1996年1月—2001年3月、2003年8月—2007年11月、2009年9月—2011年1月以及2013年7月—2014年4月,这时期经济政策的不确定性较低是因为我国经济增长处于快速或者平稳增长时期,此时国内外经济发展形势较好,如第一区间为我国加入WTO之前,此时我国刚刚完成国有经济体制改革,并开始投资基础设施建设等;第二区间为加入WTO之后与金融危机之前,此时正处于改革开放以来经济增长持续时间最长的繁荣期;第三区间为后金融危机时代,此时受国内积极货币政策和财政政策影响,经济政策不确定性指数波动较弱;第四区间为经济进入新常态时期,各项经济指标有序平稳增长,导致经济政策不确定性指数呈现弱波动。中区制区间分别为2001年4月—2003年7月、2007年12月—2009年8月、2011年2月—2013年6月和2014年4月—2016年2月。结合实际经济形势,我们可以发现其典型成因。在第一区间,由于受到加入WTO、美国“9.11”事件、“非典”危机以及美伊战争等影响,经济政策不确定性指数有所上升,同时波动较为剧烈;第二区间受美国次贷危机引发全球性金融危机的影响,我国经济政策不确定性指数再度攀高,波动性再度增强;第三区间受欧洲债务危机、我国房地产“国五条”颁布以及“三期叠加”和“结构调整”等因素影响,经济政策不确定性指数再度上升;第四区间受股灾、政府债务等因素影响,经济政策不确定性指数小幅攀升。进入2016年后,经济政策不确定性指数迅速攀高,此时段为高区制时期,此间主要受美国退出TPP协定、中美贸易战以及新冠肺炎疫情的影响,经济政策不确定性指数达到了历史最高点。

表2 各区制持续时间和转移概率

备注:括号内数字表示月份

综上所述,我国经济政策不确定性指数总体趋势和波动高度吻合了内部因素和外部因素对我国经济发展产生的不确定影响程度。通过进一步观察可以发现,经济政策不确定性指数的划分与我国经济增长的运行态势基本一致,例如,经济平稳或高速增长阶段的经济政策不确定性指数走势为低区制,而经济增速放缓或者下降阶段经济政策不确定性指数走势为中区制或高区制。

三、模型设计、变量选取及参数估计

本文将经济政策不确定性指数纳入含潜在门限时变向量自回归(LT-TVP-VAR)模型中,构建包含经济政策不确定性指数、产出缺口、通胀缺口、货币供应量、利率五个变量的计量模型,通过LT-TVP-VAR模型来检验经济政策不确定性冲击对货币政策有效性的影响。我们进一步构建包含产出缺口、通胀缺口、货币供应量、利率四个变量的时变向量自回归模型(SV-TVP- VAR),利用SV-TVA-VAR模型时点脉冲响应函数检验在经济政策不确定性的不同区制下货币政策对产出缺口和通胀缺口的时变反应。

(一) LT-TVP-VAR模型及估计

参考Nakajima等的研究[25],将TVP-VAR模型基本形式设定为:

y=c+1ty-1+…+By-+,~(|0,∑) (7)

其中,y是×1维的观测向量(=1, 2, 3…),c表示×1维时变截距项,B表示滞后(=1, 2, 3…)阶×维时变系数矩阵,为×1维结构冲击。

上式可简化为多变量动态回归模型,形式如下:

参考Primiceri对基准时变模型中Cholesky参数的设置[26],模型中时变系数、方差和协方差均服从随机游走过程,公式如下:

其中,模型的时变系数b和a分别由示性函数(·)、潜在时变系数和共同决定。d和d分别代表时变系数和联立系数的门限水平值。当时变系数和超过d和d时,(·)=1,说明模型中变量存在相互影响关系,反之说明不存在相互影响关系。当且仅当d=d=0时,模型不具有门限效应,此时LT-TVP-VAR模型转化为TVP-VAR模型。

(二) SV-TVP-VAR模型介绍

参考Primiceri和Nakajima的研究[26-27],定义一个标准的S-VAR模型,表现形式如下:

Ay=1y-1+2y-2+…+ Fy-+,=+1, …,(11)

上式中,y表示×1维可观测向量,表示×维参数矩阵,1,…,F表示×维滞后算子矩阵,表示×1维白噪声的随机结构性冲击。假定(0, ∑),其中,∑满足:

同时,将同期关系系数矩阵定义为下三角矩阵,表示如下:

因此,S-VAR模型可以简写为:

y=By-1+…+By-+-1∑,~(0,I) (14)

从上述矩阵不难看出,引入随机波动项后的模型在运算过程中变得复杂,因此,在参数运算上使用马尔可夫链蒙特卡洛方法对模型进行估算。

(三) 数据选取与处理

(四) 模型参数估计与检验

1.变量的单位根检验

根据VAR计算原理,变量在计算过程中,如果数据不平稳将会出现伪回归现象。因此,数据在导入模型前需要对数据做ADF单位根检验(结果如表3所示),检验结果中除EPU不平稳外(一阶差分后平稳),其余序列均为平稳序列。因此,本文进一步对序列进行Johansen协整性检验(结果如表4所示),从检验结果来看,模型存在协整关系,由此,模型可以直接用原始数据进行运算,不需要进行差分处理。

2. LT-TVP-VAR模型参数估计结果

根据AIC判定准则,本文将LT-TVP-VAR模型的滞后阶数设定为2阶。模型在贝叶斯框架下通过MCMC方法对参数进行估计,进行20 000次模拟,其中前1 000次为预模拟。诊断值代表了MCMC的收敛性,从表5中可以看出,诊断值大部分显著性较高,说明贝叶斯MCMC方法模拟收敛性效果较好。无效影响因子数值越小,表明估计结果越有效。其中,和参数无效影响因子高于200以上,其余参数均小于200,说明模型最多可以产生91个不相关样本(20 000/219.06),再次表明模型估计是有效的,能够支持有效的后验推断。

表3 各变量ADF单位根检验结果

表4 Johansen协整性检验结果

表5 模型参数估计结果

表6为潜在门限可接受率的值,联立参数变量()1和()2分别为74.6%和61.5%,说明模型最高接受率达到74.6%。这表明模型在模拟过程中平滑掉了波动较为剧烈的参数,经济政策不确定性与货币政策工具之间存在显著的“门限 效应”。

3. SV-TVP-VAR模型参数估计结果

根据AIC判定准则,本文将SV-TVP-VAR模型的滞后阶数设定为2阶。模型在贝叶斯框架下通过MCMC方法对参数进行估计,进行20 000次模拟,为避免模型迭代在初始启动时产生不平稳现象,模型在进行有效抽样前舍弃前2 000次抽样样本。模型估计结果如表7所示,诊断值均小于1.96,表明模型在5%水平下所有参数均没有拒绝收敛于后验分布的原假设,同时也说明在20 000次模拟过程中可以产生足够有效的样本。无效因子最大值为122.95,表明此次抽样可以得到162个不相关样本(20 000/122.95),远小于模拟次数,再一次说明模型估计是有 效的。

表6 模型潜在门限值可接受率(%)

表7 模型参数估计结果

四、模型估计结果的实证分析

(一) 货币政策有效性的脉冲响应分析

基于LT-TVP-VAR模型的时变等间隔脉冲响应函数,可以描述和判断经济政策不确定性冲击对我国货币政策有效性的影响。根据模型和数据结构,我们将时间间隔设定为滞后4期、8期和12期,分别代表短期效应、中期效应和长期效应。从图3和图4中可以看出,代表短期、中期和长期的三条曲线走势基本重合,说明LT-TVP-VAR模型在对参数估计时,估计结果具有一定的稳健性。

从图3来看,经济政策不确定性指数对数量型政策工具等间隔脉冲响应函数在2008年之前,长期效应要大于中期效应和短期效应;在2008年之后,短期、中期和长期三条曲线几乎重合,在极少情况下出现短期效应大于中期效应和长期效应的现象。这说明在2008年之前,在出现经济政策不确定性冲击时,我国数量型货币政策工具仅仅注重了短期效应的调节,忽视了中期效应和长期效应。换言之,经济政策不确定性对数量型货币政策工具的冲击影响时间较长;2008年之后,这三条曲线几乎重合,表明数量型货币政策工具在近年来通过不断完善,在注重短期效应调节的同时,很好地兼顾了中、长期效应。

图3 经济政策不确定性对数量型货币政策的冲击

图4 经济政策不确定性对价格型货币政策的冲击

从图4来看,经济政策不确定性对价格型货币政策工具等间隔脉冲响应函数,在2004年之前短期效应较为显著,中期效应次之,长期效应最小;2004年至2008年间,长期效应最为显著,中期效应次之,短期效应最小;2008年以后,短、中、长期三条曲线几乎重合。这说明,货币政策的实施可以化解经济政策不确定性的冲击,同时也能降低经济政策不确定性冲击的中期和长期影响。2004年第1季度至2008年第3季度是我国经济快速增长期,这一时期受国际原油价格持续高位运行、贸易保护主义抬头、国际收支不平衡矛盾凸显和房地产价格上涨过快等因素影响,价格型货币政策工具在宏观经济调控上显得有些乏力。从三条曲线走势上可以看出,我国经济进入新常态以来,尤其是利率市场化改革以来,价格型货币政策工具开始注重短期、中期和长期效应的综合调节。

从图3和图4可以看出,经济政策不确定性与数量型和价格型货币政策工具短、中、长期效应均呈正相关关系。同时,在经济政策不确定性指数处于低区制时,数量型和价格型货币政策工具波动幅度较大,但经济政策不确定性指数处在中、高区制时,数量型和价格型货币政策工具波动幅度明显减弱。这说明经济政策不确定性的冲击能够降低货币政策有效性。一般而言,为了实现“稳增长”和“防通胀”的双重政策目标,中央银行往往会通过提高基准利率和存款准备金的方式来调节信贷需求和供给。在经济政策不确定性指数处于低区制时,适当调整货币政策就可以达到预期效果;当经济政策不确定性指数处于中区制时,货币政策的调控效果需要在一段时期内多次发力才能达到;当经济政策不确定性指数处于高区制时,则应协调和搭配使用多种经济政策,同时应长时间加大政策力度调控,才有可能达到预期效果。

(二) 货币政策对产出缺口和通胀缺口的反馈效应

基于SV-TVP-VAR模型的时点脉冲响应函数,我们可以测度在经济政策不确定性的不同区制下,我国货币政策类型对产出缺口和通胀缺口的动态调控路径。为此,我们在样本中选择1997年第3季度、2008年第4季度、2018年第4季度等三个重要时点。这样选择的依据在于,首先从图2来看,三个时点分别处于经济政策不确定性的三个不同阶段,1997年第3季度属于低区制阶段,2008年第4季度属于中区制阶段,2018年第4季度属于高区制阶段。这样的选择有助于考察货币政策在三个不同区制下对产出缺口和通胀缺口的调控机制。其次,三个时点分别对应着经济软着陆和亚洲金融危机时期、国际金融危机时期和中美贸易摩擦时期。本文通过分析不同时点下脉冲响应函数间的差异,分析近年来经济政策不确定性下货币政策对产出缺口和通胀缺口的调控模式和时变特征。

1. 数量型货币政策工具的冲击反应模式

数量型货币政策工具是指控制货币供应数量的调控工具。根据模型设定,货币供应数量M2出现一单位标准差的正向冲击,我们估计出不同时点下产出缺口和通胀缺口的冲击反应函数,图5给出了具体的冲击反应过程。从图5来看,三条曲线基本相似,即短期内对产出缺口影响为负项,随后在3—4期为正,在大约15期后函数趋近于零;有所区别的是,1997年第3季度冲击反应最小(约0.03个百分点),2008年第4季度和2018年第4季度冲击反应强度最高(约0.04个百分点)。这表明,数量型货币政策工具对产出缺口的调控会有3—4期的滞后,且滞后时间随着经济政策不确定性的升高而变长。但从长期来看,数量型货币政策工具在对产出缺口进行调控时,其效应会随着经济政策不确定性的走高而加强。例如,在国际金融危机时期,先后4次下调存款准备金率和扩大信贷总量,其效应就比较明显。

图5 数量型货币政策工具对产出缺口的冲击反应函数

类似地,考察数量型货币政策工具对通胀缺口的动态影响(如图6所示),我们发现经济政策不确定性发挥了重要影响。在1997年第3季度和2018年第4季度,数量型政策工具对通胀缺口的影响为正,此时增加货币供应量,会导致价格水平上升;2008年第4季度呈先负后正的脉冲响应曲线,产生这一现象的原因可能是在2007年我国经济增长出现了过热苗头,为此从2007年第3季度开始,央行实施从紧的货币政策,在全年中10次上调存款准备金率;2008年受“汶川地震”等自然灾害影响以及第3季度美国次贷危机引起的国际金融危机影响,导致2008年第3季度货币政策的实施既要防止经济增长由偏快转为过热,又要防止价格由结构性上涨演变为明显通货膨胀,第4季度货币政策再由“双防”转为“一保一控”再到“灵活审慎”。因此,脉冲曲线前期走势为负。另外,冲击反应于第5期呈现最大值(高于1997年第3季度和2018年第4季度),这可能是受到“四万亿”投资计划的刺激及影响,导致冲击曲线在这个时段出现走高。2018年第4季度的冲击反应曲线相比前两期出现了平稳趋势,这说明近年来我国数量型货币政策工具在调控通胀方面的能力逐步提升。因此,从三条曲线的总体走势来看,数量型货币政策对通胀缺口的调控力度会随着经济政策不确定性的上升而加大。这对当前应对新冠肺炎疫情冲击的货币政策操作具有重要启示。

图6 数量型货币政策工具对通胀缺口的冲击反应函数

2.价格型货币政策工具的冲击反应模式

价格型货币政策工具主要是调节名义利率。根据模型设定,我们假设名义利率R出现一单位标准差的正向冲击,并且估计出不同时点下产出缺口和通胀缺口对这个冲击的动态反应过程(如图7所示)。从图形走势来看,在经济政策不确定性的不同区制下,三条冲击反应曲线基本相似,表明价格型货币政策工具对产出缺口具有正向效应,即提升利率水平,会导致产出缺口上升,实际产出水平与潜在产出水平之差变大。从三条冲击反应曲线的数值分布上看,2018年第4季度极值最高(约0.075),2008年第4季度极值次之(约0.06),1997年第3季度最低(约0.05)。这说明随着经济政策不确定性的上升,价格型政策工具对产出缺口的影响变大。换言之,当经济政策不确定性升高时,采用降低利率等价格型政策工具可以缩小产出缺口,达到维护经济平稳增长的调控目的。

类似地,给定名义利率R一单位标准差的正向冲击,我们也可以估计出不同时点下价格型货币政策工具对通胀缺口的动态影响(如图8所示)。从图形走势来看,三条冲击反应曲线的总体趋势相同,但也存在一些细微的差异。通胀缺口的冲击反应大部分为正向效应,其中1997年呈M型上下波动,产生这一现象的原因可能是1996年我国刚刚开放银行间同业拆借利率,利率市场化处于积极探索阶段。1997年经济发展实现了第一次软着陆,各项指标向好,但亚洲金融危机的爆发导致国内经济形势再一次严峻起来。2008年第4季度,冲击反应曲线呈现出先正后负的波动态势,主要原因在于,为化解国际金融危机对国内的影响,此次调控力度加大(5次下调存贷款基准利率)且时间短(大约2—3年),同时,我国利率市场化仍在试点阶段,显示出对通胀调控能力的不足。2018年第4季度,冲击反应曲线呈现出陡升缓降态势,这说明我国价格型货币政策工具在治理通胀方面的能力有了大幅提升。为了应对中美贸易摩擦产生的冲击,中央银行前瞻性地采取了一系列逆周期调节措施,例如,通过定向降准、中期借贷便利(MLF)、下调支小再贷款利率、定向中期借贷便利(TMLF)、完善LPR形成机制等措施,刺激消费带动经济增长,进而使物价在合理区间波动。冲击反应曲线在第14期后出现微弱负向影响,这说明仍需要不断完善价格型货币政策工具,加强政策调控的长期效应。总体来看,随着经济政策不确定性的不断上升,价格型货币政策工具对通胀缺口的影响也愈发显著,即利率政策对通胀缺口的调控效果愈发显著。

图7 价格型货币政策工具对产出缺口的冲击反应函数

图8 价格型货币政策工具对通胀缺口的冲击反应函数

五、主要结论与政策启示

本文首先运用MS-AR模型对经济政策不确定性指数进行三区制划分,并估计了各种区制之间的转移概率矩阵。在此基础上,我们通过构建LT-TVP-VAR模型,利用模型估计的冲击反应函数,刻画了不同经济政策不确定性水平下,我国数量型和价格型货币政策工具的时变反应,测度了我国货币政策的有效性。进一步,我们构建SV-TVP-VAR模型,根据模型时点脉冲响应函数,检验不同经济政策不确定性水平下,数量型和价格型货币政策工具对产出缺口和通胀缺口的调控效应。获得的主要结论和货币政策启示如下。

第一,从估计的等间隔脉冲响应函数来看,经济政策不确定性与数量型和价格型货币政策工具的短、中、长期效应均呈正相关关系。同时,在经济政策不确定性指数处于低区制时,数量型和价格型货币政策工具所产生效应的波动幅度较大,但经济政策不确定性指数处在中、高区制时,数量型和价格型货币政策工具所产生效应的波动幅度明显减弱,这说明经济政策不确定性的冲击,能够明显降低货币政策的有效性。为此,在当前经济政策不确定性比较显著的时期,一定要适当保持货币政策操作力度,继续实施稳健中性的货币调控政策。

第二,从时点脉冲响应函数的动态轨迹来看,数量型和价格型货币政策工具对产出缺口和通胀缺口的调控力度,会随着经济政策不确定性水平的升高而加大。但这两种货币政策工具在调控效应和针对性上各有不同。其中,数量型货币政策工具对产出缺口调控的长期效应较优,短期效应存在滞后性,且滞后时间会随着经济政策不确定性的升高而变长;价格型货币政策工具在经济政策不确定性的各种水平下,均能够对产出缺口产生较好的调控效应,但在对通胀缺口的调控上,如果经济政策不确定性指数处于中、低区制时,调控效果略显不足。由此可见,如果当前需要进行稳增长和稳通胀的双重调控,并且经济政策不确定性处于较高水平上,我们则需要同时采用数量型和价格型货币政策工具,实现对产出缺口和通胀缺口的双重调控。

综上所述,虽然随着经济政策不确定性水平的上升,货币政策有效性出现降低,但是中央银行会加大货币政策的调控力度,通过盯住确定性目标,来应对不确定性的经济冲击。因此,当前货币政策的设计、操作和监控,应根据现实经济波动态势和经济政策不确定性水平,灵活把握货币政策的调控力度、调控节奏和调控重点,创新性地进行跨周期设计和逆周期调节。根据短期目标和长期目标的不同,我们应合理选用不同的货币政策工具,提高货币政策调控的效率和质量;同时,中央政府在制定各类经济政策时,应加强预期引导并注重政策的连续性和稳定性。就货币政策有效性而言,应继续深化利率市场化改革,强化结构性政策工具的精准滴灌作用以及重视货币政策的预期管理,充分发挥货币政策对宏观经济调控的前瞻性、主动性、精准性和有效性作用,促进国民经济平稳健康发展和“十四五”规划的如期实现。

[1] 王立勇, 张良贵. 开放条件下我国货币政策有效性的经验分析——基于目标实现与工具选择角度的评价[J]. 数量经济技术经济研究, 2011, 28(8): 77−90. WANG Liyong, ZHANG Lianggui. Empirical researches on the effectiveness of China’s monetary policy in the open economy[J]. The Journal of Quantitative & Technical Economics, 2011, 28(8): 77−90.

[2] 刘喜和, 李良健, 高明宽.不确定条件下我国货币政策工具规则稳健性比较研究[J]. 国际金融研究, 2014(7): 7−17. LIU Xihe, LI Liangjian, GAO Mingkuan. Comparative study on the robustness of monetary policy rules under the uncertain conditions[J]. Studies of International Finance, 2014(7): 7−17.

[3] TENREYRO S, THWAITES G. Pushing on a string: US monetary policy is less powerful in recessions[J]. American Economic Journal: Macroeconomics, 2016, 8(4): 43−74.

[4] 梁丰. 经济政策不确定性与我国货币政策有效性——基于门槛向量自回归模型的实证研究[J]. 华东经济管理, 2019, 33(6): 84−90. LIANG Feng. Uncertainty of economic policy and effectiveness of China’s monetary policy——An empirical study based on threshold vector autoregression model[J]. East China Economic Management, 2019, 33(6): 84−90.

[5] 王君斌, 郭新强, 王宇. 中国货币政策的工具选取、宏观效应与规则设计[J]. 金融研究, 2013(8): 1−15. WANG Junbin, GUO Xinqiang, WANG Yu. Tool selection, macro effect and rule design of China’s monetary policy[J]. Journal of Financial Research, 2013(8): 1−15.

[6] 汪川. “新常态”下我国货币政策转型的理论及政策分析[J]. 经济学家, 2015(5): 35−42. WANG Chuan. Theoretical and policy analysis of China’s monetary policy transformation under the “New Normal” [J]. Economist, 2015(5): 35−42.

[7] 徐宁, 丁一兵, 张男.经济不确定性冲击与货币政策的时变反馈——基于《人民日报》《光明日报》大数据的研究[J]. 财经科学, 2020(1): 1−12. XU Ning, DING Yibing, ZHANG Nan. The time-varying feedback mechanism of the economic uncertainty and monetary policy——Empirical evidence based on keyword capture with big data crawler[J]. Finance & Economics, 2020(1): 1−12.

[8] 张龙, 姜龙. 中国货币政策调控的取向变迁与量价转型——兼论调控取向定量测度的拟合效果[J]. 当代财经, 2020(9): 52−65. ZHANG Long, JIANG Long. Orientation evolution and quantity-price transformation of China’s monetary policy regulation: Also on the imitative effect of the quantitative measurement of regulation orientation[J]. Contemporary Finance & Economics, 2020(9): 52−65.

[9] MAYER E, SCHARLER J. Noisy information, interest rate shocks and the great moderation[J]. Journal of Macroeconomics, 2011, 33(4): 568−581.

[10] 田磊, 林建浩.经济政策不确定性兼具产出效应和通胀效应吗?来自中国的经验证据[J]. 南开经济研究, 2016(2): 3−24. TIAN Lei, LIN Jianhao. Does the economic policy uncertainty have both output effect and inflation effect? Evidence from China[J]. Nankai Economic Studies, 2016(2): 3−24.

[11] 刘金全, 解瑶姝. “新常态”时期货币政策时变反应特征与调控模式选择[J]. 金融研究, 2016(9): 1−17. LIU Jinquan, XIE Yaoshu. The characteristic of monetary policy changes and the choice of control modes in the period of “New Normal”[J]. Journal of Financial Research, 2016(9): 1−17.

[12] 苏治, 刘程程, 位雪丽.经济不确定性是否会弱化中国货币政策有效性[J]. 世界经济, 2019, 42(10): 49−72. SU Zhi, LIU Chengcheng, WEI Xueying. Will economic uncertainty weaken the effectiveness of China’s monetary policy[J]. The Journal of World Economy, 2019, 42(10): 49−72.

[13] 王伟强.经济政策不确定性对货币政策调控有效性的影响[J]. 郑州大学学报(哲学社会科学版), 2019, 52(3): 27−34, 126. WANG Weiqiang. The influence of economic policy uncertainty on the effectiveness of monetary policy regulation[J]. Journal of Zhengzhou University (Philosophy and Social Sciences Edition), 2019, 52(3): 27−34, 126.

[14] 刘金全, 张龙. “多目标”下数量型与价格型货币政策工具的有效性对比研究——基于“多指标”的量化分析视角[J]. 东北大学学报(社会科学版), 2019, 21(6): 583−590, 650. LIU Jinquan, ZHANG Long. A comparative study on the effectiveness of quantitative and price-based monetary policy tools under “multi-targets” ——From the perspective of quantitative analysis based on “multi- indicators”[J]. Journal of Northeastern University (Social Science), 2019, 21(6): 583−590, 650.

[15] MUKHERJEE S, BHATTACHARYA R. Do the Keynesian monetary transmission mechanisms work in the MENA region[J]. Empirical Economics, 2015, 48(3): 969−982.

[16] 陈创练, 戴明晓.货币政策、杠杆周期与房地产市场价格波动[J]. 经济研究, 2018, 53(9): 52−67. CHEN Chuanglian, DAI Mingxiao. Monetary policy, leverage cycle and house price fluctuation[J]. Economic Research Journal, 2018, 53(9): 52−67.

[17] 邓创, 付蓉, 徐曼. 中国货币政策的独立性会影响调控效果吗——基于门限向量自回归模型的实证研究[J]. 经济学家, 2018(12): 29−37. DENG Chuang, FU Rong, XU Man. Would the independence of China’s monetary policy affect its regulatory effect?——An empirical study based on the threshold vector autoregression model[J]. Economist, 2018(12): 29−37.

[18] 付一婷, 刘金全, 刘子玉. 金融周期与经济周期的时变关联机制与非对称传导效应[J]. 金融经济学研究, 2020(1): 20−31. FU Yiting, LIU Jinquan, LIU Ziyu. Time-varying correlation mechanism and asymmetric transmission effects between financial and business cycles[J]. Financial Economics Research, 2020(1): 20−31.

[19] 段梅. 经济政策不确定性会影响货币政策有效性吗 ——基于信贷渠道的视角[J]. 当代财经, 2017(6): 18−27. DUAN Mei. Can economic policy uncertainty influence the effectiveness of monetary policy? From the perspective of credit channel[J]. Contemporary Finance & Economics, 2017(6): 18−27.

[20] 刘金全, 张筱婉, 方毅. 基于不同冲击和不同政策搭配的最优货币政策规则[J]. 上海经济研究, 2020(11): 69−79. LIU Jinquan, ZHANG Xiaowan, FANG Yi. Optimal monetary policy rule based on various impacts and distinct policy collocations[J]. Shanghai Journal of Economics, 2020(11): 69−79.

[21] 马勇, 付莉. “双支柱”调控、政策协调搭配与宏观稳定效应[J]. 金融研究, 2020(8): 1−17. MA Yong, FU Li. The “two-pillar” framework, policy coordination and macroeconomic stability[J]. Journal of Financial Research, 2020(8): 1−17.

[22] BAKER S R, BLOOM N, DAVIS S J. Measuring economic policy uncertainty[J]. Quarterly Journal of Economics, 2016, 131(4): 1593−1636.

[23] HAMILTON J D. A new approach to the economic analysis of nonstationary time series and the business cycle[J]. Econometrica, 1989, 57(2): 357−384.

[24] 张龙, 刘金全. 我国经济政策不确定性的阶段性特征及其动态消费效应[J]. 暨南学报(哲学社会科学版), 2019, 41(7): 46−56. ZHANG Long, LIU Jinquan. The stage characteristics of China’s economic policy uncertainty and its dynamic consumption effects[J]. Jinan Journal (Philosophy & Social Science Edition), 2019, 41(7): 46−56.

[25] NAKAJIMA J, WEST M. Bayesian analysis of latent threshold dynamic models[J]. Journal of Business & Economic Statistics, 2013, 31(2): 151−164.

[26] PRIMICERI G E. Time varying structural vector autoregressions and monetary policy[J]. Review of Economic Studies, 2005(3): 821−852.

[27] NAKAJIMA J, KASUYA M, WATANABE T. Bayesian analysis of time-varying parameter vector autoregressive model for the Japanese economy and monetary policy[J]. Journal of The Japanese and International Economies, 2011, 25(3): 225−245.

[28] ORPHANIDES A. Monetary policy evaluation with noisy information[J]. Journal of Monetary Economics, 2003, 50(3): 605−631.

Research on the effectiveness of monetary policy under the uncertainty of economic policy

LIU Jinquan, WANG Guozhi, FU Weiyan

(School of Business, Jilin University, Changchun 130012, China)

This paper exploits first MS-AR model to divide index of economic policy uncertainty into three regimes, then LT-TVP-VAR model to analyze the impact of economic policy uncertainty shocks on the effectiveness of quantitative and price-based policy tools, and finally the SV-TVP-VAR model to measure the time-varying effects of quantitative and price-based monetary policy tools on the output gap and inflation gap under different economic policy uncertainties. The results show that the increase of economic policy uncertainty can reduce the effectiveness of monetary policy and urge the central bank to increase the intensity of monetary policy. In terms of the selection of monetary policy rules and tools, quantitative monetary policy tools have obvious long-term regulation effect on the output gap, while the short-term effect is lagging behind, and with the increase of economic policy uncertainty, the policy effect weakens. Price-based monetary policy tools can effectively control the output gap under different levels of economic policy uncertainty, but when the economic policy uncertainty is low, the ability to regulate the inflation gap is insufficient. The above empirical conclusions provide empirical evidence and support for us to choose monetary policy rules and tools under different economic policy uncertainties.

economic policy uncertainty; effectiveness of monetary policy; price-based monetary policy; inflation gap; output gap

2020−04−12;

2021−03−11

国家社会科学基金重点项目“经济周期形态变异、子类经济周期划分、子类经济周期与经济周期关联机制研究”(19AJY005)

刘金全,黑龙江密山人,经济学博士,吉林大学商学院、吉林大学数量经济研究中心教授、博士生导师、教育部长江学者特聘教授,主要研究方向:宏观经济计量分析;王国志,吉林白山人,吉林大学商学院博士研究生, 主要研究方向:宏观经济计量分析;付卫艳,吉林长春人,经济学博士,吉林大学商学院助理研究员,主要研究方向:宏观经济计量分析

10.11817/j.issn. 1672-3104. 2021.02.012

F822.0

A

1672-3104(2021)02−0126−14

[编辑: 何彩章]