基于MEA和Luenberger生产率指数的中国商业银行效率及生产率模式评估

2021-04-06段永瑞郭清漪

段永瑞 郭清漪

摘 要: 引入多方向效率分析模型(MEA)模型对我国16家上市商业银行2011—2018年各指标的效率进行了评估,结果显示国有银行效率低下的主要原因是净利息利润、存款和劳动力的效率较低。为进一步研究中国商业银行生产率的构成情况,引入基于方向性距离函数的Luenberger生产率指数及其分解结果,来评价中国商业银行各指标的生产率,得到中国商业银行生产率的变化主要归功于净利息利润和净非利息利润生产率的变化。

关键词: 银行效率评价;数据包络分析;多方向效率分析;Luenberger生产率指数

Abstract: In this paper, we use MEA model to evaluate the efficiency of 16 Chinese listed commercial banks from 2011 to 2018, investigating the factor affecting state-owned banks inefficient, which proved the inefficient of state-owned banks is due to low efficiency of net interest income, total deposits and labor. Also, the Luenberger productivity index is applied to investigate the composition of total factor productivity. The results indicate that the productivity improvement of net interest income and non-interest income is the dormant force behind the total factor productivity change.

Key words: bank efficiency evaluation; data envelopment analysis; multi-directional efficiency analysis; Luenberger productivity index

目前中國银行业正在迅速发展并逐步转向市场导向,但是国有银行仍然主导着市场。由于历史因素,国有银行与股份制银行的组织构架、运营机制等都大有不同,如国有银行存在员工冗余、资产质量低、不良贷款率高等问题。只追求扩大规模并不能作为银行发展的目标,而匹配新业务品种、改善服务质量、提高决策能力和管理能力是目前国有银行的关注点。

国内外学者利用各种不同的评价方法评价我国商业银行的生产率与效率,得到不同的结论。数据包络分析(Data Envelopment Analysis, DEA)是最常用的方法之一,其优点不仅在于无需像参数法那样构建具体函数形式的生产前沿面,而且同时能够处理多产出与多投入的问题,故近期被广泛应用于银行效率评估。Asmild 等(2012)利用基于DEA的多方向效率分析(MEA)模型评价了1997—2008年14家中国商业银行的效率,并将效率分解到不同的投入产出因素上,结论是股份制银行比国有银行效率高,且1997—2007年它们之间的差异在减少,两者在研究期间效率均有所升高。但是论文中数据显示在2008年,股份制银行与国有银行之间的差距又开始增大。韩松等(2014)从银行运营结构角度,通过构建复杂网络DEA模型对银行整体结构效率进行了评价。Arabi等(2015)指出,采用不良产出时Malmquist生产率指数存在无解问题,并提出了模型修改解决方案。钟世和等(2018)运用改进的SFA模型和方差法,从动态视角考察了商业银行效率和风险的相互关系。于刚等(2018)运用DEA-Malmquist 生产率指数评估中国15家商业银行在2014—2016年的全要素生产率,得到股份制商业银行全要素生产率上升、国有银行全要素生产率有轻微下降趋势的结论。

虽然现有研究指出国有商业银行效率偏低是由结构臃肿、政治性贷款等原因造成的,但是对于其效率模式以及生产率模式的具体差异却鲜有定量研究。而进一步明确地分析单个指标的效率及生产率,能够更明确并有针对性地提高银行的运营效率及生产技术。

针对以上问题,本文引入多方向效率评价MEA模型,评价中国16家上市银行2011—2018年的效率,比较国有银行与股份制银行之间效率差异的原因。采用Luenberger生产率指数及其分解结果来评价中国商业银行各指标的生产率。

1 指标选取与数据来源

1.1 模型指标选取

本文将商业银行作为一个营利性组织,即通过一系列的投入(资产、劳动力和存款)获得净利润,包括利息净利润和非利息净利润(Mceachern 等,2007)。考虑到银行不良贷款(Non-Performing Loan,NPL)是影响银行效率的一个重要的因素,是一种非期望产出,本文参考了Thanassoulis等(2008)的处理方法,将NPL作为投入指标处理。

1.2 数据来源

中国现有16家上市银行,其中包括五家国有银行(State-Owned Banks,SOBs):中国农业银行、中国银行、中国建设银行、中国工商银行和交通银行;11家股份制银行(Joint-Stock Banks,JSBs): 北京银行、光大银行、华夏银行、民生银行、南京银行、宁波银行、浦发银行、兴业银行、招商银行、中信银行和平安银行。所有数据均来自各银行的年度报告与《中国金融年鉴》。

2 模型和方法介绍

2.1 多方向效率分析模型(Multi-directional Efficiency Analysis, MEA)

多方向效率分析模型(MEA)模型最初由Bogetoft (1998)提出。本文采用Asmild 和Matthews (2012)优化后的模型来评估单个投入产出指标的效率值,分析造成银行效率提高或者降低的具体因素,并希望通过减少劳动力(LAB)、不良贷款(NPL)、增加利息净利润(NII)和非利息净收入(NNI)来实现效率的提高,存款总额(DEP)作为重要投入指标也需要对其效率进行分析(分别为模型中的i=1,2,3与r=1,2)。而固定资产(FA)由于在银行运作过程中较为稳定,降低的难度较大,故作为非自由变量,其余五个指标为自由变量。其中,劳动力(LAB)、不良贷款(NPL)和存款总额(DEP)作為投入变量,利息净利润(NII)和非利息净收入(NNI)作为产出变量。

由下述线性规划得到目标决策单元的理想参考点(xt0,yt0):

同理,全要素的效率变化率和技术前沿面变化也是各个指标的算数平均数之和。此方法最大的优点就在于评价各个指标生产率的同时,全要素生产率又是各个单独指标生产率的线性和。

3 中国商业银行分指标效率及生产率评价

3.1 基于MEA的中国商业银行分指标效率评价

为了比较国有银行(SOBs)与股份制银行(JSBs)之间效率模式的差异,探索国有银行效率低下的主要原因,研究造成银行被评估为非有效的主要因素,并探索银行在提高效率方面的切入点,引入了多方向效率分析模型(MEA)作为分指标的效率分析模型,评价了银行单个指标的效率,以比较国有银行和股份制银行之间效率的差异。

3.1.1 中国商业银行业分指标效率评价

本节将16家银行8年的数据分别作为不同的决策单元,共128个DMU,应用MEA模型评价中国商业银行相对于有效前沿面的效率,并分析中国商业银行业2011年到2018年各指标的效率。由于此时各年份中的决策单元拥有同一个效率前沿面,故评估结果中,不同年份的效率也可进行纵向比较。

(1) 国有银行和股份制银行效率趋势分析

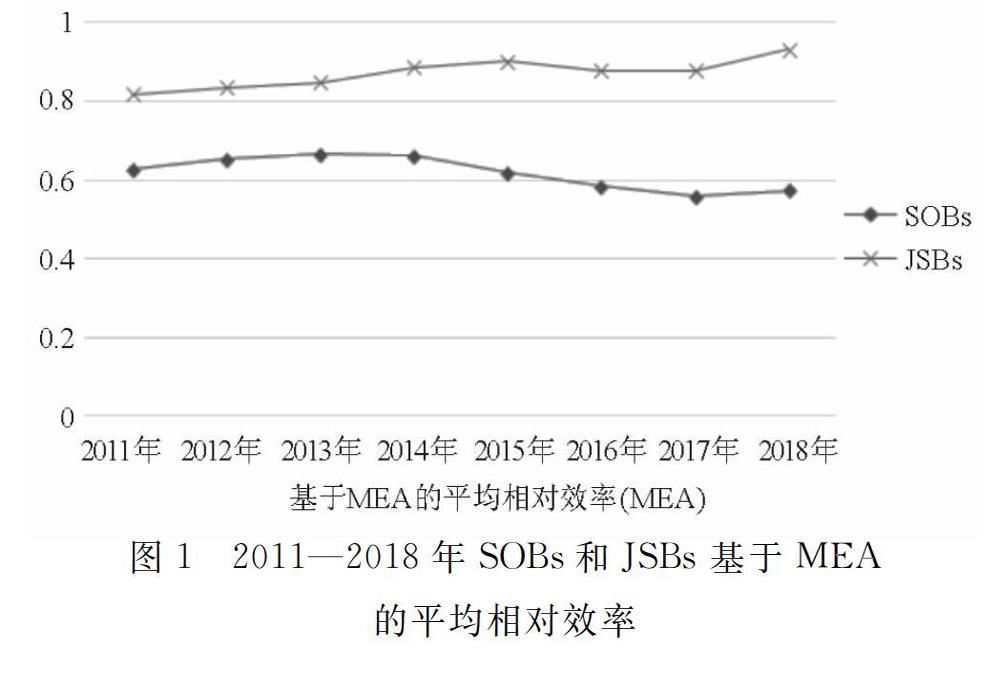

利用MEA模型计算得到中国16家商业银行的相对效率,并将各银行分别在当年国有银行或股份制银行中所占存款市场份额作为权重,计算国有银行与股份制银行的平均效率值,评估结果如图1所示。

MEA模型的评价结果显示在研究期间,国有银行平均相对效率要持续低于股份制银行。中国商业银行的平均效率在2011—2014年上升,2014年以后中国商业银行效率下降,2017年后中国商业银行效率有小幅回升,在2018年国有银行和股份制银行的相对效率分别达到0.573和0.932。

(2) 中国商业银行业分指标效率评价

本节利用式(3)将商业银行MEA效率分解到各个指标,并将每年各指标的全国效率做平均值,得到图2。

由图2可以发现,在所研究的5个投入和产出指标中,平均相对效率最高的是存款总额(DEP)和净利息利润(NII),两个指标的平均相对效率从2011年开始几乎趋于一致。2014年,存款总额的平均相对效率达到0.939,净利息利润的平均相对效率达到0.933。因为央行降息,从2015年起中国商业银行的净利息利润效率有所下降。

造成前沿面以外的商业银行相对效率低的主要因素是非利息利润,其次是劳动力和不良贷款。在2011年,非利息利润的相对效率仅有0.777,不过由于银行的各种业务以及理财产品在不断进步和发展,在2011—2018年,非利息利润的效率在不断上升。

3.1.2 SOBs与JSBs效率模式差异比较

首先评价相对于整体前沿面的各指标效率值,并针对各个指标,进行Mann-Whitney U秩和统计分析,统计结果如表1所示。两组银行所有指标之间都存在显著性差异(P<0.001),尤其是净利息利润之间差异较大。故造成国有银行与股份制银行之间效率差异的主要因素首先是净利息利润,其次是存款与劳动力。

图3是2011—2018年各年分别基于MEA模型评估得到的各因素相对效率值。股份制银行劳动力效率较高,每年的平均效率值都在90%以上;国有银行由于机构臃肿、员工工作效率低,劳动力效率显著低于股份制银行。虽然近几年针对这方面问题做出了整改,劳动力的效率问题得到了一定的改善,但相比股份制银行还有一定差距。

由上一节的分析我们已经得到,存款方面的相对效率在各指标中处在较高的水平,两者每年的平均效率值都在80%以上,两者分别在2014年和2015年达到了最高值(SOBs在2014年达到89.8%,JSBs在2015年达到96.8%)。

对于非期望产出不良贷款,股份制银行一直保持着较高的效率。国有银行的不良贷款效率在研究期内存在波动,可见银行与政府在积极地做出应对与调整,但是最近几年的相对效率值依旧不理想,2018年不良贷款的相对效率为73.4%。

净利息利润方面,从表1中可见国有银行在该指标的相对效率上显著低于股份制银行。国有银行由于其在一定程度上受到国家政策及相关企业盈利情况的影响,相对效率波动较大。央行在2014年年底与2015年年初两次下调贷款和存款基准利率,在2014年后国有银行的净利息利润效率接连三年下降。非利息利润方面,股份制银行的效率一直保持着较高的效率并逐步上升,从2011年的79.9%一路上升到2018年的96.5%,可见在这8年期间股份制银行的各种金融服务得到了不断的进步与发展。与此同时,股份制银行也与国有银行逐渐拉开距离,2018年国有银行的非利息利润效率仅为71.2%。

3.1.3 银行层面效率模式分析

本节我们将针对具体不同银行进行效率模式的对比分析,表2是中国16家商业银行2011—2018年基于MEA效率模型的评估结果;表3是分解到各指标效率以及总效率在2011—2018年间的效率均值。

由表2和表3可见,16家银行中表现最佳的是兴业银行,其MEA平均相对效率最高,为0.972,在2011—2018年共有四年被评价为有效,其各指标的相对效率均为1。紧随其后的是民生银行(0.963)和北京银行(0.961)。

表现最不理想的商业银行是农业银行,2018年农业银行的相对效率只有0.484,2011—2018年平均效率为0.512,处在行业最低水平,除净利息利润外,每一个指标的平均相对效率值都排在末位。其中,非利息利润的平均效率值为0.582,是其效率低下最大原因,这说明农业银行的业务和利润模式过于单一,非利息收入来源占比较小;劳动力和不良贷款的平均相对效率为0.714和0.693,也需要引起关注。

根据每家银行导致效率较低原因的不同,剩下的12家商业银行根据各指标的平均效率可以被分成三类。第一类只有中国银行,其净利息利润效率水平处在行业末位,是影响银行效率的主要原因。由于国有银行的净利息利润受到贷款质量与国家调息政策的影响,故提高净利息利润的相对效率可以从减少不良贷款的角度切入;或多元化发展银行业务,使净利息利润的投入向非利息利润方向转移来提高综合运营效率。

第二类银行造成效率低下的主要原因是不良贷款,这类银行包括光大银行、招商银行和中信银行。这类银行提升总体效率的关键在于不良贷款的管理,银行应该加强银行企业贷款的监控和管理,增强风险意识,积极推出和实施控制不良贷款的解决方案。

第三类商业银行的效率则受到非利息利润的负面影响。对于这类银行,需要调整其业务和利润模式,不断拓展新的业务渠道,将业务从利息收入不断向非利息收入扩展,使业务和盈利渠道更加多样化发展。

3.2 基于Luenberger生产率指数的中国商业银行分指标生产率分析

为了探索引起中国商业银行生产率变化的主要来源,本文引入了Luenberger生产率指数,下面将分析基于Luenberger生产率指数(以下简称L生产率)的评估结果。

3.2.1 中国商业银行业分指标生产率评价

(1) Luenberger生产率指数

图4为中国16家商业银行各个指标L生产率的平均值。商业银行2011—2018年全要素生产率累积提高了37.1%,平均增长率为5.3%。在研究期间,商业银行平均全要素生产率处于一个增长—下降—再增长的波浪式趋势状态。2011—2015年,L生产率持续上升,平均增长率为17.2%,之后两年L生产率下降(年平均17.5%),2017年后又有小幅上升。

从单个指标上看,在整体研究期间,中国商业银行的生产率变化主要受到产出指标的影响。其中,净非利息利润(NNI)是引起生产率变化的主要原因。2011—2015年,NNI单个指标的生产率一直处于上升状态,累积增长了258.7%,远高于全要素生产率。2015—2017年NNI的生产率下降,累计下降74.1%,2018年又有小幅上升。另一个产出指标净利息利润(NII)的趋势也类似。另外几项指标劳动力(LAB)、不良贷款(NPL)和存款(DEP)的生产率呈先下降后上升的趋势,并且在不同时期严重影响着全要素生产率。

总的来说,中国商业银行生产率的变化主要归功于净利息利润和非利息利润生产率的提高。近几年,央行提出扩大存款利率浮动区间,推进利率市场化,给银行的资源利用、运营能力与创新能力带来了考验,其他金融市场和理财产品的兴起也为中国商业银行在存款等方面生产率的提高上带来了不少的挑战。

(2) 前沿面变化(FS)和效率变化(EC)

图5和图6分别为中国16家商业银行Luenberger生产率指数分解后的技术前沿面变化(FS)和效率变化(EC)均值随时间变化的趋势图。

从图5中可得,中国商业银行各个指标技术前沿面的变化趋势和生产率变化趋势基本一致。在2011—2015年,技术前沿面保持稳定缓慢的增长速度,平均增长率为16.9%。2015—2017年发生退步,之后又有小幅进步。技术前沿面水平在研究期间累积增长了36.9%。其中非利息利润(NNI)和净利息利润(NII)是主导因素。而劳动力、存款和不良贷款的技术前沿面在2011—2014年一直处在退步状态,但之后逐渐开始进步,这进一步说明了中国商业银行在资源利用方面不断探索,及时调整银行的运营策略,通过金融创新与技术的进步提高银行的生产率。

图6是中国银行业效率均值随时间变化的趋势。各个指标效率在研究期间效率有下降也有上升,并且全要素的效率变化也有很大波动,累计增长率仅为0.24%。

因此我们可以得出結论:2011—2018年,生产率的增加主要是由技术前沿面的进步引起的,而效率值在波动中整体稍有进步。

3.2.2 SOBs与JSBs生产率模式差异比较

接下来将16家商业银行分成5家国有银行和11家股份制银行两组分别进行分析,通过分别分析两组银行全要素生产率的主要来源,来比较我国国有银行和股份制银行的生产率模式。

(1)Luenberger TFP 随时间变化趋势比较

本节针对国有银行和股份制银行的生产率模式进行对比分析。图7是2011—2018年国有银行和股份制银行Luenberger全要素生产率均值随时间的变化趋势。2011—2018年,11家股份制银行L生产率的平均年增长率为8.99%,累积增长了62.9%;而5家国有银行的L生产率则累积减少了19.5%,平均年降低率为2.80%。

从图7中可得,国有银行和股份制银行的TFP在2011—2014年都呈上升趋势。在2014—2015年阶段国有银行的生产率开始下降,一年后股份制银行也开始下降,但下降率低于国有银行。2015—2017年国有银行的生产率累积下降了80%,同期股份制银行生产率累积下降15%。不过,在2017—2018阶段国有银行的生产率又增加了10.4%,超过了股份制银行(-0.22%)。这说明国有银行在不断探索中寻找适合各自银行的最优资源配置比例,并取得了一定的成效。

股份制银行在2011—2014年,L生产率指数持续大于0,年平均为19.4%。在2015—2018年L生产率指数降低为负,年平均为-4.94%。这说明股份制银行近年的效率并没有实现可持续增长,在快速变化的金融市场中,银行的创新和改革仍然需要加强。

(2) 各指标Luenberger生产率指数及其分解

图8是国有银行和股份制银行Luenberger生产率指数2011—2018年的生产率变化的平均值。2011—2018年整个研究阶段,国有银行和股份制银行的生产率增长都来源于劳动力(LAB)、存款(DEP)和非利息利润(NNI)。对于国有银行,LAB的生产率指数平均值在各指标中最高,为31.6%。这说明国有银行意识到了机构臃肿、劳动力效率低下等问题,在劳动力的管理上进行了改革和创新,并取得了一定的成效。相应地,股份制银行LAB的生产率指数平均值为7.46%。考虑到股份制银行的LAB效率本来就很高,所以进步的空间也较小。股份制银行在2011—2018年的NNI指数平均值为34.0%,在其各指标中最高,可见在这8年期间股份制银行的各种金融服务得到了不断的进步与发展。国有银行也有小幅进步,但和股份制银行相比仍有差距。存款方面,国有银行的生产率指数平均值为3.48%,股份制银行为9.45%。给生产率带来负面影响的是不良贷款(NPL)和净利息利润(NII)。

3.2.3 银行层面生产率模式分析

为了更进一步地分析不同银行的生产率情况,本节将从具体银行的角度出发,研究2011—2018年整个时间段各银行的生产率模式问题。表4给出了中国16家商业银行全要素Luenberger生产率指数和5个指标各自生产率指数的均值。

从表4中可得,所有银行在2011—2018年,全要素生产率变化主要来自全要素技术前沿面的进步,技术对于中国银行生产率提高的贡献更大,并且技术也在不断进步。但是也正因为如此,银行容易忽略运营管理的重要性。

从全要素效率变化的角度看,在2011—2018年,有4家银行在研究期间,平均效率变化值为0,即效率保持不变,分别是北京银行、民生银行、兴业银行和招商银行。这4家银行构成了这个阶段的平均技术前沿面,是引起前沿面移动的主要因素。而其中只有北京银行和招商银行的平均全要素生产率指数大于0(分别为7%和0.08%)。

16家银行中,宁波银行的全要素生产率的平均增长率最高,在2011—2018年的平均增长率为24.3%,在16家商业银行中排名第一。而这么高的全要素增长率是由其净利息利润(NII)和非利息利润(NNI)的增长带来的。

除了上述所分析到的5家银行,剩下的11家银行按照全要素生产率可以分成两类。

第一类银行有农业银行、光大银行、华夏银行、南京银行、浦发银行、中信银行和平安银行,这类银行的全要素生产率在研究期间累积上升,主导因素是技术进步,但是分解到各个指标,则不同银行有不同的表现。例如南京银行,它的全要素生产率进步的主要原因是非利息利润,平均增长率为76.9%。

其余4家银行归为第二类,即中国银行、建设银行、工商银行和交通银行4家国有银行,这类银行的全要素生产率在研究期间下降。除工商银行最近两年的全要素生产率有所回升外,另外3家的全要素生产率在近四年持续下降。对于中国银行、建设银行和工商银行来说,不良贷款效率的下降是导致全要素生产率下降的主要原因。交通银行全要素生产率下降的原因主要是净利息利润生产率的大幅下降,说明交通银行应该合理规划和管理业务的运营,积极发展各项业务,提高利润。

4 总结

本文采用了多方向MEA效率评估模型与Luenberger生产率指数,选取固定资产、不良贷款、劳动力与存款作为投入指标,净利息利润与净非利息利润作为产出指标,对2011—2018年中国16家商业银行进行效率和生产率的评估。

基于MEA的效率评估得到造成商业银行非有效的主要因素是净非利息利润,其次是劳动力和不良贷款的结论;净非利息利润在研究期间呈现的技术水平在不断进步,可见这个指标近年来处于快速发展与创新阶段,但是其管理效率有待加强;国有银行在各项指标效率上都显著低于股份制银行,其中差异最大的是净利息利润,其次是存款与劳动力。不同银行的运营效率存在不同问题,针对各指标相对效率,本文将中国商业银行分成了3类,每一类银行可以有针对性地提高企业的运营与生产效率。兴业银行在分指标的效率评估上都处在行业领先水平,而农业银行各方面的效率都亟待提升。

通過计算生产率指数在各个投入与产出指标上的分解,得出结论:中国银行全要素生产率的变化主要取决于净利息利润和非利息利润生产率两个产出指标生产率的变化,其技术水平的变化是生产率变化的主要原因。存款、劳动力和不良贷款的生产率呈先下降后上升的趋势,并且在不同时期严重影响着全要素生产率。从具体银行角度分析,北京银行和招商银行可以被认为处在行业领先地位;农业银行的生产率增长速度快,各个指标的生产率在提高,技术进步,效率也在上升,虽然在效率评价中表现不佳,但在不断进步、改革和发展。

参考文献:

[1] 朱南, 卓贤, 董屹. 关于我国国有商业银行效率的实证分析与改革策略[J]. 管理世界, 2004(2):18-26.

[2] 伍伟, 李丹, 王涛. 基于DEA和Malmquist生产率指数的商业银行效率分析[J]. 财会月刊, 2015(27).

[3] ASMILD M, MATTHEWS K. Multi-directional efficiency analysis of efficiency patterns in Chinese banks 1997—2008[J]. European Journal of Operational Research, 2012, 219(2):434-441.

[4] 韓松,苏熊.中国商业银行结构效率研究:基于复杂网络DEA模型[J].中国管理科学,2016,24(8):1-9.

[5] ARABI B, MUNISAMY S, EMROUZNEJAD A. A new slacks-based measure of Malmquist-Luenberger index in the presence of undesirable outputs [J]. Omega, 2015, 51(51):29-37.

[6] 钟世和,何英华,吴艳.基于改进SFA模型的银行效率与风险动态关系研究——来自中国16家上市商业银行的经验证据[J].统计与信息论坛,2018,33(12):30-36.

[7] 于刚,张智晴.基于DEA-Malmquist指数的中国商业银行效率研究[J].东北财经大学学报,2019(1):79-86.

[8] MCEACHERN D, PARADI J C. Intra-and inter-country bank branch assessment using DEA[J]. Journal of Productivity Analysis, 2007, 27(2):123-136.

[9] THANASSOULIS E, PORTELA M C S, DESPIO4 O. Data envelopment analysis: the mathematical programming approach to efficiency analysis[J]. Data Envelopment Analysis the Mathematical Programming Approach to Efficiency Analysis, 2008.

[10] BOGETOFT P, HOUGAARD J L. Efficiency evaluations based on potential (non-proportional) improvements[J]. Journal of Productivity Analysis, 1999, 12(3):233-247.

[11] TONE K. A slacks-based measure of efficiency in data envelopment analysis[J]. European Journal of Operational Research, 2001, 130(3):498-509.

[12] CHAMBERS R G, CHUNG Y, FRE R. Profit, directional distance functions, and Nerlovian efficiency[J]. Journal of Optimization Theory and Applications, 1998(98): 351-364.

[13] BARROS C P, CHEN Z, LIANG Q B, et al. Technical efficiency in the Chinese banking sector[J]. Economic Modelling, 2011, 28(5):2083-2089.

[14] BARROS C P, MANAGI S, MATOUSEK R. The technical efficiency of the Japanese banks: non-radial directional performance measurement with undesirable output[J]. Omega, 2012, 40(40):1-8.

[15] FUJII H, MANAGI S, MATOUSEK R. Indian bank efficiency and productivity changes with undesirable outputs: a disaggregated approach[J]. Journal of Banking & Finance, 2014, 38(1):41-50.