基于理解的逆向教学设计探索实施

2021-03-30刘丽

刘丽

摘 要:本文以高职税法课程中“税法要素”概念教学为例,基于理解、围绕逆向设计理念,进行了税法课程教学设计探索及实施。旨在对以核心素质培养为目标的有效教学在高职学院财经专业课教学中提供方法参考。

关键词:逆向教学设计;理解;高职;税法

逆向教学设计,为教学提供了一个新的设计视角,依据成果导向教育理论,对设计流程进行了重构。这种教学设计能够更好地帮助学生达成预期目标,促进学生发展,最终实现持久的理解。就高职学院财经专业课教学而言,这种以成果为导向的设计不失为一种培养学生专业核心能力的有效教学设计,有利于我们破解职校学生实操能力不强、思维局限等难题。

一、逆向教学设计

逆向教学设计相对传统教学设计而言,传统教学设计时,我们习惯性遵循下列思维逻辑。即首先依据教材确定教学内容,其次根据内容设计教學活动,最后确定评价方法。设计流程如图1所示:

图1 传统教学设计

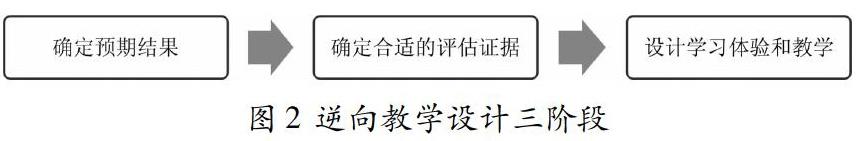

逆向教学设计基于传统教学设计的“逆向”视角,反其道而行之,逻辑上从课堂、单元和课程设计想要达到的学习结果开始,进而思考什么样的证据能够证明学生达到了预期结果,最后设计学习体验和教学活动。在此过程中,教材或教学内容成为我们实现预期结果的资源。设计流程如图2所示:

图2 逆向教学设计三阶段

逆向教学设计三阶段及聚焦问题如下:

阶段1:确定预期结果

清晰的目标能使得教学设计有所聚焦,且能指导行为向预期结果发展。因此设计之初,设计者需要明确:通过学习,学生应该知道什么,理解什么,能够做到什么。即确定学习的知识、技能及情感态度目标。

通常情况下,需要传授的内容比教师在有限时间内能够讲授的内容要多得多,因此设计时必须做出选择。什么值得学生理解?什么是我们期望的持久理解?什么对学生终生发展有帮助?本阶段,要求我们基于理解选择恰当内容,确定学习内容的优先次序。

阶段2:确定合适的评估证据

与传统做法不同的是,逆向教学设计将教学评估前置。首先思考:什么样的证据能够证明学生达到了预期目标?什么样的评价能够帮助学生发展和记录学习?在这些问题得到解答后,才从逻辑上导出合适的教学和学习体验。

阶段3:设计学习体验和教学

在明确了预期结果和关于理解的合适证据后,就需要设计者开始全面考虑最适合的教学活动和方法了。在这一阶段,我们需要思考以下几个关键问题:哪些教学方法能够帮助学生获得所需的知识和技能?什么样的教学顺序能够帮助学生有效的达成预期结果?完成目标,哪些材料和资源是最合适的?

通过上述三阶段的逆向教学设计,我们可以看到,基于预期结果,探索最有利于帮助学生发展与记录学习的表现性评价,凭借目标导向的,基于理解的精确设计,使教学更有可能获得成功。

二、关于理解的界定

逆向教学设计强调在对教学结果的预期时必须以理解为基础。传统教学中,我们确定教学目标时,虽然也会表述为:理解××概念、原理等。但其实这样的表述是很笼统的,不能评价,亦不能测量。具体达到什么程度能够证明理解,是能够描述出定义,还是学会运用?因此,我们需对理解进行重新界定。

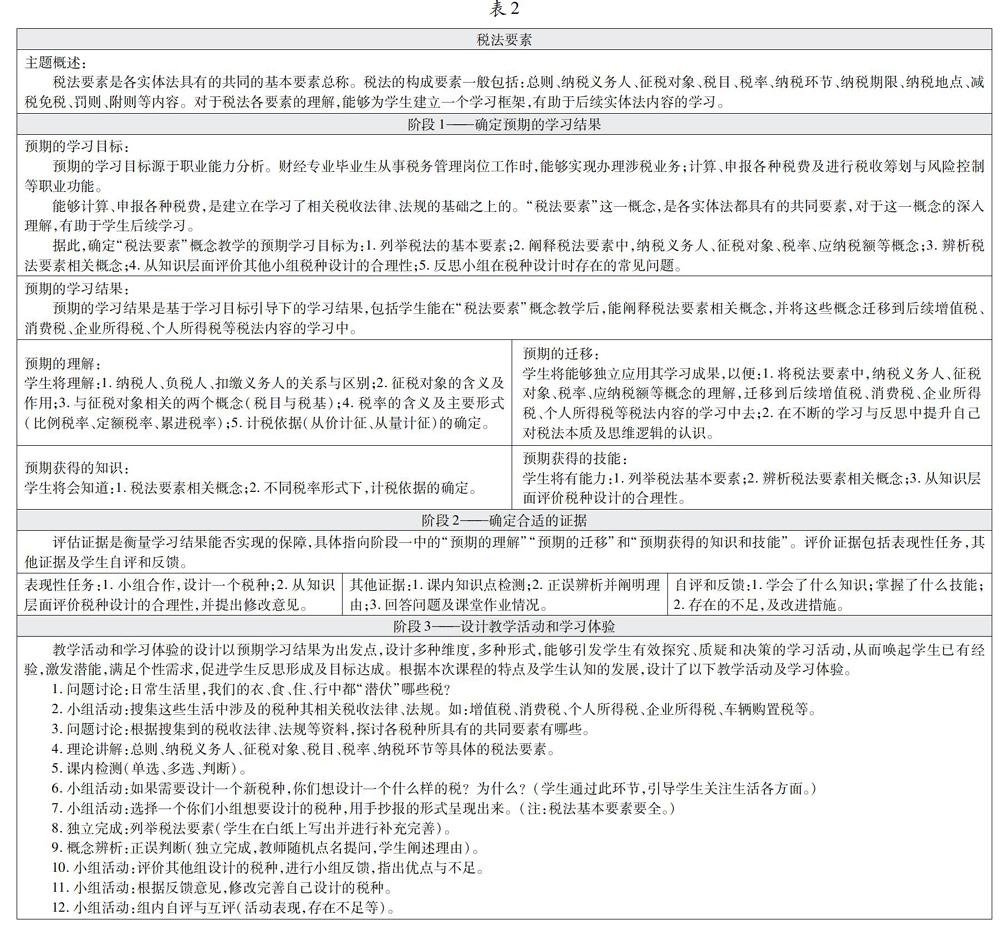

有时知道即是理解,有时会用才是理解,有时演绎就是理解,有时能够提出自己的观点才是理解。因此,理解是多维和复杂的,有不同的类型和方法,同时也存在目标的概念重叠。格兰特·威金斯在《追求理解的教学设计》一书中提出,可以从解释、阐明、应用、洞察、神入和自知六个侧面来界定理解。理解六侧面内容及具体解释如表1所示:

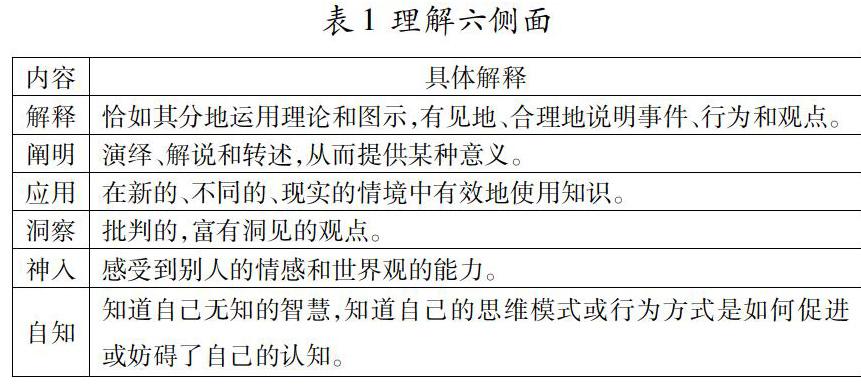

税法要素

主题概述:

税法要素是各实体法具有的共同的基本要素总称。税法的构成要素一般包括:总则、纳税义务人、征税对象、税目、税率、纳税环节、纳税期限、纳税地点、减税免税、罚则、附则等内容。对于税法各要素的理解,能够为学生建立一个学习框架,有助于后续实体法内容的学习。

阶段1——确定预期的学习结果

预期的学习目标:

预期的学习目标源于职业能力分析。财经专业毕业生从事税务管理岗位工作时,能够实现办理涉税业务;计算、申报各种税费及进行税收筹划与风险控制等职业功能。

能够计算、申报各种税费,是建立在学习了相关税收法律、法规的基础之上的。“税法要素”这一概念,是各实体法都具有的共同要素,对于这一概念的深入理解,有助于学生后续学习。

据此,确定“税法要素”概念教学的预期学习目标为:1.列举税法的基本要素;2.阐释税法要素中,纳税义务人、征税对象、税率、应纳税额等概念;3.辨析税法要素相关概念;4.从知识层面评价其他小组税种设计的合理性;5.反思小组在税种设计时存在的常见问题。

预期的学习结果:

预期的学习结果是基于学习目标引导下的学习结果,包括学生能在“税法要素”概念教学后,能阐释税法要素相关概念,并将这些概念迁移到后续增值税、消费税、企业所得税、个人所得税等税法内容的学习中。

预期的理解:

学生将理解:1.纳税人、负税人、扣缴义务人的关系与区别;2.征税对象的含义及作用;3.与征税对象相关的两个概念(税目与税基);4.税率的含义及主要形式(比例税率、定额税率、累进税率);5.计税依据(从价计征、从量计征)的确定。

预期的迁移:

学生将能够独立应用其学习成果,以便:1.将税法要素中,纳税义务人、征税对象、税率、应纳税额等概念的理解,迁移到后续增值税、消费税、企业所得税、个人所得税等税法内容的学习中去;2.在不断的学习与反思中提升自己对税法本质及思维逻辑的认识。

预期获得的知识:

学生将会知道:1.税法要素相关概念;2.不同税率形式下,计税依据的确定。

预期获得的技能:

学生将有能力:1.列举税法基本要素;2.辨析税法要素相关概念;3.从知识层面评价税种设计的合理性。

阶段2——确定合适的证据

评估证据是衡量学习结果能否实现的保障,具体指向阶段一中的“预期的理解”“预期的迁移”和“预期获得的知识和技能”。评价证据包括表现性任务,其他证据及学生自评和反馈。

表现性任务:1.小组合作,设计一个税种;2.从知识层面评价税种设计的合理性,并提出修改意见。

其他证据:1.课内知识点检测;2.正误辨析并阐明理由;3.回答问题及课堂作业情况。

自评和反馈:1.学会了什么知识;掌握了什么技能;2.存在的不足,及改进措施。

阶段3——设计教学活动和学习体验

教学活动和学习体验的设计以预期学习结果为出发点,设计多种维度,多种形式,能够引发学生有效探究、质疑和决策的学习活动,从而唤起学生已有经验,激发潜能,满足个性需求,促进学生反思形成及目标达成。根据本次课程的特点及学生认知的发展,设计了以下教学活动及学习体验。

1.问题讨论:日常生活里,我们的衣、食、住、行中都“潜伏”哪些税?

2.小组活动:搜集这些生活中涉及的税种其相关税收法律、法规。如:增值稅、消费税、个人所得税、企业所得税、车辆购置税等。

3.问题讨论:根据搜集到的税收法律、法规等资料,探讨各税种所具有的共同要素有哪些。

4.理论讲解:总则、纳税义务人、征税对象、税目、税率、纳税环节等具体的税法要素。

5.课内检测(单选、多选、判断)。

6.小组活动:如果需要设计一个新税种,你们想设计一个什么样的税?为什么?(学生通过此环节,引导学生关注生活各方面。)

7.小组活动:选择一个你们小组想要设计的税种,用手抄报的形式呈现出来。(注:税法基本要素要全。)

8.独立完成:列举税法要素(学生在白纸上写出并进行补充完善)。

9.概念辨析:正误判断(独立完成,教师随机点名提问,学生阐述理由)。

10.小组活动:评价其他组设计的税种,进行小组反馈,指出优点与不足。

11.小组活动:根据反馈意见,修改完善自己设计的税种。

12.小组活动:组内自评与互评(活动表现,存在不足等)。

四、教学反思

(一)对“理解”的思考

以往我曾认为的理解可能并非真正的理解。传统教学里,在讲完纳税人、税率概念及形式、计税依据等内容后,我会准备一些课内测试,学生如果能够正确地完成这些测试,则认为学生已经理解了这些内容。然而通过此次的教学活动,我发现事实并非如此。能够描述概念,会做题不一定意味着学生获得了真正的理解。以一个小组设计的“作业税”为例来说,其纳税人设计为“税务机关”,明显对纳税人的概念不理解;税率设计为“比例税率”,而计税依据选用“从量计税”显然是充满矛盾的。类似这样的问题在各组设计的税种中,或多或少会存在。学生能够获得真正的、持久的理解是我们教学的终极目标。什么值得学生理解?什么是期望的持久理解?是值得自己始终思考的问题。

(二)对“评估证据”的思考

如何确定合适的评估证据,这是一个颇费思量的问题。通常面对专业课程教学,我会按照知识点进行课内检测,然后一章结束后进行一个章节测试(单选、多选、判断或计算题)。虽然这些评估方法简单易行,但我始终心怀不安,学生们一直以来在这种评价方式下,会关注成绩而非学习本身,这与教育的本质是违背的。

此次逆向教学设计实施中,我尝试了让学生分组设计新税种,对其他小组设计的税种进行评价及反馈。学生在做分享时,展露出的热情洋溢,表现出的创新、协作精神,让我深深动容。而我亦能够根据学生的表现,掌握学生的掌握程度。

参考文献:

[1]格兰特·威金斯,杰伊·麦克泰格.闫寒冰,宋雪莲,赖平,译.追求理解的教学设计(第二版)[M].上海:华东师范大学出版社,2017:94-95.

[2]季洪旭.单元教学探索[M].上海:华东师范大学出版社,2019:10.