商誉减值、内部控制与审计收费

2021-03-02胡晓明教授博士杨静

胡晓明(教授/博士)杨静

(南京财经大学会计学院 江苏 南京 210023)

一、引言

2013年以来,随着全球经济复苏,消费者对市场的信心逐步提升,助推了A股上市公司并购重组的热情(曲晓辉等,2016);国务院出台了一系列与企业并购重组相关的政策,为A股注入新活力,促发了新一轮并购重组浪潮。并购溢价产生了巨额商誉,由Wind数据可知,2018年A股市场总商誉占净资产的比例高达4.7%。其中,有366家上市公司期末商誉与净资产之比超过了50%,871家上市公司全年确认商誉减值损失共计1 658.6亿元,约为2015年(77.51亿元)的21倍。巨额商誉带来了巨大的减值风险,证监会为加大商誉减值的会计监管,规范商誉减值的会计处理与信息披露,2018年11月发布了《会计监管风险提示第8号——商誉减值》。

内部控制作为企业进行内部自我管控的一种途径和方式,可以降低内部人机会主义随机选择的可能性(魏明海、陈胜蓝、黎文靖,2007),降低财务报表错报风险、经理人舞弊风险(周继军和张旺峰,2011),减少公司盈余管理行为,提高盈余质量(Doyle、Ge和McVay,2007;),维护投资者利益。这表明当内部控制质量较高时,财务报表发生重大错报和重大漏报的概率可以显著降低,同时也可以有效抑制企业的盈余管理和非法经营行为,这将减少审计师的审计时间和成本,从而显著降低审计收费。那么,内部控制质量是否是商誉减值和审计费用的调节因素?与内部控制质量较高的企业相比,内部控制质量较低企业的商誉减值与审计收费的关系是否更显著?已有文献从会计师事务所或审计师特征、公司内部治理水平等方面考察其对审计收费影响的文献较多,比如会计师事务所专长或经验、审计委员会的独立性和财务专长、审计师所感知到的审计业务风险、管理层能力、董事会的独立性、勤勉和专业知识等,但到目前为止,还没有相关文献来对以上问题进行实证检验。

本研究以2013—2018年我国A股上市公司为样本,探讨不同内部控制质量条件下商誉减值与审计收费的关系。本文可能的贡献有:(1)本文的研究丰富了商誉减值、内部控制与审计收费相关的文献研究;(2)本文对商誉减值影响审计收费的调节因素进行了探讨,为上市公司、监管部门以及会计师事务所等决策行为提供理论支撑,能够更好地指导实践。

二、理论分析与研究假设

(一)商誉减值与审计收费的相关研究

商誉是上市公司在溢价并购中产生的,是对目标公司未来盈利潜力的预期;当目标公司能够实现这一预期时,商誉减值就相应降低。如果目标公司未来的发展不能达到预期水平,商誉减值数额就会较大,并对公司本年度利润产生巨大影响。一般地,商誉减值数额越大,其财务风险、信息风险与违规风险就会越大。商誉不摊销,但至少每年进行一次减值测试,这是财务会计准则委员会在2001年6月发布的SFAS 141中首次提出的。减值测试是一种不可核实的估计,尽管需要遵守相对严苛的标准和原则,但操纵的空间仍然很大。商誉减值测试和应计商誉减值具有很大的不确定性和主观性,增加了公司的违规风险和财务风险(卢煜、曲晓辉,2016),一般而言,存在盈余操纵风险时,审计收费也会较高;当公司商誉较高时,计提的商誉减值损失可能更多,进而影响公司股价。因此,公司有可能隐瞒相关商誉减值信息,致使会计师事务所收取较高的审计费用。此外,一般地,公司前一期的商誉减值数额对下一期会计师事务所收取的审计费用是有影响的,当前一期商誉减值较大时,审计师会认为上市公司的审计风险较高,进而导致审计师实施更多的审计程序并显著提高审计收费。据以上分析提出第一个假设:

H1:其他条件不变时,公司商誉减值与审计收费显著正相关。

H1a:前一期商誉减值会显著提高下一期的审计收费。

(二)商誉减值、内部控制与审计收费的相关研究

杨宇欣(2020)通过研究发现,高质量内部控制能够有效抑制企业盈余管理、关联方交易和管理者过度自信等现象,增加审计风险,从整体来看,内部控制质量越好,审计费用越低;周少燕、安存红(2020)认为,内控缺陷与审计收费之间呈显著正相关关系,即较低质量的内部控制会导致审计师对被审计单位收取的审计费用更多。阚京华、谢娟(2017)研究表明,上市公司内部控制质量与审计定价负相关。而孙梦舒(2018)研究发现,内部控制质量和商誉减值显著负相关,说明高质量的内部控制能显著降低公司的商誉减值;曹曦子(2019)认为,公司计提的商誉减值越多,其面临的信息风险和违规风险越高,审计收费就越高,即公司的商誉减值与审计收费显著正相关。根据现有文献,我们推测内部控制可能是商誉减值与审计费用之间的调节因素,并提出第二个假设:

H2:商誉减值与审计收费的关系在内部控制质量高低不同时存在异质性。相比内控质量较高的企业,内控质量较低企业的商誉减值与审计收费的正相关关系更为显著。

三、研究设计

(一)样本选择与数据来源

我国企业内控基本规范体系于2013年开始在境内上市公司全面实施,故本研究以2013—2018年我国A股上市公司作为样本,为保证数据有效性,以下数据不包括在内:(1)在这6年中已被ST或*ST的上市公司;(2)金融、保险类公司;(3)数据有缺失的公司。最后共得到1 885个样本观测值。关于数据来源,商誉减值数据来自wind数据库,内控指数来自DIB数据库,其他数据来自国泰安数据库。为减轻数据极端值的影响,对连续变量进行1%的缩尾处理。最后,数据处理均使用STATA 15.0。

(二)变量选择

1.因变量。根据钱春杰、周中胜(2007)等人的研究,本文以境内审计费用取自然对数作为因变量。

2.自变量。以商誉减值数额占比来量化商誉减值,其衡量指标为商誉减值损失除以总资产,商誉减值数据来自于Wind数据库。

3.控制变量。本文控制变量的选取如下:为了控制公司复杂性和与盈余管理相关的风险,将应计项目的绝对值取自然对数,以lnabsacc来表示;为了控制上市公司业务复杂程度,选取的变量有公司规模(size)、业务复杂性(FI⁃COMP);为了控制公司财务状况,选取的变量有是否亏损(loss)、流动比率(cratio)、成长性(growth)、资产负债率(lev)、投资回报率(return)、资产收益率(roa);为了控制公司治理水平,选取的变量有独立董事比例(lndep)、董事会规模(board)、控股股东持股比例(top1);为了控制公司审计情况,选取的变量有事务所声誉(big4)、审计意见(opin⁃ion);除此之外,控制变量还包括上市时间(age)与产权性质(soe)。

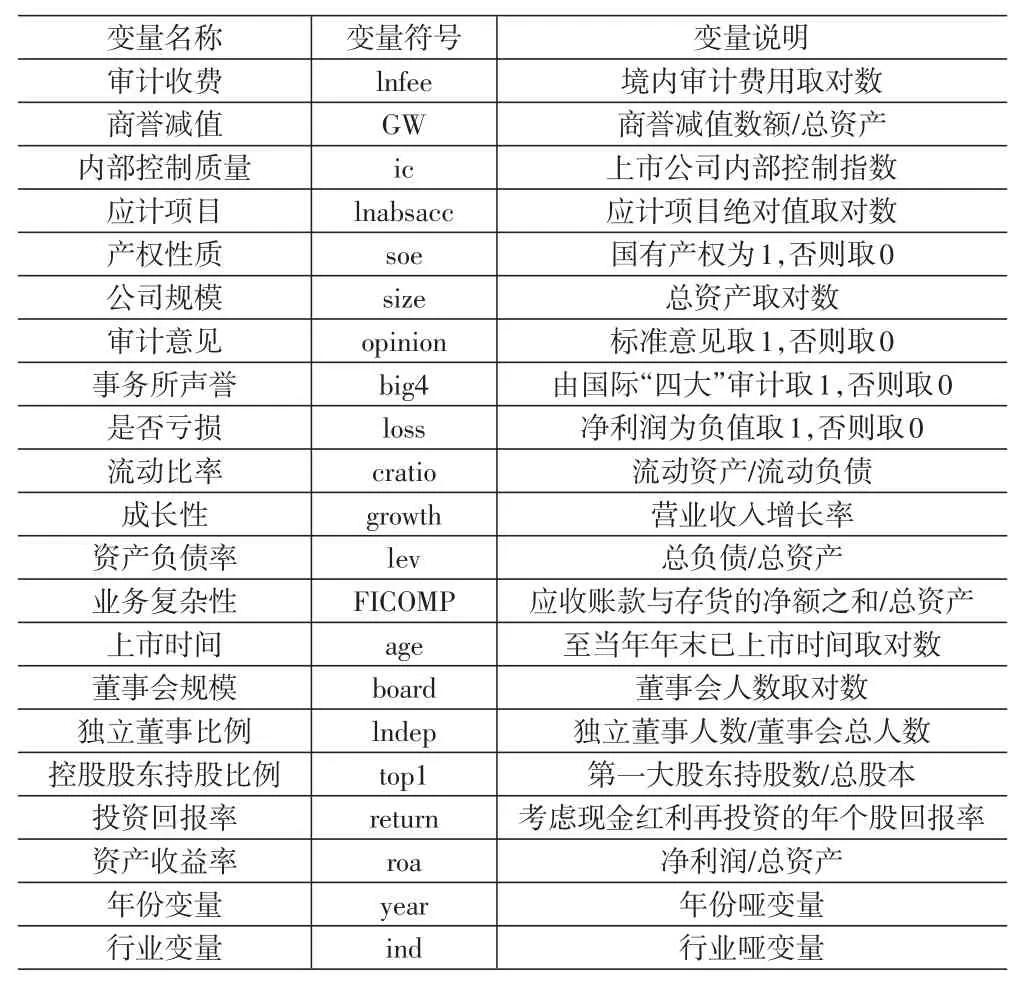

为了消除年份和行业的影响,本文对所有回归模型均进行了年份和行业的固定效应控制。变量的具体定义及衡量指标如表1所列示。

表1 变量定义

(三)模型设定

通过借鉴Hanlon等(2012)的文献,建立的基本模型如下:

Infee=β0+β1GWt+β2lnabsacct+β3soet+β4sizet+β5opiniont+β6big4t+β7losst+β8cratiot+β9growtht+β10levt+β11FICOMPt+β12aget+β13boardt+β14Indept+β15top1t+β16returnt+β17roat+∑year+∑ind+ε

1.本研究的样本数据属于非平衡面板,可能存在异方差和自相关,为了减弱其对系数估计的影响,本文在所有的回归模型中均采用聚类稳健的标准误差,同时控制行业和年度固定效用,根据研究假设采用多元线性回归模型进行分析。为了验证H1,模型设计如下:

Infee=β0+β1GWt+β2Controls+∑ind+∑year+ε

其中,Controls为各控制变量,ε为随机误差项。

为了验证H1a,以滞后一期的商誉减值作为自变量加入回归模型,模型设计如下:

Lnfeet+1=β0+β1GWt+β2Controls+∑ind+∑year+ε

其中,Controls为各控制变量,ε为随机误差项。

2.为了验证H2,本文对所有样本进行分组,将内部控制质量与当年所有公司内部控制质量中位值比较,大于中位值的设为高内部控制质量组,小于中位值的设为低内部控制质量组。最后,两组样本进行分组回归。

四、实证分析

(一)描述性统计

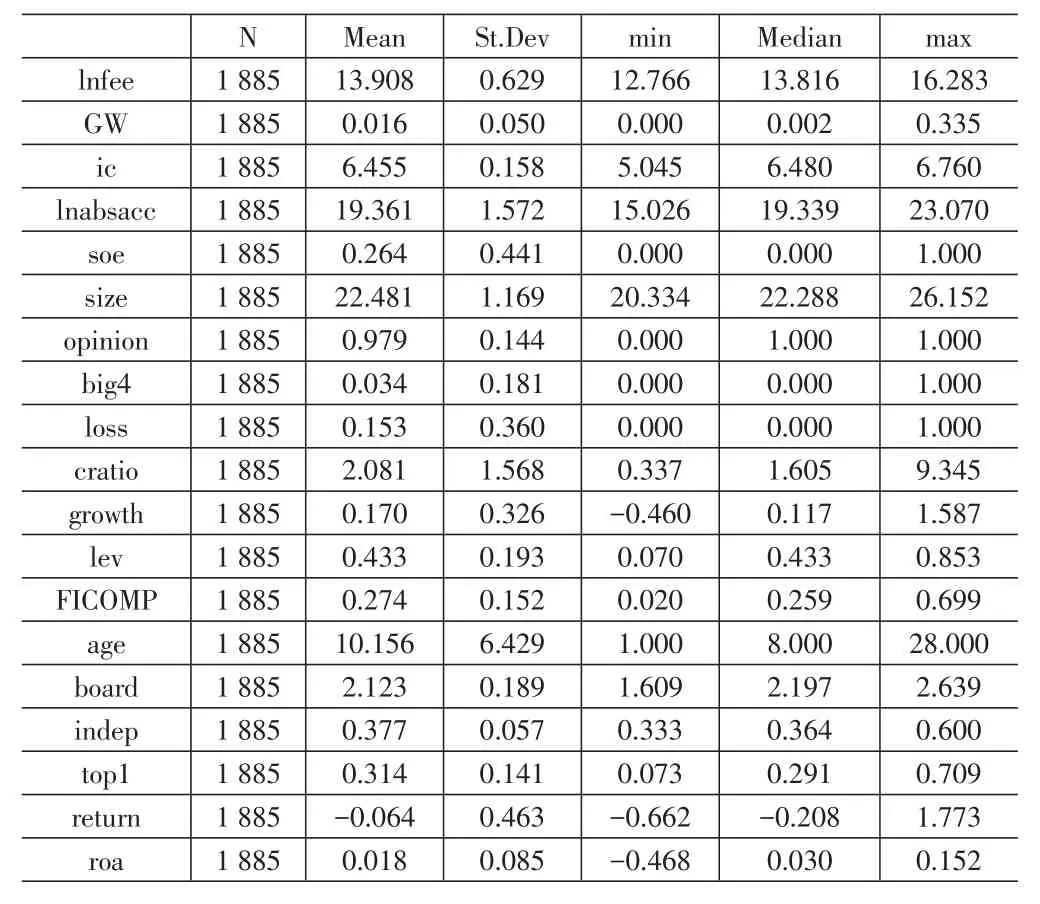

表2列示了各变量的描述性统计结果。商誉减值占比(GW)均值为0.016,最大最小值分别为0.335和0.000,说明不同公司的商誉减值存在较大差异;审计收费(lnfee)均值为13.908,最大最小值分别为16.283和12.766,表明样本中各公司的审计收费差异较大;同样地,内部控制质量(ic)、应计项目(lnabsacc)、公司规模(size)、资产负债率(lev)、业务复杂性(FICOMP)也存在较大差异;另外,事务所声誉(big4)均值为0.034,表明3.4%的公司聘请“四大”进行审计;是否亏损(loss)均值为0.153,表明有15.3%的公司是亏损的;其余变量不存在极端值的现象。

表2 描述性统计

(二)相关性分析

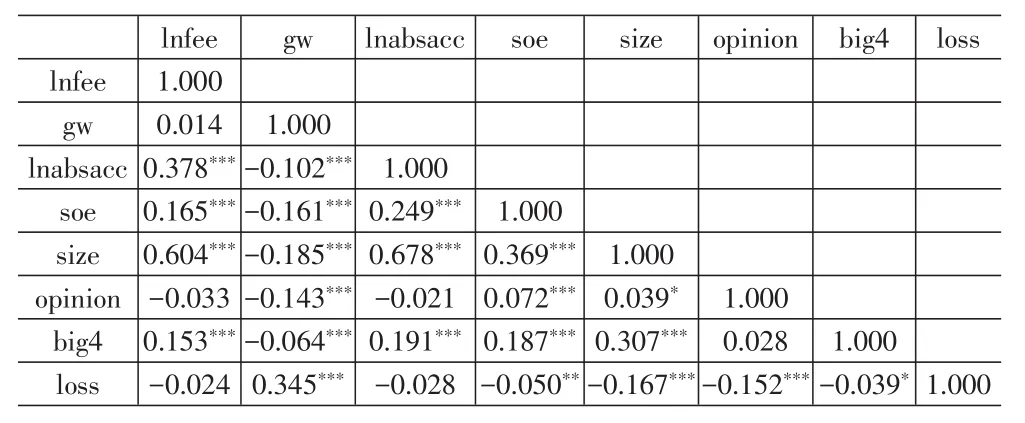

表3列示了部分变量的Person系数。从表3中的数据可以看出,审计收费与商誉减值是呈正相关的,但不显著,这不能完全支持H1。然而,这一点又是可以理解的,因为person相关系数只反映两个变量之间的偏线性分析,即使相关性系数很高,也并不一定证明数据之间就有真实的相关关系。由于相关性分析和回归分析是不一样的,因此不显著并不影响后面的回归分析结论。此外,审计收费与应计项目(lnabsacc)显著正相关,表明当公司复杂性和盈余管理相关风险越高时,审计收费就越高;审计收费与公司规模(size)显著正相关,说明对于大规模的公司,其需要被审计的资产就越多,相应的审计收费也就越高。审计收费与审计意见(opinion)呈负相关关系,说明公司被出具标准审计意见时其审计收费相对较低;审计收费与事务所声誉(big4)显著正相关,表明由国际“四大”会计师事务所对上市公司进行审计时,审计收费会更高。审计收费与公司亏损(loss)负相关,说明当公司处于亏损状态时,会增加其审计收费。

表3 部分变量的person相关系数

(三)多重共线性检验

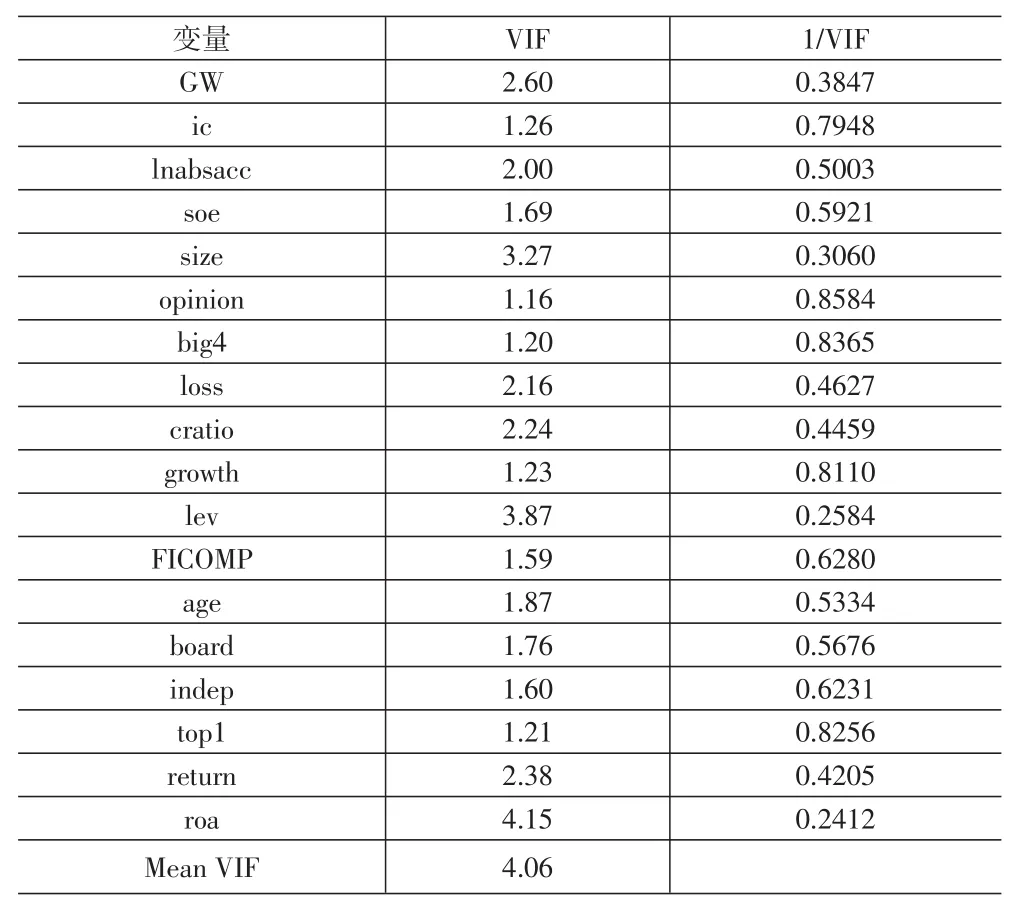

为了判断各变量之间是否存在多重共线性的问题,进行以下检验,其结果见下页表4。由表中数据知,VIF值都小于10,故各变量之间不存在多重共线性。

表4 多重共线性检验

(四)回归分析

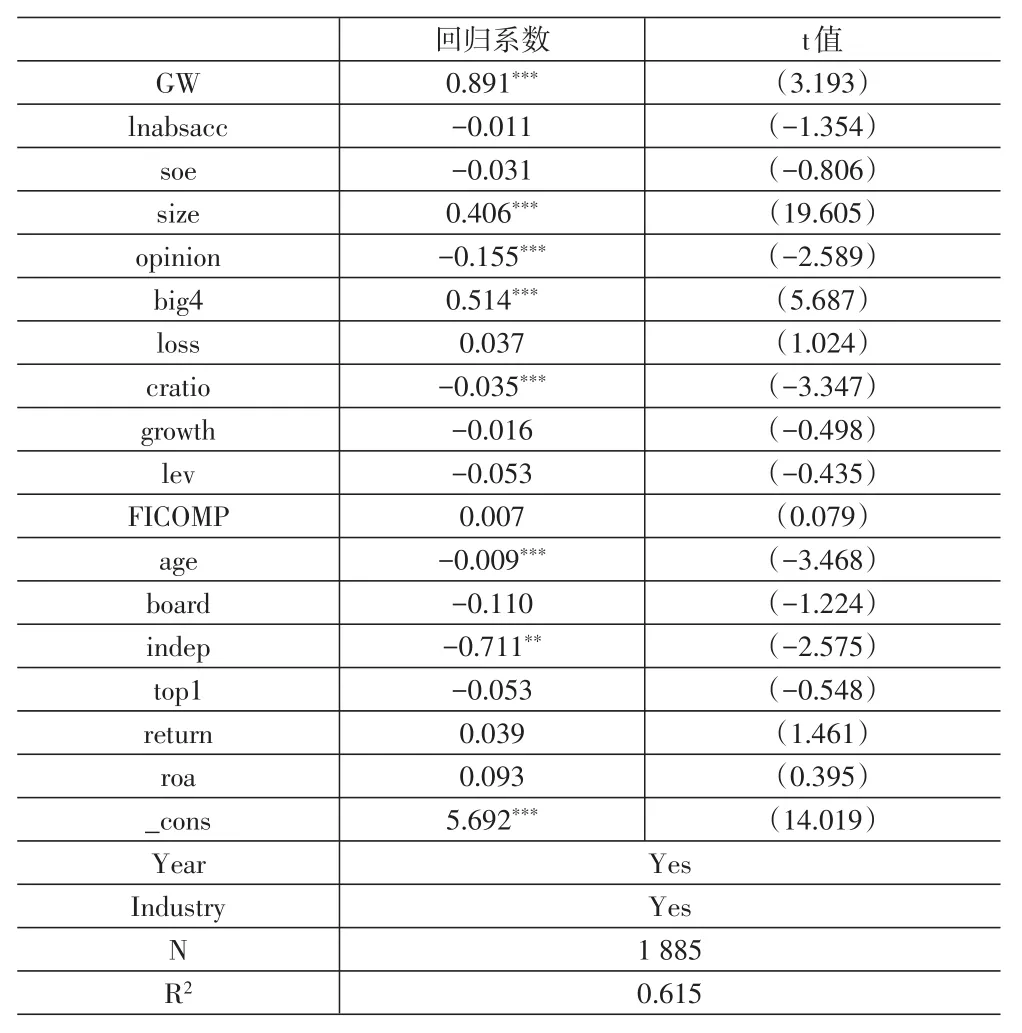

下页表5列示了审计收费(lnfee)和商誉减值(GW)的回归结果。在模型中加入控制变量后,审计收费与商誉减值的回归系数为0.891,t值为3.193,表中结果显示商誉减值与审计收费在1%的水平上显著正相关,即较高商誉减值会显著增加审计收费,结果证明了H1。换言之,当公司具有较大数额的商誉减值时,审计师会面临较高的审计风险,较高的审计风险会导致审计师相应地实施更多的审计程序来减弱风险,从而增加了审计成本,最终增加审计收费。

表5 全样本回归结果

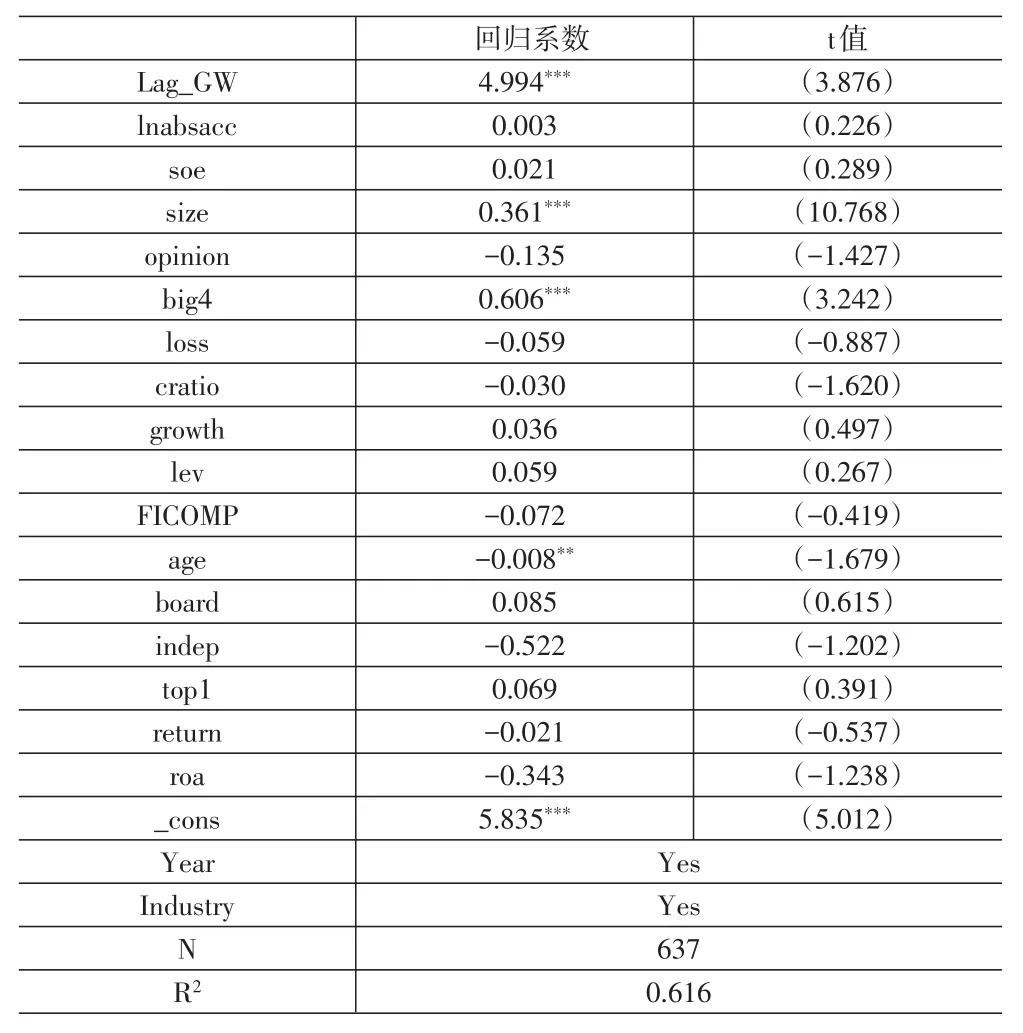

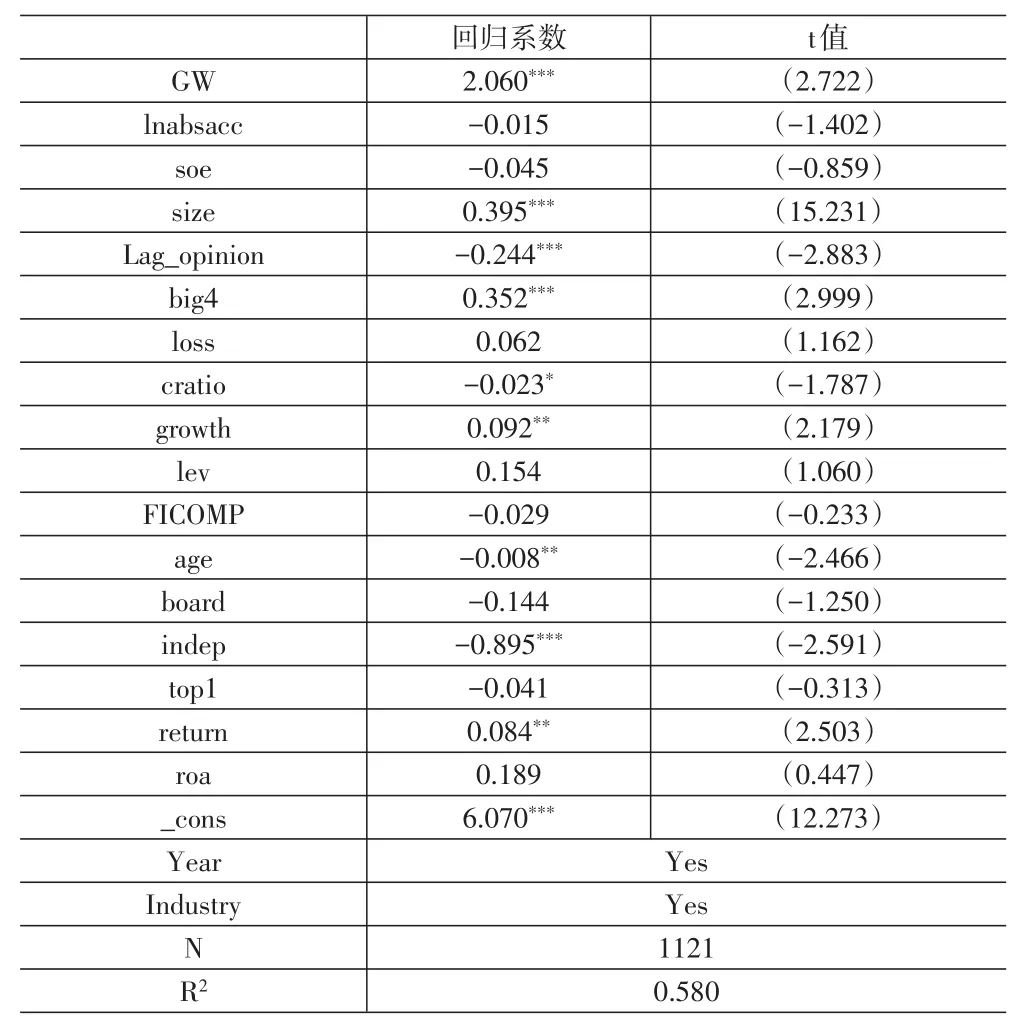

下页表6列示了审计收费(lnfeet+1)和商誉减值(GWt)的回归结果。审计收费(lnfeet+1)和商誉减值(GWt)的回归系数为4.994,t值为3.876,回归结果表明商誉减值与审计收费在1%的显著性水平上呈正相关关系,即前一期商誉减值会显著提高下一期的审计收费,结果证明了H1a。

表6 滞后一期自变量的全样本回归结果

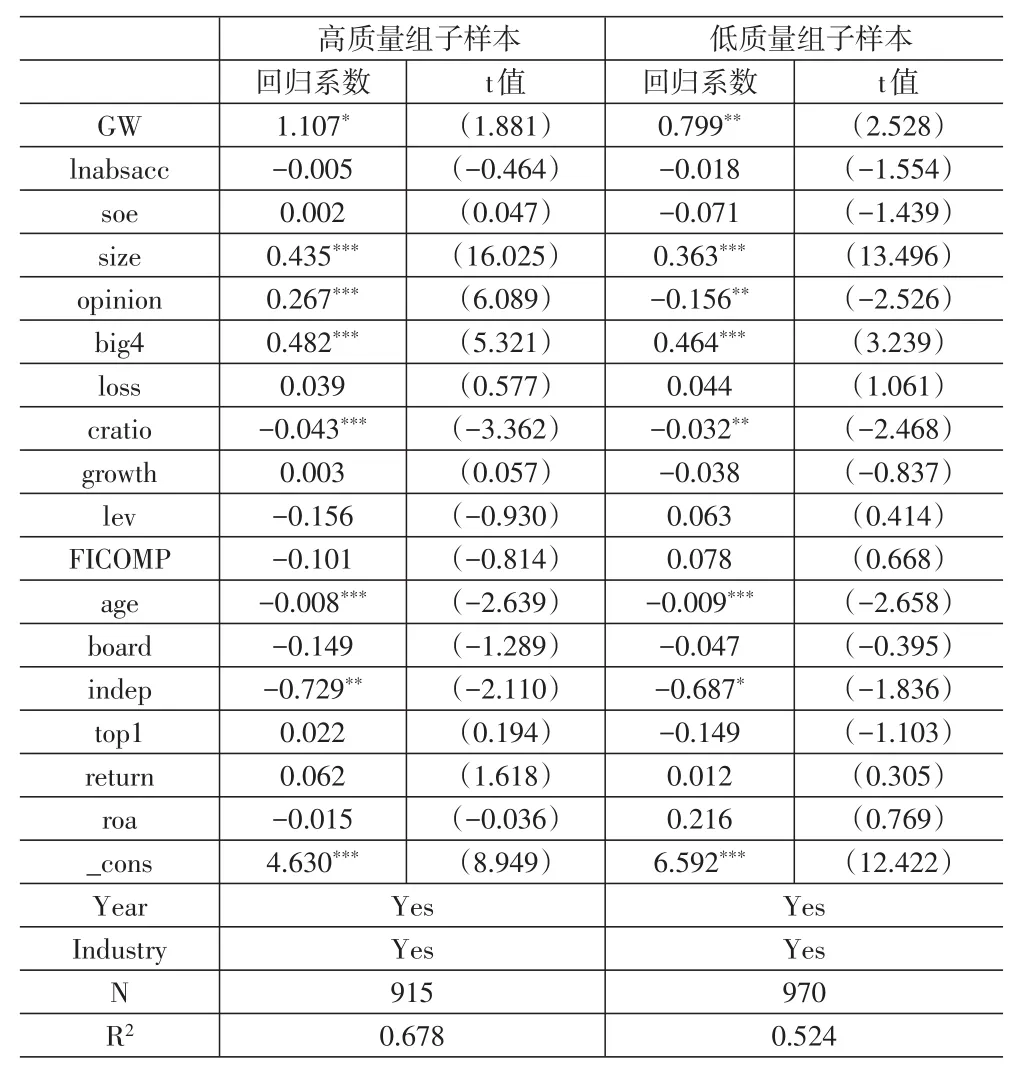

表7列示了分样本的回归结果。从表中的数据可知,对于高质量内部控制子样本,审计收费(lnfee)与商誉减值(GW)的回归系数为1.107,t值为1.881;对于低质量内部控制子样本,审计收费(lnfee)与商誉减值(GW)的回归系数为0.799,t值为2.528。这表明无论是高内控质量组,还是低内控质量组,商誉减值与审计收费显著正相关,从而证实了H1。但是,对于分组回归的结果,其显著性程度是不同的。相对于高内部控制质量组而言,低内部控制质量组的显著性增强了,其显著性水平从10%提高到5%。分组回归结果表明,当公司内部控制质量高低不同时,商誉减值与审计收费的关系存在异质性。此外,与内部控制质量较高的公司相比,内部控制质量较低公司的商誉减值与审计费用的正相关关系更为显著。分组回归结果充分证实了H2假设。因此,当公司的内部控制质量较低但商誉减值数额又较高时,审计师有更多的理由怀疑企业利润的真实性,怀疑企业是否进行了盈余管理和非法操作来操纵利润,这进一步增加了审计风险,从而审计收费会更高。

表7 分样本回归结果

(五)稳健性检验

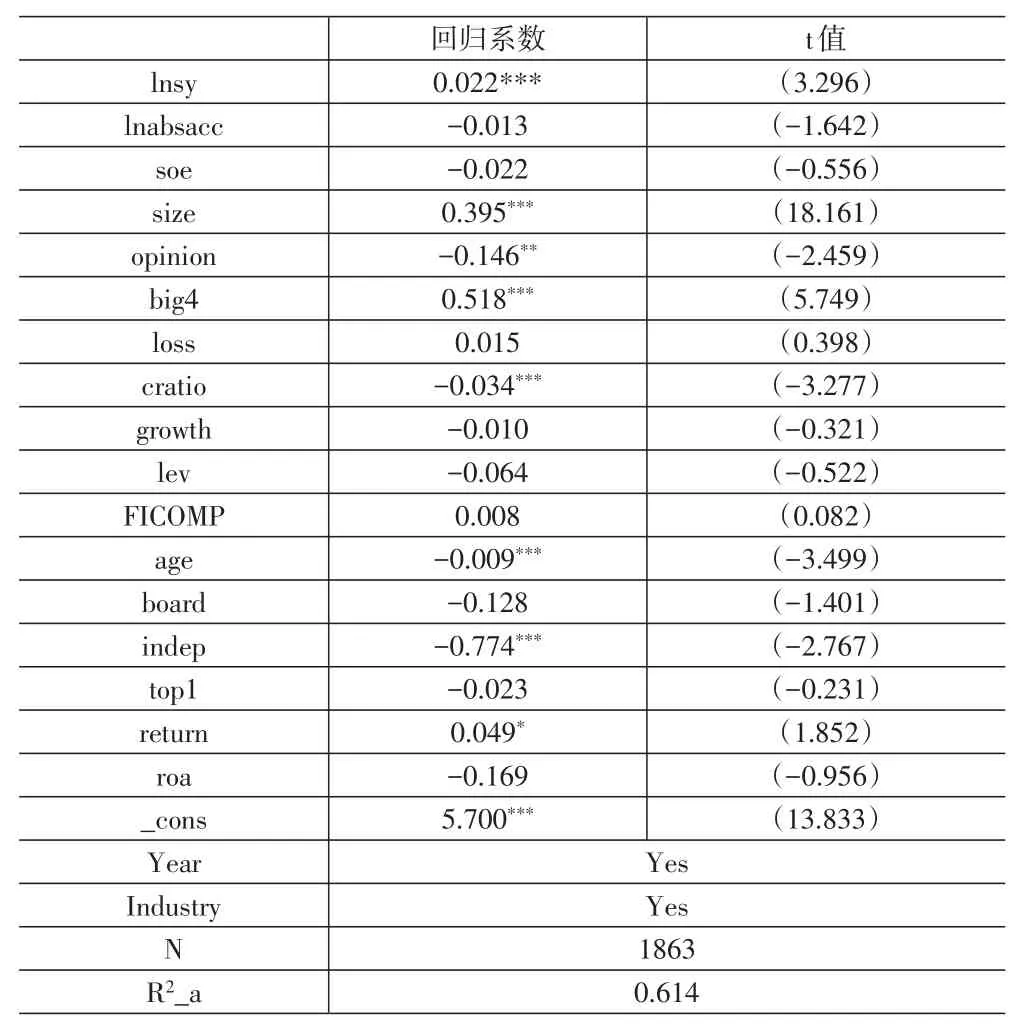

本文采用两种方法进行稳健性检验:(1)采用商誉减值损失取自然对数作为自变量的替代变量,以lnsy来表示,回归结果如表8所示;(2)为了消除上一期审计意见对下一期审计收费的影响,在模型中又加入滞后一期的审计意见进行稳健性检验,结果如表9所示。从以上两张表中的数据可知,其回归结果与前文结论一致。

表8 robust 1

表9 robust 2

五、研究结论

以2013—2018年我国A股上市公司为研究样本,本文探讨了商誉减值与审计收费的关系,以及内部控制质量的高低对二者关系的影响。经过上述实证研究发现,商誉减值与审计收费显著正相关,这是因为商誉减值反映了管理层进行盈余管理、违规操作等行为,一旦管理层有了这些行为,审计人员将面临较高的审计风险。较高的审计风险会促使审计人员相应地执行更多的审计程序来减弱风险,而这会加大审计成本,最终产生更高的审计收费。进一步研究发现,无论是高内控质量组,还是低内控质量组,商誉减值与审计收费显著正相关,但其显著性水平是不同的。相对于高内部控制质量组子样本而言,低内部控制质量组子样本的显著性水平提高了。这表明如果企业在内部控制质量较低时仍然有着较高的商誉减值,企业更可能存在较多的盈余管理、违规操作等行为,从而导致审计师实施更多的审计程序并显著提高审计收费。以上结论在经过稳健性检验后仍然成立。

针对本文的研究,提出以下几点建议:(1)公司管理层应该意识到商誉减值给公司带来的负面及不利影响,可以通过提高内部控制质量来消除部分这种影响,降低审计收费并间接提高公司价值;(2)监管部门应特别关注上市公司商誉减值中所包含的隐性信息,及时向利益相关者披露,以减少信息不对称;(3)审计师应同时关注被审计单位的商誉减值及其内部控制质量情况,准确判断审计风险水平,合理收取审计费用。