宁夏电解铝行业现状及发展研究

2021-02-26岳东明徐文涛王国彬

岳东明,徐文涛,王国彬,刘 会

(1.国网宁夏电力有限公司,宁夏 银川 750001;2.国网宁夏电力有限公司 营销服务中心(计量中心),宁夏 银川 750001)

1 中国电解铝现状

铝是仅次于钢铁的第二大应用金属,广泛应用于建筑、交通、电力、包装等领域。虽然我国铝工业起步较晚,但在上世纪优先发展铝工业的方针指导下,我国铝工业有了长足的进步。进入 21 世纪以来,我国电解铝行业呈“井喷式”高速发展,2000年中国电解铝产能仅占全球产能10%左右,到2016年已占到世界的60%。2018年电解铝产量达 3642.5万吨,占全球总产量的 56%,位列世界第一。随着我国进入工业化中后期,近年来对电解铝的需求增长放缓,未来对电解铝的需求增长主要体现在汽车轻量化和航空航天领域[1]。

过去十几年来,我国电解铝行业发展迅猛,为推动我国经济发展做出了重要贡献。电解铝的生产过程中会耗费大量的资源、能源,同时产生有毒有害气体和固体污染物,危害我们赖以生存的环境。此外,我国电解铝产能过剩,生产布局不合理,运输成本高等问题都阻碍了行业的健康发展,也与我国倡导的经济可持续发展,推行“低碳发展,节能减排”的绿色发展理念相悖。在环保标准不断升级、高质量发展要求和生产成本节节攀升的多重压力下,我国电解铝行业的发展面临着更多的挑战。

1.1 电解铝产能分布

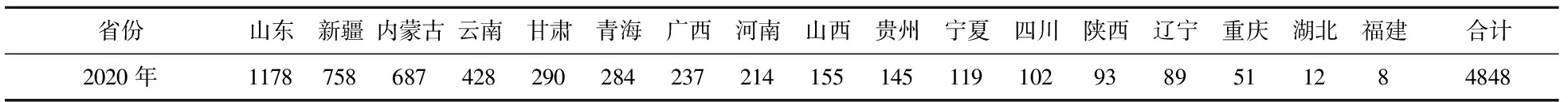

我国作为全球铝工业发展历史上的特例,电解铝产能增长的速度惊人。2000年中国电解铝产能仅有284.5万吨,到2020年底中国电解铝建成产能将达到4848万吨,20年来增长了17倍。

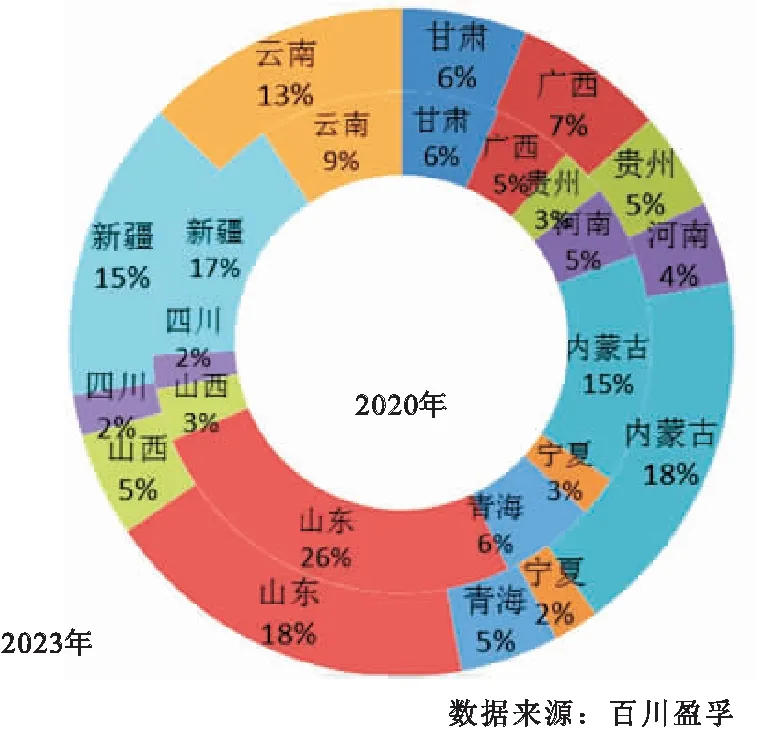

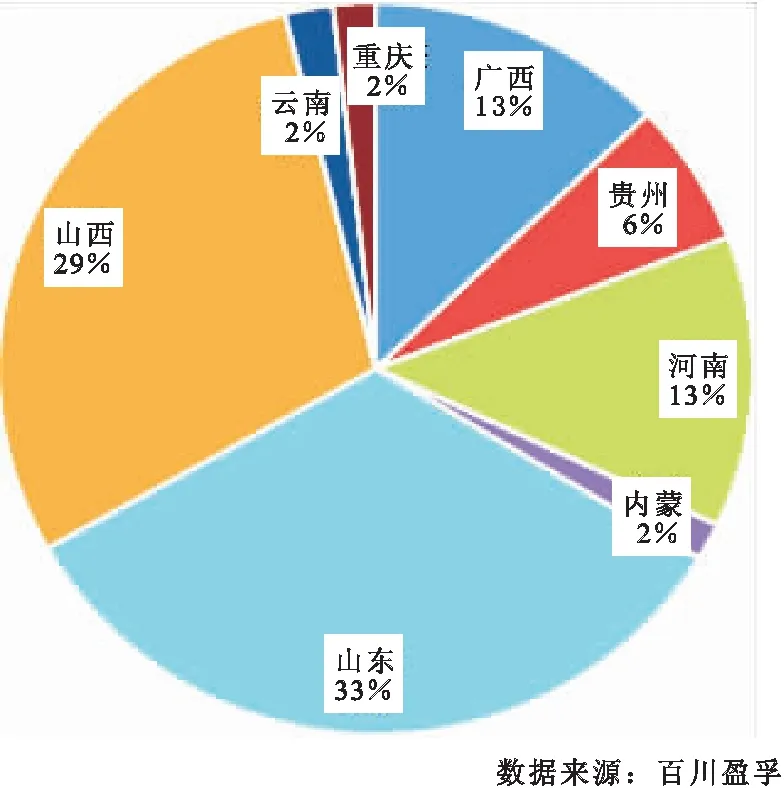

2020年电解铝产能排名靠前的省份依次为山东、新疆、内蒙、云南、甘肃等。其中山东、新疆、内蒙古三个地区的合计产能为2623万吨,占到中国电解铝产能一半以上。过去20年,电解铝产业发展主要分布在能源、资源富集和地方政策鼓励的区域。近几年随着能源价格变化以及市场的共同作用,中国电解铝产能分布也在逐渐发生变化,一些资源贫瘠、成本过高的地区的电解铝产能逐渐退出,新增产能主要集中在云南、内蒙、广西等地区[2](图1)。

表1 2020年中国电解铝建成产能分布 单位:万吨

图1 2020年中国电解铝产能分布

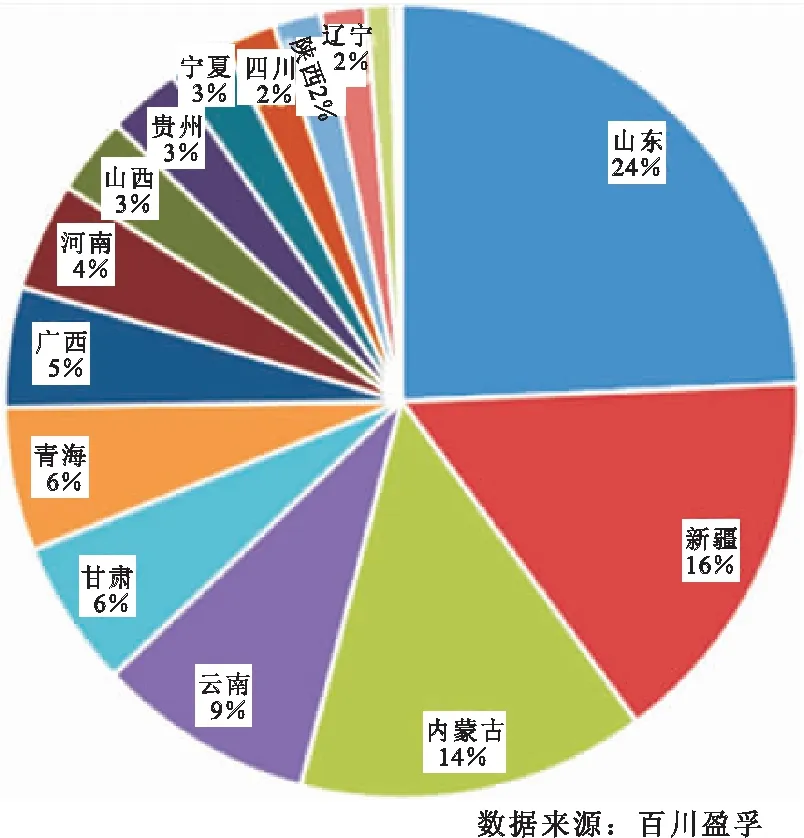

1.2 电解铝产量分布

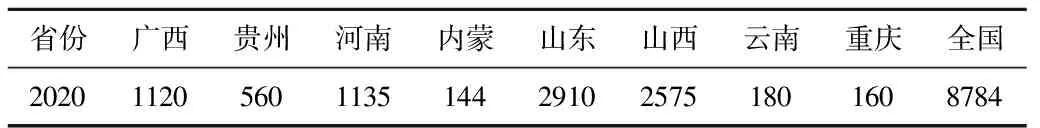

2017年供给侧改革之后,中国电解铝产量增速明显放缓,2019年中国电解铝产量3588万吨,首次出现负增长。由于电解铝新投产产能增加,预计2020年底中国电解铝产量约为3708.1万吨,产量增速3.35%(图2)。从产量分布来看,贡献较大的依旧是山东、新疆、内蒙地区(图3)。

图2 中国电解铝产量增速

图3 2020年中国电解铝产量分布

1.3 未来中国电解铝产能变化趋势

据百川盈孚预测,2023年中国电解铝建成产能将达到5674万吨。未来中国电解铝产能分布将逐渐向西南和内蒙地区倾斜。届时云南电解铝产能将达到698万吨,全国产能占比由2019年的5%上升至2023年的13%。广西电解铝产能将由2020年的237万吨增加至2023年395万吨,增长率66.67%。内蒙地区电解铝产能由2020年687万吨增加到2023年970万吨,占全国电解铝总产能的18%,和山东并列成为全国电解铝产能最大省份。产能退出主要集中在山东地区,产能占比由2020年的26%下降至2023年的18%(图4)。

图4 2020~2023年中国电解铝产能分布

2 影响电解铝产能发展的主要因素

影响电解铝产能发展的众多因素中生产成本占据着重要地位。而成本占比最大的就是电价和氧化铝价格,随着各地区价格不同各占成本的30%~35%左右(图5)。

图5 中国电解铝加权平均成本

2.1 电 价

据百川盈孚统计,2020年中国电解铝行业平均加权电价0.3061元/kWh,其中电价最低的是新疆0.204元/kWh,陕西次之,0.261元/kWh,四川省0.295元/kWh排名第四,内蒙古0.297元/kWh排名第五,云南省0.313元/kWh排名第七,宁夏自治区2020年电解铝加权使用电价为0.337元/kWh排名第十(图6)。

图6 2020年中国电解铝加权使用电价

2.2 氧化铝供应

电解铝成本中除了电价之外,占比较大的就是氧化铝。中国氧化铝产能分布主要集中在山东、山西、河南、广西地区。位于这些地区的电解铝企业在氧化铝的供应上优势明显。产量足、品质好、运距近,这将有益于电解铝成本降低,利润扩大。与上述地区临近的省份云南、内蒙亦可同样受益(图7)。

表2 中国氧化铝建成产能 万吨

图7 2020年中国氧化铝建成产能分布

2.3 物流运输

在电解铝企业的生产过程中,原材料的运入以及产成品的运出,即物流运输条件是否便利同样影响着铝企业的发展。目前中国电解铝发展主要围绕着煤-电-铝-加工一体化产业链生产态势进行建设。新建的电解铝项目基本上都是临近氧化铝主产地或者是挨近下游消费集散地。像广西、山东、山西等氧化铝产能大省因为省内氧化铝产量富足,无需由外省运入,大大节约了运输成本。而对下游铝制品消费而言,内蒙铝制品主要销往其临近的东北地区,也可以从东北经海运到华东市场,与新疆相比更占地利。广西、云南除原料和电力资源丰富外,毗邻中国两大铝制品集散地之一的广东,也是其优势之一。预计今后几年这些地区新增电解铝产能机会更多。

2.4 环境保护

电解铝是高耗能产业,同时也是高污染的行业,主要污染物为含氟电解烟气。近年来国家提出一系列促进环保的措施。2017年去产能、去库存补短板,2018年蓝天保卫战,2019年习主席提出金山银山不如绿水青山。经过四年的整治,目前电解铝行业违规产能已全部关停,仍在生产的装置经过检查改造,增加环保监测设备,各地政府检测机构对企业排放数据实施在线监控,确保外排气体全部达标。这些措施有力的保障了电解铝行业绿色、健康、有序的发展。

3 宁夏铝工业现状

3.1 宁夏电解铝企业分布

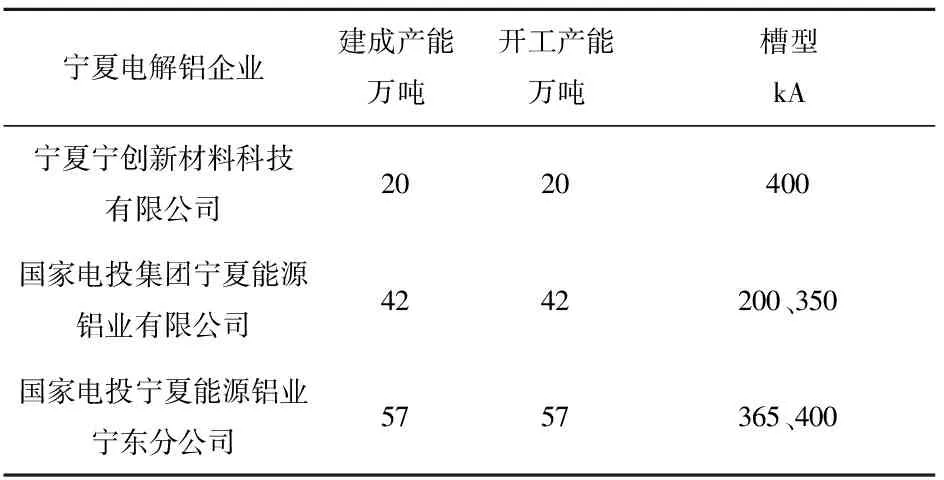

截止2020年,宁夏地区共有3家电解铝企业,电解铝产能119万吨,它们分别是锦江集团旗下宁夏宁创、国家电投集团旗下宁夏能源以及宁东分公司。其装备水平主要为350~400 kA电解槽,个别企业的200 kA电解槽仍在生产。

表3 宁夏地区电解铝企业产能情况

3.2 电力价格

宁夏地区电解铝行业优势在于煤电铝一体化模式,宁夏是全国富煤省(区)之一,全自治区煤炭远景储量2041亿吨,探明储量319亿吨。其中宁东煤田探明地质储量273.14亿吨,是国内少有的整装煤田。丰富的煤炭资源为当地电解铝企业配套自备电提供了保障。

宁夏宁创新材料科技有限公司20万吨电解铝产能满产状态时,网电电价0.379元/千瓦时;国家电投集团宁夏能源铝业有限公司、国家电投宁夏能源铝业宁东分公司全部满产状态,自备电电价0.330元/千瓦时,加权平均电价0.338元/千瓦时,此电价在全国范围内处于中等水平。根据2020年全国电解铝电价成本分析,宁夏电解铝电价虽低于辽宁、河南,但高于新疆、内蒙。与近年来快速发展的云南相比仍处于劣势。

3.3 氧化铝供应

如前所述,我国氧化铝生产主要集中在山东、山西、河南、广西地区,宁夏不具备生产氧化铝的能力,只能外采。从地域上来说,宁夏主要使用山西地区氧化铝。宁夏三家企业虽然均隶属于拥有氧化铝生产能力的集团,但锦江供给宁夏宁创的氧化铝按照市场价结算,并非出厂成本,利润主要归于氧化铝部分。国家电投集团自身氧化铝产能不足以供给自己的电解铝厂,部分氧化铝需要外采,宁夏青铜峡两家企业氧化铝主要由山西地区运至,但山西地区氧化铝成本处于相对高位,对比山东、广西没有优势。所以在氧化铝供应和成本方面宁夏地区仍处于劣势。

3.4 下游配套加工

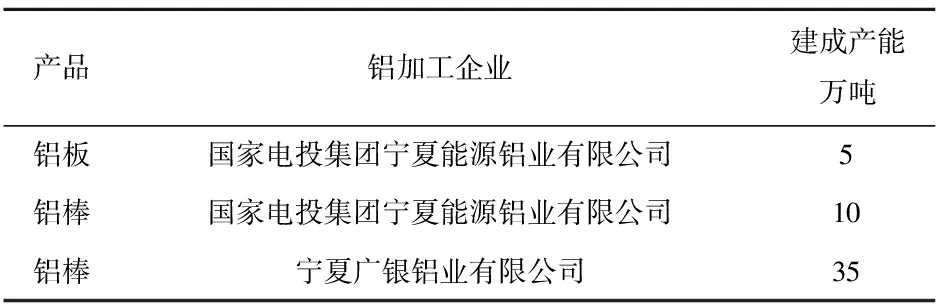

宁夏地区电解铝产能有限,下游配套加工企业也不完善。目前下游铝板加工企业只有国家电投集团宁夏能源铝业有限公司的5万吨产能,铝棒加工企业只有国家电投集团宁夏能源铝业有限公司建成产能10万吨,宁夏广银铝业有限公司建成产能35万吨,合计年产能50万吨。而随着西南地区电解铝产能增长,部分下游企业正向这些地区转移。内蒙电解铝未来增量较多也得益于当地完善的配套加工产业群和低廉的加工成本。与之相比,宁夏地区的下游配套加工能力尚有较大的提升空间。

表4 宁夏地区铝加工企业

3.5 现行政策

早在2008年,国务院就明确了宁夏建设“六大基地、六个示范区、一个目的地”的战略定位。2012年国务院批复了《宁夏内陆开放型经济试验区规划》,把特殊优势产业发展作为脱贫致富的重要途径,支持发展电解铝,规划建设煤电铝一体化产业基地。

“十三五”期间宁夏以创新发展为引领,着力推动转型升级、提质增效,组织实施稀有金属和镁铝轻金属等重大科技专项。稳步推进铝型材等环保新材料项目建设,重点发展大断面高档铝板带材和铝合金管棒材等新型铝材,延伸产业链,提高产品附加值。

在国家“一带一路”等政策引领下,宁夏构建以煤电铝及铝加工为主导的高耗能循环经济项目,符合国家产业结构调整政策中“氧化铝靠近矿山建,电解铝靠近能源富集区建”的原则,符合煤电铝一体化向低能源成本地区转移,淘汰落后产能,延伸产业链的发展方向。

4 宁夏铝工业未来发展方向

目前,宁夏地区虽然在我国铝工业中占有一席之地,但除部分企业具有自备电之外其它优势并不明显。预计未来难以成为电解铝新增产能的热点区域。因此宁夏地区更应该寻求发展新途径,不断提高现有企业装备、管理水平,优化产业结构、提升产品附加值,以保证铝工业健康发展。

4.1 加大政策支持

近年来,随着我国铝工业不断发展,各项政策也及时与之相呼应。2020年3月工业和信息化部发布了《铝行业规范条件》,更加突出了引导行业高质量发展、完善管理机制的政策主线。

期望国家持续开展《支持宁夏自治区内陆开放型经济试验区建设》,组织实施煤电铝一体化,对标国内外先进水平,推进电解铝行业技术改造,推进产品链延伸,促进冶金行业循环发展,力争冶金行业综合技术水平达到国内先进。

4.2 调整电价模式

根据宁发改第2019 326号文件,将电解铝等生产用电归并于“工商业及其他用电”。2020年11,宁夏发改委公布了2021-2022年输配及销售电价的通知。各相关部门应进一步优化销售电价结构,有效降低“工商业及其他用电”价格和终端用户成本,为电解铝及相关企业创造更加优惠的运营条件。

4.3 优化产业结构

宁夏现有铝工业配套加工能力50万吨,仅占其电解铝生产能力的42%。下游加工企业能力不足,一方面降低了产品的附加值,同时也削弱了上游企业发展的动力。宁夏地区应支持更多的加工企业来宁投资建厂,适应铝产品在汽车轻量化、航空航天领域的新增长,完善产业链,提高产品附加值,促进铝工业更快更好发展。

4.4 推动技术进步

与国内电解铝产能利用率70%相比,宁夏的产能利用率仍处于高位。这得益于宁夏企业充分发挥自身特点,不断提高管理水平,追求技术进步和环保意识的提升。在全国产能仍在增长的压力下,企业应继续发扬人才技术优势,不断推动技术进步和技术创新,降低能源消耗,严格执行环保标准,以保证企业平稳运行[5]。

5 结 论

经过近20年的发展,中国电解铝产能增速将逐渐放缓,铝行业由目前的成长期末端逐渐进入成熟、健康、有序的发展阶段。

曾为我国铝工业发展做出重要贡献的宁夏铝工业应充分利用本地区的能源优势,发挥自身的特点,打造煤-电-铝-加工一体化产业链,推动技术进步,优化产业结构,加强环境保护,实现铝工业的可持续发展。