商业银行参与信贷资产证券化的动因研究

2021-02-07修宇雯

何 涌,修宇雯

(湖南工业大学 经济与贸易学院,湖南 株洲 412007)

0 引言

资产证券化作为现代金融的重要组成部分,是20 世纪的金融活动创新之一,同时也是美国次贷危机出现的重要诱因之一,美国证券机构虽然在已经了解抵押贷款质量出现问题的情况下,但是仍然准许大量贷款进入证券化市场,这促成了所谓的“虚假繁荣”现象的出现[1]。这种有两面性的金融工具发展传播速度很快,于2005 年进入中国市场,而后由于受到美国次贷危机的影响,其发展陷入停滞期,于2012 年才开始重新启动,能够再次重启也说明政策的制定者和市场的参与者都认同资产证券化的利大于弊。但是,重新启动后,国内各大银行并没有急于推广资产证券化,尤其是信贷资产证券化,即使参与但参与度也参差不齐。这说明:一方面,中国的商业银行面对新型的金融工具可能更为理性;另一方面,也可能是由于信贷资产证券化的吸引力不足。与欧美国家的银行信贷资产证券化相比,我国在该领域还处于起步阶段,但信贷资产证券化也逐渐被商业银行接纳,未来会有广阔的前景。

作为新兴金融工具,各类金融机构出于不同动因相继发展信贷资产证券化业务,主要有以下几个方面:流动性管理需求、盈利驱动、监管资本套利动因、信用风险转移等。国内外学者的研究主流是采用美国银行数据进行分析,研究结果表明流动性管理是大多数银行进行资产证券化的主要动因。然而,近年来我国学者采用中国商业银行数据进行分析,发现银行参与信贷资产证券化并不是因为流动性管理目的,而是出于盈利能力、监管政策等动因。譬如,邹晓梅等[2]将美国商业银行2001—2011 年间的季度数据分组,实证分析了银行从事证券化活动的程度对银行净资产收益率的影响,结果表明,资产证券化有助于提高商业银行的净资产收益率,从而得出盈利能力才是最主要动因的结论。刘红霞等[3]选取了商业银行2005—2015 年资产证券化数据,首次利用probit 模型对我国商业银行证券化动因进行了实证分析,发现商业银行进行信贷资产证券化的主导因素是监管推动,流动性管理需求不强烈则是商业银行资产证券化动力不足的主要原因。

目前,由于各类商业银行性质不同,财务状况有所差别,参与信贷资产证券化的动因也可能会有所区别;而且少有学者利用我国商业银行数据对参与信贷资产证券化的动因进行实证分析。因此,本研究拟通过建立非平衡面板模型,利用中国商业银行数据以实证分析它们参与信贷资产化的动因。这有比较重要的理论意义,其能够为银行业务结构的调整奠定基础,也能为监管部门政策的制定提供依据,同时为投资者选择适合自身的产品提供指导,因此,本模型的研究还具有一定的现实意义。

1 文献综述

资产证券化在欧美国家起步较早,研究相对成熟,但是国外学者习惯通过理论假设进行实证分析,而我国资产证券化起步较晚,且经历过停滞期后才恢复试点,导致相关研究也起步较晚,许多学者采用美国银行数据,选择对信贷资产证券化进行理论分析。本研究从商业银行参与信贷资产证券化的动因角度梳理相关文献,可概括为4 个方面。

1.1 流动性管理动因

商业银行通过资产证券化缓解长期困扰其发展的资产与负债期限错配状况,降低融资成本,在不增加商业银行自身负债的基础上提升其流动性。王志强等[4]通过搜集和分析美国银行资产证券化的数据,实证说明资产证券化数量的变化与流动性紧密相关,可以视为银行进行流动性管理的一种措施;张胜松等[5]通过构建二元离散型选择模型,研究了参与信贷资产证券化的显著因子,发现改善流动性是主要动因。李志辉等[6]通过实证分析发现资产证券化可以拓宽商业银行的融资渠道,提升信贷资产的流动性,改善银行的收益状况,降低银行的风险水平。但许争等[7]通过研究中国商业银行自金融危机以来资产方的市场流动性风险和负债方的融资流动性风险,发现银行资产风险过大,而非优质资产,无法将其及时售出变现。

1.2 改善经营能力动因

改善经营能力动因是被广泛接受的动因之一,A.C.Hess 等[8]提出,资产证券化能够使商业银行可自由支配的流动资产增加,进而提高经营效率和盈利能力;郭子增等[9]研究发现,商业银行选择资产证券化的主要动因是改善盈利能力和资产质量;B.Buchanan[10]认为资产证券化有利于银行加速抵押贷款发放,从而成为商业银行增加收入的新渠道;M.J.Flannery[11]指出,商业银行可以通过证券化优化贷款投资组合回报,开发更多有利可图的业务;曹彬[12]通过引用“证券化指数”实证分析了信贷资产证券化对商业银行的影响,发现信贷资产证券化对规模较大银行的盈利能力无影响,而对规模较小的银行具有显著正向影响;高蓓等[13]对比分析美国资产证券化后,分别对我国商业银行利润动机和资本约束动机的信贷资产证券化提出建议。当然,除了对美国银行研究以外,还有学者研究了欧洲国家商业银行参与的动因,例如M.Affinito 以意大利商业银行[14]、C.Cardone-riportella[15]以西班牙银行为样本进行了研究,同样发现改善经营能力是主要动因。

1.3 信用风险转移动因

多数学者相信银行信贷资产证券化可提升自身风险转移的能力,银行将自身的信贷资产通过打包组合的方式投入资产池,在市场出售,从而将风险转移给投资者。G.Goton 等[16]发现资产证券化的双向选择让风险较低的银行更愿意开拓资产证券化业务;针对中国商业银行不良贷款的飙升问题,陈凌白[17]指出,将不良资产通过证券化这一更为市场化和批量化的方式从银行的资产负债表转移出去,能够有效缓解商业银行累积的信用风险,新的风险分散工具使银行通过将贷款转移给杠杆更低的机构从而剥离他们大量的信用风险。但V.V.Acharya 等[18]发现银行愿意为信托机构提供隐性担保,并且在金融危机中,银行未能规避信用风险;宋永明[19]认为,资产证券化业务并没有有效转移或分散银行风险,实际上,银行利用证券化工具绕过资本监管,通过高质量贷款证券化降低了银行监管资本要求,但同时导致信用风险持续积累;在风险层面,吴成颂等[20]认为资产证券化能有效降低银行的系统性风险。

1.4 监管资本套利动因

《巴塞尔协议Ⅰ》和《巴塞尔协议Ⅱ》中相关条款提到,银行通过修饰资产负债表来达到国家的监管要求,虽然《巴塞尔协议Ⅱ》更加细化了这方面的条款,但银行仍然可以通过资产证券化实现资本套利,它们利用国家政策漏洞以实现资本套利或者规避风险。宋明等[21]在梳理信贷资产证券化风险自留内生逻辑的基础上,对风险自留监管的国外经验与国内实践进行了对比分析,发现中国风险自留监管规则存在的问题和不足,并提出了相应的建议。但是李杰等[22]通过实证检验发现,银行通过资产证券化行为套利的可能性很小,并且各银行间的套利可能性有限,郭丽用等[23]通过回归模型也实证了这一观点。

上述动因是该行业研究的重点,由于学者采用的理论依据或研究方法有所差异,甚至各国学者所处宏观环境有所不同,因此研究动因的结论可能不一致。除此之外,有学者从其他角度研究了商业银行参与资产证券化的动因,例如改善经营能力、信息不对称假说等。但不难发现,暂时没有学者从银行分类的角度来探讨商业银行参与信贷资产证券化的动因,是否各类型银行参与的动因会有所不同?哪些因素会成为某一类型银行的主要动因?本研究试图从银行分类角度实证分析国有控股银行、股份制银行和城市商业银行分别参与信贷资产证券化的各种动因,力求填补这一空白。

2 研究设计

2.1 数据来源

由于信贷资产证券化于2012 年才在国内重启试点,前两年参与该业务的商业银行数量较少,因此选取2014—2018 年近5 a 商业银行的数据进行分析,信贷资产证券化业务数据来自万德数据库,商业银行财务数据来自国泰安数据库和Bankscope 数据库,但其中有部分数据缺失,均逐一查找相关银行年报进行填补。由于政策性银行较为特殊,而农村商业银行多数数据缺失,所以选取较为有代表性的国有控股银行、股份制银行、城市商业银行这3 类进行分析,通过筛选保留了44 家商业银行,共计220 个样本,样本都具有广泛代表性,并且所有银行在近5 a 均参与了信贷资产证券化产品的发行。

2.2 模型设定

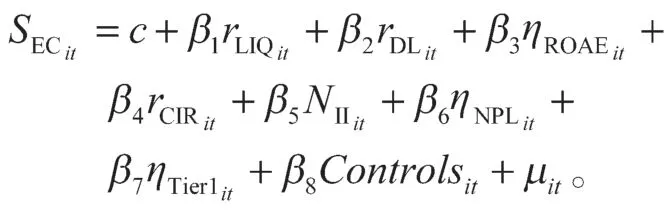

为进一步研究分析各类商业银行参与信贷资产证券化的主要动因,引入商业银行资产证券化变量作为被解释变量,运用Stata 计量软件,通过构建非平衡面板模型考察各类银行进行资产证券化的区别,模型如下:

其中:i=1,2,…,N,为样本中商业银行个数,t为各个时期;

Controls为控制变量,即文中的资产情况和宏观经济对应的变量;

β1~β8为各变量的系数;

μ为随机扰动项;

c为常数。

2.3 变量设计

本研究的变量设计为被解释变量、解释变量、控制变量3 种类型。

1)被解释变量。本研究中选取信贷资产证券化参与程度(credit assets securitization,SEC)作为被解释变量,其值为用当年银行发行信贷资产的金额除以银行当年总资产。

2)解释变量。分别以4 个动因作为解释变量,其中,流动性管理动因选取流动性比例(liquidity,LIQ)与贷存比(loan to deposit,DL)作为解释指标;改善经营能力动因以加权平均净资产收益率(return on average equity,ROAE)与成本收入比(cost to income ratio,CIR)为指标。虽然大多数文献采用净资产收益率作为衡量商业银行盈利的指标,但加权平均净资产收益率更加严谨,且目前多数银行在年报中也会披露该指标,所以选取这一代表性指标来判断动因。总结之前文献可以发现,不良贷款率上升时,银行通过资产证券化方式将不良资产打包卖出以降低不良贷款率(non-performing loan,NPL),净利息收入所占比例能反映经营模式,即会对银行信用风险和收益有所反映。因此,选取不良贷款率(NPL)和净利息收入(net interest income,NII)作为信用风险转移动因的判断指标。降低加权风险资产以提高核心一级资本充足率(core tier 1 capital,Tier1)是监管资本套利动因的主要观点,因而能够通过核心一级资本充足率这一指标来说明商业银行参与信贷资产证券化是否出于监管资本套利动因。

3)控制变量。在控制变量中,资产规模(assets,ASS)用总资产的自然对数表示,这也是多数文献的普遍做法。宏观经济一般以取对数的方式来表示,因此LGDP和LM2分别为国内生产总值(gross domestic product,GDP) 和货币供应量(money supply,M2)的自然对数,这分别是我国衡量经济发展和国家货币政策情况的主要指标。

各类控制变量的名称以及变量符号的定义如表1所示。

表1 变量定义Table 1 Variable definition

2.4 单位根检验

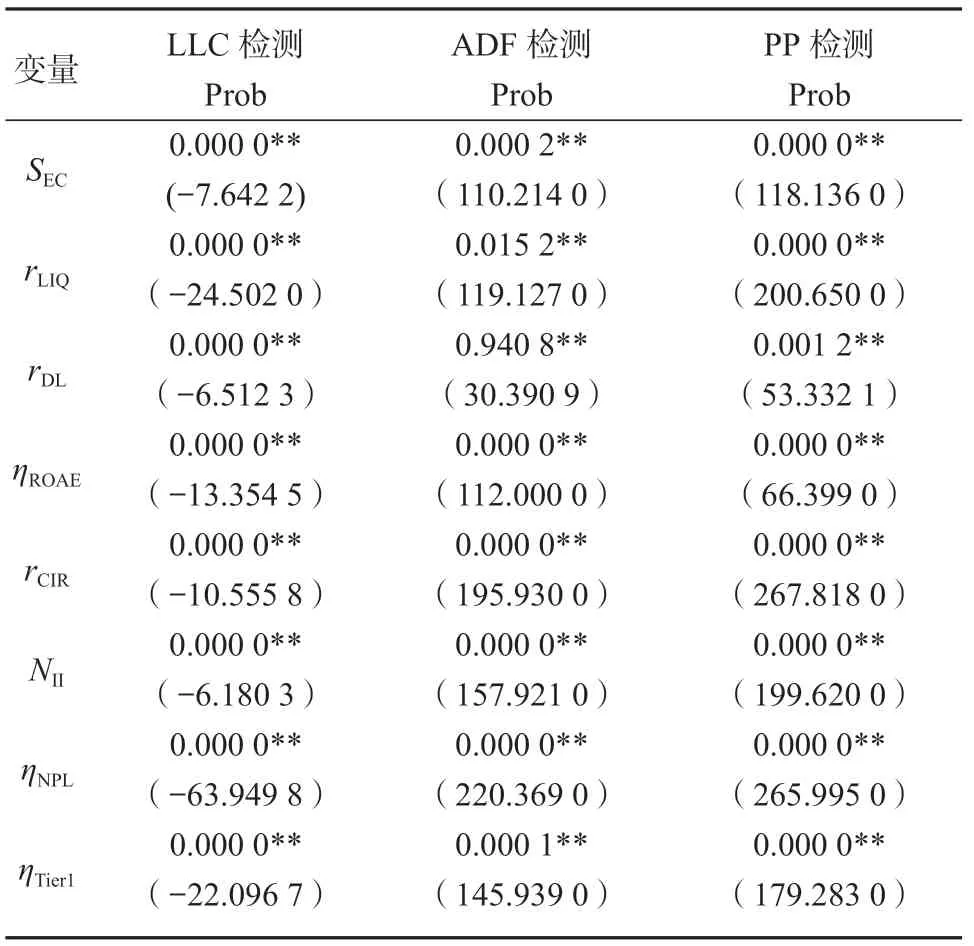

模型建立之后需要进行单位根检验,以判断变量的平稳性。本研究采用LLC 检验、ADF 检验、PP 检验方法对变量进行一阶滞后平稳性检验,原假设H0为变量存在单位根,备择假设H1为不存在单位根。检验结果如表2 所示。

表2 单位根检验结果Table 2 Unit root test results

分析表2 的数据可知,有两种以上的检验方法对应的P值小于0.05,即LLC 检验和PP 检验,在5%的显著性水平下拒绝原假设H0,说明这8 个变量均保持平稳性,可以使用原模型进行分析。

2.5 描述性统计

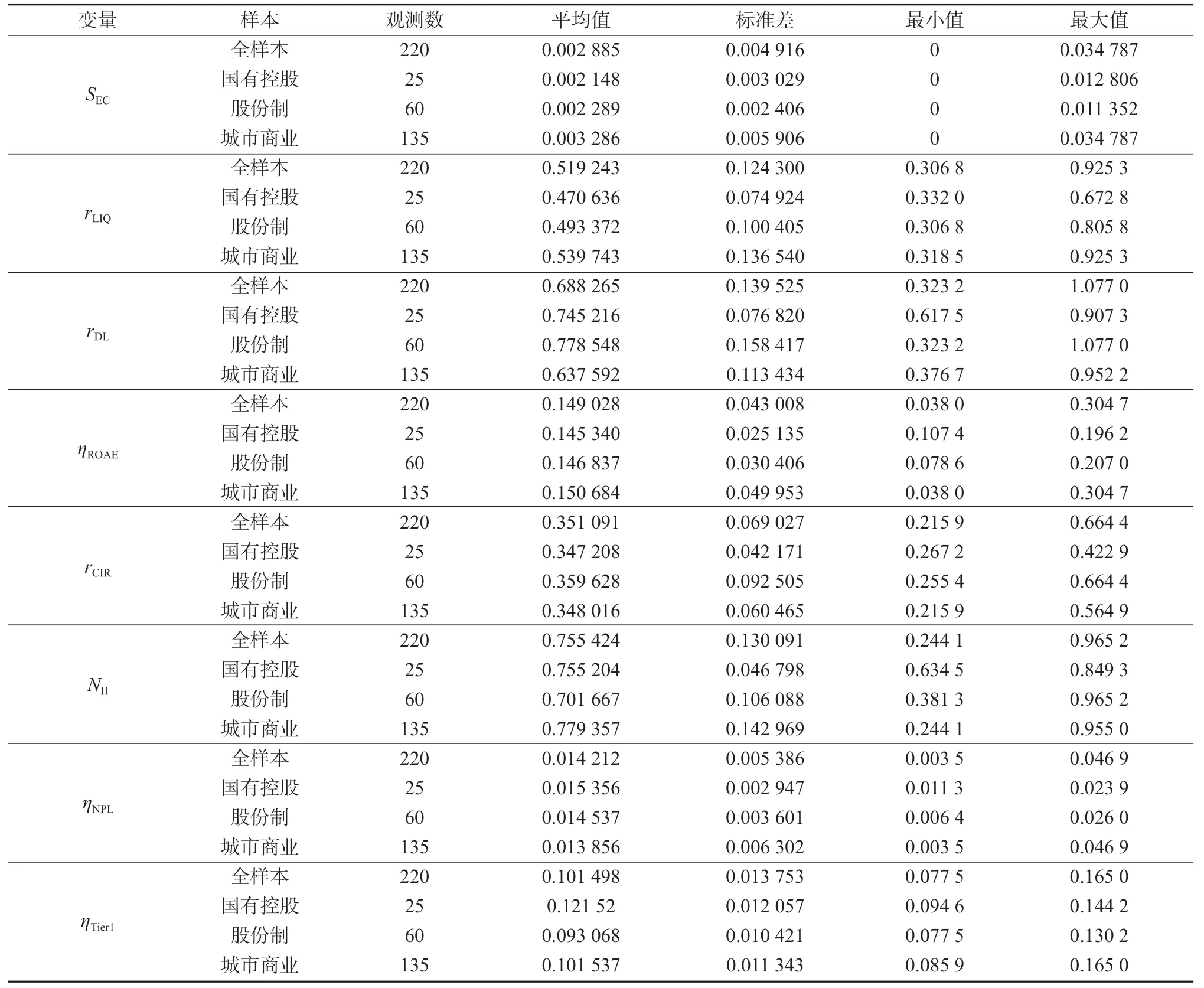

运用Stata 软件对样本进行统计和分析,描述性统计结果如附表1 所示。

分析附表1 数据可以得知,220 家商业银行参与信贷资产证券化的程度是2.885‰,其中,国有控股银行和股份制银行均未达到平均值,国有控股银行最低,城市商业银行平均值最大,为3.286‰。造成这一现象的原因,可能是国有控股银行的资产规模比股份制银行,尤其是城市商业银行要大。商业银行参与信贷资产证券化的最小值全为0,主要是由于各年份均有银行未参与信贷资产证券化发行,尤其是试点初期,这种情况比较多。而最大值为3.478 7%来自于华融湘江银行2015 年的数据。从标准差来看,城市商业银行的标准差最大,接近6‰的水平,各类商业银行中,这组数据参与信贷资产证券化的差距较大。在一些核心指标中,有些银行指标未达到监管要求,造成标准差较大,但是整体来说,标准差基本控制在15%以内,大部分控制在10%以内,说明各组内商业银行的差别不会过大,可以进行分类。

3 实证分析研究

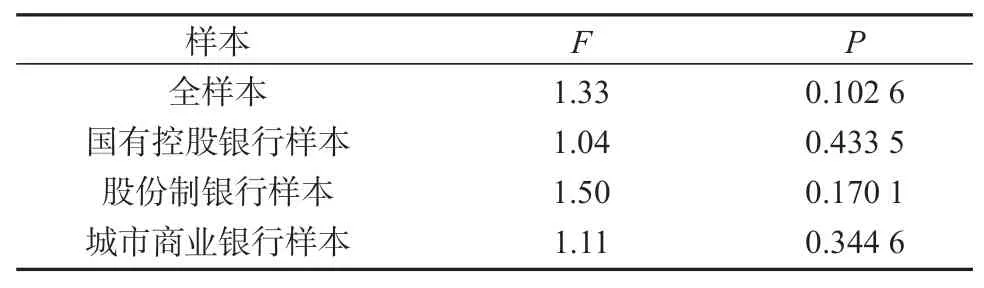

3.1 F 检验和LM 检验

通过F 检验和LM 检验确定样本模型,所得结果如表3 和表4 所示,分析表3 数据可以得知,所有样本P值均大于0.1,未达到10%的显著水平,所以拒绝原假设,支持混合效应模型。

表3 F 检验结果Table 3 Results of F test

表4 LM 检验结果Table 4 Results of LM test

再如表4 所示,LM 检验中,所有样本P值大于0.1,无法在10%的显著性水平上,拒绝原假设。故也支持混合效应模型。

3.2 回归结果分析

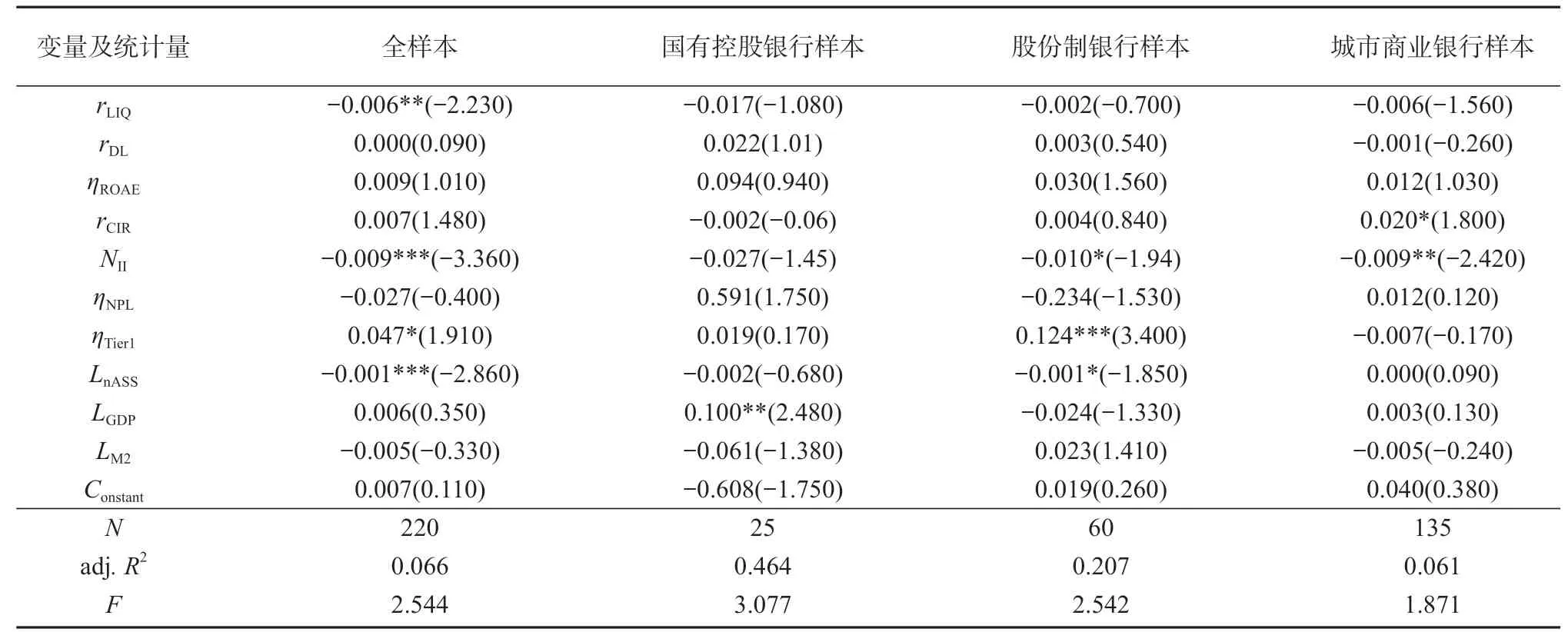

根据F 检验和LM 检验结果,采用混合效应估计法分别对全样本、国有控股银行、股份制银行和城市商业银行样本进行回归分析,估计结果如表5 所示。

表5 回归分析结果Table 5 Regression analysis results

3.2.1 流动性管理动因

在全样本中,流动比率(rLIQ)为负,且在5%的显著性水平上通过显著性检验,表明流动性低的银行更愿意通过资产证券化来弥补流动性。贷存比率(rDL)未通过经济显著性和统计显著性检验。从银行分类来看,由于国有银行和股份制银行的资产规模占了全国商业银行大部分,且营业网点遍布大中小城市,对流动性需求较高,更倾向出于流动性管理需求而进行资产证券化,而城市商业银行的贷存比较低,说明流动性需求小,相对来说,出于流动性动因进行资产证券化的可能性较小。

3.2.2 改善经营能力动因

实证结果显示,全样本中加权平均净资产收益率(ηROAE)、成本收入比(rCIR)对资产证券化程度的影响为正,但均未通过统计显著性检验。而成本收入比(rCIR)在城市商业银行中通过显著性检验,从估计系数的大小比较来看,成本收入比变量的估计系数绝对值远大于净利息收入(NII)变量的估计系数绝对值,因此,城市商业银行更倾向于通过资产证券化来改善自身的经营能力。

3.2.3 信用风险转移动因

净利息收入(NII)对资产证券化的影响为负,且在1%的显著性水平上通过显著性检验,表明随着净利息收入提高,资产证券化程度将会降低。在各样本中,只有城市商业银行净利息收入通过了显著性检验,但从估计系数的大小比较来看,成本收入比变量的估计系数绝对值远大于净利息收入变量的估计系数绝对值,所以对于城市商业银行来说,信用风险转移的动因可能较小。不良贷款率(ηNPL)对资产证券化程度的影响为负,但未通过统计显著性检验。商业银行通过将资产打包出售给其他机构,从而把资产包风险转移出去,而在实际操作中,可能并未真正把风险全部转移出去,并且,中国只有几家大型银行发行过不良资产证券化产品。因而,我国商业银行并不会出于信用风险转移动因来进行资产证券化。

3.2.4 监管资本套利动因

核心一级资本充足率(ηTier1)对资产证券化程度的影响为正,且在10%的显著性水平上通过显著性检验。这表明随着核心一级资本充足率的提高,资产证券化程度也将不断提高,也就是说银行愿意通过证券化来监管资本套利。并且可以发现,股份制银行需要挖掘更多渠道以提升资本充足率,因此,在银行分类分析中,资本充足率在股份制银行类别呈显著影响且正相关。

另外,从表5 数据也能得知,总资产对数(LnASS)与资产证券化程度(SEC)为负相关,并且在1%的显著性水平上通过显著性检验。这表明随着资产规模扩大,银行资产证券化程度将会降低,造成此现象的原因是由于我国商业银行参与信贷资产证券化并不如国外积极,虽然已经重启多年,但参与资产证券化的速度仍然跟不上银行总规模的发展脚步。国内生产总值(LGDP)和货币供给(LM2)在全样本中未通过统计显著性检验,而LGDP在国有银行上通过显著性检验且呈正相关,这表明宏观经济对资产证券化有一定影响,并且李佳通过驱动因素分析,证实了资产证券化能够促进国有商业银行创新[24]。

4 结语与建议

通过建立非平衡面板数据,以2014—2018 年中国商业银行为对象,分类研究参与信贷资产证券化的动因,结果发现,中国商业银行主要出于流动管理动因、改善经营能力动因和监管资本套利动因,而信用风险转移动因并不显著。各类银行参与证券化的动因有所差别,国有商业银行和股份制银行出于流动管理动因来进行信贷资产证券化,并且股份制银行的监管资本套利动因非常明显,城市商业银行进行信贷资产证券化是改善经营能力动因。总的来说,各类商业银行依据自身特点,出于资产规模、改善盈利、规避风险等多角度开展信贷资产证券化业务。但因部分银行信息披露不完善,数据缺失较多,样本未涵盖所有商业银行,同时,因为信贷资产证券化在我国起步较晚,许多指标无法更细化地进行讨论和研究。

基于本研究,提出以下建议:

1)就目前环境而言,商业银行参与信贷资产证券化的覆盖面不广,各类银行的信贷资产种类有限,现行的监管政策无法盘活银行的产品,因此国家有关部门应当完善相应法律法规和激励机制,进一步规范和激活信贷资产证券化这一创新工具,尤其应当根据各类银行的性质和特点采取相应措施或出台多样化政策;

2)完善信息披露机制,尽量缩小信息不对称造成的差距,使投资者对资产池产品信息了解详尽、增强投资信心;

3)由于创新型金融工具的风险不确定性较大,资产证券化在我国起步较晚等,各类商业银行在信贷资产证券化的道路中,应当吸取和总结经验教训,结合我国历史背景和经济政策,做好风险防范工作。

附表1 描述性统计结果Table 1 Descriptive statistics results