国际环境不确定下海外采矿权评估研究①

2021-01-30李夕兵

杨 程, 李夕兵

(中南大学 资源与安全工程学院,湖南 长沙410083)

2013 年9 月习近平总书记首次提出了共建“丝绸之路经济带”的重大倡议,其中资源能源合作是“一带一路”倡议的重要环节,作为开发海外矿产资源的矿业部门,走出去在海外获得采矿权并投资建厂已成为必然的发展趋势。 海外矿业项目所处的国际环境具有高度不确定性(不稳定或不确知),如国际矿产品价格波动、项目驻在国投资环境的变化等,这些不确定性均影响海外采矿权价值,同时也对海外采矿权评估增加了困难。 目前我国矿业实业界仍广泛使用传统的折现现金流量法(DCF 法)评估海外采矿权价值,该方法无法准确评估在国际环境不确定下的海外采矿权价值;文献也未对此进行深入研究,尚未形成完善的评估方法。 鉴于此,本文基于Black-Schole 采矿权评估模型,提出计量海外矿业项目所处国际环境不确定性的方法以及将计量结果纳入评估模型的途径,以便优化完善海外采矿权评估方法,从而为投资者准确认识项目价值提供参考。

1 研究思路

项目所处国际环境分为硬环境和软环境,硬环境包括项目驻在国的资源赋存情况、开采技术条件等与自然相关的因素,其不确定性可随着地质工程的深入而降低;软环境包括国际矿产品市场、驻在国的矿业行业环境、经济环境、政治环境、社会环境等,它们在中短期内呈不确定变化状态,对项目建设经营产生着重要影响,本文对软环境的不确定性进行研究。 目前实业界广泛使用DCF 法在评估海外采矿权价值时具有以下缺陷:①未考虑国际矿产品市场的不确定性,仅以某一固定价格作为今后若干年的产品价格计算销售收入。 ②难于找到一个合适的折现率。 折现率体现了项目面临风险的程度,由开发阶段风险报酬率、行业风险报酬率、财务经营风险报酬率和国家风险报酬率组成[1]。 其中,行业风险和国家风险主要来源于项目驻在国投资环境的不确定变化,行业风险和国家风险的大小决定了行业风险报酬率与国家风险报酬率的取值,但目前关于行业风险报酬率和国家风险报酬率的取值仍是由评估人员依据经验而选定,或依据项目驻在国的主权信用风险评级或其金融市场的相关数据而选定。 经验具有主观性;而主权信用风险评级是针对债务投资而言的,但我国在海外的矿业项目多为直接投资,与债务投资有所区别;此外项目驻在国多为欠发达国家,金融市场并不成熟完善,故由此选取的风险报酬率可能与实际情况相差较大。 ③忽视了由生产经营灵活性而产生的价值,因为采矿权人具有根据营商环境作出是否持续开发、延迟开发或放弃开发的权利。

矿业权有着与金融期权类似的损益特征[2],其本质上是一种实物期权,可以利用推导标准金融期权的方法建立实物期权的定价模型[3-4]。 学者们将金融期权定价理论中的Black-Schole 模型引入到了采矿权价值评估中,在一定程度上规避了传统DCF 法的缺陷:一是考虑了矿产品市场的不确定性,二是考虑了生产经营的灵活性。 但使用基于Black-Schole 的采矿权评估模型对海外采矿权进行评估仍存在不足:因为该模型仍需使用折现率,如何客观计量驻在国经济、政治等环境的不确定性,如何将这些不确定性通过折现率体现出来,这些问题亟待解决。 鉴于此不足,本文提出客观计量国际环境不确定性的方法,以及将计量结果纳入评估模型的途径,以此优化完善海外采矿权评估,并依据评估结果分析投资策略。

2 研究方法

2.1 实物期权理论下的Black-Schole 采矿权评估模型

实物期权的概念最早由Stewart Myers 提出,他指出由一个投资方案产生的现金流量所创造的收益来自于目前资产的使用再加上一个对未来投资机会的选择[5]。 实物期权理论是在金融期权理论基础上发展起来的,是一种或有决策权,已成为价值评估以及战略决策的重要方法。 Black Fish 和Myron Scholes 于1971年提出了在无分红情况下股票期权价格所满足的随机偏微分方程(Black-Schole 微分方程)[6]:

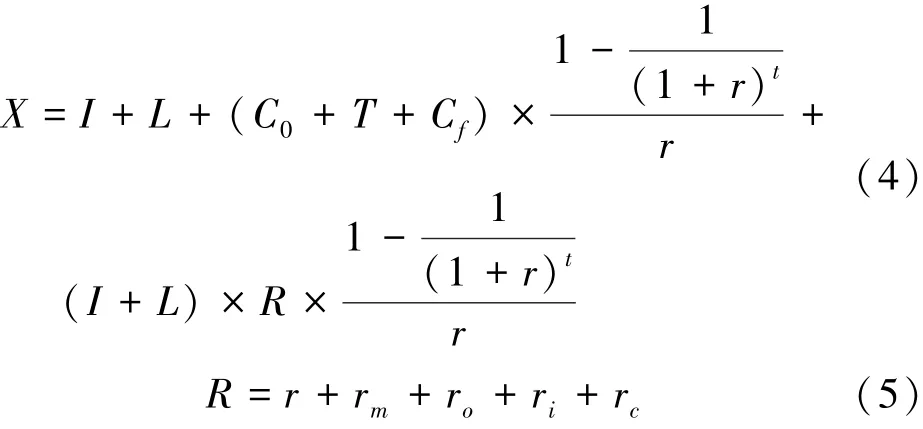

式中f 表示某个股票期权的价值,它是股票价格S 和时间t 的函数;r 表示无风险利率;σ 表示股票价格的历史波动率。 鉴于采矿权类似于股票看涨期权,对Black-Schole 微分方程进行修正并求解,结合《矿业权评估参数确定指导意见》(2008)对折现率的规定,得到基于Black-Schole 的采矿权评估模型[1,7]:

式中C 表示采矿权价值,元;S 表示在当前矿产品价格下矿权有效期内矿山全部可采储量的收益现值之和,元;X 表示开采总成本现值,元;t 表示矿权有效期内矿山服务年限,年;r 表示无风险报酬率,数值可直接由市场获得;y=,表示每延迟一年开采造成损失的百分比;σ 表示矿产品价格的波动率;P 表示矿产品当前的市场价格,元;Q 表示矿山年生产能力,吨/年;I 表示固定资产投资,元;L 表示流动资金,元;C0、T、Cf分别表示年经营成本、年税金、年财务成本,元;R 表示折现率;rm、ro、ri、rc分别表示矿产开发阶段风险报酬率、财务经营风险报酬率、行业风险报酬率、国家风险报酬率。

2.2 行业风险报酬率的测算

行业风险是由项目驻在国矿业行业环境的不确定性给项目带来的风险,本文提出通过计量我国矿业对该国直接投资的变异程度从而计量行业环境的不确定性,之后依据风险-报酬权衡原则(高风险的投资要求高收益作为补偿)测算行业风险报酬率,以此将行业环境的不确定性纳入评估模型,方法如下:

①设我国矿业对某国各年的直接投资额为Xi,i表示年份,i=1,2,…,n。

②计算投资的均值μ、标准差σ、变异系数CV(CV=σ/μ)。 变异系数反映了行业环境的不确定性,变异系数越小,表明行业环境越稳定,行业风险越低;变异系数越大,表明行业环境越不稳定,行业风险越高。

③根据风险-报酬权衡原则,行业风险报酬率测算方法为:

式中rm表示行业风险报酬率;rmup、rmlow表示行业风险报酬率取值的上下范围,《矿业权评估参数确定指导意见》(2008)建议其取值范围为1%~2%[1],故本文选定rmup的值为2%,rmlow值为1%。

2.3 国家风险报酬率的测算

国家风险是由项目驻在国国家环境的不确定性给项目带来的风险,包括经济风险、政治风险、债务风险等,本文提出通过计量该国国家环境质量的变异程度从而计量国家环境的不确定性,之后依据风险-报酬权衡原则测算国家风险报酬率,以此将国家环境的不确定性纳入评估模型。

2.3.1 指标体系

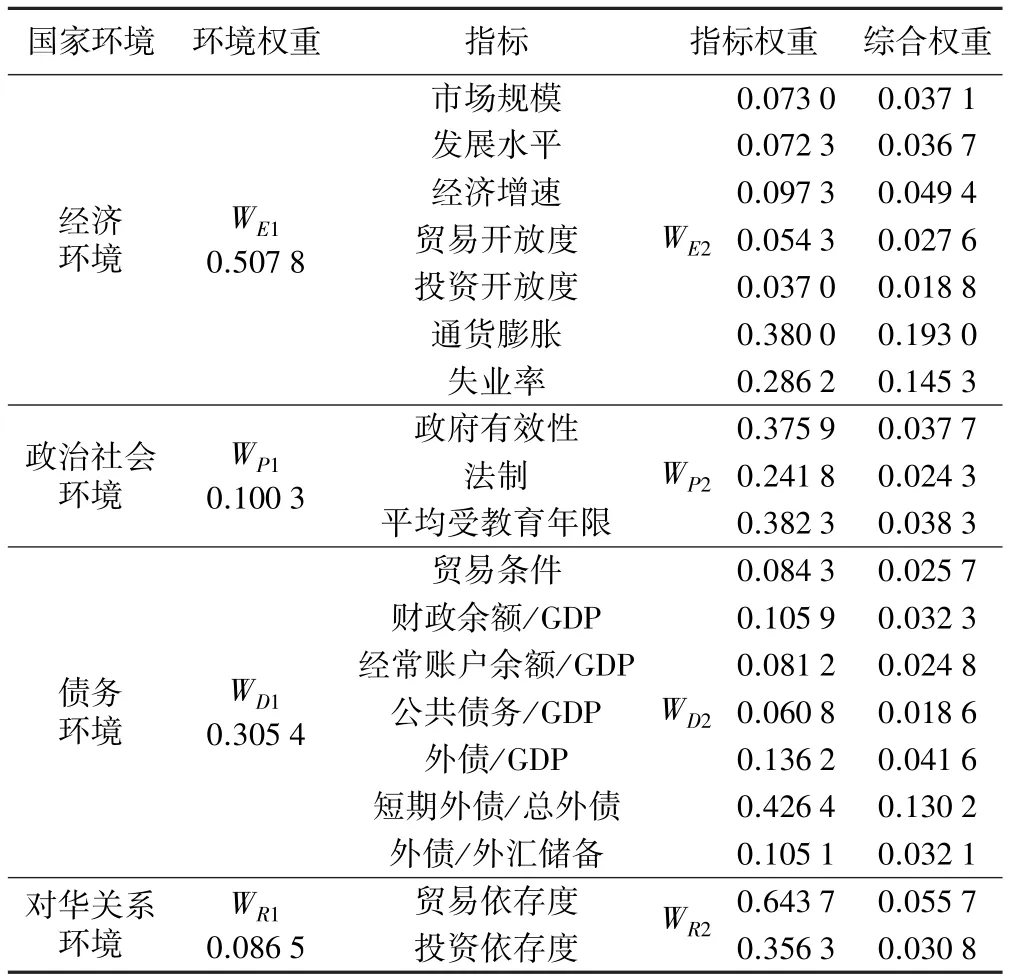

本文借鉴中国社会科学院发布的国家风险评级指标体系[8]对项目驻在国的经济环境、政治社会环境、债务环境、对华关系环境的质量及变异程度进行计量,指标体系如表1 所示。

表1 指标体系

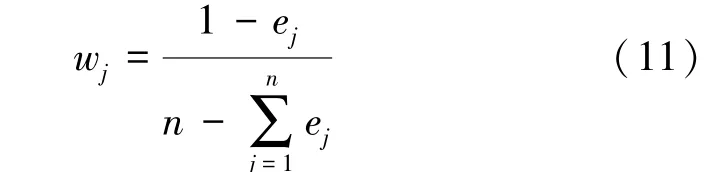

2.3.2 测算方法

本文用熵权评价模型计量项目驻在国国家环境的质量。 熵可度量系统的不确定性,若某一指标的信息熵越小则表示该指标值的差异程度越大,故该指标在评价模型中的权重越大。 运用熵权评价模型既可以客观的对多指标赋权,突出差异程度大的指标的重要性。方法如下:

①由表1 得计量经济环境质量的初始数据矩阵为:

式中m 表示测度年份,n 表示市场规模等7 个指标,xij(i=1,2,…,m; j= i=1,2,…,n)表示第i 个测度年份第j 项指标的原始数值。 对通货膨胀率和失业率两个负向指标的原始数值取倒数将其变成正向指标。 由于各指标的量纲单位均存在差异,用极差变化法对各指标进行无量纲化处理, 公式为:

②计算x′ij的比重yij,得比重矩阵Y=(yij)m×n,公式为:

③计算第j 项指标的信息熵ej,公式为:

④计算经济环境7 个指标各自的权重WE2=wj:

⑤同理按式(8)~(11)分别求出政治社会环境、债务环境、对华关系环境各自指标的权重WP2、WD2、WR2。

⑥将表1 中全部19 个指标数据组合成一个矩阵,按式(8)~(11)求出所有指标的相对权重,之后将同一环境下的指标权重相加,得经济环境的权重WE1、政治社会环境的权重WP1、债务环境的权重WD1、对华关系环境的权重WR1。 再将WE1与WE2相乘,得经济环境各指标的综合权重。 同理得其他指标的综合权重。

⑦将经济指标标准化数据与WE2相乘得表征经济环境质量的得分SE,同理求出政治社会环境、债务环境、对华关系环境质量的得分SP、SD、SR。 之后将所有指标的标准化数据与综合权重相乘再求和,得综合环境的得分SZ。 得分越高表明该环境实际运行的质量越好。

⑧计算综合得分的均值μ、标准差σ、变异系数CV(CV=μ/σ)。 变异系数越小,表明环境越稳定,国家风险越低;变异系数越大,表明环境越不稳定,不确定程度越高,国家风险越高。

⑨根据风险-报酬权衡原则,国家风险报酬率测算方法为:

式中rc表示国家风险报酬率;rcup、rclow表示国家风险报酬率取值的上下范围,业界一般取1.5%~6.5%,故本文选定rcup值为6.5%,rclow值为1.5%。

3 评估实例

3.1 项目概况

东南亚凭借丰富的自然资源、较低的劳动力成本等区位优势,成为我国矿业海外直接投资的热点地区。某中资企业A 积极响应“走出去”战略,前往老挝勘探开发矿产品B。 A 公司原计划2015~2017 年在老挝新建1 个100 万吨项目,并在2014 年对这一项目的采矿权价值进行了评估,评估结论为该采矿权在2014 年的价值为327 385 万元(人民币)。 受国际矿产品市场低迷等因素影响,A 公司100 万吨项目并未开始建设,近年市场有所回暖,A 公司决定于2020 年开始建设施工,建设期3 年,建成后矿权有效期内矿山服务年限剩余21 年。

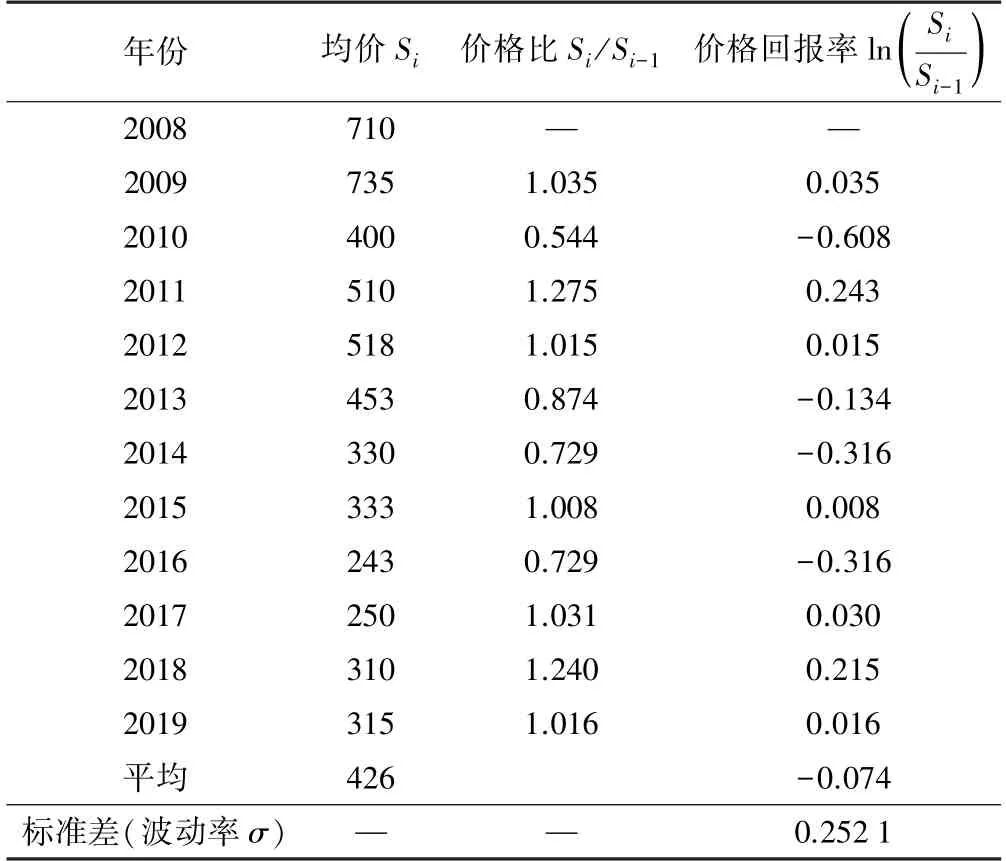

3.2 测算矿产品价格波动率

矿产品价格是影响矿业项目未来收益的关键因素,矿产品价格波动率反映了价格的不确定程度,可用历史价格波动率近似表示。 A 公司的目标市场主要为东南亚地区,故本文选取2008~2019 年东南亚地区B 矿产品的历史价格计算价格波动率,价格走势如图1 所示,计算结果如表2 所示,B 矿产品的价格波动率为25.21%。

图1 东南亚地区B 矿产品历史价格走势

表2 南亚地区B 矿产品历史价格波动率计算

3.3 确定折现率

3.3.1 测算行业风险报酬率

2002~2018 年我国矿业在老挝的直接投资额变化如图2 所示。 由于2008 年之前老挝的开放程度不足,我国企业对其投资尚处于摸索阶段,故本文选取2008年以后的数据用于测算行业风险报酬率。 按前述方法,经测算,2008~2018 年我国矿业对老挝的直接投资平均为每年402.41 百万美元,标准差236.05,变异系数0.587,计算得老挝的矿业行业风险报酬率为1.59%。

图2 我国矿业对老挝直接投资额变化趋势

3.3.2 测算国家风险报酬率

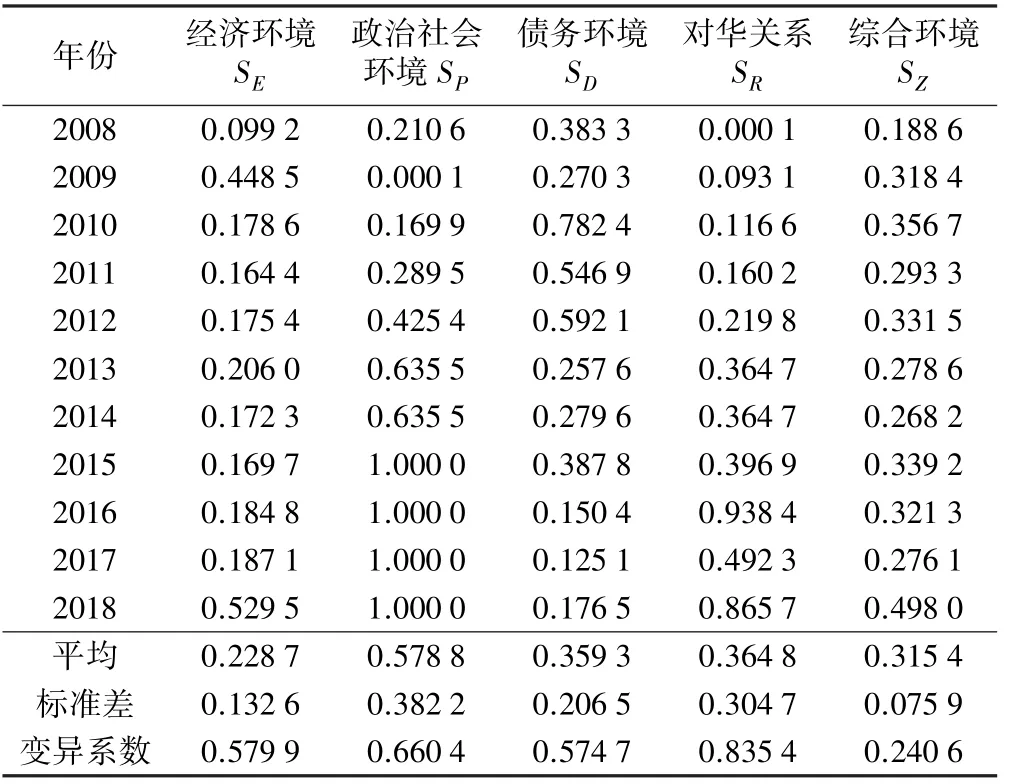

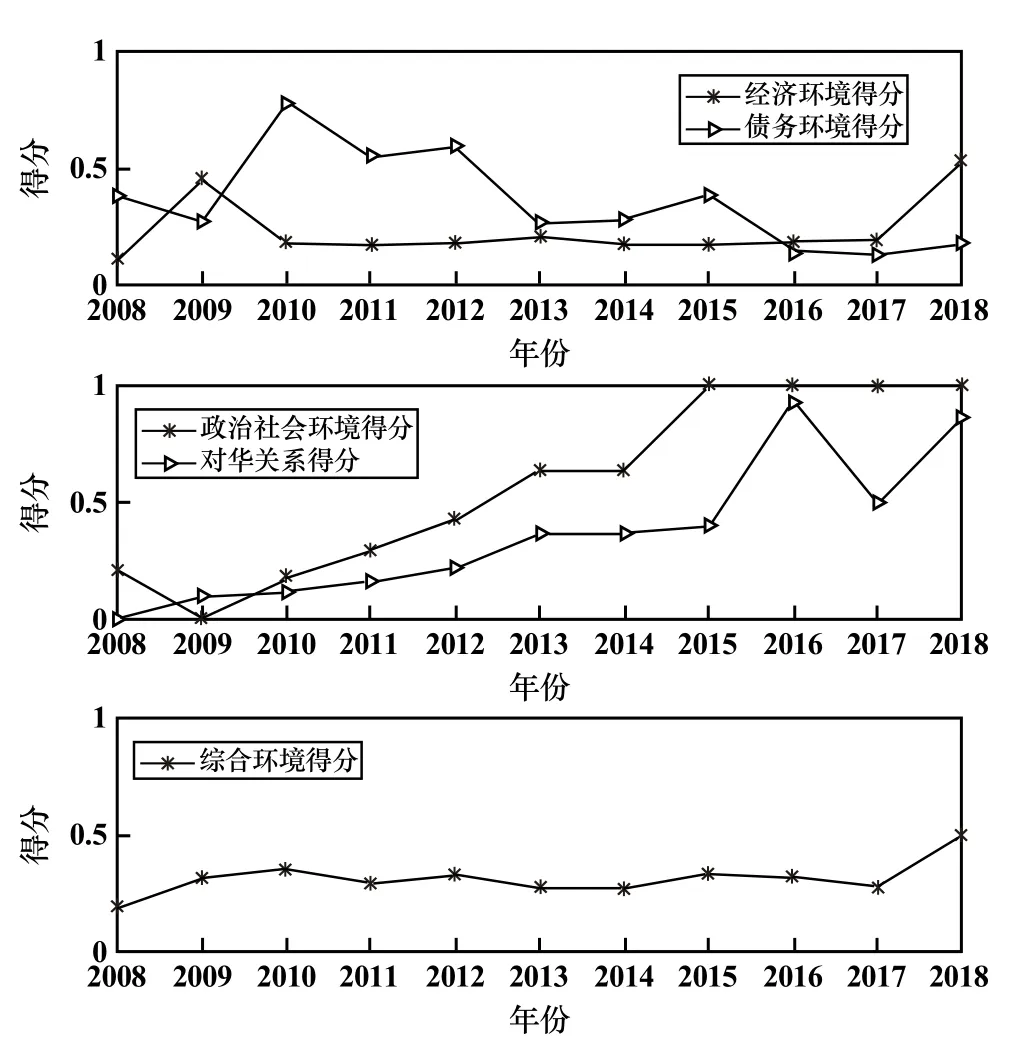

本文选取2008 ~2018 年老挝国家发展运行数据[8-10],按前述方法,经测算,各指标权重测算结果如表3 所示,老挝经济环境质量、政治社会环境质量、债务环境质量、对华关系环境质量、综合环境质量的得分及变化趋势如表4 和图3 所示。

表3 各权重测算结果

表4 老挝2008~2018 年国家环境质量得分

图3 老挝国家环境质量得分演变趋势

由表4 和图3 看出,2008~2018 年,老挝政治社会环境质量和对华关系质量的变化趋势具有相似性,两者的平均得分及变异系数均高于经济环境和债务环境。 从平均得分看,老挝的政治社会环境质量和对华关系质量优于其经济环境质量和债务环境质量;但从发展稳定性看,老挝经济环境和债务环境的稳定性优于其政治社会环境和对华关系。 老挝综合环境的得分各年均较低,但变异程度不高。

2008~2018 年老挝综合环境得分平均0.315,标准差0.076,变异系数0.241,计算得老挝的国家风险报酬率为2.70%。

3.3.3 确定折现率

无风险报酬率、矿产开发阶段风险报酬率、财务经营风险报酬率使用A 公司2014 年公告数据,分别为4.17%、0.45%、1.25%。 计算得折现率为4.17%+0.45%+1.25%+1.59%+2.70%=10.16%。

3.4 评估结果及投资策略分析

本文对A 公司采矿权在2020 年1 月时的价值进行评估,2020 年1 月东南亚地区B 矿产品价格平均293 美元/吨,评估用其他数据如表5 所示。

表5 评估用其他数据

基于以上数据,按本文模型进行评估,得出2020年1 月A 公司采矿权价值人民币350 712 万元。 A 公司用传统DCF 法得到其采矿权在2014 年时的价值为人民币327 385 万元。 用本文所述评估方法,在充分考虑了国际矿产品市场的不确定性、驻在国矿业行业环境的不确定性、驻在国国家环境的不确定性以及生产经营的灵活性后,在项目已延迟5 年建设的情况下,得出的采矿权价值仍比2014 年高出23 327 万元。 这表明国际环境的不确定性和生产经营灵活性增加了采矿权的价值。

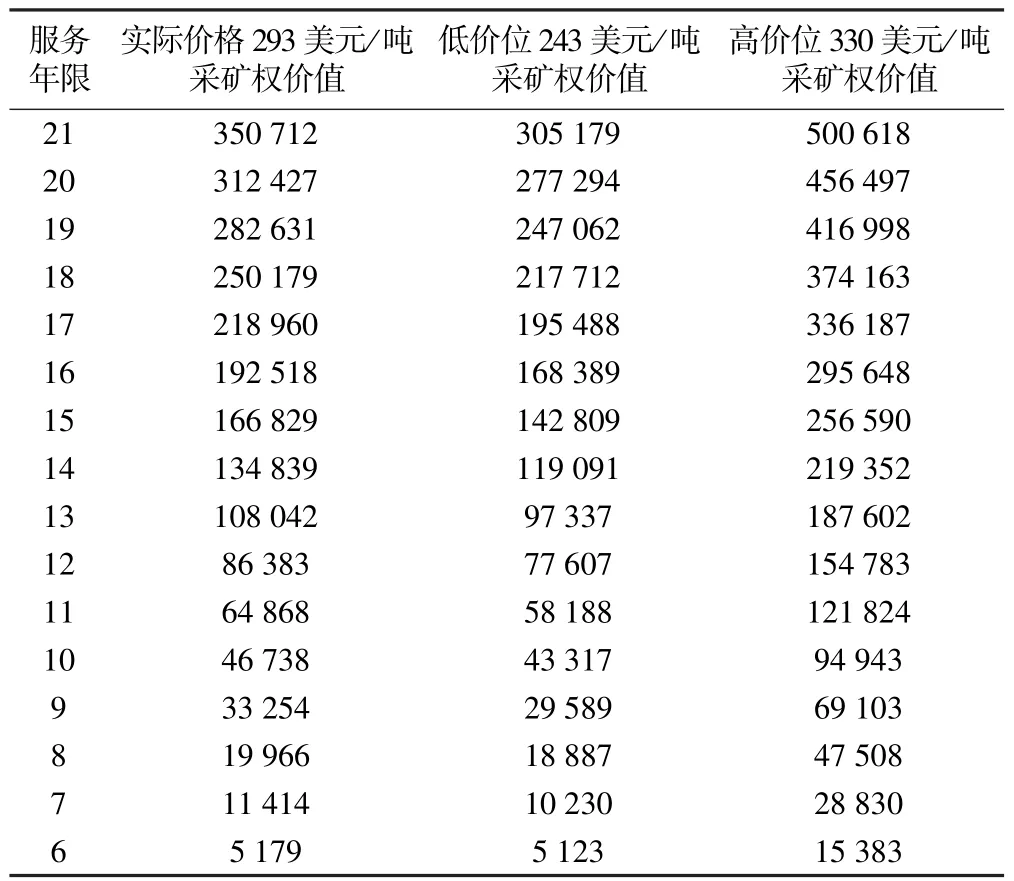

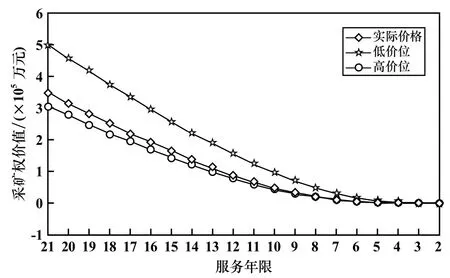

为进一步分析投资策略,本文用相同方法,分别假设2020 年1 月B 矿产品价格为处在较低价位的243美元/吨,以及处在较高价位的330 美元/吨,其他参数不变,分别对A 公司2020 年1 月起及以后各年年初时的采矿权价值进行评估,结果如表6 和图4 所示。

表6 采矿权价值对比表

续表6

图4 采矿权价值变化趋势

由表6 和图4 看出,矿产品价格升高、矿山服务年限增加将提高采矿权价值;而矿产品价格下降、矿山服务年限减少将降低采矿权价值。 若矿产品价格处于低位时,矿山需尽早建设(1 ~2 年)从而增加服务年限,以便获得更多的收益;而若矿产品价格处于高位时,矿山可适当推迟建设,此时也可获得相近的收益。 如果企业能够准确判断矿产品价格走势,同时能够得出较为精确的采矿权价值,当矿产品价格持续保持低位时,项目应尽早投产或放弃,寻找其他更好的投资机会;当矿产品价格处于增长阶段并将维持在高位时,企业可选择一适宜时点开工建设,使得矿产品价格上升到高价位时项目正好建设完成投入生产,这种投资策略既可减少资金的占用时间又可获得较好的收益。

3.5 评估方法可靠性检验

本文所述评估方法中,矿产品价格波动率、矿业行业环境变异系数、国家环境变异系数均由历史样本数据得出,它们能否准确反映各自总体的不确定程度决定了本文研究方法及研究结果的可靠程度。 另一方面,根据扩展净现值=静态净现值(NPV)+实物期权价值[11]的理论,使用Black-Schole 采矿权评估模型测算出的采矿权价值应大于由传统DCF 法得出的静态净现值,高出NPV 的部分则为灵活经营权利的价值,由此评估结果具有可靠性。 以下从这两方面对本文所提方法进行可靠性检验。

①分别由矿产品价格回报率样本数据、矿业投资额样本数据、老挝国家环境综合质量得分的样本数据作出样本分布函数图以及与其对应的理论正态分布函数图,用以判断样本与总体间是否服从相似的分布,如图5 所示。 由图5 可以看出,3 个样本分布函数与其对应的理论正态分布函数符合得较好,可以认为矿产品价格回报率、矿业投资额、老挝国家环境综合质量得分近似服从正态分布。 进一步通过样本数据对总体均值、标准差进行最大似然估计,得出总体均值、标准差在置信水平为99%的置信区间,结果见表7 所示。 由表7 看出,用于评估的矿产品价格回报率、矿业投资额、老挝国家环境综合质量得分的均值和标准差均落在了总体均值、标准差在置信水平为99%时的置信区间内,故本文测算方法和结果能够可靠地计量国际环境的不确定程度。

图5 总体分布检验

表7 评估用参数检验结果

②A 公司用传统DCF 法得到其采矿权2014 年时的价值为人民币327 385 万元,采用Black-Schole 采矿权评估模型对A 公司采矿权2014 年时的价值进行重新评估,评估结果为价值人民币378 057 万元,比DCF法评估结果高出50 672 万元,见图6。 由此表明了基于Black-Schole 采矿权评估模型的评估结果能够可靠地反映出项目价值由静态净现值(NPV)和灵活经营权利的价值组成。

图6 净现值法与实物期权法估值结果比较

4 结 论

为充分考虑国际环境的不确定性和建设生产的灵活性,客观评估海外采矿权价值,本文基于Black-Schole 采矿权评估模型,提出了计量海外矿业项目所处国际环境不确定性的方法以及将计量结果纳入评估模型的途径。 采用所提方法对一实例进行了采矿权评估,依据评估结果分析了投资策略,最后验证了所提方法的可靠性。 研究结论如下:

1) 采矿权价值(扩展净现值)来自于矿业权人对矿产资源的开采加工(静态净现值)以及灵活经营权利的价值(实物期权价值),国际环境的不确定变化影响着采矿权价值及投资策略。

2) 国际矿产品价格增长、价格波动程度增加、驻在国矿业行业环境和国家环境变异程度增加、矿山服务年限增加均提高了海外采矿权价值;但矿产品价格下降、矿山服务年限减少将降低采矿权价值。

3) 充分掌握国际环境的不确定性、准确研判矿产品价格走势,有利于企业制定适宜的投资策略。 若矿产品价格处于低位时,矿业权人一方面可尽早建设投产以便增加服务年限从而获得更多收益,另一方面也可放弃项目寻找其他投资机会;而当矿产品价格处于增长阶段并将维持在高位时,矿业权人可适当推迟建设,此时也可获得较好的收益。

4) 老挝矿业行业环境的变异程度大于该国国家环境的变异程度,前往老挝投资的矿业企业应重点关注该国涉及矿业投资的法律法规及政策,重点防范行业风险。

5) 采用本文所提方法对海外采矿权价值进行评估具有可行性和可靠性,不仅能够客观计量项目所处国际环境的不确定程度,同时也可客观评价海外采矿权价值,具有一定实践意义。