“一带一路”倡议下企业融资效应研究

2021-01-28李涛陈海峰刘灼

李涛 陈海峰 刘灼

【摘 要】 习近平总书记提出“一带一路”倡議,以此打造中国经济的新驱动力,构建国际经济新格局。文章将“一带一路”倡议视为一项准自然实验,运用PSM-DID模型,从微观视角考察倡议提出后对企业的融资效应。研究发现:“一带一路”倡议具有优化微观企业融资的金融改善效应。一方面,缓解了融资约束,降低了企业外部融资难度;另一方面,抑制企业内部税收规避,同时推动其进行内部资本市场融资,优化了企业内部融资行为。该结论丰富了政府干预金融发展的微观机理研究,为“一带一路”倡议深化和推进提供了决策依据。

【关键词】 “一带一路”倡议; 金融发展; 融资约束; 企业融资

一、引言

为构建新时代中国开放型经济新体制,培育参与和引领国际经济合作竞争新优势,习近平总书记提出建设“新丝绸之路经济带”和“21世纪海上丝绸之路”的倡议。我国形成了对外经贸合作的新格局,为我国与“一带一路”沿线国家的国际金融合作提供了机遇:推进中国金融市场开放、加强国际金融合作以及推进金融工具的创新。

自凯恩斯学派的“政府干预理论”形成,政府与金融的关系已经受到广泛关注。学术界对此存在两种截然不同的观点。一种是金融抑制论。Arestis et al.[1-3]从银行资源分配、银行信贷决策以及金融资源投机等角度考察了政府干预对金融市场的各个方面的影响,结论认为过多的政府干预会加剧金融风险、降低资源配置效率,进而抑制金融发展。另一种是金融促进论。有学者认为政府在完善金融体系、维持金融秩序等方面的作用是市场机制所不能代替的,加强政府干预有利于促进金融持续健康的发展。但是这些学者多从宏观的层面考察,并未从企业融资的角度来研究其对金融发展的微观机理[4-6]。

本文基于微观视角,以我国上市公司为样本,探索“一带一路”倡议对企业融资的政策效应。具体而言,以“一带一路”倡议、金融发展以及企业融资效应为主线,运用双重差分倾向得分匹配法(PSM—DID),实证研究政策对微观企业融资的作用机制。本文的研究存在以下学术贡献。第一,针对“一带一路”倡议的研究多停留于理论和宏观层面上,本文将追溯至微观公司财务融资层面,为理解国家宏观战略与微观企业行为之间的关系提供新的经验证明。第二,运用“准自然实验”的双重差分倾向得分匹配法(PSM—DID)解决了金融发展与企业融资效应之间可能存在的内生性问题。本文结论为探索金融改革的方向以及企业融资的优化路径提供了新的经验证据。

二、理论分析与文献综述

20世纪60年代末,Ronald I.Mckinnon与E.S.肖提出金融发展理论,为研究金融与经济增长的关系提供了一般性的理论基础。该理论经过了金融结构理论、金融抑制理论的补充与发展,形成了较为完善的金融深化理论体系。金融深化理论的核心观点是,有效的金融体制改革有利于提高社会经济增长总体效率。中央政府的金融体制改革适宜于扩大金融规模、优化金融机构、创新金融工具,但存在寻租、腐败等政府治理弊端。通过健全金融市场机制、完善政府监管体系,形成金融和经济相互促进的帕累托最优状态。第一代麦金农、肖学派主要关注利率管制与金融压制,认为金融自由化可以促使经济增长。第二代麦金农、肖学派则进一步聚焦于金融市场模型,从效用函数的视角研究金融机构与金融市场的形成机制。在此基础上,部分学者在总结金融市场失败原因后提出金融约束理论,指出仅依靠市场机制不能起到完善金融体系、维持金融秩序的作用,需要利用政府强制性、规范性的间接控制机制促进金融深化。大量研究表明:政府可以通过纠正市场机制无法涉及的金融市场盲区,规范金融市场运行,实现金融资源的有效利用和合理配置[7-8]。政府干预对宏观金融发展的影响会作用于微观企业对融资方式的选择,具体体现在外部融资和内部融资。

(一)金融发展与企业外部融资

宏观金融市场是微观主体外部融资行为的外在表现,而金融深入发展则反向影响微观企业的融资难度。结合“一带一路”倡议对于金融发展带来的影响,本文从规模和效率两个方面探讨金融发展缓解企业外部融资约束的作用机制。其一,金融发展所带来资金供给量与金融中介机构的增加会形成规模效应,减少交易双方的交易成本与信息成本,促进更多的信贷资本流入企业。一方面金融发展为金融市场创造出一大批高流动性、收益稳定、风险性低的金融工具以及合约,刺激投资者增加货币供给量,扩大金融市场规模[9]。在“一带一路”政策环境下,无论是金融市场国际化提高合约形成效率,还是金融工具创新以及货币合作提供多种融资渠道,都会促成潜在投资者把储蓄向投资转化,这使得企业的外部金融供给量更加充裕,进而降低其所受融资约束程度[10]。另一方面,金融中介机构的增加,能通过促进收集和处理信息的便利化以降低信息成本,减少企业外部融资成本。Enrichetta[11]认为借贷双方之间的地理位置距离的紧密会使得金融机构易于收集借款者的信息,从而降低监督和审批成本。在现实中,“一带一路”背景下的金融机构合作,有利于国际金融机构在各地区成立分支机构,这增加了企业以较低的成本获得资金的可能性,从而缓解了企业融资约束程度。其二,金融发展有助于减少金融市场中合约不完备以及信息不对称的问题,提高资金分配效率,增加企业融资机会[12]。投资者可能会出于以下考虑而减少市场投资,即企业可能将筹集到的资金进行盲目地扩张性投资,或者为满足个人利益最大化而选择高风险高回报的项目,无疑,这增加了投资者无法获取收益的风险。“一带一路”政策推动国际金融合作,在社会治理以及经济治理体系的基础上融入国际治理,促使企业增强会计信息质量,改善信息不对称问题,缓解外部融资约束。综上所述,金融发展通过扩大金融资源供给量、增加金融机构数量以及缓解信息不对称程度,扩大了金融市场规模、促进金融市场运行效率,从而使得企业所面临的融资约束问题得到缓解。

(二)金融发展与企业内部融资

为了缓解融资约束带来的资金压力,企业则会更加关注于企业的内部资本即持有的现金流量[13]。税收规避是企业外部融资的一种最有效的替代[14]。因为税收支出占企业利润的1/4,如果企业能将部分税收留在企业内部,而非缴纳给政府时,企业可利用的资金自然会增多。随着金融发展所带来的外部融资约束的缓解,企业的避税行为也应该会随之下降。一方面,从税收规避的边际收益角度分析,企业采取税收规避的机会主义行为是基于“成本—收益”权衡的结果。金融发展促使的外部市场监督更为严格,企业进行税收规避面临更大的风险成本,税收规避的边际融资效益随之减少。根据理性选择理论,企业高管作为理性人会倾向于选择资金充裕、风险较低的外部融资,其税收规避动机将得到削弱[15]。另一方面,从税收规避的执行机制来看,企业的税收规避行为会对其外部融资产生抑制作用。企业一般通过操纵相关成本和收入来降低应税收入,从而达到税收规避的目的。这一行为所导致较低的会计信息质量会加剧借贷双方信息不对称程度,最终影响到企业外部融资成本与融资规模。因此,企业会为了获得更多的外部融资,减少内部税收规避行为。

此外,恶劣金融环境下筹资难度和筹资成本会显著上升,企业一般会选择以内部资本市场代替外部资本市场。但随着金融发展水平的提升,内部资本市场的融资功能可能会受到影响。(1)机制替代效应。由于不完善资本市场所导致的契约基础和信息环境缺失,企业形成的内部资本市场将替代低效率的外部资本市场。然而,随着“一带一路”倡议下国际金融监管合作的不断深入,契约基础和信息环境在国际治理体系下得到改善,促使外部金融市场代替内部资本市场成为企业主要的融资市场。(2)代理成本效应。代理成本理论认为,外部资本市场的效率往往高于内部资本市场。“一带一路”倡议下的金融发展会缓解外部融资约束,企业融资将转向效率更高的外部资本市场。可见,内部资本市场融资方式可能会随着金融发展而减弱。

三、研究设计

(一)双重差分倾向得分匹配法

本文采用双重差分倾向得分匹配法(PSM-DID)进行政策效应评估。其包括倾向评分匹配(PSM)和双重差分估计(DID)两个步骤,具有如下优势:一是避免了由于双重差分法对样本的平均取值,而对政策效应评估结果带来的误差;二是控制了被解释变量与控制变量之间可能存在多重共线性问题。该方法使用的关键在于实验组和对照组的选择以及政策冲击时间的确定。首先,选择实验组和对照组。根据不同区域的经济功能和地理位置,《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》划分了“一带一路”重点建设省份①。因此,把划入重点建设省份的上市公司定义为实验组(Treated Group),非重点建设省份的上市公司定义为对照组(Comparison Group)。其次,确定政策冲击时间。2013年“一带一路”倡议作为一种政府顶层设计和外交理念被提出,2015年《愿景与行动》发布之后进入实质性建设阶段。因此,2015年较为适宜作为政策冲击时间。

(二)企业融资效应评估模型

采用双重差分倾向得分匹配法(PSM-DID),建立企业融资政策效应评估模型。引入金融发展(Jrfz)与政策变量(Treat×Year)的交互项,测度以“政策实施—金融发展—企业融资”为主线的政策传导效应。

模型1、模型2分别用于考察企业外部融资和内部融资的政策传导效应。其中,Wbrz和Nbrz分别表示企业外部、内部融资;Treat×Year×Jrfz为金融发展与政策变量的交互项;Z是影响企业融资的一组随时间变化的控制变量,包括投资机会(Q)、销售收入(Sale)、流动资产(Ldzc)、盈利能力(Ylnl)、资产结构(As)、公司规模(Gsgm)、成长性(Czx)等。企业外部融资方面的政策传导效应体现在系数β3;企业内部融资方面的政策传导效应体现在系数χ3。

(三)数据来源与描述性统计

样本选取2008—2017年沪深交易所A股非金融上市公司。(1)剔除ST、PT、?觹ST等存在非正常交易的公司;(2)剔除银行、保险、证券等资本支出和结构存在明显差异的公司;(3)为避免实证结果受异常避税动机的干扰,剔除资不抵债(Lev>1)的公司。最终剩余1 006家公司共10 060个观察值。相关数据来自国泰安(CSMAR)数据库和锐思(RESSET)数据库。为减少异常值影响,对数据进行1%缩尾处理。描述性统计相关结果见表2:融资约束、税收规避及内部资本市场融资的均值都大于0,说明上述三种融资行为均存在于样本公司。

四、“一带一路”与企业融资:外部融资与内部融资效应

(一)金融发展与企业融资的衡量

1.金融发展

本文对金融发展指标的衡量包含金融市场和融资渠道两个维度。一是金融市场,从金融规模和金融效率两个方面进行刻画。金融规模指标以金融相关比率(Fir)来度量:金融资产总额/GDP,该指标越大说明金融市场资金规模越大;金融效率指标以金融系统效率(Fe)指标来度量:金融机构存款额/金融机构贷款额,其取值越大说明资金的转换效率越高。二是融资渠道,从银行信贷(Loan)和股票市场(Stra)两个方面进行刻画。银行信贷(Loan):金融机构贷款额/GDP,表示银行机构贷款的投放規模,这是企业融资的首要渠道;股票市场(Stra):股票市场成交金额/GDP,该指标越大意味着企业通过股票市场融资规模越大。

2.企业融资

为了检验“一带一路”倡议下金融发展对企业融资效应的影响,本文将企业融资细分为外部融资(Wbrzi,t)和内部融资(Nbrzi,t)。外部融资以融资约束作为衡量指标,融资约束越大代表企业外部融资越难。内部融资以税收规避和内部资本市场融资作为衡量指标。

(1)企业外部融资的度量

企业外部融资约束通过SA指数进行计算。该指数具有缓解内生性问题的优势,其绝对值与融资约束程度正相关[16]。计算模型如下:

(2)企业内部融资的度量

内部融资由税收规避和内部资本市场融资两个维度进行刻画。其中,税收规避采用叶康涛等[14]的方法计算。

其中,税收规避(BTD)=(利润总额-应纳税所得额)/总资产;应计利润(tacc)=(净利润-净现金流)/总资产。μi表示会计年度的残差均值,ξi,t表示残差对平均残差的偏离程度。DBTD的优点在于可以衡量BTD中不被应计利润解释的部分,即更加准确地代表税收规避,其值与企业税收规避程度正相关。

内部资本市场融资采用谢军等[17]的方法计算。内部资本市场融资(ICM)=关联方应付应收金额总和/企业期初总资产。内部资本市场的融资活跃度可以很好地体现于企业集团内部资金流动,因此用此法来度量内部资本市场融资(ICM)较为合理。

(二)倾向得分匹配处理

本文进行PSM的实验组共有18个地区和672家上市公司,对照组共有13个地区和334家上市公司,通过Logit模型来估计倾向得分,并采用核匹配法确定权重。为保证PSM匹配结果可靠,必须满足“条件独立性”的前提,即2015年前后实验组和对照组在匹配变量上不存在显著差异,变量的选取与核匹配才有效。由此,本文进行了平衡性检验。匹配后估计变量的标准误差在10%的水平显著;T检验也表明估计变量之间不存在显著差异,表明本文的核匹配方法是有效的。此时,实验组和对照组在2015年前具有基本一致的特征,政策实施的概率相近,从而可以相互比较。

PSM分析需要进行Logit回归确定匹配变量。参考金融发展与企业融资效应的相关研究,本文选取了以下控制变量:(1)政府支出(Gov):政府支出会影响一国经济发展,对金融发展可能有一定的影响;(2)国有比重(State):该比重的提高可能会吸引更多贷款发放而使得金融规模增大;(3)经济增长(Rgdp):用以反映一个地区的总体经济发展状况;(4)企业名义所得税率(Rate):税收优惠会显著地影响到企业的名义所得税率,进而会对企业的实际所得税率产生影响;(5)盈利能力(Ylnl):利润越大企业能从税收规避中获得更多的收益,其税收规避的动机越强;(6)公司规模(Gsgm):大企业更容易受到税务监管部门的关注,从而减少税收规避动机;(7)资产负债率(Lev):企业资产负债率越高,避税动机越强;(8)投资收益(Roi):由税法规定的部分免税收益导致投资收益越多,税负越低。

(三)外部融资效应

在PSM处理的基础上,对模型1进行DID检验。表3列示了“一带一路”倡议下区域金融发展对企业融资约束的平均处理效应估计结果,其中Ⅰ为未加入控制变量的回归结果,Ⅱ为加入控制变量的回归结果。实证有如下发现:

首先,金融规模与企业融资约束的影响。无论是否加入控制变量,交互项Fir×treat×time的系数均显著为负,表明“一带一路”倡议下金融规模的扩大会显著降低企业融资约束。信息不对称理论认为,内外部融资成本差异导致企业融资约束。金融规模扩大带来资金供给增加会降低外部资金成本,从而抑制外部融资约束。其次,融资渠道与企业融资约束的影响。交互项Loan×treat×time、Stra×treat×time的系数均为负,表明银行信贷(Loan)和股票市场(Stra)均会抑制企业融资约束。进一步发现,银行信贷的回归系数显著,而股票市场的回归系数并不显著。这意味着相比于股票市场,银行信贷对融资约束具有显著抑制作用。究其原因,企业会因融资的时间成本和交易成本的考虑,而倾向于选择银行信贷融资,而且样本期间银行信贷的规模与效率优于股票市场。因此,银行信贷显著地抑制企业融资约束,促进企业的外部融资。最后,控制变量对企业融资约束的影响。观察控制变量的回归系数发现:流动资产显著缓解企业融资约束,说明流动资产比例提高会减少企业对于外部资金的依赖,进而对企业融资约束产生抑制作用;公司规模越大越容易获得外部融资机构的信任,因此可以显著缓解企业融资约束。

(四)内部融资效应

1.税收规避行为

“一带一路”倡议对企业税收规避的估计结果列示于表4。研究结果表明:首先,金融规模对税收规避的影响。无论是否加入控制变量,Fir×treat×time的系数均显著为负,这表明金融规模的扩大抑制了公司利用税收规避增加企业现金流量的行为。究其原因,推测是该倡议缓解外部融资约束和提升外部监督所致。其次,融资渠道对税收规避的影响。Loan×treat×time和Stra×treat×time的系数为负,说明银行信贷和股票市场都会对企业税收规避产生抑制作用。银行信贷在1%水平上显著,而股票市场并不显著。这可能是因为股票市场并未对企业外部融资约束产生显著的缓解作用,进而无法显著影响企业税收规避。最后,控制变量对税收规避的影响。名义利率、资产负债率、资本密度、企业是否亏损的回归系数为正数且显著;规模、应计利润负数且显著,说明外部税收优惠以及企业内部良好的经营管理使企业减少避税行为。

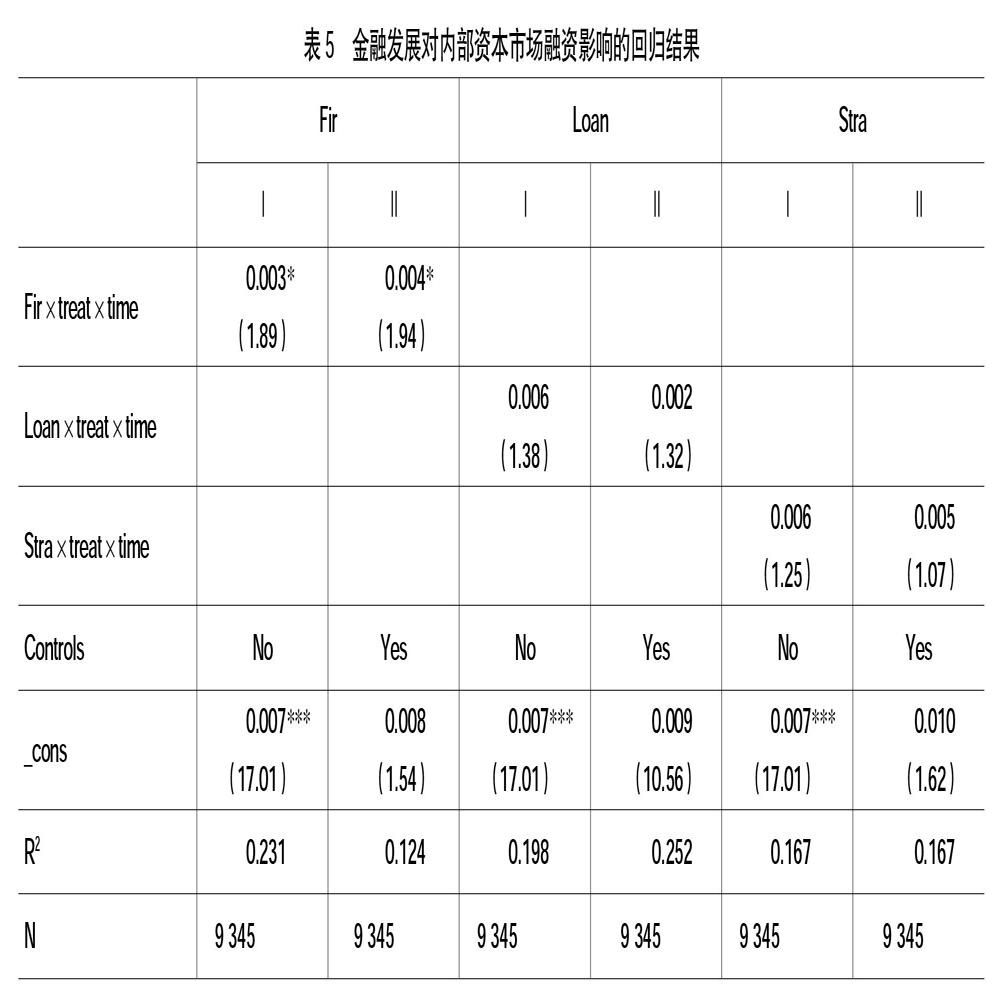

2.内部资本市场

“一带一路”倡议下金融发展与企业内部资本市场融资的DID检验回归结果列示于表5。研究结果表明:首先,金融规模对税收规避的影响。无论是否加入控制变量,Fir×treat×time的系数显著为正,说明金融规模发展对企业内部资本市场融资具有显著推动作用。其次,融资渠道对税收规避的影响。Loan×treat×time、Stra×treat×time的系数不显著为正,说明银行信贷和股票市场对企业内部资本市场融资发挥不显著促进作用。实证结果与理论分析不一致,本文基于“契约理论”来解释这一现象。由于内部资本市场会减少相应的交易成本和信息成本,增强企业在国际市场上的竞争力,因此,在国际化进程中,企业有足够的动机联合组成集团,在内部资本市场上筹集资金。

五、结论和启示

金融合作是“一带一路”建设的重点合作内容,旨在深化“资金融通”合作优化企业融资环境。本文基于2008—2017年沪深A股上市公司样本,利用双重差分倾向得分匹配法,从微观企业的视角考察了“一带一路”倡议对企业融资的政策效应。本研究主要有以下结论和启示:

从企业内部和外部融资两个角度来衡量发现,“一带一路”倡议改善了企业融资。对于外部融资,该政策扩大银行信贷规模緩解了企业外部融资约束,而股票市场并未产生显著影响。不平衡的金融体系和不完善的管理制度是中国金融市场的显著特点,其中相比于银行信贷,更为复杂的股票市场改革则相对缓慢、困难。因此,政府干预金融建设的政策效应初见成效于银行信贷的研究结论与逻辑推理一致。对于内部融资,该政策会抑制企业税收规避行为以及促进内部资本市场融资。外部融资环境的改善以及金融监管力度的提升,较大程度降低了企业通过税收规避获取内部现金流的边际收益,该行为得到抑制。此外,“一带一路”倡议优化国内金融环境的同时也给国内企业带来了激烈的国际竞争。企业集团化形成的内部资本市场有助于优化资源配置,减少融资的信息成本和交易成本,提升企业国际竞争力。

【参考文献】

[1] ARESTIS P,LVINFEL A,LUINTEL K.Does Financial structure matter?[C]//Money Macro and Finance(MMF) Research Group conference 2004,2004.

[2] 纪志宏,周黎安,王鹏,等.地方官员晋升激励与银行信贷——来自中国城市商业银行的经验证据[J].金融研究,2014(1):1-15.

[3] 刘文革,周文召,仲深,等.金融发展中的政府干预、资本化进程与经济增长质量[J].经济学家,2014(3):64-73.

[4] 胡永平,王蕾.金融发展、政府补助与企业研发投入——基于创业板上市公司的实证研究[J].重庆理工大学学报(社会科学版),2019,33(9):71-78.

[5] ALLEN F,QIAN J,QIAN M.China's financial system:past,present,and future[J/OL].SSRN Electronic Journal,2007.

[6] 乾惠敏,林瑶.新金融工具准则对上市公司财务信息影响分析——以四大保险公司为例[J].会计之友,2018(5):139-141.

[7] 林毅夫,任若恩.东亚经济增长模式相关争论的再探讨[J].经济研究,2007(8):4-12,57.

[8] 徐忠.新时代背景下中国金融体系与国家治理体系现代化[J].经济研究,2018,53(7):4-20.

[9] 向为民,周爽.金融发展对我国区域城镇化的影响[J].重庆理工大学学报(社会科学),2019,33(2):37-47.

[10] 张三峰,张伟.融资约束、金融发展与企业雇佣——来自中国企业调查数据的经验证據[J].金融研究,2016(10):111-126.

[11] ENRICHETTA RAVINA.Love & loans:the effect of beauty and personal characteristics in credit markets[J/OL].Ssrn Electronic Journal,2012.

[12] 孙晓华,王昀,徐冉.金融发展、融资约束缓解与企业研发投资[J].科研管理,2015,36(5):47-54.

[13] MYER,MAJLUF.Public policy,political connections and effective tax rates:longitudinal evidence from Malaysia[J].Journal of Accounting and Public Policy,2006,25(5):574-595.

[14] 叶康涛,刘行.公司避税活动与内部代理成本[J].金融研究,2014(9):158-176.

[15] 付佳,刘慧.金融发展、税收规避与银行信贷增长——来自中国上市公司的经验证据[J].金融论坛,2016,21(8):23-32.

[16] HADLOCK C J,PIERCE J R.New evidence on measuring financial constraints:moving beyond the KZ index[J].The Review of Financial Studies,2010,23(5):1909-1940.

[17] 谢军,黄志忠.宏观货币政策和区域金融发展程度对企业投资及其融资约束的影响[J].金融研究,2014(11):64-78.