经济政策不确定性、所有制与企业杠杆率关系分析

——来自中国上市公司的经验证据

2021-01-25李玉婷黄建烨

李玉婷,黄建烨

(1.广州商学院,广东广州 511363;2.华南师范大学 经济与管理学院,广东 广州 510006)

一、引言

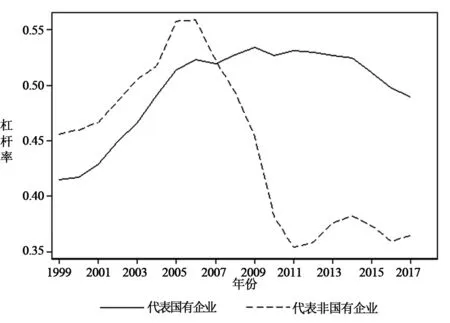

中央经济工作会议在2015年首次提出“去杠杆”,之后逐步明确“去杠杆”的整体思路。2018年首次提出“结构性去杠杆”,重点严控国有企业杠杆率及政府债务。随着我国进入经济新常态,追求高质量发展目标,“结构性去杠杆”已然是近年来乃至未来很长一段时间的改革重点。数据统计,2008年世界金融危机后,我国经济增速持续减缓,整体微观企业杠杆率呈现持续下降趋势。如图1所示,我国非金融上市公司的平均杠杆率从2006年的54.4%降至2017年的41.1%。然而,从所有制来看,企业杠杆率在2007年就开始形成了急剧分化,非国企杠杆率急剧降低,而国企趋势平缓(见图2)。如此现象不得不引发我们一系列疑问:企业杠杆率变化的驱动因素是什么?导致杠杆率呈现所有制分化的原因又是什么?这些问题的厘清,不仅有助于理解中国企业杠杆率演变的内在逻辑,还能为科学制定“结构性去杠杆”政策提供重要参考。

图1 企业杠杆率和经济政策不确定性的动态演变

图2 不同所有制企业杠杆率的分化趋势

作为最大的转型经济体,中国当前正处于经济转型的关键阶段,市场机制和法治环境尚未完善,资源配置的市场化决定性作用仍然受到政府的强力干预(周黎安,2007)。[1]尤其是金融危机以后,为防范金融市场系统性风险,实现经济复苏,政府频繁出台相关政策指引文件,加快改革措施,但由于政策改革的具体细节和时间难以把握,经济不确定性指数快速攀升,从2007年的82上升到2017年的363(见图1)。与此同时,经济政策持续变更导致企业面临的市场环境大幅波动,进而影响企业经营决策(Baker et al.,2016)[2],例如投融资行为,最终还有可能影响企业杠杆率。正如图1所示,我国企业的杠杆率与经济政策不确定性之间存在此起彼伏的关系。然而,不同所有制企业对于环境变化的反应往往存在差异,其经营决策的变动并不一致,所以企业杠杆率受到经济政策不确定性的影响可能会存在所有制间的异质差异。国有企业具有预算软约束,可通过政治联系获取内部信息,相比于非国有企业享受着政府的庇护(林毅夫和李志赟,2004)[3],受政策不确定性负向冲击的影响较小。加上信贷市场化程度不高,银行为规避政策变动风险,更青睐向国有企业进行信贷配置,减少对非国有企业的信贷规模。由此可见,基于中国当前持续性改革所带来的不确定背景下,探究微观企业杠杆率的变化,进一步厘清企业杠杆率结构和分析其分化背后逻辑,对于政府如何有效制定并实现供给侧结构性改革具有重要的现实意义。

有鉴于此,从宏观环境不确定的视角着手,采用1999—2017年中国沪深A股上市公司数据,实证分析经济政策不确定性对企业杠杆率的影响以及这一效应的所有制差异。结果发现:总体来说,经济政策不确定性对企业杠杆率具有负效应,不确定性指数提升1%,杠杆率将下降0.0043个百分点。并且,这一效应存在所有制的差异,即不确定性提高,非国企杠杆率下降,而国企杠杆率上升。以上研究结论通过了替换核心解释变量、内生性问题等稳健性检验。

本文的贡献主要有两方面:一是从经济不确定性这一新的角度探讨企业杠杆率变化的结构特征,能丰富宏观政策环境对微观企业影响机制的相关研究;二是为当前中国杠杆率的分化现象提供结构性去杠杆的政策抓手,即“结构性去杠杆”需掌握企业杠杆率变化的结构特征,加强对市场的预期引导从而进行结构优化,增加政策沟通,从而有效稳步降杠杆。

二、文献回顾和研究假设

(一)经济不确定性与杠杆率

企业杠杆率通常用企业总负债占总资产的比例表示。目前对于我国企业杠杆率的研究主要围绕着影响杠杆率变化的宏观和微观因素展开。微观方面,比如有利润水平、有形资产份额、企业规模、成长能力、企业金融资产配置行为、融资约束与政府隐形担保等(谭小芬等,2018;刘贯春等,2019;王宇伟等,2018)。[4-6]而宏观方面,比如有宏观景气、货币政策、金融结构市场化程度等(王韧和李志伟,2019;汪勇等,2018;谭小芬等,2019)。[7-9]目前研究鲜有从制度环境的角度去解释企业杠杆率的变化,比如经济政策不确定性。经济政策不确定性,体现为经济主体难以预期未来政府的决策和整体环境的变化趋势,经济政策的时间、内容、方式都存在不确定性(Gulen &Ion,2016)。[10]微观企业处于多变的宏观经济政策环境中,其投融资决策会随之变化,企业杠杆率也会进一步受到影响,主要体现在两个方面的原因。

首先,从资金需求方来看,经济出现波动或不确定性增加时,企业基于强烈的避险意识,自发性地降低投资意愿、减少投资支出(Bolton et al.,2013;靳光辉等,2016;潘攀等,2020)。[11-13]并且,在政策尚未明朗时,企业为预防未知性变故会增加财务柔性,调整债务规模和期限结构,降低债务融资水平(叶勇和张丽,2019;刘磊等,2019)。[14-15]企业自主性融资需求下降,对不确定性进行规避从而促使企业杠杆率降低。其次,从资金供给方来看,企业通常依靠银行借款进行资金筹备,当政策不确定性提高时,企业的债务违约风险随之上升(Gilchrist et al.,2014)[16],从而银行承担风险程度更大,银行因增加惜贷,并且降低放贷意愿,使得企业资金可得性降低(王朝阳等,2018;顾海峰和于家珺,2019)[17-18],最终企业因融资难而降低杠杆率。基于此,本文提出研究假设1:

H1:当经济政策不确定性提高时,企业杠杆率降低。

(二)经济不确定性与不同所有制企业杠杆率

经济政策不确定性通过影响企业的投融资决策从而约束企业杠杆率,但对不同所有制的企业影响程度会不同,原因主要在于存在企业的个体属性以及银行信贷配置的偏向性。

在企业个体方面,首先,经济政策不确定性增加使得企业经营受到冲击,进而出现投资失败或资金紧缩。但是,相比于非国有企业,国有企业具有政策偏向性的天然优势,其投融资行为受到的负向冲击较小(Kornai,1998;盛明泉等,2012)。[19-20]具体来说,国有企业因为与政府有着隶属关系,通常可以通过直接或间接的手段得到政府的扶持,如从银行获取政策性贷款或由政府官员干预获得贷款。此外,国有企业还可得到辅助性补贴、贷款利率优惠、免税等竞争性优势,因而,杠杆率能够保持稳步的状态(Khwaja and Mian,2005;Zhang et al.,2015)。[21-22]其次,出于国有企业的政治联系,国有企业更容易获取政府决策的行动信息,而持有国有企业股份的政府出于自身利益的考虑也会将内部消息告知企业管理层,从而大大减弱了宏观经济不稳定时信息非对称所导致的负向冲击。

在信贷配置方面,银行通常带有所有制偏向,即便非国有企业具有更高的生产率和盈利能力,但由于国有企业拥有天然的政治背景和政府担保,银行更偏向于向国企放贷(La Porta et al.,2002;Allen et al.,2005)。[23-24]在经济不确定性上升时,企业会适当减少借贷规模,同时,银行也会适当调整信贷配置。由于国有企业信用风险较低,即便无法偿还贷款,政府也会替其偿还(Zhang et al.,2015)[22],并且国有企业一般规模很大,有着大量的厂房和机器可作资产抵押,银行的贷款损失风险会大大降低。基于此,在政策不确定性增加时,银行为规避政策变动风险以及防止贷款业务总量过度下降,进行信贷资源配置时并非单纯缩减规模,而会选择将非国有企业部分转移到国有企业。

总体而言,国有企业的个体诸多优势,以及银行信贷配置区别对待等因素,使得在宏观经济出现不确定时,不同所有制企业的杠杆率走势呈现差异化。基于此,本文提出研究假设2:

H2:当经济政策不确定性提高时,非国企杠杆率将降低,而国企杠杆率将提高。

三、计量模型、变量和数据

(一)计量模型

为了探究经济政策不确定性对企业杠杆率的影响,建立以下计量模型:

Levi,t=α+βEPUt-1+λXi,t-1+θYt-1+Ut+Vindustry+Cprovince+εi,t

(1)

上式中,i和t分别表示企业和年份,Levi,t是企业i在t年的杠杆率,是模型的被解释变量。EPUt是t年的经济政策不确定性指数,取自然对数,是模型的核心解释变量。Xi,t和Yt分别表示一系列的企业特征和宏观经济特征。为缓解互为因果所致的内生性问题,所有变量均滞后一期处理。Ut、Vindustry和Cprovince分别表示年份、行业和省份虚拟变量。εi,t是模型的扰动项。

(二)变量选取和说明

被解释变量是企业杠杆率Lev,以企业总负债与总资产的比值表示。

核心解释变量是经济政策不确定性指数(EPU),采用Baker et al.(2016)[2]构建的12个月度指数的算数平均值,并取对数形式。

控制变量参照已有文献,分别选取企业层面和宏观经济层面的特征,见表1。企业层面的控制变量有:所有制SOE(虚拟变量,若为国企,SOE取值为1,否则为0)、企业年龄Age、资产规模Size、资产收益率ROA、托宾Q值TobinQ和经营性现金流CashFlow。

为了防止现实经济波动对估计造成的遗漏变量偏误,所以还加入宏观层面的控制变量:经济增长率GDP、通货膨胀率CPI、宏观经济景气指数Eco_Climate、企业景气指数Enterprise_Climate、消费者信心指数Consumer_Confidence和企业家信心指数Enterpriser_Confidence。

表1 变量选取和说明

(三)数据说明和描述性统计

经济政策不确定指数来自于Baker et al.(2016)[2]基于《南华早报》通过一系列算法构建的经济政策不确定性指数(Economy Policy Uncetainty Index,简称EPU)。该指数从1995年1月起持续更新,目前最新的一期数据为2019年7月份。自该指数发布以来,国内外许多学者在进行实证研究时都以此为刻画宏观经济波动性的关键指标,如Gulen and Ion(2016)[10]、顾夏铭等(2018)。[25]

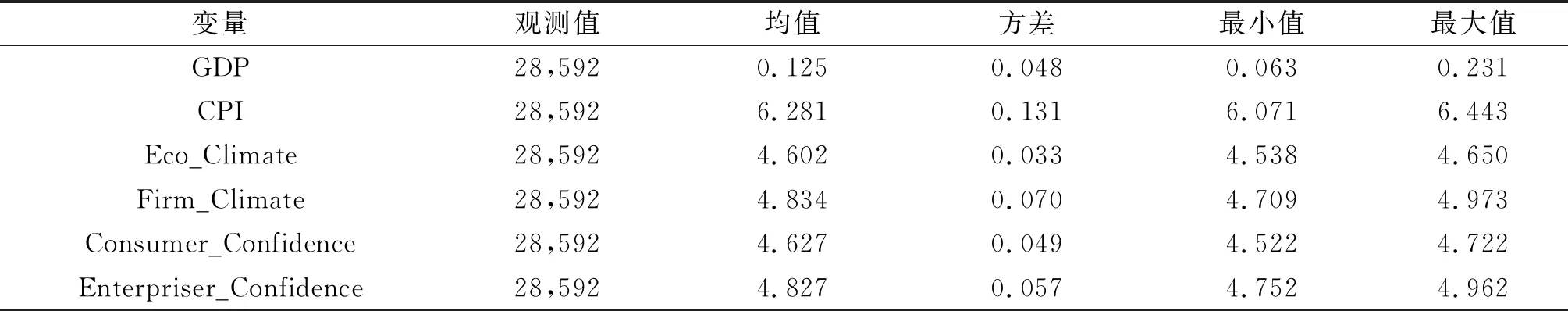

企业数据和宏观经济层面的变量均来自于国泰安CSMAR数据库,并选取1999~2017年中国沪深A股上市公司为研究对象。对数据处理如下:①剔除金融类、ST或ST*公司;②剔除关键变量丢失和财务指标不合理的公司。同时,为避免异常值的影响,将所有变量进行了1%的上下缩尾(winsorize),最后得到28,592个观测值。主要变量的描述性统计如表2所示。

表2 描述性统计

续表2

四、实证分析

在回归分析之前,通过“散点图—拟合线”来直观地观测EPU与杠杆率间的关系。如图3和图4所示,横轴是EPU,纵轴是杠杆率。图3显示,EPU越高,企业的杠杆率越低。而图4的结果表明,EPU对不同所有制企业杠杆率的影响截然不同:对于国有企业来说,EPU对杠杆率的影响为正,而对于非国有企业来说,EPU对杠杆率的影响为负。由此可见,企业的所有制结构属性不同,其杠杆率受经济波动影响的程度存在极大差异。

图3 EPU与杠杆率的相关性(全样本)

图4 EPU与杠杆率的相关性(所有制)

表3汇报了实证分析的基本结果。第(1)列结果显示,在不加入任何控制变量的情况下,EPU的系数为负,且在1%水平上显著,初步证实经济政策不确定性对企业杠杆率的负向作用。为减少遗漏变量偏误,进一步加入其他变量。第(2)列结果显示,控制企业相关特征以及年份、省份和行业虚拟变量后,EPU的系数依然显著为负。第(3)列进一步控制宏观经济特征之后,EPU的系数虽然比前两列变小,但是符号和显著性保持不变,具体而言,经济政策不确定性提高1%,企业杠杆率降低0.0043个百分点。这一结论支持了本文研究假设1的成立。

表3 基本回归结果

企业层面控制变量的系数显示,不同所有制企业的杠杆率无明显差异;经营年限越长、企业规模和托宾Q值越大,杠杆率越高;而资产收益率和经营性现金流越大,杠杆率越低,这可能是由于这类企业经营状况较好,不需向外部寻求很多借贷。宏观层面控制变量的系数显示,GDP增速、企业家信心指数以及宏观经济和企业景气指数较高时,企业获得了更多的发展机会,因而大力促进投资,扩张企业规模,导致杠杆率较高;通货膨胀率增加时,意味着投资风险较大,因而企业杠杆率较低。

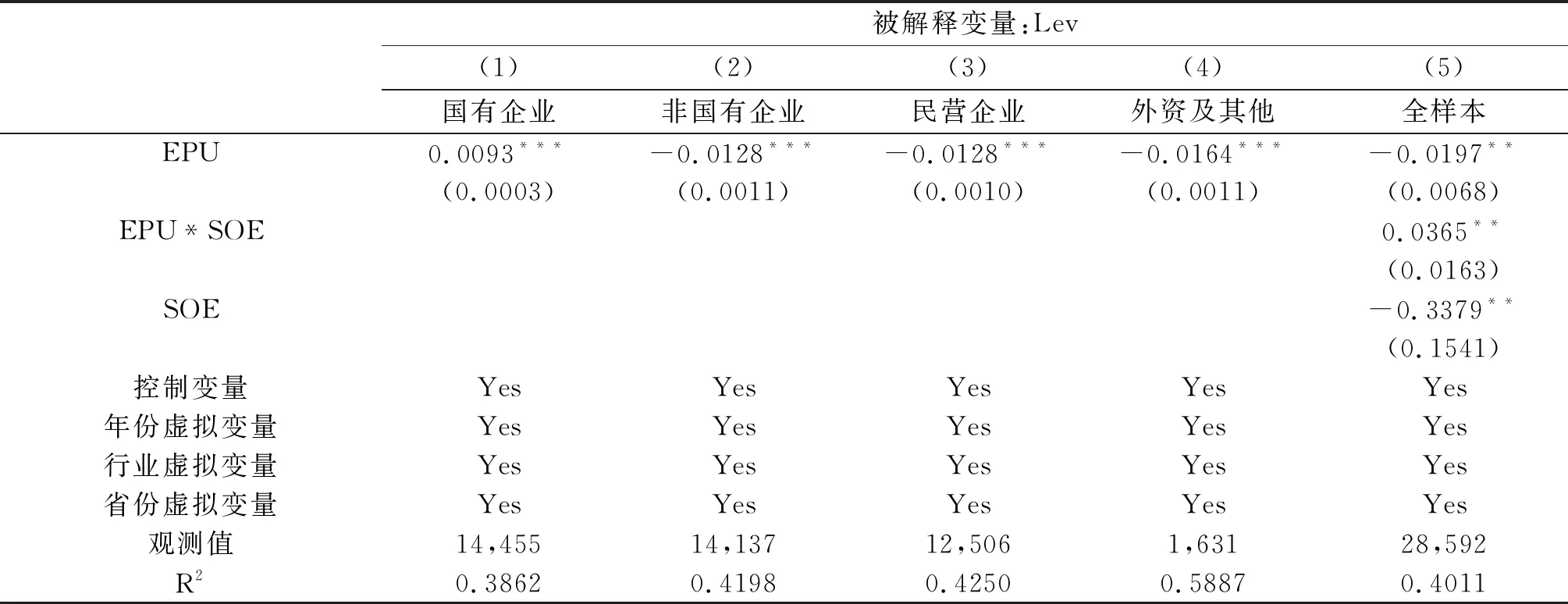

由于中国企业的特殊所有制背景导致其在投融资、政策保护等方面都存在差异,其杠杆率受到不确定性的影响可能也会有所不同,我们进一步把样本按所有制划分,回归结果如表4所示。第(1)(2)列结果显示,EPU对非国企杠杆率的影响显著为负,而对国企杠杆率的影响显著为正。第(3)(4)列进一步将非国有企业细分为民营企业和外资及其他企业,结果发现EPU对这两类企业杠杆率的影响均显著为负。第(5)列加入了EPU指数与所有制(国企=1)的交互项EPU*SOE,系数显著为正,表明经济政策不确定性对不同所有制企业杠杆率的影响的确存在差异性。以上结果支持本文的研究假设2,即EPU指数提高时,企业杠杆率出现分化,国企杠杆率提高,非国企则降低。

表4 EPU与不同所有制企业的杠杆率

五、稳健性检验

(一)替换核心解释变量

由于Baker et al.(2016)[2]测算的是月度指标,而上市公司数据为年度数据,所以我们需要将月度指数加以处理,从而获得EPU年度指数。因此,除了使用月度平均值的对数衡量EPU指标之外,本文还参考现有文献获得两个稳健性指标。一是参考Demir and Ersan(2017)[26],将每年12月的不确定指数取自然对数,记为EPU1。二是参考孟庆斌和师倩(2017)[27],取每年12个月度数据的几何平均值,再取自然对数,记为EPU2。回归的结果如表5所示。可以看出,替换了经济政策不确定性指标的构造方法后,不确定性对总体企业杠杆率的影响依然为负(见第1、4列)。从所有制来看,不确定性对国企杠杆率的影响为正(见第2、5列),对非国企的影响为负(见第3、6列)。以上结果再次证实假设1和假设2的成立。

表5 替换EPU回归结果

续表5

(二)内生性问题

本文采用滞后一期EPU作为核心解释变量,缓解了反向因果的内生性问题。同时,回归时控制了年份、行业和省份层面不可观测的异质性以及与现实经济政策环境相关的宏观变量,缓解了遗漏变量问题导致的内生性问题。为了使结论更具稳健性,进一步,本文参考Demir and Ersan(2017)[26],采用美国的经济政策不确定性指数作为工具变量IV,使用两阶段最小二乘法解决可能存在的内生性问题。首先,美国和中国是经济大国,在经济全球化日益增强的趋势下,美国与中国的经济不确定性高度相关,满足IV的相关性;其次,美国的经济政策不会直接作用于中国企业的经营决策,满足IV的外生性。

表6汇报了IV回归的结果,结果发现,控制内生性后,EPU对总体企业杠杆率的影响依然为负,并对不同所有制企业的影响存在差异。另外,表6底部的第一阶段回归F值均大于经验值10,说明所选IV不是弱工具变量。因此,本文的结论在控制内生性后是稳健的。

表6 工具变量回归结果

六、结论与启示

金融危机以来,全球进入“去杠杆”进程。而由于我国企业存在中国特色,企业杠杆率变化呈现出异质性的结构特征,即非国有企业杠杆率急剧下降,国有企业杠杆率走势稳定略有上升。而国有企业一直存在经营效率低下的缺陷,对国有企业过多的金融资源倾倒会造成金融资源利用效率降低,违背“去杠杆”的最终目的。本文从经济政策不确定性的角度探析企业杠杆率分化的缘由,为实现新常态下的稳步降杠杆提供重要参考。

本文以1999~2017年中国沪深A股上市公司作为研究对象,探究经济政策不确定性对企业杠杆率的影响。研究发现:第一,经济政策不确定性对总体企业具有“降杠杆”效应, EPU指数增加1%,杠杆率将会下降0.0043个百分点。第二,经济政策不确定性的“降杠杆”效应存在所有制差异,具体而言,EPU提高,非国企业杠杆率降低,而国企杠杆率提高。

本文结论有重要启示:首先,根据企业杠杆率分化现象,说明“去杠杆”不能从总量上一刀切,而是根据不同企业杠杆率的结构特征采取差异化降杠杆措施,逐步加强经营效率高的杠杆,减少经营效率低的杠杆。其次,“结构性去杠杆”需加强对市场的预期引导从而进行结构优化,尽量保持长期稳定的经济环境,切勿“朝令夕改”,减少经济政策不确定性对企业投融资决策的负向冲击,进而稳步有序地降杠杆。最后,发挥市场对企业调节的导向性作用,优化金融市场资源配置。同时,为了促进中国经济转型升级,仍需要继续推进国企改革,消除所有制歧视,让所有企业在市场上公平竞争,优化资源配置,提升资源利用效率,这样才能从根本上消除杠杆隐性风险,进而防范化解重大风险,实现经济可持续发展。