政策不确定性、融资约束与企业绩效:基于国有、民营上市公司的经验数据

2021-01-16巩雪

巩雪

摘 要:本文基于融资约束视角,选择2012~2018年A股上市公司为样本,检验了政策不确定性与企业绩效的关系。研究结果表明:(1)政策不确定性与企业绩效呈负相关关系,即政策越不确定,企业绩效越低;(2)政策不确定性与融资约束呈正相关关系,即政策越不确定,企业面临的融资约束越强;(3)企业面临的融资约束越强,政策不确定性对企业绩效的负向影响越强;(4)与国有企业相比,民营企业中,融资约束对政策不确定性与企业绩效关系的负向调节更强。本文研究可以为企业应对政策不确定性和解决融资约束问题提供参考。

关键词:政策不确定性;融资约束;企业绩效;产权性质

中图分类号:F275文献标识码:A文章编号:1003-5192(2021)01-0024-07doi:10.11847/fj.40.1.24

Abstract:Based on the perspective of financing constraints, this paper selects A-share listed companies from 2012 to 2018 as samples, examines the relationship between policy uncertainty and enterprise performance. The results show that: (1)policy uncertainty is negatively related to enterprise performance, that is, the more uncertain the policy, the lower enterprise performance; (2)policy uncertainty is positively related to financing constraints, that is, the more uncertain the policy, the stronger the enterprise financing constraints; (3)the stronger the financing constraints, the stronger the negative impact of policy uncertainty on enterprise performance; (4)compared with state-owned enterprise, the negative moderating effect of financing constraints on the relationship between policy uncertainty and enterprise performance is stronger in private enterprise. The research can provide reference for companies to deal with policy uncertainty and solve financing constraints.

Key words:policy uncertainty; financing constraints; enterprise performance; property right

1 引言

新常态背景下,我国经济正逐渐迈出“经济结构调整阵痛期”,逐步进入“经济增速换挡期”。为营造良好的市场环境,各级政府出台了一系列的经济政策文件,以利于资源优化配置,增强企业竞争力,从而提升企业绩效。但现实的情况是,很多企业的经营决策跟不上政策的变化,如投资了过去政府扶持然而当前政府不重视的产业,没有跟上政府的脚步,造成了投资成本的浪费,影响了企业绩效。政策不确定性产生的主要原因是企业等微观经济主体无法预知政策是否、何时以及如何变化,政策的执行强度、内容和效果等如何。近些年来,经济学界和学术界开始关注由于政策调整引发的不确定性对宏观和微观经济体的影响[1]。现有关于政策不确定性对企业行为决策影响的研究主要存在以下观点:政策不确定性会对企业产生激励效应,刺激企业主动进行创新等活动;政策不确定性会使企业出于预防和择机需要,削减开支,缩减生产规模,减少研发等支出[2~5]。因此,现行阶段考察政策不确定性对企业绩效的影响,具有积极的实践意义。融资约束是企业行为绩效研究中的一个关键要点。国内外相关研究主要从企业规模、年龄以及经济环境研究融资的差异性,以及内外源融资的区别和对企业的影响[6~9]。经济新常态背景下,企业“融资难”问题越发严重,但是较少有文献关注融资约束是否会影响政策不确定性对企业绩效的作用效果。本研究进一步从融资约束的视角探讨政策不确定性对企业绩效的影响。同时,本文还分析了在不同的产权性质下,国有企业和民营企业在面临融资约束时,政策不确定性对企业绩效的冲击是否会存在差异。

本研究可能具有以下几点创新贡献:(1)站在政府的角度,探讨政策不确定性对企业绩效的影响,丰富了宏观政策不确定性对于微观企业主体行为决策的相关研究。(2)现有文献多从单方面角度研究对企业绩效的影响,本文则是探究融资约束是如何影响政策不确定性与企业绩效之间的关系,拓展了融资约束领域的研究。(3)本文通过实证分析了产权性质对政策不确定性、融资约束与企业绩效关系的影响,有利于识别目前政府经济政策存在的不足,为政府合理实施经济政策提供一定的参考和借鉴。

2 理论基础与研究假设

2.1 政策不确定性与企业绩效

政策不确定性是指市场主体无法准确预知政府是否以及如何改变现行的政策[10]。政策不确定性越强,也就意味着市场预判政府的经济政策越困难。从宏观层面看,较强的政策不确定性会引发宏观经济变量的波动从而对市场主体产生影响,尤其是在新兴经济体中[11]。从微观层面看,政策不确定性会在投资、消费、市场等多个方面对企业产生影响。基于实物期权理论,政策不确定性上升会提高当期期权价值,提升企业的投资机会成本,从而对绩效产生不利的影响[10]。“悲观信念”假设下,企业将根据最差的结果进行决策,政策不确定性的上升会延长收益的左侧分布,抑制企业投资活动,降低企业绩效[12]。从预防性储蓄角度考虑[11],当需求侧面临不确定性时,会增加持有货币的预防性动机,从而使得市场需求不足,企业投资减少,影响绩效的提升。基于以上論述,本文认为,我国当前市场易受“政府有形的手”影响和控制,企业经营投资等相关决策更受宏观政策的影响。由此,政府政策不确定给企业带来较为负面的影响。本文提出如下假设:

假设1 政策不确定性对企业绩效存在抑制性作用,即政策不确定性越高,企业绩效越低。

2.2 政策不确定性与融资约束

融资约束一直是影响企业发展的一个关键问题。以往文献在对中国市场进行研究时发现,中国企业存在“金融歧视”的问题,且这种歧视会影响企业投资行为和企业业绩[13,14]。 从资金可获得角度考虑,政策不确定性作用下,商业银行难以评估企业风险、偿债能力,此时银行会要求企业有足够的抵押品才能获取贷款,甚至在极端的情况下选择不放贷。由于政策不确定性带来的资金错配、资产价值缩水等问题,可能影响抵押品价值,这会进一步导致企业获取融资困难[15]。此外,企业与商业银行之间的信息传递可能会因政策不确定性产生信息对不称,企业违约成本上升,银行会出现“惜贷现象”,降低对企业授信的额度或者提高企业的利率水平,进一步加深了融资约束[16]。从股权融资角度考虑,随着政策不确定性的提高,投资者会额外要求增加风险溢价,这会进一步提高股权的融资成本,使企业的股权融资渠道受损,加重融资约束[17,18]。从企业之间的商业信用角度考虑,政策不确定性加剧了企业间的信息不对称程度,无法识别对方企业的真实经营情况和财务状况,企业间信用程度较低,不能作为融资担保的依据,从而对企业融资产生影响[19]。本文提出如下假设:

假设2 政策不确定性越高,企业面临的融资约束程度越强。

2.3 政策不确定性、融资约束与企业绩效

委托代理理论和信息不对称理论认为,在市场经济中,资本的流通需要成本且存在一定的风险,这使得企业融资成本增加,高融资成本则会阻碍企业的投资等行为,从而影响企业业绩的提升。David等[20]通过对美国上市公司的研究发现融资约束会抑制企业成长,减少投资行为,降低企业绩效。褚杉尔等[21]以沪深A股134家文化创意公司为研究样本,实证研究发现融资约束与企业绩效之间存在显著的负相关关系。因此,较高的融资约束会降低企业绩效。当企业融资约束较高时,政策不确定性对企业行为绩效的作用效果会得到加深,政策不确定性所引起的“悲观信念”会被进一步放大,从而对企业绩效的负向影响越强。当企业融资约束较低时,较充足的资金获取会让企业更有自信去进行投资、经营等活动,这会在一定程度上抵消政策不确定性引发的“悲观信念”,减弱政策不确定性产生的不利影响。本文提出如下假设:

假设3 企业面临的融资约束越强,政策不确定性对企业绩效的负向影响越强。

2.4 产权性质的差异

相较于民营企业来说,国有企业与政府的政治关联更为密切,故而国有企业可以借助于政府、银行的特定关系,利用其软预算约束,减少融资成本。而当国有企业陷入资金困境之时,政府和银行会为其提供信贷和资金支持,保证其经营、投资等活动[22]。但是,对民营企业来说,却不存在这种便利,其融资、投资以及经营等行为基本按照市场化原则进行优胜劣汰。因此,民营企业会面临更高的融资约束问题。张璇等[23]通过对2005年世界银行对中国企业的统计数据进行分析发现,融资约束对民营企业以及资本密集型企业的抑制作用更强。因此,对于民营企业来说,企业融资约束的效用会得到更高程度的发挥,这个时候,融资约束对政策不确定性与企业绩效关系的负向调节效果会更强。而对于国有企业来说,其本身面临的融资约束问题并不严重,且由于和政府的良好关系,可能会提前知晓政府决策,及时对企业经营、投资决策作出调整,从而降低政策不确定性带来的不利影响。本文提出如下假设:

假设4 与国有企业相比,融资约束对政策不确定性与企业绩效关系间的负向调节效应在民營企业中更强。

3 数据来源、变量选取与模型设计

3.1 数据来源

本文研究的数据来源于中国沪深A股上市公司,并对样本进行了筛选:(1)剔除各类ST、PT的上市公司。(2)剔除数据缺失的上市公司。(3)剔除特定行业如金融类上市公司。同时,对筛选后样本再次进行了如下处理:(1)剔除不满足会计恒等式(总负债+所有者权益-总资产的绝对值小于总资产的1%)的上市公司。(2)剔除不满足总负债恒等式(总负债-短期负债-长期负债的绝对值小于总资产的1%)的上市公司。(3)剔除流动负债大于总负债、长期负债大于总负债、营业收入小于0的上市公司。最终得到2383家企业的15213个观测值。同时,对企业层面的变量进行了1%和99%的缩尾处理。本研究的政策不确定性数据来源于网站www. policyuncertainty. com,以及各种公开资料;其他宏观数据来源于中金网统计数据库;企业层面的数据来源于Wind数据库。

3.2 变量选取

(1)政策不确定性(PU)。本文研究采用Baker等[24]构建的政策不确定性指数,该指数采用文本分析法从报纸、新闻等以及各种预测报告等公开资料中提取相关信息,并进行指数化,从而得到政策不确定性的月度数据。本文将月度政策不确定性指数计算算术平均值,并在算术平均值基础上除以100可获得政策不确定性的年度数据[25]。

(2)企业绩效(EP)。本文从营运能力、偿债能力、成长能力以及盈利能力四个方面综合测量企业绩效。选取每股收益、每股收益增长率、速动比率、流动比率、现金比率、资产负债率、总资产增长率、净利润增长率等指标进行主成分分析,析出4个影响因子并计算得分,作为衡量企业绩效的标准。

(3)融资约束(FC)。考虑到可能产生的外生性问题,本文借鉴Musso和Schiavo[26]的研究,构建了SA指数,使用SA指数的绝对值对融资约束进行测量,其绝对值越大,则说明融资约束程度越高。

SA指数=-0.737×Size+0.043×Size2-0.04×Age

其中Size为企业规模,Age为企业上市年限。

(4)产权性质(PR)。虚拟变量,国有企业取值为1,民营企业取值为0。

(5)控制变量集合。考虑到相关企业层面数据可能对研究结果产生的影响[27],本文对如下变量进行了控制:企业规模(Size)、企业成长性(Growth)、资产收益率(Roa)、资产负债率(Zf)、托宾q(Q),董事会规模(Bz)。同时,对年度和行业哑变量进行了控制。

3.3 研究模型

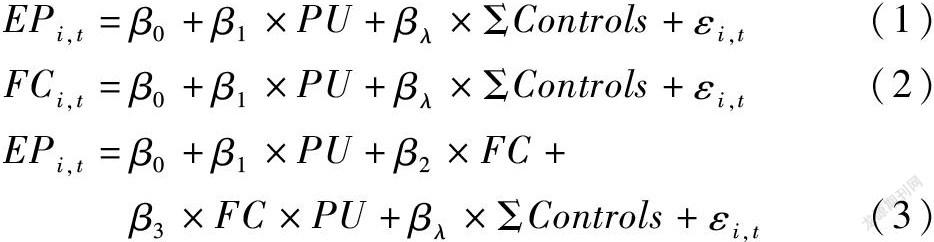

为了探究相关假设是否成立,本文研究构建了如下多元回归模型

其中Controls为控制变量和年份、行业虚拟变量的集合。模型(1)为检验假设1的回归模型,模型(2)为检验假设2的回归模型,模型(3)为检验假设3的回归模型。进一步,按照产权性质将上市公司划分为国有企业组和民营企业组,按照模型(3)进行回归以检验假设4。

4 实证研究结果

4.1 描述性统计

主要变量的描述性统计结果显示:政策不确定性指数(PU)的中位数为1.9027,均值为2.6401,标准差为1.2974,中位数和均值差异较大,且标准差的值也较高,这说明我国当前政策不确定性较强,经济政策波动较为明显。融资约束(FC)的中位数为0.6048,均值为0.4531,标准差为1.1179,中位数和均值差异较大,且标准差的值也较高,这说明我国上市公司融资约束问题较为普遍,不同企业间融资约束的差异也较大。同时,描述性统计还显示,民营企业的融资约束程度明显高于国有企业。

4.2 相关性分析

相關性分析结果显示:政策不确定性与企业绩效在1%水平上呈显著负相关关系,与企业融资约束在1%水平上呈显著正相关关系;融资约束与企业绩效在1%水平上呈显著负相关关系。同时,依据产权性质分组的结果显示,融资约束与企业绩效之间的负相关关系在民营企业中更强。以上检验结果初步验证了本文研究的部分假设。

4.3 多元回归检验结果

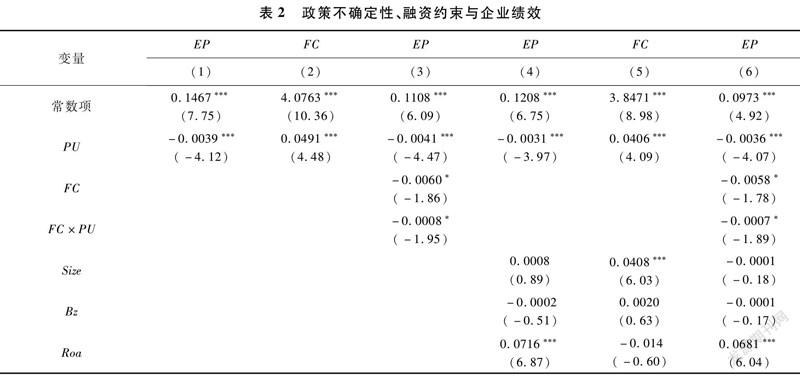

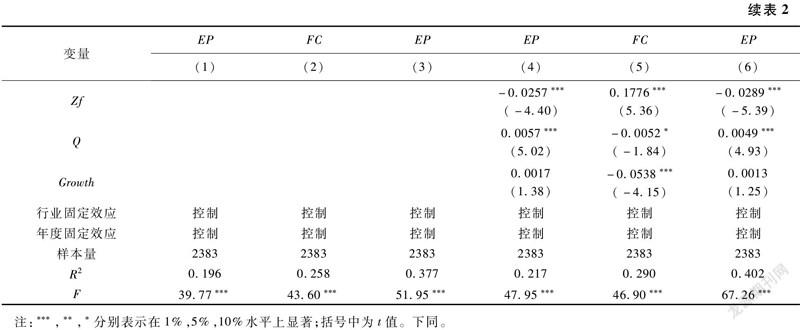

利用OLS(最小二乘法)进行多元回归检验,政策不确定性、融资约束与企业绩效的回归结果如表2所示。从表中第(1)列可以看出,政策不确定性对企业绩效的影响系数为-0.0039,且在1%水平上显著,说明两者之间呈显著的负相关关系;在加入相关控制变量后,回归结果见第(4)列,政策不确定性对企业绩效的影响系数为-0.0031,且在1%水平上显著,再次证明了两者之间的负相关关系。由此,政策不确定性对企业绩效存在抑制性作用,即政策不确定性越高,企业绩效越低。假设1得到研究支持。从表中第(2)列可以看出,政策不确定性对融资约束的影响系数为0.0491,且在1%水平上显著,说明两者之间呈显著的正相关关系;在加入相关控制变量后,回归结果见第(5)列,政策不确定性对融资约束的影响系数为0.0406,且在1%水平上显著,再次证明了两者之间的正相关关系。由此,政策不确定性越高,企业面临的融资约束程度也越高。假设2得到研究支持。从表中第(3)列可以看出,政策不确定性与融资约束的交乘项对企业绩效的影响系数为-0.0008,且在10%水平上显著;在加入相关控制变量后,回归结果见第(6)列,政策不确定性与融资约束的交乘项对企业绩效的影响系数为-0.0007,且在10%水平上显著,交乘项检验结果稳健,即企业面临的融资约束越高,政策不确定性对企业绩效的负向影响越强。假设3得到研究支持。

产权性质差异化调节的回归结果如表3所示。从表中可以看出,在国有企业组中,未加入控制变量前,第(1)列回归结果显示政策不确定性与融资约束的交乘项对企业绩效的影响系数为-0.0004,但不显著;加入控制变量后,第(2)列回归结果显示政策不确定性与融资约束的交乘项对企业绩效的影响系数为-0.0004,仍然不显著。说明在国有企业组中,融资约束对政策不确定性与企业绩效的关系影响不大。在民营企业组中,未加入控制变量前,第(3)列回归结果显示政策不确定性与融资约束的交乘项对企业绩效的影响系数为-0.0018,且在5%水平上显著;加入控制变量后,第(4)列回归结果显示政策不确定性与融资约束的交乘项对企业绩效的影响系数为-0.0015,且在5%水平上显著。说明在民营企业组中,融资约束对政策不确定性与企业绩效的关系具有负向调节作用。进一步,在国有企业组和民营企业组的比较中,可以发现,政策不确定性与融资约束的交乘项对企业绩效的影响系数和显著性均在民营企业组中更高。因此,可以说与国有企业相比,民营企业中,融资约束对政策不确定性与企业绩效关系的负向调节效应更强。假设4得到研究支持。

4.4 稳健性检验

为了验证实证分析结果的稳健性,本文进行了如下检验:(1)对被解释变量企业绩效的衡量方式进行多次更换,回归结果表明在符号以及显著性方面均与前文实证分析保持一致,结论稳健。(2)选择特定行业进行重新检验。本文选择制造业上市公司为研究对象,利用前文变量和模型进行再次回归,结果依然稳健。(3)考虑到模型可能存在内生性问题,本文借鉴范子英等[28]的研究,采用面板固定效应回归的方法进行检验,回归结果与前文结果一致。

5 研究结论与建议

5.1 研究结论

经济新常态背景下,各级政府如何利用宏观经济政策,实现资源优化配置,增强企业竞争力,是一个具有现实意义的问题。近些年来,经济学界和学术界也开始关注由于政策调整引发的不确定性对微观经济体的影响。由此,本文基于融资约束视角,以2012~2018年A股上市公司为样本,检验了政策不确定性与企业绩效的关系。研究结果表明:(1)政策不确定性与企业绩效呈负相关关系,即政策越不确定,企业绩效越低;(2)政策不确定性与融资约束呈正相关关系,即政策越不确定,企业面临的融资约束越强;(3)企业面临的融资约束越强,政策不确定性对企业绩效的负向影响越强;(4)与国有企业相比,民营企业中,融资约束对政策不确定性与企业绩效关系的负向调节更强。本文研究为政府合理制定和实施经济政策提供了一定的参考价值。

5.2 研究建议

基于本文实证研究结果,提出以下几点建议:

(1) 在当前我国经济增长速度换挡、经济结构调整的阵痛时期,政府要把握政策推出的频率、内容和强度,在政策制定之前,要对市场主体的接受程度进行充分的考量,给企业留下能够缓冲的余地。同时,要在一定時期内保证政策的连续稳定,为企业营造良好的发展环境,合理引导企业行为,实现企业绩效的提升。

(2)改善融资环境,缓解企业融资约束。对于企业而言,要对宏观政策波动带来的融资约束问题时刻警惕,及时做出融资战略调整,加强公司治理水平,提升应对不确定性风险的能力。同时,应进一步拓宽融资渠道,实现融资的多元化,注重利用信誉来缓解融资约束的困境。对于监管部门和金融机构来说,应完善多层级的资本市场,优化金融服务,帮助企业缓解因政策不确定而产生的融资约束问题。

(3)构建新型政商关系,促进民营企业发展。对于民营企业来说,受政策不确定性影响更大,且面临的融资约束问题更为严重。因此,应打破政府和民营企业之间的关系壁垒,构建新型政商关系,打消商业银行贷款给民营企业的顾虑,对于一些政策文件的颁布实行,要及时与民营企业进行沟通交流。同时,营造公平的市场环境,加快将地方性银行和外资银行引入信贷市场,缓解民营企业融资约束问题。

参 考 文 献:

[1]张成思,刘贯春.中国实业部门投融资决策机制研究——基于经济政策不确定性和融资约束异质性视角[J].经济研究,2018,(12):51-67.

[2]Julio B, Yook Y. Political uncertainty and corporate investment cycles[J]. Journal of Finance, 2012, 67(1): 45-83.

[3]顾夏铭,陈勇民,潘士远.经济政策不确定性与创新——基于我国上市公司的实证分析[J].经济研究,2018,(2):109-123.

[4]罗知,徐现祥.投资政策不确定性下的企业投资行为:所有制偏向和机制识别[J].经济科学,2017,(3):88-101.

[5]申慧慧,于鹏,吴联生.国有股权、环境不确定性与投资效率[J].经济研究,2012,(7):113-126.

[6]Brown J R, Floros I V. Access to private equity and real firm activity: evidence from PIPEs[J]. Journal of Corporate Finance, 2012, 18(1): 150-165.

[7]Czarnitzki D, Hottenrott H. R&D investment and financing constraints of small and medium-sized firm[J]. Small Business Economics, 2011, 36(1): 65-83.

[8]鞠晓生.中国上市企业创新投资的融资来源与平滑机制[J].世界经济,2013,36(4):138-159.

[9]刘胜强,林志军,孙芳城,等.融资约束、代理成本对企业R&D投资的影响——基于我国上市公司的经验证据[J].会计研究,2015,(11):62-68,97.

[10]Gulen H, Ion M. Policy uncertainty and corporate investment[J]. Review of Financial Studies, 2016, 29(3): 523-564.

[11]Fernández-Villaverde J, Guerrón-Quintana P, Kuester K, et al.. Fiscal volatility shocks and economic activity[J]. American Economic Review, 2015, 105(11): 3352-3384.

[12]Ilut C L, Schneider M. Ambiguous business cycles[J]. American Economic Review, 2014, 104(8): 2368-2399.

[13]Chen H, Chen J Z, Lobo G J, et al.. Association between borrower and lender state ownership and accounting conservatism[J]. Journal of Accounting Research, 2010, 48(5): 973-1014.

[14]Lu Z, Zhu J, Zhang W. Bank discrimination, holding bank ownership, and economic consequences: evidence from China[J]. Journal of Banking & Finance, 2012, 36(2): 341-354.

[15]Poncet S, Steingress W, Vandenbussche H. Financial constraints in China: firm-level evidence[J]. SSRN Electronic Journal, 2009, 21(3): 411-422.

[16]Francis B B, Hasan I, Zhu Y. Political uncertainty and bank loan contracting[J]. Journal of Empirical Finance, 2014, 29: 281-286.

[17]彭俞超,韩珣,李建军.经济政策不确定性与企业金融化[J].中国工业经济,2018,(1):137-155.

[18]陈国进,王少谦.经济政策不确定性如何影响企业投资行为[J].财贸经济,2016,(5):5-21.

[19]陈胜蓝,刘晓玲.经济政策不确定性与公司商业信用供给[J].金融研究,2018,(5):172-190.

[20]David D W, Zeng P, Lan H L. Co-patent, financing constraints, and innovation in SMEs: an empirical analysis using market value panel data of listed firms[J]. Journal of Engineering and Technology Management, 2018, 48(2): 15-27.

[21]褚杉尔,高长春,高晗.企业家社会资本、融资约束与文化创意企业创新绩效[J].财经论丛,2019,(10):53-63.

[22]蒋灵多,陆毅.市场竞争加剧是否助推国有企业加杠杆[J].中国工业经济,2018,(11):155-173.

[23]张璇,王鑫,刘碧.吃喝费用、融资约束与企业出口行为——世行中国企业调查数据的证据[J].金融研究,2017,(5):176-190.

[24]Baker S R, Bloom N, Davis S J. Measuring economic policy uncertainty[J]. The Quarterly Journal of Economics, 2016, 131: 1593-1636.

[25]饶品贵,岳衡,姜国华.经济政策不确定性与企业投资行为研究[J].世界经济,2017,40(2):27-51.

[26]Musso P, Schiavo S. The impact of financial constraints on firm survival and growth[J]. Journal of Evolutionary Economics, 2008, 18: 135-149.

[27]Faccio M, Marchica M, Mura R. Large shareholder diversification and corporate risk-taking[J]. Review of Financial Studies, 2011, 11(24): 3601-3641.

[28]范子英,彭飛,刘冲.政治关联与经济增长——基于卫星灯光数据的研究[J].经济研究,2016,(1):114-126.