贵州茅台股份有限公司股利政策研究

2021-01-15姬潮心何新洁

姬潮心 何新洁

摘 要:股利政策是上市公司的重要财务决策之一,股利分配要结合公司的财务状况、股权结构、发展战略等因素综合考虑。合理的股利政策可以给投资者理想的回馈,实现股东利益最大化,也能推动上市公司未来的发展。本文通过对贵州茅台的股利政策进行研究,对贵州茅台股利分配方案以及分配特点进行分析。从公司内部财务因素,非财务因素来剖析贵州茅台高现金股利分配的原因,然后分析该政策对公司的影响,最后给出股利政策建议。

关键词:股利政策;贵州茅台;股利分配;现金股利

中图分类号:F23 文献标识码:A doi:10.19311/j.cnki.1672-3198.2021.03.040

股利政策的研究兴起于西方,西方学者关于股利政策的经典理论主要有“MM”理论、“一鸟在手”理论、信号传递理论等。“MM理论”是股利无关论,提倡企业价值和股利政策的制定无关,但它的假设前提是趋近于完美的状态,因此市场很少被应用。以Gordon(1959)为代表提出的“一鸟在手”理论属于股利有关论,该理论认为投资者是对风险厌恶的,投资者的投资偏好倾向于较为安全的能够收获实在利益的投资,若公司采用现金分配的股利政策会吸引更多投资者,获得投资者的信赖后与之正相关的股价上涨,公司的市场价值随之增长。信号传递理论能改善信息不对称的现象,投资者通过股利分配政策来侧面分析公司的经营现状,从而找到符合自身期望的投资对象。对公司的管理层来说,如果他们对公司的经营有足够的把握,那么高股利分配政策实际上就是在向投资者发出公司经营良好的信号,投资者接收到信号后进行投资,公司的股价就会上升,反之,公司的股价则会下降。

1 贵州茅台股利政策特点

白酒是我国独有的蒸馏酒,是全世界六大蒸馏酒之一,白酒行业区分于其他行业的重要标志是品牌是核心竞争力。生产白酒需要好的工艺、花费时间较长,品牌越好在白酒行业中的优势就越大。贵州茅台的核心竞争力是品质、品牌、工艺、环境、文化,并且贵州茅台是老品牌在市场上的口碑很好,因此在白酒行业中的竞争优势非常明显。

1.1 贵州茅台股利分配现状

贵州茅台的股利政策是现金和股票股利相结合的,既能保障中小股东有一定的收获又能使大股东自身的利益最大化,企业的股利政策是倾向于分配现金股利的,再用股票股利加以辅助。贵州茅台从上市开始,2001-2018年间平均股利支付率高达37.81%,表明公司愿意以高额的现金股利回馈给投资人;从股利发放水平来看,由2001年的每10股派息6元上涨到2018年每10股派息145.39元,整体股利分配显著增长,是白酒行业中的佼佼者。

1.2 贵州茅台股利分配特点

通过趋势分析和对比分析,得出贵州茅台股利分配的特点如下:

(1)持续的高派现股利行为。贵州茅台自上市以来,一直都是高派现分红,常年高现金分红累计高达上百亿,在我国资本市场这种持续高派现现象是很少见的。从2001年每10股派息额6元到2018年每10股派息额145.39元,上涨超过24倍。图1可以看出,与五粮液比较,两者派息额相差很大,尤其是从2009年起,两家公司派息额的差距越来越大,2018年五粮液每10股派息额17元,贵州茅台每10股派息额为145.39元,相差将近八倍,派息数额远高于同行业其他企业。

(2)主要以现金股利分红。贵州茅台现金股利分红政策多年来从未间断,企业也会通过转股、送股的方式回报投资者,但比较少见。在派现的基础之上,2002年、2010年、2013年和2014年每10股送1股,每10股转增股仅在上市前几年采用过,2001年每10股转增1股,2003年每10股转增3股,2004年每10股转增2股,2004年之后就再没有采用转增股的方式。

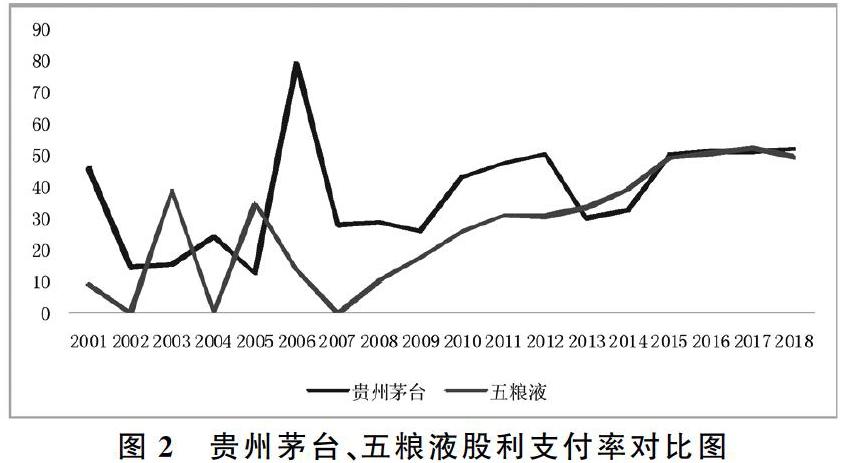

(3)股利支付率较高。图2可见贵州茅台股利支付率在公司经营过程中有涨有降,但从整体看2001-2018年间公司的平均股利支付率高达43.28%,同期五粮液的平均股利支付率为26.91%,可见贵州茅台的股利支付率远高于同行业其他企业。在我国资本市场,像贵州茅台这样愿意以如此高的股利支付率来回报投资者的上市公司是很难能可贵的。

(4)高水平的高派现。按照国际标准,企业分配现金股利不低于0.3元每股的即视为高派现。贵州茅台除了2002年派息数为0.2元每股,在上市以来的这么多年里派息数都不低于0.3元每股。在2001年至2018年期间,派息数0.3-0.5元/股仅有两年,0.5-1元/股有三年,1元以上/股有十二年,占高派现总年数的比重高达70.59%,并且贵州茅台的高派息数如今还一直呈现上涨的趋势,高派现数又远超同行业的水准,由此可说贵州茅台是高水平的高派现,统计详见图3。

2 贵州茅台高现金股利政策原因剖析

2.1 公司内部财务因素

财务因素对股利政策影响较大,通过分析贵州茅台2011-2018年数据,结论如表2。

2.1.1 盈利能力

净资产收益率:贵州茅台近8年的净资产收益率平均值为30.79%,远高出酒类行业5%的平均水平,能为股东创造的更高价值。

销售净利率:贵州茅台的销售净利率近8年来基本维持在50%左右的水平,销售净利率平均值为50.51%,是白酒行业平均销售净利率的近6倍。

销售毛利率:贵州茅台的销售毛利率一直稳定在90%左右,比五粮液同期均值高出约20%,也超出行业的平均水平。

综上,贵州茅台盈利能力指标均高于行业均值且在白酒行业中遥遥领先,由此可见贵州茅台在白酒行业中擁有十分优秀的盈利能力,且盈利能力长期稳定的状态也支持着公司长期的高派现的股利政策。

2.1.2 偿债能力

短期偿债能力:总体来看,贵州茅台的平均流动比率3.3,平均速动比率2.4,均高于行业标准值2和1,可见贵州茅台的短期偿债能力较强。

长期偿债能力:贵州茅台的平均资产负债率是26.55%,每26.55元的负债有100元资产作为偿还的完全保障,比酒类行业平均60%的水平偿债风险小很多,也反映出贵州茅台的运营资金是很充裕的。

综上,贵州茅台的偿债能力强,长短期资金均充裕,支持现金股利发放。

2.1.3 发展能力

贵州茅台每年的净利润增长率的变化幅度比较大,但每年都有增长,2011年的净利润增长率高达73.49%,2011-2018年平均净利润增长率为30.16%,可见贵州茅台的净利润增长迅速,公司价值也随之升高,发展能力是比较好的。

2.1.4 现金流量

每股经营现金流,反映的是经营活动现金净流量占总股本的比重,近8年来贵州茅台的每股经营现金流从4.48元上涨到32.94元,上涨的幅度较大,这期间的每股经营现金流平均值是14.98元,高出了白酒行业的普通水准。由此可见,贵州茅台的现金流入量大,除去经营过程中发生的现金流出以外还很充足。

总资金现金回收率。近8年贵州茅台的总资产现金回收率最高的是2016年的37.59%,这期间的平均值是26.71%,总资金现金回收率高表示企业资产利用率高,从而为企业创造了更多的利润,增大了现金的流入。

贵州茅台公司内部财务因素分析概括:综上分析可见贵州茅台的财务指标都是很优秀的,是公司进行高派现的坚实基础。

2.2 非财务因素

(1)制度环境。

证监会的监督:证监会从2001年发布的政策着重点在于提醒企业要重视对股东的投资进行回馈,2004年增加规定:近三年内没有采用现金分配的企业不允许在市场上发行股票,2008年发布的政策对市场的现金分红有更加具体的规定,2012年又发布了关于推进落实现金分配的政策,2018年上交所倡议公司对现金分红给予更多的重视,证监会一直在规范上市公司发放现金股利的行为。

政府的保护:当地政府从多方面为贵州茅台保驾护航,在2006年对生产茅台的原料、种植原料的方法、考核要求等发布了积极应对的通知;2007年为了长期发展考虑,要求保障好贵州茅台制作厂附近的环境,在绿色的环境中酿酒,保证白酒的醇香。在交通运输方面也有计划,为了使交通更加便捷推动了附近的基地建造;2011年关于茅台发展的会议,领导提出基于发展、形象、人才的战略来增强茅台在同行业中的竞争优势;2013年为扩大使用场地政府出资一百亿;2018年为推进贵州茅台的发展指出要尽力维护其知识产权、稳固行业地位,政府的一系列保护对贵州茅台长远的发展有促进的意义。

税赋方面:贵州茅台选择以现金支付股利的方式降低了所得税,从而减少了企业不必要的税赋支出。

(2)股权结构:贵州茅台的第一大股东是中国贵州茅台酒厂(集团)有限责任公司,持有的股份占总股本的61.99%,可以说是“一股独大”,它会主导贵州茅台酒股份有限公司制定以高现金股利分配为主的股利政策,这样当地政府还有企业大股东都能有所收获,但总的来看最大的受益者是实际控股人,因此贵州茅台多年来高派现的股利政策和实际控股人的意愿是分不开的。

(3)信号传递效应:贵州茅台多年以来高派现的方式就是向外界释放公司未来的发展前景好的信号,这种上市公司受投资者的青睐。

(4)专注主业的发展战略:贵州茅台是一体化的发展战略,定位清晰,专注于产品品质、国酒品牌,致力成为我国酱香型白酒的主导、白酒行业的领导品牌。贵州茅台的投资行为主要是放在行业内的,在自身熟悉的领域进行投资减少了风险同时还保障了收益,而很少对外投资,因此贵州茅台的流动资金较多,采用高派现的股利政策也是毫无压力的。

2.3 对公司的影响

(1)股价的上涨:贵州茅台制定的高现金股利政策,并且多年来的现金支付水平处于上升的趋势 ,投资者了解到贵州茅台的发展情况良好就会继续进行投资,同时也会吸引新的投资者,使公司形成了良性循环,股价会一直上涨。

(2)公司未来举债能力的增强:自上市以来持续的以现金分红的方式为主,收获了大家的信赖,声誉也越来越好,从而贵州茅台的举债能力增强。

(3)获得国际化的发展空间:贵州茅台自上市以来发展良好,高现金的股利分配政策使公司树立了良好的形象,从贵州茅台酒股份有限公司的官网上可以看到茅台获得了很多国际上的荣誉,可见其获得了国际投资者的关注,因此茅台酒的全球发展空间扩大了。

2.4 股利政策的建议

(1)完善上市公司的股权结构:贵州茅台的第一大股东的持股比例占69.99%,是典型的“一股独大”的现象。上市公司应该改善这种集中的股权结构,保护中小股东的利益,公司可以通过引入不同的投资者使股权结构多元化从而优化整体的结构。

(2)提高公司盈利能力:上市公司的股利分配需要有强大的财务背景的支撑,在财务因素中盈利能力对股利分配是最为关键的指标。

(3)坚持高派现的股利政策:贵州茅台多年来的持续高派现向外界传递出积极的信号,长期以来积攒了投資者的信任,如果贸然改变容易向外界传递股利政策不稳定信号造成投资者的担忧,对企业造成不利的影响。股利政策的制定是个系统工程,上市公司应结合自身的具体情况从各个方面考虑,来制定股利政策。

(4)优化股利分配方式:贵州茅台应该尝试多样的股利分配方式,现金股利与股票股利相结合能帮助上市公司实现公平公正的股利分配,提高对小股东的重视程度,更好的保障小股东的利益,从而吸引部分投资者,使公司股价上涨。不仅加大了企业对投资者的包容性促使股价上升,也带动了股票的流动性,优化股利的分配方式对上市公司的长远发展是很必要的。

(5)坚持合适的发展战略:贵州茅台的发展战略是专注主业的发展战略,一直在努力提升茅台的品质,以稳中求发展、将茅台做大做强的理念经营至今。上市公司结合实际选择合适的发展战略,这对企业的长远发展和股利政策都有着正向的意义。

参考文献

[1]潘晗璇.浅析白酒行业OPM战略模式——以贵州茅台为例[J].会计师,2019,(15):26-27.

[2]刘念.上市公司高现金股利政策的原因分析——以贵州茅台为例[J].全国流通经济,2019,(31):86-87.

[3]陈志豪,陈顶新,王俊嵘,蔡宛彤,杨银梅.公司现金股利政策市场影响实证分析——以贵州茅台为例[J].市场周刊,2018,(09):93-94.