上市公司财务风险预测模型实证研究

2020-12-28庞绍楠诸慧琴

庞绍楠 诸慧琴

【摘 要】本文以2019年沪深两市A 股上市公司中27家ST企业和27家非ST企业为研究对象,分别从偿债能力、盈利能力、营运能力、发展能力和现金流等方面选取了17个财务指标,采用因子分析和logistics回归分析方法建立财务预测模型,实证研究发现:logistic 回归方法对企业的总体判断准确率在79.6%,另外,流动比率、速动比率、总资产净利润率、净资产收益率和总资产报酬率具有很好的预测能力,但所有的营运能力指标均不显著。

【关键词】财务危机预测;因子分析法;logistics回归分析

一、引言

随着世界经济一体化、全球化发展,市场竞争日趋激烈,从2018年开始中美贸易摩擦对我国双边贸易、外资和投资产生了负面影响,与此同时,2020年初的新冠的肺炎疫情也给我国宏观经济运行带来较大的外部冲击,我国的旅游业、交通运输业、餐饮服务业等行业首当其冲,损失严重。我国企业面临着前所未有的生存压力,经营风险和财务风险也随之增加。很多公司被沪深交易所“特别处理”,甚至面临退市的风险。

破产预测是一种对公司的财务困境进行预测的技术,目的是评估公司财务状况和运营前景。研究财务困境企业与正常企业在财务指标上的差异性,建立风险预警模型,能够帮助公司进行有效地管理与控制风险,为管理层、投资者、债权人、金融机构等提供决策依据和参考意见,是上市公司致力寻求的有效风险管理举措。

本文基于国内外现有公司破产预测模型,以54家非金融上市公司为研究对象,选取17个财务指标,采用Logistic方法建立企业财务困境预警回归模型进行实证分析。

二、文献综述

Martin(1977)最早将Logistic回归模型引入企业破产预测模型研究领域,他发现Logistic回归模型对样本数据的要求较低,适用性更广,并将其应用到银行破产预测中。

Ohlson(1980)提出的Logistic回归模型是被引用最广泛的,他研究发现Logistic回归模型克服了多判别分析的问题,资产规模、财务结构、绩效和流动性是影响破产概率的最重要因素。

Liang(2003)比较了两种广泛使用的判别分析和逻辑回归分析技术,并得出结论:逻辑回归具有比多重判别分析更好的预测能力。

Alifiah(2014)在预测马来西亚贸易和服务业财务困境公司的研究中,使用宏观经济变量和财务比率作为自变量。根据Logit分析的结果,该研究确定了营业额比率,债务比率,总资产与营运资金比率,净收入与总资产比率以及基本贷款利率这些变量有较强预测力。

Agrawal & Maheshwari(2019)研究发现敏感性变量行业beta值对破产会产生影响,高敏感性会导致破产的可能性增加。

受到国内发展的制约,相较于国外,我国企业危机预测模型的研究起步较晚。

吴世农、卢贤义(2001)发现多元线性回归分析、Fisher判别分析、Logistic回归分析均是比较准确的企业破产预测方法,但与其他两种多变量模型相比,Logistic模型的判断准确率更高。

陈良华(2005)引入了非财务指标建立了Logistic回归模型,研究得出第一大股东的持股比例、独立董事比例与企业破产财务困境的发生是具有显著性的。

解秀玉(2013)以中小企业为研究对象,使用因子分析法建立了Logistic回歸模型。研究得出,越接近破产日期,财务困境的误判率越小。

祁新、柏广才(2019)基于创新视角研究发现引入创新能力指标构建的财务危机预警模型,具有更高的预测准确率。

Logistic回归模型简单易构,没有严格的前提假设,并且对小样本数据也可准确预测,因此众多学者都乐于使用该模型对企业破产危机进行预测,且效果良好。基于此,本文将运用Logistic回归模型对企业破产进行预测研究。

三、研究方法

(一)样本选择

本文从我国上市公司中选取了2019年ST 企业27家和非ST 企业27家作为配对样本进行研究。以2018年的财务数据为基础,建立T-1年(2018)的财务风险预警模型来预测企业的风险情况。

(二)指标选取

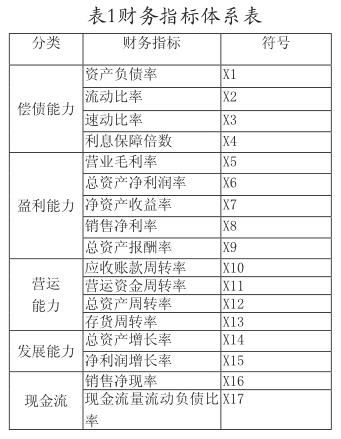

结合我国上市公司的财务危机特征,参考各种相关文献后,遵循系统性、针对性、重要性、可比性和易取性原则,本文分别从偿债能力、盈利能力、营运能力、发展能力和现金流等方面选取了17个财务指标,形成指标体系,具体见表1。

四、实证研究

(一)描述性统计

从描述性统计可以看出,ST公司与非ST公司之间有许多财务指标存在很大差异,例如利息保障倍数、净资产收益率、净利润增长率、销售净现率等财务指标。

(二)正态性检验

本文对17个指标使用K- S检验进行正态性检验,计算KolmogorovSmirnov,仅有现金流量流动负债比率一个财务变量p>0.05,服从正态分布,进行T检验;其余变量p均小于0.05,不服从正态分布,进行Wilcoxon符号秩检验。

(三)显著性检验

现金流量流动负债(X17)服从正态分布,对其进行两独立样本T检验,在均值方程的T检验中,两样本独立样本T检验值为-2.485,自由度为52,双侧检验显著性概率为0.016 < 0.05,因此可以判定ST公司和非ST公司在现金流量流动负债指标上存在显著性差异。

对其余指标变量进行M a n n - Whitney U非参数检验:资产负债率(X1)、流动比率(X2)、速动比率(X3)、利息保障倍数(X4)、总资产净利润率(X6)、净资产收益率(X7)、销售净利率(X8)、总资产报酬率(X9)、总资产增长率(X14)、净利润增长率(X15)等变量可以显著区分ST公司和正常公司。

通过显著性检验,筛选出了除X5、X10、X11、X12、X13、X16以外的11个财务变量,可以利用这11个变量建立财务危机预测模型。

(四)因子分析

1、KMO 检验

虽然已经筛选出了11个指标变量,但在模型构建过程中将11个变量全部采用会产生较大的运算量,继续提取出剩余11个财务指标变量的公共因子,选取出信息量高、相关性低的变量。对剩下的指标进行KMO和Bartlett 球形检验,结果如表2所示。

通过表2中数据可知,KMO 值分布为0.613,表示变量自检的相关性,而Bartlett球形度检验中,显著性为0,达到了显著水平,表示原变量之间具有明显的结构性和相关性,可以进行因子分析。

2、公共因子计算

表3为11个财务候选指标的公共因子特征值、贡献率计算结果。由表3可知,前3个公共因子能解释所有变量的73.488%,且特征值均大于1,本文选择前3个公共因子作为财务候选指标的替代變量,将其分别记为F1、F2、F3。

3、载荷系数计算

表4为11个原有的财务指标和3个公共因子的载荷系数计算结果。若系数绝对值大于0.50,则认为该公共因子可以由对应变量进行解释。由表4可知:公共因子F1可以由X1、X4、X6、X7、X9、X14和X15解释,反映的是企业营业能力和发展能力信息;公共因子F2可以由X2和X3解释,反映了企业偿债能力;公共因子F3可以由X17解释,反映了企业现金流信息。

4、因子得分函数

采用主成分分析法选取3个公共因子,累计贡献率达73.488%,大致能够表达原有的指标信息。从而描述公共因子与原有模型指标相互线性关系,根据成分得分系数矩阵,可以描述公共因子和原11个指标之间的线性关系,得出因子得分函数:

F1=-0.226X1-0.035X2-0.054X3-0.082X4+0.221X6+0.285X7+0.120X8+0.216X9+0.182X14+0.056X15-0.219X17

F2=-0.148X1+0.469X2+0.473X3-0 . 0 4 7 X 4 - 0 . 0 3 2 X 6 - 0 . 0 3 4 X 7 -0.007X8-0.039X9-0.063X14-0.030X15+0.067X17

F 3 = 0 . 1 7 7 X 1 + 0 . 0 0 3 X 2 + 0 . 0 2 4 X 3 + 0 . 4 6 4 X 4 + 0 . 0 0 2 X 6 -0 . 1 4 2 X 7 - 0 . 0 9 4 X 8 + 0 . 0 1 3 X 9 -0.003X14+0.238X15+0.638X17

(四)Logistic回归模型

1、模型拟合优度

Hosmer-Lemeshow检验是对模型整体拟合效果的检验,如表5所示,该模型的P值大于0. 05,而且CHIINV( 0. 05,8) = 15. 5073,大于卡方值,这说明该模型的拟合效果良好。

2、模型准确率

预测结果如表6所示:模型对样本的整体准确率达79.6%,其中对ST 企业预测的正确百分比为74.1%,而对非ST企业预测的正确百分比为85.2%。

3、Logistic 回归结果

表7列出了模型中各变量F1、F2、F3 各自的系数以及各变量对应的Wals统计量值、Sig.值。据此可以得到最终的回归模型。

五、结论

本文运用主成分分析法和logistic回归分析法建立了企业财务风险预警模型,该模型克服了自变量之间的多重共线性,使logistic 回归方法对企业的总体判断准确率在79.6% ,验证结果较为理想。另 外,本文发现流动比率、速动比率、总资产净利润率、净资产收益率和总资产报酬率具有很好的预测能力,但在本文中,营运能力指标:应收账款周转率、营运资金周转率、总资产周转率、存货周转率均不显著,这与先前一些学者(解秀玉、管西三;陈芳、吴杰;石先兵等)的观点不一致。

(1.邢台学院,河北 邢台 054000 2.全州大学,韩国 全州 55069)

参考文献:

[1]陈芳,吴杰.中小企业财务危机预警模型比较研究[J]. 财会通讯,2017(5).

[2]徐玉芳,邵胜华.中小企业财务危机预警模型设计及实证研究[J].会计之友,2017(12).

[3]解秀玉,管西三.企业财务风险预警模型研究——基于制造业数据[J].南京审计学院学报,2013(4).