透视东三省上市商业银行未来在哪里?

2020-12-21王立峰

王立峰

在东三省,有数十家区域性商业银行在这里经营,不过规模普遍不大。最大城市商业银行盛京银行(2066.HK),总规模刚刚超过1万亿元,总市值不过500多亿元。总体来说,东三省目前仅有四家上市商业银行,分别是盛京银行、哈尔滨银行、锦州银行以及九台农商银行,这四家银行总资产规模大约为2万亿元,不过,总市值加在一起也不到1000亿元,不及全部AH上市商业银行总市值规模的1%。反观那些深耕长三角区域的上海银行、宁波银行等,一家银行的总市值就达到了千亿市值。

数据真实反映了东三省商业银行与其他发达地区商业银行在规模、风险控制以及盈利能力等方面的全方位差异,差异的背后是人口,是宏观经济活力,甚至也有地方国企思维的隐形影子。东北区域商业银行要想获得投资人信任,需要做出不小的努力。

四家东北上市商业银行业绩表现居后

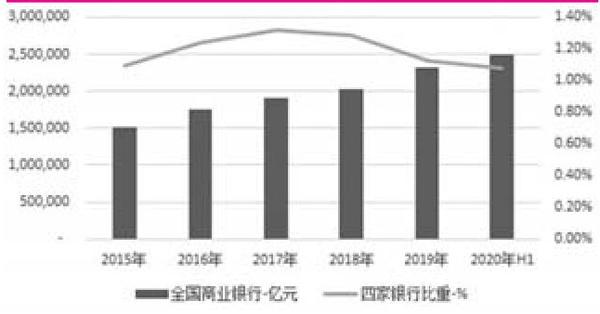

从全国来看,东北四家商业银行资产规模不大,实力偏小。财报数据显示,截至2020年中报,东北四家商业银行总资产规模2.7万亿,相比2015年的1.65万亿,增长63.5%。对比来看,全国商业银行总资产规模从2015年的150.9万亿增长至2020年上半年的250万亿,增长65.62%。可见,东三省四家商业银行规模增长慢于全国商业银行的增长,由此也导致这四家银行在全国商业银行的比重,始终维持低位,这一比重2015年为1.09%,到今年上半年维持在1.08%的低位。

图1 东北四家银行占全商业银行的资产比重

从2014年以来,中央振兴东北经济的计划实施下,这四家商业银行的资产规模曾经出现了较为快速的上涨,在全国商业银行的比重一度也超过了1.32%。然而,不断攀升的不良资产,最终约束了这些商业银行资产规模的扩张。以盛京银行为例,这家银行的不良资产率从2014年的0.44%快速攀升至2016年的1.74%,到今年上半年已经达到了2.49%。(关于盛京银行的进一步分析,欢迎阅读后续文章《盛京银行:还有多少不良资产藏在报表》)。

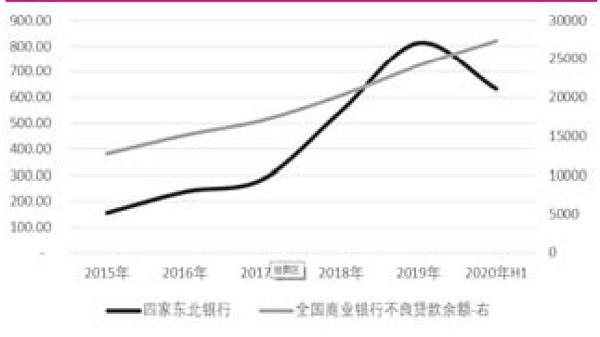

除了盛京银行,其余三家商业银行的不良资产从2014年以来,都出现了大幅度的攀升。进一步研究的数据结果也是惊人的,今年上半年,這四家商业银行的不良资产总额达到294.93亿元,是2014年末数据的6.39倍,不良资产总额迅猛增长。这一增速远远超过全国商业银行的平均水平,期间全国商业银行不良资产规模增长3.25倍。

如果与上市银行相比,差距更大。目前A股全部上市商业银行53家,剔除上述四家银行,今年上半年的不良资产余额1.72万亿,是2014年末不良资产余额的1.59倍。

图2 商业银行不良资产余额(单位:万亿)

不良资产的快速暴露,最终导致四家银行的资产规模扩张速度一路走低,从2015年31.8%的同比增长速度一路回落至2019年的0.1%,今年上半年虽然小幅回升,也仅为3.2%,远低于全国商业银行资产11%的扩张速度(银保监会数据)。

逐步放缓的规模扩张,加速暴露的不良资产,最终拖累了东北地区商业银行的盈利表现,其在全国上市银行中地位不断下降。从数据来看,2017年,这四家银行累计净利润236.11亿元,到了2019年,仅实现净利润91.59亿元。显然,这四家银行的盈利能力不断萎缩,这与其他上市银行的趋势几乎完全相逆,由此也导致四家银行的净利润在全部53家银行中的比重,从2017年的1.5%,快速下降至今年上半年的0.61%。数据显示,全部53家银行的净利润从2017年的1.57万亿扩张至2019年的1.76万亿,按年均增长7.9%。

如此糟糕的业绩,很难吸引到投资者的关注。四家银行的市值表现,从上市开始就表现欠佳。《红周刊》记者统计了四家银行从上市至今的市值表现后发现,四家银行的总市值无一例外的表现低迷。期间,盛京银行虽然总市值扩张,但是其市值扩张实际是以再融资为前提的。2019年6月,盛京银行再融资180亿元,引入恒大在内三家股东。从市净率的角度,四家银行目前无一例外都大幅低于上市之初的PB估值水平,哈尔滨银行低至0.2倍的PB。

四家银行的生存土壤——东北区域经济发展落后是根源

东北区域的商业银行市值表现不理想,其原因或许不难理解。商业银行的经营业绩总是依托于特定的宏观经济环境。经济发展好的时候,商业银行的经营顺风顺水,宏观经济环境不理想,商业银行的经营总是背负较大的坏账包袱。当然,商业银行业绩也与公司治理等因素密不可分。

历史上最辉煌的时候,三省GDP占全国的比重超过50%,但改革开放以后逐步滑坡。东北三省GDP占全国比重已从1990年的11.7%降至2019年的5.07%。

从经济总量来看,2015年是过去几年东三省经济发展的高点。当年东三省GDP总量5.78万亿。随后东北经济转冷,逐年下滑。

中国人民大学经济学院教授,人大国家发展与战略研究院研究员聂辉华在接受《红周刊》记者采访时,表示东北经济的问题,有历史必然因素,东北国企规模庞大,存在很严重的计划经济和大国企思维,它导致了更高的交易费用,更僵化的应变模式。而市场经济时代需要的是人的活力,是人的竞争意识。

中国首席经济学家论坛研究院副院长、林采宜博士同样也认为,东北最大的一个问题是市场的信用在崩溃。计划经济转向市场经济,其实有两个,一个是资本,一个是制度、契约,但是就东北来说,这些都是缺乏的。

东北地区经济的萎靡,最终对商业银行经营产生重大影响。如前所述,东北地区上市商业银行的不良资产从2015年后开始加速暴露。事實上,近两年,东北地区不少国企债务危机的发生,也与这一背景密不可分,比如2016年3月东北特钢债务违约,2019年3月沈阳机床债务违约等,最新的事件是辽宁千亿国资的华晨汽车债务违约。东北地区这些大型国企的债务违约,当然在一定程度上意味着在经济下行环境下当地企业流动性的困境,站在银行的角度,这就是坏账的发生。

2019年,香港上市的锦州银行,由于不良贷款的急剧暴露,时任审计师安永会计师事务所辞任年审会计师,导致锦州银行的财报一时难产。此后,在监管介入协调下,工商银行旗下子公司进场。围绕这家银行的不良资产以及业务前景的质疑,并没有结束。(关于锦州银行的进一步分析,请参阅《锦州银行:断臂能否求生?》)

东北上市银行未来能否迎来反转

摆在投资人面前的一个问题是东北地区的商业银行能否迎来新的一页。考虑到当地疲软的经济发展前景,东北地区的商业银行暂时要想获得投资者信任较为困难。

就是否愿意投资东北地区的商业银行,《红周刊》记者先后采访了数位知名投资人,多不愿意就东北商业银行股投资发表意见。一海外知名投资人以银行太多,投资者看花了眼,以及中国信贷过剩、坏账太多简单回复了记者的提问。

这或映射出东北地区商业银行股缺乏对于投资人的新引力,而如果没有投资人的支持,东北地区商业银行要想获得更长远的发展需要更坚实的资本市场,就会非常困难。这个局面反过来也暗示了东北地区商业银行未来的前景并不光明。

另外一个值得关注的现象是,目前东北上市的四家银行业绩表现或者市场表现,近几年以来,几乎没有一家券商研究机构对此发表过单独公开的研报。

某不愿意具名的券商首席银行业分析师对《红周刊》记者表示,由于区域经济发展压力的原因,这批区域性银行的资产质量令市场非常担忧,一方面资产质量指标本身压力重重,另一方面指标的真实可靠程度也很难准确评估,同时展望未来,部分区域经济也看不到明确的新增长点,而落后产能、旧产业的淘汰却是必然趋势,这导致大部分理性投资者几乎不会关注上述银行股。此外,在估值大幅破净的情况下,也很难推动股权融资,甚至次级债的发行也存在挑战,这意味着资本约束压力就越来越大,很难扭转基本面的颓势,也很难进入良性正循环。

东北经济短期振兴难有效,商业银业绩惨淡,机构冷清,东北地区商业银行又该如何翻身呢?

(本文提及个股仅做分析,不做投资建议。)